3.3 Kiểm định ảnh hưởng rủi ro tín dụng lện nguy cơ phá sản tại các ngân hàng thương mại Việt Nam

3.3.1 Dữ liệu nghiên cứu và phương pháp nghiên cứu

3.3.1.1 Dữ liệu nghiên cứu

Dữ liệu để phục vụ cho nghiên cứu được tác giả thu thập nhiều nhất có thể các ngân hàng thương mại có dữ liệu đầy đủ nhất trong khoảng thời gian dài nhất dựa trên nguồn dữ liệu Bankscope và báo cáo tài chính hợp nhất của các ngân hàng. Sau cùng, mẫu nghiên cứu bao gồm 19 ngân hàng Việt Nam (danh sách các ngân hàng được đính kèm ở Phụ lục 1) trong khoàng thời gian từ 2006-2014. Hiện nay chính thức hệ thống ngân hàng Việt Nam gồm có 39 NHTM, vì vậy việc lấy mẫu từ 19 ngân hang thương mại mang tính đại diện cao Sau khi dữ liệu được thu thập, tác giả thực hiện bước tiếp theo là tính toán các biến thuộc nội bộ các ngân hàng dựa trên số liệu đã thu thập và tổng hợp. Riêng đối với GDPGR, INF thì được thu thập theo báo cáo kinh tế tổng hợp của ADB, và NHNN.

3.3.1.2 Phương pháp nghiên cứu

Thống kê mô tả giúp tác giả có các nhìn tổng quan về dữ liệu, phát hiện những quan sát sai biệt trong cỡ mẫu hay những yếu tố bất thường của mô hình.

Xác định tương quan dùng để chỉ ra độ mạnh yếu trong mối quan hệ giữa các biến trong mô hình. Kiểm định Da cộng tuyến giữa các biến trong mô hình.

Sử dụng kĩ thuật hồi quy bảng (Panel regression) để phân tích tác động của rủi ro tín dụng lên nguy cơ phá sản tại ngân hàng thương mại Việt Nam. Các mô hình hồi quy dữ liệu bảng thường được sử dụng phổ biến là: ước lượng hồi quy Pooled OLS, mô hình hiệu ứng tác động cố định (Fixed effect – FEM) và mô hình hiệu ứng tác động ngẫu nhiên (Random effect – REM). Dựa vào cáo kiểm định để chọn ra mô hình phù hợp nhất với dữ liệu.

Kiểm định giả thiết hồi quy cho mô hình được chọn. Kiểm định hiện tượng phương sai thay đổi trong mô hình được chọn. Kiểm định hiện tượng tự tương quan

phần dư trên dữ liêu ban̉ g . Tìm biện pháp khắc phục mô hình đã chọn giúp kết quả

hồi quy đáng tin cậy hơn.

3.3.2 Mô hình nghiên cứu

Dựa vào các lý thuyết về rủi ro tín dụng , nguy cơ phá sản và các yếu tố ảnh hưởng đến nguy cơ phá sản, tác giả xây dựng mô hình hình nghiên cứu định lượng sử dụng phương trình hồi quy tuyến tính đa biến lấy cơ sở từ kết quả các nghiên cứu thực nghiệm trước đó của Nguyễn Thanh Dương (2013), Almarzoqi, Naceur, D. Scopelliti (2015) với các biến tác động đến khả năng khánh kiệt, sự bất ổn và phá sản được ưu tiên lựa chọn. Nguyên tắc cơ bản là giữ nguyên bản chất của biến, giữ nguyên công thức tính toán nhưng những biến không phù hợp với thực tế ở Việt Nam sẽ được điều chỉnh. Tác giả lưa chọn biến phụ thuộc và tập biến độc lập để đưa vào mô hình hồi quy cho 19 ngân hàng thương mại Việt Nam. Biến phụ thuộc là chỉ số Z- score đại diện cho sức khỏa của của ngân hàng, tập biến độc lập bao gồm các biến rủi ro tín dụng, biến kiểm soát và biến vĩ mô.

Mô hình chính thức:

Z-scoreit = β 0 + β1 NPLit + ∆ BankControlit + β2 GDPGRt + β3 INFt+ εit

+ Z-scoreit: Độ ổn định của ngân hàng i tại thời điểm t.

+ NPLit: Tỷ lệ nợ xấu của ngân hàng i tại thời điểm t.

+ BankControlitit: Biến kiểm soát của ngân hàng i tại thời điểm t.

+ GDPt: Tăng trưởng kinh tế hàng năm tại thời điểm t.

+ INFt: Tỷ lệ lạm phát hàng năm tại thời điểm t.

+ εit: Sai số

3.3.1.1 Biến phụ thuộc

Z-score sẽ được tính dựa trên công thức trình bày bởi Hesse và Cihák (2007).

Theo ông, chỉ số Z-score được tính bằng công thức:

𝑅𝑂𝐴 +𝐸

𝑍 − 𝑠𝑐𝑜𝑟𝑒 =𝐴

𝜎 (𝑅𝑂𝐴 )

- ROA :Suất sinh lợi trên tổng tài sản bình quân ngân hàng

- σ(ROA) :Độ lệch chuẩn ROA của ngân hàng

- E/A :Tỷ lệ vốn chủ sở hữu bình quân trên tổng tài sản bình quân của ngân hàng

Chỉ số Z-score càng cao, ngân hàng càng an toàn và ổn định, nguy cơ phá sản cang thấp, và ngựơc lại, khi chỉ số Z-score càng thấp, ngân hàng sẽ mất ổn định, nguy cơ phá sản tăng cao ( nguy cơ phá sản = -Z-score).

3.3.2.2 Biến độc lập

Tỷ lệ nợ xấu (NPL), được sử dụng rông rãi khi nhắc đến rủi ro tín dụng, được sử dụng trong nghiên cứu của Ivičić, Kunovac, Ljubaj (2008) và Almarzoqi, Naceur, D. Scopelliti (2015) đều có ý nghĩa thống kê. Biến tỷ lệ nợ xấu NPL có lương quan chặt chẽ với biến tỷ lệ dự phòng rủi ro tại Việt Nam, bên cạnh đó, biến dự phòng rủi theo nghiên cứu cứu Nguyễn Thanh Dương (2013) không cho thấy ảnh hưởng tới nguy cơ phá sản tại ngân hàng. Biến chi phí dự phòng rủi ro tín dụng tiêu biểu cho hiệu quả hoạt động kinh doanh hơn là đánh giá rủi ro tín dụng (Nguyễn Thanh Dương 2013). Do đó, tác giả lựa chọn biến tỷ lệ nợ xấu (NPL) đại diện cho rủi ro tín dụng với giả thuyết.

H1: Tỷ lệ nợ xấu (NPL) có mối quan hệ đồng biến (+) với nguy cơ phá sản tại ngân hàng thương mại

Tỷ lệ dư nợ tín dụng/ tổng tài sản (LA): đo lường tỷ trọng cho vay trên tổng tài sản, tỷ số này cho biết nức độ tài sản ngân hàng được sử dụng để cấp tín dụng cho khách hàng. Do đó, tể lệ này càng cao, thanh khoản của ngâ hàng càng thấp. Biến được sử dụng thường xuyên trong các nghiên cứu trước như Salkeld(2011), Yong, Tan và Floros (2013) thay vì tổng cho vay / tiền gửi và cùng chiều với nguy cơ phá sản, vì thế, tác giả chọn sử dụng tỷ lệ dư nợ tín dụng/ tổng tài sản (LA) trong nghiên cứu với giả thuyết.

H2: Tỷ lệ dư nợ tín dụng/ tổng tài sản (LA) có mối quan hệ đồng biến (+) với nguy cơ phá sản tại ngân hàng thương mại

Tỷ lệ thu nhập lãi thuần (NIR): chỉ tiêu này giống như NIM nhưng chỉ khác mẫu số của NIM là tổng tài sản sinh lời, thể hiện khả năng tận dụng nguồn vốn giá rẻ hay chênh lệch lãi suất lớn giữa cho vay và huy động. Tuy nhiên, NIM giả định rằng chất lượng tài sản là không thay đổi cho kỳ kinh doanh. Tại Việt Nam, giả định này dễ bị vi phạm vì các khoản cho vay dài hạn và đầu tư chứng khoán nợ không chắc chắn ổn định (Nguyễn Thanh Dương, 2013). Vì vậy để đảm bảo thấy được rủi ro lãi suất tác động đến rủi ro trong hoạt động ngân hàng, tác giả sử dụng (NIR) thu nhập lãi thuần/tổng tài sản.

H3: Tỷ lệ thu nhập lãi thuần (NIR) có mối quan hệ nghịch biến (-) với nguy cơ phá sản tại ngân hàng thương mại.

Biến đòn bẩy tài chính được đo lường bởi biến (LEV) = vốn chủ sở hữu/ tổng huy động. Biến LEV có thể đánh giá ngân hàng tuân thủ nguyên tắc tổng nợ so với vốn chủ sở hữu, đồng thời xem xét về mức độ vốn đầy đủ như là khoảng đệm bảo vệ ngân hàng. Nghiên cứu của Logan (2001) cho thấy đòn bẩy là tổng dư nợ huy động trên vốn chủ sở hữu nghịch biến với nguy cơ phá sản ngân hàng. Khi ngân hàng huy động nhiều có thể chịu rủi ro thanh khoản và rủi ro lãi suất, nếu vốn chủ sở hữu ít thì khoản đệm dự phòng mỏng trước những tình huống nguy hiểm. Tác giả đưa biến đòn bẩy tài chính (LEV) với giả thuyết.

H4: Đòn bẩy tài chính (LEV) có mối quan hệ đồng biến (-) với nguy cơ phá sản tại ngân hàng thương mại.

Biến SIZE thể hiện quy mô ngân hàng, đo lường tổng tài sản của ngân hàng, khả năng hấp thụ rủi ro. Các ngân hàng các quy mô khác nhau cũng co khẩu vi về rủi ro và khả năng chịu đựng rủi ro khác nhau. Bên cạnh đó, ảnh hưởng của nền kinh tế lên các ngân hàng khác quy mô cũng khác nhau. Nghiên cứu của Adusei (2015) cho thấy quan hệ nghược chiều giữa quy mô và nguy cơ phá sản Tác giả đưa biến quy mô ngân hàng (SIZE) vào mô hình hồi quy với giả thuyết.

H5: Quy mô ngân hàng (SIZE) có mối quan hệ nghịch biến (-) với nguy cơ phá sản tại ngân hàng thương mại.

Biến tăng trưởng kinh tế (GDPGR) và lạm phát (INF), thể hiện ảnh hưởng của nền kinh tế lên nguy cơ phá sản tại các ngân hàng thương mại Việt Nam khác nhau trong cùng 1 quốc gia. Theo Ivičić, Kunovac, Ljubaj (2008), tăng trưởng kinh tế (GDPGR) và lạm phát (INF) đều có ảnh hưởng tích cực lên sự ổn định của ngân hàng. Tác giả đưa 2 biến vĩ mô này vào mộ hình với giả thuyết.

H6: Tăng trưởng kinh tế (GDPGR) có mối quan hệ nghịch biến (-) với nguy cơ phá sản tại ngân hàng thương mại.

H7: Lạm phát (INF), có mối quan hệ nghịch biến (-) với nguy cơ phá sản tại ngân hàng thương mại.

Bảng 3.9 Các biến độc lập kỳ vọng tương quan quan hệ của các biến trong mô hình

Kì vọng | |||||

Mã biến | Tên biến | Đo lường biến | Z-score | Nguy cơ | |

Rủi ro tín dụng | NPL | Tỷ lệ nợ xấu | Nợ xấu Tổng dư nợ tín dụng | - | + |

Biến kiểm soát ngân hàng | LA | Tỷ lệ tổng dư nợ tín dụng | Tổng dư nợ tín dụng tổng tài sản | - | + |

NIR | Tỷ lệ thu nhập lãi thuần | Thu ngập lãi thuần tổng tài sản | + | - | |

LEV | Đòn bẩy tài chính | Vốn chủ sở hữu Tổng nợ huy động | + | - | |

SIZE | Quy mô ngân hàng | Ln(Tổng tài sản) | + | - | |

Biến Vĩ Mô | GDPGR | Tăng trưởng kinh tế hàng năm | Theo báo cáo kinh tế tổng hợp của ADB (%) | + | - |

INF | Tỷ lệ lạm phát hàng năm | Theo báo cáo kinh tế tổng hợp của ADB (%) | + | - |

Có thể bạn quan tâm!

-

Ảnh Hưởng Của Rủi Ro Tín Dụng Lên Nguy Cơ Phá Sản Tại Ngân Hàng Thương Mại

Ảnh Hưởng Của Rủi Ro Tín Dụng Lên Nguy Cơ Phá Sản Tại Ngân Hàng Thương Mại -

Ảnh Hưởng Của Rủi Ro Tín Dụng Lên Nguy Cơ Phá Sản Tại Các Ngân Hàng Thương Mại Việt Nam

Ảnh Hưởng Của Rủi Ro Tín Dụng Lên Nguy Cơ Phá Sản Tại Các Ngân Hàng Thương Mại Việt Nam -

Tỷ Lệ Dự Phòng Rủi Ro Tín Dụng Của Các Ngân Hàng Thương Mại Việt Nam Giai Đoạn 2006-2014

Tỷ Lệ Dự Phòng Rủi Ro Tín Dụng Của Các Ngân Hàng Thương Mại Việt Nam Giai Đoạn 2006-2014 -

Đánh Giá Ảnh Hưởng Rủi Ro Tín Dụng Lện Nguy Cơ Phá Sản Tại Các Ngân Hàng Thương Mại Việt Nam

Đánh Giá Ảnh Hưởng Rủi Ro Tín Dụng Lện Nguy Cơ Phá Sản Tại Các Ngân Hàng Thương Mại Việt Nam -

Giải Pháp Hạn Chế Nguy Cơ Phá Sản Tại Ngân Hàng Thương Mại Thông Qua Kiểm Soát Ảnh Hưởng Của Rủi Ro Tín Dụng

Giải Pháp Hạn Chế Nguy Cơ Phá Sản Tại Ngân Hàng Thương Mại Thông Qua Kiểm Soát Ảnh Hưởng Của Rủi Ro Tín Dụng -

Ảnh hưởng của rủi ro tín dụng lên nguy cơ phá sản tại các ngân hàng thương mại Việt Nam - 11

Ảnh hưởng của rủi ro tín dụng lên nguy cơ phá sản tại các ngân hàng thương mại Việt Nam - 11

Xem toàn bộ 103 trang tài liệu này.

Nguồn: Tổng hợp từ các bài nghiên cứu

3.3.3 Kết quả nghiên cứu

3.3.3.1 Thống kê mô tả

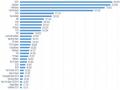

Dữ liệu được lấy từ bankscope và báo cáo tài chính của 19 ngân hàng thương mại Việt Nam trong khoảng thời gian từ năm 2006- 2014 với 8 biến cho các thông số về thống kê như sau:

Biến | Quan sát | Giá trị trung bình | Độ lệch chuẩn | Giá trị nhỏ nhất | Giá trị lớn nhất |

Z-score | 170 | 31.87237 | 15.91613 | 7.96147 | 110.436 |

NPL | 170 | 2.346519 | 1.6861 | .029 | 10.95 |

LA | 170 | 53.24599 | 14.52551 | 19.42878 | 85.16846 |

NIR | 170 | 2.735987 | 1.054049 | .0264018 | 10.41662 |

LEV | 170 | 11.76824 | 8.078036 | 3.949 | 63.066 |

SIZE | 170 | 18.08583 | 1.265071 | 14.095 | 20.4526 |

GDPGR | 170 | 6.048229 | .6514229 | 5.247 | 7.129 |

INF | 170 | 10.385 | 5.913593 | 4.09 | 23.088 |

Bảng 3.10 Thống kê mô tả

Nguồn: Tính toán của tác giả Chỉ số Z-score đại diện cho nguy cơ phá sản tại ngân hàng, chỉ số này càng

cao thì ngân hàng càng ổn định, mức trung bình của chỉ số Z-score của các ngân hàng thương mại trong khoảng thời gian 2006-2014 là 31.87. Chỉ số Z-score cao nhất là 110,436 (SHB năm 2006) và thấy nhất là 7.96 (ACB năm 2006). Như vậy, có thể thấy có sự chênh lệch khá lớn giữa giá trị lớn nhất và nhỏ nhất. Mức độ tập trung quanh giá trị trung bình là tương đối thấp khi độ lệch chuẩn tương đối cao, 15.91.

Giá trị trung bình của tỷ lệ nợ xấu (NPL) là 2.32%. Giá trị này có sự thay đổi tương đối lớn từ 0.029% (Indovina bank năm 2007) đến 10.95% (BIDV năm 2006) và có độ lệch chuẩn là 1.63%. Mặc dù trong những năm gân đây nợ xâu bắt đầu tăng lại, tuy nhiên, nếu so sánh với các năm 2006, 2007 thì nợ xấu trong toàn ngành ngân hàng đã giảm đi đáng kể khi mà trung bình là 2.32% với độ lệch chuẩn 1.63%.

Tỷ lệ tổng dư nợ tín dụng (LA) đạt 53.24%. Như vậy có thể tấy rằng tín dụng là hoạt đông sử dụng vốn chủ yếu , chiếm hơn phân nửa tổng tài sản của các ngân hàng thương mại Việt Nam. Tỷ lệ dư nợ nợ tín dụng cao nhất chiếm 85.16% (OCB năm 2008), tỷ lệ thấp nhất là 19.42% (SeaBank năm 2011) và độ lệch chuẩn 15.18.

Tỷ lệ thu nhập lãi thuần (NIR) có trung bình đạt 2.73% . Tỷ lệ thu nhập lãi thuần cao nhất là 10.41% so với tổng tài sản (ABBank năm 2006). Tỷ lệ này thấp nhất là 0.026% (Tecombank năm 2006) , độ lệch chuẩn 1.01.

Tỷ lệ đòn bầy tài chính (LEV) có trung bình đạt 11.76% . Tỷ lệ này cao nhất là 63.06% (SHB năm 2006). Tỷ lệ này thấp nhất là 3.94% (ACB năm 2006) , độ lệch chuẩn 8.07. Có sự khác biệt lớn giữa tỷ lệ dòn bẩy tài chính giữa các ngân hàng trong những năm 2006, 2007 và dần dần được thu hẹp trong các năm gần đây.

Biến quy mô ngân hàng (SIZE) gồm 170 quan sát, có giá trị trung bình 18.08, giá trị thấp nhất là 14.095 (SHB năm 2006), giá trị lớn nhất thuôc về ngân hàng Agribank năm 2007, 20.452. độ lệch chuẩn là 1.2, điều này chứng tỏ, có sự chênh lệch lớn về quy mô của 19 ngân hàng thương mại Việt Nam được đưa vào mô hình.

3.3.3.2 Phân tích tương quan giữa các biến

Phân tích tương quan giữa các biến được dùng để xem xét mối quan hệ giữa biến độc lập với nhau, có thể coi là bước đánh giá tổng quan cho mô hình. Các biến độc lập có mối tương quan cao thì có thể xem là dấu hiệu nhận biết hiện tược đa công tuyến có thể xảy ra. Vì vậy, nếu có tương quan cao giữa các biến thì sẽ làm thêm kiểm định đa công tuyến.

Bảng 3.11 Phân tích tương quan

NPL | LA | NIR | LEV | SIZE | GDPGR | INF | |

NPL | 1.0000 | ||||||

LA | 0.0875 | 1.0000 | |||||

NIR | 0.0920 | 0.3367 | 1.0000 | ||||

LEV | -0.0557 | -0.0645 | 0.2812 | 1.0000 | |||

SIZE | 0.1948 | 0.1776 | 0.0184 | -0.6420 | 1.0000 | ||

GDPGR | -0.2351 | -0.0566 | -0.1415 | 0.0704 | -0.2905 | 1.0000 | |

INF | -0.0073 | -0.0562 | 0.1535 | 0.0771 | -0.0620 | -0.0702 | 1.0000 |

Nguồn: Tính toán của tác giả

Xét trong mối tương quan giữa các biến độc lập với nhau, có thể nhận thấy mối tương quan thấp giữa biến này. Tuy nhiên, Biến quy mô ngân hàng (SIZE) và biến tỷ lệ vốn chủ sở hữu trên tổng nợ (LEV) là -64.2%. Biến tỷ lệ tổng dư nợ tín dụng trên tổng tài sản (LA) và thu nhập lãi thuần (NIR) là 33.67%%. Biến quy mô ngân hàng (SIZE) và biến tăng trưởng kinh tế (GDPGR) là -29.05%. Vì vậy, để đảm bảo kết quả chạy mô hình phù hợp và chính xác, ta thực hiện kiểm tra hiện trượng đa cộng tuyến trước khi chạy mô hình hồi quy.

3.3.3.3 Kiểm tra hiện tượng đa cộng tuyến

Sử dụng hệ số phóng đại phương sai VIF để kiểm tra hiện tượng đa cộng tuyến. Giá trị VIF càng lớn thì biến độc lập càng đa cộng tuyến cao. Nguyên tắc ngón tay cái cho rằng nếu VIF lớn hơn 5 thì có hiện tượng đa cộng tuyến cao. Nếu VIF vượt quá 10 thì mức độ đa cộng tuyến của biến được xem là rất cao và khi đó hệ số hồi quy khi ước lượng sẽ không được chính xác. Như vây, dựa vào kết quả kiểm tra hiện tượng đa công tuyến, các biến có hệ số VIF lớn hơn 10 sẽ bị loại bỏ ra khỏi mô hình hồi quy và tiếp tục kiểm tra cho tới khi thỏa mãn quy tắc trên, tức là hiện tượng đa cộng tuyến không đáng kể và chấp nhận được.

Bảng 3.12 Kết quả kiểm định đa công tuyến

VIF | 1/VIF | |

SIZE | 2.06 | 0.484769 |

LEV | 2.03 | 0.491820 |

NIR | 1.38 | 0.725736 |

LA | 1.19 | 0.840941 |

GDPGR | 1.17 | 0.852454 |

NPL | 1.09 | 0.919990 |

INF | 1.05 | 0.955904 |

Mean VIF | 1.42 |

Nguồn: Tính toán của tác giả