Phụ lục 4: Tỷ lệ nợ xấu của các NHTMCP Việt Nam 2010 – 2015

2010 | 2011 | 2012 | 2013 | 2014 | 2015 | |

1 | 1.17% | 2.82% | 2.84% | 7.63% | 4.51% | 2.42% |

2 | 0.34% | 0.89% | 2.50% | 3.03% | 2.18% | 1.32% |

3 | 0.04% | 0.60% | 4.00% | 2.32% | 2.15% | 0.70% |

4 | 2.70% | 1.90% | 4.11% | 2.17% | 1.00% | |

5 | 0.01% | 4.57% | 5.94% | 3.91% | 1.50% | 1.34% |

6 | 3.21% | 2.76% | 2.70% | 2.26% | 2.03% | 1.68% |

7 | 0.66% | 0.92% | 5.28% | |||

8 | 1.60% | 1.69% | 3.95% | 3.99% | ||

9 | 1.42% | 1.61% | 1.32% | 1.98% | 2.46% | 1.86% |

10 | 0.83% | 2.12% | 2.35% | 3.67% | 2.27% | 1.60% |

11 | 1.10% | 2.78% | 2.93% | 2.47% | 1.95% | 1.13% |

12 | 0.42% | 2.13% | 2.71% | 2.48% | 1.40% | 0.97% |

13 | 1.26% | 1.59% | 1.84% | 2.45% | 2.73% | 1.61% |

14 | 1.26% | 2.08% | 3.46% | 2.65% | ||

15 | 1.94% | 2.32% | 2.99% | 2.66% | ||

16 | 2.18% | 2.84% | 2.48% | 1.48% | 1.40% | 0.91% |

17 | 2.24% | 2.92% | 5.64% | 6.07% | 2.52% | 2.15% |

18 | 2.05% | 9.56% | 2.38% | 2.91% | 3.89% | 2.32% |

19 | 1.67% | 2.08% | 3.52% | 4.04% | ||

20 | 1.42% | 2.06% | 8.44% | 2.98% | ||

21 | 1.84% | 2.32% | 3.02% | 3.78% | ||

22 | 0.73% | 1.20% | 3.84% | |||

23 | 0.54% | 0.58% | 2.05% | 1.46% | 1.19% | |

24 | 7.25% | 7.23% | 1.63% | 0.49% | 0.34% | |

25 | 2.14% | 2.75% | 2.97% | 6.30% | 6.06% | 3.16% |

26 | 1.91% | 4.74% | 2.93% | 2.24% | 2.08% | 1.88% |

27 | 1.40% | 2.23% | 8.81% | 5.66% | 2.02% | 1.72% |

28 | 2.29% | 2.83% | 2.70% | 3.65% | 2.38% | 1.66% |

29 | 0.02% | 0.67% | 3.66% | 2.33% | 1.22% | 0.81% |

30 | 2.91% | 2.03% | 2.40% | 2.73% | 2.31% | 1.84% |

31 | 1.59% | 2.69% | 2.62% | 2.82% | 2.51% | 2.07% |

32 | 2.52% | 2.56% | 4.65% | 2.88% | 2.33% | 2.26% |

33 | 0.42% | 5.63% | 2.44% | 2.66% | 2.17% | |

34 | 0.66% | 0.75% | 1.47% | 1.00% | 1.12% | 0.92% |

35 | 1.20% | 1.82% | 2.72% | 2.81% | 2.54% | 2.69% |

Có thể bạn quan tâm!

-

Bảng So Sánh Kết Quả Xếp Loại

Bảng So Sánh Kết Quả Xếp Loại -

Xây dựng mô hình cảnh báo nguy cơ vỡ nợ đối với các ngân hàng thương mại cổ phần Việt Nam - 18

Xây dựng mô hình cảnh báo nguy cơ vỡ nợ đối với các ngân hàng thương mại cổ phần Việt Nam - 18 -

Tỷ Lệ Lãi Cận Biên Của Các Nhtmcp Việt Nam 2010- 2015

Tỷ Lệ Lãi Cận Biên Của Các Nhtmcp Việt Nam 2010- 2015 -

Xây dựng mô hình cảnh báo nguy cơ vỡ nợ đối với các ngân hàng thương mại cổ phần Việt Nam - 21

Xây dựng mô hình cảnh báo nguy cơ vỡ nợ đối với các ngân hàng thương mại cổ phần Việt Nam - 21

Xem toàn bộ 168 trang tài liệu này.

Nguồn: Báo cáo tài chính của các NHTMCP (2010-2015)

Phụ lục 5: Tỷ lệ an toàn vốn của các NHTMCP Việt Nam 2010 – 2015

2010 | 2011 | 2012 | 2013 | 2014 | 2015 | |

1 | 14.89% | 14.00% | 13.00% | 17.80% | 14.00% | 16.80% |

2 | 10.60% | 9.25% | 14.16% | 14.66% | 14.10% | 12.10% |

3 | 9.32% | 11.07% | 12.46% | 9.98% | 9.98% | |

4 | 24.00% | 29.30% | 20.13% | 15.00% | 15.71% | |

5 | 21.00% | 22.00% | 42.00% | 37.32% | 32.31% | 32.31% |

6 | 9.32% | 11.07% | 9.65% | 10.23% | 9.47% | 9.81% |

7 | 36.06% | 32.15% | 23.28% | |||

8 | 11.70% | 12.70% | 10.85% | 10.42% | ||

9 | 17.79% | 13.00% | 16.38% | 13.62% | 16.52% | |

10 | 11.16% | 15.00% | 14.00% | 12.20% | 10.70% | 13.40% |

11 | 36.73% | 32.31% | 33.42% | 20.74% | 18.38% | 19.77% |

12 | 22.26% | 9.00% | 18.08% | 14.91% | 14.91% | 12.29% |

13 | 9.60% | 13.10% | 11.43% | 11.00% | 10.07% | 12.85% |

14 | 37.30% | 55.90% | 60.73% | 61.53% | ||

15 | 9.43% | 10.10% | 16.95% | 17.32% | ||

16 | 18.04% | 20.19% | 21.99% | 13.47% | 10.66% | 19.98% |

17 | 14.78% | 17.87% | 19.09% | 16.03% | 10.83% | 11.08% |

18 | 20.59% | 24.88% | 26.30% | 22.41% | 17.14% | 12.85% |

19 | 9.48% | 11.74% | 14.00% | 9.24% | ||

20 | 20.60% | 16.70% | 22.62% | 19.07% | ||

21 | 8.60% | 11.70% | 9.60% | 12.73% | ||

22 | 48.67% | 18.49% | ||||

23 | 9.97% | 11.66% | 9.53% | 10.22% | 11.40% | |

24 | 9.77% | 10.35% | 9.67% | 9.33% | 9.95% | |

25 | 18.16% | 9.00% | 15.50% | 14.29% | 17.61% | 17.55% |

26 | 16.26% | 22.83% | 23.94% | 24.05% | 22.03% | 19.98% |

27 | 13.81% | 9.00% | 14.18% | 12.38% | 11.30% | 11.40% |

28 | 13.10% | 11.43% | 12.60% | 14.03% | 15.65% | 14.74% |

29 | 18.18% | 18.00% | 40.15% | 19.81% | 15.04% | 12.13% |

30 | 9.00% | 11.14% | 14.83% | 13.37% | 11.61% | |

31 | 11.69% | 14.48% | 19.43% | 19.43% | 17.70% | 18.04% |

32 | 9.00% | 9.00% | 20.00% | 17.37% | ||

33 | 30.12% | 17.49% | 16.34% | 24.71% | 18.01% | |

34 | 8.02% | 10.57% | 10.33% | 13.17% | 10.40% | 10.58% |

35 | 13.26% | 11.40% | 12.51% | 12.50% | 11.36% | 12.20% |

Nguồn: Báo cáo tài chính của các NHTMCP (2010-2015)

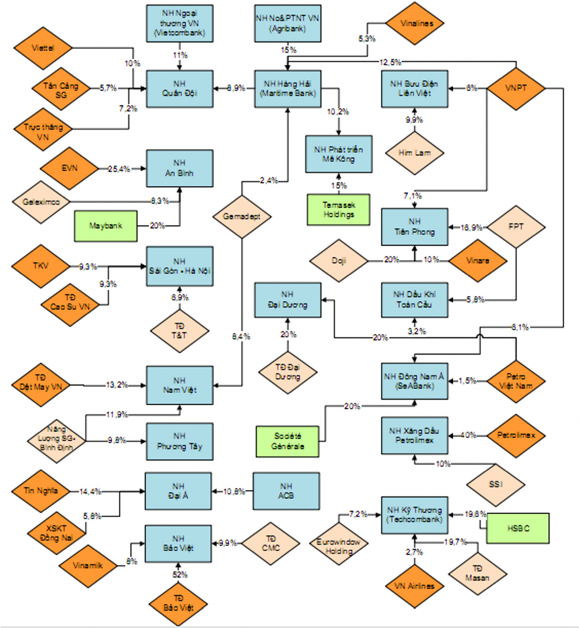

Phụ lục 6: Cấu trúc sở hữu giữa NHTM và các tập đoàn, tổng công ty nhà nước và tư nhân ở Việt Nam tại thời điểm 30/6/2011

Nguồn: Nguyễn Xuân Thành (2016)

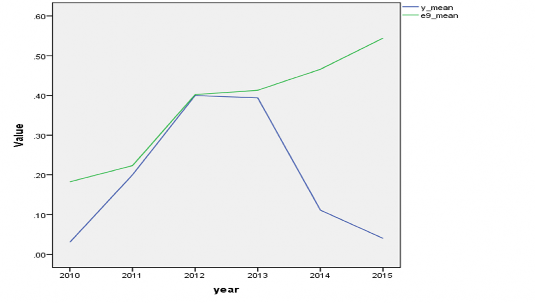

Phụ lục 7: Đồ thị các biến e9, y

Nguồn: Tính toán của tác giả

Phụ lục 8: Hệ số tương quan giữa các biến độc lập trong nhóm 6, nhóm 7

s1 | s2 | s3 | s5 | |

s1 | 1 | |||

s2 | 0.139* | 1 | ||

s3 | 0.254*** | 0.245*** | 1 | |

s5 | 0.356*** | 0.22*** | -0.01 | 1 |

l3 | l4 | l5 | |

l3 | 1 | ||

l4 | 0.409*** | 1 | |

l5 | 0.4*** | 0.9*** | 1 |

Mức ý nghĩa (*):(*): 10%; ( **): 5% (***): 1%

Nguồn: Tính toán của tác giả

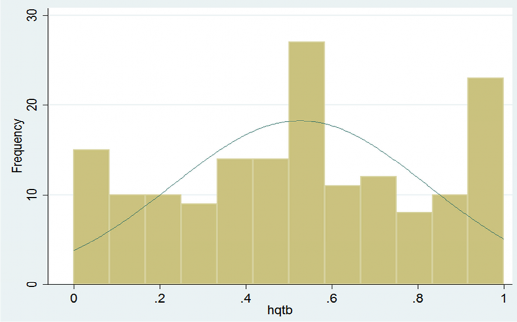

Phụ lục 9: Kết quả ước lượng HQ kỹ thuật của các NHTMCP 2010-2014

TE2010 | TE2011 | TE2012 | TE2013 | TE2014 | |

1 | 0.546 | 0.326 | 0.544 | 0.187 | 0.143 |

2 | 0.933 | 1 | 0.351 | 0.432 | 0.527 |

3 | 0.208 | 0.273 | 0.088 | 0.4 | 0.608 |

4 | 0.217 | 0.824 | 0.672 | 0.343 | 0.502 |

5 | 0.427 | 0.39 | 0.437 | 0.499 | 0.453 |

6 | 0.659 | 0.496 | 0.692 | 0.854 | 1 |

7 | 0.58 | 0.732 | 0.611 | 0.381 | 0.033 |

8 | 0.732 | 0.99 | 1 | 0.356 | 0.033 |

9 | 0.532 | 0.501 | 0.453 | 0.217 | 0.394 |

10 | 0.448 | 0.846 | 1 | 1 | 0.629 |

11 | 0.706 | 0.67 | 0.796 | 0.509 | 0.391 |

12 | 0.864 | 0.772 | 1 | 1 | 1 |

13 | 0.904 | 1 | 0.646 | 0.928 | 1 |

14 | 0.118 | 0.104 | 0.182 | 0.216 | 0.252 |

15 | 0.344 | 0.626 | 0.696 | 0.402 | 0.513 |

16 | 0.39 | 0.32 | 0.007 | 0.046 | 0.016 |

17 | 0.507 | 0.513 | 0.539 | 0.569 | 0.453 |

18 | 0.521 | 1 | 0.696 | 0.12 | 0.407 |

19 | 0.647 | 0.696 | 0.486 | 1 | 0.938 |

20 | 0.34 | 0.021 | 0.03 | 0.03 | 0.069 |

21 | 0.586 | 0.124 | 0.061 | 0.228 | 0.138 |

22 | 1 | 0.656 | 1 | 0.815 | 0.905 |

23 | 0.567 | 0.553 | 0.922 | 0.504 | 0.611 |

24 | 1 | 1 | 0.33 | 0.33 | 0.511 |

TE2010 | TE2011 | TE2012 | TE2013 | TE2014 | |

25 | 0.343 | 0 | 0.333 | 0.822 | 0.79 |

26 | 0.932 | 0.62 | 0.795 | 0.839 | 0.84 |

27 | 0.559 | 0.34 | 0.506 | 0.06 | 0.505 |

28 | 0.448 | 0.544 | 0.597 | 0.268 | 0.2 |

29 | 0.104 | 0.549 | 0.036 | 0.066 | 0.002 |

30 | 0.857 | 0.846 | 1 | 0.791 | 0.729 |

31 | 0.49 | 0.529 | 0.532 | 0.915 | 0.958 |

mean | 0.565 | 0.576 | 0.55 | 0.488 | 0.502 |

32 | 0.217 | 0.72 | 0.566 | ||

33 | 0.67 | 0.488 | 0.366 | 0.294 | |

34 | 0.563 | 0.179 | 0.143 | 0.022 | |

35 | 0.155 | 0.289 | 0.179 | 0 |

Hình 1: Đồ thị HQ kỹ thuật của các NHTMCP 2010-2014

Phụ lục 10: Quyết định 06/2008/QĐ-NHNN ra ngày 12/03/2008 của NHNN

Điều 11: Quy định xếp loại các ngân hàng thương mại cổ phần

1. Ngân hàng thương mại cổ phần xếp loại A có tổng số điểm đạt từ 80 điểm trở lên và có điểm số của từng chỉ tiêu quy định tại các điều 5, 6, 7, 8, và 9 Quy định này không thấp hơn 65% số điểm tối đa của từng chỉ tiêu đó.

2. Ngân hàng thương mại cổ phần xếp loại B có tổng số điểm đạt từ 60 điểm đến 79 điểm và có điểm số của từng chỉ tiêu quy định tại các điều 5, 6, 7, 8, và 9 Quy định này không thấp hơn 50% số điểm tối đa của từng chỉ tiêu đó hoặc có tổng số điểm cao hơn 79 điểm nhưng có điểm số của ít nhất một chỉ tiêu từ trên 50% đến dưới 65% số điểm tối đa của chỉ tiêu đó.

3. Ngân hàng thương mại cổ phần xếp loại C có tổng số điểm đạt từ 50 điểm đến 59 điểm và có điểm số của từng chỉ tiêu quy định tại các điều 5, 6, 7, 8 và 9 Quy định này không thấp hơn 45% số điểm tối đa của từng chỉ tiêu đó; hoặc có tổng số điểm cao hơn 59 điểm nhưng có điểm số của ít nhất một chỉ tiêu từ trên 45% đến dưới 50% số điểm tối đa của chỉ tiêu đó.

4. Ngân hàng thương mại cổ phần xếp loại D có tổng số điểm dưới 50 điểm; hoặc có tổng số điểm cao hơn 50 điểm nhưng có điểm số của ít nhất một chỉ tiêu thấp hơn 45% số điểm tối đa của chỉ tiêu đó.

Nguồn: Ngân hàng Nhà nước (2008)

Phụ lục 11: Kết quả xếp loại các ngân hàng năm 2011, 2012

Xếp loại của luận án | Xếp loại của NHNN | |

1 | 3 | 3 |

2 | 1 | 1 |

3 | 2 | 2 |

4 | 1 | 3 |

5 | 4 | 2 |

6 | 2 | 1 |

7 | 2 | 2 |

8 | 2 | 2 |

9 | 1 | 1 |

10 | 1 | 3 |

Xếp loại của luận án | Xếp loại của NHNN | |

11 | 2 | 2 |

12 | 1 | 2 |

13 | 1 | 1 |

14 | 2 | 2 |

15 | 1 | 1 |

16 | 2 | 2 |

17 | 1 | 4 |

18 | 4 | 2 |

19 | 2 | 3 |

20 | 1 | 2 |

21 | 3 | 2 |

22 | 4 | 4 |

23 | 1 | 1 |

24 | 4 | 4 |

25 | 1 | 1 |

26 | 1 | 3 |

27 | 2 | 1 |

28 | 2 | 1 |

29 | 4 | 4 |

30 | 1 | 1 |

31 | 1 | 1 |

32 | 2 | 3 |

33 | 1 | 3 |

34 | 1 | 1 |

35 | 1 | 1 |