CHƯƠNG I: CƠ SỞ LÝ LUẬN VỀ CƠ CẤU VỐN HỢP LÝ CỦA DOANH NGHIỆP

1.1. CƠ SỞ LÝ LUẬN VỀ CƠ CẤU VỐN HỢP LÝ CHO DOANH NGHIỆP

1.1.1. Khái niệm.

Để thực hiện các phương án kinh doanh, dự án đầu tư doanh nghiệp có thể huy động vốn từ nhiều nguồn khác nhau như có thể sử dụng nợ vay ngắn hạn, nợ vay dài hạn hoặc vốn chủ sở hữu. Mỗi loại vốn sẽ có những đặc điểm riêng biệt nên sẽ tạo ra những ảnh hưởng khác nhau đến tình hình tài chính của doanh nghiệp trên các khía cạnh như rủi ro thanh toán, tính ổn định của cơ cấu tài chính, suất sinh lời trên vốn chủ sở hữu hiên tại. Thông tin về nguồn vốn của doanh nghiệp được trình bày trên bảng cân đối kế toán và được giải thích chi tiết trên báo cáo tài chính, bao gồm hai nhóm: nợ phải trả vầ vốn chủ sở hữu.

Nợ phải trả là các nguồn vốn hình thành do vay mượn, mua chịu hàng hóa, dịch vụ của nhà cung cấp, các khoản nợ tích lũy (thuế chưa nộp cho nhà nước, lương và bảo hiểm chưa thanh toán cho người lao động).

Khác với nợ phải trả, vốn chủ sở hữu được hình thành từ sự đóng góp của các chủ sở hữu hoặc được tích lũy trong quá trình kinh doanh. Phần lớn trong các khoản mục trong vốn chủ sở hữu có đặt điểm là không phải hoàn trả và có tính ổn định cao.

Cơ cấu vốn (capital structure) là thuật ngữ đề cập đến quan hệ tỷ lệ giữa nợ và vốn chủ sở hữu của một doanh nghiệp. Sự khác biệt giữa nợ và vốn chủ sở hữu được thể hiện trên nhiều khía cạnh như thời hạn thanh toán, trách nhiêm thanh tóa, chi phí sử dụng vốn và ảnh hưởng đến thuế thu nhập doanh nghiệp.

Nợ phải trả | Vốn chủ sở hữu | |

Thơi hạn thanh toán. | Có thời hạn hoành trả | Không có thời hạn hoàn trả |

Trách nhiệm thanh toán. | Phải trả lãi cho các khoản tiền đã vay trừ các khoản nợ chiếm dụng. Doanh nghiệp sẽ bị phá sản nếu không thanh toán được nợ và lãi. | Không phải trả lãi mà chia lời theo kết quả hoạt động kinh doanh và chính sách phân phối lợi nhuận. Doanh nghiệp không bị phá sản nếu không chia lãi cho chủ sở hữu. |

Có thể bạn quan tâm!

-

Xây dựng cơ cấu vốn hợp lý để nâng cao chất lượng tài chính cho Công ty cổ phần Tin học và Viễn thông T&H - 1

Xây dựng cơ cấu vốn hợp lý để nâng cao chất lượng tài chính cho Công ty cổ phần Tin học và Viễn thông T&H - 1 -

Lợi Nhuận Và Thuế Với Hai Cơ Cấu Vốn Khác Nhau

Lợi Nhuận Và Thuế Với Hai Cơ Cấu Vốn Khác Nhau -

Tình Hình Hoạt Động Kinh Doanh Của Công Ty Trong Những Năm Gần Đây.

Tình Hình Hoạt Động Kinh Doanh Của Công Ty Trong Những Năm Gần Đây. -

Bảng Cân Đối Kế Toán Của Công Ty T&h Trong Giai Đoạn 2010 – 2012.

Bảng Cân Đối Kế Toán Của Công Ty T&h Trong Giai Đoạn 2010 – 2012. -

Xây dựng cơ cấu vốn hợp lý để nâng cao chất lượng tài chính cho Công ty cổ phần Tin học và Viễn thông T&H - 6

Xây dựng cơ cấu vốn hợp lý để nâng cao chất lượng tài chính cho Công ty cổ phần Tin học và Viễn thông T&H - 6 -

Xây dựng cơ cấu vốn hợp lý để nâng cao chất lượng tài chính cho Công ty cổ phần Tin học và Viễn thông T&H - 7

Xây dựng cơ cấu vốn hợp lý để nâng cao chất lượng tài chính cho Công ty cổ phần Tin học và Viễn thông T&H - 7

Xem toàn bộ 62 trang tài liệu này.

Ảnh hưởng đến thuế thu nhập doanh nghiệp. | Lãy vay được tính vào chinh phí khi xác định lợi nhuận chịu thuế thu nhập, do vậy lãi vay có tác động làm giảm thuế thu nhập doanh nghiệp. | Lợi nhuận chia cho chủ sở hữu không làm giảm thuế thu nhập doanh nghiệp. |

Chi phí sử dụng vốn. | Chi phí thấp hơn so với chi phí sử dụng vốn chủ sở hữu vì: Rủi ro với chủ nợ thấp hơn. Nợ vay tạo ra lá chắn thuế nên gánh nặng lãi vay thực tế doanh nghiệp chịu thấp hơn. | Chi phí sử dụng vốn chủ sở hữu cao hơn chi phí sử dụng nợ phải trả vì rủi ro khi sử dụng vốn chủ sở hữu cao hơn khi sử dụng nợ phải trả, cụ thể như sau: Chủ sở hữu được chia lợi nhuận sau khi trả lãi vay và nộp thuế. Trong trường hợp giải thể, phá sản thì họ được xếp thứ tự ưu tiên cuối cùng khi phân chia tài sản thanh lý. |

Bảng 1.1: So sánh nợ phải trả và vốn chủ sở hữu.

1.1.2. Các chỉ tiêu phản ánh cơ cấu vốn.

Trong hệ thống báo cáo tài chính, giá trị nợ và vốn chủ sở hữu của doanh nghiệp được trình bày trên bản cân đối kế toán. Dựa vào bảng cân đối kế toán có thể xác đinh cơ cấu vốn thông qua các chỉ tiêu như: tỷ số nợ, tỷ số tài trợ, hệ số nợ trên vốn chủ sở hữu, hệ số đòn bẫy tài chính.

Ý nghĩa | |

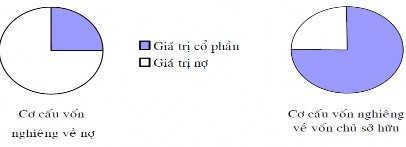

| Trong 100 đồng tổng số vốn thì doanh nghiệp sử dụng bao nhiêu đồng nợ, tỷ số nợ lớn hơn 50% cho biết cơ cấu vốn nghiêng về nợ. |

| Trong 100 đồng tổng số vốn thì có bao nhiêu đồng vốn chủ sở hữu, tỷ số lớn hơn 50% cho biết doanh nghiệp sử dụng vốn chủ sở hữu nhiều hơn nợ phải trả |

| Cứ 1 đồng vốn chủ sở hữu thì gánh bao nhiêu đồng nợ, nếu còn số này lớn hơn 1 nghĩa là cơ cấu vốn nghiên về nợ, khả năng thanh toán nợ thấp và ngược lại. |

| Tổng số vốn của doanh nghiệp gấp bao nhiêu lần vốn chủ sở hữu, khi hệ số đòn bẫy lớn hơn 2 lần nghĩa là trong cơ cấu vốn, nợ sử dụng nhiều hơn vốn chủ sở hữu, tức cơ cấu vốn nghiên về nợ. |

Bảng 1.2: Các chỉ tiêu phản ánh cơ cấu vốn.

Mối quan hệ của các chỉ tiêu phản ánh cơ cấu vốn.

![]()

![]() .

.

Thông qua các chỉ số trên có thể đo lường được sự đóng góp của chủ sở hữu vào tổng số vốn mà doanh nghiệp đang sử dụng. Nếu chủ sở hữu đóng góp nhiều hơn vào tổng nguồn vốn thì tỷ số tài trợ cao, tỷ số nợ thấp, hệ số đòn bẫy tài chính thấp và hệ số nợ trên vốn chủ sở hữu cũng thấp và ngược lại.

Dựa vào các chỉ tiêu về cơ cấu vốn, chủ nợ thấy được mức độ an toàn đối với những món nợ đã cho vay. Một tỷ số nợ cao phản ánh vốn góp của chủ sở hữu chỉ chiếm một phần nhỏ trên tổng nguồn vốn, điều này có thể trở thành động cơ khuyến khích thái độ thiếu trách nhiệm của chủ doanh nghiệp đối với hoạt động kinh doanh, họ có thể đưa ra những quyết định đầu tư liều lĩnh vượt quá khả năng kiểm soát, đầu cơ hoặc kinh doanh trái phép nhằm tìm kiếm suất sinh lời cao nhưng nếu thất bại thì chủ doanh nghiệp chỉ mất ít, phần lớn rủi roi sẽ do các chủ nợ gánh chịu. Chính vì vậy, các chủ nợ thường thích doanh nghiệp duy trì một tỷ số nợ vừa phải, tỷ số nợ cang thấp thì các món nự càng được đảm bảo trong trường hợp doanh nghiệp bị phá sản.

Còn về phía chủ doanh nghiệp, tỷ số nợ cao có nghĩa là vốn đầu tư hoạt động kinh doanh chủ yếu từ nợ vay. Chủ doanh nghiệp sẽ được lợi là vẫn nắm được quyền kiểm soát với một số đóng góp rất ít hoặc không cần góp thêm vốn. Ngoài ra, chủ doanh nghiệp còn có cơ hội gia tăng thêm suất sinh lời trên vốn chủ sở hữu khi hiệu

quả hoạt động kinh doanh tốt (tỷ suất lợi nhuận trên vốn vay lớn hơn lãi suất vay). Như vậy, chủ doanh nghiệp cần xem xét từng trường hợp tương quan giữa lãi suất tiền vay và tỷ lệ hoàn vốn để ra quyết định một tỷ số nợ hợp lý. Doanh nghiệp có tỷ lệ hoàn vố thấp hơn so với lãy suất lãi vay sẽ ít lỗ hơn nếu mức độ sử dụng nợ thấp hoặc doanh nghiệp có cơ hội tăng lợi nhuận rất nhanh nếu duy trì đươc mức độ sử dụng nợ cao với tỷ lệ hoàn vốn lớn hơn lãi suất vay.

Từ phân tích trên cho thấy gia tăng lợi nhuận là đều mong muốn của các chủ nợ, chủ sở hữu ngược lại họ không thích rủi ro. Vì vây, các quyết định tài chính cần được xem xét dựa trên sự cân bằng giữa lợi nhuận và rủi ro.

1.1.3. Cơ cấu vốn hợp lý và những lợi ích cơ bản của nó.

Từ những khác biệt giữa phương thức tài trợ bằng nợ phải trả và phương thức tài trợ bằng vốn chủ sở hữu kết hợp với nhu cầu và khả năng tài chính của doanh nghiệp cũng như rủi ro trong quyết định đầu tư, các nhà quản trị tài chính sẽ cân nhắc đến sự kết hợp giữa nợ phải trả và vốn chủ sở hữu sao cho hợp lý nhằm gớp phần gia tăng giá trị tài sản cho chủ sở hữu nhưng vẫn đảm bảo sự an toàn trong kinh doanh.

Như vậy, cơ cấu vốn hợp lý là thuật ngữ đề cập đến sự kết hợp hài hòa giữa nợ và vốn chủ sở hữu tùy thuộc vào mỗi ngành nghề, mỗi doanh nghiệp trong từng giai đoạn phát triể cụ thể nhằm đảm bảo sự cân bằng giữa lợi nhuận và rủi ro.

Những lợi ích cơ bản khi doanh nghiệp xây dựng được cơ cấu vốn hợp lý:

- Tiết kiệm chi phí sử dụng vốn.

- Tạo giá trị doanh nghiệp cao nhất, tạo được niềm tin đối với nhà đầu tư và thuận lợi hơn cho doanh nghiệp trong huy động vốn cần thiết.

- Kiểm soát được những tổn thất liên quan đến vấn đề người đại diện.

- Tận dụng tích cực đòn bẫy tài chính, đảm bải mối quan hệ hài hòa giữa khả năng sinh lời và rủi ro cho doanh nghiệp.

- Cơ cấu tài chính đảm bảo tính ổn định và linh hoạt.

- Thiết lập được một lá chắn thuế hợp lý cho doanh nghiệp.

- Tối thiểu hóa chi phí kiệt quệ tài chính, hạn chế rủi ro phá sản.

1.2. CÁC LÝ THUYẾT VỀ CƠ CẤU VỐN CỦA DOANH NGHIỆP.

1.2.1. Lý thuyết cơ cấu vốn tối ưu (Optimal Capital Structure)

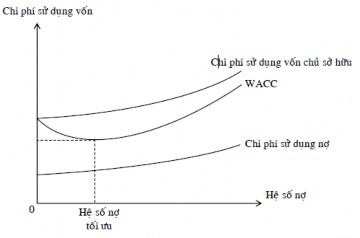

Lý thuyết này cho rằng có một cơ cấu vốn tối ưu mà thông qua đó có thể làm tăng giá trị doanh nghiệp bằng cách sử dụng hệ số nợ trên vốn chủ sở hữu phù hợp.

Điều đâu tiên trong lý thuyết này xem xét đến là cơ cấu vốn tối ưu sẽ phải có sử dung nợ để giảm chi phí sử dụng vốn chung của doanh nghiệp (WACC), vì chi phí sử dụng nợ thấp hơn chi phí sử dụng vốn chủ sở hữu.

Lý do để lý thuyết cơ cấu vốn tối ưu cho rằng chi phí sử dụng nợ thấp hơn chi phí sử dụng vốn chủ sở hữu đó làm khoản tiết kiệm thuế. Khi doanh nghiệp sử dụng nợ thì chi phí lãi phải trả được ghi nhận vào chi phí trước thuế nên làm giảm thu nhập chịu thuế và từ đó làm giảm thuế thu nhập doanh nghiệp; còn lợi nhuận mà doanh nghiệp chia cho chủ sở hữu lấy từ lợi nhuận sau thuế nên không tạo ra được khoản tiết kiệm thuế.

Tuy nhiên, lý thuyết cơ cấu vốn tối ưu cũng khuyến cáo rằng mức đọ sử dụng nợ (hệ số nợ trên vốn chủ sở hữu tăng lên) thì rủi ro cũng tăng và nhà đầu tư sẽ gia tăng suất sinh lời yêu cầu. Lúc đầu, khi sự gia tăng suất sinh lời yêu cầu của nhà đầu tư vẫn chưa thể xóa bỏ hoàn toàn lợi ích từ khoản tiết kiệm thuế nói trên và việc sử dụng nợ vẫn còn được xem là một nguồn vốn với chi phí rẻ hơn thì chi phí sử dụng vốn chung của doanh nghiệp vẫn tiếp tục giảm gia tăng sử dụng nợ. Và đến một mức độ sử dụng nợ nhất định nào đó, sự gia tăng suất sinh lời yêu cầu của nhà đầu tư xóa đi toàn bộ lợi ích của việc sử dụng nợ, lúc này chi phí sử dụng vốn sẽ bắt đầu có xu hướng tăng lên khi doanh nghiệp tăng sử dụng nợ.

Hình 1.1: Chi phí sử dụng vốn theo lý thuyết cơ cấu vốn tối ưu.

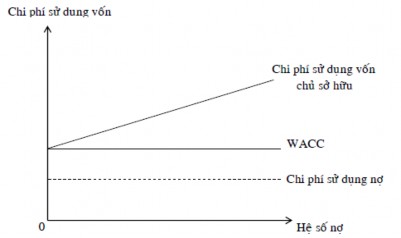

1.2.2. Lý thuyết lợi nhuận hoạt động ròng (The Net Operating Incomeapproach)

Với giả định trong môi trường không có thuế, thị trường tài chính hoàn hảo, doanh nghiệp chia toàn bộ lợi nhuận cho chủ sở hữu và tốc độ tăng trưởng cổ tức bằng không; lý thuyết lợi nhuận hoạt động ròng cho răng chi phí sử dung vốn trung bình và giá trị doanh nghiệp không thay đổi khi cơ cấu vốn thay đổi. Như vậy, doanh nghiệp sẽ

không có cơ cấu vốn naog tối ưu và giá cổ phiếu cũng như giá trị doanh nghiệp không phụ thuộc vào cơ cấu vốn. Lý thuyết này sẽ được minh họa bằng ví dụ sau:

Cơ cấu vốn ban đầu của doanh nghiệp N bao gồm: nợ vay 200 (lãi suất 8%) và vốn chủ sở hữu 800. Lợi nhuận hoạt động là 120, ROA là 12%. Như vậy, giá trị doanh nghiệp ban đầu là 1000 [=120/12%] và ROE là 13% [=(120 – 200.8%)/800].

Nếu doanh nghiệp N thay đổi cơ cấu vốn theo chiều hướng tăng hệ số nợ trên vốn chủ sở hữu từ 0.25 lên thành 1.00 nhưng tổng tài sản không đổi, có nghĩa là huy động nợ để mua lại vốn cổ phần. Do không phụ thuộc cơ cấu vốn nên ROA vẫn là 12%, lợi nhuận hoạt động là 120 và giá trị doanh nghiệp vẫn là 1000, nhưng ROE là 16% [=(120–500.8%)/500].

Ví dụ trên cho thấy, khi doanh nghiệp N tăng mức độ sử dụng nợ thì ROE sẽ tăng lên trong khi ROA và lãi suất dành cho chủ nợ không đổi; ngoài ra, giá trị doanh nghiệp cũng không thay đổi khi có sự thay đổi cơ cấu vốn.

Hình 1.2: Biểu đồ chi phí vốn theo lý thuyết hoạt động ròng.

1.2.3. Lý thuyết MM về cơ cấu vốn doanh nghiệp.

Lý thuyết này được công bố trong American Economic Review số 48, tháng 6 năm 1958 với tựa đề “The cost of capital, Corporate Finance and The Theory od Investment” của hai nhà nghiên cứu Franco Modigliani và Merton Miller, do đó thường gọi là lý thuyết MM.

Lý thuyết cho rằng tổng rủi ro đối với những nhà đầu tư chứng khoán vào một doanh nghiệp không ảnh hưởng bởi sự thay đổi cơ cấu vốn của chính doanh nghiệp đó, có nghĩa là tổng giá trị doanh nghiệp vẫn không thay đổi với bất cứ sự thay đổi nào trong cơ cấu nguồn tài trợ. Nói một cách đơn giản là cho dù có phân chia tỷ lệ giữa nợ và vốn chủ sở hữu như thế nào thì giá trị đầu tư vẫn được bảo toàn, quan điểm MM

cho rằng có sự chuyển đổi giá trị giữa chủ nợ và chủ sở hữu khi thay đổi cơ cấu vốn, điều này được minh họa bằng 2 chiếc bánh có tổng diện tích bằng nhau cho du phân chia theo những trường hợp khác nhau của cơ cấu vốn.

Hình 1.3: Nguyên tắc tổng giá trị không đổi theo quan điểm MM.

Lý thuyết MM đưa ra được dựa trên cơ sở tồn tại hoạt động kinh doanh chênh lệch giá và một số giả định (thị trường tài chính hoàn hảo, không có thuế, chi phí giao dich và chi phí kiệt quệ tài chính).

Nếu hai doanh nghiệp giống nhau về mọi mặt ngoại trừ cơ cấu vốn khác nhau, nếu có sự khác biệt về giá trị doanh nghiệp sẽ xuất hiên cơ hội kinh doanh chênh lệch giá và sẽ đưa 2 doanh nghiêp về trạng thái cân bằng .Lý thuyết MM được minh họa bằng ví dụ sau:

Hai doanh nghiệp A và B giống nhau mọi mặt, có cùng mức độ rủi ro kinh doanh, ngoại trừ doanh nghiệp A không sử dụng nợ trong khi đó doanh nghiệp B sử dụng nợ thông qua phát hành trái phiếu 400 (giả định giá trị thị trường bằng giá trị sổ sách) lãi suất 10%. Suất sinh lời yêu cầu của chủ sở hữu doanh nghiệp A là 12% và doanh nghiệp B là 12.5%. Biết rằng hai doanh nghiệp có cùng EBIT là 120. Giá trị doanh nghiệp được so sánh tại bảng sau:

Doanh nghiệp A | Doanh nghiệp B | |

1.EBIT. | 120 | 120 |

2.Chi phí lãi vay. | 0 | 40 |

3.EAT. | 120 | 80 |

4.Suất sinh lời yêu cầu vốn chủ sở hữu. | 12% | 12.5% |

5.Giá trị thị trường của vốn chủ sở hữu. | 1000[=120/12%] | 640[=80/12.5%] |

6.Giá trị thị trường của nợ | 0 | 400 |

7.Giá trị thị trường của doanh nghiệp. | 1000[=1000+0] | 1040[=640+400] |

8.Chi phí sử dụng vốn. | 12% | 11.54% |

Bảng 1.3: So sánh giá trị doanh nghiệp giữa A và B

Từ số liệu bảng 1.3 cho thấy: doanh nghiệp B có chi phí sử dụng vốn chung thấp hơn và giá trị doanh nghiệp cao hơn doanh nghiệp A. Mặc dù cơ cấu vốn khác nhau nhưng doanh nghiệp B không thể đòi hỏi một mức tổng giá trị cao hơn doanh nghiệp A, do đó theo MM, chủ sở hữu doanh nghiệp B sẽ kinh doanh chênh lệch giá bằng cách bán cổ phiếu doanh nghiệp B (tài sản được đánh giá cao) và mua lại cổ phiếu doanh nghiệp A (tài sản bị đánh giá thấp). Chẳng hạn, nhà đầu tư X đang sở hữu 1% vốn cổ phần doanh nghiệp B hành động như sau:

(1) Bán cổ phiếu doanh nghiệp B được 6.4.

(2) Vay 4 (tương đương 1% nợ doanh nghiệp B) với lãi suất 10%.

⇒ Tổng vốn có thể sử dụng cho đầu tư doanh nghiệp A là 10.4.

(3) Mua 1% vốn cổ phần doanh nghiệp A với giá 10.

⇒ Kết thúc giao dịch nhà đầu tư X sở hữu 1% vốn cổ phần doanh nghiệp A và thừa số tiền là 0.4.

⇒ Lợi nhuận mà nhà đầu tư X kiếm được là:

+ Lợi nhuận kỳ vọng khi đầu tư doanh nghiệp B: 6.4 * 12,5% = 0.8

+ Lợi nhuận kỳ vọng khi đầu tư doanh nghiệp A: 10 * 12% = 1.2

+ Lãi vay phải trả: 4 * 10% = 0.4

+ Lợi nhuận mà nhà đầu tư X kiếm được sau khi thực hiện kinh doanh chênh lệch giá: 1.2 – 0.4 = 0.8, đúng bằng lợi nhuận khi đầu tư vào doanh nghiệp B nhưng số vốn bỏ ra đầu tư chỉ có 10 – 4 = 6 (thấp hơn so với đầu tư vào doanh nghiệp B). Như vậy, suất sinh lời trên vốn chủ sở hữu khi đầu tư vào doanh nghiệp A cao hơn nên nhà đầu tư X thích mua cổ phần doanh nghiệp này hơn, và sở dĩ thị trường tài chính như MM giả định là hoàn hảo nên những nhà đầu tư khác cũng hành động tương tự nhà đầu tư X. Các giao dịch sẽ liên tục diễn ra khiến cho giá cổ phiếu doanh nghiệp B giảm xuống trong khi giá cổ phiếu doanh nghiệp A tăng lên cho đến khi tổng giá trị thị trường của hai doanh nghiệp bằng nhau và hoạt động kinh doanh chênh lệch giá kết thúc. Từ đó, MM kết luận rằng: giá trị doanh nghiệp không sử dụng đòn bẩy tài chính và giá trị doanh nghiệp có sử dụng đòn bẩy tài chính là như nhau, hay nói cách khác, không thể thay đổi giá trị doanh nghiệp hay chi phí sử dụng vốn bằng cách thay đổi cơ cấu vốn.

Lý thuyết MM tiếp tục được nghiên cứu trong môi trường có thuế thu nhập doanh nghiệp thì lại nhận thấy rằng giá trị doanh nghiệp sẽ gia tăng khi doanh nghiệp