Để khảo sát ảnh hưởng của nhân tố làm phẳng ρ (smoothing) biến lãi suất hoặc tính ỳ của chính sách (policy inertia), các nhà kinh tế học đã đưa ra phương trình làm phẳng lãi suất

it = ρit-1 + (1 – ρ)it* (1.26)

Đưa phương trình (1.24) vào phương trình (1.26), ta có:

(1.27) Trong trường hợp yếu tố tỉ giá hối đoái (h) được đưa vào, phương trình (1.27)

có dạng:

(1.28) Trong đó ht-q là giá trị (trễ) kỳ (t-q) của biến h với điều kiện 0 < q < t.

Phương trình (1.27) là dạng tổng quát của quy tắc Taylor dạng nhìn từ quá khứ

bậc (n, p) có yếu tố làm phẳng biến lãi suất. Dạng công thức này thường được sử dụng để đánh giá CSTT qua thời gian lịch sử, từ đó đưa đến kết luận cho chính sách lãi suất danh nghĩa ngắn hạn trong tương lai.

1.1.5.2 Dạng phát triển hướng về tương lai (forward-looking)

Quy tắc Taylor dạng hướng về tương lai mô tả cách thức phản ứng của NHTW đối với mức lạm phát kỳ vọng và độ lệch sản lượng kỳ vọng, được mô tả dưới dạng tổng quát như sau:

(1.29)

Trong đó:

Etπt+n là mức lãi suất kỳ vọng trong giai đoạn (t, t+n) tại thời điểm t;

Etyt+p là độ lệch sản lượng trung bình kỳ vọng trong giai đoạn (t, t+p) tại thời điểm t.

Nếu n=1 và p=1, công thức (1.29) có dạng:

(1.30)

Phương trình (1.30) được xác định bởi Qin và Enders (2008) nhưng không bao gồm thành tố tỉ giá hối đoái.

Tương tự như quy tắc Taylor dạng nhìn từ quá khứ, khi đưa phương trình làm phẳng lãi suất (1.26) kết hợp công thức (1.29), ta có:

(1.31) Trong trường hợp yếu tố tỉ giá hối đoái (h) được đưa vào, phương trình (1.31)

có dạng:

(1.32)

1.1.5.3 Dạng hỗn hợp (hybrid)

Dạng biến thể hỗn hợp của quy tắc Taylor được xác định bởi Barnett và Duzhak (2008) như sau (không bao gồm thành tố tỉ giá hối đoái):

it = Aπt+n + Byt-p (1.33) Trong đó:

A là vector (a1, a2, …,an) tương ứng với thời kỳ (t+1, t+2, …, t+n); B là vector (b1, b2, …, bp) tương ứng với thời kỳ (t-1, t-2, …, t-p);

0 < p < t.

Vector A đại diện hệ số phản ứng của NHTW đối với mức lạm phát kỳ vọng và vector B đối với độ lệch sản lượng quá khứ (độ trễ).

Phương trình (1.33) cho thấy NHTW thiết lập mức LSCS theo mức lạm phát kỳ vọng và độ lệch sản lượng quá khứ. Barnett và Duzhak (2008) cho rằng công thức (1.33) dùng để phân tích và hiểu được CSTT hiện tại của NHTW.

Như vậy qua phân tích có thể thấy được quy tắc Taylor có các dạng biến thể khác nhau với các dãy mốc thời gian ứng dụng trong mô hình kinh tế lượng đa dạng và phong phú để tìm hiểu và minh chứng cho các CSTT trong lịch sử phát triển cũng như dự báo cho thời kỳ tương lai. Việc áp dụng mô hình nào tùy thuộc vào điều kiện kinh tế và đặc điểm của từng quốc gia và giả thiết ứng dụng của quy tắc. Tuy nhiên như Taylor (1993) đã phát biểu, các nhà hoạch định CSTT không nên áp dụng cứng nhắc, giáo điều quy tắc mà chỉ xem đây là hướng dẫn để đề ra và điều chỉnh hợp lý công cụ chính sách là lãi suất danh nghĩa ngắn hạn trong từng thời kỳ.

1.1.5.4 Dạng kết hợp với các mô hình khác

Một trong những mô hình kết hợp với quy tắc Taylor phổ biến là mô hình Taylor-McCallum. Các mô hình hỗn hợp dạng Taylor-McCallum được dùng để

đánh giá CSTT thông qua sự thay đổi của cơ số tiền tệ cơ sở phụ thuộc vào các thành tố của quy tắc Taylor.

1.1.5.4.1 Mô hình kết hợp giữa cơ số tiền, lạm phát và mức tăng sản lượng

Danfeng (2008) đề cập đến mô hình dạng này như sau:

()(1.34)

Trong đó, [Δm = ln(mt) – ln(mt-1)] là tỉ lệ tăng của cơ số tiền cơ sở;là tốc độ vòng quay tiền cơ sở bình quân trong 16 quý (theo McCallum); Δx* là tỉ lệ tăng GDP danh nghĩa mục tiêu, được tính bằng tổng của tỉ lệ lạm phát mục tiêu và tỉ lệ tăng bình quân của GDP thực dài hạn; (Δx* - Δxt-1) là độ lệch mức tăng sản lượng GDP danh nghĩa; λ là hệ số của độ lệch (Δx* - Δxt-1).

Phương trình (1.34) cho biết khi tỉ lệ tăng sản lượng danh nghĩa lớn hơn tỉ lệ

tăng sản lượng danh nghĩa mục tiêu, lượng tiền cơ sở nên giảm để giảm nhiệt cho nền kinh tế. Tương tự đối với tỉ lệ lạm phát thực tế lớn hơn tỉ lệ lạm phát mục tiêu.

1.1.5.4.2 Mô hình kết hợp giữa cơ số tiền, độ lệch lạm phát, độ lệch sản lượng và độ lệch tỉ giá hối đoái

Mehrotra and Sánchez-Fung (2010) đưa ra mô hình kết hợp dạng Taylor- McCallum như sau:

(1.35) Trong đó:

(π - π*): độ lệch lạm phát giữa tỉ lệ lạm phát thực tế và mức lạm phát mục

tiêu; (y - y*): độ lệch sản lượng giữa sản lượng (GDP) thực tế so với sản lượng tiềm năng; (e - e*): độ lệch tỉ giá hối đoái đo lường sự cách biệt giữa tỉ giá hối đoái theo trọng số thương mại và xu hướng của nó.

Mô hình (1.35) diễn tả quan hệ giữa tỉ lệ tăng trưởng kinh tế, lạm phát, tỉ giá hối đoái và mục tiêu tăng cung tiền, do đó thích hợp để kiểm nghiệm lý thuyết bộ ba bất khả thi trong việc đề ra các chính sách kinh tế vĩ mô của một nền kinh tế (bộ ba bao gồm tỉ giá hối đoái cố định, tự do hóa tài chính và sự độc lập về CSTT).

1.2 Cơ chế điều hành lãi suất của ngân hàng trung ương

1.2.1 Các mục tiêu và công cụ chính sách của ngân hàng trung ương

NHTW thực hiện các mục tiêu CSTT trên cơ sở các công cụ của mình thông qua các chỉ tiêu hoạt động và chỉ tiêu trung gian theo Bảng 1.3.

Bảng 1.3: Các công cụ, chỉ tiêu và mục tiêu chính sách tiền tệ của NHTW

Chỉ tiêu hoạt động (policy instruments) | Chỉ tiêu trung gian | Mục tiêu chính sách tiền tệ | ||||

-Nghiệp vụ thị trường mở -Chính sách chiết khấu -Dự trữ bắt buộc | -Tổng lượng dự trữ (dự trữ, dự trữ không vay, cơ số tiền tệ, cơ số không vay -Lãi suất ngắn hạn ví dụ như FFR (federal funds rate) | -Tổng lượng tiền tệ (M1, M2) -Lãi suất (ngắn hạn và dài hạn) | -Ổn định giá cả -Việc làm cao -Tăng trưởng kinh tế -Ổn định thị trường tài chính -Ổn định lãi suất -Ổn định thị trường ngoại hối |

Có thể bạn quan tâm!

-

Các Thành Tố Quyết Định Tính Chính Xác Của Quy Tắc Taylor

Các Thành Tố Quyết Định Tính Chính Xác Của Quy Tắc Taylor -

Phương Pháp Tính Lạm Phát: Về Cơ Bản Có Hai Cách Tính

Phương Pháp Tính Lạm Phát: Về Cơ Bản Có Hai Cách Tính -

Độ Lệch Thất Nghiệp (Unemployment Gap) Theo Quan Điểm Của Jahan Và Mahmud (2013):

Độ Lệch Thất Nghiệp (Unemployment Gap) Theo Quan Điểm Của Jahan Và Mahmud (2013): -

Vận Dụng Quy Tắc Taylor Trong Chính Sách Lãi Suất Của Một Số Ngân Hàng Trung Ương Trên Thế Giới

Vận Dụng Quy Tắc Taylor Trong Chính Sách Lãi Suất Của Một Số Ngân Hàng Trung Ương Trên Thế Giới -

Vận dụng quy tắc Taylor trong cơ chế điều hành lãi suất của ngân hàng Nhà nước Việt Nam - 10

Vận dụng quy tắc Taylor trong cơ chế điều hành lãi suất của ngân hàng Nhà nước Việt Nam - 10 -

Vận dụng quy tắc Taylor trong cơ chế điều hành lãi suất của ngân hàng Nhà nước Việt Nam - 11

Vận dụng quy tắc Taylor trong cơ chế điều hành lãi suất của ngân hàng Nhà nước Việt Nam - 11

Xem toàn bộ 260 trang tài liệu này.

Nguồn: Mishkin (2010, trang 409)

1.2.2 Cơ chế điều hành lãi suất của ngân hàng trung ương

1.2.2.1 Khái niệm

“Cơ chế quản lý (điều hành) là việc sử dụng các công cụ để điều tiết các hoạt động kinh tế theo hướng kích hoạt hướng dẫn hoặc hạn chế các hoạt động kém hiệu quả hoặc không có lợi cho quốc kế dân sinh” (Nguyễn Thanh Tuyền và Nguyễn Lê Anh 2015). Do vậy, cơ chế điều hành lãi suất của NHTW có thể được hiểu là cách thức sử dụng công cụ lãi suất để điều tiết các hoạt động kinh tế nhằm đạt được các mục tiêu của CSTT.

NHTW ở mỗi quốc gia tùy thuộc vào tình hình và đặc điểm nền kinh tế có những loại lãi suất khác nhau và cách thức điều hành khác nhau ví dụ như LSCB, LSTCK, LSTCV, lãi suất liên ngân hàng, lãi suất chính thức, v.v.

Xét về phương diện đối tượng tác động, theo tác giả, cơ chế điều hành lãi suất được phân loại như sau:

- Cơ chế điều hành trực tiếp: NHTW sử dụng công cụ lãi suất tác động trực tiếp đến các hoạt động đầu tư, tiết kiệm, chi tiêu của các tổ chức kinh tế, cá nhân

trong nền kinh tế, ví dụ cơ chế điều hành LSCB của NHNN. Cơ chế điều hành lãi suất dạng này mang tính mệnh lệnh hành chính.

- Cơ chế điều hành gián tiếp: NHTW sử dụng công cụ lãi suất tác động đến các TCTD, ngân hàng thương mại, các tổ chức trung gian tài chính thông qua thị trường tài chính qua đó điều tiết quan hệ cung-cầu vốn trong nền kinh tế, ví dụ như cơ chế điều hành lãi suất điều hòa vốn dự trữ (FFR) của Fed, cơ chế điều hành lãi suất cơ bản chính thức của NHTW Anh. Cơ chế điều hành lãi suất gián tiếp mang tính thị trường, định hướng.

1.2.2.2 Quan hệ giữa cơ chế điều hành lãi suất, chính sách lãi suất và chính sách tiền tệ

Theo Nguyễn Thanh Tuyền và Nguyễn Lê Anh 2015, “chính sách được hiện thực hóa bằng việc sử dụng các công cụ điều hành (cơ chế quản lý)”, theo đó, có thể hiểu rằng chính sách lãi suất được thực thi thông qua cơ chế điều hành lãi suất.

Hiện nay, các NHTW đang chuyển dần việc điều hành CSTT từ chỉ tiêu khối lượng tiền trong lưu thông sang chỉ tiêu lãi suất, khi mà mối quan hệ giữa khối lượng tiền và lạm phát ngày càng trở nên ít gắn bó và khối lượng tiền trong lưu thông khó kiểm soát do sự ra đời của các phát minh tài chính mà kết quả là các sản phẩm tài chính phái sinh ảnh hưởng đến việc tính toán tổng lượng tiền trong lưu thông hay tổng phương tiện thanh toán. Do đó, chính sách lãi suất ngày càng gắn chặt với CSTT. Theo quan điểm của TS. Lê Hồng Giang, CSTT hiện đại gần như tương đương với chính sách lãi suất. Việc NHTW quyết định CSTT thắt chặt hay nới lỏng tương đương với việc tăng hay giảm LSCS (SGTT 2010). Do vậy, vai trò của quy tắc Taylor trong chính sách lãi suất (được thực thi thông qua cơ chế điều hành lãi suất) cũng có thể được xem như là vai trò của quy tắc Taylor đối với CSTT hiện đại của các NHTW.

1.2.3 Vai trò của quy tắc Taylor trong chính sách lãi suất của ngân hàng trung ương

Thứ nhất, quy tắc Taylor mang tính định hướng về LSCS, làm cơ sở để các NHTW quyết định mức lãi suất phù hợp với từng thời kỳ kinh tế. Do vai trò mang

tính chất định hướng nên quy tắc Taylor giúp các NHTW có cái nhìn hợp lý hơn về mức LSCS nên áp dụng trong chính sách điều hành kinh tế: thắt chặt hay nới lỏng và biên độ điều chỉnh. Khi một nền kinh tế đang trong thời kỳ lạm phát cao, LSCS của nền kinh tế phải lớn đủ để kìm chế lạm phát và giảm dần theo từng giai đoạn để tránh nền kinh tế phát triển quá nóng hoặc kìm hãm sự phát triển kinh tế.

Asso, Kahn, và Leeson (2010) cho rằng hiệu quả, sức mạnh của quy tắc Taylor do bởi tính đơn giản, trực giác và tập trung vào lãi suất ngắn hạn như là một công cụ của CSTT. Thực tế CSTT của Fed từ năm 1987-1992 tập trung vào việc giảm lạm phát. Quy tắc Taylor là LSCS phải tăng khi mức tỉ lệ lạm phát thực lớn hơn tỉ lệ lạm phát mục tiêu. Quy tắc Taylor giải quyết hai nhiệm vụ - sự bền vững về giá và sự tăng trưởng kinh tế, đặc biệt ở nền kinh tế nơi lạm phát là mục tiêu cơ bản, chủ yếu (Nguyễn Trần Ân, 2012).

Thứ hai, quy tắc Taylor cung cấp độ tin cậy đủ để các NHTW ra các quyết định về chính sách lãi suất hay bao quát hơn là CSTT. Điều này chứng minh qua các nghiên cứu và ứng dụng quy tắc Taylor trên toàn thế giới8. Một CSTT thường được quyết định bởi hai cách thức – hoặc chủ động, tùy ý (discretion) hoặc tuân theo quy tắc chính sách (policy rule). Taylor (1993) cho rằng đa số đồng ý hoạch

định chính sách theo quy tắc có nhiều lợi thế hơn so với chính sách tùy ý trong điều hành nền kinh tế. Ngay cả trong môi trường thực tế không thể theo các công thức toán học đại số được mô tả bởi các nhà kinh tế thì việc duy trì hoạch định chính sách theo quy tắc là quan trọng và cần thiết. Chính sách theo quy tắc không nhất thiết là việc thiết lập cố định các công cụ chính sách hoặc một công thức máy móc. Taylor (1993) đã nêu quan điểm rằng với nghĩa rộng hơn, chính sách theo quy tắc là một kế hoạch dự phòng kéo dài trừ khi có điều kiện/mệnh đề hủy bỏ rò ràng; đồng thời một chính sách theo quy tắc mang hai đặc điểm:

i. Cung cấp hướng dẫn cho chính sách điều hành trong tương lai;

ii. Mang ý nghĩa hoạt động thực tế hơn là áp dụng máy móc các chi tiết của bất kỳ một công thức đại số nào.

8 Tham khảo phần 1.4

Thứ ba, LSCS đang dần trở thành công cụ thực thi CSTT, do đó vai trò của quy tắc Taylor trong việc hoạch định và đánh giá sự phù hợp của chính sách lãi suất hay rộng hơn là CSTT ngày càng trở nên quan trọng. Các NHTW thường sử dụng hai chỉ tiêu hoạt động cơ bản là khối lượng tiền trong lưu thông và lãi suất làm công cụ thực thi CSTT. Công cụ kiểm soát qua khối lượng tiền lưu thông ngày nay càng trở nên ít tác dụng so với mục tiêu kiểm soát lãi suất.

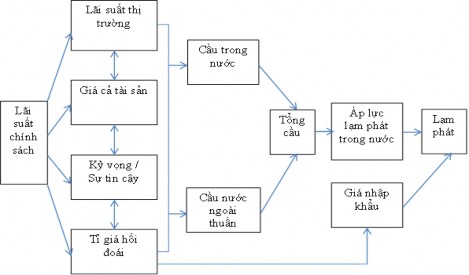

Thông qua cơ chế truyền dẫn CSTT, sự thay đổi LSCS của NHTW được dẫn truyền qua các kênh truyền dẫn tác động đến tổng cầu, cuối cùng là ảnh hưởng đến mức lạm phát.

1.2.4 Cơ chế truyền dẫn chính sách tiền tệ

CSTT có ảnh hưởng lớn đến tổng cầu trong nền kinh tế. Về lâu dài, bản chất của CSTT là quyết định giá trị của tiền tệ - sự dịch chuyển mức giá cả chung chỉ ra sức mua của đồng tiền nội tệ đã thay đổi như thế nào. Theo đó, lạm phát là một hiện tượng của tiền tệ. CSTT được xem là chính sách bình ổn kinh tế vĩ mô. Đây là công cụ linh hoạt để đạt được các mục tiêu bền vững kinh tế trung hạn, vì CSTT có thể được điều chỉnh nhanh chóng đáp lại sự phát triển kinh tế vĩ mô. Do vậy, CSTT là nhân tố quyết định nhất đến lạm phát để về lâu dài tỉ lệ lạm phát là biến số kinh tế vĩ mô duy nhất mà CSTT có thể ảnh hưởng đến.

Hình 1.1: Cơ chế truyền dẫn chính sách tiền tệ của NHTW Anh

Nguồn: Bank of England (2001)

CSTT tác động rất lớn đến nền kinh tế thông qua tổng cầu, tuy vậy nó ít có ảnh hưởng đến khả năng cung ứng của nền kinh tế. Về lâu dài, CSTT quyết định đến giá trị danh nghĩa hay giá trị tiền tệ của hàng hóa và dịch vụ, đó là mức giá cả chung. Hay nói cách khác đi, về lâu dài, bản chất của CSTT là quyết định giá trị của tiền. Sự chuyển dịch của mức giá cả chung chỉ ra sức mua của tiền tệ đã thay đổi như thế nào qua thời gian. Tuy nhiên, sự thay đổi của CSTT có ảnh hưởng thực sự đến hoạt động của nền kinh tế trong ngắn và trung hạn. Cơ chế truyền dẫn CSTT với công cụ CSTT là lãi suất ngắn hạn bắt đầu từ sự thay đổi về LSCS ngắn hạn tác động đến thị trường tài chính với sự thay đổi của lãi suất thị trường và giá cả tài sản, dẫn truyền tác động từ thị trường tài chính đến thay đổi hành vi tiêu dùng của cá nhân và doanh nghiệp làm thay đổi GDP và mức lạm phát. Như vậy, việc thay đổi cách thức điều hành lãi suất của NHTW sẽ tác động đến các hoạt động của nền kinh tế thông qua cơ chế truyền dẫn CSTT. Quy tắc Taylor mô tả cách thức tính toán mức LSCS dựa trên sự thay đổi của độ lệch lạm phát và độ lệch sản lượng tùy thuộc vào điều kiện kinh tế vĩ mô của từng quốc gia trong từng thời kỳ, do đó việc vận dụng quy tắc Taylor trong chính sách lãi suất của NHTW có vai trò quan trọng nhất định trong hoạch định và điều hành CSTT.

1.2.5 Quy tắc Taylor trong nền kinh tế mở

Trong một nền kinh tế mở, vai trò của tỉ giá hối đoái được xem là quan trọng do sự trao đổi thương mại của các quốc gia tác động đến CSTT. Tỉ giá hối đoái phản ánh sự tương quan về giá cả hàng hóa giữa các quốc gia khác nhau, ảnh hưởng đến việc xuất nhập khẩu hàng hóa. Thông qua cơ chế truyền dẫn CSTT, tỷ giá hối đoái ảnh hưởng đến tỷ lệ lạm phát. Do vậy một số nhà kinh tế học đã đưa yếu tố tỷ giá hối đoái vào quy tắc Taylor để xem xét tác động của nó đến việc thay đổi LSCS như mô hình của Ball (1999), Batini và Millard (2001), Woglom (2003), Qin và Enders (2008), Barnett và Duzhak (2008) hay Mehrotra và Sánchez-Fung (2010). Tuy nhiên, Taylor (2007a) cho rằng quyết định CSTT tối ưu nên phản ứng chủ yếu với tỉ lệ lạm phát và GDP thực mà không phản ứng trực tiếp với tỉ giá hối đoái. Hay nói cách khác, để tối thiểu hóa hàm mục tiêu, quy tắc chính sách của NHTW bao