giảm giá thông qua tác động tới chênh lệch lãi suất với đồng ngoại tệ. Nội tệ giảm giá làm giảm nhu cầu về hàng hóa nhập khẩu, thúc đẩy xuất khẩu vì hàng hóa trong nước trở nên rẻ hơn so với hàng hóa nước ngoài, dẫn đến tăng chi tiêu cho hàng hóa trong nước và làm tăng tổng cầu. Quá trình truyền tải như sau:

𝑀 ↑→ 𝑖 ↑→ 𝐸𝑥 ↑→ 𝐸𝑥𝑝𝑜𝑟𝑡 ↑, 𝐼𝑚𝑝𝑜𝑟𝑡 ↓→ 𝑌 ↑ trong đó M là cung tiền, 𝑖 là lãi suất, Ex là tỷ giá (lượng nội tệ/ngoại tệ), Export là xuất khẩu, Import là nhập khẩu, Y là tổng sản lượng.

Trong một nền kinh tế nhỏ và mở cửa với cơ chế tỷ giá linh hoạt, tỷ giá thay đổi cũng có ảnh hưởng tới tổng cung. Khi NHTW nới lỏng CSTT, đồng nội tệ giảm giá thực sẽ làm tăng giá của hàng hóa nhập khẩu, trực tiếp làm tăng lạm phát. Ngoài ra, mức giá hàng nhập khẩu cao hơn sẽ có tác động làm tăng chi phí sản xuất, ảnh hưởng tới lợi nhuận của doanh nghiệp, làm giảm tổng cung. Quá trình truyền tải như sau:

𝑀 ↑→ 𝑖 ↓→ 𝐸𝑥 ↑→ 𝑃 ↑→ 𝑌 ↓ trong đó M là cung tiền, 𝑖 là lãi suất, Ex là tỷ giá (lượng nội tệ/ngoại tệ), P là mức giá cả của hàng hóa nhập khẩu phục vụ sản xuất trong nước, Y là tổng sản lượng.

Tỷ giá thay đổi cũng có tác động tới bảng cân đối kế toán của doanh nghiệp. Khi các chủ thể kinh tế duy trì một trạng thái hối đoái trường hay đoản thì trên bảng cân đối kế toán thì sự thay đổi của tỷ giá sẽ có ảnh hưởng tới giá trị ròng của các chủ thể, từ đó tác động tới tình hình tài chính của các chủ thể này. Ngoài ra, trong trường hợp những nước thuộc thị trường mới nổi, luôn đóng vai trò là con nợ của các nước khác, thì đồng nội tệ giảm giá đồng nghĩa với việc gánh nặng nợ của các chủ thể trong nền kinh tế cũng sẽ tăng lên, phần nào lấn át hiệu ứng tạo ra từ sự thay đổi giá tương đối. Điều này sẽ tiếp tục điều chỉnh hành vi tiêu dùng, đầu tư và vay nợ của các chủ thể, từ đó ảnh hưởng tới sản lượng của nền kinh tế.

c/ Kênh chấp nhận rủi ro

Kể từ thời điểm xảy ra cuộc khủng hoảng tài chính - suy thoái kinh tế năm 2008 cho tới nay, đã có nhiều nghiên cứu về ảnh hưởng của CSTT tới sự ổn định của hệ thống ngân hàng. Mặc dù có những sự đồng thuận về nguyên nhân dẫn tới cuộc khủng hoảng như sự yếu kém của hệ thống giám sát tài chính và quản trị công ty, sự phát triển quá nhanh của thị trường và các công cụ tài chính nhưng CSTT nới lỏng trong thời gian dài của các NHTW cũng được cho là một nguyên nhân chủ chốt. Việc NHTW thực hiện CSTT nới lỏng liên tục nhằm đưa mặt bằng lãi suất xuống mức thấp ngoài việc thúc đẩy nhu cầu tín dụng của nền kinh tế còn có tác dụng khuyến khích các ngân hàng chấp nhận mức rủi ro cao hơn trong hoạt động kinh doanh.

Quay trở lại giai đoạn trước khi xảy ra cuộc khủng hoảng tài chính, sự thành công trong việc ngăn ngừa lạm phát trong quá khứ đã củng cố lòng tin của các NHTW vào khả năng duy trì lãi suất ở mức thấp mà không gây ảnh hưởng tới lạm phát trong tương lai (Taylor, 2009) [120]. Mặc dù việc gia tăng cung tiền có thể khuyến khích các ngân hàng tăng mức độ chấp nhận rủi ro trong hoạt động tín dụng, mục tiêu ổn định tài chính không phải là vấn đề mà các NHTW quan tâm vì hai lý do: (1) các NHTW tập trung nhiều vào mục tiêu ổn định giá cả và thúc đẩy tăng trưởng kinh tế; (2) sự quan ngại về bất ổn tài chính giảm xuống trước sự phát triển mạnh mẽ của các công cụ phòng ngừa rủi ro (Greenspan, 2005). Tuy nhiên, sự bất ổn của hệ thống ngân hàng nói riêng và thị trường tài chính nói chung sau đó đã cho thấy tầm quan trọng của sự phát triển bền vững của hệ thống ngân hàng trong điều hành CSTT của NHTW. Bên cạnh đó, quá trình truyền tải CSTT cũng cho thấy sự phức tạp khi điều hành CSTT không chỉ tác động tới lạm phát, tổng cầu của nền kinh tế mà còn ảnh hưởng tới xu hướng chấp nhận rủi ro của các chủ thể trong nền kinh tế với mức độ và độ trễ chưa từng được nghiên cứu kỹ lưỡng [71].

Có thể bạn quan tâm!

-

Truyền tải chính sách tiền tệ qua kênh tín dụng của các ngân hàng thương mại Việt Nam - 2

Truyền tải chính sách tiền tệ qua kênh tín dụng của các ngân hàng thương mại Việt Nam - 2 -

Cơ Sở Luận Về Truyền Tải Chính Sách Tiền Tệ Qua Kênh Tín Dụng Của Ngân Hàng Thương Mại

Cơ Sở Luận Về Truyền Tải Chính Sách Tiền Tệ Qua Kênh Tín Dụng Của Ngân Hàng Thương Mại -

Khái Niệm Truyền Tải Chính Sách Tiền Tệ

Khái Niệm Truyền Tải Chính Sách Tiền Tệ -

Truyền Tải Chính Sách Tiền Tệ Qua Kênh Tín Dụng Của Ngân Hàng Thương Mại

Truyền Tải Chính Sách Tiền Tệ Qua Kênh Tín Dụng Của Ngân Hàng Thương Mại -

Các Nhân Tố Ảnh Hưởng Đến Truyền Tải Chính Sách Tiền Tệ Qua Kênh Khả Năng Cấp Tín Dụng Của Các Ngân Hàng Thương Mại

Các Nhân Tố Ảnh Hưởng Đến Truyền Tải Chính Sách Tiền Tệ Qua Kênh Khả Năng Cấp Tín Dụng Của Các Ngân Hàng Thương Mại -

Kênh Bảng Cân Đối Tài Sản Của Người Đi Vay

Kênh Bảng Cân Đối Tài Sản Của Người Đi Vay

Xem toàn bộ 232 trang tài liệu này.

Lãi suất thấp được duy trì trong thời gian dài thông qua nới lỏng CSTT không những khuyến khích ngân hàng cấp tín dụng cho khách hàng như mô tả trong kênh cấp tín dụng truyền thống mà còn khuyến khích các ngân hàng chấp nhận mức rủi ro cao hơn (Altunbas và cộng sự, 2010). Hành vi này của các ngân hàng nếu không được kiểm soát tốt sẽ dẫn tới sự mất cân bằng giữa khả năng và mức độ chấp nhận rủi ro, tiềm ẩn nguy cơ rủi ro đối với hệ thống [32]. Đây chính là nguyên nhân dẫn tới sự ra đời của kênh chấp nhận rủi ro, một kênh mới trong truyền tải CSTT. Khác với các kênh truyền tải truyền thống đã được đề xuất và nghiên cứu từ trước thì kênh chấp nhận rủi ro bắt đầu được nghiên cứu từ đầu thế kỉ 21 và được đặc biệt tập trung nghiên cứu kể từ giai đoạn sau cuộc khủng hoảng tài chính suy thoái kinh tế nổ ra. Borio và Zhu (2008) đã định nghĩa cơ chế truyền tải CSTT qua kênh chấp nhận rủi ro của hệ thống ngân hàng là: “lãi suất thay đổi do điều hành CSTT tác động tới sự nhận thức rủi ro hoặc khả năng chấp nhận rủi ro; và từ đó, tới mức độ rủi ro của danh mục đầu tư” [44].

Các kênh truyền tải truyền thống như kênh lãi suất, giá cả và tín dụng chủ yếu tập trung vào ảnh hưởng của CSTT tới tín dụng trên phương diện khối lượng hơn là phương diện chất lượng. Riêng trong trường hợp của kênh tín dụng, mức độ thay đổi trong rủi ro do thay đổi trong công tác điều hành CSTT được phản ánh trên phương diện người đi vay, nhưng lại ít xem xét trên phương diện người cho vay là các ngân hàng. Vì vậy, các nghiên cứu về truyền tải CSTT truyền thống đã không nhận dạng được và phản ánh nhận thức lẫn hành vi của ngân hàng liên quan tới rủi ro vào trong

mô hình nghiên cứu. Hầu hết các nghiên cứu về kênh chấp nhận rủi ro đều nhận định CSTT nới lỏng đều có xu hướng làm gia tăng mức độ chấp nhận rủi ro trong hoạt động kinh doanh của ngân hàng. Kênh chấp nhận rủi ro được thể hiện qua một vài phương thức như sau:

Thứ nhất, qua ảnh hưởng của lãi suất tới định giá, thu nhập và dòng tiền

Lãi suất thấp do CSTT nới lỏng trong thời gian dài làm tăng giá trị tài sản ròng và giá trị tài sản thế chấp của doanh nghiệp và dân chúng. Mức độ đánh giá của ngân hàng về rủi ro hoạt động kinh doanh, khả năng không trả được nợ vay, thậm chí khả năng phá sản của người vay sẽ bị thay đổi theo hướng giảm xuống. Kết quả là lãi suất thấp sẽ làm tăng khả năng chấp nhận rủi ro của cả khách hàng đi vay lẫn hệ thống ngân hàng [43, 94]. Đơn cử, lãi suất thấp và giá tài sản gia tăng sẽ có xu hướng làm giảm mức độ biến động của giá tài sản và sau đó là nhận thức về rủi ro của các chủ thể: giá cổ phiếu cao hơn làm tăng giá trị vốn chủ sở hữu so với nợ, giá cổ phiếu tăng nhanh làm giảm đòn bẩy tài chính và làm giảm rủi ro của việc nắm giữ cổ phiếu. Hiện tượng này được gọi là ảnh hưởng đòn bẩy (leverage effect) trong nghiên cứu của Pagan và Schwert (1990) [101]và Bollerslev và các cộng sự (1992) [42].

Thứ hai, chính sách lãi suất thấp khiến nhà quản lý ngân hàng và doanh nghiệp có xu hướng chấp nhận rủi ro cao hơn do các quy định trong hợp đồng với chủ sở hữu

Sự giảm xuống của lãi suất so với các mục tiêu lợi nhuận cố định của các doanh nghiệp hoạt động trong ngành tài chính khiến cho các nhà quản lý buộc phải chấp nhận mức rủi ro cao hơn nhằm đạt được mức lợi nhuận cao hơn so với mặt bằng lợi nhuận của ngành hay của nền kinh tế (Rajan, 2005). Hiện tượng này được gọi là tìm kiếm lợi nhuận (search for yield) [106]. Một minh họa điển hình là vào giai đoạn 2003 - 2004, nhà đầu tư dịch chuyển danh mục đầu tư từ trái phiếu chính phủ với lợi suất thấp sang trái phiếu doanh nghiệp và trái phiếu thị trường mới nổi với mức lãi suất cao hơn tương ứng với mức rủi ro cao hơn. Những nhà đầu tư này cần phải đáp ứng mức lợi nhuận cao mà họ đã đạt được trong giai đoạn lãi suất cao trước đó.

Sự giảm xuống trong mức lãi suất danh nghĩa do NHTW thực thi CSTT nới lỏng sẽ dẫn tới việc thay đổi trong hành vi kinh doanh của các chủ thể trong nền kinh tế được bắt nguồn từ nhiều nguyên nhân. Các nguyên nhân này bao gồm nguyên nhân đến từ yếu tố tâm lý, quy định trong các hợp đồng và pháp luật.

Về yếu tố tâm lý, ảo tưởng về tiền tệ khiến các doanh nghiệp có thể không nhận định được mức lãi suất danh nghĩa thấp xuất phát từ việc lạm phát thấp (Gambacorta, 2009) [67]. Cambell và Cochrane (1999) chỉ ra nhà đầu tư có xu hướng ít ngại rủi ro trong giai đoạn kinh tế thịnh vượng khi tăng mức chi tiêu; CSTT nới lỏng thúc đẩy tăng trưởng kinh tế, từ đó làm giảm mức độ ngại rủi ro [48]. Kết luận này cũng được

kiểm chứng qua các mô hình giá tài sản với kết luận mức chênh lệch lãi suất (credit spread) tăng lên trong dài hạn sau thời kỳ lãi suất thấp [93, 53].

Một nguyên nhân khác xuất phát từ các quy định trong các thỏa thuận kinh tế hoặc quy định của Chính phủ. Ví dụ, công ty bảo hiểm nhân thọ và quỹ hưu trí quản lý tài sản nhằm đáp ứng các nghĩa vụ về tài chính trong tương lai. Tại một số quốc gia như Thụy Sĩ, Nhật Bản, và Anh, nghĩa vụ tài chính được gắn kết với mức sinh lời danh nghĩa vốn dĩ được cố định trong dài hạn mà không phản ánh mức sinh lời bình quân hiện hành. Trong thời kỳ lãi suất thấp, mức sinh lời quy định trong hợp đồng thường vượt quá mức sinh lời của những tài sản có mức rủi ro thấp và buộc các tổ chức này phải tìm kiếm những khoản đầu tư có mức sinh lời cao hơn và tương ứng là mức rủi ro cao hơn. Đối với các ngân hàng, trong trường hợp không được phép đầu tư vào các lĩnh vực rủi ro và đối mặt với mức lãi suất thấp của trái phiếu Chính phủ, việc tăng các khoản cấp tín dụng có mức độ rủi ro cao là khó tránh khỏi.

𝑀 ↑→ 𝑖 ↓→ 𝑘ℎả 𝑛ă𝑛𝑔 𝑐ℎấ𝑝 𝑛ℎậ𝑛 𝑟ủ𝑖 𝑟𝑜 ↑→ đầ𝑢 𝑡ư, 𝑡í𝑛 𝑑ụ𝑛𝑔 ↑→ 𝐼 ↑→ 𝑌 ↑

trong đó M là cung tiền, i là lãi suất, I là đầu tư, Y là tổng sản lượng.

Ngoài ra, các hợp đồng về lương, thưởng của ban điều hành doanh nghiệp gắn với lợi nhuận của công ty cũng là một nhân tố khiến cho ban điều hành sẵn lòng chấp nhận mức rủi ro cao hơn (Ackerman và cộng sự, 1999) [23]. Các nhà đầu tư cũng có xu hướng đánh giá năng lực của ban điều hành thông qua kết quả kinh doanh trong ngắn hạn [11, 47]. Điều này đặc biệt đúng đối với các ngân hàng niêm yết khi mức độ giám sát và đánh giá của nhà đầu tư trong ngắn hạn luôn ở mức cao. Điều này buộc ban điều hành phải tăng mức độ chấp nhận rủi ro của ngân hàng trong bối cảnh mặt bằng lãi suất thấp.

Thứ ba, lãi suất thấp làm tăng giá trị vốn chủ sở hữu và khuyến khích ngân hàng chấp nhận rủi ro nhiều hơn

Đây là kênh truyền tải được gọi là kênh đòn bẩy, đề xuất bởi Adrian và Shin (2009). Các tổ chức tài chính có xu hướng duy trì mức đòn bẩy tài chính cố định (đối với NHTM) và theo chu kỳ (đối với ngân hàng đầu tư). Khi gặp phải cú sốc đối với danh mục đầu tư và lợi nhuận, ngân hàng phản ứng lại bằng cách thực hiện các giao dịch liên quan tới tài sản hơn là phân phối lợi nhuận hoặc huy động thêm vốn. CSTT nới lỏng sẽ làm tăng giá trị tài sản, lợi nhuận và vốn chủ sở hữu của ngân hàng. Ngân hàng sẽ phản ứng lại trong sự giảm xuống của đòn bẩy bằng cách tăng giá trị tài sản [28]. Điều này củng cố hơn ảnh hưởng ban đầu của lãi suất tới giá trị tài sản và khiến cho hệ thống ngân hàng trở nên đối mặt với rủi ro nhiều hơn với sự biến động của giá tài sản.

Thứ tư, kênh chấp nhận rủi ro bắt nguồn từ quá trình thông báo chính sách của NHTW và mức độ hiệu quả của hàm phản ứng [32]

Mức độ minh bạch thông tin và cam kết chính sách của NHTW tăng lên làm tăng lòng tin của công chúng, giảm đi sự bất định và làm tăng mong muốn chấp nhận rủi ro của ngân hàng. Đa phần các NHTW có xu hướng tăng cường mức độ minh bạch thông tin và tạo dựng niềm tin của công chúng vào các chính sách điều hành, đặc biệt là tại các quốc gia theo đuổi chính sách lạm phát mục tiêu. Ví dụ, nhận thức của công chúng về khả năng NHTW sẽ can thiệp để tránh suy thoái kinh tế khiến cho khả năng nền kinh tế rơi vào tình trạng suy giảm được giảm nhẹ. Tương tự, nhận thức của các ngân hàng về khả năng NHTW sẽ can thiệp hỗ trợ các ngân hàng trong trường hợp gặp rủi ro phá sản sẽ khuyến khích các ngân hàng chấp nhận rủi ro nhiều hơn với khả năng quản trị rủi ro của mình.

1.2. NỘI DUNG CƠ BẢN VỀ TRUYỀN TẢI CHÍNH SÁCH TIỀN TỆ QUA KÊNH TÍN DỤNG CỦA NGÂN HÀNG THƯƠNG MẠI

1.2.1. Cơ sở hình thành kênh tín dụng

Bốn thập kỷ gần đây đã chứng kiến những sự thay đổi căn bản trong hoạt động của thị trường tài chính (như quá trình tự do hóa tài chính và chứng khoán hóa), kéo theo đó là phương thức điều hành CSTT được các NHTW lựa chọn, hướng nhiều hơn tới mục tiêu ổn định giá cả. Cũng từ đó, các nhà nghiên cứu tìm hiểu sâu hơn về các cách thức CSTT ảnh hưởng tới nền kinh tế, tạo ra một lĩnh vực nghiên cứu mới cho truyền tải CSTT. Tuy quan điểm truyền thống về tác động của CSTT tới các biến số vĩ mô qua kênh lãi suất được nhiều nhà kinh tế học tán thành, các nghiên cứu định lượng lại chỉ ra rằng ngoài lãi suất, các yếu tố trễ khác như sản lượng, doanh thu và dòng tiền (accelerator) mới là các nhân tố có ảnh hưởng mạnh nhất tới chi tiêu và tiêu dùng [39, 50, 41]. Theo Bernanke và Gertler (1995), CSTT tỏ ra thiếu hiệu quả trong việc làm giảm lãi suất trung dài hạn, đặc biệt là lãi suất thực, vốn đóng vai trò quan trọng trong quyết định đầu tư vào các tài sản dài hạn của các chủ thể kinh tế [36].

Chính mối quan hệ mờ nhạt giữa lãi suất và đầu tư vào tài sản dài hạn được chỉ ra từ nhiều nghiên cứu lý thuyết và thực nghiệm kể trên vào những năm đầu của thập niên 1990 đã dẫn đến nhiều quan điểm nghiên cứu mới về truyền tải CSTT. Để khắc phục vấn đề này, Bernanke và Gertler (1995) đã đề xuất kênh tín dụng được xây dựng trên giả định cấu trúc tài chính (financial structure) có tác động tới hành vi và tiêu dùng của các chủ thể trong nền kinh tế [36].

Giả định này khác với một số học thuyết kinh tế vĩ mô được xây dựng trên giả định đơn giản là cấu trúc tài chính không có tác động tới hành vi đầu tư và tiêu dùng. Nói cách khác, các chủ thể trong nền kinh tế gồm doanh nghiệp và hộ gia đình không

chịu ảnh hưởng từ sự khác biệt giữa các nguồn vốn được sử dụng cho hoạt động đầu tư và tiêu dùng. Điều này đồng nghĩa với giả định thị trường tài chính là hoàn hảo, trong đó người cho vay và người đi vay có mức độ thông tin như nhau với mức chi phí bằng không. Tuy nhiên, các giả định này không tồn tại trong thực tế do một số nguyên nhân sau: (i) các doanh nghiệp và hộ gia đình có xu hướng tiêu dùng lợi nhuận và thu nhập trước khi huy động nguồn vốn từ bên ngoài; (ii) các doanh nghiệp có quy mô lớn có khả năng huy động vốn thông qua phát hành cổ phiếu và trái phiếu trong khi các doanh nghiệp có quy mô nhỏ và vừa, các hộ gia đình và cá nhân lại phụ thuộc vào các khoản vay từ các trung gian tài chính như ngân hàng; (iii) thị trường tài chính là không hoàn hảo thể hiện rõ qua vấn đề thông tin bất cân xứng và sự tồn tại của chi phí giao dịch các loại hàng hóa (bao gồm cả thông tin) trên thị trường. Như vậy, các mô hình kinh tế truyền thống xây dựng trên giả định cấu trúc tài chính không ảnh hưởng tới hành vi đầu tư và tiêu dùng trở nên thiếu hiệu quả trong việc đưa ra các lập luận về tác động của các chính sách kinh tế do Chính phủ thực hiện tới các mục tiêu vĩ mô.

Trên thực tế, các chủ thể đi vay thường có xu hướng sử dụng nguồn vốn bên trong như lợi nhuận và thu nhập hơn là nguồn vốn bên ngoài xuất phát từ ba lý do chính gồm: (i) chủ thể đi vay không muốn chia sẻ thông tin về hoạt động kinh doanh hay chịu sự giám sát sử dụng vốn vay từ phía chủ thể cho vay; (ii) chủ thể đi vay phải trả chi phí và thời gian để đi tìm chủ thể dư thừa vốn; và (iii) chi phí huy động nguồn vốn bên ngoài cao hơn nguồn vốn nội bộ bắt nguồn từ vấn đề người đại diện - agency cost nảy sinh khi chủ thể cho vay không chắc chắn rằng lợi ích của họ được chủ thể đi vay đảm bảo. Đây là cơ sở lý thuyết quan trọng để xây dựng cơ chế truyền tài của CSTT thông qua kênh tín dụng.

Theo lý thuyết về kênh tín dụng, tác động trực tiếp của CSTT lên lãi suất được khuếch tán thông qua sự thay đổi trong phần thưởng nguồn vốn bên ngoài (external finance premium). Phần thưởng nguồn vốn bên ngoài là sự chênh lệch giữa nguồn vốn huy động từ bên ngoài (từ phát hành trái phiếu, cổ phiếu, vay ngân hàng) và nguồn vốn huy động từ bên trong (từ thu nhập giữ lại) của các chủ thể kinh tế như doanh nghiệp, hộ gia đình hay cá nhân. Mức độ chênh lệch này phản ánh sự không hoàn hảo của thị trường tín dụng (vấn đề chủ sở hữu và người đại diện; chi phí thẩm định, giám sát, thu hồi; vấn đề thông tin bất cân xứng), tạo ra mức chênh lệch giữa lợi nhuận kỳ vọng của người cho vay và chi phí của người đi vay. Khi NHTW điều hành CSTT thắt chặt hay nới lỏng, phần thưởng nguồn vốn bên ngoài sẽ thay đổi theo, tùy thuộc vào đặc điểm của thị trường tài chính và các chủ thể trên thị trường tài chính. Như vậy, kênh tín dụng có thể đại diện cho một nhóm các nhân tố có tác dụng khuếch đại và lan truyền tác động của CSTT tới các biến số vĩ mô (thuật ngữ “kênh tín dụng” cần được hiểu là

“cơ chế tăng cường” chứ không hẳn là một cơ chế độc lập như kênh lãi suất hay kênh giá tài sản).

Hình 1.1: Cơ chế khuếch đại ảnh hưởng của CSTT

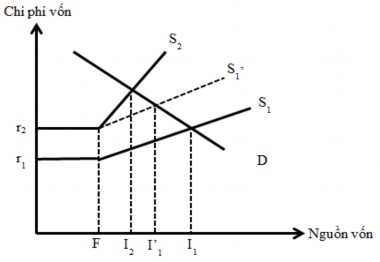

Tình trạng thông tin bất cân xứng giữa doanh nghiệp và ngân hàng dẫn tới phần thưởng nguồn vốn bên ngoài với vai trò bù đắp cho ngân hàng các chi phí trong quá trình thẩm định và giám sát tín dụng. Tại Hình 1.1, giả định F là nguồn vốn từ bên trong của doanh nghiệp (vốn chủ sở hữu) và chi phí của nguồn vốn này là r1, r1 có thể

tách ra thành rf1 là lãi suất phi rủi ro (đại diện cho lãi suất chính sách) và θ là phần bù

cho rủi ro của doanh nghiệp. Trong trường hợp thị trường tín dụng là hoàn hảo, doanh nghiệp vay vốn ngân hàng sẽ chỉ phải trả mức lãi suất r1. Tuy nhiên, do tồn tại tình trạng thông tin bất cân xứng dẫn tới rủi ro đạo đức nên mức lãi suất phải trả sẽ cao hơn r1 một mức phần thưởng rủi ro là Ω.

Độ lớn của Ω phụ thuộc vào hai yếu tố. Thứ nhất, Ω tăng lên cùng với sự tăng lên

của vốn vay ngân hàng khi mà rủi ro đạo đức tăng lên theo. Mối quan hệ giữa Ω và vốn vay ngân hàng được biểu diễn bởi đường S1. Thứ hai, theo Gertler và Hubbard (1988), Ω cũng tăng lên cùng với sự tăng lên của lãi suất phi rủi ro, một phần là do lãi suất tăng làm giảm giá trị của tài sản bảo đảm cho khoản vay, làm tăng rủi ro đạo đức [70].

Sự phụ thuộc của Ω vào lãi suất phi rủi ro rf1 hàm ý rằng sự không hoàn hảo của

thị trường tín dụng có thể khuếch đại cú sốc CSTT. Một sự tăng lên của lãi suất phi rủi ro sẽ làm tăng lãi suất vay vốn ngân hàng, làm dịch chuyển đường chi phí vốn từ S1 đến S2 và lượng vốn vay ngân hàng giảm từ (I1 – F) xuống còn (I2 – F). Sự giảm xuống trong nguồn vốn bị khuếch đại bởi sự tăng lên của phần thưởng nguồn vốn bên ngoài khi làm cho S1 dịch chuyển đến S2 thay vì S1’. Như vậy, lượng vốn dành cho hoạt động đầu tư của doanh nghiệp đã trở nên nhạy cảm hơn với công tác điều hành CSTT.

Do chịu ảnh hưởng từ đặc điểm của từng nền kinh tế, sự vận động không ngừng của thị trường tài chính và các trung gian tài chính, mức độ hiệu quả của các kênh

truyền tải CSTT thay đổi theo thời gian. Các nghiên cứu định lượng về truyền tải CSTT đưa ra các kết luận khác nhau về vai trò của kênh tín dụng (đối với trường hợp của Mỹ, xem nghiên cứu của Kashyap và Stein (2000) [85], đối với khu vực Châu Âu, xem nghiên cứu của Angeloni, Kashyap và Mojon (2003) [26]). Tuy nhiên, điểm chung lại của các nghiên cứu này là nhận định: với các thị trường tài chính dựa vào thị trường chứng khoán (market based) và mức độ thay thế giữa các tài sản cho nhau là cao thì vai trò của kênh tín dụng bị giảm đi so với các kênh khác. Juurikkala và các cộng sự (2009) lập luận rằng các hoạt động tín dụng của ngân hàng sẽ truyền tải thay đổi trong CSTT tới nền kinh tế thực nhanh chóng hơn với một thị trường tài chính dựa vào ngân hàng (bank based). Nhìn nhận theo một cách tiếp cận khác, Angeloni và Ehrmann (2003) nghiên cứu các kênh truyền tải qua hệ thống ngân hàng và thị trường chứng khoán tại khu vực Châu Âu sau giai đoạn hình thành khu vực sử dụng đồng tiền chung. Hai tác giả nhận thấy hệ thống ngân hàng đang hướng đến sự đồng nhất nhờ quá trình hội nhập và cạnh tranh gia tăng, góp phần vào làm tăng vai trò của hệ thống ngân hàng trong truyền tải CSTT. Đã có một sự thay đổi rõ rệt trong cách thức các ngân hàng ở Châu Âu thiết lập lãi suất huy động và cho vay với mức độ phản ứng trước thay đổi điều hành CSTT một cách mạnh mẽ hơn so với trước đây [27].

Nghiên cứu của Kohlscheen và Miyajima (2015) tại các quốc gia mới nổi chỉ ra kênh truyền tải truyền thống (ảnh hưởng trực tiếp qua chi phí vốn) cũng như kênh tín dụng (ảnh hưởng gián tiếp) có tác động khác nhau tới tốc độ tăng trưởng đầu tư. Mức độ ảnh hưởng phụ thuộc vào vai trò của hệ thống ngân hàng trong nền kinh tế. Tuy nhiên, dù ảnh hưởng là trực tiếp hay gián tiếp, dù hệ thống tài chính chủ yếu phụ thuộc vào thị trường chứng khoán đi chăng nữa thì xem xét vai trò của kênh tín dụng vẫn là cần thiết do điều hành CSTT có tác động tới sức khỏe của hệ thống ngân hàng, và từ đó tác động tới tính thanh khoản của thị trường tài chính nói chung. Sự thay đổi của thị trường tài chính tiền tệ thế giới gần đây đã dẫn tới sự gia tăng phần bù rủi ro đối với khoản nợ của các nền kinh tế mới nổi, và ảnh hưởng tới tổng cầu thông qua hoạt động tiêu dùng và đầu tư tại các nền kinh tế này. Kohlscheen và Miyajima chỉ ra tại các nền kinh tế mà nguồn vốn tín dụng ngân hàng có vai trò quyết định trong hoạt động đầu tư và các ngân hàng hàng nhỏ đóng góp một vai trò tương đối trong thị trường tài chính thì rõ ràng các nhà điều hành chính sách đang ngày một quan tâm hơn tới kênh truyền tải qua hệ thống ngân hàng [81]. Kết luận này cũng tương đồng với kết luận của Ngân hàng Trung ương Châu Âu (2000) trong một nghiên cứu về vai trò của ngân hàng trong truyền tải CSTT. Tuy nhiên, một nghiên cứu của Ananchotikul và Seneviratne (2015) cho các nền kinh tế mới nổi tại Châu Á lại đưa ra nhận định trái chiều. Theo lập