90

80

70

60

50

40

30

20

10

Có thể bạn quan tâm!

-

Thực Trạng Triển Khai Nghiệp Vụ Phái Sinh Trên Thị Trường Ngoại Hối Trung Quốc

Thực Trạng Triển Khai Nghiệp Vụ Phái Sinh Trên Thị Trường Ngoại Hối Trung Quốc -

Giai Đoạn Từ Năm 2004 Tới Nay: Hoạt Động Kinh Doanh Kì Hạn Và Hoán Đổi Ngoại Hối Được Phát Triển Sang Thị Trường Liên Ngân Hàng:

Giai Đoạn Từ Năm 2004 Tới Nay: Hoạt Động Kinh Doanh Kì Hạn Và Hoán Đổi Ngoại Hối Được Phát Triển Sang Thị Trường Liên Ngân Hàng: -

Mức Tỷ Giá Hoán Đổi Ngoại Tệ Qua Đêm Nửa Đầu Năm 2007

Mức Tỷ Giá Hoán Đổi Ngoại Tệ Qua Đêm Nửa Đầu Năm 2007 -

Các Quy Định Cụ Thể Liên Quan Tới Hoạt Động Ngoại Hối Phái Sinh Tại Việt Nam

Các Quy Định Cụ Thể Liên Quan Tới Hoạt Động Ngoại Hối Phái Sinh Tại Việt Nam -

Đánh Giá Chung Về Hoạt Động Giao Dịch Ngoại Hối Phái Sinh Tại Việt Nam:

Đánh Giá Chung Về Hoạt Động Giao Dịch Ngoại Hối Phái Sinh Tại Việt Nam: -

Triển khai các nghiệp vụ phái sinh trên thị trường ngoại hối - kinh nghiệm từ Trung Quốc và các giải pháp phát triển cho Việt Nam - 13

Triển khai các nghiệp vụ phái sinh trên thị trường ngoại hối - kinh nghiệm từ Trung Quốc và các giải pháp phát triển cho Việt Nam - 13

Xem toàn bộ 114 trang tài liệu này.

0

Năm

Giao dịch kì hạn ngoại hối

Giao dịch hoán đổi ngoại hối

Số lượng

H1/2006

H2/2006

H1/2007

H2/2007

H1/2008

H2/2008

H1/2009

Nguồn: www.chinamoney.com

2.3. Số lượng các loại ngoại tệ tham gia trên thị trường:

Tính tới nay, trên thị trường ngoại hối liên ngân hang, chỉ có 4 cặp ngoại tệ được đưa ra kinh doanh kì hạn và hoán đổi ngoại hối, cụ thể: USD/RMB, HKD/RMB, JPY/RMB và EUR/RMB. Cặp ngoại tệ chiếm tỷ lệ kinh doanh cao nhất vẫn thuộc vể USD/RMB, sau đó tới HKD/RMB còn EUR/RMB thường chiếm tỷ trọng thấp nhất. Có thể thấy rằng, trên thị trường số lượng các loại ngoại tệ tham gia vẫn còn ít và các nhà kinh doanh vẫn chỉ tập trung chủ yếu sử dụng USD trong phòng ngừa rủi ro ngoại hối mà chưa có ý thức sử dụng các loại ngoại tệ khác. Đây cũng có thể coi là điểm yếu trong quá trình phát triển tại thị trường ngoại hối phái sinh Trung Quốc.

2.4. Loại hình ngoại hối phái sinh còn thiếu tính đa dạng

Mặc dù quyền chọn ngoại tệ có được sử dụng nhưng phần lớn thông qua thị trường OTC. Trong khi đó, thị trường tương lai ngoại hối vẫn còn chưa được phát triển trên thị trường ngoại hối phái sinh Trung Quốc. Thiếu mất đi 2 loại hình kinh doanh này trên thị trường ngoại tệ liên ngân hàng cũng đồng nghĩa với việc nhà đầu tư mất đi công cụ phòng ngừa rủi ro hiệu quả đối với biến động tỷ giá trên thị trường.

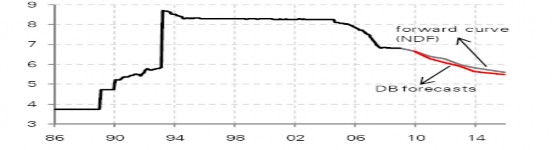

2.5. Chính sách tỷ giá của Trung Quốc:

Trước năm 2005, Trung Quốc duy trì chính sách tỷ giá cố định. Sau 6/2005, Trung Quốc đã thả nổi tỷ giá nhưng vẫn có sự điều tiết của ngân hàng Nhân dân Trung Hoa. Mức tỷ giá khá ổn định khiến cho rủi ro đối với sự biến động tỷ giá thấp, vì vậy mà nhu cầu của nhà đầu tư với các công cụ phòng ngừa rủi ro nói chung và công cụ ngoại hối phái sinh rất ít. Đây cũng là cản trở lớn đối với sự phát triển của thị trường ngoại hối phái sinh Trung Quốc.

Biểu đồ 9: Tỷ giá USD/RMB giao ngay, kì hạn và dự báo của Deutsche Bank

Nguồn: Deutsche Bank

3. Bài học kinh nghiệm rút ra cho sự phát triển thị trường ngoại hối phái sinh Việt Nam

Thứ nhất, để tăng số lượng thành viên tham gia thị trường, số lượng cũng như trị giá giao dịch kinh doanh ngoại hối phái sinh ngoại tệ, các nhà quản lí cần phải nới lỏng quy định pháp lí đối với các thành viên tham gia trên thị trường. Bên cạnh đó, các nhà làm luật nên học hỏi kinh nghiệm của các nước đi trước trong việc quản lí thị trường ngoại hối phái sinh hạn chế cách tối đa việc chỉnh sửa các quy đinh pháp lí, vì đây là cản trở đối với hoạt động kinh doanh của nhà đầu tư, kìm hãm sự phát triển thị trường.

Thứ hai, cần phải đa dạng hoá các công cụ phòng ngừa rủi ro nói chung cũng như công cụ phái sinh ngoại hối nói riêng. Thêm vào đó, tiến tới việc thành lập trung tâm kinh doanh ngoại hối phái sinh quyền chọn và phái sinh tương lai giúp nhà đầu tư có nhiều lựa chọn đối với công cụ phòng ngừa rủi

ro. Nhưng để làm được điều này, các NHTM cần phải đào tạo cán bộ chuyên sâu vào lĩnh vực ngoại hối phái sinh, có những biện pháp thu hút các nhà kinh doanh tham gia loại hình này. Đặc biệt, cần phải trang bị những thiết bị hiện đai phục vụ cho loại hình kinh doanh nói trên.

Thứ ba, NHTW ban đầu cần thực hiện các biện pháp khác tăng cường đẩy mạnh sự ổn định của tỷ giá hối đoái trên thị trường, ngoài biện pháp ghim hay nới lỏng biên độ dao động tỷ giá nhất định như hiện nay. Tiếp sau đó, NHTW có kế hoạch thả nổi tỷ giá trong tương lai để tỷ giá biến động theo cung cầu ngoại hối trên thị trường. Chỉ có như vây, nhà đầu tư kinh doanh mới có ý thức sử dụng các công cụ ngoại hối phái sinh trong việc phòng ngừa rủi ro tỷ giá do tỷ giá biến động không thể lường trước được.

CHƯƠNG 3: THỰC TRẠNG VÀ MỘT SỐ GIẢI PHÁP

PHÁT TRIỂN NGHIỆP VỤ PHÁI SINH TRÊN THỊ TRƯỜNG VIỆT NAM

I. SỰ CẦN THIẾT RA ĐỜI NGHIỆP VỤ PHÁI SINH NGOẠI HỐI VIỆT NAM – CÁC NGHIỆP VỤ PHÁP LÍ CÓ LIÊN QUAN

Mặc dù khủng hoảng tài chính đã đi qua nhưng các nhà đầu tư kinh doanh vẫn phải hứng chịu tác đông nặng nề. Ý thức được điều đó, các công cụ quản trị rủi ro như nghiệp vụ ngoại hối phái sinh được coi là lựa chọn số một.

1. Đối với doanh nghiệp:

Ngoại hối phái sinh như công cụ để quản trị và phân phối lại rủi ro giữa các nhà đầu tư. Vì mỗi một biến động hay thay đổi của giá cả, tỉ giá, lãi suất

đều sẽ gây ra các biến động cho chi phí đầu vào cũng như lợi nhuận đầu ra của doanh nghiệp, gây ra nhiều khó khăn cho việc hoạch định các dòng tiền ra vào doanh nghiệp. Do sự không chắc chắn về giá cả, tỉ giá, lãi suất trong tương lai, tạo ra nhiều rủi ro cho các hoạt động sản xuất kinh doanh nếu chúng biến động theo chiều hướng bất lợi cho doanh nghiệp. Do đó, việc thành lập và phát triển của thị trường ngoại hối phái sinh sẽ giúp các nhà đầu tư, các doanh nghiệp có thêm một phương thức, công cụ hữu hiệu để thực hiện chiến lược quản trị rủi ro của mình, giúp cố định được các chi phí đầu vào cũng như lợi nhuận đầu ra, đảm bảo sự ổn định, dễ dàng cho việc dự báo, tính toán các dòng tiền ra vào của doanh nghiệp, từ đó giúp cho việc lên kế hoạch, hoạch định các dự án kinh doanh dễ dàng hơn, hạn chế đến mức tối đa các thiệt hại cho doanh nghiệp.

2. Đối với nhà đầu tư (các cá nhân và tổ chức):

Sử dụng công cụ phòng ngừa rủi ro tỷ giá: Với các nhà xuất nhập khẩu, một trong những điều làm họ lo lắng nhất là sự biến động của tỉ giá. Trong thời gian vừa qua, hầu hết các doanh nghiệp xuất nhập khẩu Việt Nam gặp phải khó khăn rất lớn do sự biến động tỷ giá đồng USD/VNĐ, việc tăng giảm đột ngột của USD đã gây không ít khó khăn cho các nhà xuất nhập khẩu, giá USD có lúc lên trên 18.000VNĐ/USD, thậm chí là 19.000VNĐ/USD, lúc lại sụt giảm mạnh xuống dưới 16.500VNĐ/USD. Một số doanh nghiệp xuất khẩu rất hạn chế trong việc xuất khẩu do sợ đồng USD tiếp tục mất giá gây nguy cơ thua lỗ, phá sản. Ngược lại, các doanh nghiệp nhập khẩu lại lo ngại tỉ giá USD/VNĐ gia tăng, làm đội chi phí nhập khẩu của họ. Do đó, ngoại hối phái sinh được sử dụng như công cụ phòng ngừa rủi ro đối với doanh nghiệp để hạn chế sự thua lỗ.

Sử dụng ngoại hối phái sinh như công cụ đầu tư. Ví dụ, thị trường của các hàng hóa cơ sở thì biến động từng ngày, từng giờ. Với chức năng cố định giá của mình, hợp đồng quyền chọn có thể được các nhà đầu cơ sử dụng cho

trong việc kinh doanh chênh lệch giá của mình. Với khả năng chịu rủi ro cao, và khả năng phân tích, dự báo tốt, các nhà đầu cơ có thể sử dụng công cụ options để mua ngoại tệ ở mức giá các cố định nào đó (thấp hơn giá cùa ngoại tệ đó ở thị trường giao ngay), rồi đem chúng ra bán lại ở thị trường giao ngay với mức giá cao hơn theo dự đoán của mình hoặc ngược lại. Việc kinh doanh chênh lệch giá này chứa đựng nhiều rủi ro, nhưng đây chính là lực lượng đông đảo tham gia các giao dịch options ở các nước, giúp tăng tính thanh khoản cho thị trường options cũng như các thị trường tài sản cơ sở như thị trường ngoại hối.

3. Đối với NHNN

Công cụ tài chính phái sinh ngoại hối là một biện pháp quan trọng mà NHNN sử dụng nhằm duy trì chính sách tỷ giá theo hướng mà NHNN cho là có lợi, từ đó hỗ trợ cho sự phát triển hiệu quả và ổn định của thị trường các tài sản cơ sở đặc biệt là thị trường ngoại hối cũng như thị trường tài chính, thúc đẩy nền kinh tế tăng trưởng và phát triển bền vững do đã phòng ngừa, hạn chế đến mức thấp nhất các hậu quả do các biến động thị trường gây ra. Chính nhờ quá trình phát triển này, NHNN tạo sự tin tưởng với niềm tin của các nhà đầu tư về mức độ phòng ngừa rủi ro để nhà đầu tư bảo toàn đồng vốn, lợi nhuận của mình, cũng như chủ động trong các kế hoạch đầu tư kinh doanh tại nước sở tại; đồng thời thu hút thêm một lượng vốn nhàn rỗi trong dân chúng Việt Nam, đặc biệt là các nguồn vốn đầu tư ngắn hạn, cả trực tiếp và gián tiếp vào nền kinh tế.

Tóm lại, việc hình thành và phát triển của thị trường ngoại hối phái sinh sẽ làm cho giá cả phản ánh đúng cung cầu thị trường hơn, đồng thời các doanh nghiệp, các ngân hàng cũng như các nhà đầu tư có thêm các công cụ để phòng ngừa rủi ro và đầu tư tìm kiếm lợi nhuận. Nhà nước sẽ dễ dàng hơn trong việc quản lý cũng như tạo thêm một kênh huy động vốn cho nền kinh tế.

II. THỰC TRẠNG TRIỂN KHAI NGHIỆP VỤ PHÁI SINH TẠI VIỆT NAM TRONG THỜI GIAN QUA

1. Sự ra đời và vai trò của thị trường liên ngân hang

1.1. Mô hình trung tâm giao dịch ngoại tệ:

Trước năm 1991, Việt Nam chưa có thị trường ngoại hối chính thức, việc mua và bán ngoại tệ được thực hiện tại một số ngân hàng uỷ quyền, duy trì chế độ đa tỷ giá với tỷ giá chính thức quá xa so với tỷ giá thị trường tự do. Năm 1991, là thời điểm căng thẳng giá vàng và giá USD. Trước tình hình đó, Thống đốc NHNN ban hành quyết định 17 NHQĐ kèm theo quy chế tổ chức và hoạt động của trung tâm giao dịch ngoại tệ, đánh dấu bước đầu việc hình thành thị trường ngoại hối có tổ chức ở Việt Nam do NHNN quản lí và điều hành. Từ tháng 8 và 11 năm 1991, hai trung tâm giao dịch ngoại tệ tại Hà Nội và TP Hồ Chí Minh đi vào hoạt động, thiết lập thị trường giữa NHTM và các đơn vị kinh tế, cân đối cung cầu ngoại tệ trên thị trường, xác định tỷ giá USD/VND, tiến tới hình thành thị trường ngoại hối hoàn chỉnh tại Việt Nam, đó là thị trường ngoại tệ liên ngân hang.

Thành viên tham gia gồm các NHTM, NH đầu tư và phát triển được phép kinh doanh ngoại tệ, các đơn vị được phép kinh doanh XNK trực tiếp với nước ngoài…, NHNN có vai trò tổ chức kiểm soát thị trường. Số lượng thành viên tăng đáng kể, phương thức mua bán là đấu giá, tỷ giá được thiết lập tại thời điểm cung cầu trên thị trường.

Bên cạnh mặt góp phần bình ổn tỷ giá và đáp ứng nhu cầu ngoại tệ trong nước, trung tâm giao dịch ngoại tệ cũng bộc lộ những yếu kém: Phạm vi hẹp, đa phần chỉ bó hẹp ở giao dịch trực tiếp giữa NHNN (chi nhánh Hà Nội) và các doanh nghiệp…

1.2. Thị trường ngoại tệ liên ngân hàng:

Thị trường ngoại tệ liên ngân hàng Việt Nam (Interbank Foreign Exchange Market) được thành lập theo quyết định 203/QĐ-NH9 và quyết

định 203/QĐ-NH13 về quy chế tổ chức và hoạt động của Interbank-là thị trường của các ngân hàng, nơi diễn ra hoạt động mua bán ngoại tệ giữa các NHTM với nhau hoặc giữa NHTM với NHNN do NHNN tổ chức và điều hành. Ngày 1/10/1994, thị trường ngoại tệ liên ngân hàng chính thức đi vào họat động với 7 loại ngoại tệ mua bán chủ yêú: USD, DEM, GBP, FRF, JPY, HKD, VND. Các loại giao dịch được phép thực hiện trên thị trường ngoại hối: giao dịch giao ngay, kì hạn và hoán đổi ngoại hối. Doanh số giao dịch tối thiểu cho mỗi loại giao dịch là 50000 USD hoặc các loại tiền khác tương đương, tỷ giá áp dụng là tỷ giá mua và tỷ giá bán trên cơ sở tính tỷ giá bình quân USD/VND do NHNN công bố trong biên độ nhất địn tuỳ từng thời kì. Giao dịch được thực hiện qua điện thoại, telex, fax hoặc mạng máy vi tính. Các tổ chức tín dụng thành viên phải mở tài khoản nội và ngoại tệ tại sở giao dịch NHNN, cuối mỗi ngày giao dịch viên phải báo cáo tình hình mua bán ngoại tệ trên thị trường, trạng thái ngoại hối cho sở giao dịch…So với trung tâm giao dịch ngoại tệ thì thị trường ngoại tệ liên ngân hàng là một bước phát triển đáng kể.

Tỷ trọng doanh số giao dịch trên Interbank là quá thấp, ước tính chỉ đạt trung bình 13% trong tổng số giao dịch của thị trường ngoại hối Việt Nam; trong khi đó trên thị trường quốc tế, tỷ trọng này chiểm tới 85%. Việc tỷ trọng giao dịch thấp, phản ánh trình độ phát triển sơ khai của thị trường ngoại hối nói chung và thị trường ngoại tệ liên ngân hàng nói riêng. Vì vậy để có thể hoà nhập với thị trường quốc tế thì thị trường ngoại hối của Việt Nam cần phải hoàn thiện hơn nữa cả chiều rộng lẫn chiều sâu.

2. Quy định pháp luật liên quan tới hoạt động giao dịch ngoại hối phái sinh

2.1. Các quy định chung về giao dịch ngoại hối phái sinh tại Việt Nam

Tại Việt Nam, ngày 10/01/1998, trên cơ sở nhận thức sự cần thiết thúc đẩy giao dịch ngoại hối phát triển, thống đốc NHNN đã ký quyết định

17/1998/QĐ_NHNN ban hành quy chế giao dịch hối đoái (quyết định 17). Quy chế này đã tạo cơ sở pháp lý cho hoạt động kinh doanh ngoại tệ của các NHTM, tạo công cụ phòng ngừa rủi ro tỷ giá và lãi suất, đồng thời tăng cường sự quản lý và giám sát của NHNN về lĩnh vực ngoại hối. Tuy nhiên, với quyết định này thì giao dịch ngoại hối chỉ mới được thực hiện thông qua các công cụ giao ngay kỳ hạn và hoán đổi.

Tiếp sau đó là một loạt nghị định và quyết định được ban hành. Cụ thể, nghị định 05/2001/NĐ-CP ngày 17/1/2001 về quản lý ngoại hối, quyết định 648/2002-2004/QĐ-NHNN về cơ chế thỏa thuận tỷ giá kỳ hạn giữa NHTM với khách hàng trên cơ sở chênh lệch lãi suất, quyết định 1452/2004/QĐ- NHNN về điều chỉnh giao dịch hối đoái của tổ chức tín dụng đối với khách hàng. Đặc biệt là pháp lệnh ngoại hối có hiệu lực từ ngày 1/6/2006, pháp lệnh này như một khuôn khổ thống nhất về quản lý ngoại hối. Theo đó, NHNN nới lỏng kiểm soát ngoại tệ, tự do hóa các giao dịch, tăng quyền tự chủ cho các NHTM và TCTD, làm cho thị trường ngoại tệ diễn ra uyển chuyển và linh hoạt hơn.

Cơ chế điều hành tỷ giá cũng đã có những thay đổi đáng kể. Vào tháng 5/2004, NHNN đã bãi bỏ các trần cố định về tỷ giá kỳ hạn để thay bằng chênh lệch lãi suất. Tháng 7/2006, NHNN bỏ biên độ giao dịch đô la Mỹ tiền mặt, cho Eximbank thí điểm cơ chế mua bán ngoại tệ mặt theo tỷ giá thỏa thuận.

Ngày 12/02/2003, công văn số 135/NHNN-QLNH về giao dịch quyền chọn ngoại tệ, trước tiên là quyền chọn giữa ngoại tệ với ngoại tệ chính thức ra đời. Eximbank là NHTM đầu tiên thực hiện thí điểm nghiệp vụ này. Ngày 18/4/2005, NHNN đã có công văn số 326/NHNN_QLNH cho phép ACB triển khai thí điểm giao dịch quyền chọn giữa ngoại tệ và VNĐ.