trên website chính thống của ngân hàng. Mặt khác, giai đoạn từ 2008 đến 2016 cũng bao hàm trong đó thời kỳ khủng hoảng và phục hồi sau khủng hoảng đảm bảo phản ánh đủ chu kỳ kinh tế. Như vậy mẫu nghiên cứu bao gồm 216 quan sát.

Dữ liệu tính toán các biến nội tại bên trong ngân hàng được thu thập từ báo cáo tài chính theo năm của các ngân hàng thương mại. Thông tin cần thiết cho nghiên cứu thu thập từ báo cáo tài chính được kiểm toán, báo cáo thường niên, bảng cáo bạch của các ngân hàng thương mại. Dữ liệu nghiên cứu có cấu trúc bảng cân bằng.

Dữ liệu tính toán các yếu tố bên ngoài thuộc môi trường vĩ mô được thu thập từ các nguồn chính thống như bộ dữ liệu World Economic Outlook (WEO) của Qũy tiền tệ quốc tế (International Monetary Fund – IMF), Tổng cục Thống kê Việt Nam.

3.2. Phương pháp nghiên cứu:

Luận án có 03 mục tiêu cụ thể là:

Đo lường mức độ cạnh tranh và phân tích các yếu tố tác động đến mức độ cạnh tranh của các NHTM Việt Nam.

Đo lường mức độ ổn định tài chính và phân tích các yếu tố tác động đến mức độ ổn định tài chính của các NHTM Việt Nam.

Kiểm định tác động của cạnh tranh tới sự ổn định tài chính của các NHTM Việt Nam thông qua kiểm định 2 giả thuyết: “cạnh tranh - ổn định” và “cạnh tranh – dễ vỡ”

Để giải quyết 03 mục tiêu nghiên cứu trên, luận án vận dụng 03 bước phân tích định lượng được trình bày dưới đây:

3.2.1. Đo lường và phân tích các yếu tố tác động đến mức độ cạnh tranh của các NHTM Việt Nam.

3.2.1.1. Đo lường chỉ số cạnh tranh Lerner

Trong luận án này, tác giả đánh giá mức độ cạnh tranh của các ngân hàng thương mại thông qua chỉ số Lerner được sử dụng bởi các nghiên cứu của Berger và cộng sự (2008), Fernández de Guevara và cộng sự (2005), Berger và cộng sự

(2009), Maudos and Solís (2009), Fu và cộng sự (2014). chỉ số Lerner cho các ngân hàng được tính như sau:

![]()

Trong đó, Pit là giá đầu ra của ngân hàng thứ i vào năm t, được tính bằng tỷ lệ tổng thu nhập trên tổng tài sản. MCit là chi phí biên của ngân hàng thứ i vào năm

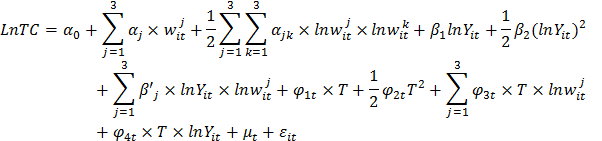

t. Tuy nhiên, chi phí biên không thể quan sát trực tiếp vì vậy được ước lượng dựa trên hàm số của tổng chi phí ngân hàng (Ariss, 2010; Fenandez de Guevara và cộng sự, 2005; Fu và cộng sự, 2014). Hàm tổng chi phí ngân hàng như sau:

(1)

Trong đó, TC là tổng chi phí, w là giá của ba yếu tố đầu vào (chi phí nhân

viên / tổng tài sản, chi phí lãi / tổng tiền gửi, và chi phí hoạt động khác / tài sản cố định), Y là tổng tài sản, T là xu hướng thời gian phản ánh tác động của tiến bộ kỹ thuật, μ ghi nhận những tác động cố định đơn lẻ, và ε là sai số error.

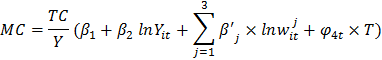

Hàm tổng chi phí ngân hàng được ước lượng bằng phương pháp tác động cố định (fixed effects) với sai số chuẩn mạnh (robust). Sau khi ước lượng được hàm tổng chi phí ngân hàng, chi phí biên MC được xác định bằng cách lấy đạo hàm cấp một của hàm tổng chi phí ngân hàng, cụ thể:

(2)

(2)

Chỉ số Lerner càng lớn (gần với 1) hàm ý rằng mức độ cạnh tranh giữa các ngân hàng càng yếu. Ngược lại, chỉ số này càng nhỏ (gần với 0) hàm ý rằng mức độ cạnh tranh giữa các ngân hàng càng cao.

Trong luận án này, tác giả sử dụng chỉ số Lerner để đo lường năng lực cạnh tranh của NHTM Việt Nam. Chỉ số Lerner được sử dụng rất nhiều trong nghiên cứu thực nghiệm về cạnh tranh ngân hàng, ví dụ như nghiên cứu của Berger và ctg (2009), nghiên cứu của Fungáčová và ctg (2013), nghiên cứu của Fu và ctg (2014). Do đó, việc sử dụng phương pháp này thể hiện tính kế thừa của luận án. Bên cạnh đó, các kết quả rút ra được từ luận án cũng sẽ phù hợp với các nghiên cứu trước trong việc lý giải tác động. Một điểm thuận lợi khác là phương pháp này ước lượng theo từng năm và cho từng loại hình sở hữu khác nhau của mỗi ngân hàng do đó sẽ phù hợp với cấu trúc dữ liệu bảng của luận án.

3.2.1.2. Các yếu tố tác động đến mức độ cạnh tranh

Để xem xét các yếu tố tác động đến mức độ cạnh tranh của các ngân hàng thương mại, tác giả sử dụng mô hình động. Dữ liệu có cấu trúc dữ liệu bảng cân bằng.

Kế thừa các nghiên cứu liên quan, trong luận án này, tác giả xây dựng mô hình để phân tích các yếu tố ảnh hưởng đến mức độ cạnh tranh như sau:

Lernerit = α + β1 Lernerit-1 + β2 EQTAit + β3 LOANTAit + β4 ROEit + β5 CIRit

+ β6 BANKSIZEit + β7 GDPt + β8 INFt + uit (3)

Bên cạnh đó, luận án cũng xem xét tác động của các yếu tố này đến mức độ cạnh tranh của NHTM Việt Nam trong điều kiện bình thường và điều kiện khủng hoảng bằng cách đưa thêm vào mô hình (3) biến giả CRISIS. Biến giả này nhận giá trị là 1 trong giai đoạn khủng hoảng kinh tế 2008 – 2009 và nhận giá trị là 0 trong các năm còn lại. Mô hình cụ thể như sau:

Lernerit = α + β1 Lernerit-1 + β2 EQTAit + β3 LOANTAit + β4 ROEit + β5 CIRit

+ β6 BANKSIZEit + β7 GDPt + β8 INFt + β9 CRISISt + uit (4)

Cơ sở khoa học và cách tính các biến trong mô hình được trình bày trong bảng sau:

Bảng 3.1. Các biến trong mô hình nghiên cứu

Cơ sở khoa học | Kỳ vọng tương quan | Cách tính |

Có thể bạn quan tâm!

-

Tác Động Của Kỳ Hạn Nợ Dài Hơn Và Mức Độ Giữ Tiền Mặt Nhiều Hơn Tới Sự Ổn Định Của Ngân Hàng

Tác Động Của Kỳ Hạn Nợ Dài Hơn Và Mức Độ Giữ Tiền Mặt Nhiều Hơn Tới Sự Ổn Định Của Ngân Hàng -

Các Nghiên Cứu Thực Nghiệm Về Tác Động Của Cạnh Tranh Tới Sự Ổn Định Tài Chính Của Các Nhtm

Các Nghiên Cứu Thực Nghiệm Về Tác Động Của Cạnh Tranh Tới Sự Ổn Định Tài Chính Của Các Nhtm -

Đánh Giá Các Nghiên Cứu Trước Và Phát Triển Giả Thuyết

Đánh Giá Các Nghiên Cứu Trước Và Phát Triển Giả Thuyết -

Kiểm Định Tác Động Của Cạnh Tranh Ngân Hàng Tới Sự Ổn Định Tài Chính

Kiểm Định Tác Động Của Cạnh Tranh Ngân Hàng Tới Sự Ổn Định Tài Chính -

Lerner Bình Quân Của Các Nhtm Việt Nam Giai Đoạn 2008-2016

Lerner Bình Quân Của Các Nhtm Việt Nam Giai Đoạn 2008-2016 -

Đo Lường Và Phân Tích Các Yếu Tố Tác Động Đến Mức Độ Ổn Định Tài Chính Của Các Nhtm Việt Nam Giai Đoạn 2008-2016

Đo Lường Và Phân Tích Các Yếu Tố Tác Động Đến Mức Độ Ổn Định Tài Chính Của Các Nhtm Việt Nam Giai Đoạn 2008-2016

Xem toàn bộ 156 trang tài liệu này.

Fungáčová và cộng sự (2013), Fu và cộng sự (2014) | + | Mức độ cạnh tranh. Đo lường bằng Kết quả ước tính chỉ số Lerner từ phương trình (1) và (2) | |

EQTA | Tabak và cộng sự (2012) | + | Cơ cấu vốn. Đo lường bằng tỷ lệ tổng vốn chủ sở hữu trên tổng tài sản |

LOANTA | Raúl Osvaldo Fernández et al (2015) | + | Tỷ lệ dự nợ cho vay trên tổng tài sản |

ROE | Raúl Osvaldo Fernández et al (2015) | + | Lợi nhuận ròng trên vốn chủ sở hữu |

CIR | Fu và cộng sự (2014) | - | Tỷ lệ chi phí trên thu nhập. Đo lường bằng Tổng chi phí chia Tổng doanh thu |

BANKSIZE | Fernandez de Guevara và cộng sự (2005), Tabak và cộng sự (2012) | + | Logarit tự nhiên của tổng tài sản thể hiện quy mô |

GDP | Delis (2012) | + | Tăng trưởng tổng sản phẩm quốc nội. Đo lường bằng tỷ lệ % tăng trưởng GDP |

INF | Delis (2012) | - | Thay đổi trong tỷ lệ lạm phát. Đo lường bằng tỷ lệ % Δ CPI |

Đề xuất của tác giả | + | Đại diện cho điều kiện khủng hoảng. Biến giả nhận giá trị là 1 trong giai đoạn khủng hoảng kinh tế 2008 – 2009 và nhận giá trị là 0 trong các năm còn lại |

Nguồn: đề xuất của tác giả dựa trên các nghiên cứu liên quan

Bên cạnh các yếu tố nội tại của các ngân hàng thương mại Việt Nam, tác giả cũng đưa vào mô hình các biến GDP, INF để kiểm soát tác động của môi trường vĩ mô đến mức độ cạnh tranh (Delis, 2012). Theo Liang & Reichert (2006), tại một vài điểm của chu kỳ kinh tế, tăng trưởng kinh tế, lạm phát tác động đến thu nhập của các thành phần trong xã hội, điều này tạo ra những nhu cầu lớn hơn về dịch vụ ngân hàng phức tạp và rủi ro hơn trong quản lý kinh doanh. Thêm vào đó, các chính sách tín dụng nhằm hỗ trợ phát triển kinh tế, kiềm chế lạm phát cũng tác động đến chất lượng tín dụng. Điều này dẫn đến tăng chi phí hoạt động của ngân hàng và làm gia tăng áp lực cạnh tranh của NHTM.

3.2.2. Đo lường và phân tích các yếu tố tác động đến mức độ ổn định tài chính của các NHTM Việt Nam

3.2.2.1. Đo lường mức độ ổn định tài chính bằng Z-score và tỷ lệ nợ xấu

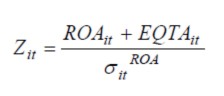

Luận án đo lường mức độ ổn định tài chính của các NHTM Việt Nam bằng chỉ số rủi ro phá sản Z-score được kế thừa từ nghiên cứu của Berger (2008), Boyd & Graham (1986), Hannan & Hanweck (1988), Boyd & ctg (1993), tỷ lệ nợ xấu và kiểm định sự khác biệt của các nhóm ngân hàng.

Z-score được tính toán dựa trên công thức như sau:

hàng,

cao.

ROA là lợi nhuận trên tổng tài sản trung bình ba năm cho từng ngân

EQTA là vốn trên tài sản trung bình ba năm cho từng ngân hàng,

σROA là độ lệch chuẩn của lợi nhuận trên tài sản trong ba năm.

Chỉ số Z-score càng cao thì mức độ ổn định tài chính của ngân hàng sẽ càng

Luận án tính toán Z-score cho 24 NHTM trong từng năm từ 2008 - 2016,

đồng thời tính toán Z-score trung bình trong 9 năm 2008-2016 để xếp hạng và đánh giá mức độ ổn định tài chính của các ngân hàng trong giai đoạn nghiên cứu, so sánh với Z-score trung bình của các nước khác trên thế giới.

Bên cạnh đó, luận án cũng chia nhóm các NHTM theo hình thức sở hữu và quy mô vốn điều lệ để đánh giá mức độ ổn định tài chính theo các tiêu chí phân loại khác nhau. Luận án kế thừa các nghiên cứu của Gosset (1908) để kiểm định có sự khác biệt về mức độ ổn định tài chính của các nhóm ngân hàng với hình thức sở hữu khác nhau hay không.

Để đo lường mức độ rủi ro cho vay của ngân hàng, nghiên cứu còn sử dụng trung bình ba năm của các khoản nợ xấu trên tổng dư nợ cho vay

3.2.2.2. Các yếu tố ảnh hưởng đến mức độ ổn định tài chính của các NHTM

Kế thừa các nghiên cứu trước, tác giả xây dựng mô hình phân tích các yếu tố ảnh hưởng đến mức độ ổn định tài chính của các NHTM Việt Nam như sau:

𝑙𝑛𝑍𝑠𝑐𝑜𝑟𝑒𝑖,𝑡 = 𝛼 + 𝛿𝑙𝑛𝑍𝑠𝑐𝑜𝑟𝑒𝑖,𝑡−1 + 𝛽1𝑋𝑖𝑡 + 𝛽2𝑍𝑡 + 𝜀𝑖𝑡 (5) Trong đó:

lnZscore là logarit tự nhiên của chỉ số Z-score được tính toán ở bước 1.

𝑋𝑖𝑡 là vector các yếu tố nội tại của ngân hàng

Ztlà vector các yếu tố vĩ mô của nền kinh tế.

Luận án xem xét các yếu tố nội tại tác động đến sự ổn định tài chính của các Ngân hàng bao gồm

Vốn chủ sở hữu bình quân trên tổng tài sản bình quân - EQTA, đại diện cho yếu tố về vốn (C).

Tỷ lệ cho vay - LOANTA, được tính bằng tổng dư nợ cho vay khách hàng trên tổng tài sản, đại diện cho yếu tố chất lượng tài sản (A).

Tỷ lệ chi phí hoạt động trên thu nhập hoạt động–CIR, đại diện cho yếu tố về quản lý (M).

Tỷ suất sinh lời trên vốn chủ sở hữu - ROE, được tính bằng lợi nhuận sau thuế trên nguồn vốn chủ sở hữu, đại diện cho yếu tố về khả năng sinh lời (E).

Tỷ lệ cho vay khách hàng trên tổng tiền gửi của khách hàng - LTD, đại diện cho yếu tố khả năng thanh khoản (L).

Tỷ lệ dự phòng rủi ro - LLP, được tính bằng tỷ lệ dự phòng rủi ro cho vay trên tổng dư nợ cho vay khách hàng, đại diện cho yếu tố độ nhạy cảm với rủi ro thị trường (S).

Quy mô ngân hàng - BANKSIZE, được tính bằng logarit tự nhiên của tổng tài sản để kiểm định liệu quy mô ngân hàng liệu có ảnh hưởng đến độ bất ổn tài chính của ngân hàng không.

Luận án xem xét các yếu tố vĩ mô của nền kinh tế tác động đến sự ổn định tài chính của các Ngân hàng bao gồm:

Tốc độ tăng trưởng kinh tế - GDP

Tỷ lệ lạm phát - INF.

Bên cạnh đó, luận án cũng xem xét tác động của các yếu tố trên đến mức độ ổn định tài chính của các NHTM Việt Nam trong điều kiện bình thường và điều kiện khủng hoảng bằng cách đưa thêm vào mô hình biến giả Crisis. Biến giả này nhận giá trị là 1 trong giai đoạn khủng hoảng kinh tế 2008 – 2009 và nhận giá trị là 0 trong các năm còn lại.

Phương trình hồi quy cụ thể như sau:

𝑙𝑛𝑍𝑠𝑐𝑜𝑟𝑒𝑖,𝑡 = 𝛼 + 𝛿𝑙𝑛𝑍𝑠𝑐𝑜𝑟𝑒𝑖,𝑡−1 + 𝛽1(𝐸𝑄𝑇𝐴)𝑖𝑡 + 𝛽2(𝐿𝑇𝐷)𝑖𝑡 + 𝛽3(𝐿𝐿𝑃)𝑖𝑡 +

𝛽4(𝐶𝐼𝑅)𝑖𝑡 + 𝛽5(𝑅𝑂𝐸)𝑖𝑡 + 𝛽6(𝐵𝐴𝑁𝐾𝑆𝐼𝑍𝐸)𝑖𝑡 + 𝛽7(𝐿𝑂𝐴𝑁𝑇𝐴)𝑖𝑡 + 𝛽8(𝐺𝐷𝑃)𝑡 +

𝛽9(𝐼𝑁𝐹)𝑡 + 𝛽10(𝐶𝑅𝐼𝑆𝐼𝑆)𝑡 + 𝜀𝑖𝑡 (6)

Bảng 3.2. Các biến trong mô hình nghiên cứu

Cơ sở khoa học | Kỳ vọng tương quan | Cách tính | |

lnZscore | Fungáčová và cộng sự (2013), Fu và cộng sự (2014) | + | Mức độ cạnh tranh. Đo lường bằng Kết quả ước tính chỉ số Lerner từ phương trình (1) và (2) |

EQTA | Tabak và cộng sự (2012) | + | Cơ cấu vốn. Đo lường bằng tỷ lệ tổng vốn chủ sở hữu trên tổng tài sản |

LOANTA | Raúl Osvaldo Fernández et al (2015) | +/- | Tỷ lệ dự nợ cho vay trên tổng tài sản |

LLP | Fu và cộng sự (2014) | - | Tỷ lệ dự phòng rủi ro, được tính bằng tỷ lệ dự phòng rủi ro cho vay trên tổng dư nợ cho vay khách hàng |

ROE | Raúl Osvaldo Fernández et al (2015) | + | Lợi nhuận ròng trên vốn chủ sở hữu |

CIR | Fu và cộng sự (2014) | - | Tỷ lệ chi phí trên thu nhập. Đo lường bằng Tổng chi phí chia Tổng doanh thu |

BANKSIZE | Fernandez de Guevara và cộng sự (2005), Tabak và cộng sự (2012) | + | Logarit tự nhiên của tổng tài sản thể hiện quy mô |