Nếu so sánh với các nghiên cứu đã thực hiện tại các nước và khu vực trên thế giới thì Lerner của các NHTM Việt Nam giai đoạn 2008-2016 ở mức 29,58% cao hơn mức 26,53% của Indonesia giai đoạn 2003-2010, 26,71% của Pakistan giai đoạn 2003-2010 (Fu & ctg, 2014) và thấp hơn nhiều so với mức 48,89% của Singapore, mức 43,43% của Trung Quốc giai đoạn 2003-2010 (Fu & ctg, 2014). Như vậy, nếu lấy cơ sở Lerner để đo lường mức độ cạnh tranh của các NHTM thì kết quả này cho thấy mức độ cạnh tranh của các NHTM Việt Nam trong giai đoạn 2008 -2016 là khá khốc liệt so với các nước khu vực châu Á và thế giới.

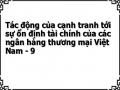

Hình 4.1 mô tả biến động chỉ số Lerner bình quân của các NHTM Việt Nam qua các năm. Chỉ số Lerner bình quân năm 2008 ở mức 35,01%, cao nhất vào năm 2009 ở mức 38,58% và thấp nhất năm 2016 ở mức 23,61%. Từ mức cao 38,58% năm 2009, chỉ số Lerner giảm mạnh vào năm 2013 xuống 25,59, sau đó biến động nhẹ và khá ổn định đến năm 2016 chỉ số Lerner tiếp tục biến động giảm về mức 23,61%. Nhìn tổng thể, xu hướng chung của chỉ số Lerner của các NHTM Việt Nam là giảm qua các năm 2008-2016, điều này cho thấy mức độ cạnh tranh của các NHTM Việt Nam ngày càng khốc liệt trong giai đoạn 2008-2016 và có xu hướng gia tăng.

0.3858

0.3501

0.3653

0.2945

0.2644

0.2559

0.2566 0.2531

0.2361

2008

2009

2010

2011

2012

2013

2014

2015

2016

Hình 4.1: Lerner bình quân của các NHTM Việt Nam giai đoạn 2008-2016

Nguồn: Tính toán của tác giả từ số liệu của các NHTM

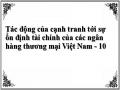

Hình 4.2 mô tả chỉ số Lerner bình quân 9 năm 2008-2016 của từng NHTM Việt Nam. Bốn ngân hàng có chỉ số Lerner bình quân trong 9 năm 2008-2016 cao nhất, lần lượt là SGB, MBB, KIENLB và TIENPB với hệ số Lerner theo thứ tự là 38,70%; 36,71%; 37,66% và 34,44%, hàm ý tính độc quyền cao. Ngược lại, Lerner bình quân 9 năm 2008 - 2016 thấp nhất trong mẫu nghiên cứu thuộc về MARIB là 22,54%.

0.3671

0.3766

0.3870

0.3407

0.3412

0.3444

0.2990

0.3238 0.3237

0.3028

0.2833

0.3026

0.2638

0.2285

0.2800.32805 0.2785

0.2708.127300.2672

0.2565

0.2338 0.2254

0.2404

Hình 4.2: Lerner của các NHTM Việt Nam bình quân giai đoạn 2008-2016

Nguồn: Tính toán của tác giả từ số liệu của các NHTM

Phân tích mức độ cạnh tranh của các Ngân hàng thương mại Việt Nam theo hình thức sở hữu

Theo thống kê của Ngân hàng nhà nước tại thời điểm cuối năm 2016, khối NHTM có sở hữu nhà nước bao gồm 8 ngân hàng là Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam, CTG, VCB, BID, SGB và 3 ngân hàng bị nhà nước mua lại với giá 0 đồng là Ngân hàng thương mại TNHH MTV Xây dựng Việt Nam, Ngân hàng thương mại TNHH MTV Dầu Khí Toàn Cầu, Ngân hàng thương mại TNHH MTV Đại Dương. Tại mẫu nghiên cứu, do hạn chế về thông tin tìm kiếm được, khối NHTM có sở hữu nhà nước được tác giả đưa vào bao gồm 4 NHTM là

CTG, VCB, BID, SGB còn 20 ngân hàng còn lại của mẫu thuộc khối NHTM cổ phần.

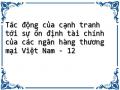

Hình 4.3 thể hiện chỉ số Lerner của các NHTM Việt Nam theo hình thức sở hữu. Giai đoạn 2008 - 2010, Lerner của nhóm NHTM có sở hữu nhà nước thấp và chênh lệch lớn so với nhóm NHTM cổ phần. Từ năm 2011-2014, Lerner của nhóm NHTM nhà nước có xu hướng tăng trong khi Lerner của nhóm NHTM cổ phần có xu hướng giảm, hàm ý sự gia tăng áp lực cạnh tranh của nhóm NHTM cổ phần. Đến năm 2012, Lerner của nhóm NHTM nhà nước đã tăng lên cao hơn Lerner của nhóm NHTM cổ phần và tiếp tục duy trì đến năm 2016, như vậy có sự khác biệt rõ Lerner của hai nhóm ngân hàng qua hai giai đoạn 2008-2012 và 2012-2016. Đồ thị còn thể hiện thêm xu hướng biến động của Lerner là giảm dần sự chênh lệch giữa 2 nhóm NHTM qua các năm, năm 2008, Lerner của nhóm NHTM nhà nước là 29,75%, Lerner của nhóm NHTM cổ phần là 36,07%, chênh lệch nhau 6,32%, đến năm 2012 thì sự chênh lệch này rút ngắn xuống còn 0,3% và đến 2016 sự chênh lệch này là 2,90%. Điều này hàm ý thu hẹp dần sự chênh lệch trong mức độ cạnh tranh giữa hai nhóm NHTM nhà nước và NHTM cổ phần. Lerner bình quân cho nhóm NHTM cổ phần giai đoạn 2008-2016 là 29,69%, cao hơn so với mức 28,99% của nhóm NHTM có sở hữu nhà nước.

0.45

0.4

0.35

0.3

0.25

0.2

0.15

0.1

0.05

0

2008

2009

2010

2011

2012

2013

2014

2015

2016

NHTM có sở hữu Nhà nước

NHTM cổ phần

Hình 4.3: Lerner của các NHTM Việt Nam bình quân giai đoạn 2008-2016 theo hình thức sở hữu

Nguồn: Tính toán của tác giả từ số liệu của các NHTM

Phân tích mức độ cạnh tranh của các Ngân hàng thương mại Việt Nam theo nhóm ngân hàng niêm yết

Theo số liệu cập nhật tại trang web http://vietstock.vn/ (truy cập 05/10/2017) thì số lượng ngân hàng niêm yết trên hai sàn giao dịch HOSE và HNX là 8 ngân hàng, bao gồm BID, CTG, VCB, ACB, MBB, NCB, SHB và STB. Các ngân hàng còn lại của mẫu là các ngân hàng chưa niêm yết.

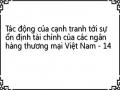

Hình 4.4 thể hiện chỉ số Lerner bình quân theo nhóm ngân hàng có niêm yết hoặc không niêm yết trong giai đoạn 2008-2016. Xét về xu hướng biến động của hai nhóm gần như nhau, nhưng bình quân từng năm thì Lerner của nhóm ngân hàng chưa niêm yết cao hơn so với nhóm ngân hàng niêm yết, bình quân chung của cả giai đoạn 2008-2016 thì Lerner của nhóm ngân hàng chưa niêm yết đạt 29,75%, cao hơn so với mức 29,23% của nhóm ngân hàng niêm yết.

0.45

0.4

0.35

0.3

0.25

0.2

0.15

0.1

0.05

0

2008

2009

2010

2011

2012

2013

2014

2015

2016

NHTM niêm yết

NHTM chưa niêm yết

Hình 4.4: Lerner của các NHTM Việt Nam bình quân giai đoạn 2008-2016 theo nhóm ngân hàng niêm yết

Nguồn: Tính toán của tác giả từ số liệu của các NHTM

Điều này hàm ý áp lực cạnh tranh của nhóm các ngân hàng niêm yết là cao hơn so với nhóm các ngân hàng chưa niêm yết. Điều này có thể lý giải dựa vào những lợi thế và bất lợi của các NHTM niêm yết trên thị trường chứng khoán Việt Nam.

Bên cạnh những điểm mạnh thì việc niêm yết trên thị trường chứng khoán cũng mang lại nhiều áp lực thách thức cho các NHTM Việt Nam. Theo quy định về công bố thông tin, tất cả tổ chức tín dụng đều là công ty đại chúng quy mô lớn, nên đều phải thực hiện công bố thông tin về quản trị công ty. Khi được niêm yết trên sàn chứng khoán, hoạt động kinh doanh của ngân hàng sẽ phải được công khai minh bạch hơn với công chúng, với các nhà đầu tư.

Thách thức từ tính minh bạch hóa đã tạo nên một áp lực lớn đối với các NHTM niêm yết, từ các cơ quan quản lý và cổ đông đại chúng, thị trường, đối tác. Nếu như các NHTM chưa niêm yết có thể dùng biện pháp giao dịch kỹ thuật để điều chỉnh các chỉ số, nợ xấu, tổng tài sản, làm thể hiện khác đi bản chất tình hình

kết quả hoạt động kinh doanh thì các ngân hàng niêm yết buộc phải minh bạch hoá thông tin.

Ngoài ra, việc niêm yết còn tạo áp lực lớn lên Ban lãnh đạo, cổ đông của ngân hàng về kết quả hoạt động sản xuất - kinh doanh. Thêm vào đó, các ngân hàng niêm yết luôn phải chịu áp lực giám sát của xã hội, áp lực phải nâng cao hiệu quả sản xuất - kinh doanh nhằm duy trì và tăng giá cổ phiếu trên thị trường chứng khoán.

Như vậy những yêu cầu, đặc điểm, và hoạt động của các NHTM niêm yết trên sàn có thể làm cho áp lực cạnh tranh của nhóm ngân hàng này gia tăng.

4.2.2. Các yếu tố ảnh hưởng đến mức độ cạnh tranh của các NHTM tại Việt Nam giai đoạn 2008-2016

Mô hình động về các yếu tố ảnh hưởng đến mức độ cạnh tranh của các ngân hàng thương mại Việt Nam được tác giả thực hiện bằng phương pháp ước lượng SGMM. Mô hình (3) xem xét các yếu tố ảnh hưởng đến cạnh tranh của các ngân hàng thương mại Việt Nam trong điều kiện bình thường trong khi mô hình (4) xem xét tác động trong điều kiện khủng hoảng. Kết quả ước lượng như sau:

Bảng 4.3: Kết quả hồi quy mô hình bằng phương pháp SGMM

(3) | (4) | |

Lerner(t-1) | 0,1449*** (0,0137) | 0,0874*** (0,0116) |

EQTA | -0,0976*** (0,0250) | 0,0326 (0,0351) |

LOANTA | -0,0379*** (0,0106) | -0,0613*** (0,0095) |

CIR | -0,8494*** (0,0134) | -0,8246*** (0,0174) |

ROE | 0,0286*** (0,0073) | 0,0323*** (0,0082) |

Có thể bạn quan tâm!

-

Đánh Giá Các Nghiên Cứu Trước Và Phát Triển Giả Thuyết

Đánh Giá Các Nghiên Cứu Trước Và Phát Triển Giả Thuyết -

Đo Lường Và Phân Tích Các Yếu Tố Tác Động Đến Mức Độ Cạnh Tranh Của Các Nhtm Việt Nam.

Đo Lường Và Phân Tích Các Yếu Tố Tác Động Đến Mức Độ Cạnh Tranh Của Các Nhtm Việt Nam. -

Kiểm Định Tác Động Của Cạnh Tranh Ngân Hàng Tới Sự Ổn Định Tài Chính

Kiểm Định Tác Động Của Cạnh Tranh Ngân Hàng Tới Sự Ổn Định Tài Chính -

Đo Lường Và Phân Tích Các Yếu Tố Tác Động Đến Mức Độ Ổn Định Tài Chính Của Các Nhtm Việt Nam Giai Đoạn 2008-2016

Đo Lường Và Phân Tích Các Yếu Tố Tác Động Đến Mức Độ Ổn Định Tài Chính Của Các Nhtm Việt Nam Giai Đoạn 2008-2016 -

Zscore Của Các Nhtm Việt Nam Bình Quân Giai Đoạn 2008-2016 Theo Hình Thức Sở Hữu

Zscore Của Các Nhtm Việt Nam Bình Quân Giai Đoạn 2008-2016 Theo Hình Thức Sở Hữu -

Tác Động Của Cạnh Tranh Tới Sự Ổn Định Tài Chính Trong Hệ Thống Các Nhtm Việt Nam Trong Giai Đoạn 2008 – 2016

Tác Động Của Cạnh Tranh Tới Sự Ổn Định Tài Chính Trong Hệ Thống Các Nhtm Việt Nam Trong Giai Đoạn 2008 – 2016

Xem toàn bộ 156 trang tài liệu này.

-0,0288*** (0,0018) | -0,0239*** (0,0020) | |

GDP | -0,4447** (0,1856) | 0,4086*** (0,1318) |

INF | -0,1634*** (0,0128) | -0,1274*** (0,0154) |

CRISIS | 0,0215*** (0,0021) | |

_CONS | 1,5938 | 1,4412 |

AR (1) p-value | 0,007 | 0,003 |

AR (2) p-value | 0,517 | 0,306 |

Hansen p-value | 0,275 | 0,3 |

Số nhóm | 24 | 24 |

Số biến công cụ | 26 | 26 |

F-test p-value | 0,000 | 0,000 |

Kết quả ước lượng mô hình xem xét các yếu tố ảnh hưởng đến mức độ cạnh tranh

của các ngân hàng thương mại Việt Nam được thực hiện với phương pháp SGMM. Biến phụ thuộc Lerner đại diện cho mức độ cạnh tranh được sử dụng trong các mô hình 3, 4. Biến giả đại diện cho giai đoạn khủng hoảng tài chính 2008 - 2009

(crisis). AR (1), AR (2) p-value là giá trị p-value của kiểm định sự tương quan bậc một và bậc hai của phần dư. Hansen p-value là giá trị p-value của kiểm định Hansen về sự phù hợp của các biến công cụ trong mô hình. F-test p-value là giá trị p-value của kiểm định F về sự phù hợp của mô hình. Giá trị sai số chuẩn được đặt trong dấu ngoặc đơn ( ).

***, **, * có ý nghĩa thống kê lần lượt ở mức 1%, 5%, 10%

Nguồn: Kết quả tính toán từ phần mềm Stata 12.0

Tính phù hợp của hồi quy bằng phương pháp SGMM được đánh giá thông qua kiểm định F, kiểm định Hansen và kiểm định Arellano-Bond (AR). Kiểm định F kiểm tra ý nghĩa thống kê của các hệ số ước lượng. Kiểm định Hansen kiểm tra các ràng buộc quá mức, tính hợp lý của các biến đại diện. Kiểm định AR xác định liệu có sự tương quan phần dư của mô hình không.

Trong cả 2 mô hình, kiểm định Hansen có p-value lần lượt là 0,275 và 0,3 đều lớn hơn 0,1 nên chấp nhận giả thuyết H0: mô hình được xác định đúng, các biến đại diện là hợp lý. Kiểm định F trong cả 2 mô hình đều có p-value là 0,000 nhỏ hơn 0,01, do đó ta bác bỏ giả thuyết H0: tất cả các hệ số ước lượng trong phương trình đều bằng 0, hay các hệ số ước lượng của biến giải thích có ý nghĩa thống kê. Như vậy cả 2 mô hình đều phù hợp.

Kiểm định AR1 của cả hai mô hình có giá trị p-value lần lượt là 0,007 và 0,003 đều nhỏ hơn 0,1 nên bác bỏ giả thuyết H0: không có sự tương quan chuỗi bậc 1, nghĩa là có sự tương quan chuỗi bậc 1.

Kiểm định AR2 của cả hai mô hình có giá trị p-value lần lượt là 0,517 và 0,306 đều lớn hơn 0,1 nên chấp nhận giả thuyết H0: không có sự tương quan chuỗi bậc 2 trong phần dư của mô hình hồi quy.

Hệ số hồi quy của biến Lernert-1 là 0,1449 và có ý nghĩa thống kê cho thấy mức độ cạnh tranh của ngân hàng có phụ thuộc vào mức độ cạnh tranh năm trước, cũng cho thấy phương pháp hồi quy sử dụng là phù hợp. Hệ số hồi quy dương cho thấy mối quan hệ tỷ lệ thuận giữa lerner năm nay với năm trước đó, nếu lerner năm