37,418 | 173.66% | 53,619 | 90.93% | |

Phân theo kỳ hạn | ||||

+ Không kỳ hạn | 16,913 | 19.39% | 40,191 | 38.60% |

+ Có kỳ hạn | 146,254 | 44.58% | 102,921 | 21.70% |

Phân theo loại KH | ||||

+ KH tổ chức | 7,416 | 178.59% | 2,862 | 24.74% |

+ KH cá nhân | 155,751 | 37.89% | 140,250 | 24.74% |

Có thể bạn quan tâm!

-

Các Nhân Tố Ảnh Hưởng Đến Quản Trị Rủi Ro Tín Dụng Trong Ngân Hàng Thương Mại.

Các Nhân Tố Ảnh Hưởng Đến Quản Trị Rủi Ro Tín Dụng Trong Ngân Hàng Thương Mại. -

Tổng Quan Về Vietinbank – Chi Nhánh Vân Đồn

Tổng Quan Về Vietinbank – Chi Nhánh Vân Đồn -

Mục Tiêu Chiến Lược Của Vietinbank – Chi Nhánh Vân Đồn.

Mục Tiêu Chiến Lược Của Vietinbank – Chi Nhánh Vân Đồn. -

Thực Trạng Quản Trị Rủi Ro Tại Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam – Chi Nhánh Vân Đồn

Thực Trạng Quản Trị Rủi Ro Tại Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam – Chi Nhánh Vân Đồn -

Ứng Phó Với Rủi Ro Tín Dụng Tại Vietinbank Vân Đồn Quản Lý Khoản Vay

Ứng Phó Với Rủi Ro Tín Dụng Tại Vietinbank Vân Đồn Quản Lý Khoản Vay -

Quy Trình Cấp Tín Dụng Còn Bất Cập

Quy Trình Cấp Tín Dụng Còn Bất Cập

Xem toàn bộ 143 trang tài liệu này.

Nguồn: Bảng cân đối kế toán của VietinBank Vân Đồn năm 2015, 2016, 2017

Qua bảng số liệu thống kê cho thấy tình hình huy động vốn của Chi nhánh có sự tăng trưởng khá ổn định năm sau so với năm trước, đến 31/12/2016 tăng 163.167 triệu đồng, tỷ lệ tăng trưởng: 39,29%; đến 31/12/2017 tăng 143.112 triệu đồng, tỷ lệ tăng trưởng: 24,74%, đạt 100% kế hoạch năm 2017.

Nguồn tiền gửi không kỳ hạn của chi nhánh đến 31/12/2017 tăng

144.305 triệu đồng, tăng 38,60% so với năm 2016. Để có được điều này chi nhánh đã mở rộng tiếp thị khách hàng tiền gửi doanh nghiệp, đặc biệt là tiền gửi thanh toán (cụ thể trong năm 2017 đã mở mới được 10 tài khoản thanh toán của các công ty lớn trên địa bàn), với việc gia tăng nguồn tiền gửi này sẽ làm giảm chi phí vốn.

Chi nhánh vẫn tiếp tục duy trì vay vốn của Bảo hiểm xã hội Việt Nam, với nguồn vốn này chi nhánh chỉ cần bán vốn cho NHCTVN cũng đem lại khoản chênh lệch: 1,2%/năm.

Trong bối cảnh nền kinh kế chịu ảnh hưởng của suy thoái và sự cạnh tranh ngày càng gay gắt giữa các tổ chức tín dụng trên địa bàn, với kết quả đạt được thể hiện sự cố gắng rất lớn của chi nhánh trong công tác huy động vốn, chi nhánh đã thực hiện linh hoạt một số chính sách nhằm thu hút một cách tối đa lượng vốn huy động như: chính sách chăm sóc khách hàng, chính sách lãi suất linh hoạt đối với từng đối tượng khách hàng, chính sách tiếp thị khuyến mãi, sản

phẩm mới lãi suất bậc thang ... Công tác tiếp thị tiếp tục được tăng cường dưới nhiều hình thức khác nhau như phát tờ rơi, thông tin phát thanh tuyên truyền qua phường; thực hiện văn minh trong giao tiếp, nâng cao chất lượng phục vụ tại các

điểm huy động vốn; đặc biệt trong năm qua bộ phận thực hiện công tác huy

động vốn tại chi nhánh đã rất quan tâm chú trọng đến việc tìm kiếm các nguồn tiền gửi có chênh lệch lãi suất đầu vào và đầu ra, nâng cao hiệu quả hoạt động kinh doanh của chi nhánh.

2.2.2. Hoạt động sử dụng vốn

Ngân hàng huy động nguồn vốn từ các tổ chức, cá nhân trong nền kinh tế để phục vụ cho mục tiêu cuối cùng của mình là đầu tư và cho vay để thu lợi nhuận. Cùng với việc huy động vốn tăng thì kết quả sử dụng vốn của chi nhánh trong thời gian qua cũng tăng lên. Việc sử dụng vốn để đầu tư cho vay phải đảm

bảo được mức độ an toàn và sinh lời. Trong những năm qua VietinBank Chi

nhánh Vân Đồn đã thận trọng trong việc phân tích, đánh giá và lựa chọn khách hàng để cho vay và đầu tư, tuân thủ đúng các bước của quy trình cho vay.

Bên cạnh việc đáp ứng kịp thời nhu cầu tín dụng của những khách

hàng truyền thống, Chi nhánh đã tăng cường tiếp cận các khách hàng mới thuộc lĩnh vực: Sản xuất chế biến dăm gỗ, thương mại, xi măng... đi đôi với cải tiến

chất lượng phục vụ, tăng cường ứng dụng các sản phẩm công nghệ mới vào

phục vụ khách hàng. Chủ động cùng với khách hàng tháo gỡ những khó khăn để kịp thời giải ngân những dự án đã hội đủ điều kiện vay vốn.

Mở rộng cho vay khách hàng cá nhân đối với nhu cầu vay tiêu dùng có nguồn trả nợ ổn định hàng tháng, là các cán bộ công chứng chức công tác tại các

sở ban nghành, trường học, bệnh viện; mở rộng cho vay các khách hàng hoạt

động kinh doanh khu vực chợ có tình hình tài chính tốt, hoạt động kinh doanh lâu năm, có nhiều kinh nghiệm, tài sản bảo đảm có tính thanh khoản cao.

Với cách này chi nhánh hạn chế các rủi ro có thể xảy ra liên quan đến ngành hàng, để phân tán rủi ro không cách nào hay hơn cách cho vay khách hàng cá nhân.

Tình hình sử dụng vốn được thể hiện cụ thể như sau:

Bảng 2.3

Hoạt động cho vay

Đơn vị: triệu đồng

Năm 2015 | Năm 2016 | Năm 2017 | ||||

Số dư | Tỷ trọng | Số dư | Tỷ trọng | Số dư | Tỷ trọng | |

Doanh số cho vay | 439,79 5 | 621,085 | 627,980 | |||

Doanh số thu nợ | 422,731 | 435,215 | 604,45 6 | |||

Tổng dư nợ | 315,960 | 484,612 | 499,126 | |||

Theo đối tượng CV: | ||||||

Dư nợ QD | 132,703 | 42% | 198,691 | 41% | 174,694 | 35% |

Dư nợ NQD | 183,257 | 58% | 285,921 | 59% | 324,43 2 | 65% |

Theo ngành kinh tế: | ||||||

Công nghiệp, chế biến | 78,990 | 25% | 111,461 | 23% | 124,781 | 25% |

Xây dựng | 56,873 | 18% | 77,538 | 16% | 64,886 | 13% |

Thương mại | 69,511 | 22% | 111,461 | 23% | 119,790 | 24% |

Vận tải | 56,873 | 18% | 77,538 | 16% | 69,878 | 14% |

Khác | 53,713 | 17% | 106,615 | 22% | 119,790 | 24% |

Theo thời hạn: | ||||||

Cho vay Ngắn hạn | 189,576 | 60% | 334,383 | 69% | 349,388 | 70% |

Cho vay trung hạn | 37,915 | 12% | 53,307 | 11% | 59,895 | 12% |

Cho vay dài hạn | 88,469 | 28% | 96,922 | 20% | 89,843 | 18% |

(Nguồn Báo cáo cho vay VietinBank Vân Đồn năm 2015, 2016, 2017)

+ Năm 2016 tốc độ tăng trưởng dư nợ số tuyệt đối là: 168.653 trđ, tăng

53,38% so với năm 2015, trong đó tăng mạnh cả dư nợ quốc doanh: tỷ lệ tăng 49,73% và dư nợ ngoài quốc doanh tỷ lệ tăng 56,02%. Tuy nhiên đang có sự thay đổi nhỏ về tăng dần tỷ lệ dư nợ cho vay ngắn hạn: năm 2015 tỷ lệ này: 60%, năm 2016 là: 69%

+ Năm 2017 tốc độ tăng trưởng có sự chậm lại đáng kể, cụ thể cả năm 2017 tăng: 14.514 trđ, tỷ lệ tăng 3% so với năm 2016. Do chất lượng tín dụng có dấu hiệu xấu đi, cũng như thị trường kinh tế tiếp tục gặp nhiều khó khăn, các dự án dài hạn có nhiều tác động bất lợi dẫn đến hiệu quả kinh tế thấp hơn so với dự kiến.

Điều chỉnh lại danh mục đầu tư tín dụng theo hướng đánh giá lại các khoản nợ, tình hình tài chính khách hàng, tình hình tài sản bảo đảm đối với các nghành, lĩnh vực khó khăn như: Xây dựng, vận tải (đặc biệt là vận tải thuỷ) để hạn chế đầu tư và có kế hoạch rút giảm dần đầu tư tín dụng.

Bảng 2.4

Tốc độ tăng giảm cơ cấu tín dụng

Đơn vị: triệu đồng

Năm 2016/ 2015 | Năm 2017 / 2016 | |||

Chênh lệch | Tỷ lệ | Chênh lệch | Tỷ lệ | |

Dư nợ | 168,653 | 53% | 14,514 | 3% |

Theo đối tượng CV: | ||||

Dư nợ QD | 65,988 | 50% | 23,997 | 12% |

Dư nợ NQD | 102,665 | 56% | 38,511 | 13% |

Theo ngành kinh tế: | ||||

Công nghiệp, chế biến | 32,471 | 41% | 13,321 | 12% |

Xây dựng | 20,665 | 36% | 12,652 | 16% |

Thương mại | 41,950 | 60% | 8,329 | 7% |

Vận tải | 20,665 | 36% | 7,660 | 10% |

Khác | 52,902 | 98% | 13,176 | 12% |

Theo thời hạn: | ||||

Cho vay Ngắn hạn | 144,807 | 76% | 15,006 | 4% |

Cho vay trung hạn | 15,392 | 41% | 6,588 | 12% |

Cho vay dài hạn | 8,454 | 10% | 7,080 | 7% |

(Nguồn Báo cáo cho vay VietinBank Vân Đồn năm 2015, 2016, 2017)

Phân theo thời hạn cho vay: Năm 2017 dư nợ cho vay ngắn hạn đạt 349.388 triệu đồng, chiếm 70% tổng dư nợ cho vay nền kinh tế, cho vay trung dài hạn đạt 149.738 triệu đồng, chiếm 30% tổng dư nợ cho vay nền kinh tế.

Phân theo đối tượng cho vay: Tại thời điểm 31/12/2017 dư nợ cho vay doanh nghiệp Nhà nước, doanh nghiệp quốc doanh (QD): 174.694 triệu đồng, chiếm 35% tổng dư nợ cho vay nền kinh tế, cho vay đối với các cá nhân, doanh nghiệp ngoài quốc doanh là: 324.432 triệu đồng, chiếm 65% tổng dư nợ cho vay nền kinh tế. Với cơ cấu này theo đánh giá là tỷ trọng dư nợ QD là hơi thấp, chưa xứng với tiềm năng, đối với một số đơn vị tốt chi nhánh có thể mở rộng thêm quy mô tín dụng, vì hiện nay dư nợ của đối tượng khách hàng này tại chi nhánh

có chất lượng khá tốt. Với việc khó khăn phát triển khách hàng mới như hiện nay thì việc đầu tư tăng thêm cho khách hàng cũ có tiềm lực cũng là một giải pháp.

Trong 3 năm qua, do việc sàng lọc khách hàng cẩn trọng, nên những khoản đầu tư trong những năm này của Ngân hàng TMCP Công thương Việt Nam – Chi nhánh Vân Đồn đều là những khách hàng tốt, bao gồm những khách hàng truyền thống, chuyên sản xuất kinh doanh những sản phẩm phục vụ nhu cầu thiết yếu trong nước và xuất khẩu như: dăm gỗ, may mặc, chế biến, kinh doanh vật liệu xây dựng….

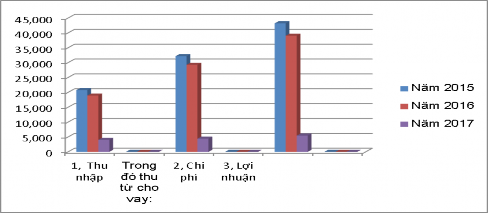

2.2.3. Kết quả hoạt động kinh doanh

Ngân hàng là một tổ chức kinh doanh trong lĩnh vực tiền tệ, tín dụng, dịch vụ ngân hàng. Cũng như những doanh nghiệp sản xuất khác, luôn có mục tiêu hàng đầu là lợi nhuận. Lợi nhuận là yếu tố then chốt, nói lên kết quả hoạt động kinh doanh của ngân hàng, nó là hiệu số giữa tổng thu nhập và tổng chi phí. Để gia tăng lợi nhuận, ngân hàng phải quản lý tốt các khoản mục tài sản có, nhất là các khoản mục cho vay và đầu tư, giảm thiểu các chi phí, trong đó tập trung quản lý chặt chẽ việc chi tiêu, mua sắm trang thiết bị, công tác phí… đảm bảo cho hoạt động kinh doanh có hiệu quả.

Ngân hàng TMCP Công thương Việt Nam – Chi nhánh Vân Đồn luôn chú trọng phát triển mở rộng một cách toàn diện tất cả các lĩnh vực hoạt động ngân hàng đồng thời nâng cao hiệu quả kinh doanh đối với từng lĩnh vực. Tuy nhiên do dư nợ tiềm ẩn rủi ro cao trong giai đoạn trước để lại khiến Chi nhánh gặp rất nhiều khó khăn trong công tác đánh giá lại hoạt động của khách hàng, công tác thu hồi nợ quá hạn, nợ xấu và hạn chế nguồn lực cho việc phát triển khác hàng mới.

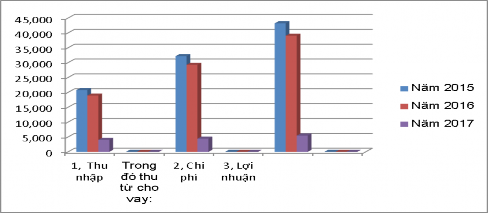

Bảng 2.5. Kết quả hoạt động kinh doanh

Đơn vị: triệu đồng

Năm 2015 | Năm 2016 | Năm 2017 | ||||

Số tiền | Tỷ lệ tăng | Số tiền | Tỷ lệ tăng | Số tiền | Tỷ lệ tăng | |

1, Thu nhập | 20,748 | | 32,167 | 55% | 43,234 | 34% |

Trong đó thu từ cho vay: | 18,923 | | 29,272 | 55% | 39,056 | 33% |

2, Chi phí | 16,727 | | 27,724 | 66% | 37,772 | 36% |

3, Lợi nhuận | 4,021 | | 4,443 | 10% | 5,462 | 23% |

(Nguồn: Báo cáo kết quả hoạt động kinh doanh của VietinBank Vân Đồn năm 2015, 2016, 2017)

Hình 2.3 Biểu đồ kết quả kinh doanh qua các năm 2015,2016,2017

Hình 2.3 Biểu đồ kết quả kinh doanh qua các năm 2015,2016,2017

Qua bảng cho thấy kết quả hoạt động của Chi nhánh đều tăng trưởng qua các năm. Nguồn thu của Chi nhánh vẫn chủ yếu là thu từ hoạt động cho vay, cụ thể: năm 2015: 91,20%, năm 2016: 91% và năm 2017: 90,34%.

Trong năm vừa qua cùng với việc huy động vốn tăng với thành tích khá ấn tượng, thì việc tăng quy mô tín dụng đang ở mức hạn chế. Để đánh giá hiệu quả từ vấn đề này, ta xem xét đến Hiệu suất sử dụng vốn cụ thể được thể hiện như sau:

2.3. Thực trạng quản trị rủi ro tín dụng tại ngân hàng TMCP Công thương Việt Nam – Chi nhánh Vân Đồn.

2.3.1 Những nguyên nhân dẫn đến Mô hình quản trị rủi ro tín dụng tại TMCP Công thương Việt Nam.

Ngân hàng TMCP Công Thương Việt Nam là một trong 10 ngân hàng đầu tiên được Ngân hàng Nhà nước lựa chọn thí điểm triển khai Hiệp ước vốn theo chuẩn mực Basel II, đảm bảo quản lý rủi ro toàn diện dựa trên ba vòng kiểm soát chặt chẽ.

Sơ đồ 2.1 Mô hình tín dụng theo chuẩn Basel II

VòVnògnkgikểimểmsosáotát thtứhứnhnấhtất

CáCcábcộbộphpậhnậtnrựtrcực tiếtipếkpiknihndhodaonahnh

VòVnògnkgikểimểmsosáotátthứthứhahiai

CáCcábcộbộphpậhnậnquqảunảnlýlýrủriủriorochcuhyuêynêntrátrcáhch

VòVnògnkgikểimểm sosáotátthtứhứbaba

CáCcábcộbộphpậhnậknhkáhcác

Mảng QLRR

tín dụng

Mảng QLRR

62

thị trườn g

Mảng QLRR

hoạt động

Mảng QLRR

tổng thể

KiKểimểmtratra kikểimểmsosáotát nộniộbiộbộkhkuhu vựvcực