Trong năm 2011, có 25 nhóm khách hàng liên quan có dư nợ chiếm tỷ trọng lớn như Cty Cổ phần Vincom, Tổng Công ty Phát triển đô thị Kinh Bắc, Cty CP Tập đoàn Thủy Sản Minh Phú, Tập đoàn Sông Đà, Cty sản xuất xây dựng XNK Bình Minh, Tổng cty Hàng hải Việt Nam (Vinalines).

Nhìn vào bảng có thể thấy dư nợ cho vay các doanh nghiệp nhà nước vẫn chiếm ưu thế. Tuy nhiên, trong các doanh nghiệp nhà nước lại có sự phân bố dư nợ không đồng đều. Các công ty TNHH có xu hướng vay vốn nhiều hơn và tăng qua các năm. Trước đó, trong một thời gian dài dư nợ cho vay đối với nhóm khách hàng lớn (chính là các DNNN) luôn nằm ở mức trên 80% tổng dư nợ tín dụng. Nhưng nhờ vào chủ trương xóa bỏ phân biệt giữa các thành phần kinh tế, đặc biệt việc cổ phần hóa NHCT chào bán cổ phiếu lần đầu năm 2008 đã thúc đẩy mạnh mẽ sự thay đổi này, NHCT đã và đang kiểm soát chặt chẽ và giảm dư nợ cho vay của các DNNN làm ăn kém hiệu quả.

Hộ kinh doanh, cá nhân tuy chiếm chưa được ¼ cơ cấu nhưng có mức tăng trưởng ổn định và đang có xu hướng tăng nhanh hơn dư nợ của các doanh nghiệp nhà nước. Việc này đánh dấu sự thay đổi chiến lược tín dụng của ngân hàng, thay vì cho vay các tổ chức lớn với món vay khổng lồ cùng thời hạn dài thì ngân hàng đã quan tâm đến khách hàng nhỏ lẻ tuy vốn vay không nhiều nhưng thời hạn thường không quá dài và ngân hàng dễ quay vòng được vốn cho khách hàng khác vay, đồng thời tạo ra sự cân đối cho tài sản có và tài sản nợ của ngân hàng.

Các công ty hợp danh có mức dư nợ thấp nhất, chiếm tỷ trọng gần như 0%. Đến năm 2013 tuy đã có khởi sắc nhưng con số vẫn rất khiêm tốn. Những doanh nghiệp vừa và nhỏ như doanh nghiệp tư nhân, doanh nghiệp có vốn đầu tư nước ngoài, hợp tác xã và liên hiệp hợp tác xã qua các năm tuy có sự tăng trưởng nhưng không nhiều và khá ổn định. Dịch vụ hành chính sự nghiệp, Đảng, đoàn thể và Hiệp hội lại có xu hướng giảm, tuy có tăng trở lại vào năm 2013 nhưng tỷ trọng trong cơ cấu vẫn không đáng kể.

Cơ cấu tín dụng theo các ngành kinh tế

NHCT luôn ưu tiên cho vay đối với các ngành kinh tế mũi nhọn và có tính ổn định cao như khai khoáng, công nghiệp chế biến chế tạo, xây dựng, bán buôn bán lẻ và sửa chữa ô tô, xe máy, xăng dầu, xi măng, hóa chất...

Bảng 2.3: Cơ cấu tín dụng theo ngành kinh tế của NHCT giai đoạn 2011-2013

Đơn vị: Triệu đồng

2011 | 2012 | 2013 | ||||

Giá trị | Tỷ lệ % | Giá trị | Tỷ lệ % | Giá trị | Tỷ lệ % | |

Nông lâm nghiệp và thủy sản | 9.112.689 | 3,1 | 8.301.832 | 2,5 | 11.284.962 | 3,0 |

Khai khoáng | 21.499.291 | 7,3 | 25.501.052 | 7,6 | 24.816.572 | 6,6 |

Công nghiệp chế biến, chế tạo | 84.812.339 | 28,9 | 105.156.710 | 31,5 | 127.666.222 | 33,9 |

Sản xuất và phân phối điện, khí đốt, nước nóng | 24.373.721 | 8,3 | 22.763.351 | 6,8 | 25.737.569 | 6,8 |

Xây dựng | 31.847.519 | 10,9 | 22.774.338 | 6,8 | 26.714.044 | 7,1 |

Bán buôn, bán lẻ, sửa chữa ô tô, xe máy | 34.466.215 | 11,7 | 97.095.238 | 29,1 | 107.208.518 | 28,5 |

Vận tải kho bãi | 15.842.969 | 5,4 | 9.780.579 | 2,9 | 8.082.789 | 2,1 |

Dịch vụ lưu trữ, ăn uống | 3.618.270 | 1,2 | 2.291.814 | 0,7 | 2.415.838 | 0,6 |

Hoạt động kinh doanh bất động sản | 9.076.515 | 3,1 | 26.068.597 | 7,8 | 24.801.326 | 6,6 |

Các hoạt động khác | 58.784.784 | 20,0 | 13.622.581 | 4,1 | 17.561.128 | 4,7 |

TỔNG | 293.434.312 | 100 | 333.356.092 | 100 | 376.288.968 | 100 |

Có thể bạn quan tâm!

-

Quản trị rủi ro tín dụng tại ngân hàng thương mại cổ phần công thương Việt Nam VietinBank - 3

Quản trị rủi ro tín dụng tại ngân hàng thương mại cổ phần công thương Việt Nam VietinBank - 3 -

Những Hạng Mục Và Biểu Điểm Được Sử Dụng Tại Các Ngân Hàng Của Mỹ Trong Mô Hình Điểm Số Tín Dụng Tiêu Dùng

Những Hạng Mục Và Biểu Điểm Được Sử Dụng Tại Các Ngân Hàng Của Mỹ Trong Mô Hình Điểm Số Tín Dụng Tiêu Dùng -

Sơ Lược Quá Trình Hình Thành Và Phát Triển Của Nhct Việt Nam

Sơ Lược Quá Trình Hình Thành Và Phát Triển Của Nhct Việt Nam -

Chỉ Tiêu Hệ Số Sử Dụng Vốn Của Nhct Giai Đoạn 2010-2013

Chỉ Tiêu Hệ Số Sử Dụng Vốn Của Nhct Giai Đoạn 2010-2013 -

Đánh Giá Chung Về Hoạt Động Quản Trị Rrtd Của Nhct

Đánh Giá Chung Về Hoạt Động Quản Trị Rrtd Của Nhct -

Định Hướng Công Tác Quản Trị Rrtd Của Nhct Trong Thời Gian Tới

Định Hướng Công Tác Quản Trị Rrtd Của Nhct Trong Thời Gian Tới

Xem toàn bộ 103 trang tài liệu này.

Nguồn: Tổng hợp từ Báo cáo hợp nhất năm 2010,2011,2012 và 2013 của NHCT

Đứng đầu trong số ngành có tỷ trọng dư nợ cao nhất luôn là Công nghiệp chế biến chế tạo, ổn định ở mức 30%, sau đó là bán buôn, bán lẻ sửa chữa ô tô, xe máy đến năm 2013 đã gần đuổi kịp công nghiệp chế biến, chế tạo (xấp xỉ 30%), ngành xây dựng và sản xuất phân phối điện, khí đốt, nước nóng có mức dư nợ sàn sàn nhau và tăng trưởng cùng tốc độ như nhau. Tỷ trọng này đang được đánh giá là phù hợp với điều kiện của một nước đang phát triển như nước ta hiện nay. Cơ cấu tín dụng theo ngành được duy trì khá ổn định trong suốt giai đoạn nghiên cứu.

Những ngành nghề tiềm ẩn nhiều rủi ro xuất hiện nợ nhóm 2 và nợ xấu cao của NHCT là : Cho vay vận tải, kinh doanh bất động sản, xi măng, ngành dệt may và các sản phẩm dệt may, sắt thép, vật liệu xây dựng,các sản phẩm từ gỗ, thủy sản.

Cơ cấu tín dụng theo kỳ hạn tín dụng

Bảng 2.4:Cơ cấu tín dụng của NHCT theo kì hạn tín dụng giai đoạn 2010-2013

Đơn vị: Triệu đồng

2010 | 2011 | 2012 | 2013 | |||||

Số tiền | Tỷ lệ % | Số tiền | Tỷ lệ % | Số tiền | Tỷ lệ % | Số tiền | Tỷ lệ % | |

Ngắn hạn | 141.377.034 | 60,4 | 176.912.428 | 60,3 | 200.455.255 | 60,1 | 227.697.332 | 60,5 |

Trung hạn | 27.660.107 | 11,8 | 30.533.167 | 10,4 | 34.078.369 | 10,2 | 32.972.090 | 8,8 |

Dài hạn | 65.167.668 | 27,8 | 85.988.717 | 29,3 | 98.822.468 | 29,6 | 115.619.546 | 30,7 |

TỔNG | 234.204.809 | 100 | 293.434.312 | 100 | 333.356.092 | 100 | 376.288.968 | 100 |

Nguồn: Tổng hợp từ Báo cáo hợp nhất năm 2010,2011,2012,2013 của NHCT

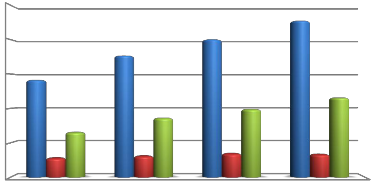

Biểu đồ 2. 1 :Cơ cấu tín dụng của NHCT theo kì hạn tín dụng giai đoạn 2010-2013

Triệu đồng

250.000.000

200.000.000

150.000.000

100.000.000

50.000.000

0

2010 2011 2012 2013

Ngắn hạn Trung hạn Dài hạn

![]()

![]()

![]()

Năm

Nhìn chung tỷ trọng của ba loại kỳ hạn trong cơ cấu cho vay theo kỳ hạn tín dụng của NHCT giai đoạn 2010-2013 không đồng. Cơ cấu lệch hẳn về phía tín dụng ngắn hạn, qua các năm vẫn duy trì tỷ trọng cao trong cơ cấu ở mức 60%. Tín dụng dài hạn chiếm tỷ trọng khoảng 30%, còn tín dụng trung hạn thì chiếm mức nhỏ là 10%. Trong thời điểm nhiều doanh nghiệp gặp khó khăn trong hoạt động sản xuất kinh doanh do nhiều yếu tố, định hướng cơ cấu thời gian cho vay của NHCT tập trung vào cho vay ngắn hạn đã giúp ngân hàng hạn chế được nhiều rủi ro.

2.2.1.2 Chất lượng tín dụng

Phân loại nợ

Bảng 2.5: Cơ cấu tín dụng của NHCT theo nhóm nợ giai đoạn 2010-2013

Đơn vị: Triệu đồng

2010 | 2011 | 2012 | 2013 | |||||

Giá trị | Tỷ lệ % | Giá trị | Tỷ lệ % | Giá trị | Tỷ lệ % | Giá trị | Tỷ lệ % | |

Nhóm 1 | 230.266.753 | 98,3 | 285.213.117 | 97,2 | 327.054.358 | 98,1 | 369.774.495 | 98,3 |

Nhóm 2 | 2.399.518 | 1,0 | 6.017.024 | 2,1 | 1.411.738 | 0,4 | 2.744.180 | 0,7 |

Nhóm 3 | 924.605 | 0,4 | 1.071.421 | 0,4 | 994.983 | 0,3 | 515.442 | 0,1 |

Nhóm 4 | 410.692 | 0,2 | 220.213 | 0,1 | 1.789.074 | 0,5 | 1.005.801 | 0,3 |

Nhóm 5 | 203.241 | 0,1 | 912.537 | 0,3 | 2.105.939 | 0,6 | 2.249.050 | 0,6 |

Nợ xấu | 1.538.538 | 0,7 | 2.204.171 | 0,8 | 4.889.996 | 1,4 | 3.770.293 | 1,0 |

TỔNG | 234.204.809 | 100 | 293.434.312 | 100 | 333.356.092 | 100 | 376.288.968 | 100 |

Nguồn: Tổng hợp từ Báo cáo hợp nhất năm 2010,2011,2012,2013 của NHCT

Số liệu ở bảng trên cho thấy, tỷ lệ nợ xấu của NHCT chiếm rất ít trong tổng dư nợ, đang có hướng giảm dần theo thời gian. Năm 2012 tỷ lệ nợ xấu lên đến 1,4% nhưng tới năm 2013 thì đã giảm xuống còn 1%. Không những tỷ trọng nợ xấu thấp mà tỷ trọng nợ nhóm 2 cũng thấp tương ứng, năm 2013 thấp hơn tổng nợ xấu. Như vậy, tổng nợ nhóm 1 chiếm tỷ trọng rất lớn, 4 năm xấp xỉ 98%. Có thể nói đây là những con số rất khả quan về tình hình dư nợ của NHCT, vừa tăng về giá trị vừa giảm được tỷ trọng nợ có vấn đề, bao gồm cả nợ xấu được đánh giá là không thể thu hồi được.

Đánh giá chất lượng tín dụng

Tỷ lệ nợ xấu cuối năm 2013 của NHCT ở mức thấp nhất so với các ngân hàng niêm yết và thấp hơn rất nhiều so với mức trung bình của ngành, đạt 1,00% (giảm so với cuối năm 2012). Nguyên nhân là do trong năm 2013, toàn hệ thống NHCT đã tích cực xử lý thu hồi nợ xấu (đặc biệt là những tháng cuối năm), cũng như sử dụng quỹ dự phòng rủi ro để xử lý các khoản nợ không có khả năng thu hồi vào cuối năm 2013.

Mặt khác, NHCT cũng thận trọng phòng thủ trước những rủi ro liên quan đến nợ xấu thông qua tỷ lệ bao phủ nợ xấu luôn dao động trong khoảng 70 - 80%.

Biểu đồ 2.2: Tỷ lệ nợ xấu và tỷ lệ bao phủ nợ xấu NHCT giai đoạn 2012-2013

Đơn vị: %

3

2,5

2

1,5

1

0,5

0

Q1/2012 Q2/2012 Q3/2012 Q4/2012 Q1/2013 Q2/2013 Q3/2013 Q4/2013

![]()

Tỷ lệ nợ xấu Tỷ lệ bao phủ nợ xấu

100

2,6

2,7

90

88

72

76

2,5

75

73

75

2,2

72

1,8

1,5

1,6

1

90

80

70

60

50

40

30

20

10

0

Nguồn: http://touch.vietstock.vn/2014/02/vietinbank-tiep-tuc-dan-dau-he-thong-ve-loi-

nhuan-737-333480.htm

2.2.2 Thực trạng hoạt động quản trị RRTD

2.2.2.1 Mô hình quản trị RRTD tại NHCT Việt Nam

Trong năm 2013, NHCT tiếp tục chuyển đổi mô hình tín dụng giai đoạn 2 theo chuẩn Basel II, đảm bảo QLRR toàn diện dựa trên ba vòng kiểm soát chặt chẽ. NHCT là ngân hàng Việt Nam đầu tiên triển khai mô hình này.

Sơ đồ 2.3: Mô hình tín dụng theo chuẩn Basel II

Các bộ phận trực tiếp kinh doanh

Mảng

QLRR

Các bộ phận khác tín dụng

Mảng

QLRR

thị trường

Mảng QLRR

hoạt

động

Mảng QLRR

tổng

thể

Kiểm tra kiểm toán

nội bộ

Vòng kiểm soát thứ nhất

Vòng kiểm soát thứ hai

Vòng kiểm soát thứ ba

Các bộ phận QLRR chuyên trách

Nguồn: http://www.tinmoi.vn/chuyen-doi-mo-hinh-tin-dung-huong-toi-khach-hang-

011219507.html

Mô hình này dựa trên nguyên tắc “Ba vòng kiểm soát” bao gồm (i) các đơn vị kinh doanh tại Vòng 1 đóng vai trò là đơn vị trực tiếp chịu trách nhiệm toàn diện

từ khâu nhận diện, đánh giá, kiểm soát và giảm thiểu rủi ro; (ii) Vòng 2 là các đơn vị Quản lý rủi ro với trách nhiệm thiết lập các chính sách, nguyên tắc, hạn mức kiểm soát và giám sát độc lập việc quản lý rủi ro; (iii) Vòng 3 là đơn vị Kiểm toán nội bộ với trách nhiệm đảm bảo tính hợp lý và hiệu quả của việc quản lý rủi ro tại Vòng 1 và Vòng 2.

Các bộ phận chuyên trách hoạt động theo các quy chế, quy định do Hội đồng Quản trị đề ra và tuân thủ các nguyên tắc và quy trình nghiệp vụ do Tổng Giám đốc ban hành, thực hiện quản lý rủi ro đối với mọi cấp và trên toàn diện các hoạt động tác nghiệp.

Đối với RRTD và đầu tư: Phòng Định chế tài chính là đầu mối chịu trách nhiệm phân tích và đề xuất các GHTD cho từng đối tác là các định chế tài chính. Phòng Quản lý RRTD và đầu tư thực hiện rà soát kết quả chấm điểm của các định chế tài chính. Trong thời gian tới, do những thay đổi trong mô hình quản trị rủi ro, Phòng Đánh giá xếp hạng và phê duyệt GHTD sẽ thực hiện đánh giá xếp hạng và phê duyệt GHTD cho khách hàng doanh nghiệp và giới hạn giao dịch cho các định chế tài chính.

Đối với rủi ro thanh khoản, rủi ro thị trường, tác nghiệp: Phòng Quản lý Rủi ro thị trường chịu trách nhiệm thường xuyên theo dõi và đánh giá (i) các chênh lệch về mặt kỳ hạn đối với hoạt động quản lý tài sản nợ, tài sản có để xác định, đo lường, phân tích và báo cáo rủi ro thanh khoản và rủi ro lãi suất (ii) rủi ro thị trường (tỷ giá, giá vàng,..) của cả hệ thống. Các quy định và quy trình nghiệp vụ cụ thể đối với hoạt động đầu tư và kinh doanh ngoại tệ được thiết lập để quản lý rủi ro liên quan đến việc đầu tư các công cụ tài chính đảm bảo các nguyên tắc phân cấp phân quyền, kiểm soát và quản lý rủi ro tác nghiệp trong quá trình sử dụng công cụ tài chính tại tất cả các bộ phận Front Office, Middle Office và Back Office. Kể từ tháng 02 năm 2013, Ngân hàng đã chính thức đưa vào triển khai hệ thống Treasury MX.3 đảm bảo quản lý chặt chẽ, theo thời gian rủi ro thị trường liên quan đến hoạt động kinh doanh của ngân hàng.

Phòng Quản lý rủi ro hoạt động thường xuyên theo dõi, đánh giá, phân tích và báo cáo các rủi ro tác nghiệp và thị trường trong quá trình hoạt động kinh doanh liên quan đến các công cụ tài chính.

41

Phòng Kiểm toán tuân thủ thực hiện kiểm tra hoạt động tại tất cả các bộ phận tác nghiệp để đảm bảo tính tuân thủ đối với các quy định hiện hành của Ngân hàng.

(Nguồn: Báo cáo hợp nhất của NHCT năm 2013)

2.2.2.2 Nội dung Quản trị RRTD tại NHCT Việt Nam

Nhận biết RRTD tại ngân hàng

Để nhận biết sớm RRTD, hồ sơ của khách hàng phải được thẩm định qua hai phòng (quan hệ khách hàng và quản lý RRTD)

Tiếp nhận và thẩm định hồ sơ

Cán bộ quan hệ khách hàng sau khi hướng dẫn và tư vấn cho khách hàng lập hồ sơ xin cấp tín dụng sẽ tiến hành thẩm định sơ bộ hồ sơ xin cấp tín dụng đó. Mẫu hồ sơ xin cấp tín dụng đã được ngân hàng lập sẵn, trong đó yêu cầu khách hàng cung cấp các thông tin chi tiết phục vụ cho việc thẩm định tín dụng sau này. Các thông tin và tài liệu cung cấp như thông tin cơ bản về khách hàng, tình hình tài chính hiện tại, mục đích vay, hồ sơ tài sản thế chấp, cơ sở hoàn trả lãi, gốc và kế hoạch trả nợ sẽ được CBTD sử dụng nhiều kênh khác nhau để kiểm tra, đánh giá tính hợp pháp và hợp lệ.

Tiếp theo, CBTD tiếp tục tiến hành thẩm định khả năng thực hiện các nghĩa vụ trong tương lai có liên quan đến khoản tín dụng mà khách hàng đang xin vay. Ngân hàng đã đưa ra hệ thống các tiêu chuẩn thẩm định tín dụng để phân tích, thẩm định về dự án vay vốn nhằm xác định nhu cầu vốn thực sự, tính khả thi, hiệu quả của phương án vay vốn, khả năng trả nợ, định giá TSĐB và những rủi ro có thể xảy ra để sàng lọc hồ sơ xin cấp tín dụng một cách hiệu quả. Căn cứ trên kết quả của việc xếp hạng tín dụng khách hàng cùng toàn bộ hồ sơ xin cấp tín dụng, CBTD sẽ lập tờ trình thẩm định trình cấp có thẩm quyền phê duyệt tín dụng (thông thường là cấp lãnh đạo phòng khách hàng hoặc phòng giao dịch).

Sau đó, lãnh đạo phòng khách hàng hoặc phòng giao dịch trực tiếp làm việc với khác hàng sẽ kiểm tra, rà soát thông tin trên tờ trình thẩm định một lần nữa. Để có thể tái thẩm định được hồ sơ, cấp lãnh đạo phòng trực tiếp sẽ rà soát lại sự đầy đủ hợp lệ và hợp pháp của tất cả các thông tin, tài liệu có trong hồ sơ vay vốn. Ngoài ra, các thông tin khách phục vụ việc nhận định kết quả chấm điểm tín dụng và xếp hạng khách hàng do CBTD thực hiện cũng được các cấp lãnh đạo xem xét

lại để đảm bảo không xảy ra sơ suất. Đồng thời, cấp lãnh đạo phòng trực tiếp đó sẽ căn cứ vào hồ sơ xin cấp tín dụng để đề xuất GHTD có thể cấp cho khách hàng đã được cán bộ trình là đủ điều kiện vay vốn. GHTD có thể cấp sẽ căn cứ vào ba nhân tố chủ yếu là thẩm quyền của phòng, kết quả chấm điểm tín dụng và xếp hạng khách hàng, và nhu cầu vay vốn đã nêu trong sơ xin cấp tín dụng.

Thẩm định RRTD độc lập

Tuy nhiên, kết luận của cấp lãnh đạo trực tiếp phải được chuyển đến Phòng quản lý rủi ro để thẩm định RRTD độc lập theo quy định của ngân hàng. CBTD sẽ phải cung cấp đầy đủ hồ sơ về khách hàng và bổ sung thông tin cần thiết theo yêu cầu của phòng quản lý rủi ro để thẩm định độc lập một lần nữa. Phòng quản lý rủi ro còn xem xét đến các giới hạn quản lý rủi ro như các tỷ lệ bảo đảm an toàn theo quy định của Ngân hàng Nhà nước, tỷ lệ cơ cấu tín dụng theo loại bảo đảm, kỳ hạn... theo quy định của NHCT. Kết quả cuối cùng là Báo cáo thẩm định RRTD trong đó nêu rõ những rủi ro mà NHCT có thể gặp phải khi phê duyệt khoản vay này kèm theo đề xuất biện pháp ngăn ngừa, giảm thiểu rủi ro. Nếu GHTD quá lớn, cần phải qua sự thẩm định và xét duyệt của Hội đồng tín dụng thì CBTD cũng phải phối hợp cùng Phòng quản lý rủi ro thực hiện báo cáo kết quả thẩm định trước Hội đồng tín dụng cơ sở.

Quản lý và giải ngân tín dụng

Căn cứ trên tờ trình thẩm định của CBTD, đề xuất GHTD và báo cáo kết quả thẩm định độc lập trên, quyết định phê duyệt hoặc từ chối hồ sơ xin cấp tín dụng cùng với GHTD (nếu được chấp nhận) sẽ chính thức đưa ra.

Khi ngân hàng và khách hàng ký kết hợp đồng cho vay thì quá trình giải ngân được bắt dầu, đồng thời TSĐB cũng phải được đáp ứng. Việc giải ngân buộc phải có sự phê duyệt của cấp lãnh đạo phòng trở lên.

Các khoản tín dụng có thể được giải ngân thành nhiều lần khác nhau do thời gian dài, giá trị khoản vay quá lớn hoặc thỏa thuận giữa hai bên. Vì vậy, trong trường hợp này nguyên tắc quản trị rủi ro là phải theo dõi chặt chẽ giữa các lần giải ngân để nhận biết kịp thời các dấu hiệu bất thường: khách hàng rút lượng tiền lớn bất thường hoặc liên tục, các khoản nợ khác của khách hàng này có dấu hiệu khó đòi, những biến động lớn gây bất lợi cho ngành kinh doanh của khách hàng.