của TS và Nợ nhạy cảm lãi suất.

Bảng 2.8. Sự thay đổi laĩ suất trung bình Nợ nhạy cảm laĩ suất (∆ RL)

Đơn vị: %

Lãi suất đầu kỳ của tài sản nợ ( | Lãi suất cuối kỳ của tài sản nợ ( | Sự thay đổi lãi suất trung bình của tài sản nợ nhạy cảm lãi suất ( | |

2011 | 13,05% | 9,56% | 3,49% |

2012 | 12,01% | 9,00% | 3,01% |

2013 | 9,56% | 7,82% | 1,74% |

2014 | 9,23% | 6,71% | 1,51% |

2015 | 7,82 % | 6,82% | 1,00% |

2016 | 7,57% | 6,57% | 1,00% |

2017 | 7,81% | 6.77% | 1,04% |

2018 | 8,04% | 6.97% | 1,07% |

2019 | 8,77% | 7,60% | 1,17% |

Có thể bạn quan tâm!

-

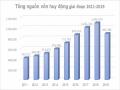

Kết Quả Hoạt Động Kinh Doanh Của Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam 2011 – 2019

Kết Quả Hoạt Động Kinh Doanh Của Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam 2011 – 2019 -

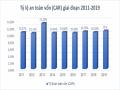

Tỷ Lệ An Toàn Vốn Của Vietinbank Giai Đoạn 2011 2019

Tỷ Lệ An Toàn Vốn Của Vietinbank Giai Đoạn 2011 2019 -

Thực Trạng Kiểm Soát, Giám Sát, Báo Cáo Rủi Ro Lãi Suất

Thực Trạng Kiểm Soát, Giám Sát, Báo Cáo Rủi Ro Lãi Suất -

Mô Hình Nghiên Cứu Đề Nghị

Mô Hình Nghiên Cứu Đề Nghị -

Kiểm Định Kmo Thang Đo Các Thành Phần Tác Động Hq

Kiểm Định Kmo Thang Đo Các Thành Phần Tác Động Hq -

Kết Quả Kiểm Định Giá Trị Hội Tụ Của Các Khái Niệm (Chuẩn

Kết Quả Kiểm Định Giá Trị Hội Tụ Của Các Khái Niệm (Chuẩn

Xem toàn bộ 264 trang tài liệu này.

Nguồn: Tác giả tính toán từ báo cáo thường niên Vietinbank 20112019

Công thưć tính ∆ RL:

∆ RL = RLCK RLĐK = ∑mj=1 (WLj * RLj)CK ∑mj=1 (WLj * RLj)Đ

Từđây, ta tiń h được mức độ thay đổi thu nhập lãi ròng của ngân hàng (Ví dụ: tại thời điểm cuối năm so với đầu năm) mà ngân hàng phải gánh chịu khi lãi suất thay đổi như sau:

Bảng 2.9. Mức thay đổi thu nhập lãi ròng của ngân hàng các năm 20112019

do ảnh hưởng của sự biến động lãi suất (thời điểm cuối năm so với đầu năm)

Đơn vị: Tỷ đồng

Tài sản có nhạy cảm lãi suất (RSA) | Sự thay đôỉ laĩ suât́trung biǹh Taì san̉ nhaỵ cam̉ laĩ suât́(∆ RA) | Tài sản nợ nhạy cảm lãi suất (RSL) | Sự thay đổi laĩ suất trung biǹ h Nợ nhạy cảm laĩ suất (∆RL) | Sự thay đổi thu nhập laĩ roǹ g (∆NII) | |

2011 | 353.967,044 | 3,08% | 421.069,155 | 3,49% | 1.236,987 |

452.966,415 | 2,77% | 454.008,640 | 2,33% | 1.123,425 | |

2013 | 542.903,410 | 1,62% | 494.098,406 | 1,74% | 1.592,337 |

2014 | 592.039,233 | 1,35% | 554.387,408 | 1,45% | 1.033,267 |

2015 | 622.837,232 | 1,25% | 585.825,692 | 1,04% | 2.269,479 |

2016 | 662.378,232 | 1,03% | 596.668,201 | 1,01% | 1.390,033 |

2017 | 704.429,.50 4 | 1.66% | 624.586,0725 | 1,04% | 2.943,66 |

2018 | 736.128,831 | 1.18% | 652.692,446 | 1,07% | 1.702,51 |

2019 | 821.501,129 | 1,31% | 701.644,379 | 1,17% | 2.552,43 |

Nguồn: Tác giả tính toán từ báo cáo thường niên Vietinbank 20112019

Nhiǹ

vaò

bảng 2.8 ta thấy: năm 2015, năm 2017, năm 2018 và năm 2019 thu

nhập laĩ roǹ g (NII) cua

ngân haǹ g bị suy giảm, do ngân hàng cóTaì sản nhay

cam

laĩ suất lơń

hơn Nợ nhạy cam

laĩ suất, trong khi đómức giảm laĩ suất của Tài sản

lại giảm nhiêù

hơn mưć

giảm laĩ suất cua Nợ. Kết quả làthu nhập lãi ròng giảm

xuôń g như bảng trên. Đây chiń h làbiểu hiện cụ thể nhất vềrui ro lãi suất, xuất phát

từsự bất cân xưń g kỳhạn giưã

Taì san

vàNơ,

cuǹ g vơí sự biến động cua lãi suất

thị trươǹ g. Tuy nhiên, mưć suy giảm thu nhập laĩ roǹ g của ngân hàng nằm trong

hạn mưć rủi ro laĩ suất, nên ngân hàng vẫn kiểm soát tốt vấn đềnày.

2.2.2.4. Biện pháp phòng ngừa rủi ro lãi suất màngân haǹ g đãthực hiện

Trong giai đoạn 20112019 ngân hàng Vietinbank đã thực hiện các biện pháp như sau để phòng ngừa rủi ro:

(i) Biện pháp nội bảng

Thứnhất, trên cơ sở dự báo về diễn biến lãi suất trên thị trường và khả năng cân đối vốn, ngân hàng đưa ra các quyết định đầu tư phù hợp. Trong trường hợp lãi suất giảm như năm 2011 2019 thì ngân hàng tăng cường các khoản cho vay, đầu tư có thời hạn từ 1 5 năm và trên 5 năm nhằm tăng khả năng sinh lời cho ngân hàng.

Thứhai, cho vay với lãi suất thả nổi, theo quy định của Vietinbank, trong các hợp đồng tín dụng đều phải có các điều khoản phòng ngừa RRLS để đảm bảo ngân hàng luôn chủ động trước những biến động thất thường của thị trường, lãi suất cho vay phải được xây dựng trên cơ sở phản ánh đúng chi phí huy động vốn thực tế của ngân hàng. Tất cả các khoản cho vay đều phải thả nổi lãi suất, điều chỉnh định kỳ 1 3 tháng/1 lần.

Thứba, các hợp đồng tín dụng đều quy định nếu khách hàng trả nợ trước hạn thì sẽ bị phạt một tỷ lệ nhất định tính trên dư nợ trả trước. Điều này giúp

ngân hàng hạn chế giảm xuống.

được rủi ro lựa chọn khi lãi suất thị

trường có xu hướng

Thứtư, đối với các khoản vốn huy động từ phát hành giấy tờ có giá: Do khoản vốn huy động này khách hàng không có quyền rút vốn trước hạn như các khoản tiền gửi khác nên tính ổn định của nó cao hơn. Vì vậy, ngân hàng cũng đã có những hình thức khuyến mại để khuyến khích khách hàng mua các công cụ nợ do ngân hàng phát hành khi ngân hàng tăng cường cho vay, đầu tư trung, dài hạn.

Thứnăm, trên cơ sở dự báo sự biến động của lãi suất, ngân hàng chủ động thường xuyên thay đổi cơ cấu của Tài sản và Nợ theo kỳ hạn. Tuy nhiên định kỳ thường là theo quý, chưa thực hiện được theo dải thời hạn hẹp hơn như hàng ngày, hàng tháng.

(ii) Biện pháp ngoại bảng

Hiện nay việc sử dụng các công cụ phái sinh trong phòng ngừa RRLS thực tế còn gặp rất nhiều khó khăn do thị trường các công cụ phái sinh ở Việt Nam chưa phát triển. Một trong những lý do hạn chế sự phát triển của thị trường này chính là hành lang pháp lý. Việt nam chưa tạo ra được một hành lang pháp lý đủ để hỗ trợ cho thị trường này phát triển. Hơn nữa sự am hiểu về thị trường này của các chủ thể trong nền kinh tế còn chưa sâu nên gây rất nhiều cản trở cho việc phát triển thị trường. Ở ngân hàng Vietinbank, thực trạng sử dụng các công cụ phái sinh trong phòng ngừa RRLS còn hạn hẹp. Theo báo cáo của Vietinbank thì hiện nay ngân hàng mới chỉ sử dụng đến một số công cụ như giao dịch kỳ hạn tiền tệ và giao dịch hoán đổi tiền tệ trong phòng ngừa rủi ro tiền tệ (rủi ro tỷ giá) với quy mô còn khá nhỏ. Còn trong phòng ngừa RRLS thì ngân hàng chưa sử dụng công cụ phái sinh để phòng ngừa.

2.3. Phân tích các yếu tố ảnh hưởng đến quản trị rủi ro lãi suất tại Ngân hàng Thương mại Cổ phần Công Thương Việt Nam

2.3.1. Quy trình nghiên cứu

Nghiên cứu với mục đích đánh yếu tố ảnh hưởng đến quản trị rủi ro lãi suất của Viettinbank theo các quy trình nghiên cứu như sau:

Xác định vấn đề: Xác định vấn đề tác giả cần nghiên cứu mục tiêu nghiên cứu, đối tượng và phạm vi nghiên cứu.

Cơ sở

lý thuyết: Đưa ra những lý thuyết cơ

bản liên quan đến vấn đề

nghiên cứu để Viettinbank.

đánh giá hiệu quả

quản trị

rủi ro lãi suất của ngân hàng

Phương pháp nghiên cứu: Nghiên cứu định tính và nghiên cứu định lượng.

Xử lý dữ liệu: Dùng chương trình SPSS và AMOS để chạy số liệu đã thu thập được, qua đó chọn những biến phù hợp và loại những biến không thoả điều kiện.

Kết luận và nhận xét: Đưa ra kết luận dựa trên các kết quả chính, thảo luận, đưa ra nhận xét, đánh giá đối với những ý nghĩa lý luận và thực tiễn của nghiên cứu.

Đề xuất gợi ý: thông qua những nghiên cứu, xử lý số liệu, tác giả có cơ sở để đưa ra những đề xuất gợi ý cho các nhà quản trị của ngân hàng nhằm nâng cao hiệu quả quản trị rủi ro lãi suất (QTRRLS) của ngân hàng Viettinbank nói riêng và ngành ngân hàng Việt Nam nói chung.

THANG ĐO

Nghiên cứu sơ bộ (định tính & định lượng)

Cơ sở lý thuyết

hướng, giá trị hội tụ và phân biệt

Nghiên cứu chính thức (định lượng)

(n=324)

Nguồn: Tổng hợp của tác giả

Phân tích nhân tố EFA

Kiểm tra trọng số EFA, nhân tố và tổng phương sai trích

CFA

Kiểm tra độ thích hợp của mô hình, trọng số CFA, độ tin cậy tổng hợp, tính đơn

Sơ đồ 2. 1 Quy trình nghiên cứu

SEM

Kiểm tra độ thích hợp của mô hình giả thuyết nghiên cứu

Kiểm tra tương quan biến tổng, kiểm tra Cronbach’s alpha | ||

2.3.2. Giả thuyết nghiên cứu

Trong nghiên cứu này, dựa theo các nghiên cứu trước, trên cơ sở kế thừa và bổ sung một số biến phù hợp đặt trong bối cảnh của ngân hàng Viettinbank. Các giả thuyết về công tác QTRRLS của Viettinbank như sau:

H1: Cơ chế điều hành lãi suất của Ngân hàng Trung ương có mối quan hệ đồng biến, ảnh hưởng trực tiếp đáng kể đến công tác QTRRLS của Viettinbank, khi cơ chế điều hành lãi suất của Ngân hàng Trung ương đánh giá tăng thì mức độ hiệu quả QTRRLS sẽ tăng.

H2: Mức độ phát triển và sự ổn định của nền kinh tế vĩ mô có mối quan hệ đồng biến, ảnh hưởng trực tiếp đáng kể đến công tác QTRRLS của Viettinbank, khi mức độ phát triển và sự ổn định của nền kinh tế vĩ mô tăng lên thì hiệu quả QTRRLS của Viettinbank sẽ tăng.

H3: Xây dựng quy trình quản trị rủi ro có mối quan hệ đồng biến, ảnh hưởng trực tiếp đáng kể đến hiệu quả QTRRLS, khi quy trình quản trị rủi ro của ngân hàng được thực hiện tốt thì công tác QTRRLS sẽ tăng.

H4: Công tác kiểm tra giám sát quy trình QTRRLS có mối quan hệ đồng biến, ảnh hưởng trực tiếp khi công tác kiểm tra giám sát quy trình QTRRLS được thực hiện tốt thì mức độ công tác của QTRRLS cũng sẽ tăng.

H5: Hệ thống công nghệ thông tin của ngân hàng có mối quan hệ đồng biến,

ảnh hưởng trực tiếp đáng kể

đến công tác QTRRLS, khi hệ

thống công nghệ

thông tin của ngân hàng được đầu tư hiện đại, đáp ứng được nhu cầu thì mức độ hiệu quả QTRRLS sẽ tăng.