thủ

nghiêm túc việc phân loại nợ

theo quy định của NHNN tại thông Tư

02/2013/TTNHNN và 09/2014/TTNHNN. Tỷ lệ nợ xấu tại thời điểm năm 2019 là 1,2%, năm 2018 là 1,6%; năm 2017 là 1,07% và năm 2016 là 0,93%; năm 2015

là 0,73%; năm 2014 là 0,9%; năm 2013 là 0,82%; năm 2012 là 1,35%; năm 2011 là 0,75% /dư nợ tín dụng, thấp hơn mức bình quân toàn ngành.

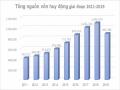

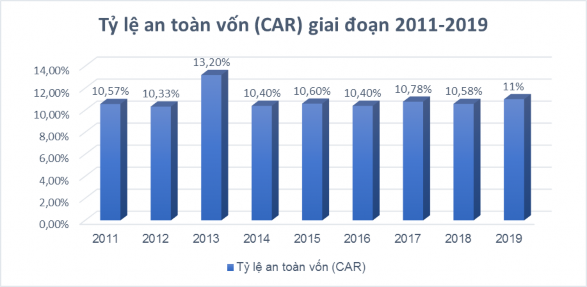

Biểu đồ 2. 6 Tỷ lệ an toàn vốn của Vietinbank giai đoạn 2011 2019

Có thể bạn quan tâm!

-

Kinh Nghiệm Của Các Ngân Hàng Thương Mại Latvia (A.13)

Kinh Nghiệm Của Các Ngân Hàng Thương Mại Latvia (A.13) -

Bài Học Kinh Nghiệm Về Quản Trị Rủi Ro Lãi Suất Cho Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam

Bài Học Kinh Nghiệm Về Quản Trị Rủi Ro Lãi Suất Cho Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam -

Kết Quả Hoạt Động Kinh Doanh Của Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam 2011 – 2019

Kết Quả Hoạt Động Kinh Doanh Của Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam 2011 – 2019 -

Thực Trạng Kiểm Soát, Giám Sát, Báo Cáo Rủi Ro Lãi Suất

Thực Trạng Kiểm Soát, Giám Sát, Báo Cáo Rủi Ro Lãi Suất -

Sự Thay Đổi Laĩ Suất Trung Bình Nợ Nhạy Cảm Laĩ Suất (∆ Rl)

Sự Thay Đổi Laĩ Suất Trung Bình Nợ Nhạy Cảm Laĩ Suất (∆ Rl) -

Mô Hình Nghiên Cứu Đề Nghị

Mô Hình Nghiên Cứu Đề Nghị

Xem toàn bộ 264 trang tài liệu này.

Nguồn: Tác giả vẽ biểu đồ theo số liệu ở bảng 2.1

Qua biểu đồ cho thấy tỷ lệ an toàn vốn của Vietinbank giai đoạn 20112019 ổn định trong 10,5% đến 13,2%, cụ thể năm 2011mức hệ số CAR là 10,57%, năm 2015 là 10,60% và năm 2019 là 11%, Ngân hàng đã tuân thủ tốt quy định về tỷ lệ an toàn vốn của ngân hàng nhà nước. Đây cũng là một yếu tố làm hạn chế rủi ro trong kinh doanh của ngân hàng.

2.2. Thực trạng quản trị rủi ro lãi suất của Ngân hàng Thương mại Cổ phần Công thương Việt Nam

2.2.1. Thực trạng chính sách lãi suất và các công cụ quản lý, điều hành lãi suất của Ngân hàng Thương mại Cổ phần Công thương Việt Nam giai đoạn 2011 2019

Chính sách lãi suất của Vietinbank

Thứnhất, đối với hoạt động cho vay trên thị trường liên ngân hàng (ngắn hạn), lãi suất đầu tư được xác định tùy thuộc vào diễn biến thị trường và chi phí vốn của ngân hàng. Các khoản cho vay trên thị trường liên ngân hàng thường có kỳ hạn ngắn (dưới 3 tháng). Căn cứ vào dự báo về diễn biến lãi suất trên thị trường và khả năng cân đối nguồn vốn, ngân hàng sẽ đưa ra quyết định đầu tư phù hợp. Trong trường hợp dự báo lãi suất có xu hướng giảm, ngân hàng sẽ tăng

cường các khoản đầu tư

dài hạn để

tăng khả

năng sinh lời. Ngược lại, trong

trường hợp dự báo lãi suất có xu hướng tăng, ngân hàng sẽ tăng cường các khoản đầu tư ngắn hạn.

Thứhai, đối với hoạt động cho vay với khách hàng, ngân hàng quy định mức lãi suất cho vay trên nguyên tắc đảm bảo bù đắp chi phí vốn, các chi phí quản lý, trên cơ sở xem xét các yếu tố rủi ro, giá trị tài sản bảo đảm, lãi suất trên thị trường, đảm bảo khả năng cạnh tranh và hiệu quả kinh doanh của ngân hàng. Trụ sở chính quy định mức sàn lãi suất cho vay trong từng thời kỳ, các đơn vị kinh doanh được chủ động xác định lãi suất cho vay đối với khách hàng trong từng thời kỳ đảm bảo không thấp hơn sàn lãi suất trên cơ sở phân tích, đánh giá rủi ro tín dụng và phải đảm bảo hoàn thành kế hoạch lợi nhuận haǹ g năm. Bên cạnh đó, do cơ cấu nguồn vốn chủ yếu tập trung nguồn vốn có thời hạn định lại

lãi suất ngắn hạn, vì vậy ngân hàng quy định tất cả các khoản cho vay đều phải thả nổi lãi suất, điều chỉnh định kỳ 13 tháng/1 lần.

Thứba, đối với hoạt động huy động vốn, lãi suất được xác định theo

nguyên tắc thị trường, kết hợp với định hướng kinh doanh của ban lãnh đạo, cân

đối vốn của ngân hàng và quy định của NHNN. Nguôǹ haǹ g chủ yếu cóthời hạn định lại lãi suất ngắn.

vốn huy động cua ngân

Thứtư, trong hoạt động cho vay, các chi nhánh cùng phục vụ 01 khách hàng/nhóm khách hàng phải thông qua chi nhánh đầu mối để thống nhất mức lãi

suất áp dụng đối với khách hàng trong toàn hệ thống, nghiêm cấm “phá giá”

nhằm lôi kéo khách hàng và tăng thị phần riêng của chi nhánh nhưng gây ảnh hưởng đến lợi ích và uy tín của Vietinbank.

Diễn biến lãi suất giai đoạn 20112019

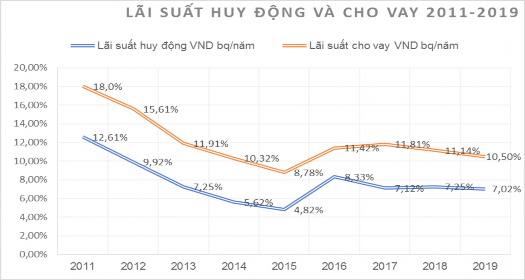

Biểu đồ 2.7: Diễn biến lãi suất huy động và cho vay giai đoạn 2011 – 2019

Nguồn: Tác giả vẽ biểu đồ theo số liệu ở bảng 2.1

Qua biểu đồ cho thấy lãi suất huy động và cho vay của ngân hàng

Vietinbank đã biến động lớn từ năm 2011 đến năm 2019, cụ thể năm 2011 lãi suất huy động bình quân lên đến 12,61%, nguyên nhân là năm này tín dụng cho thị trường bất động sản tăng mạnh nên nhu cầu vay vốn đã tăng dẫn đến ngân hàng cần vốn để cho vay do vậy lãi suất huy động đã tăng mạnh, sau đó lãi suất huy động đã giảm dần qua các năm: năm 2012 lãi suất huy động 9,92%, năm 2013 là 7,25%; năm 2014 là 5,62% và năm 2015 giảm mạnh nhất trong giai đoạn phân tích 4,82%, sau đó lãi suất huy động tăng nhẹ: năm 2016 là 8,33%, sau đó lại giảm đến năm 2019 lãi suất huy động chỉ còn 7,02%. Tương tự lãi suất huy động thì lãi suất cho vay cũng biến động tương đồng với lãi suất huy động năm 2011 lãi suất cho vay lên đến 18,00% bên cạnh đó ngân hàng còn thu các khoản phí khác trong quá trình cho vay như: phí định giá tài sản; phí quản lý tài sản,…dẫn đến chi phí vay vốn của khách hàng lên đến 20%/năm, ẩn chứa nhiều rủi ro trong

cho vay. Sau khi thị trường bất động sản đóng băng cuối năm 2011, dẫn đến

khách hàng không có nhu cầu vay vốn nữa nên nguồn vốn ngân hàng dồi dào, vì thế lãi suất cho vay cũng giảm dần qua các năm: năm 2015 lãi suất cho vay là 8,78%/năm đến năm 2019 tăng nhẹ lên 10.5%/năm.

Qua diễn biến lãi suất giai đoạn 20112019 cho thấy lãi suất của ngân hàng chịu ảnh hưởng rất lớn do các tác động từ bên ngoài của ngân hàng như: Thị trường bất động; giá cả trên thị trường thế giới; chính sách của chính phủ; kết quả kinh doanh của các doanh nghiệp,…do đó nếu ngân hàng không có dự báo tốt tình hình kinh tế trong nước và thế giới; không có kế hoạch ứng phó với rủi ro lãi suất thì việc biến động lãi suất sẽ ảnh hưởng đến kết quả kinh doanh là rất lớn.

Công cụ Quản lý, điều hành lãi suất

Nhìn chung các quy định hiện thời của luật pháp đối với hoạt động quản lý RRLS của các TCTD tại Việt Nam còn chưa rõ ràng. Hiện tại, căn cứ pháp lý để xây dựng quy định quản lý RRLS chỉ có một số văn bản có liên quan như sau:

+ Luật số 17/2017/QH14 ngày 20/11/2017, sửa đổi bổ sung một số điều của Luật các tổ chức tín dụng;

+ Luật các TCTD số 47/2010/QH10 ngày 16/6/2010;

+ Thông tư số 13/2010/TTNHNN ngày 20/5/2010 của NHNN về các tỷ lệ đảm bảo an toàn trong hoạt động của TCTD; Thông tư số 18/2010/TTNHNN ngày 27/9/2010 sửa đổi, bổ sung một số điều của Thông tư 13;

+ Thông tư 15/2009/TT NHNN ngày 10/8/2009 quy định tỷ lệ tối đa của nguồn vốn ngắn hạn được sử dụng để cho vay trung hạn và dài hạn đối với các TCTD hoạt động tại Việt Nam;

+ Quyết định số 16/2007/QĐ NHNN ngày 18/4/2007 của Thống đốc

NHNN về Chế độ báo cáo tài chính đối với các TCTD hoạt động tại Việt Nam (trong đó yêu cầu các TCTD thực hiện gửi biểu mẫu báo cáo khe hở nhạy cảm lãi suất hàng quý cho NHNN).

+ Thông tư 21/2012/TTNHNN ngày 18/6/2012 quy định về hoạt động cho vay, đi vay; mua, bán kỳ hạn giấy tờ có giá giữa các TCTD, chi nhánh ngân hàng nước ngoài; Thông tư 01/2013/TTNHNN ngày 7/1/2013 sửa đổi, bổ sung một số điều của Thông tư 21;

+ Thông tư 13/2018/TTNHNN ngày 18 tháng 05 năm 2018, quy định về hệ thống kiểm soát nội bộ của ngân hàng thương mại, chi nhánh ngân hàng nước ngoài

Ngoài ra, NHNN chưa có văn bản nào hướng dẫn cụ thể về quy định và yêu cầu đối với hoạt động QTRRLS của các TCTD đáp ứng đầy đủ các yêu cầu của Basel nêu trên.

NH QTRRLS

ở cả

2 cấp độ

giao dịch và danh mục, trong đó tập trung

nhiều hơn vào QTRRLS ở cấp độ giao dịch.

Quản lý ở cấp độ giao dịch: ngân hàng đưa ra cać quy định sau:

Tất cả các khoản cho vay đều phải thả nổi lãi suất, điều chỉnh định kỳ 1 3 tháng/1 lần

Ngân hàng triển khai hệ thống định giá điều chuyển vốn nội bộ FTP khớp kỳ hạn theo thông lệ quốc tế, mua bán vốn chi tiết đến từng giao dịch. Tùy theo định hướng hoạt động của ngân hàng và diễn biến thị trường, Trụ sở chính có thể thay đổi giá mua bán vốn đối với từng đối tượng khách hàng/sản phẩm…để đưa ra tín hiệu về tài chính để đơn vị kinh doanh xác định lãi suất cho vay/huy

động đối với từng giao dịch. Ở tưǹ g cấp độ giao dịch, để phòng ngưà vàhạn chế

rủi ro laĩ suất, thìtất cả cać

hợp đồng tín dung đều phải cócać

điều khoản phòng

ngưà rủi ro laĩ suất để đảm bảo ngân hàng luôn chủ động trước nhưng̃ biến động

bât́ thươǹ g cua thị trươǹ g. Bên cạnh đóviệc điều hành thông qua công cụ giámua

bań vốn nội bộ FTP cuñ g giúp ngân hàng trong quản trị rủi ro laĩ suất.

Quản lý ở cấp độ danh mục:

Ngân hàng đã triển khai và liên tục nâng cấp hệ thống phần mềm quản lý Tài sản Nợ (ALM) chạy đến cấp độ giao dịch theo thông lệ quốc tế, cung cấp tự động các báo cáo chênh lệch kỳ hạn định giá lại theo kỳ hạn danh nghĩa và theo hành vi ứng xử, các báo cáo phân tích kịch bản tăng/ giảm lãi suất… nhằm hỗ trợ công tác QTRRLS của ngân hàng.

NH thực hiện điều chỉnh thời hạn định giá lại của khoản vay tương ứng với kỳ hạn định giá lại của nguồn vốn. Kiểm soát chênh lệch kỳ hạn định giá lại trong phạm vi cho phép.

Hiện nay, ngân haǹ g đang triển khai hoaǹ thiện hệ thống quy chê,́ quy đinh,̣

quy triǹ h quản trị rủi ro laĩ suất trên sổ ngân hàng theo thông lệ quốc tếvàtheo quy

định của Basel II. Thưc hiện quản trị rủi ro laĩ suất theo 3 voǹ g kiểm soát, theo mô

hình quản trị rủi ro hiện đại của ngân haǹ g. 3 voǹ g kiểm soat́ bao gồm: (i) Các đơn vị kinh doanh tại voǹ g 1 đóng vai tròlàđơn vị trực tiếp chịu traćh nhiệm toàn diện

từkhâu nhận diện, đań h gia,́ kiểm soat́ vàgiảm thiểu rui ro; (ii) Voǹ g 2 làcać đơn

vị quản trị rủi ro vơí traćh nhiệm thiết lập cać chiń h saćh, nguyên tắc, hạn mức

kiểm soat́ vàgiaḿ sat́ độc lập việc quản trị rủi ro; (iii) Voǹ g 3 làđơn vị kiểm toán

nội bộ vơí traćh nhiệm đảm bảo tiń h hợp lývàhiệu quả cua việc quản trị rui ro tại voǹ g 1 vàvoǹ g 2.

Bên cạnh đo,́ ngân haǹ g đãhoàn thaǹ h việc xây dựng, chiń h thưć vàliên tục nâng cấp hệ thống phần mềm quản lýtaì sản nợ (ALM) chay

triển khai đến cấp

độ giao dịch theo thông lệ quôć tê,́ cung cấp tự động các baó

caó

chênh lệch kỳhạn

định giálại theo kỳhan

danh nghiã

vàtheo haǹ h vi ưń g xư,

cać baó

caó

phân tích

kịch bản tăng/giảm laĩ suất...nhằm hỗtrợ công tać quản trị rủi ro laĩ suất của ngân

haǹ g. Đồng thời ngân hàng tiến hành điều chỉnh thời hạn định giálại cua khoản vay tương ưń g vơí kỳhạn định giálại của nguồn vốn kiểm soát chênh lệch kỳhạn định giálại trong phạm vi cho pheṕ

Xuất phát từ mục tiêu nghiên cứu, luận án tập trung làm rõ thực trạng

QTRRLS tại ngân haǹ g Vietinbank trên các khía cạnh: Nhận biết rủi ro laĩ suất và

dự baó laĩ suất; Đo lường rủi ro laĩ suất; Kiểm soát, giám sát, báo cáo RRLS; Biện

pháp phòng ngừa RRLS màngân haǹ g đãthực hiện như sau:

2.2.2. Thực trạng quản trị rủi ro lãi suất tại Ngân hàng Thương mại Cổ phần Công thương Việt Nam giai đoạn 2011 2019

2.2.2.1. Thực trạng nhận biết rủi ro lãi suất và dự báo lãi suất

Theo các nhiệm vụ trong công tác quản trị rủi ro lãi suất đã đề cập ở mục chương 1, thì việc nhận biết rủi ro lãi suất được ngân hàng Vietinbank thực hiện như sau:

Trước tiên cần xem xét sự biến động lãi suất của ngân hàng cũng như của cả hệ thống ngân hàng trong giai đoạn 20112019.