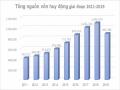

Bảng 2.

2 Laĩ

suất huy động vàcho vay biǹ h quân của cać

NHTM

Việt Nam năm 2011 2019

Đơn vị: %

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 201 7 | 201 8 | 2019 | |

1. Lãi suất huy động bình quân | 11,44 | 9,01 | 7,00 | 5,55 | 4,77 | 4,56 | 5,9 | 6,5 | 6,9 |

3. Lãi suất cho vay bình quân | 18,14 | 15,75 | 12,03 | 10,46 | 8,85 | 8,74 | 10,4 | 10,7 | 11,2 |

Có thể bạn quan tâm!

-

Bài Học Kinh Nghiệm Về Quản Trị Rủi Ro Lãi Suất Cho Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam

Bài Học Kinh Nghiệm Về Quản Trị Rủi Ro Lãi Suất Cho Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam -

Kết Quả Hoạt Động Kinh Doanh Của Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam 2011 – 2019

Kết Quả Hoạt Động Kinh Doanh Của Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam 2011 – 2019 -

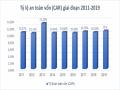

Tỷ Lệ An Toàn Vốn Của Vietinbank Giai Đoạn 2011 2019

Tỷ Lệ An Toàn Vốn Của Vietinbank Giai Đoạn 2011 2019 -

Sự Thay Đổi Laĩ Suất Trung Bình Nợ Nhạy Cảm Laĩ Suất (∆ Rl)

Sự Thay Đổi Laĩ Suất Trung Bình Nợ Nhạy Cảm Laĩ Suất (∆ Rl) -

Mô Hình Nghiên Cứu Đề Nghị

Mô Hình Nghiên Cứu Đề Nghị -

Kiểm Định Kmo Thang Đo Các Thành Phần Tác Động Hq

Kiểm Định Kmo Thang Đo Các Thành Phần Tác Động Hq

Xem toàn bộ 264 trang tài liệu này.

Qua bảng 2.2 cho thấy sự biến động giảm của cả lãi suất huy động và lãi suất cho vay trong giai đoạn 20112016, đến năm 2017 và 2019 đã có xu hướng tăng.

Bảng 2. 3 Laĩ suất huy động vàcho vay biǹ h quân cua

Vietinbank năm 2011 – 2019

Đơn vị: %

Nguồn: Báo cáo thường niên Vietinbank 20112019

2011 | 2012 | 2013 | 2014 | 201 5 | 201 6 | 2017 | 2018 | 2019 | |

1. Lãi suất huy động BQ niêm yết | 11,0 2 | 8,88 | 6,89 | 5,27 | 4,27 | 4,22 | 5,1 | 5,8 | 6,9 |

2. Lãi suất huy động BQ thực tế (có tính đến hệ số sử dụng vốn) | 12,6 1 | 9,92 | 7,25 | 5,62 | 4,82 | 8,33 | 7,12 | 7,25 | 7,02 |

3. Lãi suất cho vay BQ | 18,0 2 | 15,6 1 | 11,9 1 | 10,3 2 | 8,78 | 8,68 | 10 | 10,2 | 11,2 |

4. Chênh lệch lãi suất cho vay và lãi suất huy động bình quân có tính hệ số sử dụng vốn | 5,41 | 5,69 | 4,66 | 4,70 | 3,96 | 3,02 | 4,69 | 3,89 | 3,48 |

Qua bảng 2.3 cho thấy chênh lệch lãi suất huy động và cho vay đã giảm từ năm 20112019, cụ thể năm 2011 mức chệnh lệch là 5,41%, đến năm 2014 mức chênh lệch là 4,7% và đến năm 2018 mức chệnh lệch là 3,89% và năm 2019 mức chênh lệch là 3,48%. Với số liệu này cho thấy áp lực cạnh tranh lớn giữa các ngân hàng nên Vietinbank phải điều chỉnh giảm chênh lệch giữa huy động và cho vay cũng đồng nghĩa giảm lợi nhuận để thu hút khách hàng.

Qua thực tế tìm hiểu tại ngân hàng thì ngân hàng đã nhận biết rủi ro thông qua sự biến động lãi suất huy động và cho vay. Ngân hàng đã có những điều chỉnh kịp thời trong việc điều hành lãi suất huy động và cho vay, tuy nhiên việc nhận biết này rất chậm sau khi đã có biểu hiện giảm lãi suất thực tế trên thị trường.

2.2.2.2. Thực trạng đo lường rủi ro lãi suất

Để đo lường RRLS, về mặt lý thuyết, chúng ta có 3 mô hình cơ bản để đo lường: mô hình kỳ hạn đến hạn; mô hình định giá lại và mô hình thời lượng. Mỗi mô hình đều có ưu điểm và nhược điểm riêng. Trên thực tế ở các NHTM Việt nam hiện nay chủ yếu áp dụng mô hình định giá lại. Có 2 loại RRLS, đó là rủi ro thu nhập và rủi ro giảm giá trị tài sản. Rủi ro thu nhập được đo lường bởi mô hình định giá lại, còn rủi ro giảm giá trị tài sản được đo lường bằng mô hình thời lượng. Đối với Vietinbank, ngân hàng mới chỉ sử dụng mô hình định giá lại để đo lường rủi ro thu nhập. Cán bộ phòng kế hoạch và hỗ trợ Ủy ban quản lý TSN TSC thực hiện đo lường RRLS theo mô hình định giá lại với nội dung như sau:

Một la,̀ đo lường khe hở nhạy cảm lãi suất theo các dải kỳ hạn định giá

lại, bao gồm: không kỳ hạn, dưới 1 tháng, từ 13 tháng, từ 36 tháng, từ 612

tháng. Từ 15 năm, trên 5 năm không nhạy cảm với lãi suất vì thời gian định giá lại thường là 1 năm.

Hai la,̀ ngân hàng sử dụng thời hạn định lại lãi suất là thời hạn còn lại tính từ thời điểm lập báo cáo tài chính cho tới kỳ định lại lãi suất gần nhất của các khoản mục tài sản và nguồn vốn.

Ba la,̀ khi phân tích thời hạn định lại lãi suất thực tế của các tài sản và nguồn vốn, ngân hàng đưa ra các giả định và điều kiện để phân loại taì sản naò

không nhạy cảm vơí laĩ suất, hoặc sắp xếp cać

taì sản vaò

nhoḿ

kỳhan

tương ưń g

vơí kỳhạn của FTP.

Nhìn chung việc đo lường rủi ro tại ngân hàng có thực hiện tuy nhiên việc đo lường theo mô hình trên chưa phản ánh hết rủi ro lãi suất.

2.2.2.3. Thực trạng kiểm soát, giám sát, báo cáo rủi ro lãi suất

Việc kiểm soat́, giaḿ haǹ g thực hiện như sau:

sat́, baó

caó

rui

ro laĩ suất được các bộ phận trong ngân

Cán bộ phụ trách QTRRLS: có trách nhiệm thường xuyên đo lường, giám sát và kịp thời báo cáo lãnh đạo Phòng Quản trị rủi ro thị trường tình hình thực hiện giới hạn khe hở tài sản nhạy cảm lãi suất, hạn mức thay đổi thu nhập lãi ròng, hạn mức thay đổi giá trị hiện tại ròng khi lãi suất thị trường thay đổi, hạn mức giá trị chịu RRLS.

Định kỳ (phù hợp với cơ chế hoạt động của Ủy ban quản lý TSN TSC), phòng Quản trị rủi ro thị trường lập báo cáo về tình hình tuân thủ giới hạn khe hở tài sản nhạy cảm lãi suất, hạn mức thay đổi thu nhập lãi ròng, hạn mức thay đổi giá trị hiện tại ròng khi lãi suất thị trường thay đổi, hạn mức giá trị chịu RRLS để trình các cấp phê duyệt (lãnh đạo Ban quản trị rủi ro thị trường và tác nghiệp, Phó tổng giám đốc phụ trách quản lý rủi ro) báo cáo Ủy ban quản lý TSN – TSC

Tại Vietinbank, việc quản lý vàgiám sát RRLS được thực hiện thông qua

các hạn mức đã được phê duyệt bởi Ủy ban quản lý TSN TSC. Hạn mức

thường được sử dụng là hạn mức về tỷ lệ khe hở nhạy cảm lũy kế/Tổng tài sản. Cơ sở xây dựng hạn mức được dựa trên hạn mức của năm trước, kế hoạch kinh doanh và lợi nhuận, điều kiện thị trường, khẩu vị rủi ro, kết quả kiểm tra tuân thủ. Định kỳ phê duyệt hạn mức GAP thường là hàng tháng hoặc khi có sự

biến động lớn trên thị trường theo yêu cầu của ủy ban Ủy ban quản lý TSN TSC. Hạn mức quy định như sau:

Bảng 2. 4 Bảng hạn mức tỷ lệ chênh lệch TSN TSC nhạy cảm lũy kế/Tổng

tài sản

Hạn mức | |

Đến 3 tháng | ± 25% |

Đến 6 tháng | ± 20% |

Đến 9 tháng | ±15% |

Đến 12 tháng | ±10% |

Nguồn: Báo cáo tài chính của Vietinbank

Bảng 2. 5 Tỷ lệ chênh lệch TSN TSC nhạy cảm lũy kế/Tổng tài sản của Ngân hàng Thương mại Cổ phần Công thương Việt nam

Thực hiện các năm | Hạn mức | Kết quả | |||||||||

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | |||

Đến 3 tháng | 3,29% | 5,07% | 5,37% | 5,37% | 7,41% | 5,37% | 5,37% | 5,37% | 6,12% | ±25% | Tuân thủ |

Đến 6 tháng | NA | 7,29% | 7,99% | 7,92% | 7,86% | 7,89% | 7,99% | 8,09% | 8,32% | ±20% | Tuân thủ |

Đến 12 tháng | 8,16% | 2,30% | 4,31% | 5,01% | 5,37% | 5,39% | 5,61% | 5,62% | 5,92% | ±10% | Tuân thủ |

Nguồn: Tác giả tính toán trên báo cáo thường niên Vietinbank 20112019

Như vậy, nhìn vào bảng trên ta thấy, thực tế các năm 2011 2019 tỷ lệ khe hở nhạy cảm lũy kế/Tổng tài sản của ngân hàng đều tuân thủ hạn mức mà ngân hàng đề ra (Năm 2011, ở dải kỳ hạn đến 6 tháng, tác giả không có điều kiện lấy số liệu vì báo cáo của ngân hàng chia dải kỳ hạn từ 312 tháng, không có số liệu cho dải kỳ hạn từ 612 tháng).

Ngoaì ra, kết quả của quản trị rủi ro laĩ suất còn được thể hiện thông qua mưć độ biến động thu nhập lãi roǹ g (NII) của ngân hàng.

Thực tế, do lãi suất TS và Nợ không biến động cùng một mức như nhau nên việc tính toán sự biến động của thu nhập lãi ròng được tính trên cơ sở sự biến động lãi suất của từng TS và lãi suất của các khoản Nợ.

Ta cócông thưć sau:

∆NIIt = RSAt1 * ∆RAt RSLt1* ∆RLt

Trong đo:́ RSA, RSL thể hiện ở bảng sau 2.13 sau đây:

Bảng 2.6: Bảng tài sản vàNợ nhạy cảm laĩ suất cać năm 20112019

Đơn vị: Tỷ đồng

31/12/2011 | 31/12/2012 | 31/12/2013 | 31/12/2014 | 31/12/2015 | 31/12/2016 | 31/12/2017 | 31/12/2018 | 31/12/2019 821.501,129 | |

Tài sản có nhạy cảm lãi suất(RSA) | 353.967,044 | 452.966,415 | 542.903,410 | 592.039,233 | 622.837,232 | 662.378,232 | 704.429,504 | 736.128,831 | |

Tài sản nợ nhảy cảm lãi | 421.069,155 | 454.008,640 | 494.098,406 | 554.387,408 | 569.998,208 | 596.668,201 | 624.586,0725 | 652.692,446 | 701.644,379 |

Khe hở nhạy cảm lãi suất (GAP) | 67.102,111 | 1.042,225 | 48.805,004 | 37.651,825 | 52.839,024 | 65.710,031 | 79.843,431 | 83.436,386 | 119.856,750 |

Tỷ lệ nhạy cảm lãi suất (RSA/RSL) | 0,841 | 0,998 | 1,099 | 1,068 | 1,093 | 1,110 | 1,128 | 1,13 | 1,171 |

Nguồn: tác giả tính toán từ báo cáo thường niên Vietinbank 20112019

Để tiń h được mưć thay đổi của thu nhập laĩ roǹ g khi laĩ suất thị trường thay

đổi, câǹ phải tiń h được sự thay đổi cuả laĩ suất trung binh̀ của Taì sản (∆ RA ) và

thay đổi laĩ suất trung biǹ h của cać

khoan

Nợ (∆ RL). Số liệu tại các bảng sau đây

thể hiện sự thay đổi cua laĩ suất trung bình TSN và TSC.

Bảng 2.7. Sự thay đôi

laĩ suât́ trung biǹ h Taìsan

nhay

cam

laĩ suât́ (∆ RA)

Đơn vị: %

Lãi suất đầu kỳ của tài sản có (

| Lãi suất cuối kỳ của tài sản có ( | Sự thay đổi lãi suất trung bình của tài sản có nhạy cảm lãi suất ( | |

2011 | 17,20 | 14,12 | 3,08 |

2012 | 15,56 | 13,01 | 2,55 |

2013 | 14,12 | 12,50 | 1,62 |

2014 | 14,02 | 12,47 | 1,55 |

12,50 | 11,25 | 1,25 | |

2016 | 12,46 | 11,04 | 1,42 |

2017 | 12,71 | 11,37 | 1,34 |

2018 | 12,92 | 11,74 | 1,18 |

2019 | 14,46 | 13,15 | 1,31 |

Nguồn: Tác giả tính toán từ báo cáo thường niên Vietinbank 20112019

Thay các số liệu về cho vay vào công thức sau để tính được ∆ RA:

i=1 Ai Ai CK i=1 Ai Ai ĐK

∆ RA = RACK RAĐK = ∑n (W * R ) ∑n (W * R )

Trên thực tế, TS và Nợ nhạy cảm với lãi suất của ngân hàng bao gồm cả đồng nội tệ và ngoại tệ. Mà lãi suất của các đồng tiền này là khác nhau. Vì vậy, để đưa ra được mức thay đổi lãi suất đồng nhất, tác giả đã khắc phục vấn đề này bằng cách: tại các thời điểm đầu kỳ và cuối kỳ, tiến hành thu thập dữ liệu về tổng TS, Nợ nhạy cảm với lãi suất của đồng nội tệ và đồng ngoại tệ theo các dải kỳ hạn như đã quy định của ngân hàng, sau đó tiến hành quy đổi các TS và Nợ nhạy cảm với lãi suất của đồng ngoại tệ (bao gồm cả gốc và lãi theo lãi suất tương ứng của đồng ngoại tệ) ở từng dải kỳ hạn theo tỷ giá thống nhất tại thời điểm quy đổi (với giả định tỷ giá ổn định), sau đó tính thu nhập từ lãi, chi phí trả lãi quy đổi về đồng nội tệ, từ đó tính lãi suất cho vay, huy động bình quân của TS, Nợ của đồng ngoại tệ tương ứng với đồng nội tệ. Sau khi tính được lãi suất cho vay, lãi suất huy động bình quân của đồng nội tệ và đồng ngoại tệ quy đổi tương ứng, theo phương pháp bình quân gia quyền để tính được lãi suất trung bình của TS, Nợ nhạy cảm với lãi suất, từ đó tính được mức biến động lãi suất