cũng cố thắt chặt mối quan hệ với bạn hàng truyền thống và đẩy mạnh thu hút các khách hàng mới, các dự án có hiệu quả, nâng cao chất lượng hoạt động cho vay. Để tăng cường hoạt động cho vay, VietinBank - Chi nhánh Thăng Long đã thực hiện nhiều chính sách ưu đãi về lãi suất, phí dịch vụ. Đồng thời đưa ra các chiến lược để thu hút khách hàng mới như tăng cường công tác tiếp thị, quảng cáo, xây dựng các mối quan hệ bạn hàng. Thực trạng hoạt động tín dụng của VietinBank - Chi nhánh Thăng Long được thể hiện qua bảng sau.

Bảng 2.2: Kết quả tín dụng của Vietinbank – chi nhánh Thăng Long

Đơn vị tính: Tỷ đồng

Chỉ tiêu | Đơn vị tính | Năm 2017 | Năm 2018 | Năm 2019 | Chênh lệch 2018/2017 | Chênh lệch 2019/2018 | |

1 | Tổng dư nợ tín dụng | Tỷ đồng | 1.963 | 2.316 | 2.962 | 353,00 | 646 |

2 | Tốc độ tăng trưởng dư nợ | % | 0,00 | 17,98 | 27,89 | 17,98 | 9,9 |

Có thể bạn quan tâm!

-

Quản lý nợ xấu tại Ngân hàng Thương mại Cổ phần Công Thương Việt Nam – Chi nhánh Thăng Long - 5

Quản lý nợ xấu tại Ngân hàng Thương mại Cổ phần Công Thương Việt Nam – Chi nhánh Thăng Long - 5 -

Tiêu Chí Đánh Giá Quản Lý Nợ Xấu Tại Ngân Hàng Thương Mại

Tiêu Chí Đánh Giá Quản Lý Nợ Xấu Tại Ngân Hàng Thương Mại -

Giới Thiệu Về Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam – Chi Nhánh Thăng Long

Giới Thiệu Về Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam – Chi Nhánh Thăng Long -

Quy Trình Cấp Tín Dụng Của Vietinbank – Chi Nhánh Thăng Long

Quy Trình Cấp Tín Dụng Của Vietinbank – Chi Nhánh Thăng Long -

Bảng Chấm Điểm Và Xếp Hạng Khách Hàng Doanh Nghiệp Theo Các Nhóm Nợ Xấu Của Vietinbank Thăng Long

Bảng Chấm Điểm Và Xếp Hạng Khách Hàng Doanh Nghiệp Theo Các Nhóm Nợ Xấu Của Vietinbank Thăng Long -

Kết Quả Xử Lý Nợ Xấu Bằng Tsđb Của Vietinbank Thăng Long

Kết Quả Xử Lý Nợ Xấu Bằng Tsđb Của Vietinbank Thăng Long

Xem toàn bộ 123 trang tài liệu này.

(Nguồn: Vietinbank chi nhánh Thăng Long, 2017, 2018, 2019)

Dư nợ của Chi nhánh tăng trưởng qua các năm, từ mức dư nợ 1.963 tỷ đồng năm 2017 lên tới 2.316 tỷ đồng năm 2018, tương ứng với mức tăng 353 tỷ đồng, tốc độ tăng trưởng đạt trên 17,98%. Năm 2019 dư nợ tín dụng tăng lên đạt 2.962 tỷ đồng, tăng 646 tỷ đồng, tương ứng tỷ lệ tăng 9,9% so với năm 2018, tốc độ tăng trưởng dư nợ năm 2019 thấp hơn năm 2018 là do song song với việc phát triển dư nợ, công tác quản trị dư nợ của Chi nhánh cũng được thực hiện rất triệt để thông qua việc ban lãnh đạo Ngân hàng đã chỉ đạo quyết liệt công tác thu hồi nợ, kiểm soát chặt hoạt động tín dụng, thực hiện sàng lọc khách hàng, tiến tới giảm dần dư nợ với những khách hàng có tình hình tài chính không tốt, tiếp tục duy trì mở rộng quan hệ với khách hàng có tình hình tài chính tốt. Chi nhánh thực hiện theo chỉ đạo của Ngân hàng TMCP Công thương Việt Nam phát triển bền vững về dư nợ, kiểm soát chất lượng nợ, và nâng cao hiệu quả sử dụng vốn từ khách hàng.

Bảng 2.3: Cơ cấu tín dụng của Vietinbank – chi nhánh Thăng Long

Đơn vị tính: Tỷ đồng

Năm 2017 | Năm 2018 | Năm 2019 | ||||

Số tiền (tỷ đ) | Tỷ lệ (%) | Số tiền (tỷ đ) | Tỷ lệ (%) | Số tiền (tỷ đ) | Tỷ lệ (%) | |

1.Dư nợ theo thời hạn | 1.963 | 100,0 | 2.316 | 100,0 | 2.962 | 100,0 |

Ngắn hạn | 1.150 | 58,6 | 1.355 | 58,5 | 1.738 | 58,7 |

Trung hạn | 175 | 8,9 | 310 | 13,4 | 401 | 13,5 |

Dài hạn | 638 | 32,5 | 651 | 28,1 | 823 | 27,8 |

2. Dư nợ theo thành phần KT | 1.963 | 100,0 | 2.316 | 100,0 | 2.962 | 100,0 |

Dư nợ KHCN | 503 | 25,6 | 821 | 35,4 | 1.167 | 39,4 |

Dư nợ KHDN | 1.460 | 74,4 | 1.495 | 64,6 | 1.795 | 60,6 |

3. Dư nợ theo loại tiền | 1.963 | 100,0 | 2.316 | 100,0 | 2.962 | 100,0 |

Nội tệ | 1.749 | 89,1 | 2.113 | 91,2 | 2.812 | 94,9 |

Ngoại tệ | 214 | 10,9 | 203 | 8,8 | 150 | 5,1 |

Tổng cộng | 1.963 | 100 | 2.316 | 100 | 2.962 | 100 |

(Nguồn: Vietinbank chi nhánh Thăng Long, 2017, 2018, 2019)

Cơ cấu dư nợ theo đối tượng khách hàng cho thấy tại Vietinbank Chi nhánh Thăng Long tỷ trọng dư nợ tín dụng doanh nghiệp chiếm tỷ trọng lớn: năm 2017 dư nợ tín dụng doanh nghiệp chiếm 74,4% tổng dư nợ, năm 2018 chiếm 64,6% và năm 2019 chiếm 60,6%. Tuy nhiên, trong giai đoạn này tỷ trọng dư nợ tín dụng KHDN đang có xu hướng giảm và tỷ trọng dư nợ tín dụng KHCN đang có xu hướng tăng từ 25,6% năm 2017 lên 39,4% năm 2019. Điều đó thể hiện chính sách bán lẻ của VietinBank đang được Chi nhánh thực hiện hiệu quả.

Theo thời hạn tín dụng cho thấy dư nợ tín dụng ngắn và tín dụng trung hạn đang biến động tăng nhẹ, còn tín dụng dài hạn đang biến động giảm nhẹ. Do tín

dụng dài hạn nhiều rủi ro nên chính sách của Chi nhánh hiện nay là ưu tiên tín dụng ngắn hạn nhằm hạn chế rủi ro tín dụng.

2.2.2. Thực trạng nợ xấu hoạt động tín dụng của Chi nhánh

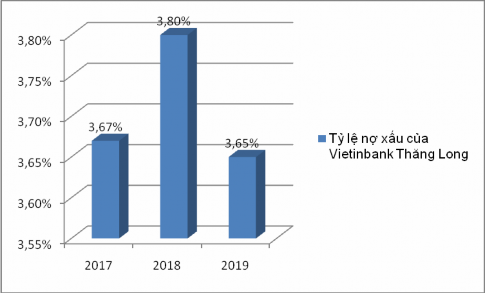

Bảng 2.4: Tỷ lệ nợ xấu của Vietinbank Thăng Long giai đoạn 2017 – 2019

Chỉ tiêu | Đơn vị tính | Năm 2017 | Năm 2018 | Năm 2019 | |

1 | Dư nợ | Tỷ đồng | 1.963 | 2.316 | 2.962 |

2 | Nợ xấu | Tỷ đồng | 72 | 88 | 108 |

3 | Tỷ lệ nợ xấu | % | 3,67 | 3,80 | 3,65 |

(Nguồn: Vietinbank chi nhánh Thăng Long, 2017, 2018, 2019) Qua bảng số liệu cho thấy nợ xấu hoạt động tín dụng của Vietinbank Thăng Long biến động tăng từ 72 tỷ đồng năm 2017 lên 108 tỷ đồng năm 2019, tăng 36 tỷ,

tương ứng với tỷ lệ tăng 50% so với năm 2017.

Hình 2.2: Tỷ lệ nợ xấu của Vietinbank – chi nhánh Thăng Long

(Nguồn: Vietinbank chi nhánh Thăng Long, 2017, 2018, 2019) Nợ xấu tăng nhưng dư nợ tín dụng cũng tăng lên, nên tỷ lệ nợ xấu có xu hướng giảm nhẹ. Năm 2018 tỷ lệ nợ xấu 3,8% nhưng sang năm 2019 tỷ lệ nợ xấu giảm xuống còn 3,65% (giảm 0,15% so với năm 2018). Tỷ lệ nợ xấu của Chi nhánh cao một phần là do nguyên nhân khách quan như: một số doanh nghiệp vay vốn xuất khẩu gỗ, đồ mỹ nghệ, chịu sự ảnh hưởng của quan hệ căng thẳng trong thương

mại Mỹ - Trung ảnh hưởng đến hoạt động xuất khẩu của doanh nghiệp. Mặt khác, dịch tả lợn châu phi ảnh hưởng đến cá nhân, hộ gia đình vay kinh doanh trang trại, sản xuất kinh doanh thức ăn chăn nuôi,… Nguyên nhân chủ quan là do công tác nhận diện rủi ro khách hàng, công tác thẩm định tín dụng vẫn còn hạn chế dẫn đến để lọt khách hàng có nguy cơ cao.

Theo quy định của NHNN hiện nay, tỷ lệ nợ xấu không vượt quá 3%, do vậy nợ xấu của Chi nhánh hiện nay đang cao hơn so với mức quy định tối đa của NHNN. Trong thời gian tới, chi nhánh cần tăng cường quản lý tốt hơn nữa nợ xấu, nhằm giảm tỷ lệ nợ xấu của Chi nhánh.

2.3. Thực trạng quản lý nợ xấu hoạt động tín dụng của Ngân hàng Thương mại Cổ phần Công Thương Việt Nam – Chi nhánh Thăng Long

2.3.1. Thực trạng ban hành các văn bản hướng dẫn, quy định, quy trình tín dụng nhằm quản lý nợ xấu và lập kế hoạch nợ xấu của Chi nhánh

2.3.1.1. Về văn bản pháp lý

Để giảm thiếu tối đa rủi ro cho ngân hàng và khách hàng, giảm tỷ lệ nợ xấu, Hiện nay NHNN đã ban hành một số văn bản nhằm đảm bảo lợi ích cho các bên tham gia vào hoạt động tín dụng, cụ thể:

NHNN đã ban hành Thông tư 02/2013/TT-NHNN ngày 21/1/2013 về Ban hành Quy định về phân loại tài sản có, mức trích, phương pháp trích lập dự phòng rủi ro và việc sử dụng DPRR để xử lý rủi ro trong hoạt động của TCTD, chi nhánh ngân hàng nước ngoài;

Thông tư 09/2014/TTNHNN ngày 18/3/2014 về sửa đổi, bổ sung một số điều của Thông tư 02/2013/TTNHNN ngày 21/1/2013 của NHNN.

Theo đó Hội đồng quản trị Ngân hàng TMCP công thương Việt Nam cũng đã ban hành và triển khai đến từng chi nhánh trong toàn bộ hệ thống các văn bản:

Quyết định số 699/2013/QĐ-HĐQT-NHCT35 ngày 02/07/2013 và các văn bản sửa đổi, bổ sung của Ngân hàng TMCP Công thương Việt Nam về việc Ban hành Quy định cấp và quản lý giới hạn tín dụng trong hệ thống Ngân hàng TMCP Công thương Việt Nam.

Quyết định số 2304/2014/QĐ-TGĐ-NHCT9 ngày 30/09/2014 của Ngân hàng TMCP Công Thương Việt Nam “V/v Quy trình chấm điểm và xếp hạng tín dụng khách hàng doanh nghiệp;

Quyết định số 588/2015/QĐ-HĐQT-NHCT35 ngày 16/04/2015 của Ngân hàng TMCP Công thương Việt Nam về việc Ban hành Quy trình cấp tín dụng Khách hàng doanh nghiệp trong hệ thống Ngân hàng TMCP Công thương

Quyết định số 680/2015/QĐ-HĐQT-NHCT35 ngày 15/04/2015 của Ngân hàng TMCP Công thương Việt Nam về việc Ban hành Quy trình nhận bảo đảm cấp tín dụng trong hệ thống Ngân hàng TMCP Công thương Việt Nam.

Quyết định số 429/2016/QĐ-TGĐ-NHCT9 ban hành ngày 22/03/2016 của Ngân hàng TMCP Công Thương Việt Nam “V/v Sửa đổi lần thứ 1 Quy trình chấm điểm và xếp hạng tín dụng khách hàng doanh nghiệp”

Quyết định 234/2016/QĐ- TGĐ-NHCT35 ban hành ngày 03/03/2016,” V/v ban hành Quy trình cấp tín dụng khách hàng doanh nghiệp” Văn bản này thay thế Quyết định số 588/2014/ QĐ-TGĐ-NHCT35 ngày 16/04/2015

Quyết định 532/2016/QĐ-HĐQT-NHCT9 ngày 29/06/2016;” v/v Ban hành Quy định Khung quản lí rủi ro tín dụng trong hệ thống ngân hàng TMCP Công thương Việt Nam. Quyết định này thay thế Quyết định số 769/ QĐ- HĐQT - NHCt35 ngày 05/06/2013 v/v ban hành quy định khung quản trị rủi ro tín dung trong hệ thống ngân hàng TMCP Công thương Việt Nam.

Quyết định số 550/2017/QĐ-TGĐ-NHCT35 ngày 09/03/2017 thống nhất về quy định cụ thể chính sách cấp và quản lý giới hạn tín dụng đối với phân khúc khách hàng doanh nghiệp và định chế tài chính phi tổ chức tín dụng.

Quyết định 552/2017/QĐ-TGĐ-NHCT35 ngày 09/03/2017 thống nhất về quy định cụ thể hoạt động tín dụng đối với phân khúc khách hàng doanh nghiệp và định chế tài chính phi tổ chức tín dụng.

Năm 2018, VietinBank ban hành văn bản 1414/2018/QĐ-TGĐ-NHCT35 ngày 15/10/2018 và văn bản số 8118/2018/QĐ-TGĐ-NHCT35 ngày 15/10/2018 về thống nhất chính sách bảo đảm cấp tín dụng. Quy định là căn cứ xác định chính sách thống nhất về bảo đảm cấp tín dụng cho khách hàng trong hệ thống NHCT (bao

gồm hoạt động cấp tín dụng, xử lý nợ xấu và xử lý tài sản bảo đảm), đồng thời là cơ sở xác định thẩm quyền nhận TSBĐ theo các cấp được ủy quyền trong nội bộ NHCT. Nội dung văn bản làm rõ các nội dung liên quan về: (1) Quy định về biện pháp bảo đảm áp dụng và nguyên tắc thực hiện bảo đảm cấp tín dụng; (2) Quy định về TSBĐ và thẩm quyền nhận TSBĐ; (3) Điều kiện đối với bên bảo đảm, (4) Nguyên tắc thẩm định và định giá TSBĐ; (5) Hướng dẫn cụ thể về giá trị định giá TSBĐ tối đa và mức cấp tín dụng tối đa trên giá trị định giá TSBĐ; (6) Quy định về quản lý TSBĐ và đăng ký GDBĐ theo quy định của pháp luật.

Là một chi nhánh của Ngân hàng TMCP Công Thương Việt Nam, nên trong hoạt động quản lý nợ xấu, Ngân hàng Thương mại Cổ phần Công Thương Việt Nam – Chi nhánh Thăng Long tuân thủ các quy định của Ngân hàng Nhà nước và quy định nội bộ của Ngân hàng Thương mại Cổ phần Công Thương Việt Nam. Ngoài ra, Chi nhánh đã ban hành các văn bản hướng dẫn như:

Xây dựng chiến lược tín dụng và chiến lược khách hàng

Ban hành văn bản phân cấp thẩm quyền tín dụng đối với các phó Giám đốc và các phòng khách hàng, phòng giao dịch;

Ban hành quy chế hoạt động của Chi nhánh

Từ các quy định của Nhà nước, của Ngân hàng thương mại cổ phần Công thương Việt Nam, Vietinbank chi nhánh Thăng Long đã nghiêm túc thực hiện nhằm lành mạnh hóa đối với các khoản nợ thường xuyên thực hiện việc thu thập thông tin về khách hàng để đánh giá, chấm điểm, xếp hạng khách hàng để phân loại nợ hàng ngày. Đối với các khoản nợ xấu, Vietinbank chi nhánh Thăng Long thực hiện phân loại nợ, đánh giá lại khách hàng thường xuyên để phục vụ công tác quản lý và xử lý nợ xấu.

2.3.1.2. Quy định về điều kiện cấp tín dụng của Chi nhánh

Khách hàng vay vốn tại Vietinbank Chi nhánh Thăng Long phải thỏa mãn các điều kiện sau:

- Có năng lực pháp luật, năng lực pháp luật dân sự theo quy định:

Khách hàng là pháp nhân và cá nhân có năng lực pháp luật dân sự, bao gồm: doanh nghiệp hoạt động theo quy định của luật doanh nghiệp: công ty trách nhiệm

hữu hạn, công ty cổ phần, công ty hợp danh, hợp tác xã theo quy định của Luật hợp tác xã, các tổ chức khác là pháp nhân theo quy định của Bộ luật dân sự, pháp nhân nước ngoài được hoạt động hợp pháp tại Việt Nam và các cá nhân, hộ gia đình

- Khách hàng có nhu cầu vay vốn để sử dụng vào mục đích hợp pháp, không thuộc đối tượng không được cấp tín dụng theo quy định của pháp luật, Ngân hàng nhà nước và Vietinbank;

- Khách hàng có phương án sử dụng vốn khả thi thông qua các nội dung sau:

Tổng nguồn vốn cần sử dụng, chi tiết các loại nguồn vốn trong tổng nguồn vốn cần sử dụng, mục dích sử dụng vốn, thời gian sử dụng vốn; Nguồn trả nợ của khách hàng; Phương án, dự án thực hiện HĐKD (trừ nhu cầu vốn phục vụ đời sống); Có khả năng tài chính để trả nợ, thể hiện qua các tiêu chí:

Kinh doanh hiệu quả, năm trước liền kề có lãi (đối với khách hàng vay vốn phục vụ nhu cầu kinh doanh), trường hợp năm trước liền kề lỗ và/hoặc có lỗ lũy kế thì phải có phương án khắc phục lỗ khả thi và có khả năng trả nợ đầy đủ, đúng hạn trong thời hạn cam kết, có nguồn thu nhập ổn định, hợp pháp để trả nợ (đối với cho vay phục vụ nhu cầu đời sống)

Không có nợ xấu, nợ đã xử lý rủi ro ở Vietinbank và các tổ chức tín dụng khác tại thời diểm thẩm định cấp tín dụng trừ trường hợp thuộc đối tượng chính sách theo quy định của cấp có thẩm quyền được tiếp tục cấp tín dụng.

Có vốn đối ứng tham gia vào phương án, dự án kinh doanh, nhu cầu vốn phục vụ đời sống theo quy định của Vietinbank.

Khách hàng vay vốn có bảo đảm bằng số dư tiền gửi 100% giá trị nợ cho vay, Vietinbank nơi cho vay không phải thực hiện các điều kiện nêu trên.

- Thực hiện bảo đảm tiền vay theo quy định của Chính phủ, hướng dẫn của NHNN và Vietinbank.

2.3.1.3. Quy định về giới hạn cấp tín dụng của Chi nhánh

- Đối với khách hàng doanh nghiệp: Giới hạn tín dụng tối đa được cấp đối với một khách hàng không vượt quá tích số giữa vốn chủ sở hữu tại thời điểm cấp giới hạn tín dụng với hệ số được xác định cho từng hạng khách hàng như sau:

Bảng 2.5: Quy định về giới hạn cấp tín dụng KHDN của Chi nhánh

Từ A trở lên | BBB, BB | |

1. Khách hàng có VLĐ trên 50 tỷ | ||

Hệ số đối với cấp tín dụng có bảo đảm | 6 lần | 5 lần |

Hệ số đối với cấp tín dụng không có bảo đảm | 5 lần | 4 lần |

2. Khách hàng có VLĐ từ 50 tỷ trở xuống | ||

Hệ số đối với cấp tín dụng có bảo đảm | 7 lần | 6 lần |

Hệ số đối với cấp tín dụng không có bảo đảm | 5 lần | 4 lần |

(Nguồn: Vietinbank chi nhánh Thăng Long 2019) Đối với khách hàng/ nhóm khách hàng xếp hạng từ B trở xuống của kỳ chấm điểm gần nhất, GHTD tối đa được xác định bằng tổng dư nợ tại thời điểm hêt GHTD đã cấp, đồng thời có lộ trình giảm dần và thu hết nợ trong thời gian tối đa không quá 2 năm kể từ khi cấp lại GHTD. Trường hợp xét thấy có thể xác định giới hạn tín dụng lớn hơn mức thẩm quyền, Chi nhánh chuyển hồ sơ trình Trụ sở chính

phê duyệt, trong đó có ý kiến của Chi nhánh sau

- Đối với khách hàng cá nhân:

Chi nhánh thực hiện Xếp hạng khách hàng theo Hệ thống xếp hạng tín dụng nội bộ: Mọi khách hàng là cá nhân được xếp hạng theo hệ thống xếp hạng tín dụng nội bộ trước khi quyết định cấp tín dụng. Các khách hàng sẽ được NHNo&PTNT xếp thành 10 mức xếp hạng khác nhau: AAA; AA; A; BBB; BB; B; CCC; CC; C;

D. Vietinbank chỉ xem xét cấp tín dụng đối với các khách hàng có kết quả xếp hạng từ BB trở lên và có thu nhập ổn định hàng tháng chứng minh được ở mức trung bình khá trở lên (thu nhập hàng tháng tối thiểu từ 5 triệu VND trở lên đối với các khách hàng tại địa bàn Thành phố; tối thiểu từ 3 triệu VND trở lên đối với các khách hàng ở các địa bàn còn lại ở các huyện).

Tại một thời điểm, khách hàng có thể được cung cấp tất cả các sản phẩm tín dụng bán lẻ hiện có của Vietinbank.

Mức giới hạn tín dụng cụ thể: Theo từng loại sản phẩm nhất định: Đối với tín dụng tiêu dùng không có tài sản bảo đảm: Tổng dư nợ cấp tín dụng tiêu dùng không