Sơ đồ 2.1 Cơ cấu tổ chức NHTMCP Việt Nam

Đại hội đồng cổ đông

Hội đồng quản trị

Ban kiểm soát

Tổng giám đốc

Hội sở

Khối (Bán lẻ, DN)

Trung tâm (TT DVKH, Kinh doanh…)

Chi nhánh

Phòng ban Hội sở

Phòng giao dịch

Nguồn: Tổng hợp của NCS từ [25] [26] [27] [28] [29] [30] [31] [32] [33] [34][35]

Bộ máy giúp việc là Hội sở, các Khối, phòng ban Hội sở, các Chi nhánh, Phòng giao dịch…thực hiện nhiệm vụ kinh doanh của ngân hàng. Về cơ bản, các NHTMCP có Hội sở chính, sau đó là các Khối thường được chia theo chức năng nghiệp vụ như: Khối Ngân hàng Bán lẻ, Khối Doanh nghiệp, Khối Kinh doanh tiền tệ, Khối Kế toán, Khối Quản lý rủi ro, Khối vận hành, Khối quản trị tài chính và nguồn vốn, Khối Kinh doanh tiền tệ, Khối pháp chế, Khối công nghệ thông tin…Các khối lại chia thành các trung tâm như Khối Ngân hàng bán lẻ có Trung tâm Dịch vụ khách hàng, Trung tâm kinh doanh, Trung tâm thẻ và ngân hàng điện tử…Khối Doanh nghiệp chia thành các trung tâm như: Trung tâm tài trợ thương mại và Thanh toán quốc tế…Từ các trung tâm chia thành các phòng ban chuyên môn nghiệp vụ. Dưới Hội sở là các Chi nhánh, các phòng ban nghiệp vụ tại chi nhánh như Phòng Dịch vụ khách hàng, Phòng Kinh doanh, Phòng Kế toán…và các Phòng giao dịch trực thuộc Chi nhánh thực hiện các công việc kinh doanh theo kế hoạch của ngân hàng.

Việc thành lập các Khối, các Trung tâm, các phòng ban Hội sở, chi nhánh…phụ thuộc vào kế hoạch kinh doanh và mục tiêu của các ngân hàng thương mại trong những giai đoạn cụ thể và điều đó ảnh hưởng đến chất lượng dịch vụ của các ngân hàng thương mại.

Để có thể nâng cao chất lượng sản phẩm dịch vụ, đáp ứng nhu cầu của các đối tượng khác nhau, các ngân hàng thương mại thành lập các khối như:

Khối Doanh nghiệp chuyên nghiên cứu, phát triển các sản phẩm dịch vụ để phục vụ khách hàng doanh nghiệp. Khối ngân hàng bán lẻ phụ trách nghiên cứu và phát triển các dịch vụ phục vụ nhóm đối tượng khách hàng cá nhân. Khối công nghệ thông tin chuyên nghiên cứu và phát triển mảng công nghệ thông tin, phần mềm sử dụng cho toàn hệ thống. Khối Kinh doanh tiền tệ phụ trách nghiên cứu phát triển các sản phẩm liên quan đến kinh doanh ngoại hối. Khối quản lý rủi ro để kiểm tra giám sát và quản lý các rủi ro có thể xảy ra, tìm ra các biện pháp để hạn chế rủi ro trong hoạt động kinh doanh của ngân hàng…

Tiếp theo, để có thể chuyên môn hóa các loại nghiệp vụ của mình, đáp ứng tốt nhất nhu cầu khách hàng, các khối lại chia thành các Trung tâm như Khối Ngân hàng bán lẻ thành lập Trung tâm Dịch vụ khách hàng chuyên nghiên cứu, phát triển sản phẩm liên quan đến cho huy động, phí dịch vụ, thẻ, ngân hàng điện tử…Trung tâm kinh doanh phụ trách các sản phẩm phục vụ khách hàng vay…Dưới các Trung tâm là các phòng ban nghiệp vụ cụ thể của Hội sở theo chuyên môn như phòng Sản phẩm khách hàng cá nhân, phòng Chăm sóc khách hàng, phòng Bán hàng qua điện thoại, phòng Thanh toán quốc tế, phòng Kinh doanh...Các phòng ban Hội sở hoạt động và tương tác thường xuyên với các Chi nhánh, Phòng giao dịch trên toàn hàng, thường xuyên cập nhật thông tin, tìm hiểu nhu cầu khách hàng và tình hình hoạt động kinh doanh của các chi nhánh, kiểm tra đánh giá năng lực của cán bộ nhân viên để kịp thời đưa ra các sản phẩm phù hợp với nhu cầu khách hàng, có biện pháp nâng cao trình độ cán bộ nhân viên, hỗ trợ các chi nhánh trong công tác kinh doanh, từ đó nâng cao hiệu quả hoạt động.

2.1.3. Mạng lưới hoạt động

Mạng lưới hoạt động của NHTMCP bao gồm chi nhánh, phòng giao dịch, văn phòng đại diện, đơn vị sự nghiệp ở trong nước; chi nhánh, văn phòng đại diện,

ngân hàng 100% vốn ở nước ngoài theo quy định của pháp luật. Theo quy định tại văn bản hợp nhất Số: 33/VBHN-NHNN ngày 16/09/2019 quy định về thủ tục thành lập, thay đổi tên, thay đổi địa điểm, chấm dứt hoạt động, giải thể chi nhánh, phòng giao dịch, văn phòng đại diện, đơn vị sự nghiệp ở trong nước; chi nhánh, văn phòng đại diện, ngân hàng 100% vốn ở nước ngoài của ngân hàng thương mại, mỗi ngân hàng chỉ được mở tối đa 10 chi nhánh trong nội thành Hà Nội và TP HCM. Để được mở thêm chi nhánh, ngân hàng phải kinh doanh có lãi theo báo cáo tài chính được kiểm toán của năm trước liền kề, đồng thời nợ xấu của năm trước liền kề không được vượt quá 3% hoặc một tỷ lệ khác theo quy định của Thống đốc. Tỷ lệ vốn tối thiểu cho mỗi chi nhánh tại khu vực nội thành thành phố Hà Nội và khu vực nội thành thành phố Hồ Chí Minh là 300 tỷ đồng; tại khu vực ngoại thành thành phố Hà Nội, khu vực ngoại thành thành phố Hồ Chí Minh và các tỉnh, thành phố khác trực thuộc Trung ương là 50 tỷ đồng.

Biểu đồ 2.1 Mạng lưới hoạt động của 11 NHTMCP Việt Nam tính đến 31/12/2019

Đơn vị tính: Điểm giao dịch

TPBank

VIB

VPBank Maritime Bank

MBBank Techcombank

ACB

Sacombank Vietcombank

BIDV

Vietinbank

75

163

227

272

300

311

369

527

583

0

200

400

600

800

1061

1113

1000 1200

Nguồn: Tổng hợp của NCS từ [25] [26] [27] [28] [29] [30] [31] [32] [33]

[34][35]

Dẫn đầu nhóm các NHTMCP nhà nước về mạng lưới giao dịch năm 2019 là

Vietinbank với 1113 điểm giao dịch, nhóm các NHTMCP tư nhân là Sacombank với 527 điểm giao dịch. BIDV, Vietcombank, Vietinbank , Sacombank còn có thêm các công ty con hoặc văn phòng đại diện ở nước ngoài. Việc phát triển hệ thống mạng lưới rộng khắp các tỉnh thành trên cả nước cũng như tại một số quốc gia khác sẽ góp phần mang lại lợi thế cạnh tranh về mạng lưới phân phối cho các NHTMCP trong việc quảng bá hình ảnh, thương hiệu ngân hàng, thu hút khách hàng sử dụng các sản phẩm dịch vụ ngân hàng từ đó nâng cao hiệu quả hoạt động kinh doanh nói chung và kinh doanh dịch vụ phi tín dụng nói riêng.

2.1.4. Kết quả hoạt động kinh doanh của các NHTMCP Việt Nam giai đoạn 2015 – 2019

2.1.4.1. Tình hình tài sản của các NHTMCP Việt Nam giai đoạn 2015 –

2019

Bảng 2.2 Tăng trưởng tổng tài sản của một số NHTMCP giai đoạn 2015 – 2019

Đơn vị tính: Tỷ đồng, %

Ngân hàng | 2015 | 2016 | 2017 | 2018 | 2019 | |||||

Số tiền | Số tiền | +/- | Số tiền | +/- | Số tiền | +/- | Số tiền | +/- | ||

1. | ACB | 201.457 | 233.681 | 16,00 | 284.316 | 21,67 | 329.333 | 15,83 | 383.514 | 16,45 |

2. | BIDV | 850.670 | 1.006.381 | 18,30 | 1.202.284 | 19,47 | 1.312.866 | 9,20 | 1.489.957 | 13,49 |

3. | Maritime Bank | 109.923 | 92.606 | -15,75 | 112.239 | 21,20 | 137.769 | 22,75 | 156.978 | 13,94 |

4. | MBBank | 221.042 | 256.259 | 15,93 | 313.878 | 22,48 | 362.325 | 15,43 | 411.488 | 13,57 |

5. | Sacombank | 292.032 | 332.023 | 13,69 | 368.469 | 10,98 | 406.041 | 10,20 | 453.581 | 11,71 |

6. | Techcombank | 191.994 | 235.363 | 22,59 | 269.396 | 14,46 | 320.989 | 19,15 | 383.699 | 19,54 |

7. | TPBank | 76.221 | 105.782 | 38,78 | 124.119 | 17,33 | 136.179 | 9,72 | 164.439 | 20,75 |

8. | VIB | 84.309 | 104.517 | 23,97 | 123.159 | 17,84 | 139.166 | 13,00 | 184.531 | 32,60 |

9. | Vietcombank | 674.395 | 787.935 | 16,84 | 1.035.293 | 31,39 | 1.074.027 | 3,74 | 1.222.718 | 13,84 |

10. | Vietinbank | 779.483 | 948.568 | 21,69 | 1.095.061 | 15,44 | 1.164.290 | 6,32 | 1.240.711 | 6,56 |

11. | VPBank | 193.876 | 228.771 | 18,00 | 277.752 | 21,41 | 323.291 | 16,40 | 377.204 | 16,68 |

Có thể bạn quan tâm!

-

Quan Hệ Giữa Chất Lượng Dịch Vụ Phi Tín Dụng Và Sự Hài Lòng Khách Hàng (Spreng Và Mackoy, 1996)

Quan Hệ Giữa Chất Lượng Dịch Vụ Phi Tín Dụng Và Sự Hài Lòng Khách Hàng (Spreng Và Mackoy, 1996) -

Nhân Tố Tác Động Đến Phát Triển Dịch Vụ Phi Tín Dụng

Nhân Tố Tác Động Đến Phát Triển Dịch Vụ Phi Tín Dụng -

Kinh Nghiệm Phát Triển Dịch Vụ Phi Tín Dụng Của Các Ngân Hàng Nước Ngoài Và Bài Học Cho Các Ngân Hàng Thương Mại Cổ Phần Việt Nam

Kinh Nghiệm Phát Triển Dịch Vụ Phi Tín Dụng Của Các Ngân Hàng Nước Ngoài Và Bài Học Cho Các Ngân Hàng Thương Mại Cổ Phần Việt Nam -

Khả Năng Sinh Lời Của Các Nhtmcp Việt Nam Giai Đoạn 2015 –

Khả Năng Sinh Lời Của Các Nhtmcp Việt Nam Giai Đoạn 2015 – -

Thực Trang Phát Triển Dịch Vụ Phi Tín Dụng Của Các Ngân Hàng Thương Mại Cổ Phần Việt Nam Theo Các Tiêu Chí Định Lượng

Thực Trang Phát Triển Dịch Vụ Phi Tín Dụng Của Các Ngân Hàng Thương Mại Cổ Phần Việt Nam Theo Các Tiêu Chí Định Lượng -

Phí Bình Quân/giao Dịch Qua Khảo Sát Các Ngân Hàng Tại Mỹ

Phí Bình Quân/giao Dịch Qua Khảo Sát Các Ngân Hàng Tại Mỹ

Xem toàn bộ 239 trang tài liệu này.

Nguồn: Tổng hợp của NCS từ [25] [26] [27] [28] [29] [30] [31] [32] [33]

[34][35]

Bảng 2.3 cho thấy tổng tài sản của các NHTMCP có sự tăng trưởng đáng kể trong giai đoạn 2015 – 2019. Tính đến 31/12/2019, các NHTMCP được lựa chọn

nghiên cứu đều có tổng tài sản đạt mức trên 100.000 tỷ đổng. Đứng đầu nhóm các NHTMCP nhà nước cổ phần hóa là BIDV với tổng tài sản đạt 1.489.957 tỷ đồng, tăng 75,15% so với năm 2015; tiếp theo là Vietinbank với tổng tài sản 1.240.711 tỷ đồng, tăng 59,17% so với năm 2015; Vietcombank với tổng tài sản đạt 1.222.718 tỷ đồng, tương ứng với tỷ lệ tăng 81,31% so với năm 2015. Ở nhóm các NHTMCP tư nhân, Sacombank và MBBank là 02 ngân hàng có tổng tài sản lớn nhất, lần lượt là 453.581 tỷ đồng và 411.488 tỷ đồng. Đặc biệt, một số NHTMCP tư nhân trong giai đoạn 2015

– 2019 đã có sự tăng trưởng tổng tài sản đáng ghi nhận với tốc độ tăng năm 2019 so với 2015 đạt trên 100% như: VIB tăng 118,87%; TPBank tăng 115,74%.

2.1.4.2. Vốn chủ sở hữu của các NHTMCP Việt Nam giai đoạn 2015 – 2019

Thực hiện chủ trương tăng vốn cho các NHTMCP, Quyết định số 1058/QĐ- TTg ngày 19/7/2017 của Thủ tướng Chính phủ phê duyệt Đề án “Cơ cấu lại hệ thống các TCTD gắn với xử lý nợ xấu giai đoạn 2016-2020” đã đề ra mục tiêu tăng vốn điều lệ để bảo đảm CAR theo chuẩn mực Basel II. Đồng thời, Quyết định số 986/QĐ-TTg ngày 8/8/2018 phê duyệt “Chiến lược phát triển ngành ngân hàng Việt Nam đến năm 2025, định hướng đến năm 2030” cũng đã yêu cầu đến năm 2020, các NHTMCP phải có mức vốn điều lệ đáp ứng đủ vốn theo chuẩn mực an toàn vốn của Basel II.

Giai đoạn 2016 - 2020, ngành ngân hàng tiếp tục đẩy mạnh cơ cấu lại hệ thống gắn với trọng tâm là xử lý căn bản, triệt để nợ xấu và các tổ chức tín dụng yếu kém bằng các hình thức phù hợp theo cơ chế thị trường trên nguyên tắc thận trọng, bảo đảm quyền lợi của người gửi tiền và giữ vững sự ổn định, an toàn hệ thống. Để hệ thống ngân hàng lành mạnh hơn, các ngân hàng đã triển khai nhiều biện pháp nhằm tăng vốn chủ sở hữu để nâng tỷ lệ an toàn vốn. Nguồn tiền được các ngân hàng trông chờ tăng vốn là phát hành cổ phiếu để trả cổ tức, phát hành cổ phiếu riêng lẻ hoặc bán cổ phần cho đối tác chiến lược trong nước và nước ngoài. Cụ thể, BIDV phát hành 102,6 triệu cổ phiếu ESOP; 239,3 triệu cổ phiếu trả cổ tức và 102,6 triệu cổ phiếu phát hành riêng lẻ cho nhà đầu tư. Trong năm 2018, nhiều ngân hàng cũng đã khá thành công với các phiên phát hành trái phiếu dài hạn như ACB, VietinBank, Vietcombank, VPBank.

Ngoài việc tăng vốn điều lệ để duy trì hệ số CAR, thì vốn chủ sở hữu cũng là yếu tố quan trọng và được coi là "tấm đệm" cho ngân hàng. Đơn cử, trong hoạt động tín dụng, theo quy định, ngân hàng cho vay một khách hàng không quá 15% vốn chủ sở hữu và rất nhiều hoạt động ngân hàng khác phụ thuộc vào nguồn vốn này...Vì vậy, không chỉ vốn điều lệ, nếu ngân hàng có vốn chủ sở hữu cao tức là sẽ có "đệm dày" để có thể chống đỡ, giảm thiểu thiệt hại khi thị trường có biến động. Ngược lại, ngân hàng vốn mỏng sẽ bị tác động mạnh, ảnh hưởng đến hoạt động kinh doanh.

Bảng 2.3 Tăng trưởng vốn chủ sở hữu của một số NHTMCP giai đoạn 2015 – 2019

Đơn vị tính: Tỷ đồng,%

Ngân hàng | 2015 | 2016 | 2017 | 2018 | 2019 | |||||

Số tiền | Số tiền | +/- | Số tiền | +/- | Số tiền | +/- | Số tiền | +/- | ||

1. | ACB | 12.788 | 14.063 | 9,97 | 16.031 | 13,99 | 21.018 | 31,11 | 27.765 | 32,10 |

2. | BIDV | 44.144 | 44.115 | -0,07 | 48.834 | 10,70 | 54.490 | 11,58 | 77.653 | 42,51 |

3. | Maritime Bank | 13.616 | 13.600 | -0,12 | 13.722 | 0,90 | 13.820 | 0,71 | 14.864 | 7,55 |

4. | MBBank | 23.183 | 26.588 | 14,69 | 29.601 | 11,33 | 34.173 | 15,45 | 39.886 | 16,72 |

5. | Sacombank | 22.080 | 22.191 | 0,50 | 23.236 | 4,71 | 24.632 | 6,01 | 26.741 | 8,56 |

6. | Techcombank | 16.458 | 19.586 | 19,01 | 26.931 | 37,50 | 51.783 | 92,28 | 62.073 | 19,87 |

7. | TPBank | 4.799 | 5.681 | 18,38 | 6.677 | 17,53 | 10.662 | 59,68 | 13.075 | 22,63 |

8. | VIB | 8.611 | 8.743 | 1,53 | 8.788 | 0,51 | 10.668 | 21,39 | 13.430 | 25,89 |

9. | Vietcombank | 45.172 | 48.102 | 6,49 | 52.558 | 9,26 | 62.179 | 18,31 | 80.883 | 30,08 |

10. | Vietinbank | 56.110 | 60.307 | 7,48 | 63.765 | 5,73 | 67.316 | 5,57 | 77.355 | 14,91 |

11. | VPBank | 13.389 | 17.178 | 28,30 | 29.696 | 72,87 | 34.750 | 17,02 | 42.210 | 21,47 |

Nguồn: Tổng hợp của NCS từ [25] [26] [27] [28] [29] [30] [31] [32] [33]

[34][35]

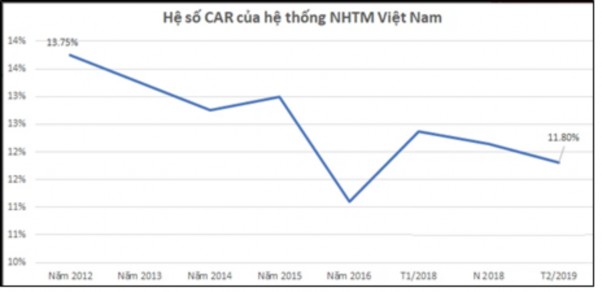

2.1.4.3. Hệ số an toàn vốn (Capital Adequacy Ratio – CAR)của các NHTMCP Việt Nam giai đoạn 2015 - 2019

Trong giai đoạn 2015 – 2019, hệ số an toàn vốn của các NHTMCP Việt Nam có sự cải thiện đáng kể. Cùng với việc nghiêm túc chấp hành Thông tư 36/2014/TT-NHNN quy định giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của tổ chức tín dụng và Thông tư 41/2016/TT-NHNN quy định tỷ lệ an toàn vốn đối với ngân hàng, chi nhánh ngân hàng nước ngoải, các NHTMCP Việt Nam đã nỗ

lực tăng vốn nhằm sớm đáp ứng các quy định của Basel II, đưa hệ số an toàn vốn của từng ngân hàng cũng như toàn ngành luôn trong ngưỡng an toàn cho phép.

Bảng 2.4 Hệ số CAR của một số NHTMCP giai đoạn 2015 – 2019

Đơn vị tính: %

Ngân hàng | 2015 | 2016 | 2017 | 2018 | 2019 | |

1. | ACB | 12,8 | 13,2 | 11,5 | 12,8 | 10,2 |

2. | BIDV | 9,8 | 9,5 | 10,9 | 9,0 | 8,8 |

3. | Maritime | 24,5 | 23,6 | 19,5 | 12,2 | 10,3 |

4. | MBBank | 12,9 | 12,5 | 12,0 | 10,9 | 10,7 |

5. | Sacombank | 11,0 | 9,6 | 11,3 | 10,7 | 11,5 |

6. | Techcombank | 14,7 | 13,3 | 9,4 | 14,6 | 15,5 |

7. | TPBank | 12,1 | 10,1 | 9,0 | 10,2 | 10,7 |

8. | VIB | 18,0 | 13,5 | 13,1 | 10,2 | 9,7 |

9. | Vietcombank | 11,0 | 11,1 | 11,6 | 8,9 | 9,8 |

10. | Vietinbank | 10,6 | 10,4 | 9,4 | 9,3 | 8,2 |

11. | VPBank | 12,2 | 13,2 | 14,6 | 11,9 | 11,1 |

Nguồn: Tổng hợp của NCS từ [25] [26] [27] [28] [29] [30] [31] [32] [33] [34][35]

Năm 2016, NHNN ban hành thông tư 41/2016/TT-NHNN quy định các TCTD phải đạt CAR là 8% với cách tính mới thêm rủi ro tín dụng, vốn yêu cầu cho rủi ro hoạt động và vốn yêu cầu cho rủi ro thị trường. Đây cũng là yếu tố thuộc trụ cột đầu tiên trong chuẩn Basel II, bên cạnh 2 trụ cột khác. Mục tiêu mà NHNN đặt ra là đến ngày 1/1/2020 toàn bộ các NHTMCP sẽ thực hiện theo thông tư này, riêng

10 ngân hàng thí điểm đầu tiên gồm Vietcombank, VietinBank, BIDV, MB, Sacombank, Techcombank, ACB, VPBank, VIB và MSB được NHNN đặt mục tiêu sẽ áp dụng từ đầu năm 2019. Tính đến cuối năm 2018, một số ngân hàng như VCB, VIB, OCB đã hoàn thành đúng thời hạn việc áp dụng Thông tư 41 nêu trên và trong năm 2019 có thêm 14 NHTMCP Việt Nam hoàn thành yêu cầu về hệ số CAR theo Thông tư 41.

Tuy nhiên vẫn còn một số ngân hàng chậm triển khai thông tư 41 do bế tắc trong việc tăng vốn điều lệ như Sacombank, Vietinbank… BIDV cũng từng rơi vào

trường hợp tương tự. Tuy nhiên, trong năm 2019 ngân hàng đã bán thành công 15% vốn cho KEB Hana Bank và nâng vốn điều lệ lên 40.220 tỷ đồng. Đối với các ngân hàng quốc doanh, việc tăng vốn vẫn vấp phải những khó khăn nhất định so với các NHTMCP tư nhân, chủ yếu là vướng mắc về quy định nhà nước trong việc chia cổ tức bằng cổ phiếu và thưởng cổ phiếu hoặc phát hành cổ phiếu cho cổ đông hiện hữu từ nguồn lợi nhuận sau thuế chưa phân phối, và một số vấn đề về ngân sách.

Hình 2. 1 Hệ số CAR của hệ thống NHTM Việt Nam

Nguồn: Tổng hợp của NCS từ [25] [26] [27] [28] [29] [30] [31] [32] [33] [34][35]

Số liệu công bố trên website của Ngân hàng Nhà nước cho biết, ở thời điểm cuối tháng 1/2018, hệ số an toàn vốn tối thiểu của toàn hệ thống ngân hàng là 12,37% (không tham khảo được số liệu thời điểm 31/12/2017); đến cuối tháng 2/2019, hệ số CAR của toàn hệ thống là 11,8%, trong đó CAR của nhóm ngân hàng thương mại nhà nước là 9,42% và nhóm ngân hàng thương mại cổ phần là 10,76%. So với thời điểm cuối năm 2018, CAR toàn hệ thống và 2 nhóm ngân hàng thương mại đều giảm ở cuối tháng 2/2019.