- Ngày 15/06/2015 Sở giao dịch chứng khoán TP HCM chấp thuận niêm yết bổ sung 244.308.244 cổ phiếu phát hành để trả 20% cổ tức năm 2014 và 30% cổ phiếu phát hành để tăng vốn cổ phần từ nguồn VCSH.

+ Vốn điều lệ trước khi phát hành cổ phiếu là: 4.886.431.750.000 đồng.

+ Vốn điều lệ sau khi chia cổ tức bằng cổ phiếu và phát hành cổ phiếu để tăng vốn là: 7.329.514.190.000 đồng.

Giao dịch cổ phiếu quỹ:

- Tổng số cổ phiếu quỹ tại 31/12/2015: 63.850 cổ phiếu

- Giao dịch cổ phiếu quỹ trong năm: Từ ngày 25/04/2015 đến ngày 04/11/2015 công ty có thu hồi 63.850 cổ phiếu của Cán bộ công nhân viên thôi việc làm cổ phiếu quỹ.

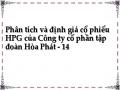

Danh sách cổ đông lớn của tập đoàn:

Hình 3.12: Danh sách cổ đông lớn của Hoà Phát cuối năm 2015

(Nguồn: Báo cáo thường niên của Tập đoàn Hoà Phát năm 2015)

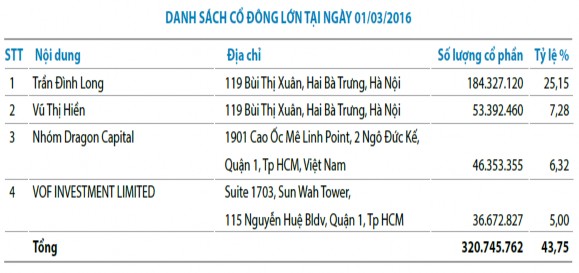

Giá cổ phiếu HPG trong vòng 2 năm trở lại đây (2013-2015)

Hình 3.13: Biến động giá cổ phiếu HPG giai đoạn 2013-2015

(Nguồn: Báo cáo thường niên của Tập đoàn Hoà Phát năm 2015)

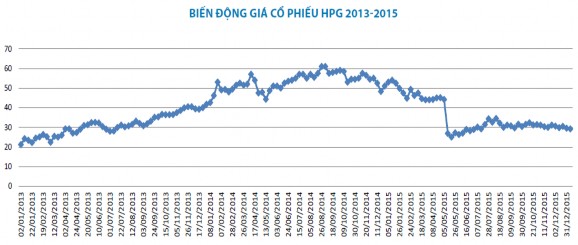

Tình hình chi trả cổ tức HPG qua các năm (2007-2015)

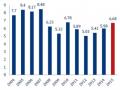

Hình 3.14: Tỷ lệ trả cổ tức của HPG giai đoạn 2007-2015

(Nguồn: Báo cáo thường niên của Tập đoàn Hoà Phát năm 2015)

3.3.1. Phương pháp sử dụng dòng tiền chiết khấu

3.3.1.1. Phương pháp chiết khấu dòng tiền cổ tức (DDM)

Ước tính cổ tức (D)

Trong ngành thép, Tập đoàn Hoà Phát và Tập đoàn Hoa Sen là hai doanh nghiệp có mức chỉ trả cổ tức cao nhất, tốc độ tăng trưởng cổ tức cũng lớn hơn rất nhiều so với các doanh nghiệp còn lại và trung bình ngành. Hoà

Phát duy trì tỷ lệ trả cổ tức khá đều đặn bằng cả cổ phiếu và tiền mặt trong nhiều năm. Cuối năm 2015, Tập đoàn thông báo tỷ lệ chi trả cổ tức bằng tiền mặt là 15%.

=> D2015 = EPS x tỷ lệ chi trả cổ tức = 4517 x 15% = 678 (đồng)

Ước tính tốc độ tăng trưởng cổ tức (g)

Việc ước tính tỷ lệ tăng trưởng cổ tức của HPG phải dựa trên việc đánh giá tiềm năng phát triển của Hoà Phát trong dài hạn chứ không chỉ đơn thuần trong một số năm tới, vì tốc độ tăng trưởng được giả định là mức tăng trưởng đều đặn của công ty trong suốt cả quãng đời hoạt động. Do vậy, các số liệu để tính toán g phải là mức dự đoán bình quân trong dài hạn.

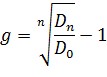

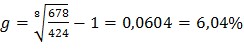

Bước 1: Ước tính g bình quân trong quá khứ:

Cổ phiếu HPG của Tập đoàn Hoà Phát bắt đầu được niêm yết vào năm 2007. Đến năm 2015, HPG đã lưu hành trên thị trường được 8 năm.

Theo số liệu báo cáo thường niên 2007 của Hoà Phát tính được: D2007 =

424

Bước 2: Ước tính g tăng trưởng bền vững: g = RR × ROE Theo Báo cáo thường 5" class="lazyload">

Bước 2: Ước tính g tăng trưởng bền vững: g = RR × ROE Theo Báo cáo thường 5" class="lazyload">

=>

Bước 2: Ước tính g tăng trưởng bền vững:

g = RR × ROE

Theo Báo cáo thường niên của Tập đoàn Hoà Phát năm 2015: ROE = 24,2%

RR = ![]() g = RR x ROE = 0,85 x 6" class="lazyload"> tỷ lệ tăng trưởng cổ tức trung bình là 6" class="lazyload">

g = RR x ROE = 0,85 x 6" class="lazyload"> tỷ lệ tăng trưởng cổ tức trung bình là 6" class="lazyload">

g = RR x ROE = 0,85 x 24,2% = 20,57%

=> tỷ lệ tăng trưởng cổ tức trung bình là (6,04+20,57)/2 = 13,3%. Lấy mức thận trong g = 13%

Ước tính tỷ suất sinh lời mong đợi trên VCSH

![]()

- Lãi suất phi rủi ro (rf):

Lãi suất phi rủi ro phải là một lãi suất mà nhà đầu tư chắc chắn sẽ nhận được trong một giai đoạn đầu tư nhất định của mình. Thước đo lãi suất này phải từ một tài sản không có rủi ro vỡ nợ và kỳ hạn của thước đo lãi suất phi rủi ro phải trùng với kỳ hạn đầu tư của nhà đầu tư để rủi ro tái đầu tư không phát sinh.

Từ những luận điểm đó, lựa chọn lãi suất phi rủi ro là lãi suất trái phiếu chính phủ kỳ hạn 5 năm phát hành trong năm 2015. Theo Bản tin thị trường trái phiếu tháng 12/2015 của Hiệp hội thị trường trái phiếu Việt Nam thì lãi suất trái phiếu chính phủ kỳ hạn 5 năm là 6,58% => rf = 6,58%

- Mức bù rủi ro thị trường (rm - rf ):

Mức bù rủi ro thị trường phản ánh lãi suất tăng thêm mà nhà đầu tư đòi hỏi khi chuyển từ việc đầu tư vào một tài sản phi rủi ro sang đầu tư vào một danh mục thị trường có mức rủi ro trung bình. Mức bù rủi ro được đo bằng chênh lệch giữa lợi suất của danh mục thị trường và lãi suất phi rủi ro.

Danh mục thị trường phải là danh mục chứa tất cả các tài sản tài chính trong nền kinh tế. Tuy nhiên, về mặt thực tiễn thì ta không thể nào thiết lập được một danh mục như thế này. Cách làm phổ biến là chọn một chỉ số chứng khoán có tính đại diện cho cả thị trường để làm danh mục thị trường và tỷ lệ thay đổi chỉ số chứng khoán này là thước đo suất sinh lợi của danh mục thị trường. Đối với Việt Nam, VN-Index được sử dụng làm danh mục thị trường.

Xác định giai đoạn cụ thể để lấy số liệu. Nếu sử dụng giai đoạn ước lượng dài sẽ cho kết quả có độ tin cậy cao nhưng sẽ có thể bao gồm những

thông tin quá khứ không còn phù hợp với hiện tại và tương lai. Ngược lại, việc sử dụng giai đoạn ước lượng ngắn sẽ có độ tin cậy không cao, nhưng phản ánh được những thông tin sát thực với tình hình hiện tại nhất. Thị trường chứng khoán Việt Nam đi vào hoạt động từ năm 2000, nhưng lựa chọn giai đoạn 2009-2015 sẽ phù hợp hơn về mặt thông tin và giai đoạn này cũng chứng kiến cả đà tăng và giảm của chỉ số Vn-Index:

Bảng 3.8: Tốc tộ tăng VN-Index giai đoạn 2009-2015

Tốc độ tăng VN-Index (%) | |

2009 | 56.7 |

2010 | -2 |

2011 | -27.4 |

2012 | 18 |

2013 | 19 |

2014 | 8.1 |

2015 | 6.1 |

Trung bình cộng | 11,2 |

Có thể bạn quan tâm!

-

Tốc Độ Tăng Trưởng Gdp Việt Nam Giai Đoạn 2004-2015

Tốc Độ Tăng Trưởng Gdp Việt Nam Giai Đoạn 2004-2015 -

Tốc Độ Tăng Trưởng Doanh Thu, Lợi Nhuận Ngành Thép Giai Đoạn 2008-2015

Tốc Độ Tăng Trưởng Doanh Thu, Lợi Nhuận Ngành Thép Giai Đoạn 2008-2015 -

Báo Cáo Kết Quả Hoạt Động Kinh Doanh Của Hoà Phát (31/12/2015)

Báo Cáo Kết Quả Hoạt Động Kinh Doanh Của Hoà Phát (31/12/2015) -

Dòng Tiền Fcfe Kỳ Vọng Của Tập Đoàn Hoà Phát Qua Các Năm:

Dòng Tiền Fcfe Kỳ Vọng Của Tập Đoàn Hoà Phát Qua Các Năm: -

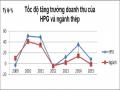

Tăng Trưởng Doanh Thu Của Hpg Và Ngành Thép (2009-2015)

Tăng Trưởng Doanh Thu Của Hpg Và Ngành Thép (2009-2015) -

Phân tích và định giá cổ phiếu HPG của Công ty cổ phần tập đoàn Hòa Phát - 14

Phân tích và định giá cổ phiếu HPG của Công ty cổ phần tập đoàn Hòa Phát - 14

Xem toàn bộ 120 trang tài liệu này.

(Nguồn: Sở Giao dịch Chứng khoán TP.HCM)

Vậy: lãi suất danh mục thị trường: rm = 11,2% Mức bù rủi ro thị trường: 11,2 - 6,58 = 4,62%

- Rủi ro hệ thống của công ty (β):

Đây là thước đo tương quan giữa sự biến thiên lợi suất của HPG với lợi suất của danh mục thị trường. Để nhất quán, chỉ số VN-Index vẫn được sử dụng để đại diện cho danh mục thị trường. Phương pháp ước lượng hệ số beta trên thực tế phổ biến nhất là dựa vào số liệu lịch sử. Lựa chọn kỳ tính toán theo tháng, độ dài số liệu quá khứ trong 2 năm 2014-2015.

Bảng 3.9: Giá và suất sinh lợi hàng tháng của HPG và chỉ số VN-Index

Giá HPG (nghìn đồng) | VN-Index | Lợi suất HPG (%) | Lợi suất VN-Index (%) | |

04/01/2016 | 28,8 | 574,4 | -4,95 | 0,7 |

01/12/2015 | 30,3 | 570,4 | -2,88 | -5,37 |

02/11/2015 | 31,2 | 602,8 | 1,63 | 6,97 |

01/10/2015 | 30,7 | 563,5 | 0,99 | -1,5 |

10/09/2015 | 30,4 | 572,1 | -6,46 | -6,14 |

03/08/2015 | 32,5 | 609,5 | 15,25 | 3,04 |

01/07/2015 | 28,2 | 591,5 | -0,7 | 2,18 |

17/06/2015 | 28,4 | 578,9 | 2,53 | 4,93 |

11/05/2015 | 27,7 | 551,7 | -3,48 | 2,38 |

01/04/2015 | 28,7 | 538,9 | -4,65 | -8,77 |

02/03/2015 | 30,1 | 590,7 | -2,59 | 3,56 |

02/02/2015 | 30,9 | 570,4 | -10,43 | 4,76 |

05/01/2015 | 34,5 | 544,5 | -1,99 | -4,14 |

01/12/2014 | 35,2 | 568 | -4,35 | -5,82 |

03/11/2014 | 36,8 | 603,1 | -2,65 | -1,02 |

01/10/2014 | 37,8 | 609,3 | -2,58 | -4,92 |

03/09/2014 | 38,8 | 640,8 | 10,8 | 1,27 |

01/08/2014 | 44,1 | 648,4 | 15,7 | 3,29 |

05/07/2014 | 39,8 | 640,3 | -1,71 | 3,47 |

02/06/2014 | 34,4 | 619,9 | 20,69 | 7,29 |

03/05/2014 | 35 | 599,1 | 5,84 | -0,57 |

01/04/2014 | 29 | 558,4 | 2,62 | 3,88 |

03/03/2014 | 27,4 | 561,6 | -7,29 | -5,88 |

01/02/2014 | 26,7 | 540,6 | 4,7 | 5,84 |

03/01/2014 | 25,5 | 530,7 | 0 | 0 |

(Nguồn: Sở Giao dịch Chứng khoán TP.HCM)

Thu thập số liệu về giá quá khứ của HPG, sử dụng hàm SLOPE ước tính được β = 1.1. Ở đây beta của cổ phiếu HPG là 1,1 có nghĩa là HPG có biên độ dao động nhiều hơn thị trường 10%.

Vậy lợi suất đòi hỏi trên VCSH:

k = 6,58 + 1,1 x 4,62 = 11%

Mô hình tăng trưởng cổ tức

Như phân tích ta thấy ngành thép đang trong chu kỳ tăng trưởng suy thoái. Thị trường thép giai đoạn tới tiếp tục phải đối mặt với nhiều khó khăn do áp lực từ thép nhập khẩu giá rẻ Trung Quốc và cạnh tranh trong nước. Do vậy dự đoán tốc độ tăng trưởng thu nhập trung bình ngành sẽ có xu hướng giảm. Tuy vậy với vị thế đầu ngành của mình, Hoà Phát sẽ không bị ảnh hưởng đáng kể do tập đoàn có uy tín lâu trên thị trường, có lợi thế rất lớn trong cạnh tranh như đã phân tích và khi mà càng mở rộng quy mô, họ càng thu được nhiều lợi nhuận hơn. Như đã thấy ngành thép trong năm 2015 xảy ra một nghịch lý, khi mà giá thép lao dốc nhưng lợi nhuận hầu hết các công ty trong ngành đều tăng trưởng cao do nhu cầu thép trong nước tăng. Hoà Phát đứng đầu ngành về tốc độ tăng trưởng lợi nhuận và dự đoán còn sẽ duy trì được đà tăng trưởng này trong thời gian tới.

Giả định các giai đoạn tăng trưởng cổ tức:

+ Giai đoạn tăng trưởng cao:

Trong 3 năm tới (2016-2018), sẽ không có mối lo ngại nào đáng kể đối với Hoà Phát, vì với những lợi thế sẵn có tập đoàn vẫn đủ sức cạnh tranh với thép Trung Quốc giá rẻ, Formosa và các công ty khác trong ngành. Dự đoán đà tăng trưởng cổ tức trong giai đoạn này sẽ vẫn duy trì ở tốc độ 13%/năm.

+ Giai đoạn tăng trưởng giảm dần:

Tuy nhiên mức độ cạnh tranh ngày càng gia tăng và với việc các đối thủ khác sẽ dần dần bắt kịp về công nghệ, thị phần, làm cho tăng trưởng lợi nhuận

của công ty sẽ có xu hướng giảm dần. Kéo theo tốc độ tăng trưởng cổ tức tập đoàn sẽ giảm dần trong 5 năm tiếp theo (2019-2023). Giả định rẳng tốc độ tăng trưởng cổ tức giảm 1% mỗi năm.

+ Giai đoạn tăng trưởng ổn định:

Mặc dù Hoà Phát là công ty thép lớn dẫn đầu ngành về các chỉ số tăng trưởng nhưng vẫn chịu tác động rất lớn bởi chu kỳ sống của ngành. Ngành thép đang trong chu kỳ tăng trưởng suy yếu, đối mặt với nhiều sức ép nên đà tăng trưởng được dự báo sẽ giảm dần trong những năm tới. Dự báo tốc độ tăng trưởng cổ tức của Hoà Phát sau một số năm duy trì ở tốc độ cao sẽ giảm dần xuống một mức tăng trưởng ổn định, tốc độ này giả định bằng với tốc độ trung bình của ngành hiện tại là 8%. Giai đoạn tăng trưởng cổ tức ổn định được dự báo từ năm 2024 trở đi.

Bảng 3.10: Dòng cổ tức kỳ vọng của Tập đoàn Hoà Phát

(D2015 = 678)

Giai đoạn tăng trưởng cao | Năm | Giai đoạn tăng trưởng giảm | |||

g (%) | D (đồng) | g (%) | D (đồng) | ||

2016 | 13 | 766 | 2019 | 12 | 1096 |

2017 | 13 | 866 | 2020 | 11 | 1216 |

2018 | 13 | 978 | 2021 | 10 | 1338 |

2022 | 9 | 1458 | |||

2023 | 8 | 1575 |

- Giá trị hiện tại của dòng cổ tức giai đoạn tăng trưởng nhanh:

![]()

- Giá trị hiện tại của dòng cổ tức giai đoạn tăng trưởng giảm dần: