Giả sử một người đầu tư mua một cổ phiếu với giá trong năm là P0 . Liệu năm sau người đó thu được lợi nhuận là bao nhiêu? Vào năm sau người đầu tư sẽ thu nhận được cổ tức và lãi vốn (tức là chênh lệch giá cổ phiếu năm sau so với năm trước).

Nếu ký hiệu cổ tức năm sau là D1 và giá cổ phiếu năm sau là P1 thì:

• Thu nhập dự kiến của người đầu tư cổ phiếu vào năm sau sẽ là: D1+ (P1- P0 )

• Nếu sang năm người đầu tư bán cổ phiếu đi thì thu nhập thực tế là:

D1+(P1- P0).

• Nếu năm sau người đầu tư vẫn giữ cổ phiếu thì phần thu nhập lãi vốn (P1- Po ) chưa được thực hiện mà chỉ thu được D1 . Nhiều người cho rằng thu nhập chắc chắn của người đầu tư là DIV1 còn lãi vốn chưa thực hiện nên không quan trọng. Điều này là hoàn toàn sai lầm vì nếu giá cổ phiếu giảm liên tục trong các năm tiếp theo thỉ nhà đầu tư sẽ bị mất vốn khá lớn.

Vì vậy, khi tính lãi của người đầu tư cổ phiếu phải tính đủ cả hai thành phần cổ tức và lãi vốn.

Như vậy, tỷ suất lợi nhuận dự đoán khi năm nay bỏ vốn mua cổ phiếu giá Po là:

r = D1 (P1 P0)

Có thể bạn quan tâm!

-

Phân tích và định giá cổ phiếu của các doanh nghiệp kinh doanh xuất nhập khẩu niêm yết trên thị trường chứng khoán Việt Nam - 1

Phân tích và định giá cổ phiếu của các doanh nghiệp kinh doanh xuất nhập khẩu niêm yết trên thị trường chứng khoán Việt Nam - 1 -

Phân tích và định giá cổ phiếu của các doanh nghiệp kinh doanh xuất nhập khẩu niêm yết trên thị trường chứng khoán Việt Nam - 2

Phân tích và định giá cổ phiếu của các doanh nghiệp kinh doanh xuất nhập khẩu niêm yết trên thị trường chứng khoán Việt Nam - 2 -

Định Giá Cổ Phiếu Theo Mô Hình Chiết Khấu Cổ Tức (Discounted Dividend Model – Ddm).

Định Giá Cổ Phiếu Theo Mô Hình Chiết Khấu Cổ Tức (Discounted Dividend Model – Ddm). -

Thị Trường Chứng Khoán Việt Nam Và Các Doanh Nghiệp Xuất Nhập Khẩu

Thị Trường Chứng Khoán Việt Nam Và Các Doanh Nghiệp Xuất Nhập Khẩu -

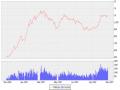

Diễn Biến Lãi Suất Bình Quân Liên Ngân Hàng Loại Kỳ Hạn 6 Tháng

Diễn Biến Lãi Suất Bình Quân Liên Ngân Hàng Loại Kỳ Hạn 6 Tháng -

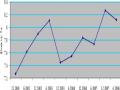

Định Giá Cổ Phiếu Của Một Số Công Ty Kinh Doanh Xuất Nhập Khẩu Niêm Yết Trên Ttck Việt Nam (Tại Thời Điểm 29/06/2007).

Định Giá Cổ Phiếu Của Một Số Công Ty Kinh Doanh Xuất Nhập Khẩu Niêm Yết Trên Ttck Việt Nam (Tại Thời Điểm 29/06/2007).

Xem toàn bộ 97 trang tài liệu này.

P0

Trong đó: D1: cổ tức dự đoán năm sau (expected dividend).

P1 : giá cổ phiếu dự đoán năm sau (expected price). r : tỷ suất lợi nhuận ước tính

Tính tỷ suất lợi nhuận đầu tư (r) – hay còn gọi là tỷ lệ chiết khấu

Để tính được tỷ suất này phải dựa trên mức độ rủi ro của công ty phát hành. Rõ ràng là nếu công ty có độ rủi ro càng cao thì mức lợi suất đem lại càng lớn, khi đó người đầu tư mới có thể đầu tư vào cổ phiếu của công ty đó. Để xác định r, người ta có thể dùng một số công thức khác nhau tuỳ thuộc vào

cơ cấu vốn của công ty phát hành. Công thức phổ biến nhất áp dụng theo mô hình CAPM (Capital Asset Pricing Model):

r = rf + (rm – rf) Trong đó: rf : Lợi suất phi rủi ro.

rm: Lợi suất danh mục thị trường

: đo lường mức độ nhạy cảm của lợi suất của từng cổ phiếu so với biến động của lợi suất thị trường

Về mặt lý thuyết, công thức trên chỉ nên áp dụng trong trường hợp công ty chỉ phát hành cổ phiếu. Nếu công ty phát hành cả cổ phiếu lẫn trái phiếu (hoặc có vay nợ) thì r cần được xác định theo chi phí vốn bình quân gia quyền (WACC) như sau:

ra = re x

E

r

D E d

x D(1 t) D E

Trong đó: ra: lợi suất thu nhập ước tính trên tài sản của công ty(= thu nhập hoạt động ước tính/giá thị trường của tất cả các loại chứng khoán của công ty)

re (hay r): lãi suất gọi vốn cổ phần hay còn gọi là tỷ suất vốn hóa thị trường (lợi suất yêu cầu của người đầu tư khi mua cổ phiếu)

rd: lãi suất vay nợ

E, D: khối lượng vốn cổ phần và vốn vay tương ứng. t: thuế suất

re = ra + (D/E)[ra – rd (1-t)]

Từ công thức trên ta có thể thấy: khi công ty chỉ phát hành cổ phiếu thì ra=re. Khi công ty vay thêm vốn thì rủi ro cho cổ đông tăng, vì thế lợi suất yêu cầu cũng cao hơn.

Tuy nhiên, trong trường hợp công ty phát hành cổ phiếu lần đầu ra công chúng thì chưa thể áp dụng các công thức trên để ước tính r vì chưa có căn cứ về mức độ rủi ro của công ty. Vì thế, để có thể xác định được r, người

đầu tư cần phải căn cứ vào tỷ suất thu nhập dự tính của các cổ phiếu có cùng mức rủi ro với cổ phiếu cần định giá, vì để đảm bảo điều kiện cân bằng trong các thị trường vốn hoạt động hoàn hảo thì tất cả các loại chứng khoán có cùng độ rủi ro đều phải chào bán với cùng một tỷ suất thu nhập dự tính. Đôi khi để thuận tiện trong cách tính toán, người ta có thể lấy khung lãi suất chung hiện hành trên thị trường để xác định r.

Tính D1: Thông thường, việc ước tính cổ tức năm đầu (D1) được dựa trên số liệu về cổ tức trong quá khứ, chính sách phân chia cổ tức trong tương lai; ước tính thu nhập năm sau của công ty để từ đó ước tính ra giá trị cổ tức có thể nhận được trong năm tới (D1).

Tính g (tốc độ tăng trưởng của công ty). Việc ước tính tỷ lệ tăng trưởng cổ tức của công ty phải dựa trên đánh giá tiềm năng phát triển của công ty về lâu dài chứ không chỉ đơn thuần trong một số năm tới, vì tốc độ tăng trưởng g được giả định là mức tăng trưởng đều đặn của công ty trong suốt thời gian hoạt động. Do vậy, các số liệu để tính toán g phải là mức dự đoán bình quân về lâu dài.

Tốc độ tăng trưởng cổ tức được giả định là bằng với tốc độ tăng trưởng thu nhập và được tính bằng công thức: g = ROE x RE

Với RE là phần trăm lợi nhuận để lại để tái đầu tư (=1-tỷ lệ chia cổ tức=1-D1/EPS1)

Định giá cổ phiếu theo mô hình chiết khấu cổ tức:

Trong đó: P0: Giá cổ phiếu thường

Di: Lợi tức của cổ phiếu thường năm thứ i. r: Lãi suất chiết khấu.

Do giá của cổ phiếu thường phụ thuộc chủ yếu vào kết quả hoạt động kinh doanh của công ty cổ phần nên giá của nó có thể lên xuống cao hơn hoặc thấp hơn mệnh giá. Xét kết quả hoạt động kinh doanh của công ty có thể tốt hay xấu có thể dựa vào tốc độ tăng trưởng của công ty. Dưới đây là một số mô hình định giá cổ phiếu công ty dựa vào tốc độ tăng trưởng của công ty:

- Mô hình không tăng (Zero growth).

![]()

Khi đó:

![]()

Vì n ∞

Do đó: ![]()

Công thức này được áp dụng cho trường hợp cổ phiếu ưu đãi và cổ phiếu thường không tăng.

- Mô hình tăng đều (Constant growth)

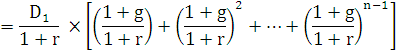

Trong thực tế, công ty cổ phần thường có sự tăng trưởng và ta giả sử sự tăng trưởng hàng năm với một tốc độ không đổi là g/năm, khi đó của cổ phiếu thường sẽ là:

![]() g , 5" class="lazyload">

g , 5" class="lazyload">

Vì sự tăng trưởng với tốc độ không đổi là g nên:

![]() g , n 7 class= lazyload > Đây là tổng dãy số cấp số nhân, 6" class="lazyload"> g , n 6" class="lazyload">

g , n 7 class= lazyload > Đây là tổng dãy số cấp số nhân, 6" class="lazyload"> g , n 6" class="lazyload">

Đây là tổng dãy số cấp số nhân, công bội là 1 g 1 7" class="lazyload"> g , n 7" class="lazyload">

Đây là tổng dãy số cấp số nhân, công bội là 1 g 1 7" class="lazyload"> g , n 7" class="lazyload">

Đây là tổng dãy số cấp số nhân, công bội là

1 g

1 r

nên:

∞ th× 1 g => 0 n 1 r Suy ra: Giá của một 8 class= 8" class="lazyload"> g , n => ∞ th× 1 g => 0 n 1 r Suy ra: Giá của một 8" class="lazyload">

∞ th× 1 g => 0 n 1 r Suy ra: Giá của một 8 class= 8" class="lazyload"> g , n => ∞ th× 1 g => 0 n 1 r Suy ra: Giá của một 8" class="lazyload">

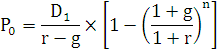

Với r > g , n => ∞ th×

1g

=> 0

n

1r

Suy ra: Giá của một cổ phiếu thường là:

![]()

- Mô hình tăng trưởng nhiều giai đoạn (Differential growth).

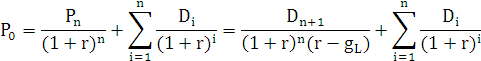

Trong cơ chế thị trường, thông thường công ty tăng trưởng qua nhiều giai đoạn. Mô hình đơn giản nhất về chu kỳ sống của một công ty là mô hình tăng trưởng hai giai đoạn – giai đoạn phát triển và giai đoạn trưởng thành. Ở giai đoạn phát triển, cổ tức lúc đầu tăng trưởng theo tỷ lệ trung bình trong nhiều năm và với tốc độ bình quân ở giai đoạn trưởng thành.

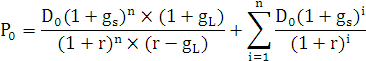

Giả sử công ty có mức độ tăng trưởng trong những năm đầu là gs, và những năm sau là gL và giả sử rằng nhà đầu tư nắm giữ cổ phiếu trong vòng n năm, và sau đó bán cổ phiếu đi với giá Pn ở cuối năm thứ n thì:

Mô hình Gordon

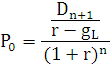

- Mô hình với tốc độ tăng trưởng ổn định.

- Mô hình đối với công ty không trả cổ tức.

Với: n là số năm không trả cổ tức.

- Mô hình với tốc độ tăng trưởng giảm dần theo đường thẳng.

![]()

Với: H = t/2 là nửa khoảng thời gian của giai đoạn tăng trưởng cao.

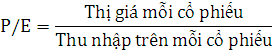

2. Phương pháp sử dụng tỷ số giá/thu nhập P/E (Price Earning Ratio).

Phương pháp định giá cổ phiếu bằng hệ số P/E là phương pháp được áp dụng phổ biến ở các thị trường chứng khoán đã phát triển. Hệ số P/E là hệ số giữa giá cổ phiếu (thị giá) và thu nhập hàng năm của một cổ phiếu đem lại cho người nắm giữ. Thông thường để dự tính giá của một loại cổ phiếu, người ta thường dùng thu nhập trên mỗi cổ phiếu của công ty nhân với hệ số P/E trung bình ngành hoặc của một công ty tương tự về quy mô, ngành nghề và đã được giao dịch trên thị trường.

![]()

Giá mỗi cổ phiếu: ![]() P0 = P/E x EPS1 Trong đó: P/E: hệ số giá/thu nhập

P0 = P/E x EPS1 Trong đó: P/E: hệ số giá/thu nhập

EPS1: Thu nhập trên mỗi cổ phiếu.

Theo phương pháp định giá này, về mặt lý thuyết chúng ta có thể áp dụng một trong các cách sau đây:

- Lấy chỉ số P/E bình quân toàn ngành mà công ty đó tham gia hoặc lựa chọn một công ty có cổ phiếu được giao dịch rộng rãi có cùng tỷ lệ lợi nhuận, độ rủi ro và mức tăng trưởng tương tự như cổ phiếu mà chúng ta cần định giá. Khi đó P/E sẽ là hệ số giá/thu nhập bình quân của ngành hoặc của công ty được lựa chọn.

- Xác định hệ số P/E “hợp lý” hay nội tại của chính công ty đó. Giá cổ phiếu được xác định bằng cách nhân hệ số P/E thông thường với thu nhập của công ty.

Đối với công ty có tốc độ tăng trưởng đều đặn, hệ số P/E hợp lý” được tính như sau:

Có: Po=D0(1+g)/(1-g)

Suy ra: P0/E0=(D0/E0)x(1+g)/(1-g)=RE0x(1+g)/(1-g)

Hay: P/E = RE x (1+g)/(1-g)

Trên thực tế, khi tiến hành định giá cổ phiếu công ty thì việc lựa chọn hệ số P/E cụ thể không đơn thuần như hai phương pháp trên mà còn phải căn cứ vào xu hướng phát triển của toàn ngành và của từng công ty cụ thể. Do vậy, ta có thể kết hợp cả hai cách trên để xác định giá trị cổ phiếu của công ty.

Ngoài cách dùng hệ số P/E, các chuyên gia phân tích tài chính còn có thể dùng tổng hợp các hệ số tài chính để định giá cổ phiếu. Nhưng việc làm này rất khó vì chỉ có các chuyên gia phân tích tài chính mới có thể dự đoán được những biến động của các hệ số tài chính.

3. Phương pháp dùng tài sản để định giá

3.1. Phương pháp chiết khấu luồng tiền (Discounted Cash Flows - DCF)

Xét trên phương diện toàn công ty, luồng tiền không được giữ lại để đầu tư gọi là luồng tiền tự do sử dụng.

Luồng tiền tự do sử dụng = Doanh thu – Chi phí - Đầu tư.

Công ty có thể sử dụng nguồn thu nhập của mình theo một số cách. Có thể dùng toàn bộ số tiền đó để chia cổ tức; giữ lại một phần để đầu tư; phần còn lại để chia cổ tức hoặc có thể nguồn thu nhập đó được đưa toàn bộ vào đầu tư; đồng thời còn phải vay thêm vốn để đầu tư. Số tiền thu nhập còn lại sau khi giữ lại một phần để tái đầu tư vào kinh doanh chính là để trả cổ tức. Vì vậy, cổ tức chính là luồng tiền tự do tính trên một cổ phiếu. Trong trường hợp một năm nào đó chưa có thu nhập hoặc có thu nhập nhưng ít hơn lượng tiền đưa vào đầu tư (thường là những năm đầu của dự án) thì luồng tiền tự do năm đó âm.

PV(Dt): Giá trị hiện tại của dòng tiền

Nếu kí hiệu dòng tiền tự do năm thứ H là FCFH thì công thức trên sẽ được viết lại như sau:

P0 =

FCF1FCF2 ...FCFH PH

1r (1r)2(1r)H(1r)H

Kí hiệu: PV(luồng tiền H) =

FCF1FCF2 ...FCFH

1r (1r)2(1r)H

PV(H) =

PH

(1r)H

(Giá trị hiện tại của cổ phiếu vào năm thứ H)

Công thức tính giá cổ phiếu:

P0 = PV(luồng tiền H) + PV(H)

Trên đây là công thức tính giá trị của cả công ty. Nếu công ty không có vốn nợ thì giá trị mỗi cổ phiếu bằng giá trị công ty chia cho số lượng cổ phiếu. Trường hợp có vốn nợ thì phải lấy giá trị công ty trừ đi giá trị vốn nợ rồi mới chia cho số lượng cổ phiếu để tính giá trị mỗi cổ phiếu.

Điều quan trọng nhất trong phương pháp này là phải lập được bảng kế hoạch sản xuất kinh doanh của công ty, ít nhất là cho thời hạn 5 năm, để ước tính các khoản doanh thu, chi phí và luồng tiền tự do sử dụng. Việc này là rất khó trên thị trường chứng khoán Việt Nam hiện nay. Việc dự đoán các yếu tố trên không những chỉ phụ thuộc vào đặc điểm của công ty, mà còn phụ thuộc vào tình hình sản xuất kinh doanh, môi trường kinh doanh, khuôn khổ pháp lý và đặc biệt là chế độ kế toán.

3.2. Định giá theo giá trị tài sản ròng

Trên một số phương diện, phương pháp định giá cổ phiếu theo giá trị tài sản ròng cũng phù hợp với các phương pháp định giá khác. Quan điểm