đại diện; 04 Công ty con bao gồm: Công ty TNHH một thành viên cho thuê tài chính, Công ty cổ phần Chứng khoán Ngân hàng Công thương (VietinBankSC), Công ty Quản lý nợ và khai thác tài sản NHCT Việt Nam và Công ty TNHH một thành viên Bảo hiểm Ngân hàng; 03 đơn vị sự nghiệp bao gồm: Trung tâm thẻ, Trung tâm Công nghệ thông tin, Trường Đào tạo và Phát triển nguồn nhân lực.

5.1-Mạng lưới khách hàng: VietinBank có mối quan hệ chặt chẽ với hầu hết các tổ chức tài chính ngân hàng tại Việt Nam bao gồm các ngân hàng thương mại trong và ngoài nước, Công ty tài chính, các công ty chứng khoán và các quỹ đầu tư; Các tổ chức kinh tế lớn các tập đoàn và tổng công ty như Tập đoàn Dầu khí Việt Nam, Tập đoàn Điện lực Việt Nam, Tập đoàn Than và Khoáng sản Việt Nam, Tập đoàn Bưu chính Viễn thông Việt Nam (VNPT)…,

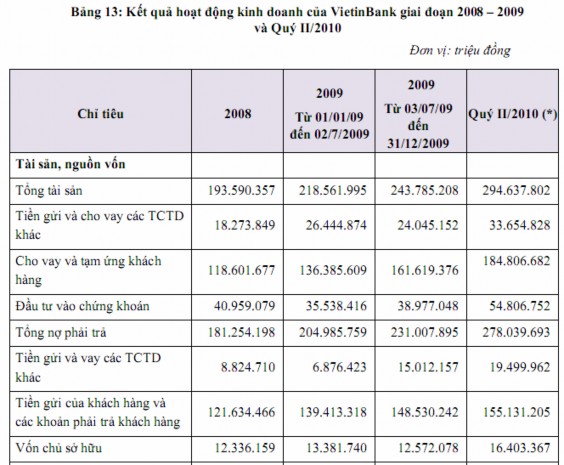

5.1.2- Kết quả hoạt động kinh doanh trong giai đoạn 2008 -2009 và Quý II/2010.

Nguồn: BCTC hợp nhất đã kiểm toán 2008, 2009 và Quý II/2010 của VietinBank

6 -Hệ thống công nghệ thông tin ngân hàng hiện đại: Hiện tại, hệ thống cơ sở hạ tầng CNTT của VietinBank đã và đang được xây dựng theo tiêu chuẩn quốc tế, tạo tiền đề cho việc phát triển các dịch vụ mới trong tương lai theo mô hình ngân hàng hiện đại. Toàn bộ hệ thống mạng trải rộng khắp cả nước và luôn có phương án dự phòng đảm bảo hệ thống hoạt động thông suốt và đảm bảo cho việc giao dịch trực tuyến với “Hệ thống ngân hàng lõi”. Với hệ thống máy chủ mạnh, hệ thống lưu trữ đủ lớn được thiết kế theo hướng tập trung hoá và ảo hoá nhằm đảm bảo cho Hệ thống ngân hàng lõi (Core Banking) hoạt động ổn định, sẵn sàng đáp ứng nhu cầu phát triển trong vòng 03 đến 05 năm tới v.v.

Có thể bạn quan tâm!

-

Phân tích và đề xuất chiến lược vietinbank tân bình đến năm 2015 - 1

Phân tích và đề xuất chiến lược vietinbank tân bình đến năm 2015 - 1 -

Phân tích và đề xuất chiến lược vietinbank tân bình đến năm 2015 - 2

Phân tích và đề xuất chiến lược vietinbank tân bình đến năm 2015 - 2 -

Nhóm Khách Hàng Doanh Nghiệp Vừa Và Nhỏ: Số Lượng Khách Hàng Là Hộ Kinh Doanh, Doanh Nghiệp Vừa Và Nhỏ Trên Địa Bàn Cũng Khá Lớn. Nhưng Các Giao Dịch

Nhóm Khách Hàng Doanh Nghiệp Vừa Và Nhỏ: Số Lượng Khách Hàng Là Hộ Kinh Doanh, Doanh Nghiệp Vừa Và Nhỏ Trên Địa Bàn Cũng Khá Lớn. Nhưng Các Giao Dịch -

Thời Gian Tiến Hành: Từ 20/07/2010 Đến 15/08/2010: Gửi Phiếu Điều Tra Và Thu Thập Phiếu

Thời Gian Tiến Hành: Từ 20/07/2010 Đến 15/08/2010: Gửi Phiếu Điều Tra Và Thu Thập Phiếu -

Thời Gian Tiến Hành: Từ 03/09/2010 Đến 14/09/2010: Gửi Phiếu Điều Tra Và Thu Thập Phiếu

Thời Gian Tiến Hành: Từ 03/09/2010 Đến 14/09/2010: Gửi Phiếu Điều Tra Và Thu Thập Phiếu -

Phân tích và đề xuất chiến lược vietinbank tân bình đến năm 2015 - 7

Phân tích và đề xuất chiến lược vietinbank tân bình đến năm 2015 - 7

Xem toàn bộ 60 trang tài liệu này.

7- Nhân tố khó khăn

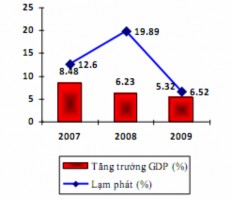

7.1- Diễn biến bất lợi của nền kinh tế Việt Nam và thế giới: Những diễn biễn trái chiều của nền kinh tế Việt Nam và thế giới đã ảnh hưởng sâu sắc tới hoạt động kinh doanh của hầu hết các doanh nghiệp trong đó có các ngân hàng. Sau một năm 2008 đầy những biến động bất lợi từ cuộc khủng hoảg kinh tế toàn cầu, nền kinh tế Việt Nam vẫn cho thấy khả năng tăng trưởng và giữ tỷ lệ lạm phát ở mức tương đối thấp. Tuy nhiên, những tàn dư của cuộc khủng hoản tài chính toàn cầu vẫn còn âm ỉ và tác động đến thị trường tài chính nói chung và ngành ngân hàng nói riêng. Chính các yếu tố này tác động không nhỏ đến hoạt động kinh doanh của Ngân hàng.

Hình 24: Tăng trưởng GDP và tỷ lệ lạm phát giai đoạn 2007-2009

Cùng với sự biến động mạnh của thị trường tiền tệ là sự thay đổi lớn của cơ cấu nguồnvốn theo hướng kỳ hạn ngắn dần, luồng tiền vào ngân hàng bị tác động bởi nhiều yếu tố như lạm phát, suy giảm kinh tế, tỷ giá ngoại tệ, tâm lý... mang lại rủi ro thị trường cho các tổ chức tín dụng Sự suy giảm liên tục của thị trường chứng khoán, thị trường bất động sản trong nước, ảnh hưởng xấu của nền kinh tế thế giới tạo ra nhiều sức ép và khó khăn cho doanh nghiệp là khách hàng của ngân hàng.

Nguồn Tổng cục Thống kê

7.2- Khó khăn do áp lực cạnh tranh ngày càng gay gắt: Trên thị trường tài chính – ngân hàng hiện nay có 5 ngân hàng thương mại nhà nước, 39 ngân hàng thương mại cổ phần, 5 ngân hàng liên doanh, 5 ngân hàng 100% vốn nước ngoài, 40 chi nhánh ngân hàng nước ngoài tại Việt Nam, 53 văn phòng đại diện ngân hàng nước ngoài tại Việt Nam, 13 công ty cho thuê tài chính và 17 công ty tài chính.

8- Vị thế của Ngân hàng so với các Ngân hàng khác trong cùng ngành

8.1- Vị thế của VietinBank trong ngành: VietinBank là một trong 4 ngân hàng thương mại lớn nhất thị trường hiện nay với tổng tài sản chiếm khoảng 10% tổng tài sản toàn hệ thống, thị phần huy động vốn chiếm 12%, thị phần cho vay chiếm 11,6% của toàn hệ thống, mạng lưới chi nhánh và phòng giao dịch đứng thứ 2 toàn quốc sau Agribank. Với thương hiệu tốt và mối quan hệ chặt chẽ với nhiều khách hàng truyền thống, cùng với nền tảng tài chính vững mạnh, VietinBank luôn là một trong những Ngân hàng hàng đầu tại Việt Nam.

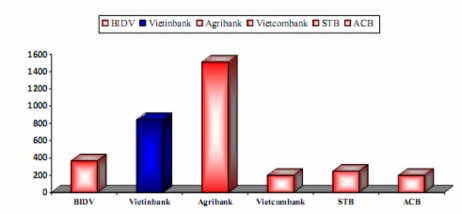

8.1.2- Về mạng lưới chi nhánh, phòng giao dịch

Hình 25: Mạng lưới ới hoạt động của VietinBank và các Ngân hàng khác

Nguồn: website và Báo cáo thường niên các ngân hàng

Tại thời điểm 31/12/201 , VietinBank có mạng lưới chi nhánh và phòng giao dịch đứng thứ 2 toàn quốc sau Agribank với 01 Hội sở chính; 01 Sở Giao dịch; 149 chi nhánh; 695 phòng giao dịch; 98 quỹ tiết kiệm; 1.092 máy rút tiền tự động (ATM); 02 Văn phòng đại diện; và 04 Công ty con bao gồm Công ty cho thuê tài chính, Công ty cổ phần Chứng khoán Ngân hàng Công thương (VietinBankSc) và Công ty Bất động sản và đầu tư tài chính NHTMCP Công thương Việt Nam và Công ty Bảo hiểm NHTMCP công thương Việt Nam; 03 đơn vị sự nghiệp bao gồm Trung tâm thẻ, Trung tâm Công nghệ thông tin, Trường Đào tạo và Phát triển nguồn nhân lực và 01 liên doanh là Ngân hàng Indovina.

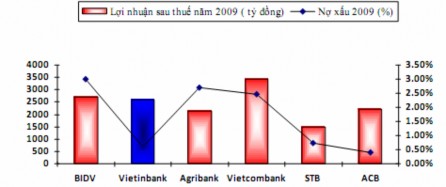

8.1.3- Về hiệu quả hoạt động kinh doanh

Hình 26: Lợi nhuận sau thuế và tỷ tỷ lệ nợ xấu của VietinBank và các ngân hàng khác

Nguồn: Báo cáo tài chính năm 2009 các Ngân hàng

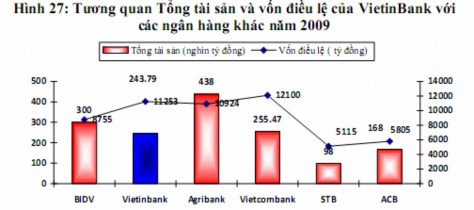

8.1.4- Về Quy mô

Nguồn: Báo cáo tài chính năm 2009 các Ngân hàng

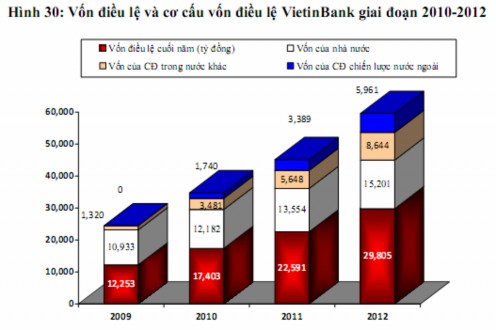

Sau khi chuyển đổi thành doanh nghiệp cổ phần, VietinBank trở thành ngân hàng cổ phần có vốn điều lệ lớn thứ 2 trên thị trường sau Vietcombank và trở thành công ty đại chúng, nâng cao tính minh bạch và khả năng quản trị doanh nghiệp.

8.1.5- Về thị phần: VietinBank là một trong những Ngân hàng lớn nhất tại Việt Nam với thị phần cho vay chiếm 11,6% của toàn hệ thống, thị phần huy động vốn chiếm 12% toàn hệ thống và là một trong những ngân hàng hàng đầu trong lĩnh vực huy động nội tệ. Trong lĩnh vực phát hành thẻ nội địa, thị phần của VietinBank chiếm khoảng 17% thị trường thẻ trong nước. Đồng thời VietinBank đang nắm giữ khoảng 11% thị phần tài trợ thương mại nhập khẩu và 8% thị phần tài trợ thương mại xuất khẩu năm 2009.

9- Đánh giá về sự phù hợp định hướng phát triển của Ngân hàng với định Hướng của ngành, chính sách của Nhà nước, và xu thế chung trên thế giới

Là Ngân hàng trong đó Nhà nước nắm phần vốn chi phối. Mục tiêu chiến lược của VietinBank là xây dựng Ngân hàng Công thương Việt Nam trở thành Tập đoàn tài chính ngân hàng hiện đại, xếp hạng tiên tiến trong khu vực: đáp ứng toàn diện nhu cầu về các sản phẩm, dịch vụ ngân hàng, tài chính, hỗ trợ tốt nhất cho khách hàng trong nước và quốc tế; Quản lý có hiệu quả và phát triển bền vững, ngân hàng. Định hướng phát triển của VietinBank là hoàn toàn phù hợp với định hướng phát triển của ngành ngân hàng, chính sách của Nhà nước và xu thế chung của thế giới.

9.1- Chính sách đối với người lao động

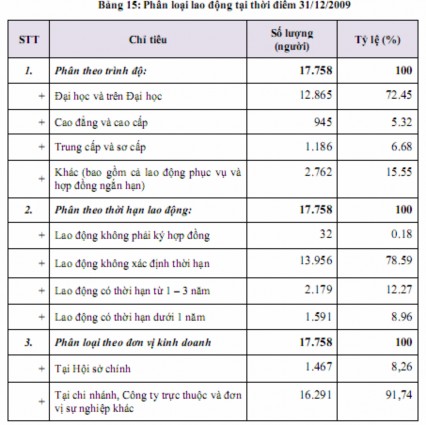

+ Số lượng lao động và cơ cấu lao động: Tính đến thời điểm 31/12/2009, tổng số lao động của VietinBank là 17.758 người, được phân loại như sau:

Bảng 15: Phân loại lao động tại thời điểm 31/12/2009

Nguồn: VietinBank

VietinBank luôn coi việc phát triển nguồn nhân lực là yếu tố quan trọng. VietinBank đã không ngừng tăng cường và cải thiện cả về số lượng và chất lượng nguồn nhân lực để đáp ứng những yêu cầu về nhân sự trong quá trình hoạt động và phát triển.

9.2- Các chính sách với người lao động

- Chính sách tuyển dụng, đào tạo: Ngân hàng đã ban hành Quy chế tuyển dụng lao động, theo đó Ngân hàng thực hiện việc tuyển dụng lao động có trình độ, năng lực đáp ứng yêu cầu kinh doanh và tiêu chuẩn chức danh. Nhận thức được tầm quan trọng của nguồn nhân lực trong sự phát triển của Ngân hàng, VietinBank đặc biệt chú trọng tới việc đào tạo và phát triển nguồn nhân lực. VietinBank thường xuyên tổ chức đào tạo nội bộ, đồng thời khuyến khích nhân viên nâng cao trình độ thông qua việc tham gia các khoá học bên ngoài do Ngân hàng đài thọ. Ngân hàng đã ban hành Quy chế đào tạo, bồi dưỡng cán bộ cho toàn hệ thống.

- Chính sách lương, thưởng, phúc lợi: Tiền lương và tiền thưởng trả cho người lao động trong VietinBank căn cứ vào hiệu quả kinh doanh, chức danh công việc và chế độ tiền lương theo Quy chế tiền lương đã được ban hành.

Mức lương trung bình năm 2006 là 5.495 nghìn đồng/người/tháng, năm 2007 là 8.374 nghìn đồng/người/tháng, năm 2008 là 11.271 nghìn đồng/người/tháng và năm 2009 là 15.610 nghìn đồng/người/tháng và năm 2010 với kết quả kinh doanh đạt được. Dự kiến lương là 25.000 nghìn đồng/người/tháng

10- Chiến lược của NHTMCP Công Thương Việt Nam

10.1- Mục tiêu chiến lược tổng thể: Xây dựng Ngân hàng Công thương Việt Nam trở thành tập đoàn tài chính ngân hàng hiện đại, xếp hạng tiên tiến trong khu vực: đáp ứng toàn diện nhu cầu về các sản phẩm, dịch vụ ngân hàng, tài chính, hỗ trợ tốt nhất cho khách hàng trong nước và quốc tế; Quản lý có hiệu quả và phát triển bền vững.

10.2- Mục tiêu chiến lược cụ thể:

+ Chiến lược Tài sản và Vốn: Tăng quy mô tài sản hàng năm trung bình 20-22%

< Tăng vốn chủ sở hữu bằng lợi nhuận để lại và phát hành thêm cổ phiếu phù hợp với quy mô tài sản và đảm bảo hệ số an toàn vốn; Đa dạng hóa cơ cấu sở hữu theo nguyên tắc Nhà nước sở hữu 51% trở lên, thu hút cổ đông chiến lược có uy tín trong và ngoài nước theo kế hoạch phê duyệt cụ thể của Ngân hàng Nhà nước và Chính phủ.

+ Chiến lược Tín dụng và đầu tư: Tín dụng là hoạt động kinh doanh chủ lực, cạnh tranh theo nguyên tắc thị trường; Điều chỉnh cơ cấu tín dụng hợp lý, phù hợp với thế mạnh của VietinBank

< Tăng cường rủi ro tín dụng, bảo đảm nợ xấu chiếm dưới 3%. Đa dạng hóa các hoạt động đầu tư tín dụng trên thị trường tài chính, giữ vai trò định hướng trong thị trường, nâng cao hiệu quả sử dụng vốn và quản lý thanh khoản của ngân hàng.

+ Chiến lược dịch vụ; Phát triển đa dạng các dịch vụ ngân hàng thu phí, xác định nhóm dịch vụ mũi nhọn để tập trung phát triển.

< Dựa trên nền tảng công nghệ hiện đại để phát triển dịch vụ, lấy mức độ thỏa mãn nhu cầu khách hàng là định hướng phát triển.

+ Chiến lược nguồn nhân lực: Tiêu chuẩn hóa nguồn lực, tăng cường đào tạo nâng cao năng lực trình độ của cán bộ; Hoàn thiện cơ chế sử dụng lao động và cơ chế trả lương; Xây dựng đội ngũ cán bộ có năng lực và chuyên nghiệp

+ Chiến lược công nghệ: Coi ứng dụng công nghệ thông tin và yếu tố then chốt, hỗ trợ mọi hoạt động phát triển kinh doanh; Xây dựng hệ thống công nghệ thông tin đồng bộ, hiện đại, an toàn, có tính thống nhất - tích hợp - ổn định cao.

+ Chiến lược bộ máy tổ chức và điều hành: Điều hành bộ máy tổ chức với cơ chế phân cấp rõ ràng, hợp lý; Phát triển và thành lập mới các công ty con theo định hướng cung cấp đầy đủ các sản phẩm dịch vụ tài chính ra thị trường; Mở rộng mạng lưới kinh doanh, thành lập mới chi nhánh, phát triển mạnh mạng lưới các phòng giao dịch, phủ sóng toàn bộ các tỉnh thành phố trong toàn quốc; Phát triển mạnh hệ thống ngân hàng bán lẻ

Hình 28: MÔ HÌNH TẬP ĐOÀN TÀI CHÍNH VIETINBANK

HỘI ĐỒNG QUẢN TRỊ

Ban kiểm toán, kiểm soát nội bộ

Ban chiến lược, chính sách

Ban quản lý tài sản nợ/có (ALCO)

Các Ủy ban: Lương, thưởng, nhân sự

Ban Quản lý rủi ro

BAN ĐIỀU HÀNH

Văn phòng tập đoàn và các chi nhánh

Các hội đồng tín dụng

đầu tư

Hoạt động Ngân hàng thương mại

Các Hoạt động Ngân hàng đầu tư

Hoạt động bảo hiểm

Các dịch vụ tài chính khác

Các dịch vụ khác

Ngân hàng Công thương Việt Nam

Công ty Chứng khoán

Công ty bảo hiểm phi nhân thọ

Công ty cho thuê tài chính

Đầu tư tài chính vào các

đối tác chiến lược

Ngân hàng Liên doanh Indovina

Công ty quản lý quỹ

Công ty bảo hiểm nhân thọ

Công ty đầu tư và kinh doanh vàng (Vietinam Golc)

Trường đào tạo và phát triển nguồn nhân lực

Ngân hàng Sài Gòn Công thương

Công ty đầu tư tài chính Vimedmex

Công ty tái bảo hiểm

Công ty chuyển mạch tài chính quốc gia (Banknet)

Viện nghiên cứu phát triển

Công ty Tài chính UDIV

Công ty bất động sản và đầu tư tài chính

Các Cty bảo hiểm khác mà NHCTVN đầu tư

Công ty Thẻ

Các Công ty hoạt động trong một số lĩnh vực chuyên ngganhf

Các NHTM do NHCT Việt Nam đầu tư vốn

Các Công ty (NHđầu tư) khác mà NHCTVN đầu tư vốn

Công ty kiều hối

Công ty dịch vụ Internet Banking

Nguồn Vietinbank

+ Từ năm 2011 đến 2015: Tiếp tục mở rộng phạm vi và quy mô hoạt động thông qua việc phát triển mạng lưới, thành lập và liên kết thành lập các công ty con kinh doanh trên lĩnh vực tài chính tiền tệ.

< Phấn đấu trở thành một Tập đoàn Tài chính Ngân hàng mạnh trong khu vực vào năm 2015

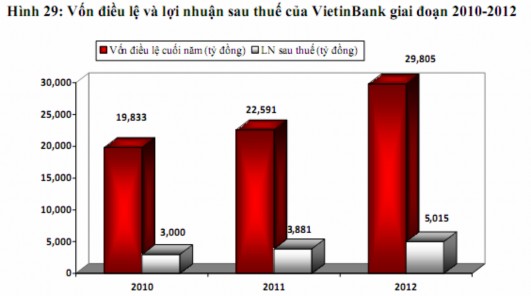

10.3- Kế hoạch lợi nhuận và cổ tức của VietinBank trong giai đoạn 2010-2012 như sau:

Kế hoạch lợi nhuận và cổ tức này được dựa trên những điều kiện thực tế và tình hình mới sau cổ phần hóa.

Nguồn: VietinBank

10.4- Kế hoạch tín dụng: Chủ trương sang năm 2010, VietnBank tiếp tục xây dựng và duy trì cơ cấu tín dụng phù hợp với định hướng của NHNN và nguồn lực của VietinBank; tìm kiếm và tiếp cận các khách hàng có tiềm lực tài chính lành mạnh, các dự án khả thi, hiệu quả cao; tiếp tục đẩy mạnh hoạt động tín dụng trong các lĩnh vực được nhà nước khuyến khích như cho vay, chế biến lương thực, nông sản, cho vay tiêu dùng….

10.5- Đầu tư vào giấy tờ có giá: Tập trung phát triển hoạt động kinh doanh trên thị trường liên ngân hàng, thị trường trái phiếu, giữ vững vai trò là một trong những ngân hàng tạo lập thị trường và có ảnh hưởng trên thị trường tiền tệ, thị trường trái phiếu Việt Nam.

10.6- Đầu tư vào công ty con: Vốn góp đầu tư được tập trung vào một số Tổ chức tín dụng và Tổ chức kinh tế uy tín và có hoạt động sản xuất kinh doanh hiệu quả, đảm bảo hiệu quả đầu tư của VietinBank.

10.7- Kế hoạch phát triển mạng lưới: Tiếp tục chiến lược mở rộng mạng lưới bằng việc thành lập thêm chi nhánh, phòng giao dịch. Phát triển các nghiệp vụ ngân hàng quốc tế, mở rộng hoạt động kinh doanh của NH TMCP CTVN ra thị trường nước ngoài.

10.8- Đầu tư cơ sở vật chất, công nghệ, phát triển dịch vụ mới: Đầu tư các dự án hiện đại hoá, nâng cao năng lực quản trị ngân hàng, tăng cường phát triển các SPDP vụ hiện đại, nâng cao tiện ích cho khách hàng, nâng cao tỷ lệ thu nhập từ dịch vụ trong tổng thu nhập.