thêm hướng kinh doanh du lịch thông qua việc thành lập Công ty Dịch vụ Du lịch DHG (100% vốn sở hữu) | riêng biệt tại địa phương bằng hình thức góp vốn (9 tỷ đồng) xây dựng trung tâm y khoa Medic-Đồng Tháp, hiện đã đi vào hoạt động. |

Có thể bạn quan tâm!

-

Các Yêu Tố Tác Động Tới Cạnh Tranh Trong Ngành Và Ảnh Hưởng Của Chúng Tới Hoạt Động Kinh Doanh Ngành

Các Yêu Tố Tác Động Tới Cạnh Tranh Trong Ngành Và Ảnh Hưởng Của Chúng Tới Hoạt Động Kinh Doanh Ngành -

Các Yếu Tố Cạnh Tranh Trong Nội Bộ Ngành

Các Yếu Tố Cạnh Tranh Trong Nội Bộ Ngành -

Tốc Độ Tăng Trưởng Của Ngành Dược

Tốc Độ Tăng Trưởng Của Ngành Dược -

Chỉ Tiêu Tỉ Trọng Trong Sản Xuất- Kinh Doanh

Chỉ Tiêu Tỉ Trọng Trong Sản Xuất- Kinh Doanh -

Giải Pháp Về Quy Hoạch, Đổi Mới Công Nghệ Và Nghiên Cứu Khoa Học:

Giải Pháp Về Quy Hoạch, Đổi Mới Công Nghệ Và Nghiên Cứu Khoa Học: -

Phân tích cổ phiếu niêm yết nghành dược Việt Nam - 14

Phân tích cổ phiếu niêm yết nghành dược Việt Nam - 14

Xem toàn bộ 126 trang tài liệu này.

Nhận xét:

Dược Hậu Giang là công ty hàng đầu trong ngành dược, với số vốn lớn và hệ thông phân phối rộng khắp cả nước, trải dài từ Lạng Sơn đến mũi Cà Mau với các kênh phân phối đa dạng, có thể cung cấp sản phẩm đến tay người tiêu dùng một cách thuận tiện nhất. Đây là điểm mạnh nổi trội của Dược Hậu Giang so với các DN cùng ngành vào thời điểm hiện tại. Cùng khả năng xuất khẩu (kim ngạch năm 2007 trên 1 triệu USD) do đó công ty có thị phần lớn (hơn 10%) và có ưu thế cạnh tranh về quy mô trong ngành. Vì vậy cổ phiếu của Dược Hầu Giang cũng được các nhà đầu tư đặc biệt quan tâm.

Bảng 12: Các cổ đông lớn của DHG gồm:

Tỷ lệ sở hữu | |

Nhà nước | 51% |

Citigroup Global Market LTD & Citigroup Global Market Financial Products LTD. | 7.13% |

Citygroup Global Market LTD. | 6.02% |

VOF INVESTMENT LTD | 3.87% |

Nguồn: công ty chứng khoán VNDirect

Hơn nữa tiềm năng phát triển của DHG còn rất lớn với doanh thu đều đặn và các dự án đầy triển vọng, DHG xứng đáng là DN đi đầu của ngành dược.

Domesco cũng giống như DHG được cổ phần hóa từ năm 2004, với số vốn điều lệ là 137 tỉ đồng, sản phẩm tập trung chính vào 3 nhóm kháng sinh. Hệ thông phân phối thì không được trải rộng như DHG, chủ yếu chi thông qua bệnh viện và cơ sở y tế. Tuy nhiên DMC lại có những dự án lớn đang được triển khai như tại khu CN Cán Lỗ và Tân Tạo. Những dự án lớn này hứa hẹn sẽ đem đến những tiềm năng phát triển lớn trong tương lai.

IMP có đặc trưng cổ phần hóa từ rất sớm, năm 2001, và là DN đi tiên phong trong nhượng quyền sản xuất (chiếm tới 25%). Hơn thế IMP có ưu thế cạnh tranh về sản phẩm tiêm kháng sinh, dùng nhiều trong điều tri bệnh năng. Thị trường này còn chưa được khai thác nhiều tại Việt Nam. Hiện nay thị phần

92

của IMP còn thấp 4,5% so với 10% DHG và 5% của DMC, tuy nhiên với hướng phát triển vào các sản phẩm mới và nguồn nhân lực, chắc chắn trong tương lai IMP sẽ vực mình vươn lên một tầm cao mới.

2.3.2 Các chỉ số tài chính :

2.3.2.1 Phân tích so sánh các công ty năm 2007.

Bảng 13: Báo cáo tình hình tài chính tóm tắt 3 công ty Đơn vị: VNĐ

DHG | DMC | IMP | |

Bảng Cân đối Kế toán | |||

Tài sản ngắn hạn | 673,787,101,408 | 452,044,744,023 | 469,910,000,189 |

Tài sản dài hạn | 268,421,463,379 | 150,820,905,918 | 98,515,519,099 |

Nợ phải trả | 290,631,417,938 | 140,858,311,071 | 70,873,654,857 |

Vốn chủ sở hữu | 635,748,308,139 | 461,316,766,140 | 494,960,731,305 |

Tổng cộng nguồn vốn | 942,208,564,787 | 602,865,649,941 | 568,425,519,288 |

Báo cáo Kết quả Hoạt động kinh doanh 2007 | |||

Doanh thu thuần | 1,269,279,925,381 | 811,126,494,750 | 451,602,312,557 |

Giá vốn hàng bán | 600,777,608,975 | 638,387,162,219 | 258,571,893,457 |

Lợi nhuận gộp | 668,502,316,406 | 172,739,332,531 | 193,030,419,100 |

Lợi nhuận thuần từ hoạt động kinh doanh | 127,858,296,038 | 63,798,041,067 | 62,346,579,059 |

Tổng lợi nhuận kế toán trước thuế | 128,311,970,349 | 64,265,698,636 | 63,230,637,617 |

Lợi nhuận sau thuế thu nhập DN | 128,311,970,349 | 64,182,009,436 | 54,518,395,798 |

Bảng 14: Các chỉ số dùng để đánh giá công ty so với giá thị trường của

chúng

Chỉ số định giá | DHG | DMC | IMP |

P/E quý II_2007 đến quý I_2008 | 25.02 | 20.51 | 23.43 |

P/S quý II_2007 đến quý I_2008 | 1.26 | 1.61 | 2.51 |

P/B | 7.51 | 3.21 | 3.59 |

EPS quý II_2007 đến quý I_2008 | 6,354.66 | 5,081.66 | 4,993.76 |

*P: giá tính tại thời điểm 31/3/2008

Quy mô (đơn vị: VNĐ) | |||

Tổng cộng tài sản | 770,760,430,870.25 | 582,927,406,998.50 | 459,439,814,333.75 |

Vốn chủ sở hữu | 423,489,561,958.75 | 446,222,424,136.50 | 380,002,990,255.75 |

Doanh thu thuần | 1,269,279,925,381 | 811,126,494,750 | 451,602,312,557 |

Thị giá vốn | 3,180,000,000,000 | 1,432,080,000,000 | 1,364,214,150,000 |

Tăng trưởng | |||

Tăng trưởng EPS (3 năm trước) | 0.77 | 0.4 | 0.25 |

Tăng trưởng tài sản (%) | 95.14 | 58.56 | 86.57 |

Tăng trưởng doanh thu (%) | 47.21 | 22.85 | -16 |

Khả năng tài chính | |||

Đòn bảy tài chính | 1.45 | 1.3 | 1.14 |

Nợ / Vốn CSH | 0.8 | 0.3 | 0.2 |

TSCĐ / Vốn CSH | 0.36 | 0.28 | 0.09 |

Khả năng sinh lời | |||

ROA | 16.49 | 11.98 | 12.67 |

ROE | 30.01 | 15.65 | 15.32 |

Tỷ lệ lãi gộp | 0.53 | 0.21 | 0.43 |

Tỷ suất lãi từ hoạt động kinh doanh | 0.1 | 0.08 | 0.14 |

Tỷ suất lợi nhuận sau thuế | 50.55 | 23 | 42.59 |

EBITDA | 127,093,200,178 | 70,207,446,966 | 66,811,522,073 |

EBIT (thu nhập trước thuế và lãi) | 143,705,849,272 | 67,641,699,051 | 63,980,296,117 |

Hiệu quả kinh doanh | |||

Vòng quay hàng tồn kho | 3.42 | 3.41 | 1.93 |

Vòng quay tổng tài sản | 1.8 | 1.65 | 1.04 |

Nguồn: Công ty chứng khoán VNDirect

Các kết quả kinh doanh của 3 Công ty đều có sự tăng trưởng rất cao. Trong đó, doanh thu của DHG năm 2007 gần gấp 3 lần năm 2004 (từ 450,7 tỷ đồng lên 1.269 tỷ đồng), gấp 1,46 lần so với năm 2006 đồng thời lợi nhuận sau thuế cũng tăng từ 23,9 (2004) tỷ đồng lên 127(2007)tỷ đồng.

IMEXPHARM cũng có mức tăng doanh thu thuần 2006 cao: tăng 54.8% ( doanh thu 339 tỷ đồng năm 2005 tăng lên 525 tỷ năm 2006); tuy nhiên sang năm

2007 thì doanh thu lại giảm 16% xuống mức 451,6 tỷ đồng; lợi nhuận sau thuế tăng 29% với giá trị tăng 12,24 tỷ đồng.

Domesco cũng có kết quả hoạt động kinh doanh tốt trong năm qua. Domesco doanh thu năm 2007 đạt 811 tỷ đồng tăng 23.06% so với năm 2006, đứng thứ 2 trong ngành về doanh thu sản xuất kinh doanh; lợi nhuận sau thuế đạt 64,2 tỷ đồng tăng 32% so với năm 2006.

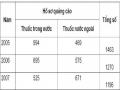

So với các DN thuộc các lĩnh vực khác, EPS của các DN dược phẩm luôn ở mức cao (trên 5.000 đ/CP).

Bảng 15: Thống kê EPS của một số công ty lớn ngành Dược

Nguồn: Chứng khoán VDSC

Sự sụt giảm của thị trường cũng đã đưa giá của ba cổ phiếu dược phẩm này về mức khá hấp dẫn. Xét về tiềm năng tăng trưởng của ngành cũng như trong tình hình nền kinh tế hiện tại, các cổ phiếu dược phẩm là một cơ hội rất tốt để đầu tư.

Tính đến thời điểm cuối quý 1 (31/03/2008) thì giá cổ phiếu của các công ty lần lượt là:

DHG: 158.000/ 1 cổ phiếu (P/E: 25,02)

DMC:112.000/ 1 cổ phiếu (P/E: 20,5)

IMP: 120.000/ 1 cổ phiếu (P/E: 23,4)

Trong bối cảnh cạnh tranh gay gắt, các DN dược đã có sự đầu tư chiều sâu vào công tác nghiên cứu và triển khai (R&D), cho ra đời thêm nhiều loại sản phẩm mới, không ngừng phổ biến rộng rãi hình ảnh thương hiệu đồng thời phát triển hệ thống phân phối ra hầu khắp các tỉnh thành.

Thu nhập trên cổ phiếu của các công ty dược là khá cao so với mức trung bình. Có thể thấy: P/E của các công ty dược là ở mức cao trung bình khoảng 22,6 lần so với mức trung bình của thị trường 15-16, chứng tỏ một mức kỳ vọng lớn từ các nhà đầu tư.

Các DN trên có EPS cao đặc biệt là DHG điều này có được là do kết qua kinh doanh ấn tượng trong năm 2006, 2007 của DN. Nếu như năm 2005 EPS của DHG là 6.990 đồng/ cổ phiếu thì đến năm 2006 là 10.880 đồng/ cổ phiếu tăng 84,4%; điều đó có nghĩa là thu nhập trên 1 cổ phiếu của đông đã tăng 84,4% chỉ trong 1 năm tuy vào thời điểm này EPS chỉ còn 6.354 đồng (khi cả thị trường đang gặp khủng hoảng -quý 1 năm 2008). ROE – tỷ suất sinh lời vốn cổ phần của DHG đạt 51% vào năm 2006 tăng 21,4% so với năm 2005 những đến năm 2007 chỉ còn 30,01% cộng với lợi nhuận tăng bằng 100% vốn cổ phần, khả năng thanh toán được đảm bảo chứng tỏ chính sách tài chính của công ty mang lại hiệu quả cao, tối đa hoá lợi ích cho cổ đông.

DMC và IMP có mức chi trả cổ tức ở mức cao so với các DN tại VN nhưng EPS còn ở mức khiêm tốn và ROE ở mức trung bình , điều này hoàn toàn hợp lý khi trong năm 2006 DMC và IMP tăng vốn điều lệ nhằm đầu tư TSCĐ, xây dựng thêm nhà máy đạt tiêu chuẩn GMP và phát triển sản phẩm mới. Khi các nhà máy này đi vào hoạt động sẽ làm tăng doanh thu và lợi nhuận của công ty từ đó gia tăng giá trị và lợi ích cho nhà đầu tư.

Ta thấy tốc độ quay vòng hàng tồn kho của các công ty DHG và DMC gần như nhau: 3,42 và 3,41. Nhưng riêng của IMP thì lại chỉ là: 1,93 điều đó chứng tỏ tốc độ của việc chuyển hàng tồn kho thành tiền mặt hoặc các khoản tiền phải thu của DHG và DMC cao gấp 1,7 lần của IMP điều này cho thấy hiệu suât của việc quản lý xí nghiệp của DHG và DMC cao hơn hẳn IMP. Trên bảng ta cũng thấy tỉ lệ quay vòng tài sản của DHG cũng là cao nhất 1,8 so với DMC là 1,65 và 1,04 của IMP cho thấy khả năng tiêu thụ hàng hóa của DHG cao hơn 2 DN còn lại.

Tuy nhiên tỷ suât lợi nhuận của IMP (42,59) chỉ kém mỗi DHG (50,55) và gần gấp đôi DMC (23). Điều không phải nói là vị thế luôn dẫn đầu của DHG, nhưng IMP cũng có một tỷ suất lợi nhuận đáng xem xét, và điều này cũng cho thấy tiềm lực phát triển lớn của IMP trong tương lai.

Trong năm 2007 các công ty này đều tăng vốn điều điều lệ nên tăng trưởng tài sản của các công ty này đều cao. Tuy nhiên điểm đáng lưu ý ở đây là tốc độ tăng doanh thu bán hàng của IMP lại âm : -14,05% (doanh thu thuần giảm 16%)và điều này được lý giải là do: trong năm, giá cả nguyên liệu một số mặt hàng tăng cao nên công ty đã rà soát và hạn chế sản xuất một số sản phẩm không hiệu quả thêm vào đó là năm 2006 IMP có 133,69 tỷ doanh thu là do chương trình phòng chống cúm gà của bộ y tế, nếu loại bỏ doanh thu này thì thực tế năm 2007 doanh thu của IMP sẽ tăng 15,23%.

2.3.2.2 Phân tích tỉ lệ tài chính công ty DHG qua các năm

2.3.2.2.1 Phân tích kết quả kinh doanh

Bảng 16: chỉ tiêu phân tích kết quả kinh doanh DHG

Đơn vị: Triệu đồng

Năm 2004 | Năm 2005 | Năm 2006 | Năm 2007 | |

Doanh thu thuần | 450.747 | 554.031 | 868.192 | 1.269.279 |

Doanh thu hoạt động tài chính | 333 | 406 | 514 | 5.789 |

Lợi nhuận thuần từ hoạt động kinh doanh | 32.505 | 54.500 | 86.911 | 127.858 |

Lợi nhuận trước thuế | 32.689 | 55.379 | 87.060 | 128.312 |

Lợi nhuận sau thuế | 23.856 | 44.302 | 87.060 | 128.312 |

Kết quả hoạt động kinh doanh của công ty được nâng cao qua các năm, đặc biệt trong năm 2007 doanh thu hoạt động tài chính của công tăng vượt bậc gấp 10 lần doanh thu hoạt động tài chính năm 2006 là do giảm chi phí hoạt động tài chính giảm nhờ việc thu tiền từ việc bán cổ phiếu phát hành thêm và dùng tiền này trả nợ vay NH, lợi nhuận sau thuế năm 2006 tăng 96,51% so với năm 2005 và năm 2007 tăng 47.38% so với năm 2006. Trong năm 2007 công ty huy động thêm vốn bằng cách phát hành 2.000.000 cổ phiếu nhằm tài trợ cho các dự án như: Xây dựng nhà máy đạt tiêu chuẩn

WHO – GMP, đầu tư vào hệ thống phân phối, chuẩn bị mặt bằng cho dự án mới

Nắm bắt được nhu cầu ngày càng khắt khe của thị trường trong nước cũng như sức ép cạnh tranh khốc liệt khi Việt Nam gia nhập WTO, Dược Hậu Giang đã nhanh chóng hoàn thiện sản phẩm, đầu tư máy móc thiết bị nhằm nâng cao chấp lượng cũng như mẫu mã sản phẩm, giảm chi phí giá thành đồng thời ngày càng khẳng định vị thế của công ty. Trên đây chỉ là những kết quả bước đầu chúng ta hoàn toàn có thể tin tưởng rằng khi các dự án hoàn thiện thì hiệu quả mang lại cho công ty sẽ còn lớn hơn rất nhiều.

2.3.2.2.2 Một số các chỉ tiêu tài chính cơ bản

a) Hệ số về cơ cấu vốn

Bảng 17: chỉ tiêu cơ cấu tài sản và cơ cấu vốn Đơn vị: phần trăm (%)

2004 | 2005 | 2006 | 2007 | |

Cơ cấu tài sản | ||||

Tài sản dài hạn/Tổng tài sản | 28,65 | 22,07 | 31,75 | 28,48 |

Tài sản ngắn hạn/Tổng tài sản | 71,35 | 77,93 | 68,25 | 71,52 |

Cơ cấu nguồn vốn | ||||

Nợ phải trả/Tổng nguồn vốn | 56,31 | 55,19 | 64,70 | 30,84 |

Nguồn vốn chủ sở hữu/Tổng nguồn vốn | 43,69 | 44,81 | 35,30 | 69,16 |

Trong giai đoạn cuối năm 2006, đầu năm 2007 công ty chủ trương tập trung vào một số dự án mới (đầu tư mua đất, xây dựng nhà cửa, văn phòng làm việc cho Chi nhánh Hà nội, Quảng Ngãi, TP HCM …) do vậy nguồn vốn dành để trang bị cho cơ sở vật chất kỹ thuật tăng so với các năm trước đây là chiến lược phát triển lâu dài của công ty trong giai đoạn đổi mới.

Tỷ suất lợi nhuận sau thuế trên vốn chủ sở hữu cũng như lãi cơ bản trên cổ phiếu năm 2007 giảm so với năm 2006 là do ảnh hưởng của việc tăng vốn chủ sở hữu của Công ty trong năm với tỷ lệ tăng là 150%.