Khái quát:

Năm 2020, tốc độ luân chuyển các khoản phải thu là 2,16 vòng, kỳ luân chuyển là 166,61 ngày, nghĩa là các khoản phải thu quay được 2,16 vòng, mỗi vòng quay mất 166,61 ngày. Năm 2019, các khoản phải thu quay được 2,38 vòng, mỗi vòng quay mất 151,06 ngày, năm 2018, các khoản phải thu quay được 3,29 vòng, mỗi vòng quay mất 109,27 ngày. Như vậy, năm 2020 so với năm 2019, tốc độ luân chuyển các khoản phải thu giảm 0,22 vòng, tương ứng 9,33%, kỳ luân chuyển các khoản phải thu tăng 15,55 ngày (10,29%), còn DTT tăng 15,34%. Năm 2019 so với năm 2018, tốc độ luân chuyển các khoản phải thu giảm 0,91 vòng, tương ứng 27,66%, kỳ luân chuyển các khoản phải thu tăng 41,79 ngày (38,25%), còn DTT giảm 4,13%. Mặc dù tốc độ các khoản phải thu giảm đều trong giai đoạn 2018-2020, nhưng do tốc độ giảm trong giai đoạn 2019-2020 thấp hơn nên trong giai đoạn này, công ty để lãng phí 243,61 tỷ đồng, trong khi ở giai đoạn 2018-2019 công ty đã để lãng phí 567,64 tỷ đồng. Tốc độ luân chuyển các khoản phải thu giảm là do ảnh hưởng bởi hai nhân tố đó là các khoản phải thu ngắn hạn bình quân và doanh thu thuần.

Phân tích chi tiết:

+ Các khoản phải thu ngắn hạn bình quân: với giả định các nhân tố khác không thay đổi thì các khoản phải thu ngắn hạn bình quân có tác động ngược chiều đến tốc độ luân chuyển các khoản phải thu. Cụ thể năm 2020 so với năm 2019, các khoản phải thu ngắn hạn bình quân tăng 558,29 tỷ đồng (tương ứng 27,21%) làm cho số vòng thu hồi nợ giảm 0,51 vòng, làm cho kỳ luân chuyển tăng 41,1 ngày. Năm 2019 so với năm 2018, các khoản phải thu ngắn hạn bình quân tăng 503,65 tỷ đồng (tương ứng 32,53%) làm cho số vòng thu hồi nợ giảm 0,81 vòng, làm cho kỳ luân chuyển tăng 35,5 ngày. Nguyên nhân do các khoản phải thu bình quân phụ thuộc vào số dư đầu kỳ và tình hình sử dụng trong kỳ, vì vậy, các khoản phải thu ngắn hạn bình quân thay đổi do cả nguyên nhân khách quan và nguyên nhân chủ quan. Nguyên nhân khách quan có thể kể đến như năng lực tài chính của Khách hàng, đặc biệt năm 2020 đại dịch Covid-19 bắt đầu ảnh hưởng đến nước ta, nguyên nhân chủ quan có thể do chính sách tín dụng của công ty, công tác quản trị và thu hồi nợ của công ty.

+ Doanh thu thuần: với giả định các nhân tố khác không thay đổi thì doanh thu thuần có tác động cùng chiều đến tốc độ luân chuyển vốn trong thanh toán. Cụ thể năm 2020 so với năm 2019, doanh thu thuần tăng 749,92 tỷ đồng (tương ứng 15,34%) làm cho số vòng thu hồi nợ tăng 0,287 vòng, làm cho kỳ luân chuyển giảm 25,55 ngày. Năm 2019 so với năm 2018, DTT giảm 210,82 tỷ đồng (tương ứng 4,13%) làm cho số vòng thu hồi nợ giảm 0,103 vòng, làm cho kỳ luân chuyển tăng 6,2 ngày.

Như vậy, trong giai đoạn 2018-2020, tốc độ luân chuyển các khoản phải thu giảm chủ yếu là do các khoản phải thu ngắn hạn tăng cao, trong khi doanh thu không tăng lên tương ứng, trong dài hạn công ty nên chú trọng thu hồi các khoản nợ này, tránh không để xảy ra tình trạng nợ đến hạn và quá hạn.

2.2.2.6. Phân tích hiệu quả sử dụng vốn kinh doanh

Khả năng sinh lời kinh tế

66

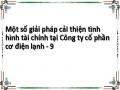

Bảng 2.10: Phân tích khả năng sinh lời ròng của tài sản

Đơn vị tính: tỷ đồng

2020 | 2019 | 2018 | 2020/2019 | 2019/2018 | |||

ST | TL (%) | ST | TL (%) | ||||

1. ROA | 0.0853 | 0.0979 | 0.1265 | (0.0126) | -12.86% | (0.0286) | -22.59% |

- LNST | 1,713.50 | 1,719.92 | 1,884.76 | (6.42) | -0.37% | (164.83) | -8.75% |

- Tài sản bình quân | 20,076.61 | 17,561.21 | 14,897.17 | 2,515.40 | 14.32% | 2,664.05 | 17.88% |

2. Hđ | 0.2990 | 0.3413 | 0.3906 | (0.0422) | -12.38% | (0.0494) | -12.64% |

- TSNH bình quân | 6,003.84 | 5,993.37 | 5,819.52 | 10.47 | 0.17% | 173.85 | 2.99% |

3. SVlđ | 0.9811 | 0.8939 | 0.9324 | 0.0872 | 9.75% | (0.0385) | -4.13% |

- LCT | 5,890.34 | 5,357.64 | 5,426.12 | 532.70 | 9.94% | (68.48) | -1.26% |

4. Hệ số chi phí (Hcp) | 0.7091 | 0.6790 | 0.6527 | 0.0301 | 4.44% | 0.0263 | 4.03% |

Tổng chi phí | 4,176.84 | 3,637.72 | 3,541.36 | 539.12 | 14.82% | 96.36 | 2.72% |

5. MĐAH của Hđ đến ROA | ∆ROA (Hđ) = (Hđ1 - Hđ0) x SVlđ0 x (1-Hcp0) | - 0.0121 | - 0.0160 | ||||

6. MĐAH của SVlđ đến ROA | ∆ROA (SVlđ) = Hđ1 x (SVlđ1 - SVlđ0) x (1-Hcp0) | 0.0084 | - 0.0046 | ||||

7. Mức độ ảnh hưởng của Hcp đến ROA | ∆ROA (Hcp) = Hđ1 x SVlđ1 x (Hcp0 - Hcp1) | - 0.0088 | - 0.0080 | ||||

Tổng hợp | - 0.0126 | - 0.0286 | |||||

Có thể bạn quan tâm!

-

Phân Tích Cơ Cấu Nguồn Vốn Của Công Ty

Phân Tích Cơ Cấu Nguồn Vốn Của Công Ty -

Phân Tích Mối Quan Hệ Cân Đối Giữa Tài Sản Và Nguồn Vốn

Phân Tích Mối Quan Hệ Cân Đối Giữa Tài Sản Và Nguồn Vốn -

Phân Tích Tốc Độ Luân Chuyển Vốn Lưu Động

Phân Tích Tốc Độ Luân Chuyển Vốn Lưu Động -

Phân Tích Tình Hình Công Nợ Và Khả Năng Thanh Toán

Phân Tích Tình Hình Công Nợ Và Khả Năng Thanh Toán -

Đánh Giá Thực Trạng Tình Hình Tài Chính Của Công Ty Cổ Phần Cơ Điện Lạnh

Đánh Giá Thực Trạng Tình Hình Tài Chính Của Công Ty Cổ Phần Cơ Điện Lạnh -

Một Số Giải Pháp Cải Thiện Tình Hình Tài Chính Tại Công Ty Cổ Phần Cơ Điện Lạnh

Một Số Giải Pháp Cải Thiện Tình Hình Tài Chính Tại Công Ty Cổ Phần Cơ Điện Lạnh

Xem toàn bộ 126 trang tài liệu này.

(Nguồn: BCTC 2018 - 2020 và tính toán của tác giả)

67

Khái quát:

Hệ số khả năng sinh lời ròng của tài sản giảm từ 0,0979 năm 2019 xuống 0,0853 năm 2020, tốc độ giảm là 12,86%. Giai đoạn 2018 - 2019 lại giảm 22,59%, từ 0,1265 lần trong năm 2018 giảm còn 0,0979 lần trong năm 2019. Điều này cho thấy, mặc dù công ty mở rộng quy mô kinh doanh nhưng hệ số sinh lời của tài sản lại giảm đi, dó đó không có sự cải thiện mạnh về lợi nhuận, bằng chứng là lợi nhuận ròng của công ty trong 3 năm trở lại đây đều có sự sụt giảm, dẫn đến hệ số sinh lời lãi ròng trên tổng tài sản bình quân cũng giảm đi. Công ty cần đề ra biện pháp nhằm nâng cao hệ số sinh lời trên tài sản.

Cụ thể:

Hệ số sinh lời ròng của tài sản chịu ảnh hưởng bởi 3 nhân tố là hệ số đầu tư ngắn hạn (Hđ), số vòng quay vốn lưu động (SVlđ), hệ số chi phí (Hcp).

+ Trong điều kiện các nhân tố khác không đổi, hệ số đầu tư ngắn hạn có tác động cùng chiều với ROA, cụ thể năm 2020 so với năm 2019, Hđ giảm 0,0422 lần sẽ làm cho ROA giảm 0,0121 lần. Mức ảnh hưởng này tốt hơn của giai đoạn 2018 - 2019 (ROA giảm 0,016 lần)

+ Trong điều kiện các nhân tố khác không đổi, số vòng quay vốn lưu động có tác động cùng chiều với ROA, cụ thể năm 2020 so với năm 2019, số vòng quay vốn lưu động tăng từ 0,8939 lên 0,9811 sẽ làm cho ROA tăng 0,0084 lần. Trong khi giai đoạn 2018 - 2019, mức ảnh hưởng này làm giảm ROA với mức giảm 0,046 lần.

+ Trong điều kiện các nhân tố khác không đổi, hệ số chi phí có tác động ngược chiều đến ROA, cụ thể năm 2020 so với năm 2019, hệ số chi phí tăng từ 0,679 lên 0,7091 sẽ làm cho ROA giảm 0,0088. Ở giai đoạn 2018 - 2019 thì mức giảm gần như tương đồng, giảm 0,0080 lần.

Qua đó ta thấy được giai đoạn vừa qua, yếu tố tác động mạnh nhất đến ROA là sự thay đổi của hệ số đầu tư ngắn hạn. Hệ số đầu tư ngắn hạn giảm làm cho ROA giảm theo. Tuy nhiên đây chưa phải vấn đề đáng lo ngại bởi công ty đang tập trung vào các khoản đầu tư dài hạn để tài trợ cho các dự án lớn sắp tới.

Phân tích khả năng sinh lời vốn chủ sở hữu

68

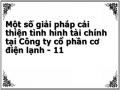

Bảng 2.11: Phân tích khả năng sinh lời vốn chủ sở hữu

Đơn vị tính: tỷ đồng

2020 | 2019 | 2018 | 2020/2019 | 2019/2018 | |||

ST | TL (%) | ST | TL (%) | ||||

1. ROE | 0.1470 | 0.1636 | 0.2024 | (0.0166) | -10.13% | (0.0389) | -19.20% |

- LNST | 1,713.50 | 1,719.92 | 1,884.76 | (6.42) | -0.37% | (164.83) | -8.75% |

- VCSH bình quân | 11,657.16 | 10,515.02 | 9,310.82 | 1,142.14 | 10.86% | 1,204.20 | 12.93% |

2. Hệ số tài sản/VCSH bình quân (HTS/VC) | 1.7223 | 1.6701 | 1.6000 | 0.0521 | 3.12% | 0.0701 | 4.38% |

- Tài sản bình quân | 20,076.61 | 17,561.21 | 14,897.17 | 2,515.40 | 14.32% | 2,664.05 | 17.88% |

3. Hđ | 0.2990 | 0.3413 | 0.3906 | (0.0422) | -12.38% | (0.0494) | -12.64% |

- TSNH bình quân | 6,003.84 | 5,993.37 | 5,819.52 | 10.47 | 0.17% | 173.85 | 2.99% |

4. SVlđ | 0.9811 | 0.8939 | 0.9324 | 0.0872 | 9.75% | (0.0385) | -4.13% |

- LCT | 5,890.34 | 5,357.64 | 5,426.12 | 532.70 | 9.94% | (68.48) | -1.26% |

5. Hcp | 0.7091 | 0.6790 | 0.6527 | 0.0301 | 4.44% | 0.0263 | 4.03% |

- Tổng chi phí | 4,176.84 | 3,637.72 | 3,541.36 | 539.12 | 14.82% | 96.36 | 2.72% |

6. MĐAH của HTS/VC đến ROE | ∆ROE (HTS/VC) = (HTS/VC1 - HTS/VC0) x Hđ0 x SVlđ0 x (1-Hcp0) | 0.0051 | 0.0089 | ||||

7. MĐAH của Hđ đến ROE | ∆ROE (Hđ) = HTS/VC1 x (Hđ1 - Hđ0) x SVlđ0 x (1-Hcp0) | - 0.0209 | - 0.0267 | ||||

8. MĐAH của SVlđ đến ROE | ∆ROE (SVlđ) = HTS/VC1 x Hđ1 x (SVlđ1 - SVlđ0) x (1- Hcp0) | 0.0144 | - 0.0076 | ||||

9. MĐAH của Hcp đến ROE | ∆ROE (Hcp) = HTS/VC1 x Hđ1 x SVlđ1 x (Hcp0 - Hcp1) | -0.0152 | - 0.0134 | ||||

Tổng hợp | - 0.0166 | - 0.0389 | |||||

Khái quát:

Khả năng sinh lời của vốn chủ sở hữu (ROE) năm 2020 là 0,147, giảm 10,13% so với năm 2019 là 0,1636, năm 2019 giảm 19,2% so với năm 2018 (năm 2018 ROE là 0,2024), có nghĩa là trong năm 2020, 1 đồng vốn chủ tham gia vào hoạt động sản xuất kinh doanh sẽ tạo ra 0,147 đồng lợi nhuận sau thuế, trong khi đó năm 2019 tạo ra 0,1636 đồng LNST và năm 2018 tạo ra 0,2024 đồng LNST.

Cụ thể:

ROE chịu tác động của 4 nhân tố là hệ số tài sản trên vốn chủ, hệ số đầu tư ngắn hạn, Số vòng quay vốn lưu động, Hệ số chi phí.

+ Trong điều kiện các nhân tố khác không đổi, hệ số tài sản trên vốn chủ tác động cùng chiều đến ROE, cụ thể năm 2020 so với năm 2019, hệ số tài sản trên vốn chủ tăng 0,0521 lần (tương ứng 3,12%) sẽ làm cho ROE tăng 0,0051 lần, tương tự ở giai đoạn 2019 so với 2018, hệ số tài sản trên vốn chủ tăng 0,0701 lần (tương ứng 4,38%) làm cho ROE tăng 0,0089 lần

+ Trong điều kiện các nhân tố khác không đổi, hệ số đầu tư ngắn hạn có tác động cùng chiều đến ROE, cụ thể năm 2020 so với năm 2019, Hđ giảm 0,0422 lần sẽ làm cho ROEgiảm 0,0209 lần. Mức ảnh hưởng này tốt hơn của giai đoạn 2018 - 2019 (ROA giảm 0,0267 lần)

+ Trong điều kiện các nhân tố khác không đổi, số vòng quay vốn lưu động có tác động cùng chiều với ROE, cụ thể năm 2020 so với năm 2019, số vòng quay vốn lưu động tăng 9,75% đã làm cho ROE tăng 0,0144 lần. Trong khi đó ở giai đoạn 2018

- 2019 ROE lại có mức giảm 0,0076 lần do số vòng quay vốn lưu động bị giảm 4,13%.

+ Trong điều kiện các nhân tố khác không đổi, hệ số chi phí có tác động ngược chiều đến ROE, cụ thể năm 2020 so với năm 2019, hệ số chi phí tăng từ 0,679 lên 0,7091 sẽ làm cho ROE giảm 0,0152 lần. Ở giai đoạn 2018 - 2019 thì mức giảm của ROE là 0,0134 lần.

Qua đây ta cũng thấy được tác động lớn nhất đến sự tăng trưởng của ROE chính là Hệ số đầu tư ngắn hạn. Việc tốc độ giảm của ROE đã thấp dần cho thấy chính sách đầu tư của công ty đã từng bước mang lại hiệu quả, hơn nữa công ty cũng quản lý tốt chi phí, phát triển doanh thu, khai thác hiệu quả khách hàng tiềm năng. Thể hiện ở

quy mô doanh thu cũng tăng cùng chi phí nhưng lại có tốc độ tăng doanh thu tốt hơn. Điều này chứng tỏ trong giai đoạn 2019 - 2020, công ty đã có kế hoạch tài chính cụ thể nhằm tối đa hóa lợi nhuận.

2.2.2.7. Phân tích tình hình lưu chuyển tiền tệ

Báo cáo lưu chuyển tiền tệ của công ty được thực hiện theo phương pháp gián tiếp.

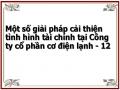

Khái quát:

Trong cả 3 năm từ 2018-2020, dòng tiền thuần của công ty đều âm, cho thấy dòng tiền thu vào đều nhỏ hơn dòng tiền chi ra cho thấy quy mô vốn bằng tiền của Công ty bị sụt giảm. Năm 2020, dòng tiền thuần là -887,89 tỷ đồng, năm 2019 là - 325,47 tỷ đồng, năm 2018 là -531,59 tỷ đồng, như vậy năm 2020 so với năm 2019, dòng tiền thuần giảm đi 562,42 tỷ đồng, tương ứng 172,8% trong khi ở giai đoạn năm 2019 so với năm 2018, dòng tiền thuần còn có sự tăng nhẹ 207,12 tỷ đồng, tương ứng 38,89%, sự biến động đột biến năm 2020 là do ở năm 2019 dòng tiền thuần từ hoạt động tài chính dương nhưng sang đến năm 2020 dòng tiền thuần từ hoạt động tài chính lại âm.

Cụ thể:

Lưu chuyển tiền thuần hoạt động kinh doanh trong năm 2020 dương 612,82 tỷ đồng, và có sự tăng trưởng mạnh mẽ trong giai đoạn này thể hiện hoạt động kinh doanh của công ty tạo ra sự tăng trưởng về vốn bằng tiền cho công ty, đây cũng là kênh tạo ra sự tăng trưởng vốn an toàn và bền vững nhất. Hơn nữa trong những năm gần đây, Việt Nam trở thành điểm thu hút vốn đầu tư của các doanh nghiệp nước ngoài, với lợi thế nhân công rẻ và dồi dào, các chủ doanh nghiệp nước ngoài đã tập trung đầu tư vào Việt Nam rất nhiều, cộng thêm các chính sách khuyến khích kinh tế của Chính phủ đã giúp công ty mở rộng quy mô đầu tư, có thêm nhiều dự án mới, hứa hẹn mang lại nhiều giá trị trong tương lai.

71

Bảng 2.12: Phân tích tình hình lưu chuyển tiền tệ

Đơn vị tính: tỷ đồng

2020 | 2019 | 2018 | 2020/2019 | 2019/2018 | |||

ST | Tỷ lệ | ST | Tỷ lệ | ||||

Dòng tiền thuần từ HĐKD | 612.82 | 319.18 | 90.24 | 293.65 | 92.00% | 228.93 | 253.68% |

Dòng tiền thuần từ HĐĐT | (826.71) | (1,629.72) | (220.26) | 803.02 | -49.27% | - 1,409.46 | 639.89% |

Dòng tiền thuần từ HĐTC | (674.01) | 985.08 | (402.57) | - 1,659.09 | -168.42% | 1,387.65 | -344.70% |

Tổng Dòng tiền thuần | (887.89) | (325.47) | (532.59) | - 562.42 | 172.80% | 207.12 | -38.89% |

(Nguồn: BCTC năm 2018 - 2020 và tính toán của tác giả)