Về cơ cấu tiền gửi theo đối tượng khách hàng, nguồn vốn huy động của chi nhánh chủ yếu là tiền gửi từ dân cư và các tổ chức, doanh nghiệp trên địa bàn, trong đó, tiền gửi dân cư chiếm tỷ trọng cao nhất. Nhìn vào biểu đồ 2.1 có thể thấy, tỷ lệ tiền gửi dân cư luôn giữ ở mức cao (từ 54% đến 70%) trong tổng nguồn vốn huy động được. Với việc xác định ưu tiền cho nguồn tiền gửi ổn định, bền vững từ dân cư, chi nhánh Hà Thành đã phát triển nhiều hình thức gửi tiền tiết kiệm để thu hút các khách hàng cá nhân như: tiết kiệm bậc thang, lãi suất linh hoạt, phát hành kỳ phiếu dự thưởng…Tiền gửi các tổ chức, doanh nghiệp cũng tăng lên đều đặn về doanh số là do nền kinh tế đang dần phục hồi, các doanh nghiệp quay vòng vốn nhanh hơn.

Nguồn vốn huy động theo loại tiền gửi mặc dù có sự thay đổi về con số tuyệt đối qua các năm nhưng chiếm tỷ trọng chủ yếu vẫn là tiền nội tệ (chiếm hơn 90% trong cơ cấu vốn huy động của chi nhánh). Điều này là hoàn toàn hợp lý vì chi nhánh Hà Thành hoạt động trên địa bàn quận Đống Đa, đây là khu vực người dân có thói quen sử dụng, tiết kiệm tiền bằng VNĐ, khối tổ chức kinh tế có hoạt động xuất nhập khẩu nhưng lượng tiền gửi ngoại tệ không lớn. Ngoại tệ từ 2010 đến 2013 giảm đi là do chi nhánh thực hiện trả ngoại tệ cho thị trường II theo chỉ đạo của NHNo&PTNT Việt Nam.

41

2.1.3.2. Cho vay

Bảng 2. 2. Doanh số và dư nợ cho vay giai đoạn 2010-2014

Đơn vị : tỷ đồng

Năm 2010 | Năm 2011 | Năm 2012 | Năm 2013 | Năm 2014 | ||||||

Số tiền | % | Số tiền | % | Số tiền | % | Số tiền | % | Số tiền | % | |

1. Doanh số cho vay | 2.335 | 100 | 2.178 | 100 | 2.425 | 100 | 3.564 | 100 | 3.764 | 100 |

- Nội tệ | 2.098 | 89,9 | 2.055 | 94,3 | 2.334 | 96,2 | 3.375 | 94,7 | 3.527 | 93,7 |

- Ngoại tệ (quy đổi) | 237 | 10,1 | 123 | 5,7 | 91 | 3,8 | 189 | 5,3 | 137 | 6,3 |

2. Doanh số thu nợ | 1.745 | 100 | 2.303 | 100 | 2.078 | 100 | 3.083 | 100 | 3.517 | 100 |

- Nội tệ | 1.584 | 90,8 | 2.053 | 89,1 | 2.061 | 99,2 | 2.923 | 94,8 | 3.342 | 95,0 |

- Ngoại tệ (quy đổi) | 161 | 9,2 | 250 | 10,9 | 17 | 0,8 | 160 | 5,2 | 175 | 5,0 |

3. Dư nợ | 1.350 | 100 | 1.225 | 100 | 1.572 | 100 | 2.055 | 100 | 2.302 | 100 |

a. Theo loại tiền | ||||||||||

- Nội tệ | 1.179 | 87,3 | 1.181 | 96,4 | 1.455 | 92,6 | 1.908 | 92,8 | 2.106 | 91,5 |

- Ngoại tệ (quy đổi) | 171 | 12,7 | 44 | 3,6 | 117 | 7,4 | 147 | 7,2 | 196 | 8,5 |

b. Theo kỳ hạn | ||||||||||

- Ngắn hạn | 1.005 | 74,4 | 982 | 80,2 | 1.288 | 81,9 | 1.778 | 86,5 | 2.000 | 86,9 |

- Trung, dài hạn | 345 | 25,6 | 199 | 19,8 | 284 | 18,1 | 277 | 13,5 | 302 | 13,1 |

c. Theo đối tượng | ||||||||||

- Cá nhân, hộ GĐ | 200 | 14,8 | 254 | 20,7 | 348 | 22,1 | 520 | 25,3 | 680 | 29,5 |

- Tổ chức, DN | 1.150 | 85,2 | 971 | 79,3 | 1.224 | 77,9 | 1.535 | 74,7 | 1.622 | 70,5 |

4. Nợ xấu | 9,5 | 0,7 | 33 | 2,7 | 37 | 2,3 | 71 | 3,48 | 65 | 2,82 |

Có thể bạn quan tâm!

-

Các Nhân Tố Ảnh Hưởng Đến Mở Rộng Cho Vay Tiêu Dùng Của Nhtm

Các Nhân Tố Ảnh Hưởng Đến Mở Rộng Cho Vay Tiêu Dùng Của Nhtm -

Kinh Nghiệm Mở Rộng Cho Vay Tiêu Dùng Của Một Số Nhtm Trên Thế Giới Và Bài Học Kinh Nghiệm Cho Các Nhtm Ở Việt Nam

Kinh Nghiệm Mở Rộng Cho Vay Tiêu Dùng Của Một Số Nhtm Trên Thế Giới Và Bài Học Kinh Nghiệm Cho Các Nhtm Ở Việt Nam -

Tỷ Trọng Dư Nợ Cho Vay Tiêu Dùng Trong Tổng Dư Nợ Một Số Ngân Hàng Mỹ Và Trung Quốc

Tỷ Trọng Dư Nợ Cho Vay Tiêu Dùng Trong Tổng Dư Nợ Một Số Ngân Hàng Mỹ Và Trung Quốc -

Thực Trạng Mở Rộng Cho Vay Tiêu Dùng Của Nhno&ptnt Chi Nhánh Hà Thành

Thực Trạng Mở Rộng Cho Vay Tiêu Dùng Của Nhno&ptnt Chi Nhánh Hà Thành -

Lợi Nhuận Từ Hoạt Động Cho Vay Tiêu Dùng Giai Đoạn 2010-2014

Lợi Nhuận Từ Hoạt Động Cho Vay Tiêu Dùng Giai Đoạn 2010-2014 -

Giải Pháp Mở Rộng Hoạt Động Cho Vay Tiêu Dùng Tại Chi Nhánh Nhno&ptnt Hà Thành

Giải Pháp Mở Rộng Hoạt Động Cho Vay Tiêu Dùng Tại Chi Nhánh Nhno&ptnt Hà Thành

Xem toàn bộ 107 trang tài liệu này.

(Nguồn:báo cáo tổng kết từ năm 2010 – 2014)

42

2500

2000

1500

1000

500

0

2010 2011 2012 2013 2014

Cho vay cá nhân, hộ gia đình Cho vay tổ chức, doanh nghiệp

Biểu đồ 2. 2. Dợ nợ tín dụng theo đối tượng giai đoạn 2010-2014

Hoạt động cho vay tại NHNo&PTNT chi nhánh Hà Thành trong những năm gần đây cũng có sự tăng trưởng khả quan. Về doanh số cho vay, năm 2010 đạt mức 2.335 tỷ đồng. Năm 2011 giảm 6,7% xuống ở mức 2.178 tỷ đồng; nhưng đến năm 2012, doanh số cho vay đã tăng trưởng vượt bậc lên

2.425 tỷ đồng, tăng 11,34% so với năm 2011. Năm 2013 doanh số tăng 47%; năm 2014 tăng 5,6% so với năm trước đó.

Chi nhánh cũng đạt được con số về dư nợ cho vay tăng trưởng hàng năm, duy chỉ có năm 2011 là giảm 125 tỷ đồng, tương ứng 9,3%. Các năm còn lại đều tăng: năm 2012 tăng 28,32%; năm 2013 tăng 30,73% và năm 2014 tăng 12,02% so với năm trước.

Phân loại dư nợ theo loại tiền, chiếm tỷ trọng chủ yếu (khoảng 90%) là cho vay nội tệ. Điều này là dễ hiểu vì chi nhánh hoạt động chủ yếu là cho vay dự án trong nước, các doanh nghiệp thường vay nội tệ để mở rộng và phục vụ

43

sản xuất kinh doanh. Vay ngoại tệ chỉ chiếm một phần nhỏ trong hoạt động xuất nhập khẩu của một số doanh nghiệp.

Phân loại dư nợ theo kỳ hạn, cho vay ngắn hạn chiếm tỷ trọng chủ yếu so với cho vay trung và dài hạn. Đặc điểm của các khoản vay ngắn hạn là tính an toàn cao hơn đối với ngân hàng. Các khoản vay này được hoàn trả trong vòng dưới 1 năm sẽ ít rủi ro hơn đối với ngân hàng, nên lãi suất cho vay vì thế cũng thấp hơn so với cho vay trung và dài hạn. Thêm vào đó, vì chi nhánh huy động vốn nhàn rỗi từ dân cư và doanh nghiệp chủ yếu cũng là vốn ngắn hạn (kỳ hạn dưới 12 tháng) nên việc cho vay tập trung vào các khoản vay ngắn hạn cũng là để cân bằng với nguồn huy động, tránh rủi ro về kỳ hạn.

Phân loại dư nợ theo đối tượng khách hàng, có thể thấy chi nhánh hiện nay vẫn tập trung chủ yếu vào các tổ chức, doanh nghiệp. Đây là các khách hàng truyền thống từ xưa đến nay của các ngân hàng tại Việt Nam. Cho vay cá nhân, hộ gia đình chỉ chiếm một phần rất nhỏ. Có thể thấy chi nhánh Hà Thành vẫn chưa tập trung khai thác tiềm năng đối với cá nhân, hộ gia đình, tuy nhiên con số này vẫn tăng trưởng hàng năm, đây là khía cạnh mà ngân hàng có thể xem xét mở rộng, phát triển để đem lại lợi nhuận hơn trong tương lai.

Về chất lượng tín dụng: Trong hoạt động ngân hàng thì cho vay là hoạt động chứa đựng nhiều rủi ro, ảnh hưởng đến sự phát triển của ngân hàng; đặc biệt trong nền kinh tế thị trường luôn chứa đựng nhiều biến động khó đoán trước được thì việc cho vay vốn, chậm và không thu hồi được vốn dẫn đến nợ quá hạn, nợ xấu, mất vốn là điều khó tránh khỏi. Nợ quá hạn, nợ xấu phản ánh chất lượng khoản cho vay rất rõ nét và cho thấy mức độ an toàn trong hoạt động của ngân hàng, từ đó ảnh hưởng đến kết quả kinh doanh nói chung và hoạt động cho vay nói riêng. Do đó, giảm thiểu nợ quá hạn và nợ xấu luôn là

44

mục tiêu của các ngân hàng thương mại. Tỷ lệ nợ xấu của chi nhánh Hà Thành biến động qua các năm nhưng chiếm tỷ lệ khá nhỏ trong tổng dư nợ (khoảng 2-3%). Năm 2010, tỷ lệ nợ xấu chỉ khoảng 0,7% trong tổng dư nợ (tương đương khoảng 9,7 tỷ đồng). Năm 2011, tỷ lệ này tăng lên 2,7% (tương đương khoảng 33 tỷ đồng); năm 2012 giảm xuống còn 2,3%; năm 2013 tỷ lệ này cao nhất là 3,48% và cuối cùng 2014 tỷ lệ này giảm xuống còn 2,82% trên tổng dư nợ.

2.1.3.3. Các hoạt động khác

* Thanh toán quốc tế:

Bảng 2. 3. Hoạt động thanh toán quốc tế giai đoạn 2010-2014

Đơn vị tính: Nghìn USD

Năm 2010 | Năm 2011 | Năm 2012 | Năm 2013 | Năm 2014 | |

Thanh toán hàng nhập khẩu | 26.100 | 10.500 | 11.100 | 29.000 | 61.900 |

Thanh toán hàng xuất khẩu | 20.600 | 300 | 1.900 | 2.600 | 10.400 |

Thu nhập từ phí TTQT | 51 | 49 | 50 | 111 | 118 |

(Nguồn: báo cáo tổng kết từ năm 2010 – 2014)

Hoạt động thanh toán quốc tế của NHNo&PTNT chi nhánh Hà Thành qua các năm cũng có những bước phát triển vững chắc. Nhờ có định hướng đúng và chú trọng chất lượng dịch vụ nên hoạt động thanh toán xuất nhập khẩu của ngân hàng đã thu hút được nhiều khách hàng đến giao dịch. Doanh số thu phí từ thanh toán quốc tế qua các năm đều tăng trưởng tốt. Bắt đầu từ 2011, thu nhập từ phí thanh toán quốc tế đã tăng từ 50 nghìn USD lên tới 118 nghìn USD tính đến năm 2014.

* Kinh doanh ngoại tệ:

45

Chi nhánh luôn đảm bảo hoạt động kinh doanh ngoại tệ được thực hiện theo đúng quy chế quản lý ngoại hối của nhà nước và của NHNo&PTNT Việt Nam. Chi nhánh đã thực hiện kinh doanh mua, bán ngoại tệ với khách hàng có nhu cầu thanh toán bằng ngoại tệ, cụ thể như sau:

Bảng 2. 4. Hoat động kinh doanh ngoại tệ giai đoạn 2010-2014

Đơn vị tính: Nghìn USD

Năm 2010 | Năm 2011 | Năm 2012 | Năm 2013 | Năm 2014 | |

Doanh số mua ngoại tệ | 33.400 | 26.800 | 16.300 | 44.000 | 62.100 |

Doanh số bán ngoại tệ | 33.800 | 26.700 | 16.300 | 44.000 | 62.100 |

Chênh lệch thu chi về KDNT | 28 | 16 | 19 | 59 | 70 |

(Nguồn: báo cáo tổng kết từ năm 2010 – 2014)

Từ năm 2010, NHNN đã điều chỉnh biên độ và tăng tỷ giá liên ngân hàng khiến cho giao dịch tỷ giá tại chi nhánh gần hơn với tỷ giá trên thị trường không chính thức. Chi nhánh chủ trương ký kết các hợp đồng mua ngoại tệ với các doanh nghiệp xuất khẩu và mua ngoại tệ từ hội sở chính để phục vụ nhu cầu khách hàng. Nguồn ngoại tệ mua được tập trung bán cho khách hàng để trả nợ vay. Kết quả là: Doanh số ngoại tệ bắt đầu tăng trưởng từ năm 2013 và lợi nhuận từ kinh doanh ngoại tệ của chi nhánh cũng tăng lên đáng kể, góp phần tăng hiệu quả kinh doanh của toàn chi nhánh.

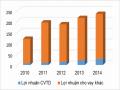

2.1.3.4. Kết quả hoạt động kinh doanh

Lợi nhuận trước thuế của chi nhánh tăng trưởng khá ổn định trong giai đoạn từ 2010 đến 2014. Mức lợi nhuận của 2 năm 2010, 2011 đều đạt 30 tỷ VNĐ, đến năm 2012 tăng 2,8 tỷ VNĐ tương đương tăng 9,3% so với năm trước. Năm 2013 mức lợi nhuận này tăng lên đạt 34,4 tỷ VNĐ (tăng tương

46

ứng 4,9% so với năm 2012). Cuối cùng năm 2014 tăng đột phá 16,3 VNĐ (tương ứng 47,4% so với năm 2013).

50.7

34.4

30

30

32.8

60

50

40

30

20

10

0

2010 2011 2012 2013 2014

Biểu đồ 2. 3. Lợi nhuận giai đoạn 2010-2014 của chi nhánh Hà Thành

2.2. THỰC TRẠNG CHO VAY TIÊU DÙNG TẠI NHNo&PTNT CHI NHÁNH HÀ THÀNH

2.2.1. Cơ sở pháp lý của hoạt động cho vay tiêu dùng tại NHNo&PTNT chi nhánh Hà Thành

Dịch vụ cho vay tiêu dùng của chi nhánh chịu sự điều chỉnh của nhiều văn bản pháp lý do nhà nước cũng như NHNo&PTNT ban hành, bao gồm:

- Quyết định số 1627/2001/QĐ-NHNN ngày 31/12/2001 về quy chế cho vay của tổ chức tín dụng đối với khách hàng, quyết định 127/2005/QĐ- NHNN sửa đổi bổ sung quyết định trên, quyết định 493/2005/QĐ-NHNN sửa đổi bổ sung quyết định 127.

47

- Thông tư số 02/2013/TT-BTC về việc phân loại, mức trích, phương pháp trích lập dự phòng rủi ro và việc sử dụng dự phòng để xử lý rủi ro tín dụng trong hoạt động ngân hàng đối với các tài sản có.

- Thông tư số 09/2014/TT-BTC về việc sửa đổi, bổ sung một số điều của thông tư 02/2013/TT-BTC về việc phân loại, mức trích, phương pháp trích lập dự phòng rủi ro và việc sử dụng dự phòng để xử lý rủi ro tín dụng trong hoạt động ngân hàng đối với các tài sản có.

- Quyết định số 66/QĐ-HĐQT-KHDN của Hội đồng thành viên NHNo&PTNT về việc ban hành quy định cho vay đối với khách hàng trong hệ thống NHNo&PTNT Việt Nam.

- Quyết định 836/QĐ-NHNo-HSX ngày 07/8/2014 về việc ban hành quy trình cho vay đối với khách hàng là hộ gia đình, cá nhân trong hệ thống NHNo&PTNT Việt Nam.

- Quyết định số 450/QĐ-HĐTV-XLRR ngày 30/5/2014 về việc quy định và phân loại tài sản có, mức trích, phương pháp trích lập dự phòng rủi ro và sử dụng dự phòng để xử lý rủi ro trong hoạt động của Agribank.

2.2.2. Thực trạng cho vay tiêu dùng tại NHNo&PTNT Hà chi nhánh Thành

2.2.2.1. Thực trạng CVTD tại NHNo&PTNT Chi nhánh Hà Thành

Bảng 2. 5. Thực trạng cho vay tiêu dùng giai đoạn 2010-2014

Đơn vị tính: Tỷ VNĐ

Năm 2010 | Năm 2011 | Năm 2012 | Năm 2013 | Năm 2014 | ||||||

Kế hoạch | Thực tế | Kế hoạch | Thực tế | Kế hoạch | Thực tế | Kế hoạch | Thực tế | Kế hoạch | Thực tế | |

1. Doanh số | 310 | 321 | 400 | 428 | 500 | 506 | 650 | 625 | 800 | 786 |

2. Dư nợ | 200 | 200 | 240 | 254 | 280 | 289 | 400 | 370 | 550 | 515 |

+ CV mua nhà | 115,9 | 134,8 | 168,1 | 287,8 | 415,4 |

48