giả đề xuất phương hướng, giải pháp hoàn thiện CCĐHLS của NHNN đến năm 2025 và tầm nhìn đến năm 2030.

5. Cách tiếp cận và phương pháp nghiên cứu đề tài Luận án

5.1 Cách tiếp cận nghiên cứu

CCĐHLS là bộ phận quan trọng của CSTT, đòi hỏi phải được xây dựng chính xác, phù hợp trong từng giai đoạn kinh tế và phải mang tính hướng dẫn lãi suất thị trường. Do đó, khi nghiên cứu về CCĐHLS của NHNN, tác giả tiếp cập đối tượng nghiên cứu ở góc độ NHNN Việt Nam trên cơ sở cách tiếp cận của kinh tế phát triển nhằm tìm hiểu hoạt động xây dựng và thực hiện CCĐHLS của NHNN Việt Nam, đánh giá chính sách lãi suất và điều hành lãi suất của NHNN. Cụ thể như sau:

Trên góc độ nghiên cứu này, tác giả tập trung xem xét mục tiêu điều hành lãi suất, lựa chọn công cụ lãi suất của NHTW, nguyên tắc xác định lãi suất và phương pháp điều hành lãi suất của NHTW trên thế giới, từ đó vận dụng, nghiên cứu thực tế CCĐHLS của NHNN để thấy được các hạn chế còn tồn tại, nguyên nhân dẫn đến hạn chế và đưa ra phương hướng hoàn thiện CCĐHLS của NHNN đến năm 2025 và tầm nhìn đến năm 2030.

Bên cạnh đó, tác giả xem xét sự lan toả của lãi suất của NHTW tới nền kinh tế, đặc biệt là sự lan toả của lãi suất của NHTW tới lãi suất huy động vốn của hệ thống NHTM, lãi suất cho vay của hệ thống NHTM và lạm phát. Luận án đồng thời tìm hiểu các chỉ tiêu đánh giá sự hoàn thiện CCĐHLS của NHTW trong điều kiện nền kinh tế thị trường, trên cơ sở đó đánh giá mức độ hoàn thiện của CCĐHLS của NHNN Việt Nam trong giai đoạn năm 2002 – 2016. Bên cạnh đó, tác giả thực hiện nghiên cứu định lượng để thấy được sự lan toả của lãi suất của NHNN Việt Nam tới nền kinh tế từ đó chứng minh CCĐHLS của NHNN còn tồn tại hạn chế, cần phải tiếp tục hoàn thiện.

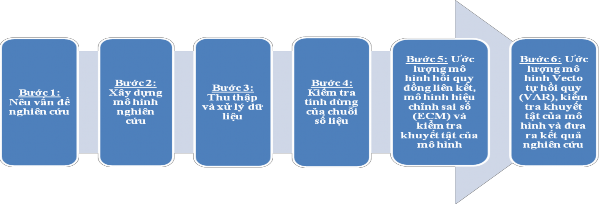

5.2 Quy trình nghiên cứu

Có thể bạn quan tâm!

-

Hoàn thiện cơ chế điều hành lãi suất của Ngân hàng Nhà nước Việt Nam trong điều kiện nền kinh tế thị trường - 2

Hoàn thiện cơ chế điều hành lãi suất của Ngân hàng Nhà nước Việt Nam trong điều kiện nền kinh tế thị trường - 2 -

Tổng Quan Các Công Trình Nghiên Cứu Đã Công Bố Ở Trong Nước Về Cơ Chế Điều Hành Lãi Suất Của Ngân Hàng Trung Ương Trong Nền Kinh Tế Thị Trường

Tổng Quan Các Công Trình Nghiên Cứu Đã Công Bố Ở Trong Nước Về Cơ Chế Điều Hành Lãi Suất Của Ngân Hàng Trung Ương Trong Nền Kinh Tế Thị Trường -

Những Vấn Đề Thuộc Đề Tài Luận Án Chưa Được Các Công Trình Đã Công Bố Nghiên Cứu, Giải Quyết

Những Vấn Đề Thuộc Đề Tài Luận Án Chưa Được Các Công Trình Đã Công Bố Nghiên Cứu, Giải Quyết -

Cơ Sở Lý Luận Về Cơ Chế Điều Hành Lãi Suất Của Ngân Hàng Trung Ương Trong Điều Kiện Nền Kinh Tế Thị Trường

Cơ Sở Lý Luận Về Cơ Chế Điều Hành Lãi Suất Của Ngân Hàng Trung Ương Trong Điều Kiện Nền Kinh Tế Thị Trường -

Mục Tiêu Điều Hành Lãi Suất Của Ngân Hàng Trung Ương

Mục Tiêu Điều Hành Lãi Suất Của Ngân Hàng Trung Ương -

Mô Hình Is – Lm Khi Nhtw Theo Đuổi Mục Tiêu Lãi Suất

Mô Hình Is – Lm Khi Nhtw Theo Đuổi Mục Tiêu Lãi Suất

Xem toàn bộ 249 trang tài liệu này.

Nguồn: Tác giả tự tổng hợp

Sơ đồ 1: Quy trình nghiên cứu

Bước 1: Nêu vấn đề nghiên cứu

Mục tiêu cuối cùng của điều hành CSTT và CCĐHLS là hướng tới ổn định giá, thông qua việc duy trì tỷ lệ lạm phát thấp, tạo điều kiện thuận lợi cho kinh tế tăng trưởng ổn định, từ đó đạt được tỷ lệ lao động có việc làm cao. Vì mối quan hệ giữa lãi suất của NHTW với tỷ lệ lạm phát là quan trọng, cần được xem xét trong Luận án nên tác giả xây dựng mô hình nghiên cứu quan hệ này thông qua nghiên cứu của William J.Crowder và Dennis L.Hoffman công bố năm 1996 và nghiên cứu của Robert E.Lucas công bố năm 1978.

Dựa trên mô hình nghiên cứu xây dựng được, tác giả thu thập, xử lý dữ liệu, áp dụng lý thuyết đồng liên kết (Cointegration Theory) và mô hình hiệu chỉnh sai số (ECM – Error Correction Model) nhằm kiểm định các hiệu ứng tác động dài hạn và ngắn hạn của lãi suất của NHTW đến tỷ lệ lạm phát (được biểu hiện thông qua chỉ số giá tiêu dùng – CPI). Hơn nữa, tác giả sử dụng mô hình vectơ tự hồi quy (VAR) để làm rõ cơ chế lan toả của lãi suất của NHTW tới CPI, cũng như sử dụng kết quả ước lượng mô hình VAR để chứng minh CCĐHLS của NHTW tốt hay chưa tốt.

Bước 2: Xây dựng mô hình nghiên cứu

Như đã nêu ở trên, để làm rõ tác động của lãi suất của NHTW tới CPI, tác giả xây dựng mô hình nghiên cứu dựa trên cơ sở nghiên cứu về mối quan hệ dài hạn

giữa lãi suất danh nghĩa và lạm phát dựa trên phương trình Fisher của William J.Crowder và Dennis L.Hoffman và kỳ vọng hợp lý từ mô hình định giá tài sản của Robert E.Lucas [103], [118].

Bước 3: Thu thập và xử lý dữ liệu

Với mô hình ECM và mô hình VAR, bộ số liệu chuỗi thời gian được sử dụng trong Luận án gồm các loại số liệu sau:

- Lãi suất tái cấp vốn, lãi suất tái chiết khấu, lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng, lãi suất cho vay qua đêm bình quân trên thị trường liên ngân hàng được thu thập từ NHNN.

- Chỉ số giá tiêu dùng (CPI) tháng so với cùng kỳ năm trước được Tổng Cục Thống kê Việt Nam công bố.

- Lãi suất huy động vốn bình quân và lãi suất cho vay bình quân của hệ thống NHTM tại Việt Nam được sử dụng từ nguồn Thống kê tài chính quốc tế (IFS).

Với CPI thu thập được, tác giả lấy logarit của CPI nhằm làm giảm sự chênh lệch giữa CPI và các mức lãi suất của NHNN. Sau đó, tác giả kiểm tra và xử lý yếu tố mùa vụ, yếu tố xu thế theo phương pháp Census X12 trong Eviews 6.

Bước 4: Kiểm tra tính dừng của chuỗi số liệu

Với các số liệu đã được xử lý, tác giả thực hiện kiểm tra tính dừng của chuỗi số liệu.

Bước 5: Ước lượng mô hình hồi quy đồng liên kết, mô hình hiệu chỉnh sai số (ECM) và kiểm tra khuyết tật của mô hình

Nếu các số liệu dừng ở sai phân bậc 1, lý thuyết đồng liên kết sẽ được sử dụng để ước lượng mô hình hồi quy đồng liên kết nhằm kiểm tra sự tồn tại của mối quan hệ dài hạn giữa lãi suất của NHTW và CPI.

Sau khi kiểm tra và thấy tồn tại mối quan hệ đồng liên kết giữa lãi suất của NHTW và CPI, tác giả thực hiện kiểm định mô hình hiệu chỉnh sai số nhằm tìm ra mối quan hệ ngắn hạn giữa hai biến này, đồng thời kiểm tra khuyết tật của mô hình.

Bước 6: Ước lượng mô hình Vecto tự hồi quy (VAR), kiểm tra khuyết tật của mô hình và đưa ra kết quả nghiên cứu.

Mô hình VAR của Luận án được thực hiện trên cơ sở nghiên cứu gốc của Ben S.Bernanke và Alan S.Blinder công bố năm 1992 về cơ chế lan toả của lãi suất liên bang của Hoa Kỳ tới tỷ lệ thất nghiệp, log của CPI, log của ba biến gồm vốn huy động, chứng khoán và các khoản cho vay trong bảng cân đối kế toán của NHTM [98]. Đồng thời, mô hình này được thực hiện trên cơ sở tham khảo nghiên cứu của Trầm Thị Xuân Hương và cộng sự công bố năm 2014 về “Truyền dẫn của chính sách tiền tệ qua kênh lãi suất ngân hàng tại Việt Nam trước và sau khủng hoảng”

[86] để tiến hành nghiên cứu thực nghiệm tại Việt Nam, từ đó thấy được sự lan toả lãi suất của NHNN tới CPI, sử dụng kết quả nghiên cứu để đánh giá sự hoàn thiện CCĐHLS của NHNN.

5.3 Các phương pháp thu thập và xử lý thông tin

Số liệu sử dụng trong Luận án là số liệu thứ cấp trong giai đoạn từ tháng 1/2002 đến tháng 12/2016 được thu thập từ các nguồn chính thức, cụ thể:

- Số liệu từ NHNN Việt Nam: Các loại lãi suất công bố theo tháng gồm: LSCB, tái chiết khấu, tái cấp vốn, cho vay qua đêm trong thanh toán điện tử liên ngân hàng, cho vay qua đêm bình quân liên ngân hàng; tốc độ tăng trưởng tín dụng; trần lãi suất huy động vốn bằng VNĐ; trần lãi suất huy động vốn bằng USD; trần lãi suất cho vay bằng VNĐ.

- Số liệu từ Quốc hội Việt Nam: Mục tiêu tăng trưởng kinh tế, mục tiêu kiểm soát lạm phát tại Việt Nam giai đoạn năm 2002 – 2016.

- Số liệu thu thập từ Quỹ tiền tệ Quốc tế: Lãi suất huy động vốn bình quân và lãi suất cho vay bình quân của hệ thống NHTM Việt Nam.

- Số liệu từ Tổng cục Thống kê Việt Nam: Chỉ số giá cả tiêu dùng các tháng so với cùng kỳ năm trước của Việt Nam; Tỷ lệ lạm phát của Việt Nam.

- Số liệu từ Ngân hàng Phát triển Châu Á: Tình hình lao động của Việt Nam giai đoạn năm 2002 – 2016, cụ thể: số liệu về lực lượng lao động, số người có việc làm, số người thất nghiệp, tỷ lệ thất nghiệp.

Trong đó, một số tháng các năm 2008, 2011... NHNN nhiều lần điều chỉnh lãi suất. Để đảm bảo số liệu sử dụng trong Luận án cùng độ dài theo tháng, tác giả lấy trung bình các mức lãi suất được điều chỉnh trong cùng một tháng.

5.4 Các phương pháp nghiên cứu

Các phương pháp nghiên cứu được sử dụng trong Luận án gồm:

(1) Phương pháp thống kê

Được sử dụng để thu thập thông tin, số liệu phục vụ nghiên cứu nhằm chứng minh cho các luận điểm được đưa ra trong Luận án.

(2) Phương pháp so sánh

Được sử dụng để so sánh thông tin, số liệu qua các thời kỳ trong giai đoạn nghiên cứu, từ đó làm rõ thực trạng CCĐHLS và sự hoàn thiện của CCĐHLS của NHNN trong giai đoạn từ năm 2002 đến năm 2016.

(3) Phương pháp tổng hợp – phân tích

Được sử dụng để tổng hợp các thông tin, số liệu đã thu thập từ đó kết hợp với phương pháp so sánh để làm rõ thực tế xây dựng lãi suất, điều hành lãi suất của NHNN cũng như tác động của các loại lãi suất này tới các biến số vĩ mô quan trọng như tăng trưởng kinh tế, CPI.

(4) Phương pháp ước lượng quan hệ đồng liên kết và hồi quy mô hình hiệu chỉnh sai số theo phương pháp bình phương bé nhất – ECM

Theo học thuyết Keynes mới, quan hệ giữa lãi suất và lạm phát thay đổi theo thời gian. Giá cả cứng nhắc trong ngắn hạn, song dưới tác động điều hành lãi suất của NHTW, lãi suất của NHTW thay đổi dẫn đến chi phí vốn của nền kinh tế thay đổi, khiến các doanh nghiệp phải điều chỉnh lại kế hoạch sản xuất, ảnh hưởng đến mức sản lượng đầu ra, từ đó có tác động điều chỉnh giá cả hàng hóa bán trên thị trường. Như vậy, theo thời gian, lạm phát có xu hướng thay đổi ngược chiều với sự điều chỉnh lãi suất của NHTW. Để kiểm định mối quan hệ giữa hai biến lạm phát và lãi suất của NHTW, tác giả sẽ xây dựng mô hình nghiên cứu mối quan hệ tác động giữa hai biến này, sau đó sử dụng kiểm định đồng liên kết và mô hình hiệu chỉnh sai số để thấy được tác động cụ thể của lãi

suất của NHTW tới lạm phát. Trong đó, tác giả sử dụng kiểm định đồng liên kết và mô hình hiệu chỉnh sai số được C.W.J. Granger phát triển và năm 1981 và hoàn thiện bởi Robert F.Engle và C.W.J. Granger vào năm 1987. Engle và Granger đưa ra bốn bước tiến hành kiểm định đồng liên kết và mô hình hiệu chỉnh sai số gồm:

Bước 1: Tìm bậc của sai phân.

Bước 2: Kiểm định đồng liên kết nhằm tìm ra mối quan hệ dài hạn giữa các biến số.

Bước 3: Tìm bậc của sai phân cho phần dư. Bước 4: Ước lượng mô hình hiệu chỉnh sai số.

Tuy nhiên, trên thực tế “đa số các chuỗi số kinh tế đều là chuỗi không dừng [80]” nên nếu thực hiện mô hình hồi quy có thể dẫn đến hiện tượng tương quan giả [115], kết quả hồi quy thu được cho các kết quả kiểm định thống kê t, F, R2 rất tốt song mô hình có thể không có ý nghĩa. Do vậy, trước khi kiểm định đồng liên kết, tác giả thực hiện kiểm định tính dừng của chuỗi số liệu trên cơ sở phương pháp kiểm định nghiệm đơn vị Augmented Dickey – Fuller.

Nếu các biến dừng cùng bậc, tác giả thực hiện hồi quy theo phương pháp bình phương bé nhất (OLS – Ordinary Least Square) với mô hình nghiên cứu của Luận án. Tiếp đến, tác giả lấy phần dư của mô hình hồi quy trên. Theo Robert F.Engle và C.W.J. Granger có 7 phương pháp để kiểm định đồng liên kết trong mô hình hồi quy theo phương pháp bình phương bé nhất gồm: sử dụng kiểm định Durbin Watson; kiểm định phần dư theo phương pháp DF, ADF; RVAR, ARVAR; UVAR, AUVAR [113]. Trong đó, hai phương pháp được sử dụng phổ biến là dựa vào kiểm định Durbin Watson và kiểm định tính dừng của phần dư theo phương pháp kiểm định nghiệm đơn vị Dickey – Fuller. Cụ thể:

- Nếu kết quả kiểm định Durbin Watson > 0,386 thì các biến có mối quan hệ đồng liên kết [113].

- Nếu phần dư của mô hình là chuỗi dừng thì các biến của mô hình có mối quan hệ đồng liên kết [113].

Nếu tồn tại mối quan hệ đồng liên kết thì các biến lạm phát và lãi suất của NHTW có mối quan hệ cân bằng trong dài hạn. Để ước lượng mối quan hệ ngắn hạn của hai biến số này, tác giả thực hiện ước lượng mô hình hiệu chỉnh sai số (ECM) theo mô hình nghiên cứu có tính thêm phần dư của mô hình từ đó đưa ra kết luận về tác động điều hành lãi suất của NHTW tới lạm phát.

(5) Phương pháp định lượng sử dụng mô hình vector tự hồi quy – VAR (5.1) Mô hình VAR dạng cấu trúc và mô hình VAR dạng rút gọn

Vì mô hình nghiên cứu của Luận án chỉ có lãi suất và lạm phát nên Luận án trình bày về mô hình VAR dạng cấu trúc (là mô hình VAR dạng nguyên thủy mà Sims (1980) lần đầu tiên giới thiệu với hai biến số và trễ một bước làm cơ sở cho ước lượng ở Chương 2, cụ thể:

y1t a10 a11 y2t a12 y1(t 1) a13 y2(t 1) 1t

y2t a20 a21 y1t a22 y1(t 1) a23 y2(t 1) 2t

Hay viết dưới dạng ma trận:

yt A A0 yt A1 yt 1 t

(1)

Trong đó yit là các chuỗi dừng, thể hiện các biến lãi suất tái cấp vốn, lãi suất tái chiết khấu, lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng, lãi suất cho vay qua đêm bình quân liên ngân hàng, lãi suất huy động vốn bình quân của hệ thống NHTM, lãi suất cho vay bình quân của hệ thống NHTM và CPI; các sai số ngẫu nhiên ε1t, ε2t là các nhiễu trắng và không tương quan với nhau. Hệ này đối xứng theo nghĩa vai trò của các biến số y1t và y2t là hoàn toàn như nhau trong mô hình, ngoài ra mỗi phương trình đều có số biến như nhau.

Trong mô hình này, dễ nhận thấy có tồn tại mối quan hệ tương quan giữa biến giải thích và sai số ngẫu nhiên trong mỗi phương trình, nên việc áp dụng OLS là không phù hợp vì các ước lượng thu được sẽ chệch và thậm chí là không vững. Do đó, việc ước lượng mô hình trên được thông qua việc ước lượng mô hình VAR dạng rút gọn. Trong đó, mô hình dạng rút gọn là mô hình mà không có các biến nội sinh trong vế phải của các phương trình. Mô hình VAR dạng rút gọn cho mô hình trên có dạng như sau:

Hay:

y1t b10 b11 y1(t 1) b12 y2(t 1) e1t

y2t b20 b21 y1(t 1) b22 y2(t 1) e2t

yt B0 B1 yt 1 et

(2)

(2’)

Trong đó:

B b10 ; B

b11 b12 ; y

y1t ; e

e1t

0 b 1

b b t

y t e

20

21 22

2t

2t

Có thể thấy mô hình này không có vấn đề về tính nội sinh của các biến giải thích nên phương pháp OLS sẽ cho các ước lượng tuyến tính không chệch tốt nhất trong lớp các ước lượng tuyến tính không chệch.

Một ứng dụng quan trọng nữa của mô hình VAR là phân tích cơ chế truyền tải sốc. Hàm phản ứng (Impulse response function) và phân rã phương sai được sử dụng để phân tích cơ chế truyền tải sốc. Việc tính toán hàm phản ứng và phân rã phương sai tuy nhiên lại cần đến các ước lượng của các tham số trong mô hình VAR dạng cấu trúc. Do đó câu hỏi được đặt ra là liệu Luận án có thể sử dụng các tham số từ mô hình rút gọn để suy ra các tham số cho mô hình cấu trúc hay không? Để trả lời câu hỏi này, mô hình VAR dạng cấu trúc tổng quát với m biến và trễ p bước được viết lại như sau:

yt A A0 yt ... Ap yt p t

Trong đó, yt = (y1t,…, ymt)’; Ai: ma trận cấp mxm, A: ma trận cấp mx1 Và mô hình dạng rút gọn tương ứng là:

y (I A )1 A (I A )1 A y .. (I A )1

t 0 0 1 t 1 0 t

Hay:

yt B0 B1 yt 1 .. Bp yt p et

Tiếp đó, câu hỏi trên được giải quyết bằng việc xem xét vấn đề định dạng

của mô hình VAR dạng cấu trúc và phân rã Cholesky. (5.2) Vấn đề định dạng và phân rã Cholesky