d) Chỉ số an toàn vốn (CAR)

Theo quy định của tổ chức giám sát ngân hàng (Basel) thì các ngân hàng phải bảo đảm một tỷ lệ an toàn vốn tối thiểu (CAR). Theo Thông tư 13/TT- NHNN ngày 20/5/2010 có hiệu lực thi hành từ 01/10/2010 thay thế Quyết định 457/2005/Qđ-NHNN ngày 19/04/2005 quy định Tổ chức tín dụng (trừ chi nhánh ngân hàng nước ngoài) phải duy trì tỷ lệ tối thiểu 9% giữa vốn tự có so với tổng tài sản “Có” rủi ro (tỷ lệ an toàn vốn riêng lẻ).

Nếu quy mô vốn tự có của ngân hàng càng thấp thì khả năng mở rộng hoạt động sẽ khó khăn vì nếu mở rộng hoạt động thì tỷ lệ an toàn vốn tối thiểu sẽ có khả năng không đạt mức 9% như quy định và sẽ đối mặt với những nguy cơ rủi ro lớn hơn.

Hoạt động của các TCTD còn tiềm ẩn nhiều rủi ro. Hệ số an toàn tài chính của các NHTM Việt Nam đã được cải thiện đáng kể, từ chỗ dưới 8% theo thông lệ quốc tế (theo tiêu chuẩn Basel 1) thì đến cuối 2009 đã đạt trên 10% theo cách tính của Việt Nam. Tuy nhiên, đây là cách tính theo quy định áp dụng tại Việt Nam và hệ số an toàn vốn hiện nay của hệ thống ngân hàng Việt Nam vẫn thấp hơn mức bình quân của các ngân hàng khu vực (trên 12%), và chưa tương xứng với mức độ rủi ro trên thị trường tài chính Việt Nam (theo dự tính của các tổ chức quốc tế, với mức độ rủi ro trên thị trường Việt Nam thì tỷ lệ an toàn vốn tối thiểu phải đạt là 12%) thì hệ thống ngân hàng mới đảm bảo độ tin cậy và an toàn trong hoạt động.

Một số thống kê ngân hàng cho thấy hệ số CAR tại NHTM của khu vực châu Á - Thái Bình Dương bình quân hiện nay là 13,1%, của khu vực đông Á là 12,3%. Đây cũng là mức mà thực tế một số NHTM Việt Nam đã đạt được trong thời gian qua.

Bảng 2.3. Hệ số An Toàn Vốn của MB

Năm | 2011 | 2012 | 2013 |

Hệ số CAR ( đvt: %) | 9.59 | 11.15 | 11 |

Có thể bạn quan tâm!

-

Giải pháp nâng cao năng lực cạnh tranh của Ngân hàng TMCP Quân Đội đến năm 2020 - 1

Giải pháp nâng cao năng lực cạnh tranh của Ngân hàng TMCP Quân Đội đến năm 2020 - 1 -

Giải pháp nâng cao năng lực cạnh tranh của Ngân hàng TMCP Quân Đội đến năm 2020 - 2

Giải pháp nâng cao năng lực cạnh tranh của Ngân hàng TMCP Quân Đội đến năm 2020 - 2 -

Giải Pháp Nâng Cao Năng Lực Cạnh Tranh

Giải Pháp Nâng Cao Năng Lực Cạnh Tranh -

Giải pháp nâng cao năng lực cạnh tranh của Ngân hàng TMCP Quân Đội đến năm 2020 - 5

Giải pháp nâng cao năng lực cạnh tranh của Ngân hàng TMCP Quân Đội đến năm 2020 - 5 -

Giải pháp nâng cao năng lực cạnh tranh của Ngân hàng TMCP Quân Đội đến năm 2020 - 6

Giải pháp nâng cao năng lực cạnh tranh của Ngân hàng TMCP Quân Đội đến năm 2020 - 6

Xem toàn bộ 48 trang tài liệu này.

(Nguồn: https://www.mbbank.com.vn/nhadautu/Lists/BaoCaoThuongNien/ tai-lieu-bieu-mau.aspx)

Qua bảng trên cho ta thấy Tỷ lệ an toàn vốn (CAR) của MB đạt mức trên mức tối thiểu quy định là 9% nhưng thấp hơn 12% và một lưu ý thêm nữa là tính an toàn và bền vững của hệ thống chưa cao một phần do các nguyên nhân sau: hệ số cho vay/vốn huy động 60~70% là khá cao, một số thời điểm nợ xấu tăng ở mức khá cao, cơ cấu thu thập còn dựa nhiều vào tín dụng ( trên 50%)… Việc duy trì chỉ số CAR cao hơn mức trung bình ngành trong nước chứng tỏ MB luôn hướng đến hoạt động an toàn, đây được xem như là một cam kết của MB dành cho các cổ đông, đối tác và khách hàng.

e) Chỉ số về khả năng sinh lời

Khả năng sinh lời là chỉ tiêu để đánh giá hiệu quả kinh doanh của ngân hàng và cũng là một trong những chỉ tiêu đánh giá năng lực cạnh tranh của các NHTM với nhau. Khả năng sinh lời được được thể hiện qua các chỉ số ROE và ROA.

-Lợi nhuận: Từ ngày đầu thành lập đến nay, MB luôn có lợi nhuận với xu hướng chung là năm sau cao hơn năm trước. Đến năm 2013, MB đã đạt mức lợi nhuận trước thuế là 3,022 tỷ đồng, đạt 98% so với năm 2012. Mặc dù chỉ tiêu lợi nhuận không đạt được như kế hoạch, nhưng nó đã thể hiện được vị thế ngày càng cao của MB trong top 5 NHTM Việt Nam, vượt qua các đối thủ lớn như ACB, Sacombank.

Cơ cấu thu nhập cũng được cải thiện theo hướng hiện đại: giảm dần tỷ trọng thu tín dụng trong tổng thu nhập, từng bước tăng tỷ trọng thu phi tín dụng theo sự phát triển của xã hội nói chung và ngành ngân hàng nói riêng.

Bảng 2.4. Lợi nhuận trước thuế, ROE, ROA của MB

Năm | 2009 | 2010 | 2011 | 2012 | 2013 |

Lợi nhuận trước thuế ( đvt: tỷ VNĐ) | 2,288 | 2,625 | 3,089 | 3,022 | |

ROE (đvt: %) | 21.71 | 22.96 | 20.49 | 16.32 | |

ROA (đvt: %) | 1.92 | 1.71 | 1.41 | 1.28 |

(Nguồn: https://www.mbbank.com.vn/nhadautu/Lists/BaoCaoThuongNien/ tai-lieu-bieu-mau.aspx)

Bảng 2.5. Lợi nhuận trước thuế, ROE, ROA một số TCTD năm 2013

TCTD | VCB | BIDV | MB | STB | ACB |

Lợi nhuận trước thuế ( đvt: tỷ VNĐ) | 5,743 | 5,290 | 3,022 | 2,961 | 1,036 |

ROE (đvt: %) | 10.43 | 13.84 | 16.32 | 14.49 | 6.58 |

ROA (đvt: %) | 0.99 | 0.78 | 1.28 | 1.42 | 0.48 |

(Nguồn: http://ezsearch.fpts.com.vn/Services/StockCompare/)

Hệ số ROE của các NHTM của các nước trong khu vực và trên thế giới luôn ở mức trên 15%. ROE của MB cũng ở mức cao so với các ngân hàng trong khu vực nhưng mức độ ổn định của chỉ tiêu này không cao ( đang có xu hướng giảm) do đặc thù kinh doanh còn phụ thuộc vào tín dụng nên mức độ bền vững về tốc độ tăng trưởng lợi nhuận là chưa cao.

Hiệu quả hoạt động được đo bằng tỷ lệ bình quân giữa lợi nhuận ròng sau thuế so tổng tài sản. ROA của toàn hệ thống NHTM Việt Nam năm 2013 đạt khoảng trên 1%. Nhìn chung hệ số này của MB ở mức khá tốt thể hiện nổ lực của ngân hàng này trong bối cảnh cạnh tranh và hội nhập sâu rộng vào nền kinh tế thế giới.

Nhờ kết quả kinh doanh vượt trội so với các ngân hàng TMCP ngoài quốc doanh cùng ngành mà thương hiệu MB ngày càng mạnh hơn, được khách hàng tin cậy kết hợp với chiến lược quảng cáo, khuyến mãi huy động, hỗ trợ lãi suất vay không ồn ào mà theo kiểu "mưa dầm thấm sâu" đã tạo cho MB một lối đi riêng, ít tốn kém và không đối đầu trực tiếp với các đối thủ khác

f) Khả năng thanh toán

Điều hành thanh khoản là vấn đề được quan tâm sâu sắc của Ban điều hành MB. Việc duy trì một khả năng thanh khoản cao sẽ bị đánh đổi bởi một khoản chi phí cơ hội lớn, chính vì vậy ngân hàng phải tính toán thật kỹ giữa việc duy trì khả năng thanh khoản và chi phí của việc duy trì này nhằm tối đa hoá lợi nhuận của ngân hàng. Yêu cầu của vấn đề này phải vừa đảm bảo khả năng thanh toán vừa đảm bảo tính sinh lợi của tài sản. Do vậy Ngân hàng đã đầu tư một phần hợp lý vào các loại tín phiếu, trái phiếu Chính phủ và các loại chứng khoán của các Tổ chức tín dụng.

Trong những năm vừa qua MB luôn đảm bảo khả năng thanh toán theo các yêu cầu của NHNN về chỉ tiêu các tỷ lệ về khả năng chi trả theo Quyết định 457/2005/Qđ-NHNN như tỷ lệ giữa các tài sản “có” có thể thanh toán ngay và các tài sản “nợ” đến hạn thanh toán trong thời gian một tháng tiếp theo, tỷ lệ giữa tổng tài sản “có” có thể thanh toán ngay trong thời gian 7 ngày làm việc tiếp theo và tổng tài sản “nợ” phải thanh toán trong thời gian 7 ngày làm việc tiếp theo đều đạt yêu cầu (>=100%).

Duy trì hoạt động liên tục trong điều kiện khủng hoảng, khi có các tình huống khẩn cấp xảy ra được MB chuẩn bị kỹ lưỡng nhằm bảo vệ an toàn con người, tài sản, thông tin… thông qua các tình huống mô phỏng, giả định, đảm bảo hoạt động liên tục và thông suốt trong bất kỳ tình huống nào. Tại các tình huống mô phỏng giả định, sự phân công phân nhiệm, các hành động phải được quy định chi tiết, giúp cho nhân viên thừa hành làm quen, tránh bỡ ngỡ khi gặp sự cố.

Bảng 2.6. Tỷ lệ nguồn vốn ngắn hạn sử dụng cho vay trung dài hạn của MB

Năm | 2011 | 2012 | 2013 |

Tỷ lệ nguồn vốn ngắn hạn sử dụng cho vay trung dài hạn (đvt: %) | 15.8 | 10.9 | 12.8 |

(Nguồn: https://www.mbbank.com.vn/nhadautu/Lists/BaoCaoThuongNien/tai-lieu- bieu-mau.aspx)

Không những quan tâm đến khả năng thanh toán ngắn hạn, MB còn quan tâm đến sự hợp lý về kỳ hạn giữa tài sản và nguồn vốn thông qua các kỳ hạn tái định giá của mô hình quản lý Tài sản nợ - Tài sản có. Tỷ lệ nguồn vốn ngắn hạn sử dụng để cho vay trung dài hạn luôn thấp hơn rất nhiều so với tỷ lệ tối đa cho phép là 30%.

2.2.1.2. Năng lực phòng chống rủi ro

a) Hệ thống quản lý rủi ro

MB thuộc top những ngân hàng có khả năng quản lý rủi ro hàng đầu trong hệ thống NHTM Việt Nam với mô hình tổ chức quản lý rủi ro chuyên nghiệp và đang từng bước hướng dần theo các chuẩn mực quốc tế.

27

Quản lý rủi ro tín dụng: Cùng với việc ban hành chính sách tín dụng làm cơ sở nền tảng cho việc xây dựng các quy định liên quan đến hoạt động tín dụng thì các hệ thống phân quyền phán quyết cấp tín dụng và các quy trình hướng dẫn được tuân thủ nghiêm ngặt đảm bảo hạn chế rủi ro, tách bạch rõ các khâu đề xuất - tham mưu và phát quyết cấp tín dụng.

Mô hình chấm điểm tín dụng đối với cá nhân và doanh nghiệp được xây dựng và không ngừng cải tiến phục vụ cho công tác thẩm định hồ sơ.

Hệ thống quản lý rủi ro tín dụng đã giúp MB duy trì việc tăng trưởng tín dụng hiệu quả nhưng vẫn đảm bảo chất lượng tín dụng.

Quản lý rủi ro thị trường: hệ thống Quản lý rủi ro thị trường ngày càng hoàn thiện giúp phòng chống các rủi ro liên quan thanh khoản, lãi suất, kinh doanh ngoại hối và chứng khoán góp phần khá lớn vào việc tăng thu nhập.

Duy trì hệ thống kiểm soát giao dịch hiệu quả song song với việc tổ chức các đơn vị kinh doanh ngoại hối (FX). Thiết lập hệ thống hạn mức cụ thể, hệ thống báo cáo, danh mục đầu tư và tính toán mức thiệt hại (VaR) phù hợp.

Quản lý rủi ro hoạt động: nhằm hạn chế các rủi ro do con người, hệ thống trang thiết bị và công nghệ, quy trình nội bộ chưa chặt chẽ hoặc do tác nhân bên ngoài chưa lường trước.

Quy trình ban hành sản phẩm ngày càng được hoàn thiện, hệ thống phân quyền, hạn mức phán quyết luôn được nghiên cứu và thay đổi cho phù hợp với từng thời kỳ nhằm đảm bảo tính cạnh tranh an toàn và hiệu quả.

Xây dựng các phương án đảm bảo hoạt động liên tục trong giai đoạn khủng hoảng (BCP) cho hệ thống công nghệ thông tin và các hoạt động khác. Ngân hàng luôn duy trì tỷ lệ an toàn vốn tối thiểu (CAR) đạt trên 10%.

b) Dự phòng rủi ro tín dụng:

Dự phòng rủi ro tín dụng cụ thể trích lập trong năm 2013 là 1,892 tỷ đồng, đây là khoản tiền được trích lập để dự phòng cho những tổn thất có thể xảy ra do khách hàng không thực hiện nghĩa vụ theo cam kết, làm tăng sự an toàn và lành mạnh trong hoạt động.

Tuy vậy, hệ thống quản lý rủi ro tại MB vẫn còn một số tồn tại và không phát huy hết tác dụng gây lãng phí và đôi khi không phát hiện và ngăn

28

ngừa được rủi ro do nhận thức và chất lượng quản lý rủi ro không đồng đều giữa các đơn vị, hệ thống thông tin chưa đầy đủ, số lượng khách hàng nhỏ lẻ chiếm tỷ trọng khá lớn, một vài đơn vị có tỷ lệ cho vay tập trung vào một ngành nghề khá cao. Mô hình cấp tín dụng với Quan hệ khách hàng - Thẩm định - Hỗ trợ vận hành chưa thật sự phát huy hiệu quả, thực tế trách nhiệm giữa các bộ phận chưa được tách bạch và phân định rõ ràng, đùn đẩy trách nhiệm lẫn nhau, làm kéo dài thời gian xử lý hồ sơ.

Công tác kiểm tra tại các Tổ kiểm tra kiểm toán Khu vực thuộc Ban điều hành và Kiểm toán nội bộ thuộc Ban Kiểm soát về nội dung kiểm tra, phạm vi kiểm tra, mục đích kiểm tra, đối tượng kiểm tra, phương pháp kiểm tra và thậm chí nội dung báo cáo còn nhiều điểm giống nhau và trùng lắp không phát huy hết được hiệu quả sử dụng nguồn nhân lực, kế hoạch kiểm tra đôi khi chưa có sự phối hợp tốt nên dễ gây khó khăn và mất thời gian cho các đơn vị được kiểm tra kiểm toán. Công tác kiểm tra kiểm toán được thực hiện thường xuyên nhưng do trình độ nhân sự làm công tác này còn hạn chế hoặc phạm vi kiểm tra chưa đủ rộng, phương pháp kiểm tra chưa phù hợp nên công tác phòng ngừa rủi ro chưa phát huy hết hiệu quả gây ra một số sự vụ sai phạm và ảnh hưởng đến uy tín của MB.

Nhìn chung, với 02 năm liên tiếp MB đạt lợi nhuận tuyệt đối vượt qua Sacombank, ACB, Eximbank đã chứng tỏ những chiến lược Ban Lãnh Đạo MB đặt ra là phù hợp với xu thê, không những giúp MB vượt qua giai đoạn khủng hoảng kinh tế mà còn giúp MB ghi được ấn tượng về một ngân hàng “ vững vàng” trong mắt khách hàng.

Nguồn lực tài chính của MB chưa phải là lớn nhất trên thị trường, nhưng việc sử dụng hiệu quả nguồn lực hiện có chính là lợi thế mà không đối thủ cạnh tranh nào có thể bắt chước được.

Nhận xét, với những phân tích trên, việc kinh doanh của MB có nhiều thuận lợi, đáp ứng nhu cầu thị trường nhằm đạt mục đích kinh doanh . Tuy nhiên, lợi thế hiện tại chỉ là nhất thời do các đối thủ chịu ảnh hưởng quá lớn từ khủng hoảng kinh tế toàn cầu. Chính vì vây, để đảm lợi thế kinh doanh, MB phải thực hiện nâng cao các chỉ tiêu tài chính có lợi bằng cách tận dụng các cơ hội kinh doanh , các nguồn

lực sẵn có để đạt thị phần mục tiêu để đẩy lùi các áp lực cạnh tranh hình thành sau khủng hoảng

2.2.2. Năng lực hoạt động

a) Năng lực huy động vốn

Huy động vốn của MB thời gian đầu chủ yếu huy động tiền gởi từ các tổ chức kinh tế thuộc Bộ Quốc Phòng. Đến nay, sản phẩm tiền gởi đã phong phú, đa dạng hơn với hàng loạt sản phẩm, kỳ hạn, phục vụ cho mọi đối tượng khách hàng, từ tổ chức đến dân cư.

Phong cách phục vụ được cải tiến theo hướng đem tiện ích cao nhất đến cho khách hàng. Ngoài việc phục vụ tại quầy, một số giao dịch tiến hành tại nhà, tại các điểm giao dịch hay được thực hiện qua mạng internet. Bên cạnh việc đa dạng hóa sản phẩm, việc tăng cường mở rộng quan hệ với các tổ chức, định chế nước ngoài nhằm tiếp cận nguồn vốn mới được tiến hành thường xuyên.

Trong giai đoạn 2008-2013, thị trường tiền tệ có nhiều biến động về lãi suất trong nước và trên thị trường quốc tế, tình hình lạm phát, cạnh tranh về huy động vốn giữa các TCTD trong nước gây ảnh hưởng tới công tác huy động vốn của các NHTM nói chung và MB nói riêng.

Năng lực huy động vốn của MB thể hiện ở thị phần huy động vốn và mức tăng trưởng. Với hệ thống mạng lưới rộng khắp, uy tín trên thị ngày càng tăng nên nguồn vốn huy động của MB tăng trưởng đều hàng năm. Tuy nhiên tốc độ tăng trưởng có xu hướng ngày càng chậm lại chứng tỏ mức độ cạnh tranh giữa các ngân hàng ngày càng gay gắt đã ảnh hưởng đến khả năng huy động nguồn vốn.

Hiện nay thị phần huy động vốn MB tương đối lớn so với các ngân hàng trong khối TMCP, tổng nguồn vốn huy động đến cuối năm 2013 đạt 136,088 tỷ đồng tăng 13.6 % so với đầu năm.

Nguồn vốn huy động của MB khá đa dạng, gồm nguồn vốn huy động từ các tổ chức kinh tế và dân cư, vốn huy động từ kênh phát hành giấy tờ có giá (kỳ phiếu, trái phiếu, chứng chỉ tiền gửi…), nguồn vốn ủy thác từ các định chế tài chính quốc tế.

Bảng 2.7. Số liệu huy động của MB từ năm 2010 -2013

Năm | 2010 | 2011 | 2012 | 2013 |

Huy động ( đvt: tỷ VNĐ) | 65,740 | 89,548 | 117,747 | 136,088 |

(Nguồn: https://www.mbbank.com.vn/nhadautu/Lists/BaoCaoThuongNien/ tai-lieu-bieu-mau.aspx)

Bảng 2.8. Số liệu huy động của một số TCTD năm 2013

TCTD | VCB | BIDV | MB | STB | ACB |

Huy động ( đvt: tỷ VNĐ) | 332,245 | 338,902 | 136,088 | 131,644 | 138,110 |

(Nguồn: http://ezsearch.fpts.com.vn/Services/StockCompare/)

b) Năng lực hoạt động tín dụng

Năm 2013 thì hoạt động tín dụng được điều hành linh hoạt hơn trong bối cảnh nền kinh tế dần hồi phục, ưu tiên tăng trưởng tín dụng theo đặc thù từng vùng miền kết hợp với tăng cường bán chéo sản phẩm nhằm phát huy tối đa các lợi thế của các đơn vị thành viên trong tập đoàn nhằm cung cấp các dịch vụ trọn gói đến khách hàng.

Song song đó thì chủ trương kiểm soát tăng trưởng tín dụng phù hợp với kế hoạch đã đề ra. Cuối năm 2013 tổng dư nợ cho vay cho vay đạt 85,972 tỷ đồng.

Danh mục cho vay của MB khá đa dạng như cho vay tiêu dùng, cho vay tài trợ đầu tư dự án bất động sản, cho vay CBNV, cho vay sản xuất kinh doanh với các chương trình cho vay có trọng điểm như tài trợ xuất khẩu gạo, thủy hải sản khu vực miền Tây, cho vay hỗ trợ nhà phân phối và tham gia đồng tài trợ một số dự án đầu tư cơ sở hạ tầng của Chính phủ…

Bảng 2.9. Số liệu dư nợ của MB từ năm 2010 -2013

Năm | 2010 | 2011 | 2012 | 2013 |

Dư nợ tín dụng ( đvt: tỷ VNĐ) | 65,740 | 89,548 | 74,479 | 87,743 |

(Nguồn: https://www.mbbank.com.vn/nhadautu/Lists/BaoCaoThuongNien/ tai-lieu-bieu-mau.aspx)

Bảng 2.10. Số liệu dư nợ của một số TCTD năm 2013

TCTD | VCB | BIDV | MB | STB | ACB |

Dư nợ tín dụng ( đvt: tỷ VNĐ) | 274,314 | 384,889 | 87,743 | 109,214 | 105,642 |

(Nguồn: http://ezsearch.fpts.com.vn/Services/StockCompare/)

c) Chất lượng tín dụng: Chất lượng Tài sản Có một phần phản ánh qua chỉ tiêu tỷ lệ nợ quá hạn của ngân hàng. Nợ quá hạn được tính toán phân loại theo Quyết định 493/2005/Qđ-NHNN ngày 22 tháng 04 năm 2005. Nhìn chung, nợ quá hạn tại MB được kiểm soát khá tốt, tỷ lệ nợ quá hạn ở mức 2.45% phù hợp với tiêu chuẩn của NHNN. Kết quả này có được nhờ công tác quản lý danh mục cho vay, cấp hạn mức tín dụng và giải ngân các dự án trung - dài hạn được kiểm soát tập trung ở Hội sở, Ban chỉ đạo ngăn chặn xử lý nợ quá hạn vận hành có trách nhiệm, hiệu quả.

Bảng 2.11. Số liệu nợ quá hạn của MB từ năm 2010 -2013

Năm | 2010 | 2011 | 2012 | 2013 |

Tỷ lệ nợ quá hạn ( đvt: %) | 1.35 | 1.67 | 1.84 | 2.45 |

(Nguồn: https://www.mbbank.com.vn/nhadautu/Lists/BaoCaoThuongNien/ tai-lieu-bieu-mau.aspx)

Bảng 2.12. Số liệu nợ quá hạn của một số TCTD năm 2013

TCTD | VCB | BIDV | MB | STB | ACB |

Tỷ lệ nợ quá hạn ( đvt: %) | 2.81 | 2.54 | 2.45 | 2.55 | 2.99 |

(Nguồn: http://ezsearch.fpts.com.vn/Services/StockCompare/)

Tuy nhiên, trong hoạt động tín dụng của MB vẫn còn một số điểm hạn chế:

Vẫn chưa phát huy được chương trình cho vay có trọng điểm có gắn kết với xuất khẩu như tài trợ gạo, thủy sản ở khu vực miền Tây trong thời gian qua, chưa đề ra chỉ tiêu cụ thể cho mỗi chương trình. Công tác tái định giá tài sản thế chấp là bất động sản và tài sản cầm cố là hàng hóa các loại chưa được thực hiện thường xuyên.

Công tác xây dựng và chọn lọc khách hàng vay kết hợp với bán chéo sản phẩm để tăng thu dịch vụ chưa được tích cực thực hiện do hạn chế về nhân lực và vật lực, chậm được chuyển biến. Việc đánh giá tính tuân thủ các bút phê của Hội đồng Tín dụng về thu dịch vụ và bán chéo sản phẩm chưa kịp thời và đầy đủ.

Mặc dù đã có nhiều nổ lực từ phòng ban Hội sở ngân hàng cũng như tại các Chi nhánh hoặc Phòng giao dịch trong công tác xác minh - thẩm định - giải quyết cho vay, đảm bảo khách hàng đủ khả năng hoàn trả vốn và lãi vay nhưng xét về mặt số tuyệt đối thì nợ quá hạn của MB vẫn tăng qua các năm. Điều này chứng tỏ công tác kiểm soát trước, trong vay sau cho vay còn chưa phát huy hết trách nhiệm và hiệu quả. Tỷ lệ nợ quá hạn nằm trong giới hạn quy định nhưng một số thời điểm vẫn còn cao hơn một số ngân hàng khối TMCP.

2.2.3. Năng lực phát triển sản phẩm dịch vụ cho khách hàng

a/ Dịch vụ thanh toán quốc tế

Đến nay, MB với mô hình tập trung xử lý các giao dịch TTQT tại Hội Sở, nên việc triển khai tư vấn khách hàng sử dụng sản phẩm TTQT đều được thực hiện tại tất cả các chi nhánh, PGD của MB. Sau khủng hoảng kinh tế toàn cầu, thương mại quốc tế sụt giảm nhưng doanh số thanh toán quốc tế vẫn tăng trưởng khá cao, đạt 7.35 tỷ USD, tăng 18% so với năm 2012.

b/ Kinh doanh ngoại tệ

Hoạt động kinh doanh ngoại tệ có nhiều thuận lợi và phát triển mạnh trong những năm gần đây một phần lớn nhờ kim ngạch xuất nhập khẩu tăng mạnh, nguồn kiều hối dồi dào, tỷ giá khá biến động khá mạnh. Doanh số năm sau cao hơn năm trước và đóng góp một tỷ trọng không nhỏ trong thu dịch vụ.

Các nghiệp vụ phái sinh của hoạt động này như nghiệp vụ hoán đổi (swap), kỳ hạn (future), quyền chọn (option) ... cũng góp phần đa dạng hóa sản phẩm, cung cấp thêm lựa chọn cho khách hàng và đem lại thu nhập cho Ngân hàng.

Tuy nhiên, trong kinh doanh ngoại tệ, vẫn sử dụng nghiệp vụ Spot là chủ yếu, các nghiệp vụ phái sinh chưa được sử dụng nhiều do kiến thức về nghiệp vụ này còn hạn chế và một số nguyên nhân khách quan khác, tỷ giá ngoại tệ niêm yết chưa linh hoạt, tỷ giá mua lại ngoại tệ có cạnh tranh nhưng chính sách tài trợ xuất khẩu chưa mạnh nên nguồn USD còn hạn chế … công tác dự báo chưa

33

theo kịp và sát với diễn biến của thị trường tiền tệ để có quyết sách kinh doanh ngoại tệ trong và ngoài nước phù hợp và mang lại lợi nhuận cao hơn.

c/ Dịch vụ chuyển tiền đi trong và ngoài hệ thống

Dịch vụ chuyển tiền đến nay đã khẳng định chỗ đứng khá vững chắc trên thị trường với doanh số ngày càng tăng thông qua hệ thống mạng lưới rộng khắp, mối quan hệ rộng với ngân hàng liên kết, ngân hàng đại lý ...

Với nhiều doanh nghiệp tham gia dịch vụ thu chi hộ tại quầy, triển khai dịch vụ chuyển tiền qua CMND, dịch vụ chuyển tiền qua Chi nhánh Lào, Campuchia và thực hiện thành công dịch vụ thanh toán tiền điện tự động qua ngân hàng.

Dịch vụ chuyển tiền kiều hối đạt 880 triệu USD tăng 130% so với năm

trước (đứng trong top đầu các ngân hàng TMCP).

Các sản phẩm dịch vụ khác như bảo lãnh, quản lý ngân quỹ, dịch vụ ngân hàng điện tử (E-banking, MB Plus, BankPlus...) cũng đã được triển khai và thu được những kết quả nhất định đồng thời góp phần đa dạng hóa sản phẩm và quảng bá thương hiệu Ngân hàng.

d/ Dịch vụ thẻ

Với các sản phẩm dịch vụ mới như thẻ Active Plus, MB Vip, MB Private, New Plus, Sinh viên, BankPlus, BankPlus Simple, BankPlus MasterCard, MB Visa, dịch vụ chuyển khoản qua ATM… đã tạo cho hoạt động thanh toán thẻ chuyển biến đáng kể. Hoạt động kinh doanh thẻ thực sự trở thành một dịch vụ ngân hàng hiện đại, mang tính nền tảng, là mũi nhọn cho chiến lược phát triển dịch vụ ngân hàng bán lẻ, mở ra một hướng mới cho việc huy động vốn, giúp giảm lãi suất đầu vào cho ngân hàng.

Dịch vụ phát hành và thanh toán thẻ của MB đang phát triển nhanh, Tổng số máy ATM đến cuối năm 2010 đạt 334, số máy POS đạt 1.890. Tổng số thẻ lưu hành là 398,500 thẻ.

Theo thống kê của NHNN đến 31/12/2009, Việt Nam đã có trên 42 tổ chức phát hành thẻ, với tổng số lượng thẻ trên 21,3 triệu thẻ, khoảng 9.345 ATM, và 35.780 điểm chấp nhận thanh toán thẻ (POS/EDC). Thực tế, đang có cuộc chạy đua, cạnh tranh khá gay gắt giữa các ngân hàng trong quá trình chinh phục thị trường thẻ.

34

Thực tế hoạt động kinh doanh thẻ của MB vẫn còn một số hạn chế như sau: Tỷ lệ thẻ lưu hành trên tổng số máy ATM bình quân 1193 thẻ/máy là khá thấp, có tăng so với năm 2009 và so với những năm trước. Tuy được đầu tư lớn về sơ sở vật chất và nguồn lực nhưng MB vẫn chưa tạo ra được cơ chế hữu hiệu để phát triển thẻ ngang tầm với việc đầu tư.

Thị phần về thẻ còn khiêm tốn, công tác quản lý chi phí, quản lý nợ và xử lý nợ quá hạn thẻ còn nhiều bất cập, hạn chế và chưa phát huy được hiệu quả thiết thực. Vị trí lắp đặt máy ATM nhiều nơi không hợp lý và hiệu quả khai thác không cao, trong khi số lượng máy ATM so với một số ngân hàng khác lại thấp hơn nhiều.

Công nghệ thông tin chưa được ứng dụng tốt trong quản lý mạng, hệ thống đường truyền thường hay nghẽn mạch và bị lỗi hệ thống như không rút tiền được nhưng bị trừ số dư, thông báo sai số dư trên tài khoản thẻ …

e/ Tính đa dạng và chất lượng sản phẩm dịch vụ

Việc đa dạng hóa sản phẩm dịch vụ giúp tăng thu nhập và là hướng phát triển chiến lược trong dài hạn từng bước tăng tỷ trọng thu dịch vụ, giảm sự phụ thuộc quá nhiều vào tín dụng đảm bảo sự phát triển lâu dài và bền vững.

MB là một những ngân hàng có số lượng sản phẩm dịch vụ khá đa dạng và luôn đi đầu trong nghiên cứu phát triển sản phẩm mới. Đến nay, MB có khả năng cung cấp tới khách hàng với khoảng 80 sản phẩm cá nhân và trên 60 sản phẩm doanh nghiệp bao gồm các dòng sản phẩm thẻ, huy động vốn, tín dụng, dịch vụ tài chính cá nhân và các sản phẩm gắn kết bảo hiểm.

Hoạt động kinh doanh ngoại hối cũng tiếp tục được nhân rộng với các sản phẩm giao ngay phục vụ nhu cầu trao đổi thanh toán ngoại tệ, vàng, đáp ứng kịp thời công cụ bảo hiểm rủi ro tỷ giá cho khách hàng ở bất kỳ thời điểm nào như hợp đồng kỳ hạn, hợp đồng quyền chọn cao cấp và giao dịch hoán đổi và một số sản phẩm như sản phẩm linh hoạt khác …

Sự đa dạng hóa đồng tiền thanh toán cũng là một lợi thế cạnh tranh của MB nhằm phục vụ tốt hơn nhu cầu giao thương của các doanh nghiệp Việt Nam với các quốc gia khu vực đông Dương và Châu Á. Có thể nói, thông qua điểm khác biệt nổi trội này đã góp phần tăng kim ngạch giao dịch thương mại cho đất nước. Tuy nhiên,

35

việc phát triển sản phẩm mới dựa trên việc ứng dụng công nghệ ngân hàng hiện đại thì có vẻ như MB đang gặp một số khó khăn và tỏ ra hụt hơi hơn một số ngân hàng nước ngoài cũng như một vài ngân hàng TMCP trong nước do hệ thống công nghệ thông tin đang trong quá trình hoàn thiện.

Công tác xây dựng sản phẩm do Phòng sản phẩm doanh nghiệp và Phòng sản phẩm cá nhân tại hội sở thực hiện, sau đó chuyển Phòng pháp lý kiểm tra tính hợp pháp, kế tiếp chuyển Phòng quản lý chất lượng, quản lý rủi ro đánh giá qui chuẩn sản phẩm trước khi ban hành thực hiện, có một số sản phẩm có thực hiện đào tạo cho chi nhánh, có sản phẩm không. Việc phát triển sản phẩm còn chạy theo phong trào do tính cạnh tranh ngày một cao chứ chưa có một kế hoạch tổng thể, thiếu khảo sát và phản biện nên sản phẩm mới đưa ra không phù hợp thực tế, khó triển khai, việc đào tạo không được chú trọng nên mỗi nơi làm một kiểu, phát sinh nhiều khúc mắt ảnh hưởng chất lượng sản phẩm, vòng đời nhiều sản phẩm còn quá ngắn do chưa có nghiên cứu cụ thể nhu cầu thị trường khi xây dựng. Việc đánh giá hiệu quả của sản phẩm sau một thời gian triển khai cũng chưa được thực hiện tốt, một số sản phẩm được triển khai đại trà gây tốn kém chi phí trong khi chỉ phù hợp với một số đối tượng khách hàng, vùng miền, mô hình đặc thù.

Một số chương trình khuyến mãi cho các sản phẩm chưa phù hợp nên hiệu quả chưa cao, một số sản phẩm huy động còn khá điệu về tiện ích không gây được chú ý từ phía khách hàng.

Như vậy, điểm mạnh là MB có được uy tín chất lượng dịch vụ trong suốt 20 năm hoạt động. Hiện nay sản phẩm của MB luôn được đánh giá cao về tính tiện ích hướng tới khách hàng. MB đã cho ra nhiều sản phẩm đồng thương hiệu với các doanh nghiệp lớn của Việt Nam như Viettel, Tân Cảng... để mang đến những sản phẩm tiện ích phục vụ cho nhu cầu khách hàng của cả bên.

Điểm yếu, Mặc dù sản phẩm MB nghiên cứu và phát triển nhằm mang tính tiện ích đến cho khách hàng, tuy nhiên sản phẩm đôi khi chỉ phù hợp với một số vùng miền nhất định, dẫn đến việc chưa khai thác hết được tính hiệu quả của các công trình nghiên cứu thị trường, gây lãng phí nguồn lực ví dụ như sản phẩm Bankplus tiện ích chỉ phục vụ được cho các khách hàng sử dụng điện thoại di động hòa mạng Viettel.

Nhận xét, ngành ngân hàng truyền thống là ngành ít sự khách biệt giữa các doanh nghiệp cùng ngành. Do vậy, để đảm bảo lợi thế cạnh tranh, MB cần phải luôn giữ vững chất lượng dịch vụ, cải thiện hình ảnh, cũng như nghiên cứu các sản phẩm hướng đến khách hàng là yêu cầu cần thiết trong giai đoạn tới.

2.2.4. Mạng lưới hoạt động, hệ thống kênh phân phối

Mạng lưới hoạt động rộng khắp các vùng trọng điểm kinh tế cả nước là điểm mạnh chiến lược của MB. Đến 31/12/2013, MB đã có 208 điểm giao giao dịch tại 39/63 tỉnh thành trong cả nước. MB còn có CN tại Lào và Campuchia.

Ngoài các kênh phân phối truyền thống, MB còn mở rộng các kênh phân phối hiện đại như: Ngân hàng trên mạng Internet (Internet - banking); Ngân hàng qua thông tin di động (Mobile - banking); ATM

Với mạng lưới rộng khắp này tạo điều kiện thuận lợi hơn cho MB trong việc phát triển các dịch vụ ngân hàng, đặc biệt là các dịch vụ như thanh toán không dùng tiền mặt, chuyển tiền, thanh toán quốc tế. Hệ thống mạng lưới góp phần quảng bá, khẳng định thương hiệu qua các hoạt động thiết thực, hiệu quả của mình.

Bảng 2.13. Mạng lưới điểm giao dịch của một số TCTD năm 2013

TCTD | VCB | BIDV | MB | STB | ACB |

Số lượng ĐGD | 400 | 630 | 208 | 428 | 346 |

(Nguồn http://ezsearch.fpts.com.vn/Services/StockCompare/)

Mặc dù khô ng phải dẫn đầu hệ thống ngân hàng TMCP về mạng lưới hoạt động và độ phủ sóng nhưng đến nay MB đã chứng minh được khả năng khai thác triệt để mạng lưới phân phối hiện có nhằm xây dựng hình ảnh ngân hàng than thiện trong tâm trí khách hàng

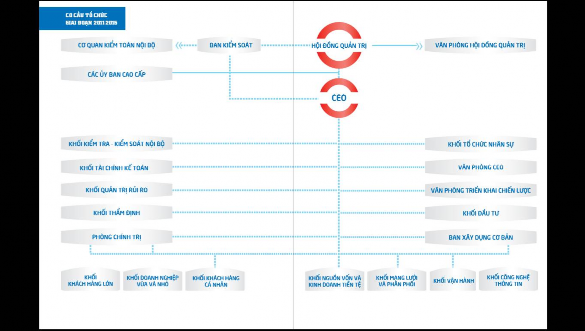

2.2.5. Thực trạng về tổ chức bộ máy và quản trị điều hành

Về tổ chức bộ máy

Hình 2.1. Mô hình tổ chức MB giai đoạn 2011 - 2015

(Nguồn: https://www.mbbank.com.vn/nhadautu/Lists/BaoCaoThuongNien/tai-lieu- bieu-mau.aspx))

Hệ thống quản trị, điều hành và cấu trúc bộ máy đã được cải tiến liên tục theo các chuẩn mực quốc tế dưới sự hỗ trợ tư vấn của đơn vị uy tín đã và đang mang lại hiệu quả tích cực.

Kiện toàn bộ máy tổ chức theo hướng hiện đại luôn được MB quan tâm nhằm tăng cường năng lực công tác quản trị điều hành, tăng năng lực cạnh tranh, thích ứng với tình hình cạnh tranh ngày càng gay gắt.. MB luôn hướng đến việc phân công phân nhiệm và xác định rõ quyền hạn, trách nhiệm và sự phối họp lẫn nhau trong quản trị - điều hành -giám sát nhằm đảm bảo việc duy trì tính thống nhất cao và nâng cao hiệu quả quản trị, điều hành, giám sát các lĩnh vực hoạt động ngân hàng.

Nguyên tắc chung về tổ chức điều hành của MB là phải đảm bảo định hướng Thống nhất về tổ chức - tập trung về quản lý - phân cấp về điều hành. Việc hình thành bộ phận Thường trực HĐQT (Chủ tịch, các Phó chủ tịch và Ban Kiểm soát làm việc theo chế độ thường trực) và thành lập các Ban chuyên