hợp đồng tín dụng có xác định rõ các nội dung sau: tên khách hàng, mục đích sử dụng vốn vay, số tiền cho vay, lãi suất, phí, thời hạn cho vay... Đây là một cam kết xác định quyền và nghĩa vụ của hai bên phù hợp quy định của pháp luật.

Bước 3: Giải ngân và kiểm soát tín dụng sau giải ngân

Sau khi hợp đồng tín dụng được ký kết, ngân hàng tiến hành giải ngân cho khách hàng. Cán bộ quan hệ khách hàng chịu trách nhiệm kiểm tra việc đáp ứng các điều kiện giải ngân theo quy định và nội dung thỏa thuận trong Hợp đồng tín dụng, hợp đồng bảo đảm tiền vay, cam kết bảo lãnh; kiểm tra hóa đơn chứng từ, hồ sơ liên quan phù hợp với quy định của pháp luật; đối tượng trên các hóa đơn chứng từ liên quan so với đối tượng đề nghị rút vốn và đối tượng vay vốn đã thỏa thuận trong Hợp đồng tín dụng; số tiền giải ngân được ghi trên chứng từ rút tiền.

Sau khi giải ngân, cán bộ quan hệ khách hàng thực hiện kiểm tra, giám sát quá trình sử dụng vốn vay. Cán bộ quan hệ khách hàng thường xuyên theo dõi diễn biến dư nợ của khách hàng, trạng thái nợ của hợp đồng tín dụng. Cán bộ quan hệ khách hàng tiến hành kiểm tra sử dụng vốn vay theo định kỳ (hàng tháng) và đột xuất (khi phát hiện khách hàng có dấu hiệu rủi ro). Định kỳ 6 tháng/lần, cán bộ QHKH kiểm tra toàn diện tình hình tài chính, hoạt động sản xuất kinh doanh của khách hàng, tiến độ thực hiện phương án/dự án; kiểm tra thực trạng đánh giá lại tài sản bảo đảm theo định kỳ và đột xuất khi cần thiết. Kết quả kiểm tra phải được lập thành biên bản.

Bước 4: Thu nợ hoặc đưa ra phán quyết tín dụng mới.

Cán bộ QHKH theo dõi việc thu nợ theo từng hợp đồng tín dụng đã ký kết cho từng dự án bao gồm các nội dung: theo dõi trả nợ gốc, lãi và các khoản phí (nếu có). Chậm nhất 05 ngày làm việc trước khi đến hạn trả nợ gốc, lãi cán bộ quan hệ khách hàng thông báo khách hàng thu xếp nguồn trả nợ đúng hạn. Trường hợp phát sinh vấn đề như khách hàng không trả được nợ đúng kỳ hạn thỏa thuận và có văn bản đề nghị cán bộ QHKH xem xét, đề xuất điều chỉnh kỳ hạn nợ, gia hạn nợ.

2.4.2 Đánh giá định lượng chất lượng tín dụng của BIDV Phú Thọ

2.4.2.1. Tốc độ tăng trưởng tín dụng

BIDV Phú Thọ xác định tăng trưởng tín dụng an toàn, hiệu quả và phát triển bền vững. Do vậy, BIDV Phú Thọ luôn bám sát các chủ trương, định hướng của BIDV trong mở rộng phát triển, tuân thủ pháp luật, chấp hành nghiêm chỉnh cơ chế, quy trình, quy định thể lệ chế độ của ngành. Tốc độ tăng trưởng và chất lượng hoạt động tín dụng của BIDV Phú Thọ có bước phát triển tốt.

Bảng 2.5. Tốc độ tăng trưởng tín dụng tại BIDV Phú Thọ

giai đoạn 2010 – 2012

Năm 2010 | Năm 2011 | Năm 2012 | ||||

Giá trị (Tỷ đồng) | Tốc độ tăng (%) | Giá trị (Tỷ đồng) | Tốc độ tăng (%) | Giá trị (Tỷ đồng) | Tốc độ tăng (%) | |

Tổng doanh số cho vay | 3.990 | 6,1 | 4.837 | 21,2 | 5.698 | 17,8 |

Tổng số thu nợ | 3.714 | 4,1 | 4.598 | 23,8 | 5.342 | 16,2 |

Dư nợ vốn vay | 1.426 | 26,8 | 1.686 | 18,2 | 2.054 | 21,8 |

Có thể bạn quan tâm!

-

Kinh Nghiệm Quốc Tế Về Nâng Cao Chất Lượng Tín Dụng Tại Một Số Nhtm

Kinh Nghiệm Quốc Tế Về Nâng Cao Chất Lượng Tín Dụng Tại Một Số Nhtm -

Tình Hình Huy Động Vốn Tại Bidv Phú Thọ Giai Đoạn 2010 - 2012

Tình Hình Huy Động Vốn Tại Bidv Phú Thọ Giai Đoạn 2010 - 2012 -

Tình Hình Sử Dụng Vốn Tại Bidv Phú Thọ Giai Đoạn 2010 - 2012

Tình Hình Sử Dụng Vốn Tại Bidv Phú Thọ Giai Đoạn 2010 - 2012 -

Các Chỉ Tiêu Hoạt Động Tín Dụng Khác Tại Bidv Phú Thọ Chi Phí Vốn Vay (Lãi Suất Tiền Vay)

Các Chỉ Tiêu Hoạt Động Tín Dụng Khác Tại Bidv Phú Thọ Chi Phí Vốn Vay (Lãi Suất Tiền Vay) -

Đánh Giá Chung Về Chất Lượng Tín Dụng Tại Bidv Phú Thọ

Đánh Giá Chung Về Chất Lượng Tín Dụng Tại Bidv Phú Thọ -

Một Số Giải Pháp Nâng Cao Chất Lượng Tín Dụng Tại Bidv Phú Thọ

Một Số Giải Pháp Nâng Cao Chất Lượng Tín Dụng Tại Bidv Phú Thọ

Xem toàn bộ 125 trang tài liệu này.

(Nguồn: Báo cáo tổng kết các năm 2010- 2012 của BIDV Phú Thọ)

Bảng trên cho ta thấy tốc độ tăng trưởng dư nợ qua các năm đều tăng, năm 2011 tăng 18,2% tương ứng tăng 260 tỷ đồng, năm 2012 tăng 21,8% tương ứng với dư nợ vốn vay tăng 368 tỷ đồng. Qua bảng số liệu, có thể thấy những biến động trong hoạt động tín dụng của Chi nhánh trong giai đoạn nhiều biến động của nền kinh tế toàn cầu cũng như Việt Nam, giai đoạn 2010 - 2012.

Tổng dư nợ của Chi nhánh đến 31/12/2012 là 2.054 tỷ đồng tăng 368 tỷ đồng với tỷ lệ tăng 21,2% so với năm 2011. Năm 2012 mặc dù Ngân hàng nhà nước thực hiện hạn chế tốc độ tăng trưởng tín dụng để kìm chế lạm phát. Tuy nhiên Chi nhánh vẫn tiếp tục mở rộng được địa bàn hoạt động và có thêm một số khách hàng mới là Công ty Cổ phần Hợp kim sắt Phú Thọ, Công ty Hoà Bình Minh và một số doanh nghiệp nhỏ và vừa trên địa bàn nên mức tăng trưởng tiếp tục được ổn định....

2.4.2.2. Tỷ trọng dư nợ tín dụng

BIDV Phú Thọ thực hiện tăng trưởng tín dụng gắn liền với kiểm soát và nâng cao chất

lượng tín dụng, tích cực chuyển dịch cơ cấu tín dụng theo hướng mở rộng cho vay đối

với thành phần kinh tế ngoài quốc doanh, tập trung tài trợ vốn cho các doanh nghiệp nhỏ và vừa, các hộ kinh doanh cá thể... nâng dần tỷ trọng cho vay ngắn hạn phục vụ sản xuất kinh doanh, cho vay bán lẻ, cho vay có tài sản bảo đảm và giảm dần dư nợ cho vay trung dài hạn. Do vậy, dư nợ ngoài quốc doanh và dư nợ ngắn hạn đều tăng, trong khi đó dư nợ quốc doanh và dư nợ trung, dài hạn giảm dần trong 3 năm qua.

Bảng 2.6. Cơ cấu dư nợ cho vay của BIDV Phú Thọ giai đoạn 2010 - 2012

Năm 2010 | Năm 2011 | Năm 2012 | ||||

Giá trị (Tỷ đồng) | Tốc độ tăng (%) | Giá trị (Tỷ đồng) | Tốc độ tăng (%) | Giá trị (Tỷ đồng) | Tốc độ tăng (%) | |

1.Tổng dư nợ tín dụng BQ | 1.426 | 1.686 | 2.054 | |||

2. Dư nợ tín dụng BQ đầu người | 9,9 | 11 | 14 | |||

3. Cơ cấu tín dụng | ||||||

Theo kỳ hạn | 1.426 | 1.686 | 2.054 | |||

- Ngắn hạn | 1.010 | 71 | 1.183 | 70,2 | 1.479 | 72,0 |

- Trung, dài hạn | 416 | 29 | 503 | 29,8 | 575 | 28,0 |

Theo đối tượng | 1.426 | 1686 | 2.054 | |||

- ĐCTC | 0 | 0 | 0 | 0 | 0 | 0 |

- Doanh nghiệp | 1.166 | 81 | 1.399 | 83 | 1.664 | 81 |

- Cá nhân | 260 | 19 | 287 | 17 | 390 | 19 |

Theo loại tiền | 1.426 | 1.686 | 2.054 | |||

- VNĐ | 1.270 | 89,1 | 1.435 | 82,5 | 1.922 | 93,6 |

- Ngoại tệ | 156 | 10,9 | 251 | 17,5 | 132 | 6,4 |

(Nguồn:Báo cáo tổng kết HĐKD 2010-2012 BIDV Phú Thọ)

Trong tổng dư nợ của Chi nhánh năm 2012 dư nợ ngắn hạn chiếm tỷ trọng 72% và dư nợ trung dài hạn chiếm tỷ trọng 28%. Từ năm 2011 mặc dù tỷ lệ dư nợ cho vay trung dài hạn của Chi nhánh giảm xuống nhưng số tuyệt đối lại tăng lên do Chi nhánh cho vay dự án lớn như cho vay đồng tài trợ dự án thủy điện Sơn La, đầu tư dự án nhà máy xi măng lò quay của công ty cổ phần xi măng Phú Thọ, Nhà máy chế biến quặng của công ty cổ phần Hợp kim sắt Phú Thọ … Dự kiến khi giải ngân hết các dự án tỷ trọng dư nợ trung dài hạn của chi nhánh sẽ ở mức 35%.

*) Phân loại dư nợ theo kỳ hạn: Sự tăng nhanh của dư nợ trung và dài hạn trong giai đoạn 2010-2012 mặc dù chưa nói lên được nhiều điều về chất lượng tín dụng của Chi nhánh nhưng cũng là điểm cần lưu ý trong quá trình nhận định rủi ro tín

dụng trong thời gian tới do trong giai đoạn hiện nay việc đầu tư vốn trung dài hạn tiềm ẩn rủi ro khá cao vì các dự án đầu tư trong giai đoạn hiện nay gặp nhiều tác động của việc suy giảm kinh tế toàn cầu do vậy dễ gặp rủi ro. Một khi các dự án này không phát huy được hiệu quả thì việc trả nợ cho ngân hàng sẽ gặp nhiều khó khăn. Hơn nữa việc đầu tư trung dài hạn hiện nay cũng dẫn đến mất cân đối nguồn vốn khi nguồn vốn huy động của Chi nhánh chủ yếu là nguồn huy động ngắn hạn.

*) Phân loại dư nợ tín dụng theo thành phần kinh tế:

Năm 2012, trong tổng số dư nợ cho vay, cho vay doanh nghiệp chiếm tỷ trọng 81% trong đó cho vay cá nhân của Chi nhánh tăng lên tỷ trọng 19%. Hầu hết các khách hàng tư nhân thuộc đối tượng nhỏ và vừa tại chi nhánh đều có tình hình tài chính, tình hình sản xuất kinh doanh ổn định chấp hành tốt các thỏa thuận trong hợp đồng tín dụng đã ký, được nhận định là phân khúc khách hàng có mức độ an toàn cao trong nền khách hàng hiện tại. Cho vay cá nhân (bán lẻ) chiếm tỷ trong thấp chưa tương xứng với qui mô của chi nhánh và thực hiện chưa tốt định hướng phát triển bán lẻ của BIDV giai đoạn 2010-2015 là trở thành ngân hàng bán lẻ hàng đầu Việt nam với tỷ trọng dư nợ bán lẻ chiếm tối thiểu 45% dư nợ. Đây là mục tiêu phấn đấu của BIDV Phú Thọ trong các năm tiếp theo.

2.4.2.3. Tỷ lệ nợ quá hạn trên tổng dư nợ tín dụng

Trong những năm gần đây, thực hiện chỉ đạo của BIDV về nâng cao chất lượng tín dụng, nên Chi nhánh đã xây dựng chiến lược định hướng hoạt động tín dụng và đề ra các giải pháp cụ thể trong điều hành hoạt động tín dụng. Trong công tác tín dụng, Chi nhánh luôn bám sát và nghiêm túc thực hiện những chỉ đạo của BIDV, thực hiện đúng chính sách tiền tệ của NHNN và đảm bảo được hiệu quả kinh doanh của Chi nhánh. Chi nhánh thường xuyên tiến hành phân tích đánh giá, phân loại khách hàng. Từ đó đưa ra quyết định cho vay chính xác, kịp thời, giảm thiểu rủi ro tín dụng.

Bảng 2.7. Tỷ lệ nợ quá hạn tại BIDV Phú Thọ giai đoạn 2010 - 2012

Năm 2010 | Năm 2011 | Năm 2012 | |

Dư nợ vốn vay (Tỷ đồng) | 1.426 | 1.686 | 2.054 |

Nợ quá hạn (Tỷ đồng) | 51,9 | 59 | 97 |

Tỷ trọng (%) | 3,6 | 3,5 | 4,7 |

(Nguồn: Báo cáo tổng kết các năm 2010- 2012 của BIDV Phú Thọ)

Bảng cho ta thấy dư nợ vốn vay tăng từ 1.426 tỷ đồng năm 2010 lên 2.054 tỷ đồng năm 2012, trong khi đó tỷ lệ nợ quá hạn tăng từ 3,6% năm 2010 lên 4,7 % năm 2012. Trong 97 tỷ đồng nợ quá hạn có trên 50% là nợ quá hạn dưới 30 ngày và toàn bộ là nợ ngắn hạn, nguyên nhân là do doanh thu bán hàng của khách hàng bị chậm thanh toán dẫn đến chưa có nguồn để trả nợ các khoản nợ đến hạn. Đây là các khoản nợ được đánh giá là bị quá hạn tạm thời và có khả năng thanh toán trong thời gian ngắn.

Tỷ lệ nợ quá hạn năm 2012 có tăng phù hợp với tình trạng kinh tế thế giới và trong nước suy thoái, nợ xấu có chiều hướng tăng. Trong bối cảnh nền kinh tế hiện tại việc biến động về nợ quá hạn như trên là có thể chấp nhận được.

*) Cơ cấu nợ quá hạn theo nhóm

Bảng 2.8. Tỷ trọng nợ theo nhóm tại BIDV Phú Thọ giai đoạn 2010 – 2012

2010 | 2011 | 2012 | ||||

Giá trị (Tỷ đồng) | Tỷ trọng (%) | Giá trị (Tỷ đồng) | Tỷ trọng (%) | Giá trị (Tỷ đồng) | Tỷ trọng (%) | |

Tổng dư nợ | 1.426 | 1.686 | 2.054 | |||

Nợ nhóm 1 | 1.208 | 84,7 | 1.427 | 84,6 | 1.778 | 86,6 |

Nợ nhóm 2 | 205 | 14,3 | 244 | 14,5 | 246 | 12 |

Nợ nhóm 3, 4, 5 | 12 | 1 | 16 | 0,9 | 30 | 1,4 |

(Nguồn: Báo cáo tổng kết các năm 2010 – 2012 của BIDV Phú Thọ)

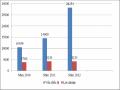

2,000

1,778

1,500

1,427

1,208

1,000

500

205

246

12 16 30

0

Năm 2010

Năm 2011

Năm 2012

Nợ đủ tiêu chuẩn (Nhóm 1)

244

Biểu đồ 2.5. Cơ cấu nợ theo nhóm tại BIDV Phú Thọ

(Nguồn: Báo cáo tổng kết 2010 - 2012 của BIDV Phú Thọ)

Thực hiện nghiêm túc chỉ tiêu giới hạn dư nợ cuối kỳ BIDV giao, Chi nhánh tập trung tăng trưởng dư nợ, nhưng chú trọng vào chất lượng tín dụng. Vì vậy, chất lượng tín dụng của Chi nhánh đạt mức khá tốt, thể hiện:

Nợ nhóm 1 tăng từ 1.208 tỷ đồng (84,7 %) cuối năm 2010 lên 1.778 tỷ đồng (86,6 %) cuối năm 2012.

Tỷ trọng nợ nhóm 2 giảm từ 14,3% cuối năm 2010 xuống 12% vào cuối năm 2012, mặc dù số tuyệt đối có tăng từ 205 tỷ đồng cuối năm 2010 lên 246 tỷ đồng cuối năm 2012.

Nợ nhóm 3,4,5 của Chi nhánh là 12 tỷ đồng năm 2010 ( tỷ trọng 1%) tăng lên 30 tỷ đồng năm 2012 (tỷ trọng 1,4%). Mặc dù tỷ lệ xấu tăng tuy nhiên, kết quả chi nhánh đạt được vẫn giữ ở mức tương đối tốt so với mặt bằng chung của ngành. Hiện nay, tỷ lệ nợ xấu trên địa bàn tỉnh Phú Thọ là 1,54%.

Đạt được điều đó là do chi nhánh một mặt vừa làm tốt công tác thẩm định và rà soát các khoản vay đúng nguyên tắc, quy trình, quy chế,mặt khác, Chi nhánh luôn tích cực và có nhiều biện pháp quyết liệt trong việc thu hồi các khoản nợ quá hạn, nợ khó đòi, nợ đã xử lý rủi ro nên cả năm đã thu hồi được 1.368 triệu đồng nợ tồn đọng, bằng 135,7% kế hoạch được giao.

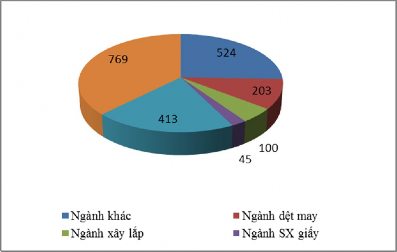

*) So sánh cơ cấu cho vay và cơ cấu nợ theo ngành kinh tế

Biểu đồ 2.6. Cơ cấu cho vay theo ngành kinh tế tại BIDV Phú Thọ năm 2012

(Nguồn: Báo cáo tổng kết 2010 - 2012 của BIDV Phú Thọ)

Qua biểu đồ trên ta thấy tỷ trọng cho vay thương mại và sản xuất vật liệu xây dựng tại Chi nhánh chiếm tỷ trọng lớn nhất. Đây cũng là điểm cần chú ý vì khi tập trung đầu tư quá nhiều vào một lĩnh vực khi nền kinh tế gặp khó khăn cũng dễ dẫn đến chất lượng bị suy giảm một cách đột biến.

Chúng ta cùng nhìn nhận xem trong tổng số nợ nhóm 2 tại Chi nhánh thì tỷ trọng nhóm ngành nào chiếm tỷ trọng lớn nhất.

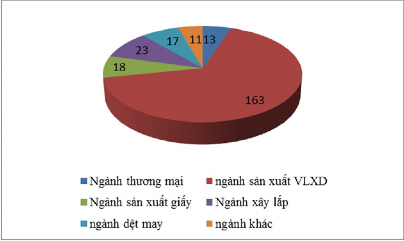

Biểu đồ 2.7. Cơ cấu nợ nhóm 2 trong tổng nợ nhóm 2 cho vay theo ngành kinh tế năm 2012 tại BIDV Phú Thọ

(Nguồn: Báo cáo tổng kết 2010- 2012 của BIDV Phú Thọ)

Như vậy trong tổng số 12% dư nợ nhóm 2 tương ứng 246 tỷ đồng thì nhóm ngành vật liệu xây dựng chiếm tỷ trọng lớn nhất là 163 tỷ đồng chiếm 66,3% tổng nợ nhóm 2 của Chi nhánh. Đây thật sự là điều đáng lo ngại vì nợ nhóm 2 là nợ thuộc các doanh nghiệp có tình hình sản xuất kinh doanh không ổn định tình hình tài chính suy giảm và được đánh giá là nợ cần chú ý và có nguy cơ bị chuyển thành nợ xấu.

Xem xét chi tiết nợ xấu (nợ nhóm 3,4,5) tại Chi nhánh thì tỷ trọng nhóm ngành nào chiếm tỷ trọng lớn nhất.

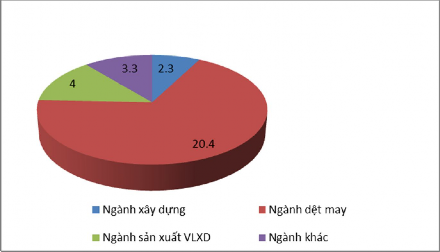

Biểu đồ 2.8. Cơ cấu nợ xấu cho vay theo ngành kinh tế năm 2012

tại BIDV Phú Thọ

(Nguồn: Báo cáo tổng kết 2010-2012 của BIDV Phú Thọ)

Như vậy trong tổng số 30 tỷ đồng nợ xấu thì nhóm ngành dệt may chiếm tỷ trọng lớn nhất là 20,4 tỷ đồng chiếm 68% tổng nợ xấu của Chi nhánh (Trong đó nợ xấu Công ty TNHH TM Đại Hưng là 16,6 tỷ đồng, nợ xấu của Công ty TNHH XNK Thành Nam là 3,8 tỷ đồng).

2.4.2.4. Tình hình lợi nhuận từ hoạt động tín dụng của BIDV Phú Thọ giai đoạn 2010 – 2012

Đối với các NHTM ở Việt Nam, nghiệp vụ tín dụng vẫn là một nghiệp vụ mang lại nguồn thu chủ yếu. Đối với BIDV nói chung và BIDV Phú Thọ nói riêng cũng không nằm ngoài điểm chung đó. Những kết quả khả quan đã đạt được qua các năm từ nghiệp vụ tín dụng đã đóng góp tích cực vào kết quả kinh doanh của BIDV Phú Thọ

Bảng 2.9. Tình hình lợi nhuận tín dụng của BIDV Phú Thọ giai đoạn 2010 -2012

2010 | 2011 | 2012 | |

Tổng lợi nhuận (Tỷ đồng) | 24 | 43 | 64 |

Lợi nhuận từ hoạt động tín dụng (Tỷ đồng) | 16 | 27 | 38 |

Tỷ trọng (%) | 66,6 | 62,7 | 59,4 |

Tốc độ tăng (%) | 110 | 68 | 40,7 |

(Nguồn: Báo cáo tổng kết 2010- 2012 của BIDV Phú Thọ)