DANH MỤC HÌNH VẼ, BẢNG BIỂU

Bảng 1.1: Mô tả các biến sử dụng

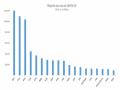

Hình 2.1: Tổng tài sản của các ngân hàng thương mại cổ phần Hình 2.2. Tăng trưởng GDP và GDP/người qua các năm

Hình 2.3: Tỷ lệ lạm phát (%)qua các năm

Hình 2.4. Lãi suất danh nghĩa qua các năm của Việt Nam

Có thể bạn quan tâm!

-

Các yếu tố tác động đến tăng trưởng tín dụng tại ngân hàng thương mại cổ phần Việt Nam - 1

Các yếu tố tác động đến tăng trưởng tín dụng tại ngân hàng thương mại cổ phần Việt Nam - 1 -

Góp Phần Tài Trợ Cho Quá Trình Tái Sản Xuất, Mở Rộng Và Tăng Cường Tài Sản Cố Định

Góp Phần Tài Trợ Cho Quá Trình Tái Sản Xuất, Mở Rộng Và Tăng Cường Tài Sản Cố Định -

Thực Trạng Các Yếu Tố Tác Động Đến Tăng Trưởng Tín Dụng Tại Việt Nam

Thực Trạng Các Yếu Tố Tác Động Đến Tăng Trưởng Tín Dụng Tại Việt Nam -

Thực Trạng Của Hệ Thống Ngân Hàng Thương Mại Cổ Phần Việt Nam

Thực Trạng Của Hệ Thống Ngân Hàng Thương Mại Cổ Phần Việt Nam

Xem toàn bộ 86 trang tài liệu này.

Hình 2.5. Tỷ lệ tăng trưởng tín dụng của các ngân hàng thương mại cổ phần và tăng trưởng GDP

Hình 2.6. Tỷ lệ dư nợ/GDP của Việt Nam qua các năm

Hình 2.7. Dư nợ tín dụng/tổng tài sản của các ngân hàng Việt Nam Hình 2.8. Tỷ lệ nợ xấu của các ngân hàng Việt Nam

Hình 3.1: Quy trình nghiên cứu Bảng 4.1: Thống kê mô tả các biến

Bảng 4.2. Tăng trưởng tín dụng tại các ngân hàng TMCP qua các năm Bảng 4.3. Tổng tài sản các ngân hàng TMCP qua các năm

Bảng 4.4. Tỷ lệ nợ xấu tại các ngân hàng TMCP qua các năm Bảng 4.5: Kết quả phân tích tự tương quan của các biến Bảng 4.6: Kết quả kiểm định đa cộng tuyến

Bảng 4.7: Kết quả kiểm định giữa các sai số không có mối quan hệ tương quan với nhau

Bảng 4.8: Phân tích hồi quy theo Pooled Regression

Bảng 4.9: Phân tích hồi quy theo Fixed effects model Bảng 4.10: Phân tích hồi quy theo Fixed effects model Bảng 4.11: Phân tích hồi quy theo Random effects model

Bảng 4.12: Khắc phục hiện tượng tự tương quan bằng phương pháp Generalized Least Square (GLS)

TÓM TẮT

Bài nghiên cứu sử dụng mô hình hồi quy trên dữ liệu bảng nhằm tìm hiểu các yếu tố tác động đến tăng trưởng tín dụng ngân hàng. Sử dụng biến phụ thuộc đại diện cho tăng trưởng tín dụng, các biến độc lập được sử dụng bao gồm các yếu tố nội tại ngân hàng và yếu tố vĩ mô. Dữ liệu ngân hàng được thu thập từ báo cáo tài chính của 15 ngân hàng Thương mại cổ phần Việt Nam từ năm 2011 đến năm 2017 và dữ liệu vĩ mô được thu thập từ ADB Indicator và Tổng Cục Thống kê. Bài nghiên cứu tìm ra mối quan hệ cùng chiều của các biến tỷ lệ huy động, tỷ lệ nợ xấu, tỷ lệ vốn, tỷ lệ thanh khoản, lãi suất danh nghĩa, tăng trưởng GDP đối với tăng trưởng tín dụng và mối quan hệ ngược chiều của các biến quy mô ngân hàng, tỷ lệ lạm phát đối với tăng trưởng tín dụng.

ABSTACT

Applying the regression model on panel data, this paper is the analysis of the factors affecting on bank credit growth.The dependent variable represents the credit growth, while the independent ones represent internal bank and macro factors. Banking data were accumulated from the financial statements covering 2011 to 2017 section of 15 Vietnamese Joint Stock Commercial Banks. On the other hand, macro data were collected from ADB Indicator and General Statistics Office.Taking credit growth as an axis, this paper aims to manifest the multilateral relationship betweenit and deposit rate, bad debt rate, capital ratio, liquidity rate, nominal interest rate, GDP growth, as well as the inverse correlation with bank scale variable and inflation rate.

LỜI MỞ ĐẦU

1. LÝ DO THỰC HIỆN ĐỀ TÀI:

Đối với sự phát triển kinh tế của mỗi quốc gia, vai trò của tín dụng ngân hàng là không thể phủ nhận. Đến cuối năm 2017, tổng nguồn vốn hệ thống ngân hàng cung ứng cho nền kinh tế đạt 64,6%. Khu vực ngân hàng tiếp tục là kênh cung ứng vốn chủ yếu cho nền kinh tế. Bên cạnh đó, tăng trưởng tín dụng luôn là vấn đề được quan tâm hàng đầu tại các ngân hàng thương mại, vì tín dụng tăng trưởng một cách hợp lý sẽ tạo ra nguồn thu nhập ổn định và an toàn cho ngân hàng. Vì vậy,việc đánh giá mức độ tác động của các yếu tố đến tăng trưởng tín dụng là cần thiết, giúp các ngân hàng thương mại xây dựng một mức tăng trưởng phù hợp, có tác động hiệu quả đến nền kinh tế cũng như lợi nhuận của bản thân các ngân hàng.

Đó là lý do, tác giả đã chọn đề tài nghiên cứu: “ Các yếu tố tác động đến tăng trưởng tín dụng tại ngân hàng TMCP Việt Nam” là đề tài nghiên cứu của mình nhằm góp phần tìm ra cơ sở thúc đây hoạt động tín dụng cho ngân hàng. Nghiên cứu cung cấp cơ sở lý luận, thực trạng và giải pháp về tăng trưởng tín dụng tại các ngân hàng TMCP Việt Nam để tìm ra chính sách tín dụng thích hợp, để cung cấp được nguồn vốn cần thiết cho các doanh nghiệp sản xuất kinh doanh cũng như cho vay cá nhân để thúc đẩy tăng trưởng kinh tế.

2. MỤC TIÊU, CÂU HỎI NGHIÊN CỨU:

Về khía cạnh lý luận: Nghiên cứu phân tích tổng quát về tăng trưởng tín dụng tại các ngân hàng TMCP Việt Nam qua đó làm rõ lý luận về tăng trưởng tín dụng. Vai trò của việc tăng trưởng tín dụng đối với kết quả kinh doanh của ngân hàng cũng như sự phát triển của nền kinh tế.

Phân tích các yếu tố và các chỉ tiêu tác động đến tăng trưởng tín dụng tại ngân hàng TMCP Việt Nam

Về khía cạnh thực tiễn: Nghiên cứu xu hướng tác động của một số yếu tố đến tăng trưởng tín dụng của ngân hàng TMCP Việt Nam giai đoạn 2011-2017. Qua đó đề xuất một số kiến nghị đến các ngân hàng TMCP Việt Nam.

Luận văn trả lời câu hỏi chính: “Các yếu tố nào tác động đến tăng trưởng tín dụng tại ngân hàng TMCP Việt Nam và mối quan hệ tác động là cùng chiều hay ngược chiều? Từ đó nên vận dụng các chính sách nào để thúc đẩy tăng trưởng tín dụng tại ngân hàng TMCP Việt Nam.”

3. ĐỐI TƯỢNG, PHẠM VI NGHIÊN CỨU:

- Đối tượng nghiên cứu: Luận văn tập trung nghiên cứu các yếu tố tác động đến tăng trưởng tín dụng tại các ngân hàng TMCP Việt Nam

- Phạm vi nghiên cứu:

Về không gian: Luận văn tập trung nghiên cứu các yếu tố tác động đến tăng trưởng tín dụng tại ngân hàng TMCP Việt Nam

Về thời gian: Luận văn nghiên cứu các yếu tố tác động đến tăng trưởng tín dụng tại ngân hàng TMCP Việt Nam giai đoạn: 2011- 2017. Đây là giai đoạn ngân hàng TMCP Việt Nam gặp khó khăn, thử thách và đã đạt được những thành công bước đầu.

4. PHƯƠNG PHÁP NGHIÊN CỨU:

Tác gỉa sử dụng phương pháp tổng hợp, hống kê, phân tích để sử lý số liệu kết hợp đồ thị, bảng biểu minh họa.

Ngoài phương pháp định tính, tác giả còn kết hợp phương pháp định lượng bằng mô hình hồi quy đa biến để phân tích mối quan hệ giữa các yếu tố và tăng trưởng tín dụng. Các yếu tố tác giả xem xét được phân thành hai nhóm: nhóm các yếu tố nội tại bên trong ngân hàng và nhóm các yếu tố vĩ mô. Theo đó, trong nghiên cứu này tác giả sử dụng mô hình hồi quy đa biến với phương trình như sau

LGRit = β0 + β1DEPTAit + β2NPLit + β3CAPit + β4LIQit + β5SIZEit + β6INRt + β7GDPt + β8INFt + εit

Trong đó:

- LGRit : Tăng trưởng tín dụng tại ngân hàng TMCP Việt Nam, là biến phụ

thuộc.

- DEPTAit, NPLit, CAPit, LIQit, SIZEit: là các biến nội tại ngân hàng i năm t.

- INRt , GDPt, INFt: là các biến kinh tế vi mô năm t

- β0 : là hệ số chặn

- β j (j=1,8) là các hệ số hồi quy

- εit là sai số

5. KẾT CẤU ĐỀ TÀI:

Chương 1: Tổng quan về tăng trưởng tín dụng và các yếu tố tác động đến tăng trưởng tín dụng tại ngân hàng TMCP Việt Nam.

Chương 2: Thực trạng các yếu tố tác động đến tăng trưởng tín dụng tại Việt

Nam.

Chương 3: Nghiên cứu các yếu tố tác động đến tăng trưởng tín dụng tại ngân hàng TMCP Việt Nam

Chương 4: Kết quả nghiên cứu. Chương 5: Kết luận và kiến nghị.

CHƯƠNG 1: TỔNG QUAN VỀ TĂNG TRƯỞNG TÍN DỤNG VÀ CÁC YẾU TỐ TÁC ĐỘNG ĐẾN TĂNG TRƯỞNG TÍN DỤNG TẠI NGÂN HÀNG TMCP VIỆT NAM

1.1. Hoạt động tín dụng của ngân hàng

1.1.1. Khái niệm về hoạt động tín dụng

1.1.1.1. Khái niệm tín dụng ngân hàng

Tín dụng ngân hàng là mối quan hệ tín dụng giữa ngân hàng với các chủ thể khác trong nền kinh tế, trong đó ngân hàng đóng vai trò vừa là người đi vay vừa là người cho vay. Với tư cách là người đi vay ngân hàng nhận tiền gửi của các nhà doanh nghiệp và cá nhân hoặc phát hành chứng chỉ tiền gửi, trái phiếu để huy động vốn trong xã hội. Trái lại, với tư cách là người cho vay thì ngân hàng cung cấp tín dụng cho các doanh nghiệp và cá nhân. Giá (lãi suất) của khoản vay do ngân hàng ấn định cho khách hàng vay là mức lợi tức mà khách hàng phải trả trong suốt thời hạn khoản vay. Ngân hàng chuyển giao tài sản cho bên đi vay sử dụng trong một thời gian nhất định theo thoả thuận, và bên đi vay có trách nhiệm hoàn trả vô điều kiện cả vốn gốc và lãi cho Ngân hàng khi đến hạn thanh toán. Chủ thể tham gia trong quan hệ tín dụng ngân hàng là ngân hàng, nhà nước, doanh nghiệp và hộ dân cư.

1.1.1.2. Đặc điểm của tín dụng ngân hàng

Tín dụng ngân hàng thực hiện cho vay dưới hình thức tiền tệ: cho vay bằng tiền tệ là loại hình tín dụng phổ biến, linh hoạt và đáp ứng mọi đối tượng trong nền kinh tế. Tuy nhiên trong một số hình thức tín dụng, như cho thuê tài chính thì tài sản trong giao dịch tín dụng cũng có thể là các tài sản khác như tài sản cố định.

Tín dụng ngân hàng dựa trên lòng tin. Một khoản tín dụng phát sinh dựa trên niền tin của ngân hàng sẽ thu hồi được gốc lãi đúng thời hạn.

Ngân hàng với vai trò là một trung gian tài chính đòi hỏi khoản cấp tín dụng ngân hàng phải có thời hạn nhất định để hoàn trả lại vốn huy động.

1.1.2. Nguyên tắc của hoạt động tín dụng

Một là, cho vay có hoàn trả vốn và lãi sau một thời gian nhất định

Đây là nguyên tắc cơ bản của tín dụng ngân hàng. Trong thời gian nhất định như trong thỏa thuận, người vay phải hoàn trả gốc và lãi vay để đảm bảo uy tín và hoạt động của ngân hàng.

Hai là, cho vay tài sản có giá trị tương đương làm đảm bảo.

Tài sản đảm bảo có thể là bất động sản, hàng hóa trong kho, bảo lãnh, uy tín của doanh nghiệp,…. Giá trị đảm bảo là cơ sở của khả năng trả nợ, là cơ sở hạn chế rủi ro trong hoạt động tín dụng.

Ba là, cho vay có mục đích, theo phương án thỏa thuận từ trước (theo hợp đồng đã ký kết).

Trong quan hệ tín dụng, khách hàng phải trình bày phương án, biện pháp, cơ sở thực hiện phương án kinh doanh có lợi nhuận và ngân hàng thẩm định. Hợp đồng tín dụng thể hiện rõ mục đích vay, thời gian sử dụng vốn. Trong đó ngân hàng giám sát chặt chẽ sử việc sử dụng món vay theo đúng mục đích, phương án vay.

1.1.3. Vai trò của tín dụng ngân hàng thương mại trong nền kinh tế

1.1.3.1. Tín dụng là công cụ đòn bẩy góp phần tăng trưởng kinh tế và điều tiết nền kinh tế

Tín dụng ngân hàng cũng góp phần tích cực vào việc hình thành và phát triển về mặt vốn của công ty cổ phần.

Thông qua hoạt động tín dụng, ngân hàng làm biến đổi điều kiện sản xuất, kinh doanh, dịch vụ của các chủ thể kinh tế theo hướng tối ưu, góp phần làm cho chu kỳ vận động của tiền tệ rút ngắn về thời gian, nâng cao vòng quay của tiền tệ.