Bước cuối cùng: kết luận và thảo luận. Bước này nêu ra kết luận của nghiên cứu những yếu tố ảnh hưởng mức độ như thế nào. Đồng thời trên cơ sở nghiên cứu đưa ra những gợi ý, những kiến nghị về công tác triển khai, xúc tiến E-Banking.

3.2. Mô hình nghiên cứu

3.2.1. Mô hình nghiên cứu đề xuất

Từ điều kiện thực tế kinh doanh tại Abbank- chi nhánh Đồng Nai, kế thừa các cơ sở lý thuyết của TAM, UTAUT..., từ những công trình nghiên cứu trong nước và ngoài nước, cụ thể là nghiên cứu các yếu tố chấp nhận và sử dụng dịch vụ E-banking ở Hyderabad ở Pakistan của tác giả Maitlo GM, Kazi ZH, Khaskheley A, Shaikh FM (2014) tác giả đã đề xuất mô hình gồm 05 nhóm yếu tố tác động đến việc chấp nhận sử dụng E-banking của KHCN tại Abbank- chi nhánh Đồng Nai.

KIẾN THỨC

VỀ INTERNET (KT)

KÊNH TIỆN LỢI (TL)

THÔNG TIN VỀ NGÂN HÀNG TRỰC TUYẾN (TT)

CHẤP NHẬN SỬ DỤNG ABBANK EB (CN)

NHẬN THỨC BẢO MẬT (BM)

RỦI RO CẢM NHẬN (RR)

-

Hình 3.2.1. Mô hình nghiên cứu đề xuất

Mỗi yếu tố được mô tả chi tiết thông qua những thuộc tính định lượng được

đo lường bằng thang đo Likert từ 1-5 điểm (với mức độ từ hoàn toàn không đồng

24

ý đến hoàn toàn đồng ý). Độ tin cậy của hệ thống thang đo được thể hiện qua hệ số Cronbach’s Alpha.

3.2.2. Giả thuyết nghiên cứu

TL: Kênh tiện lợi ảnh hưởng tích cực đến việc chấp nhận sử dụng dịch vụ E- Banking.

Dịch vụ E-Banking của ngân hàng cung cấp cho khách hàng nhiều tiện lợi sẽ thu hút nhiều khách hàng sử dụng dịch vụ.

TT: Thông tin về ngân hàng trực tuyến ảnh hưởng tích cực đến việc chấp nhận sử dụng dịch vụ E-Banking.

Thông tin về ngân hàng trực tuyến như đăng ký, đăng nhập, hoạt động tiếp thị, quảng cáo,…. của ngân hàng có mối quan hệ cùng chiều với việc chấp nhận sử dụng dịch vụ E-Banking của khách hàng.

KT: Kiến thức về Internet ảnh hưởng tích cực đến việc chấp nhận sử dụng dịch vụ E-Banking.

Những kiến thức về Internet cụ thể là cách thức sử dụng, tiếp cận máy tính, thiết bị di động,…đã có ảnh hưởng cùng chiều với việc chấp nhận sử dụng dịch vụ E-Banking của khách hàng.

BM: Nhận thức bảo mật ảnh hưởng tích cực đến việc chấp nhận sử dụng dịch vụ E-Banking.

Vấn đề bảo mật đang là mối lo ngại của đa số khách hàng để lựa chọn cho mình một hình thức dịch vụ nào đó để giao dịch. Công nghệ bảo mật cao và lòng tin để chấp nhận sử dụng dịch vụ E-Banking được phản ánh có mối quan hệ tương quan cùng chiều.

RR: Rủi ro cảm nhận ảnh hưởng tiêu cực đến việc chấp nhận sử dụng dịch vụ E- Banking.

25

Khách hàng chấp nhận sử dụng dịch vụ E-Banking bị ảnh hưởng bởi yếu tố rủi ro. Khi rủi ro cảm nhận càng cao thì tỷ lệ chấp nhận sử dụng dịch vụ này càng ít đi.

3.2.3. Mô tả các thành phần trong mô hình nghiên cứu Biến phụ thuộc

Chấp nhận sử dụng ABBANK EB (CN) bao gồm 4 biến: CN1, CN2, CN3, CN4

Biến độc lập

Kênh tiện lợi (TL) bao gồm 5 biến: TL1, TL2, TL3, TL4, TL5.

Thông tin về ngân hàng trực tuyến (TT) bao gồm 5 biến: TT1, TT2, TT3, TT4, TT5.

Kiến thức về Internet (KT) bao gồm 5 biến: KT1, KT2, KT3, KT4, KT5. Nhận thức bảo mật (BM) bao gồm 5 biến: BM1, BM2, BM3, BM4, BM5. Rủi ro cảm nhận (RR) bao gồm 4 biến: RR1, RR2, RR3, RR4.

Mô hình hóa các yếu tố ảnh hưởng đến việc chấp nhận sử dụng dịch vụ E-Banking của KHCN bằng mô hình kinh tế lượng có dạng như sau:

CN= β0 + β1*TL + β2*TT + β3*KT + β4*BM + β5*RR+ ei

Trong đó:

CN: Chấp nhận sử dụng dịch vụ E-Banking của KHCN

TL, TT, KT, BM, RR: là lượt là các yếu tố độc lập (Kênh tiện lợi, Thông tin về ngân hàng trực tuyến, Kiến thức về Internet, Nhận thức bảo mật, Rủi ro cảm nhận). β0 : hệ số tự do, thể hiện giá trị trung bình khi các yếu tố độc lập trong mô hình

bằng 0.

βi (i=1,5): Hệ số hồi quy của các yếu tố độc lập tương ứng TL, TT, KT, BM,

RR.

ei: Sai số trong mô hình hồi quy

3.3. Phương pháp nghiên cứu

Phương pháp khảo sát: khảo sát trực tiếp khách hàng với phiếu khảo sát. Đây là phương pháp rất phổ biến tiện lợi nhằm thu thập những thông tin phục vụ nghiên cứu. Đồng thời sử dụng phương pháp nghiên cứu định lượng:

- Phương pháp phân tích nhân tố khám phá (EFA): được sử dụng để kiểm định sự hội tụ của các biến thành phần về khái niệm. Các biến có hệ số tương quan đơn giữa các biến và các nhân tố bé hơn 0.5 sẽ bị loại.

- Phương pháp kiểm định độ tin cậy thang đo: độ tin cậy của thang đo sẽ được đánh giá qua hệ số Cronbach’s Alpha.

- Phương pháp hồi quy tuyến tính: nhằm đánh giá mức độ ảnh hưởng của các biến độc lập lên biến phụ thuộc. Từ đó sẽ kiểm tra độ thích hợp của mô hình, xây dựng mô hình hồi quy bội, kiểm định các giả thuyết. Sự chấp nhận và diễn giải các kết quả hồi quy không thể tách rời các kết quả nghiên cứu.

- Phương pháp thống kê mô tả: mô tả dữ liệu của mẫu như: giới tính, độ tuổi, trình độ, thu nhập.

- Phương pháp phân tích và tổng hợp: sau khi phân tích kết quả từ các số liệu chúng ta sẽ tổng hợp để đưa ra kết quả thảo luận.

Nghiên cứu này được tiến hành tại Tỉnh Đồng Nai và đối tượng nghiên cứu là khách hàng cá nhân tại ABBank- Chi Nhánh Đồng Nai đã sử dụng dịch vụ ABBank E- Banking.

Phương pháp chọn mẫu

Theo Joseph và cộng sự (2003), kích thước mẫu ảnh hưởng tới tính khái quát của kết quả nghiên cứu bởi tỷ lệ của các biến quan sát đối với các biến độc lập và nên có 5 biến quan sát cho mỗi biến độc lập trong sự khác nhau. Để đạt được mức độ mong muốn của nghiên cứu, kết quả mang tính khái quát thì phải có từ 15 - 20 quan sát cho mỗi biến độc lập. Nghiên cứu này gồm có 5 biến độc lập như vậy cần ít nhất 100 quan sát.

Theo Hair & ctg (1998, 111), hệ số tải nhân tố (Factor Loading-FL) là chỉ tiêu để đảm bảo mức ý nghĩa thiết thực của EFA. Với FL > 0.3 được xem là mức tối thiểu;

FL > 0.4 được xem là quan trọng ; FL >= 0.5 được xem là có ý nghĩa thực tiễn. Hair & ctg (1998, 111) cũng khuyên rằng, nếu chọn tiêu chí FL > 0.3 thì cỡ mẫu ít nhất phải là 350, nếu cỡ mẫu khoảng 100 thì nên chọn FL > 0.55, nếu cỡ mẫu khoảng 50 thì FL > 0.75.

Nguyên tắc lấy mẫu phổ biến nhất hiện nay là Bollen 5:1 (1989). Mẫu nghiên cứu phải gấp 5 lần số lượng biến quan sát. Biến quan sát ở đây là các câu hỏi trong bảng khảo sát thuộc mô hình nghiên cứu. Ở nghiên cứu này có 28 câu hỏi quan sát, thì mẫu tối thiểu phải là 28*5=140.

Như vậy, với mẫu khảo sát là 250, sử dụng phương pháp phi xác suất hay còn gọi là chọn mẫu phi ngẫu nhiên (non-probability sampling methods) cụ thể là phương pháp lấy mẫu thuận tiện và phương pháp lấy mẫu tích lũy nhanh, những người được khảo sát sẽ được tiếp cận tại chi nhánh và các phòng giao dịch của ABBank.

Toàn bộ dữ liệu sau khi được làm sạch và mã hóa, sẽ được xử lý với sự hỗ trợ của phần mềm SPSS 22.0.

Tóm tắt chương 3

Chương 3 tác giả đã mô tả các bước thực hiện trong quy trình nghiên cứu, thiết kế nghiên cứu (bảng câu hỏi, phương pháp thu thập dữ liệu nghiên cứu) và các phương pháp phân tích dữ liệu (đánh giá sơ bộ thang đo, phân tích nhân tố khám phá, phân tích hồi quy,...).Tác giả sử dụng công trình nghiên cứu làm nền tảng cho nghiên cứu này là bài báo của tác giả Maitlo GM, Kazi ZH, Khaskheley A, Shaikh FM (2014), “Các yếu tố ảnh hưởng đến việc áp dụng các dịch vụ ngân hàng trực tuyến tại thành phố Hyderabad”. Mô hình nghiên cứu đề xuất gồm có 5 biến: kênh tiện, thông tin về ngân hàng trực tuyến, kiến thức về internet, nhận thức bảo mật, rủi ro cảm nhận.

CHƯƠNG 4: KẾT QUẢ NGHIÊN CỨU- THẢO LUẬN

4.1. Giới thiệu sơ lược ABBANK

Được thành lập năm 1993, ABBANK đến nay đã được hơn 26 năm phát triển. Tổng vốn điều lệ đạt hơn 5.300 tỷ đồng, mạng lưới với 167 điểm giao dịch tại 35 tỉnh thành trọng điểm của cả nước, số lượng khách hàng cá nhân 700.000 và khách hàng doanh nghiệp hơn 20.000. Cổ đông lớn và uy tín hiện nay của ABBANK gồm cổ đông trong nước và nước ngoài như: tập đoàn Geleximco- Công ty cổ phần; Maybank, Tổ chức tài chính quốc tế (IFC)-trực thuộc Ngân hàng Thế giới.

Được mệnh danh ngoài cái tên gọi An Bình thân thiện, ABBANK còn là ngân hàng bền vững và ổn định. ABBANK luôn lấy cảm tình và niềm tin của khách hàng làm chủ cho mọi hoạt động kinh doanh bằng chính sự nỗ lực và kiên trì, minh chứng bằng các giải thưởng mà ABBANK đã nhận được trong suốt thời gian vừa qua.

Ngày 20/9/2016, nằm trong kế hoạch mở rộng mạng lưới hoạt động và được sự chấp thuận của Ngân hàng Nhà nước Việt Nam, ABBANK Chi nhánh Đồng Nai đã chính thức khai trương và bắt đầu hoạt động chi nhánh mới tại số 967 đường Phạm Văn Thuận, phường Tân Mai, thành phố Biên Hòa, tỉnh Đồng Nai.

Ở ABBANK, dịch vụ ngân hàng điện tử hiện đang được nhân rộng và phổ biến. ABBANK đã xác định đẩy mạnh các dịch vụ ngân hàng điện tử là một trong những trọng tâm hoạt động, ABBANK đã có nhiều bước đi cụ thể, từ việc triển khai xây dựng và hiện đại hóa hệ thống thanh toán đến tạo lập hệ thống cơ sở hạ tầng công nghệ thanh toán tiên tiến.

Ngoài ra, ABBANK còn rất quan tâm trong việc nghiên cứu phát triển sản phẩm dịch vụ công nghệ mới đáp ứng nhu cầu của khách hàng, tập trung đẩy nhanh việc triển khai dự án E-Banking, xây dựng nền tảng dịch vụ đa kênh, giúp khách hàng linh động và thuận tiện khi dùng dịch vụ ngân hàng qua nhiều kênh khác nhau, đặc biệt là internet banking và mobile banking.

Năm 2016 hoạt động kinh doanh của ABBANK chi nhánh Đồng Nai có dấu hiệu tăng trưởng bình thường so với 2015, dịch vụ E-Banking đạt mức tăng trưởng 10% so với năm 2015. Bước sang năm 2017, tất cả các dịch vụ của ABBANK đều tăng trưởng so với năm 2016 đặc biệt nhóm dịch vụ E-Banking đạt mức tăng trưởng 21% so với năm 2016. Tính đến 31/12/2018, hoạt động doanh thu từ dịch vụ của ABBANK tăng 27% so với cùng kỳ 2017, đạt gần 65% kế hoạch năm 2018, trong đó nhóm dịch vụ E- Banking tăng trưởng tốt mức tăng chiếm 45%. Đây có thể nói là bước tiến lớn trong việc áp dụng dịch vụ E-Banking trong kinh doanh của ABBANK.

Cùng với việc đẩy nhanh tiến độ triển khai dự án E-Banking ,ABBANK đã nghiên cứu, trình Ngân hàng Nhà nước phê duyệt danh mục dự án, tổ chức lựa chọn nhà thầu; nâng cấp, mở rộng dịch vụ hệ thống tập trung hoàn thiện, nâng cấp hạ tầng các Trung tâm dữ liệu, mạng truyền thông; nâng cao hiệu năng hoạt động của hệ thống công nghệ thông tin (CNTT), tối ưu hóa năng lực xử lý của các hệ thống, bảo trì, quản lý vận hành tốt các hệ thống, đảm bảo giao dịch ổn định, thông suốt, đáp ứng yêu cầu hoạt động kinh doanh, hỗ trợ triển khai chiến lược phát triển CNTT giai đoạn 2015– 2020.

Hệ thống công nghệ thông tin của ABBANK bằng việc tự động hóa trong xử lý giao dịch đã góp phần tăng năng suất lao động, tăng hiệu quả trong xử lý trong công việc cũng như giảm đi chi phí vận hành, giá thành giao dịch.

Như vậy, trước mắt còn rất nhiều khó khăn, thách thức cần phải vượt qua, song việc phát triển loại hình dịch vụ này là hướng đi đúng đắn, là một xu thế tất yếu đối với các NHTMCP Việt Nam nói chung và ABBANK nói riêng.

4.2. Mô tả mẫu khảo sát

Dựa trên các yêu cầu và thiết kế nghiên cứu đã đặt ra ở các chương trước, tác giả đã tiến hành khảo sát sau đó phân loại, loại bỏ các quan sát không thích hợp. Kết quả thu được 250 phiếu khảo sát đạt yêu cầu trong khoảng thời gian từ tháng 5/2019 đến tháng 7/2019.

30

Theo kết quả cho thấy số lượng khách hàng nam chiếm 51,2%, khách hàng nữ chiếm 48,8%, tỷ lệ này cũng không cách xa quá lớn.

Hầu hết các khách hàng giao dịch ở độ tuổi còn khá trẻ, nhiều nhất là từ 26-35 tuổi chiếm 34.4%, và 36-45 tuổi chiếm 33.6%.

Bảng 4.2. Mô tả mẫu

Số lượng (Người) | Tỷ Lệ (%) | |

Nam | 128 | 51.2 |

Nữ | 122 | 48.8 |

Tổng | 250 | 100 |

Nhóm tuổi | ||

< 26 tuổi | 39 | 15.6 |

26-35 tuổi | 86 | 34.4 |

36 - 45 tuổi | 84 | 33.6 |

> 45 tuổi | 41 | 16.4 |

Tổng | 250 | 100 |

Trình độ học vấn | ||

Dưới cao đẳng | 94 | 37.6 |

Cao đẳng, Đại học | 130 | 52 |

Trên Đại học | 26 | 10.4 |

Tổng | 250 | 100 |

Thu nhập | ||

< 5 triệu | 20 | 8 |

5-dưới 10 triệu | 108 | 43.2 |

10-20 triệu | 75 | 30 |

> 20 triệu | 47 | 18.8 |

Tổng | 250 | 100 |

Có thể bạn quan tâm!

-

Các yếu tố ảnh hưởng đến việc chấp nhận sử dụng dịch vụ ngân hàng điện tử của khách hàng cá nhân tại Ngân hàng thương mại cổ phần An Bình chi nhánh Đồng Nai - 2

Các yếu tố ảnh hưởng đến việc chấp nhận sử dụng dịch vụ ngân hàng điện tử của khách hàng cá nhân tại Ngân hàng thương mại cổ phần An Bình chi nhánh Đồng Nai - 2 -

Mô Hình Lý Thuyết Được Lựa Chọn Làm Nền Cho Nghiên Cứu

Mô Hình Lý Thuyết Được Lựa Chọn Làm Nền Cho Nghiên Cứu -

Tóm Tắt Các Nghiên Cứu Trước Đây

Tóm Tắt Các Nghiên Cứu Trước Đây -

B1. Kết Quả Phân Tích Thang Đo Lần 1 Cho Yếu Tố Tt

B1. Kết Quả Phân Tích Thang Đo Lần 1 Cho Yếu Tố Tt -

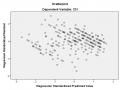

Đồ Thị Phân Tán Giữa Giá Trị Dự Đoán Và Phần Dư Từ Hồi Quy

Đồ Thị Phân Tán Giữa Giá Trị Dự Đoán Và Phần Dư Từ Hồi Quy -

Hạn Chế Của Đề Tài Và Hướng Nghiên Cứu Tiếp Theo

Hạn Chế Của Đề Tài Và Hướng Nghiên Cứu Tiếp Theo

Xem toàn bộ 88 trang tài liệu này.

(Nguồn: Thống kê kết quả khảo sát)

Thu nhập của khách hàng theo khảo sát có tỷ lệ ít nhất trong khoảng dưới 5 triệu là 8%, kế đến là >20 triệu với tỷ lệ 18.8%. Thu nhập đa số của khách hàng trong tầm 5- 10 triệu và 10-20 triệu.