4.4. Phân tích hồi qui tuyến tính (Linear Regression)

Sử dụng phương pháp hồi quy O LS để chạy cho bốn mô hình ta có kết quả như bảng dưới đây.

Bảng 4.7: Bảng tổng kết các hệ số hồi quy riêng phần và hệ số R2 hiệu chỉnh của bốn mô hình.

Biến giải thích | Hệ số | T | Sig | R2 hiệu chỉnh | |

Ri-Rf (Mô hình CAPM) | HẰ NG SỐ BETA | -0.00053 β1: 0.65 | -2.238 46.284 | 0.025 0.000 | 0.741 |

Ri-Rf (Mô hình Fama- French) | HẰ NG SỐ BETA SMB HM L | -0.00053 β1: 0.686 β2: 0.263 β3: 0.108 | -2.400 47.256 6.976 8.047 | 0.017 0.000 0.000 0.000 | 0.765 |

Ri-Rf (Mô hình Carhart) | HẰ NG SỐ BETA SMB | -0.00025 β1: 0.645 β2: 0.256 | -1.101 39.956 6.911 | 0.271 0.000 0.000 | 0.773 |

HM L | β3: 0.200 | 7.846 | 0.000 | ||

WM Lo | β4: -0.163 | -5.299 | 0.000 | ||

HẰ NG SỐ | -0.00032 | -1.450 | 0.147 | ||

BETA | β1: 0.658 | 39.270 | 0.000 | ||

Ri-Rf | SMB | β2: 0.256 | 6.885 | 0.000 | |

(Mô hình mở rộng) | HM L | β3: 0.149 | 4.743 | 0.000 | 0.777 |

WM L | β4: -0.147 | -4.364 | 0.000 | ||

EEP S/P | β5: 0.127 | 3.157 | 0.002 | ||

RRO E | β6: -0.110 | -2.855 | 0.004 | ||

DDT | β7: 0.098 | 2.673 | 0.008 |

Có thể bạn quan tâm!

-

Cách Tính Các Biến (Smb, Hml,wml, R R Oe , D Dt Và E Eps/ P ) Phân Chia Danh Mục Đầu Tư

Cách Tính Các Biến (Smb, Hml,wml, R R Oe , D Dt Và E Eps/ P ) Phân Chia Danh Mục Đầu Tư -

Kết Quả Kiểm Định Mô Hình Đối Với Dữ Liệu Trên Hose

Kết Quả Kiểm Định Mô Hình Đối Với Dữ Liệu Trên Hose -

Kiểm Định Giả Thiết Đối Với Các Hệ Số Hồi Quy Mô Hình Ba Yếu Tố Fama-French

Kiểm Định Giả Thiết Đối Với Các Hệ Số Hồi Quy Mô Hình Ba Yếu Tố Fama-French -

Ứng Dụng Mô Hình Dự Báo Giá Của Cổ Phiếu Mcp (Công Ty Cổ In Bao Bì Mỹ Châu)

Ứng Dụng Mô Hình Dự Báo Giá Của Cổ Phiếu Mcp (Công Ty Cổ In Bao Bì Mỹ Châu) -

Các Giới Hạn Của Đề Tài Và Hướng Nghiên Cứu Tiếp Theo

Các Giới Hạn Của Đề Tài Và Hướng Nghiên Cứu Tiếp Theo -

Các yếu tố ảnh hưởng đến tỷ suất sinh lợi của các cổ phiếu niêm yết trên sàn chứng khoán thành phố Hồ Chí Minh - 11

Các yếu tố ảnh hưởng đến tỷ suất sinh lợi của các cổ phiếu niêm yết trên sàn chứng khoán thành phố Hồ Chí Minh - 11

Xem toàn bộ 107 trang tài liệu này.

Kết quả hồi quy cho chúng ta thấy mô hình ba biến Fama-French giải thích tốt hơn mô hình CA PM . Cụ thể là R2 của mô hình Fama-French là 76,5% còn R2 của mô

hình CAPM là 74,1%. Tương tự, ta thấy kết quả chạy hồi quy mô hình bốn biến của Carhart giải thích tốt hơn mô hình ba biến Fama-French. Cụ thể là R2 của mô hình Carhart là 77,3% cao hơn mô hình ba biến Fama-French với R2 là 76,5% và cuối

cùng là mô hình mở rộng của tác giả cho R2 cao nhất là 77,7%. Như vậy, mô hình hình mở rộng là mô hình giải thích tốt nhất trong các mô hình trên. Mặt khác, tác giả cũng thực hiện các kiểm định và kết quả cho thấy không có dấu hiệu hiện tượng, đa cộng tuyến. Hơn thế nữa, các hệ số hồi quy của các mô mô hình đều có ý nghĩa thống kê với độ tin cậy 95%. Vì vậy, kết quả hồi quy là đáng tin cậy.

N hìn vào kết quả hồi quy dưới cho ta thấy biến ( Rm-Rf ) suất sinh lợi thị trường có mối quan hệ đồng biến với suất sinh lời của cổ phiếu, có nghĩa rằng suất sinh lợi thị trường cao thì suất sinh lợi cổ phiếu cũng cao và ngược lại. Tỷ suất sinh lời cổ

phiếu chịu ảnh hưởng rất mạnh mẽ bởi yếu tố thị trường. Điều này lý giải một thực tế là thị trường ổn định, có lợi nhuận cao thì tỷ suất sinh lời cổ phiếu cũng sẽ cao. Ngược lại, thì trường không ổn định, rời vào tình trạng trì trệ như khủng hoảng, thì tỷ suất sinh lời cổ phiếu sẽ bị ảnh hưởng tiêu cực.

Kết quả hồi quy cho thấy rằng biến SMB có mối quan hệ dương với tỷ suất sinh lời. Điều này cho thấy rằng có mối quan hệ đồng biến giữa phần bù quy mô và suất sinh lợi của cổ phiếu. K ết quả nghiên cứu cũng cho thấy rằng các công ty có quy mô nhỏ sẽ cho tỷ suất sinh lợi cao hơn những công ty có quy mô lớn. Điều này gợi ý cho các nhà đầu tư tại Việt Nam nên mua cổ phiếu của những công ty nhỏ sẽ cho tỷ suất sinh lợi cao hơn cổ phiếu của các công ty lớn. K ết quả này cũng giống với kết quả nghiên cứu tại các thị trường phát triển của: Fama-French (1993) cho ba thị trường chứng khoán lớn là N YSE, AM EX, và NA SDAQ ; Ajili (2005) cho thị trường chứng khoán Pháp; O ’Brien (2007) cho thị trường chứng khoán Úc hay kết quả nghiên cứu tại các thị trường mới nổi như: Bahi (2006) cho thị trường Ấn Đ ộ; Bundoo (2004) cho thị trường chứng khoán Nam Phi; Vương Đức Hoàng Quân và Hồ Thị H uệ (2008); Đinh Trọng Hưng (2008); Nguyễn Văn Sĩ (2010) cho HOSE.

K hi xét đến biến HML thì ta thấy rằng các công ty có tỷ số giá trị sổ sách/giá trị thị trường cao lại cho giá trị suất sinh lợi cao hơn nhóm công ty có tỷ số giá trị sổ

sách/giá trị thị trường thấp. Hệ số của yếu tố HML đều cho giá trị dương. Điều này có nghĩa rằng có một quan hệ đồng biến giữa tỷ số giá trị sổ sách/giá trị thị trường và tỷ suất sinh lợi cổ phiếu. H ay nói cách khác, các công ty thuộc nhóm giá trị thì có suất sinh lợi cao hơn các công ty thuộc nhóm tăng trưởng. Kết quả này trái ngược với kết quả nghiên cứu của Vương Đức Hoàng Quân và Hồ Thị H uệ (2008), Đinh Trọng hưng (2008) ở HO SE và kết quả nghiên cứu của Bahl (2006) cho thị trường mới nổi Ấn Độ. Tuy nhiên, kết quả này lại giống với kết luận của Fama-French (1993) và của N guyễn Văn Sĩ (2010) khi cho rằng có mối quan hệ đồng biến giữa tỷ số giá trị sổ sách/giá trị thị trường và suất sinh lợi của cổ phiếu.

K hi xét đến yếu tố WML thì ta thấy hệ số của WML cho giá trị âm. Điều này có nghĩa rằng không nên mua những chứng khoán có tỷ suất sinh lợi cao trong giai đoạn trước đó. Kết quả này trái ngược với kết luận của Carhart (1997) không nên đầu tư vào những quỹ có tỷ suất sinh lợi âm thường xuyên; những quỹ có tỷ suất sinh lợi cao năm trước thì năm sau sẽ có tỷ suất sinh lợi cao hơn tỷ suất sinh lợi mong đợi trung bình. Đ iều này phản ánh lên một thực tế ở Việt Nam là các công ty thường muốn nâng giá cổ phiếu lên bằng cách gia tăng cổ tức. K hi giá cổ phiếu tăng thì các công ty bán cổ phiếu ra để kiếm lời. Sau khi đạt được mục tiêu các công ty này lại chi ít cổ tức, dẫn tới giá cổ phiếu giảm và suất sinh lời cổ phiếu giảm theo. Vì vậy, kết quả nghiên cứu này gợi ý cho các nhà đầu tư tại Việt Nam rằng không nên đầu tư vào những cổ phiếu có suất sinh lợi cao trong quá khứ vì tỷ suất sinh lợi trên thị trường chứng khoán Việt Nam trong thời gian qua mang tính xu hướng giảm. Để kiểm chứng điều này ta đi khảo sát thị trường vào khoảng thời gian từ ngày 09/02/20011 đến ngày 25/05/2011. Đây là khoảng thời gian mà thị trường có sự điều chỉnh mạnh, hầu như tất cả các cổ phiếu tại sàn HOSE đều giảm mạnh, cụ thể là ta thấy chỉ số VN INDEX ngày 09/02/2011 là 522.6 điểm nhưng đến ngày 28/02/2011 còn 461,4 điểm, đến ngày 25/05/2011 chỉ còn 386 điểm và đến cuối năm 2011 VNIND EX chỉ còn 351.6 điểm. N hư vậy, ta có thể kết luận rằng thị trường chứng khoán Việt N am trong thời gian qua mang tính xu hướng giảm.

Biến EE P S/P có ý nghĩa thống kê và mang dấu dương. Đ iều này cho thấy rằng yếu tố EE PS/P có quan tỷ lệ thuận với suất sinh lời của cổ phiếu, có nghĩa là những công ty có tỷ số EPS/P cao sẽ mang lại suất sinh lời cao hơn những công ty có tỷ số EPS/P thấp. Như vậy, khi những nhà đầu tư họ đầu tư vào cổ phiếu thì họ mọng đợi rằng họ sẽ được chia lợi nhuận bao nhiêu hay nói cách khác một đồng đầu tư vào cổ phiếu thì sẽ được bao nhiêu đồng lợi nhuận nên hệ số EPS/P càng cao thì các cổ phiếu càng hấp dẫn các nhà đầu tư hơn.

K hi xét tới biến RROE ta thấy hệ số của yếu tố này là âm, cho thấy rằng yếu tố phần bù RRO E có quan nghịch biến với suất sinh lời của cổ phiếu có nghĩa là những công ty có tỷ số ROE thấp cho giá trị suất sinh lợi cao hơn nhóm công ty có tỷ số RO E cao. Kết quả hồi quy bội cho thấy biến DDT tác động cùng chiều với suất sinh lời cổ phiếu hệ số của biến doanh thu là dương, có nghĩa là nhóm công ty có doanh thu cao sẽ có suất sinh lợi cao hơn nhóm công ty có doanh thu thấp. Điều này có thể

giải thích rằng doanh thu hay lượng hàng bán là chỉ tiêu quan trọng nhất để các nhà đầu tư đo lường một công ty có sức mạnh hay không và là yếu tố chính của tăng trưởng. K hi chọn lựa cổ phiếu thì các nhà đầu tư đã tìm công ty có tốc độ bán hàng mạnh để làm tiền đề cho tăng trưởng thu nhập.

N hư vậy, chương 4 đã trình bày kết quả nghiên cứu và phân tích mối quan hệ giữa yếu tố thị trường, yếu tố quy mô công ty, yếu tố giá trị công ty, yếu tố xu hướng, yếu tố chỉ số EPS/P, yếu tố RO E, yếu tố doanh thu và tổng phần bù rủi ro hay suất sinh lợi của cổ phiếu. Q ua đó dễ dàng thấy rằng kết quả nghiên cứu đã cho chúng ta một bức tranh giống như mong đợi. N ghiên cứu này đã cho thấy các biến yếu tố thị trường, yếu tố quy mô công ty, yếu tố giá trị công ty, yếu tố xu hướng, yếu tố chỉ số EPS/P, yếu tố RO E, yếu tố doanh thu là các biến dự báo suất sinh lợi của cổ phiếu của các công ty niêm yết trên HO SE.

CHƯƠ NG 5: ỨNG DỤNG MÔ HÌN H MỞ RỘ NG DỰ BÁO GIÁ CỔ PHIẾU TRÊN HO SE, KẾT LUẬN VÀ KIẾN NGHỊ

Chương 5 này sẽ trình bày cách ứng dụng mô hình mở rộng để dự báo giá các cổ phiếu trên H OSE, đồng thời cũng sẽ trình bày kết luận tóm tắt các kết quả nghiên cứu của đề tài, nêu ra các giới hạn của đề tài cũng như hướng nghiên cứu tiếp theo. Chương này bao gồm hai phần chính: (1) ứng dụng mô hình mở rộng để dự báo giá cổ phiếu trên trên H OSE và (2) kết luận, kiến nghị và giới hạn của đề tài.

5.1. Ứng dụng mô hình mở rộng để dự báo giá cổ phiếu trên HOS E

5.1.1. Cách ứng dụng mô hình mở rộng để dự báo giá cổ phiếu trên HOS E

Dựa vào kết quả phân tích các yếu tố ảnh hưởng đến tỷ suất sinh lợi đề tài này ứng dụng để dự báo xu hướng biến động giá trong thời gian tiếp theo. Căn cứ vào hướng dự báo này nhà đầu tư nhà đầu tư có thể tham khảo để đưa ra hướng đầu tư đúng hơn, nhằm hạn chế rủi ro và mang lại lợi nhuận cao.

Để ứng dụng dự báo gía cổ phiếu cho nhà đầu tư trên HO SE trước hết ta cần

phải tính suất sinh lợi kỳ vọng bình quân của cổ phiếu trong giai đoạn từ 2009 đến 2011 ( Ri ) bằng cách dựa vào phương trình hồi quy (4.1). Kế đến ta cần phải tính suất sinh lợi bình quân trong giai đoạn từ năm 2009 đến 2011 của cổ phiếu cần dư báo (suất sinh lợi yêu thực hiện Rr) bằng cách dựa vào giá đóng cửa của cổ phiếu của 749 phiên giao dịch từ năm 2009 đến 2011. Sau đó ta so sánh hai giá trị suất

sinh lợi thực hiện của cổ phiếu đang xét (Rr) và suất sinh lợi kỳ vọng của cổ phiếu

( Ri) để xác định cổ phiếu đang xét được định giá cao hay thấp. Nếu suất sinh lợi thực hiện của cổ phiếu lớn hơn suất sinh lợi kỳ vọng của cổ phiếu, chứng tỏ cổ phiếu này được định giá cao hay các nhà đầu tư chưa đánh giá đúng (hay chưa nhận thức đúng) suất sinh lợi của cổ phiếu này. Giả sử chúng ta tin tưởng vào tỷ suất sinh lời dự báo của mô hình phân tích nêu trên, một lời khuyên được đưa ra cho các nhà đầu tư là không nên mua đối với cổ phiếu có suất sinh lợi thực hiện lớn hơn suất sinh lợi kỳ vọng. Trong trường hợp nhà đầu tư đang nắm giử các cổ phiếu này thì nên bán ra, vì trong tương lai các nhà đầu tư sẽ nhận biết được điều này và khi đó

giá thị trường của cổ phiếu này sẽ giảm xuống, nếu nhà đầu tư tiếp tục nắm giử các cổ phiếu này có thể không có lời hoặc bị lỗ. Ngược lại, nếu suất sinh lợi thực hiện của cổ phiếu nhỏ hơn suất sinh lợi kỳ vọng của cổ phiếu, điều này chứng tỏ cổ phiếu đang xét được định giá thấp. Một lời khuyên được đưa ra cho các nhà đầu tư là nên mua đối với cổ phiếu có suất sinh lợi thực hiện nhỏ hơn suất sinh lợi kỳ vọng. Vì trong tương lai các nhà đầu tư sẽ nhận biết được điều này và khi đó giá thị trường của cổ phiếu này sẽ tăng lên.

5.1.2. Ứng dụng mô hình mở rộng để dự báo giá cổ phiếu trên HOSE

Trước hết, ta tính suất sinh lợi kỳ vọng bình quân của cổ phiếu từ năm 2009 đến 2011 ( Ri )

Các thông tin thu thập được từ ngày 2/1/2009–30/12/2011 như sau:

Lãi suất của tín phiếu kho bạc bình quân trong từ năm 2009 đến 2011 là: Rf = 0,03%/ngày.

Suất sinh lợi kỳ vọng bình quân của thị trường từ năm 2009 đến 2011 được tính bằng bình quân suất sinh lợi của thị trường của 749 phiên giao dịch từ năm 2009 đến 2011 như sau:

R VN

Index 3/1/2009

VN

Index 2/1/2009

1 VN

Index

2/1/2009

R VN

Index

4/1 /2009

VN

Index

3/1 /2009

2 VN

Index

3/1 /2009

………………………………………………....

R VN

Index 30/12/2011 VN

Index 29/12/2011

748 VN

Index

29/12/2011

Suy ra suất sinh lợi kỳ vọng bình quân của thị trường từ năm 2009 đến 2011 là:

748

R j

R j 1

0,03%

/ngày hay

m748

m

R Average( VN Indext VN Indext-1) 0,03% /ngày

VN Indext-1

Rm – Rf = 0,03% - 0,03% = 0%/ngày

SMB = 0,01%/ngày HML = -0,01%/ngày WML= 0,18%/ngày EE PS/P = 0,07%/ngày RROE = 0,08%/ngày D DT = 0,04%/ngày

Thay các dữ liệu trên vào phương trình hồi quy (4.3) ta được:

R i R f = -0.00032 + (0,01 x 0,256) + (-0.01 x 0,149) + (-0,147 x 0,18) + (0,127

x 0,07) + (-0,11 x 0,08) + (0,098 x 0,04) = -0,0217%

Suy ra suất sinh lợi kỳ vọng bình quân của cổ phiếu là 0,0083%/ngày.

Ri = -0,0217 + 0,03 =

Tiếp theo, ta tính suất sinh lợi bình quân trong năm 2011 của cổ phiếu cần

đánh giá (Rr)

Tương tự như cách tính suất sinh lợi kỳ vọng bình quân của thị trường, ta tính suất sinh lợi bình quân của cổ phiếu i từ năm 2009 đến 2011 như sau:

R r1

PClosing price

P

3/1/2009

PClosingprice

2/1/2009

Closing price2/1/2009

3/1/2009

R r2

PClosingprice

4/1/2009

P

PClosing price

Closingprice 3/1/2009

……………………………………………………

29/12/2011

R r748

PCl osingprice30/12/2011

P

PClosingprice

Closingprice29/12/2011

Suy ra suất sinh lợi bình quân của cổ phiếu i từ năm 2009 đến 2011 là:

r74 8

R k

P P

R r

k r1

748

hay

R Average(Closing price t Closing price t1)

t1

r

PClosing price

(5.1)

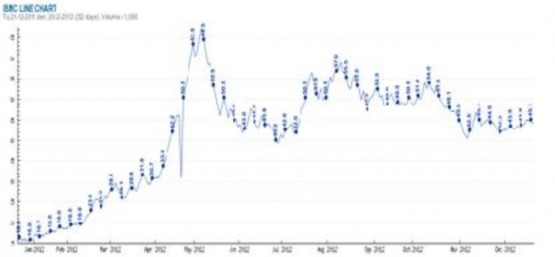

5.1.3. Ứng dụng mô hình dự báo giá cổ phiếu BMC (Công ty cổ phần khoán sản Bình Định)

Áp dụng công thức (5.1) ta tính được suất sinh lợi bình quân của cổ phiếu BMC

từ năm 2009 đến 2011 là Rr = -0,09%/ngày.

Rr 0,09 % <

0,0083% Ri

hay suất sinh lợi thực hiện của cổ phiếu BMC

nhỏ hơn suất sinh lợi kỳ vọng của cổ phiếu. Điều này chứng tỏ cổ phiếu BMC được định giá thấp hay các nhà đầu tư chưa nhận thức đúng suất sinh lợi của cổ phiếu BMC. Khuyến nghị đưa ra cho các nhà đầu tư là nên mua vào đối với cổ phiếu BMC vì chắc chắn trong tương lai, giá thị trường của cổ phiếu BM C sẽ tăng lên.

Thực vậy, nhìn vào đồ thị 5.1 ta thấy đường biểu diễn giá của cổ phiếu BMC tăng dần kể từ tháng 1/2012 (xem đồ thị 5.1).

Hình 5.1: Đồ thị biểu diễn giá của cổ phiếu BMC trong thời gian từ 21/12/2011- 20/12/2012

Nguồn: http://w ww.cophieu68.com/chartsymbol_basic.php?id=bmc

5.1.4. Ứng dụng mô hình dự báo giá của cổ phiếu D PM (Tổng công ty phân bón và hóa chất dầu khí)

Cũng áp dụng công thức (5.1) ta tính được suất sinh lợi bình quân của cổ phiếu DPM từ năm 2009 đến 2011 là Rr = -0,02%/ngày.