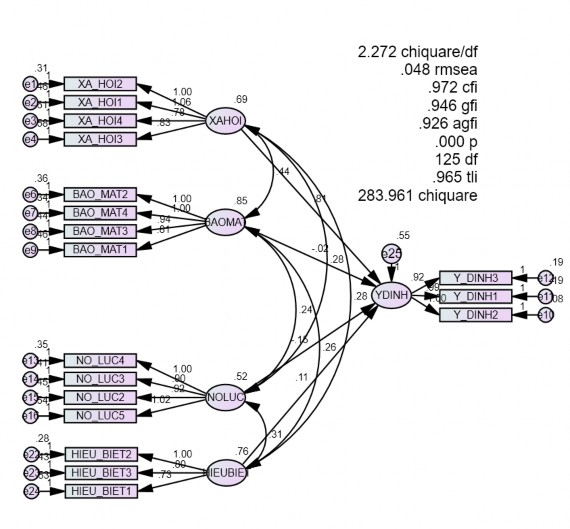

Hình 3.3. Kết quả SEM của tiếp cận tín dụng phi chính thức

Nguồn : Tác giả tổng hợp phân tích số liệu

Các chỉ tiêu đo lường sự phù hợp của mô hình cho thấy, giá trị Chi-quare/df= 2.272 < 3, TLI= 0.965, CFI=0.972, GFI= 0.946 đều lớn hơn 0.9, hệ số RMSEA = 0.048

<0.05, vì thế mô hình có phù hợp với thị trường. Kết quả các giá trị P-value của các biến độc lập thì có 1 biến lớn hơn 0.05, do đó biến Bảo Mật không ảnh hưởng đến ý định sử dụng dịch vụ tín dụng đen. Hệ số hồi quy chuẩn hóa của mô hình thể hiện sự ảnh hưởng lớn nhất tới “Ý định sử dụng” tín dụng đen thuộc về nhân tố Xã hội, với hệ số 0.718, tiếp theo là nhân tố “Hiểu biết tài chính “ và cuối cùng là nhân tố “Nỗ lực kỳ vọng” với hệ số -0.135.

Mối | quan | hệ | Hệ số hồi quy chuẩn hóa | P-value | Các chỉ tiêu mô hình | |

YDINH | <--- | XAHOI | 0.678 | *** | Chiquare/df=2.272 | |

<3 | ||||||

YDINH | <--- | BAOMAT | -0.015 | 0.756 | ||

GFI=0.946>0.9 | ||||||

YDINH | <--- | NOLUC | -0.106 | 0.040 | ||

CFI=0.972>0.9 | ||||||

YDINH | <--- | HIEUBIET | 0.096 | 0.047 | ||

TLI=0.965>0.9 | ||||||

RMSEA=0.048<0.5 | ||||||

Có thể bạn quan tâm!

-

Thang Đo Ý Định Sử Dụng Tín Dụng Phi Chính Thức

Thang Đo Ý Định Sử Dụng Tín Dụng Phi Chính Thức -

Kết Quả Học Vấn Và Tiếp Cận Nguồn Thông Tin Của Hộ

Kết Quả Học Vấn Và Tiếp Cận Nguồn Thông Tin Của Hộ -

Đối Với Mô Hình Tiếp Cận Tín Dụng Phi Chính Thức

Đối Với Mô Hình Tiếp Cận Tín Dụng Phi Chính Thức -

Đối Với Các Nhân Tố Ảnh Hưởng Đến Tiếp Cận Tín Dụng Phi Chính Thức

Đối Với Các Nhân Tố Ảnh Hưởng Đến Tiếp Cận Tín Dụng Phi Chính Thức -

Khuyến Nghị Nhằm Quản Lý Và Kiểm Soát Tín Dụng Đen

Khuyến Nghị Nhằm Quản Lý Và Kiểm Soát Tín Dụng Đen -

Khuyến Nghị Nhằm Góp Phần Giải Quyết Vấn Nạn Tín Dụng Đen

Khuyến Nghị Nhằm Góp Phần Giải Quyết Vấn Nạn Tín Dụng Đen

Xem toàn bộ 226 trang tài liệu này.

Bảng 3.13. Mối quan hệ giữa các nhân tố trong mô hình cấu trúc ý định sử dụng tín dụng phi chính thức

Nguồn : Tác giả tổng hợp từ phân tích số liệu

Kiểm định độ tin cậy của mô hình với phương pháp Boostrap

Kiểm định này sẽ giúp đánh giá độ tin cậy của các ước lượng trong mô hình đánh giá thông qua kiểm định các hệ số hồi quy trong mô hình SEM có được ước lượng tốt hay không. Nghiên cứu này sử dụng phương pháp Boostrap với số lượng quan sát lặp lại là N=400. Kết quả ước lượng từ 400 quan sát được tính trung bình cùng với độ lệch như sau

Bảng 3.14: Kết quả ước lượng mô hình bằng Bootstrap với N=400

SE | SE-SE | Mean | Bias | SE-Bias | C.R | ||||

YDINH | <--- | XAHOI | .052 | .002 | .682 | .004 | .003 | 1.3 | |

YDINH | <--- | BAOMAT | .052 | .002 | -.015 | .000 | .003 | 0 | |

YDINH | <--- | NOLUC | .051 | .002 | -.110 | -.004 | .003 | - | |

1.3 | |||||||||

YDINH | <--- | HIEUBIET | .044 | .002 | .096 | .000 | .002 | 0 |

Nguồn : Tác giả tổng hợp từ phân tích số liệu

Nhìn vào kết quả ước lượng mô hình ý định sử dụng bằng boostrap thì các giá trị

C.R đều nằm trong khoảng từ -1.96 đến 1.96 như vậy độ lệch của các hệ số trong mô hình với 400 quan sát là rất nhỏ, mô hình vẫn có ý nghĩa với mẫu lớn. Do đó ước lượng mô hình là tin cậy được.

Bảng 3.15. Kết quả kiểm định giả thuyết trong mô hình lý thuyết

Giả thuyết | Hệ số ảnh hưởng | Hệ số Sig | Kết quả kiểm định | Thứ tự ảnh hưởng | |

Ý định sử dụng | H: Ảnh hưởng xã hội có ảnh hưởng thuận chiều với ý định sử dụng tín dụng phi chính thức của hộ gia đình | 0.678 | *** | Chấp nhận | 1 |

H: Nỗ lực kỳ vọng có ảnh hưởng ngược chiều với ý định sử dụng tín dụng phi chính thức của hộ gia đình | -0.106 | 0.040 | Chấp nhận | 3 | |

H: Hiểu biết tài chính có ảnh hưởng thuận chiều với ý định sử dụng tín dụng phi chính thức của hộ gia đình | 0.096 | 0.047 | Chấp nhận | 2 |

Nguồn : Tác giả tổng hợp từ phân tích số liệu

Kết quả cho thấy, các kiểm định về sự ảnh hưởng của nhân tố tới tiếp cận tín dụng của hộ gia đình được chấp nhận với độ tin cậy tốt.

Kiểm định sử ảnh hưởng của biến điều tiết trong mô hình cấu trúc ý định sử dụng

Bảng 3.16: Kết quả kiểm định lần 1 về sự tác động của biến điều tiết

Ước lượng | Sai lệch chuẩn (S.E.) | Tỷ số tới hạn (C.R) | P- value | ||||

Ý định sử dụng (Y_DINH) | | Giới tính_Ảnh hưởng xã hội (GT_XAHOI) | -0,192 | 0,018 | -10,524 | *** | par_17 |

Ý định sử dụng (Y_DINH) | | Số năm_Nỗ lực kỳ vọng (SVN_NOLUC) | 0,062 | 0,017 | 3,569 | *** | par_18 |

Ý định sử dụng (Y_DINH) | | Giới tính_Hiểu biết tài chính (GT_HB) | 0,128 | 0,017 | 7,694 | *** | par_19 |

Ý định sử dụng (Y_DINH) | | Số năm_Hiểu biết tài chính (SVN_HB) | -0,039 | 0,016 | -2,354 | 0,019 | par_20 |

Ý định sử dụng (Y_DINH) | | Giới tính_Nỗ lực kỳ vọng (GT_NOLUC) | 0,023 | 0,017 | 1,291 | 0,197 | par_24 |

Ý định sử dụng (Y_DINH) | | Số năm_Ảnh hưởng xã hội (SVN_XAHOI) | -0,023 | 0,018 | -1,242 | 0,214 | par_25 |

Nguồn: tác giả tổng hợp phân tích dữ liệu

Kết quả kiểm định sự ảnh hưởng của biến điều tiết trong mô hình cấu trúc ý định sử dụng lần 1 được thể hiện ở bảng 3.36.

Kết quả phân tích lần thứ nhất cho thấy biến SVN_XAHOI không có mức ý nghĩa thống kê đối với “Ý định sử dụng” tín dụng đen (P-value > 0,5), các biến này được loại bỏ khỏi mô hình để tiền hành phân tích lần thứ hai và cho ra kết quả như sau:

Bảng 3.17: Kết quả kiểm định lần 2 về sự tác động của biến điều tiết

Ước lượng | Sai lệch chuẩn (S.E.) | Tỷ số tới hạn (C.R) | P- value | |||

Ý định sử dụng (Y_DINH) | | Giới tính_Ảnh hưởng xã hội (GT_XH) | -0,183 | 0,018 | -10,015 | *** |

Ý định sử dụng (Y_DINH) | | Số năm_Nỗ lực kỳ vọng (SVN_NOLUC) | 0,058 | 0,017 | 3,347 | *** |

Ý định sử dụng (Y_DINH) | | Giới tính_Hiểu biết tài chính (GT_HB) | 0,142 | 0,017 | 8,485 | *** |

Ý định sử dụng (Y_DINH) | | Số năm_Hiểu biết tài chính (SVN_HB) | -0,055 | 0,016 | -3,340 | *** |

Nguồn: tác giả tổng hợp phân tích dữ liệu

* Giới tính chủ hộ

Kết quả kiểm định cho thấy được rằng biến kiểm soát giới tính có sự tác động đến mối quan hệ giữa yếu tố Ảnh hưởng xã hội, Hiểu biết tài chính tới tiếp cận tín dụng phi chính thức (thông qua ý định sử dụng tín dụng phi chính thức của các hộ kinh doanh cá thể), với mức ý nghĩa thống kê dưới 0.5

Đối với mối quan hệ giữa Ảnh hưởng xã hội và Ý định sử dụng tín dụng phi chính thức, mối quan hệ này mạnh hơn ở chủ hộ là nữ giới so với nam giới vì hệ số ảnh hưởng của biến GT_XH tới ý định sử dụng tín dụng phi chính thức là -0.183. Từ đó có thể kết luận được giả thuyết H4b về sự ảnh hưởng của biến điều tiết giới tính tới mối quan hệ Ảnh hưởng xã hội và Ý định sử dụng được chấp nhận

Đối với mối quan hệ giữa Hiểu biết tài chính và Ý định sử dụng tín dụng phi chính thức, mối quan hệ này mạnh hơn ở chủ hộ là nam giới so với nam giới vì hệ số ảnh hưởng của biến GT_XH tới ý định sử dụng tín dụng phi chính thức là 0.142. Từ đó có thể kết luận được giả thuyết H6c về sự ảnh hưởng của biến điều tiết giới tính tới mối quan hệ Hiểu biết tài chính và Ý định sử dụng được chấp nhận

* Số năm kinh doanh

Về số năm kinh doanh thì sự tác động của biến kiểm soát này tới mối quan hệ của nhân tố Nỗ lực kỳ vọng và Hiểu biết tài chính tới Ý định sử dụng tín dụng phi chính thức, với mức ý nghĩa thống kê dưới 0,5.

Đối với mối quan hệ giữa Nỗ lực kỳ vọng và Ý định sử dụng tín dụng phi chính thức, mối quan hệ này mạnh hơn ở các hộ có ít nhất 3 năm kinh nghiệm trở nên so với các hộ khác vì hệ số ảnh hưởng của biến SVN_HB tới ý định sử dụng tín dụng phi chính thức là 0,058. Từ đó có thể kết luận được giả thuyết H2b về sự ảnh hưởng của biến điều tiết tới mối quan hệ Nỗ lực kỳ vọng và Ý định sử dụng được chấp nhận.

Đối với mối quan hệ giữa Hiểu biết tài chính và Ý định sử dụng tín dụng phi chính thức, mối quan hệ này mạnh hơn ở các hộ có ít hơn 3 năm kinh nghiệm so với các hộ khác vì hệ số ảnh hưởng của biến SVN_HB tới ý định sử dụng tín dụng phi chính thức là - 0,058. Từ đó có thể kết luận được giả thuyết H6b về sự ảnh hưởng của biến điều tiết (số năm kinh doanh) tới mối quan hệ Hiểu biết tài chính và Ý định sử dụng được chấp nhận.

CHƯƠNG 4:

THẢO LUẬN KẾT QUẢ VÀ KHUYẾN NGHỊ

4.1. Thảo luận kết quả nghiên cứu

4.1.1. Đối với các nhân tố ảnh hưởng đến tiếp cận tín dụng chính thức

Có tất cả 8 nhân tố được xác định là có ảnh hưởng đến khả năng tiếp cận tín dụng của các hộ gia đình tại Việt Nam, đó là: Tài sản đảm bảo, Thu nhập, Kinh nghiệm của chủ hộ, Khoảng cách, Lãi suất, Thủ tục vay vốn, Kinh nghiệm của ngân hàng và Dịch vụ ngân hàng điện tử.

Qua việc kiểm định mô hình nghiên cứu với phương pháp SEM, kết quả cho thấy các giả thuyết đều được chấp nhận. Mức độ tác động của mỗi nhân tố lên Khả năng tiếp cận tín dụng chính thức của các hộ gia đình là khác nhau. Trong đó, đặc điểm của chủ hộ (tài sản đảm bảo và thu nhập) là lớn nhất, tiếp theo kinh nghiệm của chủ hộ, sau đó là thủ tục vay vốn, và thấp nhất là ngân hàng điện tử.

a. Tác động của Tài sản đảm bảo

Giả thiết nghiên cứu 1 (H1) đưa ra nhận định rằng độ lớn của giá trị tài sản đảm bảo có mối quan hệ thuận chiều đến Khả năng tiếp cận tín dụng của hộ gia đình tại Việt Nam. Kết quả kiểm định cho thấy Tài sản đảm bảo được cảm nhận có ảnh hưởng thuận chiều với Khả năng tiếp cận tín dụng chính thức của hộ gia đình với hệ số ảnh hưởng thông qua biến chung là Đặc điểm chủ hộ với hệ số ảnh hưởng là 0.597, đồng thời Sig

= 0.006 < 0.05. Do đó, có cơ sở để chấp nhận giả thuyết H1.

Như vậy độ lớn của Tài sản đảm bảo càng tăng thì khả năng tiếp cận tín dụng chính thức của hộ gia đình đó càng lớn. Kết quả này phù hợp với nghiên cứu của Fatoki và Odeyemi (2010); Fatoki và Asah (2011); Kira và He (2012).

Có thể giải thích cho kết quả nghiên cứu định lượng của nghiên cứu này như sau: Tại Việt Nam, do tác động của tỷ lệ lạm phát cao (khoảng 6 - 7%), những tài sản đảm bảo được ngân hàng ưa thích có thể kể đến như đất và các tài sản gắn liền với đất, chứng chỉ tiền gửi,... đều là những tài sản có giá trị lớn, khả năng chuyển đổi ra tiền cao và ít bị mất giá theo thời gian. Hiện nay, thông tư 36/2014/TT-NHNN và các thông tư sửa đổi thông tư này đều đánh giá rất cao về giá trị tài sản đảm bảo và cho hệ số rủi ro của nó không tới 100%. Những ngân hàng khi cho vay có tài sản đảm bảo sẽ giảm thiểu được rủi ro cho khoản tín dụng, hệ số rủi ro khi tính hệ số an toàn vốn của TCTD cũng giảm đi do đó ngân hàng dễ dàng chấp thuận hơn, tăng khả năng tiếp cận tín dụng của hộ kinh doanh đó. Đồng thời, về phía hộ gia đình, những hộ gia đình có tài sản đảm bảo

sẽ dễ dàng vay được những khoản vay lớn, phục vụ mở rộng sản xuất kinh doanh. Tài sản thế chấp cũng là công cụ hữu hiệu để giải quyết hậu quả nếu có rủi ro gây ra nợ xấu xảy ra. Như vậy, giá trị tài sản đảm bảo càng lớn, TCTD càng dễ chấp thuận khoản vay, tăng khả năng tiếp cận tín dụng của các hộ gia đình.

b. Tác động của Thu nhập

Giả thiết H2 được đề xuất độ lớn của thu nhập hàng tháng của chủ hộ được cảm nhận ảnh hưởng tích cực đến Khả năng tiếp cận tín dụng chính thức của hộ gia đình. Kết quả kiểm định giả thuyết cho thấy độ lớn của Thu nhập hàng tháng của chủ hộ được cảm nhận có mối quan hệ theo chiều dương với Khả năng tiếp cận tín dụng của hộ gia đình với hệ số ảnh hưởng thông qua biến chung là Đặc điểm chủ hộ với hệ số ảnh hưởng là 0.597, và sig = 0.006 < 0.05. Do đó có cơ sở để chấp nhận H2. Kết quả này thống nhất với kết quả của Chauke và cộng sự (2013), Dao và cộng sự (2016), Ha (2015).

Kết quả nghiên cứu hoàn toàn có cơ sở để khẳng định mối quan hệ mang dấu dương giữa Thu nhập hàng tháng của chủ hộ với Khả năng tiếp cận tín dụng chính thức của hộ gia đình. Khi cho vay bất kỳ khách hàng nào, các TCTD đều phải xét đến các nguồn tài trợ để có thể hoàn trả nợ và thêm các phần chi phí của khoản vay như chi phí lãi vay. Trong đó, thu nhập hàng tháng là một nguồn quan trọng vì đây là nguồn tài trợ ổn định, mang tính lâu dài và có thể trích tiết kiệm. Bởi vì các hộ gia đình không phân biệt đâu là vốn của từng người và đâu là vốn hoặc thu nhập của toàn bộ gia đình nên thu nhập hàng tháng của chủ hộ cũng góp phần nói lên hiệu quả hoạt động sản xuất kinh doanh của hộ gia đình đó. Theo đó, thu nhập hàng tháng càng cao thì hiệu quả sinh lời của hoạt động kinh doanh càng lớn, rủi ro mất vốn của TCTD cũng sẽ được giảm thiểu. Hiện nay, nhiều TCTD cũng đã có dịch vụ trích tiết kiệm định kỳ dựa trên tài khoản thu nhập hàng tháng, đây là một phương án hữu hiệu để có một nguồn tài trợ ổn định cho việc chi trả khoản vay này. Do đó, nếu chủ hộ có thu nhập hàng tháng càng lớn, uy tín về tín dụng của người đó sẽ tăng lên, ngân hàng cũng sẽ ưa thích cho vay những người này hơn là người có thu nhập thấp và thiếu tính ổn định hơn, từ đó khả năng tiếp cận tín dụng chính thức của những hộ gia đình đó được tăng cao.

c. Tác động của Kinh nghiệm của chủ hộ

Giả thuyết nghiên cứu H3 đề xuất Số năm kinh nghiệm của chủ hộ gia đình tác động thuận chiều tới Khả năng tiếp cận tín dụng chính thức của hộ gia đình. Kết quả kiểm định giả thuyết cho thấy Số năm kinh nghiệm của chủ hộ gia đình được cảm nhận có mối quan hệ theo chiều dương với Khả năng tiếp cận tín dụng chính thức của hộ gia đình với hệ số ảnh hưởng bằng 0.334; với sig = 0.00 < 0.05. Do đó có cơ sở để chấp nhận H3.

Như vậy, số năm kinh nghiệm của chủ hộ gia đình càng lớn thì khả năng tiếp cận tiếp dụng TCTD của những hộ gia đình này càng cao. Kết quả này thống nhất với kết quả nghiên cứu của Thuku (2017), Nguyen (2018), Dao và cộng sự (2016).

Kết quả nghiên cứu trên có cơ sở thực tiễn để khẳng định Số năm kinh nghiệm của chủ hộ gia đình có tác động tích cực đến Khả năng tiếp cận tín dụng chính thức của hộ gia đình. Kết quả này có thể được giải thích như sau. Chủ hộ gia đình có nhiều năm hoạt động trong các lĩnh vực sản xuất kinh doanh sẽ trải nghiệm nhiều hơn những tình huống có thể xảy ra trong hoạt động kinh doanh, từ đó lường trước được các rủi ro có thể xảy đến, tránh được tình trạng mất vốn, giảm rủi ro cho những khoản tín dụng của ngân hàng. Hơn nữa, kinh nghiệm kinh doanh cũng giúp chủ hộ có thể có được những phương án kinh doanh tối ưu hơn, nắm bắt được thị trường và phân khúc khách hàng tốt hơn từ những trải nghiệm cả thành công và thất bại của mình. Điều này làm tăng sự ưa thích của các TCTD cho vay những người có nhiều kinh nghiệm kinh doanh hơn là những chủ hộ ít kinh nghiệm hơn. Ngoài ra, những người có nhiều kinh nghiệm cũng có khả năng sẽ thông thạo hơn trong việc chuẩn bị hồ sơ vay vốn, đáp ứng các điều kiện của TCTD, bao gồm cả tài sản đảm bảo có thể đã tích lũy được trong thời gian kinh doanh của mình. Tất cả những điều này góp phần làm tăng khả năng tiếp cận các khoản tín dụng TCTD của những hộ kinh doanh có chủ hộ giàu kinh nghiệm hơn.

d. Tác động của Khoảng cách địa lý

Giả thuyết nghiên cứu H4 đề xuất độ lớn Khoảng cách địa lý giữa các chi nhánh của các TCTD với khu vực sinh sống của các hộ gia đình có tác động ngược chiều đến Khả năng tiếp cận tín dụng chính thức của các hộ gia đình. Kết quả kiểm định giả thuyết cho thấy Khoảng cách địa lý ảnh hưởng tiêu cực của độ lớn đến khả năng tiếp cận tín dụng chính thức của các hộ gia đình với hệ số ảnh hưởng bằng -0.167; sig = 0.00 < 0.05 với mức ý nghĩa %. Do đó, có đủ cơ sở để khẳng định giả thiết H4.

Như vậy, khoảng cách giữa chi nhánh các TCTD và các hộ càng xa thì khả năng tiếp cận tín dụng chính thức của các hộ này càng giảm. Kết quả nghiên cứu này hoàn toàn phù hợp với nghiên cứu của Dao và cộng sự (2016).

Có thể giải thích cho kết quả nghiên cứu này như sau. Do đặc điểm địa hình tại Việt Nam khá phong phú, bao gồm nhiều dạng địa hình như đồng bằng, vùng núi,... độ lớn về khoảng cách địa lý giữa các hộ gia đình và chi nhánh các TCTD cũng là khác nhau. Nếu như ở vùng đồng bằng, khu trung tâm, dân cư tập trung đông đúc, các ngân hàng mở rất nhiều chi nhánh, phủ sóng trên tất cả các khu vực, người dân tại đây dễ