CHƯƠNG 3: THỰC TRẠNG CÁC NHÂN TỐ ẢNH HƯỞNG ĐẾN RỦI RO TÍN DỤNG TẠI CÁC NHTM VIỆT NAM TRONG GIAI ĐOẠN 2008 – 2016:

3.1 Thực trạng rủi ro tín dụng giai đoạn 2008 – 2016:

3.1.1 Tốc độ tăng trưởng tín dụng

Bảng 3.1: Tổng dư nợ tín dụng đối với nền kinh tế Việt Nam 2008 – 2016 (đơn vị: nghìn tỷ đồng)

2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | |

Dư nợ tín dụng | 1363.9 | 1875.4 | 2483.6 | 2389.6 | 3090.9 | 3477.9 | 3970.5 | 4655.9 | 5505.4 |

Có thể bạn quan tâm!

-

Các nhân tố ảnh hưởng đến rủi ro tín dụng của các ngân hàng thương mại Việt Nam - 2

Các nhân tố ảnh hưởng đến rủi ro tín dụng của các ngân hàng thương mại Việt Nam - 2 -

Tỷ Lệ Dự Phòng Rủi Ro Tín Dụng Trích Lập/tổng Dư Nợ Tín Dụng

Tỷ Lệ Dự Phòng Rủi Ro Tín Dụng Trích Lập/tổng Dư Nợ Tín Dụng -

Các Biến Độc Lập Thể Hiện Các Nhân Tố Ảnh Hưởng Đến Rủi Ro Tín Dụng

Các Biến Độc Lập Thể Hiện Các Nhân Tố Ảnh Hưởng Đến Rủi Ro Tín Dụng -

Các nhân tố ảnh hưởng đến rủi ro tín dụng của các ngân hàng thương mại Việt Nam - 6

Các nhân tố ảnh hưởng đến rủi ro tín dụng của các ngân hàng thương mại Việt Nam - 6 -

Các nhân tố ảnh hưởng đến rủi ro tín dụng của các ngân hàng thương mại Việt Nam - 7

Các nhân tố ảnh hưởng đến rủi ro tín dụng của các ngân hàng thương mại Việt Nam - 7 -

Những Kết Quả Đạt Được Và Hạn Chế Trong Việc Xử Lý Nợ Xấu Của Các Nhtm Việt Nam Trong Giai Đoạn 2008 – 2016

Những Kết Quả Đạt Được Và Hạn Chế Trong Việc Xử Lý Nợ Xấu Của Các Nhtm Việt Nam Trong Giai Đoạn 2008 – 2016

Xem toàn bộ 109 trang tài liệu này.

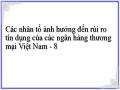

40

37.5

35

32.43

30

25

23.4

20

17.02

18.25

15

14.33

12.52

14.16

Tốc độ

tăng

trưởng tín dụng

10

8.85

5

0

2008 2009 2010 2011 2012 2013 2014 2015 2016

(Nguồn: Ngân hàng Nhà nước) Biểu đồ 3.1: Tốc độ tăng trưởng tín dụng tại Việt Nam giai đoạn 2008 – 2016

Nguồn: Tổng cục Thống kê Năm 2008, cuộc khủng hoảng tài chính bùng nổ và gây ảnh hưởng tiêu cực đến

hệ thống tài chính toàn cầu, và ngành ngân hàng cũng không nằm ngoài những tác động tiêu cực đó. Tốc độ tăng trưởng tín dụng 54% năm 2007 giảm xuống 23.4% trong năm 2008. Trước tình hình lạm phát tăng cao, NHNN thực hiện thắt chặt tiền tệ để

kiểm soát mức tăng tổng dư nợ tín dụng, hạn chế các khoản tín dụng không hiệu quả. Chính sách thắt chặt tín dụng cũng buộc các NHTM phải xem xét thật kỹ các dự án cho vay nhằm tránh các quyết định cho vay sai lầm và làm trầm trọng thêm tình hình suy thoái hiện tại. Kiểm soát dư nợ tín dụng cũng giúp cho nguồn vốn được sử dụng một cách thận trọng và hiệu quả hơn, hạn chế nợ xấu và những tổn thất cho nền kinh tế.

Từ những tháng cuối năm 2008 và đầu năm 2009, NHNN đã bắt đầu nới lỏng chính sách tiền tệ nhằm hỗ trợ thanh khoản và tạo điều kiện tăng trưởng tín dụng một cách hiệu quả. Nền kinh tế bắt đầu phục hồi từ quý II/2009, nhu cầu vay vốn của các doanh nghiệp tăng mạnh, đồng nghĩa với việc tăng trưởng tín dụng cũng tăng theo. Theo báo cáo của NHNN, tốc độ tăng trưởng tín dụng năm 2009 là 37.5%, vượt mục tiêu tăng trưởng tín dụng 30% mà NHNN đề ra từ đầu năm. Tuy nhiên, tốc độ huy động vốn không theo kịp tốc độ tăng trưởng tín dụng khi huy động vốn chỉ tăng 28.7%; dẫn đến tình trạng mất cân đối vốn trong các NHTM.

Năm 2010, thị trường tiền tệ và tín dụng tương đối ổn định, tốc độ tăng trưởng tín dụng đạt 32.43% so với cuối năm 2009 dù NHNN chỉ đặt mục tiêu tăng trưởng tín dụng dưới 25% do lo ngại về vấn đề lạm phát. Sang năm 2011, nền kinh tế đối mặt với một loạt khó khăn và thách thức: lạm phát tăng cao trở lại (gần 18.7%), lãi suất tăng khiến các doanh nghiệp gặp khó khăn trong việc tiếp cận nguồn vốn, kinh tế vĩ mô bất ổn do tác động từ thị trường thế giới như cuộc khủng hoảng nợ công ở Châu Âu; giá cả hàng hoá, giá dầu mỏ…tăng cao và diễn biến phức tạp. Chính vì vậy, chính sách tiền tệ trong giai đoạn này được điều hành kiên định theo hướng thắt chặt, hạn chế tốc độ tăng trưởng tín dụng của toàn hệ thống ngân hàng ở mức 14.33%. Đến khoảng tháng 9/2011, các biện pháp thắt chặt tiền tệ này bắt đầu phát huy tác dụng khi tốc độ tăng giá cả tiêu dùng đã bắt đầu có xu hướng giảm sau nhiều tháng tăng nhanh liên tiếp, lạm phát nhờ đó cũng được kiềm hãm trong những tháng cuối năm.

Tình hình kinh tế năm 2012 lại tiếp tục chịu ảnh hưởng của bất ổn kinh tế thế giới do khủng hoảng tài chính và khủng hoảng nợ công ở Châu Âu. Vấn đề thanh

khoản của hệ thống ngân hàng trong nước căng thẳng kéo dài từ cuối năm 2011 sang năm 2012, NHNN phải áp dụng chính sách trần lãi suất huy động, song song đó là trần lãi suất cho vay nhằm giảm gánh nặng lãi, tạo điều kiện cho các doanh nghiệp tiếp cận nguồn vốn. Cơ cấu tín dụng được NHNN điều hành theo hướng mở rộng đi đôi với an toàn hoạt động của tổ chức tín dụng. Chính vì vậy, tuy tốc độ tăng trưởng tín dụng thấp, chỉ khoảng 8.85% so với năm 2011, nhưng cơ cấu tín dụng đã dịch chuyển theo hướng tích cực, phù hợp với mục tiêu của Chính phủ. Tín dụng được cung cấp và hỗ trợ theo đúng lĩnh vực, đúng nhu cầu đã góp phần cải thiện chất lượng tín dụng, nâng cao hiệu quả của nền kinh tế.

Bảng 3.2: Kết cấu dư nợ tín dụng tại Việt Nam giai đoạn 2012 – 2016

2012 | 2013 | 2014 | 2015 | 2016 | |

Nông nghiệp, lâm nghiệp, thủy sản | 9.64% | 10.53% | 9.85% | 10.00% | 10.15% |

Công nghiệp | 29.28% | 27.86% | 25.73% | 23.29% | 21.84% |

Xây dựng | 9.31% | 9.90% | 9.58% | 9.72% | 9.23% |

Thương mại | 19.54% | 19.32% | 18.74% | 17.76% | 18.22% |

Vận tải, viễn thông | 4.28% | 3.65% | 3.39% | 3.28% | 3.48% |

Hoạt động dịch vụ khác | 27.96% | 28.75% | 32.70% | 35.95% | 37.08% |

(Nguồn: Ngân hàng Nhà nước)

Bước sang năm 2013, kinh tế toàn cầu bắt đầu có dấu hiệu phục hồi. NHNN không còn quá chú trọng vào tốc độ tăng trưởng tín dụng, vì khi tăng trưởng quá nóng chất lượng tín dụng sẽ không được đảm bảo, dẫn đến tỷ lệ nợ xấu cao và tăng nguy cơ lạm phát như trong giai đoạn 2007 – 2009. Vì vậy, kể từ năm 2012, NHNN giữ vững mục tiêu tăng trưởng tín dụng ở mức thấp nhưng chú trọng chất lượng tín dụng, tập trung tín dụng vào khu vực công nghiệp sản xuất, nông nghiệp, doanh nghiệp nhỏ và vừa, doanh nghiệp ứng dụng công nghệ cao…Tính đến cuối năm 2013, dư nợ tín dụng tăng 12.52% so với thời điểm cuối năm 2012. Dòng vốn tín dụng được NHNN hướng vào các lĩnh vực ưu tiên, nên chất lượng tín dụng ngày càng được cải thiện.

Năm 2014 lại đánh dấu một năm thành công nữa của NHNN trong việc điều hành chính sách tiền tệ một cách chủ động, linh hoạt. Kết thúc năm 2014, dư nợ tín dụng của nền kinh tế tăng 14.16% so với cùng kỳ năm 2013. Cơ cấu tín dụng vẫn tiếp tục chuyển dịch theo hướng tích cực, tập trung tín dụng vào các hoạt động sản xuất kinh doanh thuộc lĩnh vực ưu tiên theo chủ trương của Chính phủ thông qua việc phân nhóm và giao chỉ tiêu tăng trưởng tín dụng.

Năm 2015 – năm cuối cùng trong kế hoạch 5 năm, nền kinh tế nước ta đã có những chuyển biến tích cực và phục hồi ở nhiều lĩnh vực. Tăng trưởng tín dụng đạt 17.26% so với thời điểm cuối năm 2014, mức cao nhất kể từ năm 2011. Tín dụng vẫn tiếp tục tập trung vào lĩnh vực sản xuất kinh doanh, đặc biệt là nhóm doanh nghiệp ứng dụng công nghệ cao có tốc độ tăng dư nợ tín dụng đến 43.07% cho thấy sự phát triển rất nhanh chóng của nhóm ngành này và cũng là một dấu hiệu khả quan cho nền kinh tế khi các doanh nghiệp áp dụng những công nghệ hiện đại vào sản xuất, góp phần tăng năng suất lao động và tính cạnh tranh của hàng hóa trên thị trường.

Trong năm 2016, năm đầu tiên của Kế hoạch phát triển kinh tế - xã hội 5 năm 2016 – 2020, nền kinh tế nước ta gặp khá nhiều khó khăn do tình hình kinh tế thế giới tăng trưởng chậm lại, thị trường hàng hóa kém phát triển ảnh hưởng đến lĩnh vực xuất khẩu cùng với những diễn biến bất lợi của tình hình khí hậu trong nước. Điều này đặt ra nhiều thách thức cho NHNN trong việc điều hành chính sách tiền tệ và hoạt động ngân hàng. Tuy nhiên, kết quả đạt được lại khá khả quan. Tăng trưởng tín dụng trong năm 2016 đạt 18.25%; gần sát với mục tiêu đặt ra. Chính sách tín dụng được NHNN điều hành theo hướng mở rộng, tăng cường cung ứng vốn ra nền kinh tế nhằm hỗ trợ và thúc đẩy sản xuất kinh doanh, đồng thời chú trọng chất lượng tín dụng, tránh tăng trưởng quá nóng. Đặc biệt, đối với các doanh nghiệp hoặc khách hàng gặp khó khăn trong vấn đề trả nợ do hậu quả của thiên tai và biến đổi khí hậu, NHNN cũng xem xét giảm lãi vay, cơ cấu thời hạn trả nợ…tạo điều kiện cho doanh nghiệp tiếp tục sản xuất

kinh doanh. Nhờ đó, tăng trưởng tín dụng đạt được chỉ tiêu đề ra, phù hợp với tình hình thị trường và có những đóng góp tích cực cho nền kinh tế.

3.1.2 Tỷ lệ nợ xấu

Biểu đồ 3.2: Tỷ lệ nợ xấu và tăng trưởng tín dụng tại Việt Nam từ năm 2008 – 2016

40

6

37.5

35

5.22

32.43

5

30

25

3.79

4

23.4

3.3

20

3.25

2.52

2.9

17.26

3

2.8

18.25

Tăng trưởng tín dụng

15

2.17

2.05

14.33

14.16

12.52

2

Tỷ lệ nợ xấu

10

8.85

1

5

0

0

2008 2009 2010 2011 2012 2013 2014 2015 2016

Nguồn: Ngân hàng Nhà nước, Tổng cục Thống kê Trước những khó khăn chồng chất khi nền kinh tế thế giới rơi vào khủng hoảng

năm 2008, nợ xấu tại Việt Nam cũng có xu hướng gia tăng. Cụ thể, tỷ lệ nợ xấu đã tăng từ mức 1.7% vào năm 2007 lên 2.17% trong năm 2008. Tác động từ cuộc khủng hoảng tài chính khiến cho tốc độ tăng trưởng kinh tế chậm lại, lạm phát gia tăng và tình hình sản xuất của các doanh nghiệp trong nước gặp nhiều khó khăn. Ngoài ra, tăng trưởng tín dụng quá nóng vào năm 2007 và những tháng đầu năm 2008 cũng là một trong những nguyên nhân khiến cho tỷ lệ nợ xấu gia tăng, khi tổ chức tín dụng chỉ quan tâm đến việc tăng tổng dư nợ mà không chú trọng đến chất lượng các khoản vay. Chính vì vậy, NHNN đã chủ trương kiểm soát và thắt chặt tín dụng trong những tháng cuối năm, khi tình hình suy thoái trên thế giới trở nên nghiêm trọng, nhằm kiểm soát tốc độ tăng

trưởng tín dụng và làm cho các NHTM thận trọng hơn trong việc đưa ra quyết định cho vay để hạn chế nợ xấu.

Năm 2009, kinh tế thế giới tiếp tục trải qua một năm đầy biến động khi tốc độ tăng trưởng giảm 1.1%; giá dầu và giá vàng có những diễn biến phức tạp, tình trạng thâm hụt ngân sách tăng cao ở nhiều nước trong đó có Mỹ…Trong nước, thị trường tiền tệ, thị trường ngoại hối và vàng cũng có nhiều biến động. Tỷ lệ nợ xấu toàn ngành ngân hàng tính đến thời điểm 31/12/2009 chiếm 2.05% tổng dư nợ nền kinh tế. Thị trường bất động sản trầm lắng đẩy nợ xấu trong lĩnh vực bất động sản tăng lên. Tốc độ tăng trưởng tín dụng quá nhanh trong năm 2009 ở mức 37.73%, trong khi mục tiêu ban đầu chỉ là 30% và tốc độ tăng huy động vốn là 28.7% cũng là một trong những nguyên nhân gây nên nợ xấu, gây mất cân đối vốn trong hệ thống ngân hàng.

Từ những tháng cuối năm 2009 và đầu năm 2010, NHNN đã bắt đầu chuyển hướng điều hành chính sách tiền tệ từ nới lỏng sang thắt chặt, yêu cầu các tổ chức tín dụng không được hạ thấp các điều kiện cho vay, kiểm soát chặt chẽ vốn trong các lĩnh vực phi sản xuất, bất động sản, đầu tư chứng khoán…cho thấy quyết tâm của NHNN trong việc thắt chặt tín dụng và giảm tỷ lệ nợ xấu. Tổng kết đến cuối năm 2010, tỷ lệ nợ xấu của hệ thống NHTM là 2.52% tương đương khoảng 58,000 tỷ đồng. Theo đánh giá của NHNN, con số nợ xấu này vẫn nằm trong tầm kiểm soát dù đã tăng khá nhiều so với năm 2009. Vì vậy, vấn đề nợ xấu trong năm 2011 vẫn chưa được đánh giá là nghiêm trọng, và các tổ chức tín dụng vẫn tự xử lý nợ xấu bằng cách trích lập dự phòng rủi ro, cơ cấu lại món nợ hoặc xử lý các loại tài sản đảm bảo để thu hồi lại vốn.

2011 là một năm đầy biến động cho nền kinh tế nước ta, lãi suất liên tục tăng cao do áp lực lạm phát, thị trường vàng và tỷ giá có những đợt lên xuống bất thường, doanh nghiệp trong nước gặp nhiều khó khăn do chính sách tín dụng thu hẹp và sức cạnh tranh giảm sút…Trước tình hình trên, nợ xấu cũng bắt đầu gia tăng lên con số 3.3% tổng dư nợ, tương đương với giá trị 85,000 tỷ đồng, đây cũng là lần đầu tiên trong lịch sử ngành ngân hàng, cơ quan quản lý Nhà nước đã chủ động công bố tỷ lệ nợ

xấu. Thực tế cho thấy, tình hình nợ xấu không phải mới phát sinh gần đây mà đã được tích lũy trong một khoảng thời gian dài, khi tình hình kinh tế ngày càng diễn biến xấu đi thì vấn đề nợ xấu càng trở nên rõ rệt và cấp thiết hơn bao giờ hết.

Sang năm 2012, nợ xấu bùng phát như một hệ quả tất yếu sau khi đã tích lũy một thời gian dài. Đây cũng là một năm xuống dốc của ngành ngân hàng khi tốc độ tăng trưởng thấp nhất trong 20 năm, lợi nhuận toàn ngành sụt giảm, nhiều tổ chức tín dụng làm ăn thua lỗ,…Nợ xấu tăng vọt, đến cuối năm 2012, tỷ lệ nợ xấu toàn ngành được đánh giá ở mức khoảng 5.22%. Trong đó, nợ xấu có tài sản đảm bảo bằng bất động sản chiếm đến 70% tổng nợ xấu. Trước tình hình trên, NHNN đã tiến hành các biện pháp như điều chỉnh, cơ cấu lại kỳ hạn nợ, xây dựng quy định về phân loại nợ, trích lập dự phòng rủi ro… Nhờ đó, tốc độ gia tăng của nợ xấu bắt đầu chậm lại trong những tháng cuối năm 2012, tuy nhiên con số nợ xấu thật sự vẫn còn ở mức cao.

Năm 2013 đánh dấu một bước tiến rõ rệt trong quyết tâm xử lý nợ xấu của Chính phủ, đó là việc thành lập Công ty quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) vào ngày 27/06/2013 với vốn điều lệ 500 tỷ đồng. Tính đến ngày 31/12/2013, tỷ lệ nợ xấu trong hệ thống ngân hàng là 3.79% tương đương 146,500 tỷ đồng; trong đó phần nợ xấu đã được VAMC mua lại là gần 40,000 tỷ đồng. Nhìn chung, tỷ lệ nợ xấu trong năm 2013 mặc dù có dấu hiệu giảm nhờ những nỗ lực của Chính phủ và NHNN, nhưng vẫn còn ở mức cao, chất lượng tín dụng chưa thực sự được cải thiện.

Trong những tháng đầu năm 2014, nợ xấu của hệ thống ngân hàng có xu hướng tăng nhanh do kinh tế vĩ mô vẫn chưa được cải thiện, hàng hóa trong nước tiêu thụ chậm…Tuy nhiên, tính đến thời điểm cuối năm, công cuộc xử lý nợ xấu đã đạt được những kết quả ấn tượng. Tỷ lệ nợ xấu cuối năm 2014 là 3.25%; VAMC đã mua lại 123,000 tỷ đồng dư nợ gốc nợ xấu, trong đó xử lý được hơn 4,000 tỷ đồng. Về phía NHNN cũng đã có những giải pháp đồng bộ nhằm xử lý nợ xấu như cho phép các tổ chức tín dụng điều chỉnh lãi suất, cơ cấu thời hạn trả nợ; tăng cường thanh tra giám sát, áp dụng các quy định mới về tỷ lệ an toàn và phân loại nợ…Bản thân các NHTM cũng

tăng cường trích lập dự phòng rủi ro để đảm bảo khả năng thanh khoản và hạn chế rủi ro sau này.

Năm 2015 là một năm thành công ngoài mong đợi của ngành ngân hàng khi tỷ lệ nợ xấu ước tính còn khoảng 2.9% tổng dư nợ. VAMC tiếp tục phát huy vai trò hiệu quả của mình khi đã mua lại được khoảng 107,000 tỷ đồng nợ xấu tính đến ngày 31/12/2015, góp phần giảm tỷ lệ nợ xấu toàn hệ thống xuống dưới 3%. Các doanh nghiệp trong nước đã bắt đầu chú trọng việc áp dụng công nghệ cao và tiến bộ khoa học kỹ thuật vào hoạt động sản xuất kinh doanh, bằng chứng là tốc độ tăng trưởng tín dụng của nhóm doanh nghiệp này tăng đến 43.07%, từ đó nâng cao năng suất và khả năng cạnh tranh trên thị trường. Kết quả xử lý nợ xấu đạt được đã góp phần cải thiện khả năng thanh khoản, mở rộng quy mô tín dụng và thúc đẩy tăng trưởng kinh tế. Đến năm 2016, tỷ lệ nợ xấu trên toàn hệ thống giảm nhẹ từ mức 2.9% vào năm 2015 xuống còn 2.8% tổng dư nợ. Theo số liệu của Uỷ ban giám sát tài chính quốc gia, các tổ chức tín dụng đã xử lý được khoảng 95,000 tỷ đồng nợ xấu, trong đó xử lý qua thu hồi nợ và bán tài sản đảm bảo chiếm 52.6%, qua nguồn dự phòng rủi ro là 26.6% và bán cho VAMC là 21%.

3.2 Thực trạng các nhân tố ảnh hưởng đến rủi ro tín dụng của các NHTM Việt Nam giai đoạn 2008 – 2016

3.2.1 Các yếu tố vĩ mô

3.2.1.1 Tốc độ tăng trưởng GDP:

Bảng 3.3 Tốc độ tăng trưởng GDP tại Việt Nam từ năm 2008 – 2016

2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | |

GDP (%) | 6.31 | 5.32 | 6.78 | 5.89 | 5.03 | 5.42 | 5.98 | 6.68 | 6.21 |

(Nguồn: Tổng cục Thống kê)