phát sinh sự chuyển giao quyền sử dụng và nhóm làm phát sinh sự chuyển giao

quyền sở

hữu về

ngoại tệ. Trong đó, chỉ

những giao dịch làm phát sinh sự

chuyển giao quyền sở hữu thì mới làm phát sinh trạng thái ngoại tệ. Theo đó, bao gồm các giao dịch sau:

Mua, bán ngoại tệ (giao ngay và kỳ hạn

Có thể bạn quan tâm!

-

Các Nghiệp Vụ Kinh Doanh Ngoại Tệ Của Ngân Hàng Thương Mại

Các Nghiệp Vụ Kinh Doanh Ngoại Tệ Của Ngân Hàng Thương Mại -

Các Biện Pháp Quản Lí Rủi Ro Trong Hoạt Động Kinh Doanh Ngoại Tệ

Các Biện Pháp Quản Lí Rủi Ro Trong Hoạt Động Kinh Doanh Ngoại Tệ -

Những Nhân Tố Bên Ngoài Ảnh Hưởng Đến Kết Quả Hoạt Động Kdnt Của Nhtm Tại Việt Nam

Những Nhân Tố Bên Ngoài Ảnh Hưởng Đến Kết Quả Hoạt Động Kdnt Của Nhtm Tại Việt Nam -

Những Thuận Lợi Và Khó Khăn Cho Hoạt Động Kinh Doanh Ngoại Tệ Tại

Những Thuận Lợi Và Khó Khăn Cho Hoạt Động Kinh Doanh Ngoại Tệ Tại -

Nguồn Mua Và Bán Ngoại Tệ Tại Phòng Giao Dịch

Nguồn Mua Và Bán Ngoại Tệ Tại Phòng Giao Dịch -

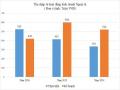

Phân Tích Kết Quả Kinh Doanh Ngoại Tệ Tại Eximbank Phòng Giao Dịch Nguyễn Thái Học

Phân Tích Kết Quả Kinh Doanh Ngoại Tệ Tại Eximbank Phòng Giao Dịch Nguyễn Thái Học

Xem toàn bộ 135 trang tài liệu này.

Thu, chi lãi suất bằng ngoại tệ

Các khoản thu, chi phí dịch vụ bằng ngoại tệ

Các khoản cho, tặng, biếu, viện trợ bằng ngoại tệ

Các khoản ngoại tệ bị mất, rách, nát, hư hỏng không còn giá trị.

Những giao dịch làm phát sinh tăng quyền sở hữu về ngoại tệ đều làm

phát sinh trạng thái trường hay còn gọi là trạng thái dương của ngoại tệ đó (Long The Foreign Currency LFC) và những giao dịch làm phát sinh giảm quyền sở hữu về ngoại tệ đều làm phát sinh trạng thái đoản hay còn gọi là trạng thái âm của ngoại tệ đó (Short The Foreign Currency SFC).

Trạng thái ngoại tệ của mỗi ngân hàng thường được xác định vào cuối mỗi ngày. Nó được tính trên cơ sở trạng thái ngoại tệ ngày hôm trước và chênh lệch giữa doanh số mua vào, doanh số bán phát sinh trong ngày của ngoại tệ đó, bao gồm cả giao dịch giao ngay và kỳ hạn. Trạng thái ngoại tệ cũng ảnh hưởng tới hoạt động KDNT do việc thực hiện hoạt động này sẽ phải phụ thuộc vào

hạn mức trạng thái ngoại tệ mà mỗi đơn vị được phép thực hiện.

1.4. Các biện pháp đẩy mạnh hoạt động kinh doanh ngoại tệ

Từ những tiêu chí đo lường kết quả hoạt động KDNT nói trên, ta có thể đưa ra một số biện pháp đẩy mạnh hoạt động kinh doanh ngoại tệ như sau:

Tăng doanh số mua bán ngoại tệ từ đó, tăng thu nhập trong hoạt động này

Kiểm soát tốt các rủi ro trong hoạt động; giảm thiểu tối đa rủi ro tỷ giá bằng cách áp dụng các công cụ tài chính phái sinh.

Đẩy mạnh việc bán chéo sản phẩm, hoạt động kinh doanh ngoại tệ hỗ trợ, cùng phát triển với các dịch vụ khác mà ngân hàng cung cấp. Từ đó, làm cho khách hàng cảm thấy hài lòng, sử dụng đa dạng các tiện ích mà ngân hàng cung ứng.

Để đạt được những điều trên, ngân hàng cần có kế hoạch bồi đắp về nhân sự cũng như về công nghệ thông tin ngành ngân hàng nói chung và KDNT nói riêng.

CHƯƠNG 2: THỰC TRẠNG VỀ HOẠT ĐỘNG KINH DOANH NGOẠI TỆ CỦA EXIMBANK PHÒNG GIAO DỊCH NGUYỄN THÁI HỌC GIAI

ĐOẠN 20142016

2.1. Sơ lược về ngân hàng thương mại cổ phần xuất nhập khẩu Việt Nam

2.1.1. Quá trình hình thành và phát triển của ngân hàng TMCP xuất nhập khẩu Việt Nam

Ngân hàng thương mại cổ phần xuất nhập khẩu Việt Nam (NH TMCP XNK) được thành lập vào ngày 24/05/1989 theo quyết định số 140/CT của Chủ Tịch Hội Đồng Bộ Trưởng với tên gọi đầu tiên là Ngân hàng Xuất Nhập Khẩu Việt Nam (Vietnam Export Import Bank), là một trong những Ngân hàng thương mại cổ phần đầu tiên của Việt Nam.

Ngân hàng đã chính thức đi vào hoạt động ngày 17/01/1990. Ngày 06/04/1992, Thống Đốc Ngân hàng Nhà nước Việt Nam ký giấy phép số 11/NH GP cho phép Ngân hàng hoạt động trong thời hạn 50 năm với số vốn điều lệ đăng ký là 50 tỷ đồng VN tương đương 12,5 triệu USD với tên mới là Ngân hàng

Thương Mại Cổ Phần Xuất Nhập Khẩu Việt Nam (Vietnam Export Import

Commercial Joint Stock Bank), gọi tắt là Vietnam Eximbank.

Đến nay vốn điều lệ của Eximbank đạt 12.335 tỷ đồng. Vốn chủ sở hữu đạt 13.317 tỷ đồng. Eximbank hiện là một trong những Ngân hàng có vốn chủ sở hữu lớn nhất trong khối Ngân hàng TMCP tại Việt Nam.

Ngân hàng TMCP Xuất Nhập Khẩu Việt Nam có địa bàn hoạt động rộng khắp cả nước với Trụ Sở Chính đặt tại TP. Hồ Chí Minh và 207 chi nhánh và phòng giao dịch trên toàn quốc và đã thiết lập quan hệ đại lý với 869 Ngân hàng tại 84 quốc gia trên thế giới.

2.1.2. Sự hình thành phát triển của Ngân hàng thương mại cổ phần xuất

nhập khẩu Việt Nam PGD Nguyễn Thái Học

Ngày 01/03/2006, được lệnh của Tổng Giám Đốc Ngân hàng thương mại cổ phần xuất nhập khẩu Việt Nam, chi nhánh Long Biên được thành lập đặt trụ sở tại 562 Nguyễn Văn Cừ, quận Long Biên, Hà Nội. Sau đó chuyển sang 558 Nguyễn Văn Cừ đến nay. Ngày 11/12/2008, được sự chấp thuận của Ban Điều hành Ngân hàng TMCP XNK Việt Nam và Ban giám đốc Chi nhánh Long Biên, phòng giao dịch Nguyễn Thái Học được thành lập, đặt tại 121 Nguyễn Thái Học, Ba Đình, Hà Nội. Nay chuyển sang 91B Nguyễn Thái Học. Ban đầu, phòng có 5 nhân sự: 1 giám đốc, 1 kiểm soát và 3 nhân viên (kho quỹ, dịch vụ và tín dụng). Được điều hành với sự tài ba của ban lãnh đạo, phòng giao dịch nay đã là một trong những phòng giao dịch loại I của hệ thống với 15 nhân sự: 1 Giám đốc, 1 Phó giám đốc, 2 kiểm soát viên, và 11 nhân viên. Đến năm 2013, phòng giao dịch

đã đề

xuất xin chi nhánh 01 nhân viên chuyên trách về

hoạt động kinh doanh

ngoại tệ và thanh toán quốc tế. Trước đó, việc mua bán kinh doanh ngoại tệ và TTQT là do nhân viên dịch vụ khách hàng đảm trách và mua bán ngoại tệ vẫn phải thông qua đầu mối chi nhánh. Đến tháng 12 năm 2013, phòng giao dịch đã có user kết nối giao dịch trực tiếp với cán bộ kinh doanh ngoại tệ hội sở, hạch toán KDNT tách biệt với chi nhánh Long Biên.

2.1.3. Các lĩnh vực hoạt động

Huy động tiền gửi tiết kiệm, tiền gửi thanh toán của cá nhân và đơn vị bằng VND, ngoại tệ và vàng. Tiền gửi của khách hàng được bảo hiểm theo quy định của Nhà nước.

Cho vay ngắn hạn, trung và dài hạn; cho vay đồng tài trợ; cho vay thấu chi; cho vay sinh hoạt, tiêu dùng; cho vay theo hạn mức tín dụng bằng VND, ngoại tệ và vàng với các điều kiện thuận lợi và thủ tục đơn giản.

Mua bán các loại ngoại tệ theo phương thức giao ngay (Spot), hoán đổi

(Swap), kỳ hạn (Forward) và quyền lựa chọn tiền tệ (Currency Option).

Thanh toán, tài trợ xuất nhập khẩu hàng hóa, chiết khấu chứng từ hàng hóa

và thực hiện chuyển tiền qua hệ thống SWIFT bảo đảm nhanh chóng, chi phí hợp lý, an toàn với các hình thức thanh toán bằng L/C, D/A, D/P, T/T, P/O, Cheque.

Phát hành và thanh toán thẻ

tín dụng nội địa và quốc tế: Thẻ

Eximbank

MasterCard, thẻ

Eximbank Visa, thẻ

nội địa Eximbank Card. Chấp nhận

thanh toán thẻ Thẻ.

quốc tế

Visa, MasterCard, JCB...thanh toán qua mạng bằng

Thực hiện giao dịch ngân quỹ, chi lương, thu chi hộ, thu chi tại chỗ, thu đổi ngoại tệ, nhận và chi trả kiều hối, chuyển tiền trong và ngoài nước.

Các nghiệp vụ bảo lãnh trong và ngoài nước (bảo lãnh thanh toán, thanh toán thuế, thực hiện hợp đồng, dự thầu, chào giá, bảo hành, ứng trước...

Dịch vụ tài chính trọn gói hỗ trợ du học. Tư vấn đầu tư tài chính tiền tệ.

2.2. Hoạt động kinh doanh ngoại tệ tại Eximbank

2.2.1. Cơ sở pháp lý cho hoạt động kinh doanh ngoại tệ tại Eximbank

2.2.1.1. Cơ sở pháp lý chung của ngân hàng Nhà nước

Thị trường ngoại hối Việt Nam có thể nói được ra đời vào năm 1991, đánh dấu bằng việc Thống đốc NHNN ra quyết định số 107NH/QĐ ngày 16/8/1991 về việc ban hành Quy chế tổ chức và hoạt động của Trung tâm giao dịch ngoại tệ (TTGDNT).

Ngày 13 tháng 12 năm 2005, Quốc hội ban hành Pháp lệnh ngoại hối số 28/2005/PLUBTVQH11 . Đến ngày 18 tháng 3 năm 2013, Quốc hội tiếp tục ban hành Pháp lệnh sửa đổi, bổ sung một số điều của Pháp lệnh Ngoại hối; Sau đó đến ngày 17 tháng 07 năm 2014, Quốc hội ban hành Nghị định số 70/2014/NĐCP quy định chi tiết thi hành một số điều của pháp lệnh ngoại hối và pháp lệnh sửa

đổi, bổ sung một số điều của pháp lệnh ngoại hối. Để phù hợp với tình hình

thực tế, chính phủ đã liên tục có những quy định thay thế quy định cũ nhằm mở

rộng quan hệ về kinh tế, chính trị và văn hoá với nước ngoài, đồng thời góp phần thúc đẩy tăng trưởng kinh tế, cải thiện cán cân thanh toán quốc tế, từng bước thực hiện khả năng chuyển đổi của đồng Việt Nam trong các hoạt động ngoại hối và hoàn thiện hệ thống quản lý ngoại hối của Việt Nam. Việc quản lý ngoại hối theo hướng từng hạn chế đô la hóa, tiến tới thực hiện trên lãnh thổ Việt Nam chỉ sử dụng đồng Việt Nam, nghiêm cấm triệt để các giao dịch, thanh toán, niêm yết, quảng cáo bằng ngoại tệ giữa các tổ chức, cá nhân. Hạn chế đến chấm dứt việc các tổ chức được bán hàng, cung cấp dịch vụ thu ngoại tệ. Ngoài quy định được mang ngoại tệ mặt trị giá 5.000 USD khi xuất cảnh không phải khai báo, người cư trú còn được chuyển ngoại tệ ra nước ngoài để chi phí cho việc học hành, chữa bệnh, du lịch, trợ cấp thân nhân.Pháp lệnh còn quy định rõ ngoại tệ của người cư trú là cá nhân ở Việt Nam thu được từ các khoản chuyển tiền một chiều được sử dụng cho mục đích cất giữ, mang theo người, gửi vào tài khoản

ngoại tệ mở

tại tổ

chức tín dụng hoặc bán cho tổ

chức tín dụng được phép.

Trường hợp là công dân Việt Nam thì được gửi tiết kiệm bằng ngoại tệ tại tổ chức tín dụng được phép.

Ngày 05/10/2015, Ngân hàng nhà nước Việt Nam đã ban hành thông tư 15/2015/TTNHNN về hướng dẫn giao dịch ngoại tệ trên thị trường ngoại tệ của tổ chức tín dụng được phép hoạt động ngoại hối. Theo đó, điều 4 quy định rõ 1 Tổ chức tín dụng được phép được thực hiện giao dịch giao ngay, giao dịch kỳ hạn, giao dịch hoán đổi, giao dịch quyền chọn với tổ chức tín dụng được phép khác; giao dịch giao ngay, giao dịch kỳ hạn, giao dịch hoán đổi, giao dịch quyền chọn (trừ giao dịch mua quyền chọn) với tổ chức kinh tế; giao dịch giao ngay,

giao dịch kỳ

hạn, giao dịch quyền chọn (trừ

giao dịch mua quyền chọn) với

người cư trú là tổ chức khác và cá nhân; giao dịch giao ngay với người không cư trú là tổ chức, cá nhân.

Từ ngày 04/01/2016, Ngân hàng Nhà nước đã công bố tỷ giá trung tâm của VND với USD cũng như tỷ giá tính chéo của VND với một số ngoại tệ khác

hằng ngày. Tỷ giá trung tâm của VND với USD do Ngân hàng Nhà nước công bố

hằng ngày là cơ sở để

các tổ

chức tín dụng, chi nhánh ngân hàng nước ngoài

được phép thực hiện hoạt động kinh doanh, cung ứng dịch vụ ngoại hối xác định tỷ giá mua bán. Tỷ giá trung tâm được xác định trên cơ sở tham chiếu diễn biến tỷ giá bình quân gia quyền trên thị trường ngoại tệ liên ngân hàng, diễn biến tỷ

giá trên thị

trường quốc tế

của một số

đồng tiền của các nước có quan hệ

thương mại, vay, trả nợ, đầu tư lớn với Việt Nam, các cân đối kinh tế vĩ mô, tiền tệ và phù hợp với mục tiêu chính sách tiền tệ.

Ngân hàng Nhà nước cho biết, cách thức điều hành mới cho phép tỷ giá

biến động linh hoạt hàng ngày theo diễn biến cung cầu ngoại tệ trong nước,

biến động trên thị trường thế giới, nhưng vẫn đảm bảo vai trò quản lý của nhà điều hành theo định hướng điều hành chính sách tiền tệ.

Việc công bố tỷ giá trung tâm là bước đi tiếp theo trong các biện pháp

đồng bộ được nhà điều hành thực hiện nhằm nâng cao vị thế của VND, ổn định tỷ giá và thị trường ngoại hối, góp phần ổn định kinh tế vĩ mô, hỗ trợ hoạt động sản xuất, kinh doanh của doanh nghiệp.

2.2.1.2. Cơ sở pháp lý cho hoạt động kinh doanh ngoại tệ của Eximbank

Cùng với các Quyết định của Quốc hội hoặc của Ngân hàng nhà nước, Ngân hàng Eximbank cũng ban hành các quyết định, quy trình, quy chế theo đó đưa ra các hướng dẫn chi tiết hoạt động kinh doanh ngoại tệ.

Ngày 12/10/2007, Tổng giám đốc ban hành quyết định 1181/2007/EIB/QĐ TGĐ quy định hạn mức giao dịch mua bán ngoại tệ với các doanh nghiệp. Trong đó quy định rõ tổng hạn mức giao dịch giao ngay tối đa của một khách hàng doanh nghiệp có tái khoản tại Eximbank là 50 triệu USD (quy đổi); Hạn mức tối đa của một giao dịch giao ngay của một khách hàng doanh nghiệp có tài khoản tại Eximbank là 20 triệu USD (quy đổi)

Ngày 13/08/2015, Tổng giám đốc ký Quyết định 4964/2015/EIB/QĐTGD

về việc ban hành quy trình giao dịch hối đoại tại Eximbank trong đó hướng dẫn chi tiết thực hiện các nghiệp vụ giao dịch ngoại tệ trong nội bộ ngân hàng.

Ngoài ra, còn có nhiều văn bản khác quy định về các loại giấy tờ, hướng

dẫn việc mua bán ngoại tệ nghiệp.

dành cho khách hàng cá nhân/ khách hàng doanh

2.2.2. Những thuận lợi và khó khăn cho hoạt động kinh doanh ngoại tệ tại ngân hàng thương mại cổ phần xuất nhập khẩu Việt Nam

2.2.2.1. Thuận lơi từ phía Eximbank

Kinh doanh ngoại tệ là thế mạnh của Eximbank

Như trên đã trình bày, Eximbank đi vào hoạt động vào ngày 17/01/1990, là

một trong những Ngân hàng TMCP đầu tiên của Việt Nam. Khi thành lập,

Eximbank thuộc kiểu ngân hàng chính sách của Nhà nước với mục tiêu hỗ trợ và thúc đẩy các hoạt động thanh toán xuất nhập khẩu và hoạt động KDNT. Do đó hoạt động KDNT tại Eximbank ra đời ngay từ những năm đầu thành lập.

Sau khi chủ trương cho phép tất cả các doanh nghiệp trong nước đều có thể kinh doanh xuất nhập khẩu trực tiếp thay vì phải uỷ thác qua doanh nghiệp có giấy phép đã tạo nên sự biến động lớn trên thị trường KDNT trong nước. Trước thực tế này, Eximbank đã sắp xếp, tổ chức lại hoạt động KDNT thông qua triển khai một số nghiệp vụ ngoại tệ mới như Swap, Option mà các ngân hàng khác tại thời điểm đầu chưa triển khai được. Cho đến nay, sản phẩm KDNT tại Eximbank rất đa dạng và phong phú nhằm phục vụ tốt nhất nhu cầu của khách hàng.

Bên cạnh đó, hoạt động KDNT của Eximbank luôn nhận được sự quan tâm của Ban Lãnh đạo Eximbank và Ngân hàng nhà nước. Eximbank bổ nhiệm một Phó Tổng Giám Đốc chuyên quản lý hoạt động KDNT tại ngân hàng. Eximbank luôn chú trọng áp dụng các sản phẩm KDNT mới kết hợp với các dịch vụ kèm