1.3 Ảnh hưởng của công cụ lãi suất hoạt động tín dụng của ngân hàng thương mại

Công cụ lãi suất có thể tác động đến hoạt động tín dụng ngân hàng thông qua tác động đến cung và cầu tín dụng. Theo như Worms (2001), tác động của công cụ lãi suất được thể hiện qua hai kênh tín dụng ngân hàng và kênh bảng cân đối.

(Kênh bảng cân đối)

Các đặc điểm rủi

CSTT

thắt chặt

Lãi suất

Có thể bạn quan tâm!

-

Ảnh hưởng của công cụ lãi suất đến hoạt động tín dụng của các ngân hàng thương mại cổ phần Việt Nam - 1

Ảnh hưởng của công cụ lãi suất đến hoạt động tín dụng của các ngân hàng thương mại cổ phần Việt Nam - 1 -

Ảnh hưởng của công cụ lãi suất đến hoạt động tín dụng của các ngân hàng thương mại cổ phần Việt Nam - 2

Ảnh hưởng của công cụ lãi suất đến hoạt động tín dụng của các ngân hàng thương mại cổ phần Việt Nam - 2 -

Vai Trò Của Tín Dụng Ngân Hàng Trong Nền Kinh Tế Thị Trường

Vai Trò Của Tín Dụng Ngân Hàng Trong Nền Kinh Tế Thị Trường -

Tình Hình Tăng Trưởng Tín Dụng Qua 12 Tháng Năm 2012

Tình Hình Tăng Trưởng Tín Dụng Qua 12 Tháng Năm 2012 -

Tăng Trưởng Huy Động Của Các Ngân Hàng Tmcp Giai Đoạn 2006 – 2012

Tăng Trưởng Huy Động Của Các Ngân Hàng Tmcp Giai Đoạn 2006 – 2012 -

Đánh Giá Ảnh Hưởng Của Công Cụ Lãi Suất Đến Hoạt Động Tín Dụng Của Các Ngân Hàng Thương Mại Cổ Phần Việt Nam

Đánh Giá Ảnh Hưởng Của Công Cụ Lãi Suất Đến Hoạt Động Tín Dụng Của Các Ngân Hàng Thương Mại Cổ Phần Việt Nam

Xem toàn bộ 88 trang tài liệu này.

tăng

ro người đi vay

xấu đi

Cung cho vay

ngân hàng giảm

Tiền gửi giảm

(Kênh tín dụng ngân hàng)

Sơ đồ 1.1: Tác động của chính sách tiền tệ đến hoạt động tín dụng ngân hàng.

(Nguồn: Worms, 2001, p. 3)

Đối với kênh bảng cân đối, khi lãi suất tăng lên bởi CSTT sẽ làm các đặc điểm rủi ro của các khách hàng tiềm năng trở nên xấu đi do sự sụt giảm giá trị thị trường của tài sản được sử dụng làm thế chấp cho các khoản vay. Sự sụt giảm này có thể do tỷ lệ chiết khấu đối với các khoản phải trả tương lai tăng và các khoản phải trả tương lai giảm. Tình trạng tài chính xấu khiến khách hàng khó có thể tiếp cận nguồn vốn của ngân hàng. Vì vậy trong điều kiện CSTT thắt chặt, nhu cầu vay vốn giảm do giá trị mong đợi từ đầu tư giảm cùng với chi phí tài chính tăng lên, trong khi đó các ngân hàng có thể giảm cho vay vì khoản mong đợi nhận được bị giảm đi.

Ngược lại theo Pandit, B.L and Pankai Vashisht (2011), khi lãi suất giảm, sau một thời gian lãi suất huy động và cho vay cũng giảm xuống tương ứng. Điều này

đồng nghĩa với chi phí đi vay giảm, tỷ lệ chiết khấu giảm và giá trị hiện tại của dòng tiền tăng. Với hai tác động trên, hoạt động đầu tư và nhu cầu vay vốn tăng lên. Đối với kênh tín dụng ngân hàng, khi CSTT thắt chặt sẽ làm giảm khả năng thanh khoản của toàn hệ thống ngân hàng. Trong khi khoản tiền gửi giảm đi do CSTT thắt chặt, nếu ngân hàng không bù đắp bằng việc tăng các khoản khác trên mục nợ phải trả hoặc giảm các khoản trên mục tài sản trên bảng cân đối thì khả năng cho vay của ngân hàng sẽ giảm. Đây là cách công cụ lãi suất làm thay đổi nguồn cung tín dụng ngân hàng. (Worms, 2001)

Vì vậy, với lãi suất tăng lên hoặc giảm đi trong điều kiện CSTT thắt chặt hay nới lỏng có thể thay đổi nguồn cung tín dụng ngân hàng giảm đi hoặc tăng lên. Tuy nhiên đối với cầu tín dụng, Ivo J.M.Arnold, Clemens J.M Kool and Katharia Raabe (2006) cho rằng khi lãi suất tăng lên lại có ảnh hưởng không rò ràng lên cầu tín dụng ngân hàng, đó là có thể tăng hoặc giảm. Một mặt, các doanh nghiệp có thể có nhu cầu tín dụng ngân hàng cao hơn để tài trợ cho các đầu tư về hàng tồn kho và tài sản cố định và bảo vệ tính thanh khoản. Mặt khác, các doanh nghiệp có thể không thay đổi hoặc thậm chí là giảm nhu cầu vay vốn ngân hàng trong điều kiện chi phí đi vay bắt đầu tăng. Phản ứng này đòi hỏi các doanh nghiệp nhanh chóng điều chỉnh sản xuất của mình do nhu cầu đầu ra giảm khi CSTT thắt chặt để giảm các chi phí sản xuất biến đổi và tránh các chi phí liên quan đến hàng tồn kho tích lũy không mong muốn. Ngoài ra, nhu cầu tín dụng ngân hàng có thể giảm khi các

công ty trì hoãn các đầu tư vốn vật chất do tỷ suất sinh lợi trong tương lai giảm.1

Để xác định các tác động của công cụ lãi suất lên nguồn cung cho vay ngân hàng, các nghiên cứu thực nghiệm đã đưa các yếu tố thuộc đặc điểm riêng của ngân hàng

1 Ivo J.M. Arnold, Clemens J.M. Kool and Katharina Raabe (2006), Industries and the Bank Lending Effects of Bank Credit Demand and Monetary Policy in Germany, Discussion Paper Series 1: Economic Studies 2006,48, Deutsche Bundesbank, Research Centre, p. 6. [28]

vào mô hình nghiên cứu của mình. Đó là yếu tố quy mô (như Kashyap and Stein, 1995; Chatelain et al., 2003), thanh khoản (Kashyap and Stein, 2000; Worms, 2001) và vốn (Peek and Rosengren, 1995; Chatelain et al., 2003).

Năm 1995, Kashyap and Stein dựa trên giả định rằng do các khó khăn về thông tin nên các ngân hàng nhỏ có nhiều khó khăn hơn các ngân hàng lớn trong việc thu hút nguồn vốn. Vì vậy, các ngân hàng nhỏ buộc phải giảm nguồn cung tín dụng của họ hơn các ngân hàng lớn trong giai đoạn lãi suất tăng.

Năm 2003, theo như nhóm tác giả đến từ các quốc gia khác nhau thuộc Châu Âu: Jean-Bernard Chatelain (Ngân hàng trung ương Pháp và Đại học Orleans), Michael Ehrmann (Ngân hàng trung ương Châu Âu), Andrea Generale (Ngân hàng trung ương Ý), Jorge Martínez-Pagés (Ngân hàng Tây Ban Nha), Philip Vermeulen (Ngân hàng trung ương Châu Âu), Andreas Worms (Ngân hàng trung ương Đức) cho thấy kết quả rằng một ngân hàng nhỏ, tính thanh khoản kém, vốn yếu thì gặp nhiều khó khăn hơn trong việc giảm thiểu tác động của lãi suất bao gồm cả việc tụt giảm tiền gửi huy động. Vì vậy, các ngân hàng này phản ứng mạnh mẽ hơn so với một ngân hàng có đặc điểm tương ứng cao hơn. Tác giả cho rằng có thể do ngân hàng sử dụng tài sản ngắn hạn để làm giảm bớt tác động của lãi suất lên danh mục cho vay của họ, cùng với sự tồn tại mối quan hệ thắt chặt giữa ngân hàng và khách hàng vay.

Năm 2001, Worms đã nghiên cứu tác động của CSTT lên tín dụng ngân hàng, dựa vào thông tin trên bảng cân đối của tất cả các ngân hàng ở Đức giai đoạn 1992 - 1998. Kết quả cho thấy phản ứng của các ngân hàng đối với CSTT phụ thuộc vào đặc điểm thanh khoản của ngân hàng. Ngân hàng có tính thanh khoản càng cao thì càng ít phản ứng mạnh mẽ đối với thay đổi của CSTT. Khi tính thanh khoản càng cao thì các ngân hàng càng ít giảm cho vay khi lãi suất tăng lên.

Tuy nhiên, khi nhấn mạnh các đặc điểm ngân hàng, việc xác định các tác động của chính sách tiền tệ cần dựa trên giả định: các ngân hàng với các đặc điểm khác nhau đối mặt với cùng một nhu cầu vay đồng nhất.

Kết luận, từ cơ sở lý thuyết và các bằng chứng thực nghiệm trên thế giới cho chúng ta thấy rằng có sự tồn tại tác động của chính sách tiền tệ lên hoạt động tín dụng ngân hàng thông qua sự thay đổi của lãi suất. Lãi suất tăng lên sẽ làm giảm tăng trưởng tín dụng và ngược lại. Quy mô và mức độ tác động của công cụ lãi suất lên hoạt động tín dụng ngân hàng khác nhau giữa các ngân hàng. Cụ thể mức độ tác động của công cụ lãi suất lên hoạt động tín dụng của các ngân hàng khác nhau tuỳ thuộc vào đặc điểm của từng ngân hàng, các ngân hàng có tính thanh khoản kém hơn thì phản ứng mạnh hơn trước sự thay đổi lãi suất so với các ngân hàng có tính thanh khoản cao hơn.

Phần tiếp theo sau đây, tác giả đi sâu vào thực trạng ảnh hưởng của công cụ lãi suất đến hoạt động tín dụng ngân hàng TMCP Việt Nam giai đoạn 2006 – 2012 và ứng dụng mô hình kinh tế vào hệ thống ngân hàng TMCP Việt Nam.

CHƯƠNG 2: THỰC TRẠNG TÁC ĐỘNG CỦA CÔNG CỤ LÃI SUẤT ĐẾN HOẠT ĐỘNG TÍN DỤNG CỦA CÁC NGÂN HÀNG THƯƠNG MẠI CỔ PHẦN VIỆT NAM

2.1 Công cụ lãi suất Việt Nam trong giai đoạn 2006 – 2012

Chính sách tiền tệ là một công cụ hữu ích của nhà nước trong việc ổn định kinh tế vĩ mô, giải quyết các vấn đề phát sinh trong việc điều hành nền kinh tế. Từ năm 2006 đến nay chúng ta đã trải qua những biến đổi không ngừng của nền kinh tế thế giới với những CSTT tương ứng. Trong đó, công cụ lãi suất được sử dụng chủ yếu, điều chỉnh linh hoạt, kịp thời.

Vào năm 2006, CSTT được điều hành theo hướng thận trọng, linh hoạt nhằm ổn định mặt bằng lãi suất. Các mức lãi suất của Ngân hàng Nhà nước Việt Nam (NHNNVN) công bố trong năm 2006 như: lãi suất cơ bản là 8,25%/năm, lãi suất tái cấp vốn là 6,5%/năm, lãi suất tái chiết khấu là 4,5%/năm như thời điểm cuối năm 2005. Để giảm áp lực tăng lãi suất huy động trên thị trường, NHNNVN giữ nguyên tỷ lệ dự trữ bắt buộc trong năm 2006. Công cụ dự trữ bắt buộc tiếp tục được điều hành theo hướng bình quân theo tháng nhằm tạo điều kiện cho các TCTD sử dụng linh hoạt nguồn vốn. Vì vậy dư nợ tín dụng của hệ thống ngân hàng đối với nền kinh tế tăng 25,44% so với năm 2005, thấp hơn so với mức tăng 31,04% của năm 2005 so với năm 2004.

Năm 2007 là năm Việt Nam chính thức gia nhập tổ chức WTO, lượng vốn đầu tư nước ngoài và kiều hối vào Việt Nam tăng đột biến. Tuy nhiên, cán cân vãng lai Việt Nam thâm hụt tăng do nhập siêu cao, lạm phát có xu hướng tăng mạnh. Trong bối cảnh đó, NHNNVN đã điều hành CSTT linh hoạt nhằm ổn định, kiểm soát mức tăng tổng phương tiện thanh toán, ổn định tiền tệ và kiềm chế lạm phát.

020%

018%

013%

012%

007%

007%

007%

025%

020%

015%

010%

005%

000%

2006 2007 2008 2009 2010 2011 2012

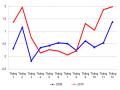

Biểu đồ 2.1: Tình hình lạm phát giai đoạn 2006 – 2012

Nguồn: Tổng cục thống kê Việt Nam – Số liệu chỉ số giá tiêu dùng, chỉ số giá

Theo biểu đồ 2.1, có thể thấy từ giữa năm 2007, lạm phát có xu hướng tăng mạnh, NHNN đã thực hiện CSTT theo hướng thắt chặt bằng cách tăng tỷ lệ dự trữ bắt buộc gấp 1,5 – 2 lần so với mức của năm 2006 (được áp dụng từ tháng 6/2007). Điều này nhằm hạn chế mức độ dư thừa vốn khả dụng của các TCTD, hạn chế tăng trưởng tín dụng. Cụ thể, tỷ lệ dự trữ bắt buộc áp dụng đối với tiền gửi VND có kỳ hạn dưới 12 tháng tăng từ 5% lên 10%; đối với tiền gửi ngoại tệ kỳ hạn dưới 12 tháng tăng từ 8% lên 10%; đối với tiền gửi VND và ngoại tệ có kỳ hạn từ 12 tháng đến dưới 24 tháng tăng từ 2% lên 4%.

NHNNVN vẫn giữ ổn định các mức lãi suất chính thức do NHNNVN công bố như lãi suất cơ bản là 8,25%/năm, lãi suất qua đêm, lãi suất tiền gửi tại NHNNVN nhằm phát tín hiệu ổn định lãi suất thị trường. Lãi suất trên thị trường liên ngân hàng biến động trong khoảng dưới 15%/năm. Lãi suất huy động của các NHTM biến động trong khoảng dưới 10%/năm.

Đứng trước áp lực đồng Việt Nam tăng giá , NHNNVN đã mua ngoại tệ để tăng dự trữ ngoại hối Nhà nước và dự phòng đối phó với nguy cơ dòng vốn đảo chiều. Biên độ tỷ giá được nới lỏng từ +-0,25% lên +-0,5% và +-0,75% nhằm giảm áp lực lạm

phát. Tỷ giá bình quân trên thị trường ngoại tệ liên ngân hàng giữa đồng Việt Nam với Đô la Mỹ tương đối ổn định, cả năm tăng 0,08%.

Để đảm bảo tính an toàn cho toàn bộ hệ thống ngân hàng, NHNNVN ngoài việc sử dụng công cụ dự trữ bắt buộc, đã ban hành và sửa đổi các quy đinh để kiểm soát chất lượng và tăng trưởng tín dụng. NHNNVN ban hành Chỉ thị 03/2007/CT- NHNNVN yêu cầu các TCTD thực hiện giải pháp kiểm soát tín dụng, khống chế dư nợ cho vay đầu tư, kinh doanh chứng khoán ở mức dưới 3%. Điều chỉnh cơ cấu tín dụng, tăng cường thanh gia giám sát hoạt động cho vay đầu tư, kinh doanh chứng khoán nhằm đảm bảo an toàn, hiệu quả hoạt động của hệ thống các TCTD. Tuy nhiên, tốc độ tăng dư nợ cho vay của hệ thống ngân hàng vẫn đạt mức cao là 53,89% so với năm 2006, cao hơn nhiều so với mức tăng 25,44% của năm 2006.

Sang năm 2008, nền kinh tế thế giới đối mặt với cuộc khủng hoảng nặng nề. Trong 6 tháng đầu năm: giá xăng dầu, giá thực phẩm tăng cao trong khi đó giá nhà đất, giá chứng khoán giảm mạnh do ảnh hưởng của cuộc khủng hoảng tài chính Mỹ. Trong 6 tháng cuối năm, kinh tế thế giới đứng trước nguy cơ giảm phát, suy giảm kinh tế, tỷ lệ thất nghiệp tăng cao.

Nền kinh tế Việt Nam cũng chịu ảnh hưởng gián tiếp từ cuộc khủng hoảng kinh tế ở Mỹ. Giá dầu thế giới tăng mạnh khiến cho các mặt hàng trong nước tăng vọt gây ra lạm phát vào nữa đầu năm 2008 và giảm nhẹ vào nữa cuối năm 2008. Chỉ số giá tiêu dùng tăng đỉnh điểm vào tháng 5 năm 2008 là 3,91% và giảm vào cuối năm còn

-0,68%. Sự tăng mạnh của CPI trong những tháng đầu năm đã đẩy chỉ số giá tiêu dùng bình quân của năm 2008 so với năm 2007 tăng rất cao ở mức hai con số là 19,87%. Chi tiết tình hình chỉ số CPI 12 tháng năm 2008 được thể hiện ở biểu đồ 2.2:

3,91

3,56

2,38

2,99

2,2

2,14

1,56

1,13

0,18

Tháng 1 Tháng 2 Tháng 3 Tháng 4 Tháng 5 Tháng 6 Tháng 7 Tháng 8 Tháng 9 Tháng-0,1T9háng Tháng

10 11 -0,761-20,68

5

4

3

2

1

0

-1

Biểu đồ 2.2: Chỉ số CPI 12 tháng năm 2008

Nguồn: Tổng cục thống kê Việt Nam – Số liệu chỉ số giá tiêu dùng, chỉ số giá

Trước tình hình đó, NHNNVN tiếp tục thực hiện CSTT thắt chặt và từng bước nới lỏng bằng các biện pháp linh hoạt. NHNNVN tăng cường việc hút bớt tiền trong lưu thông về để hạn chế lạm phát.

Trong 6 tháng đầu năm, NHNNVN đã tăng chào bán tín phiếu ngân hàng kì hạn 182-364 ngày và tiến hành chào mua các trái phiếu kì hạn 7-14 ngày của các NHTM vào cuối năm để giải quyết phần nào tình trạng “nóng” trong huy động vốn của các ngân hàng. Lãi suất cơ bản liên tục điều chỉnh, tăng từ 8,25%/năm lên đến 14%/năm vào ngày 11/06/2008 (theo Quyết định số 1317/QĐ-NHNN 10/6/2008) và duy trì đến ngày 21/10/2008 thì giảm dần còn 8,5%/năm vào ngày 22/12/2008 (theo Quyết định số 3161/QĐ-NHNN 19/12/2008). Tỷ lệ dự trữ bắt buộc tăng 1% từ tháng 2/2008 áp dụng cho cả tiền gửi VND và ngoại tệ. Vào những tháng cuối năm, để hỗ trợ các TCTD tăng cường cung ứng vốn cho nền kinh tế, ngăn chặn suy giảm kinh tế, NHNNVN đã điều chỉnh giảm tỷ lệ dự trữ bắt buộc. Đối với tiền gửi bằng VND giảm từ 11%/năm xuống 10%-6%/năm, đối với tiền bằng ngoại tệ từ