không phá sản.

- Nếu 1,1 < Z” ≤ 2,6: Doanh nghiệp nằm trong vùng cảnh báo, có thể có nguy cơ phá sản.

- Nếu Z” ≤ 1,1: Doanh nghiệp nằm trong vùng nguy hiểm, có nguy cơ phá sản

cao.

Mô hình Z-score (1995) có thể áp dụng cho hầu hết các ngành, các loại hình

doanh nghiệp. Công thức tính được điều chỉnh so với mô hình ban đầu ở chỗ bỏ ra biến số X5 (tỷ số doanh thu trên tổng tài sản) do có sự khác biệt rất lớn của X5 giữa các ngành. Ví dụ, tỷ số doanh thu trên tổng tài sản của các ngành dịch vụ phần mềm sẽ nhỏ hơn ngành thương mại bán lẻ, do vậy chỉ tiêu X5 không thể áp dụng cho các ngành được.

Với các biến số còn lại từ X1 đến X4 mặc dù cũng có sự khác biệt đôi chút giữa các ngành nghề như X1 của ngành sản xuất thường thấp hơn ngành thương mại. Tuy nhiên những khác biệt này có thể tính bình quân bù trừ.

Đối với mô hình Z-score (1983) và Z-score (1995) biến X4 được tính bằng giá trị sổ sách của vốn chủ sở hữu trên nợ phải trả.

Mối quan hệ của các chỉ số X

Với các biến từ X1 đến X5, dễ thấy nếu tăng Tổng tài sản thì các chỉ số X sẽ giảm dẫn đến Z sẽ giảm. Mặc dù Tổng tài sản tăng thì các tử số như Vốn lưu động và Doanh thu cũng tăng, ví dụ mở thêm cửa hàng làm tổng tài sản tăng thì doanh thu cũng tăng theo hay nhập một số lượng lớn hàng hóa thì vốn lưu động và tổng tài sản cùng tăng. Tuy nhiên việc tăng tài sản quá nhanh không dựa trên nhu cầu thực sự của kinh doanh và không khai thác có hiệu quả, như đầu tư dàn trải, hàng tồn kho quá lớn thì chắc chắn mẫu số của các công thức sẽ tăng nhanh hơn tử số và làm giảm chỉ số Z xuống mức nguy hiểm.

Dựa trên các công thức tính chỉ số trên và phương trình Z, chúng ta rút ra những nhận xét về quản trị để tăng năng lực tài chính của công ty như sau:

Quản lý tốt tài sản là yếu tố nền tảng tăng năng lực tài chính: Tổng tài sản lớn

có thể giúp tạo hình ảnh và quy mô Công ty, nhưng nếu không được khai thác tốt thì chính nó lại làm suy yếu năng lực tài chính, tăng nguy cơ phá sản thể hiện qua chỉ số Z giảm. Việc đầu tư lớn vượt quá khả năng nguồn vốn chủ sở hữu sẽ làm tăng tổng tài sản lên rất nhanh nhưng cũng nhanh chóng đưa doanh nghiệp đến bờ vực.

Chúng ta đã thấy trong giai đoạn 1990-2000 nhiều công ty mía đường, Ciment, cơ khí đầu tư thiết bị giá trị lớn nhưng khai thác quá ít công suất dẫn tới phá sản hoặc phải nhờ sự hỗ trợ của Chính phủ.

Chúng ta cũng thấy hiện nay nhiều công ty có thừa khả năng mua xe ô tô cho ban lãnh đạo nhưng lại chọn phương thức thuê dài hạn, điều này có thể làm tăng chi phí nhưng giúp giảm những tài sản chưa thực sự cần trang bị. Tóm lại, dưới góc độ phương trình chỉ số Z thì việc đầu tư tài sản có vai trò rất quan trọng, với sự tiết giảm tài sản hợp lý bao gồm cả tài sản cố định và hàng hóa tồn kho thì chỉ số Z sẽ cải thiện đáng kể. Hiện nay xu hướng thuê ngoài (Outsourcing) của các công ty lớn là nhằm để giảm tài sản một cách hợp lý và qua đó chỉ số Z cũng tăng.

Lợi nhuận giữ lại là nhân tố tăng chỉ số Z: Tăng lợi nhuận giữ lại cũng giúp tăng Z thông qua tăng X2 và có thể làm tăng X4, vì tăng vốn chủ sở hữu sẽ giảm vay nợ. Chính vì tầm quan trọng của nguồn vốn từ lợi nhuận giữ lại mà rất nhiều công ty nhỏ trong giai đoạn tăng trưởng mạnh đã giữ lại hầu hết lợi nhuận để bổ sung vào vốn.

Lợi nhuận giữ lại và phát hành thêm cổ phiếu đều có giá trị như nhau trong việc tăng vốn chủ sở hữu, tuy nhiên việc phát hành tăng vốn sẽ tạo ra áp lực tăng lợi nhuận để đảm bảo giá cổ phiếu không bị suy giảm. Do vậy, chỉ khi nào doanh nghiệp thực hiện những dự án đầu tư quy mô lớn mới nghĩ đến việc phát hành tăng vốn, còn lợi nhuận giữ lại luôn là biện pháp đáng quan tâm vì nó làm tăng giá trị công ty, tăng chỉ số Z và qua đó tạo nền tảng vững chắc cho việc tăng giá cổ phiếu.

Lợi nhuận cao có vai trò chủ yếu trong việc tăng năng lực doanh nghiệp: Chỉ số X3 có vai trò chính yếu nhất để tăng Z vì nhân với hệ số 3,3 cao gấp 3 lần so với các chỉ số khác. Điều đó cho thấy lợi nhuận của công ty đóng vai trò cốt lõi trong

việc tạo ra sự vững chắc về năng lực tài chính. Lợi nhuận làm ra cao không chỉ trực tiếp giúp tăng X3 mà còn giúp tăng X2 là hai chỉ số quan trọng để tăng Z. Ngoài ra vì lợi nhuận cao còn gián tiếp giúp cho cổ phiếu công ty được quan tâm, tăng giá dẫn tới tăng X4 là tác nhân giúp tăng thêm Z. Điều này cũng có nghĩa là nếu công ty chỉ có lợi nhuận thấp hơn bình quân ngành thì dần dần sẽ làm suy giảm chỉ số Z. Vì cả 3 chỉ số X3, X2, X4 đều bị suy giảm.

Giá cổ phiếu tăng cũng góp phần tăng năng lực doanh nghiệp: Chỉ số X4 phụ thuộc khá nhiều vào giá cổ phiếu và số vốn điều lệ. Một công ty có vốn điều lệ lớn và giá cổ phiếu cao sẽ làm tăng X4 dẫn tới tăng Z. Tuy nhiên theo phương trình Z thì chỉ số này tác động thấp nhất trong 5 chỉ số vì chỉ nhân với hệ số 0,64. Việc giữ số nợ vay vừa phải cũng giúp tăng X4. Điều này hoàn toàn hợp lý vì công ty có khoản nợ thấp thì không chỉ giúp chỉ số Z tăng mà nằm ngay trong bản chất an toàn về khoản phải trả, tức là có thực lực về tài chính.

Doanh thu là nhân tố giúp tăng chỉ số Z: Doanh thu tăng giúp tăng X5 dẫn đến tăng Z là rất hợp lý vì doanh thu tăng luôn tạo uy thế cho doanh nghiệp, nó cũng góp phần làm tăng X4 thông qua việc tăng giá cổ phiếu và X3 thông qua việc tăng lợi nhuận. Tuy nhiên X5 có tác động không mạnh tới chỉ số Z do chỉ nhân với hệ số 0,99. Điều này là hợp lý vì có nhiều công ty chạy theo doanh số nhưng không quan tâm đến giá thành và lợi nhuận, dẫn đến càng tăng quy mô kinh doanh càng mau đưa công ty tới bờ vực phá sản.

Trong các nhân tố trên thì việc tạo ra lợi nhuận cao và quản lý khai thác tài sản hiệu quả là hai yếu tố có tác động chủ yếu đến chỉ số Z. Việc điều hành sản xuất kinh doanh có hiệu quả tạo ra lợi nhuận cao vừa là nhiệm vụ của nhà quản trị, đồng thời kết quả của nó cũng trực tiếp nâng cao sự đánh giá về năng lực của công ty thông qua tăng chỉ số Z. Còn chiến lược quản lý khai thác tài sản có hiệu quả phụ thuộc rất lớn vào việc lập và thực hiện các dự án đầu tư. Một công ty đang kinh doanh tốt nhưng triển khai một dự án đầu tư sai lầm thì gây ảnh hưởng nặng nề tới tài chính công ty và sẽ làm chỉ số Z giảm. Tuy nhiên đầu tư có hiệu quả là động lực chủ yếu để tăng Z, vì khi đó mặc dù tổng tài sản tăng nhưng lợi nhuận trước thuế và lãi vay cùng với doanh thu tăng nhanh hơn kéo theo giá cổ phiếu tăng, lợi nhuận giữ

lại tăng, dẫn tới làm tăng Z.

Như vậy thông qua chỉ số Z giúp chúng ta có thể đánh giá được năng lực tài chính doanh nghiệp. Tuy nhiên vấn đề giúp tăng Z không nằm trong việc điều chỉnh giá trị các biến số theo ý muốn của nhà quản trị mà nằm trong sự tích hợp các hiệu quả về quản lý điều hành kinh doanh của công ty. Một khi ban lãnh đạo điều hành kinh doanh tốt thì tất nhiên sẽ làm tăng chỉ số Z. Do vậy chỉ số Z được dùng như một thước đo hiệu quả quản trị của ban lãnh đạo công ty.

2.2.2. Mô hình H-score

Một trong những mô hình ra đời sau nhưng cũng được đánh giá cao cho khả năng dự báo phá sản chính xác đến 98% khi sử dụng để kiểm định doanh nghiệp trước khi phá sản một năm và 81% đối với việc dự báo trên một năm là mô hình Fulmer (Fulmer và cộng sự, 1984). Với cùng phương pháp phân tích đa biệt thức được sử dụng trong nghiên cứu của Altman, cho phép chọn lọc ra các biến có tác động lớn nhất đến khả năng dự báo, mô hình Fulmer đã lựa chọn từ 40 chỉ số tài chính với bộ mẫu gồm 60 công ty trong đó 30 công ty phá sản và 30 công ty có tình hình tài chính khỏe mạnh để xây dựng mô hình dự báo phá sản gồm 9 biến.

Mô hình H-score có dạng:

H = 5,528V1 + 0,212V2 + 0,073V3 + 1,270V4 – 0,120V5 + 2,335V6 + 0,575V7

+ 1,083V8 + 0,894V9 – 6,075

Trong đó:

V1 = Lợi nhuận giữ lại / Tổng tài sản V2 = Doanh thu / Tổng tài sản

V3 = Lợi nhuận trước thuế và lãi vay / Vốn chủ sở hữu V4 = Dòng tiền từ hoạt động kinh doanh / Nợ phải trả V5 = Nợ phải trả / Tổng tài sản

V6 = Nợ ngắn hạn / Tổng tài sản V7 = Logarit (Tài sản hữu hình)

V8 = Vốn lưu động / Nợ phải trả

V9 = Logarit (Lợi nhuận trước thuế và lãi vay / Lãi vay)

Sau khi tính ra kết quả các biến số từ V1 đến V9, chúng ta tính giá trị chỉ số H dựa trên phương trình tuyến tính với 9 biến trên.

- Nếu H < 0: Doanh nghiệp có nguy cơ phá sản.

- Nếu H ≥ 0: Doanh nghiệp an toàn.

Sự khác biệt chủ yếu trong mô hình của Fulmer là mô hình này tập trung xem xét trên nhóm đối tượng chính là nhóm doanh nghiệp có quy mô vốn trong khoảng

450.000 USD. Theo Fulmer, nghiên cứu của Altman chọn lựa bộ mẫu dữ liệu gồm các doanh nghiệp có tổng tài sản lớn với quy mô tài sản ước tính 100.000.000 USD, do đó dẫn đến việc hạn chế trong ứng dụng đối với nhóm doanh nghiệp có quy mô tài sản nhỏ. Vì vậy, mô hình dự báo của Fulmer được biết đến như một mô hình dự báo phá sản dành cho các doanh nghiệp nhỏ, hay còn được biết đến như mô hình H-score.

Nhìn chung xem xét giữa 2 mô hình dự báo của Altman và mô hình của Fulmer ta có một số nhận định chung:

Xét về số biến nghiên cứu, mô hình Fulmer có số biến xem xét nhiều hơn mô hình Altman 4 biến, trong đó có 2 biến xuất hiện ở cả hai mô hình là biến lợi nhuận giữ lại trên tổng tài sản và biến doanh thu thuần trên tổng tài sản. Trong đó, biến lợi nhuận giữ lại trên tổng tài sản phản ánh hai điều. Hoạt động kinh doanh của doanh nghiệp có hiệu quả đảm bảo cho việc thực thi các nghĩa vụ tài chính và tích lũy. Hơn nữa chỉ tiêu này cũng phản ánh định hướng của doanh nghiệp trong việc trích lập lợi nhuận để tái đầu tư thay vì chia lợi nhuận. Do đó chỉ tiêu này càng lớn doanh nghiệp càng an toàn.

Cũng theo Altman đời sống của doanh nghiệp có tác động lớn đến chỉ tiêu này. Một doanh nghiệp mới thành lập sẽ có lợi nhuận giữ lại trên tổng tài sản thấp vì doanh nghiệp chưa có thời gian để tích lũy lợi nhuận. Điều đó có nghĩa là các doanh nghiệp mới thành lập thường có nguy cơ phá sản cao hơn những doanh

nghiệp đã kinh doanh lâu đời. Cụ thể năm 1980, thống kê cho thấy 54% các doanh nghiệp phá sản trong vòng 1 năm đến 5 năm sau khi thành lập.

Trong khi biến doanh thu thuần trên tổng tài sản còn được gọi là vòng quay tổng tài sản là chỉ tiêu phản ánh hiệu suất sử dụng tài sản của doanh nghiệp. Chỉ tiêu này càng cao cho thấy doanh nghiệp có khả năng thích nghi tốt với tình hình cạnh tranh và tạo ra doanh thu.

Xét trên nhóm biến sử dụng thì mô hình Altman tập trung vào khả năng sinh lời của doanh nghiệp. Vì vậy, biến khả năng sinh lời trong mô hình Z-score có trọng số lớn nhất. Xét với mô hình Fulmer biến sinh lời cũng là biến có trọng số lớn nhất trong mô hình.

2.2.3. Các mô hình dự báo phá sản khác

2.2.3.1. Mô hình M-score

Để kiểm tra phát hiện gian lận thao túng trong báo cáo tài chính của các công ty niêm yết năm 1999, Beneish đã phát triển các lý thuyết cơ bản và xây dựng mô hình M-score. Đây là mô hình được nhiều nhà nghiên cứu ưa thích và sử dụng thường xuyên trên thế giới.

Công thức mô hình M-score như sau:

M-score = -4,84 + 0,092*DSRI + 0,528*GMI + 0,404*AQI + 0,892*SGI

+ 0,115*DEPI - 0,172*SGAI + 4,679*TATA - 0,327*LVGI

Mô hình này chứa 8 biến và được chia thành 2 nhóm:

Nhóm 1 gồm các biến xác định hành vi gian lận: DSRI, AQI, DEPI và TATA Nhóm 2 gồm các biến giúp phát hiện động cơ gian lận: GMI, SGI, SGAI và

LVGI.

Trong đó:

- DSRI là chỉ số số ngày quay vòng khoản phải thu.

Chỉ số này so sánh giữa tỷ lệ khoản phải thu trên doanh thu thuần năm nay và năm trước.

Công thức:

Khoản phải thu (t) | Khoản phải thu (t-1) | ||

DRSI = | Doanh thu thuần (t) | / | Doanh thu thuần (t-1) |

Có thể bạn quan tâm!

-

Ứng dụng mô hình Z-score và Hscore trong dự báo khả năng phá sản của các doanh nghiệp bất động sản niêm yết trên thị trường chứng khoán Việt Nam - 1

Ứng dụng mô hình Z-score và Hscore trong dự báo khả năng phá sản của các doanh nghiệp bất động sản niêm yết trên thị trường chứng khoán Việt Nam - 1 -

Ứng dụng mô hình Z-score và Hscore trong dự báo khả năng phá sản của các doanh nghiệp bất động sản niêm yết trên thị trường chứng khoán Việt Nam - 2

Ứng dụng mô hình Z-score và Hscore trong dự báo khả năng phá sản của các doanh nghiệp bất động sản niêm yết trên thị trường chứng khoán Việt Nam - 2 -

Cơ Sở Lý Luận Về Phá Sản Doanh Nghiệp Và Mô Hình Dự Báo Phá Sản Doanh Nghiệp

Cơ Sở Lý Luận Về Phá Sản Doanh Nghiệp Và Mô Hình Dự Báo Phá Sản Doanh Nghiệp -

Tổng Quan Các Nghiên Cứu Về Các Mô Hình Dự Báo Khả Năng Phá Sản Của Doanh Nghiệp

Tổng Quan Các Nghiên Cứu Về Các Mô Hình Dự Báo Khả Năng Phá Sản Của Doanh Nghiệp -

Bảng Các Tiêu Chí Chọn Mẫu Nghiên Cứu

Bảng Các Tiêu Chí Chọn Mẫu Nghiên Cứu -

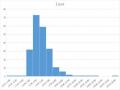

Biểu Đồ Tần Suất Giá Trị Z-Score

Biểu Đồ Tần Suất Giá Trị Z-Score

Xem toàn bộ 102 trang tài liệu này.

- GMI là chỉ số biên lợi nhuận gộp.

Chỉ số này thể hiện tỷ suất lợi nhuận gộp năm trước chia cho năm hiện tại. Nếu tỷ lệ này lớn hơn 1 thì tỷ suất lợi nhuận gộp giảm. Nếu tỷ lệ này nhỏ hơn 1 thì tỷ suất lợi nhuận gộp tăng. Trong đó biên lợi nhuận gộp bằng doanh thu thuần trừ giá vốn hàng bán.

Công thức:

Biên lợi nhuận gộp (t-1) | |

GMI = | Biên lợi nhuận gộp (t) |

- AQI là chỉ số chất lượng tài sản.

Chỉ số này so sánh giữa tỷ lệ tài sản dài hạn khác trên tổng tài sản năm nay và năm trước. Công ty có nhiều cách tác động đến tài sản dài hạn khác để thao túng báo cáo tài chính.

Công thức:

Tài sản dài hạn khác (t) | Tài sản dài hạn khác (t-1) | ||

AQI = | Tổng tài sản (t) | / | Tổng tài sản (t-1) |

- SGI là chỉ số tăng trưởng doanh thu.

Chỉ số này so sánh giữa doanh thu năm nay và năm trước. Nếu tỷ lệ này lớn hơn 1 thì doanh thu tăng.

Công thức:

Doanh thu thuần (t) | |

SGI = | Doanh thu thuần (t-1) |

- DEPI là chỉ số khấu hao.

Nếu chỉ số này lớn hơn 1 thì tài sản đang khấu hao với tốc độ chậm hơn.

Công thức:

Khấu hao (t-1) | Khấu hao (t) | ||

DEPI = | (Tài sản cố định+Khấu hao) (t-1) | / | (Tài sản cố định+Khấu hao) (t) |

- SGAI là chỉ số chi phí bán hàng và quản lý doanh nghiệp.

Chỉ số này so sánh giữa chi phí bán hàng và quản lý doanh nghiệp trên doanh thu năm nay so với năm trước. Nếu chỉ số này lớn hơn 1, đây có thể là dấu hiệu của việc thao túng lợi nhuận.

Công thức:

Chi phí bán hàng và quản lý (t-1) | |||

SGAI = | Doanh thu (t) | / | Doanh thu (t-1) |

- LVGI là chỉ số đòn bẩy.

Chỉ số này thể hiện đòn bẩy tài chính năm nay so với năm trước. Nếu chỉ số này lớn hơn 1, đòn bẩy tài chính tăng, có thể là dấu hiệu của việc thao túng lợi nhuận.

Công thức:

Nợ ngắn hạn + Nợ vay dài hạn (t-1) | |||

LVGI = | Tổng tài sản (t) | / | Tổng tài sản (t-1) |

- TATA là chỉ số biến dồn tích so với tổng tài sản. Chỉ số này đo lường mức độ mà người quản lý điều chỉnh thu nhập dựa trên lựa chọn kế toán. Chỉ số này càng cao thì càng có khả năng thao túng để trục lợi.

Công thức:

(LNST – CFO) (t) | (LNST – CFO) (t-1) | ||

TATA = | Tổng tài sản (t) | / | Tổng tài sản (t-1) |

LNST: Lợi nhuận sau thuế

CFO: Dòng tiền thuần từ hoạt động kinh doanh Mô hình M-score với 5 biến