chỉ số Nikkei giao dịch bằng với giá quyền chọn. Hầu hết giá mua và bán quyền chọn cả của Leeson bán dao động trong khoảng 18.500 đến 20.000. Nhưng động đất Kobe vào ngày 17.1.1995, đã khiến chỉ số chứng khoán Nikkei liên tục giảm xuống dưới mức giá mà Leeson bán. Do giá giảm nên, quyền chọn mua thì không có giá trị thực hiện trong khi quyền chọn bán lại rất có giá trị thực hiện. Khi chỉ số chứng khoán Nikkei rớt xuống còn 17.950 vào ngày 23.1.1995 thì Leeson đã nhận ra nhận ra sai lầm khi bán quyền chọn bán. Lúc này, Leeson muốn đảo ngược tình thế trên thị trường chứng khoán Nhật Bản nên đã tiến hành mua vào một lượng lớn các hợp đồng tương lai với hi vọng có thể bình ổn giá tránh những khoản lỗ không đáng có ở những giao dịch quyền chọn mà ông ta đã thực hiện. Cụ thể, vào ngày 27.1.1995, tài khoản 88888 thể hiện trường thế của 27.158 hợp đồng tương lai giao tháng 3. Sau đó 3 tuần tức là khoảng ngày 22.2.1995, Leeson đã tăng gấp đôi trạng thái trường này lên 55.206 hợp đồng tương lai giao tháng 3 và 5.640 hợp đồng tương lai giao tháng 6. Tuy nhiên, thị trường vẫn tiếp tục suy giảm khiến cho BFS và thậm chí cả tập đoàn Barings bị thua lỗ nặng dẫn đến mất khả năng thanh toán. Những khoản lỗ khổng lồ khiến Tòa án tối cao London tuyên bố tình trạng phá sản của Barings và đặt ngân hàng dưới sự kiểm soát của Earnst & Young vào đêm ngày 26 - 27.2.1995. Từ khi làm việc cho Barings khoảng 2,5 năm (từ 01.07.1992 đến 27.02.1995), Leeson đã làm ngân hàng sụp đổ với khoản lỗ lên đến 827 triệu GBP và vào thời điểm chính thức bị thanh lý toàn bộ thì khoản lỗ này là 927 triệu GBP.

1.5.2.2 Tác động của sự sụp đổ

Richard J (2005) cho biết sau khi bị đặt dưới sự kiểm soát vào ngày 27.2 thì ngày 06.03.1995, ngân hàng ING (International Nederlanden Group) thông báo họ sẽ tiếp quản Barings với trị giá 660 triệu GBP. Ngày 03.04.1995 cả chủ tịch và phó chủ tịch của Barings xin từ chức. Ngân hàng Trung ương Anh cũng chịu thiệt hại nghiêm trọng, trong đó trưởng bộ phận thanh tra và giám sát phải ra đi trước khi báo cáo của hội đồng thanh tra hoạt động ngân hàng được công bố. Đồng thời, Ngân hàng Trung

ương Anh phải cơ cấu lại toàn bộ bộ phận thanh tra và giám sát hoạt động ngân hàng để bộ phận này hoạt động hiệu quả hơn.

1.5.2.3 Nguyên nhân sụp đổ dưới góc độ rủi ro của sản phẩm phái sinh

Thứ nhất, sự yếu kém trong khâu kiểm soát nội bộ về việc kiểm soát rủi ro trạng thái ngoại hối mở từ việc đầu cơ. Sự yếu kém này thể hiện ở một số việc sau: Các nhà quản lý của Barings không có bất kỳ một hành động gì khi nhận ra dấu hiệu rủi ro nguy hiểm từ hoạt động kinh doanh của BFS: những thư thông báo của SIMEX vào các ngày 07.09.1993, 11.01.1995, 27.01.1995 và 10.02.1995 cũng như các cuộc điện thoại của ngân hàng Thanh toán quốc tế, của hãng Bloomberg (27.01.1995) … về trạng thái rủi ro của BFS. Tháng 10.1993, ủy ban giám sát rủi ro BSL (Barings Securities Ltd) được thành lập nhưng hoạt động kém hiệu quả vì thiếu thông tin cũng như kinh nghiệm kiểm soát. Cuối năm 1994, Barings đã có những dự án toàn cầu về kiểm soát sự biến động đầy rủi ro của các công cụ tài chính, trong đó việc phân bổ giám đốc phụ trách rủi ro từng khu vực là bước quan trọng đầu tiên. Tuy nhiên, do hoạt động của BFS tập trung kinh doanh chênh lệch giá nên tại Singapore không có giám đốc phụ trách bộ phận rủi ro. Thứ hai, sự yếu kém trong việc giám sát các hoạt động của nhân viên kinh doanh sản phẩm phái sinh. Mặc dù trước khi đi đến Singapore, Nick Leeson chưa hề có bất kì một giấy phép kinh doanh nào nhưng trụ sở chính tại London không cử bất kỳ một cá nhân nào chịu trách nhiệm giám sát hoạt động kinh doanh của ông ta tại Singpapore. Thứ ba, đó chính là sự yếu kém trong khâu quản lý, kiểm soát thanh tra từ phía Ngân hàng Trung ương Anh cũng như là các công ty kiểm toán. Họ đã không phát hiện ra bất kỳ vấn đề nghiêm trọng nào của Barings cũng như BFS, kể cả hệ thống kiểm toán nội bộ của ngân hàng này (BFS được kiểm toán bởi công ty Deloiite&Touche năm 1992-1993 và Coopers & Lybrand năm 1994).

1.5.2.4 Bài học kinh nghiệm cho Việt Nam

Sự sụp đổ của ngân hàng Barings là một bài học tiêu biểu cho các NHTM Việt Nam khi cung cấp các sản phẩm phái sinh. Schinasi (1998) cho rằng trên thị trường khách hàng, ngoài việc cung cấp các sản phẩm phái sinh phục vụ cho khách hàng của mình,

còn phải tìm giao dịch đối ứng để bảo hiểm trạng thái an toàn. Việc tuân thủ các quy định kiểm soát rủi ro trạng thái mở cho các ngân hàng Việt Nam rất quan trọng để phát triển bền vững. Nên các NHTM phải nghiêm chỉnh tuân thủ quy định về tổng trạng thái cuối ngày của các ngân hàng và duy trì tổng giá trị hợp đồng quyền lựa chọn không có giao dịch đối ứng tối đa theo quy định. Hiện nay, Việt Nam chưa phát triển thị trường tương lai, những hoạt động của thị trường này có tính đòn bẩy rất cao: lợi nhuận có thể rất cao nhưng thiệt hại thì có thể không lường hết được. Sụp đổ của ngân hàng Barings còn nhắc nhở các ngân hàng Việt Nam rằng việc phát triển sản phẩm phái sinh an toàn cần có một hệ thống giám sát nội bộ chặt chẽ, đúng phạm vi trách nhiệm và vai trò của quản lý hoạt động nhân viên.

KẾT LUẬN CHƯƠNG 1

Chương 1 trình bày cơ sở lý luận về hàng hóa, phái sinh hàng hóa, các điều kiện phát triển giao dịch phái sinh hàng hóa và một số bài học kinh nghiệm. Phần lý luận về hàng hóa đã cho thấy đặc điểm và sự khác biệt giữ hàng hóa phi tài chính và hàng hóa tài chính. Một đặc điểm nổi bật trong giao dịch hàng hóa chính là rủi ro biến động giá cả, điều này đòi hỏi thị trường cần có công cụ để kiểm soát rủi ro này. Phần tiếp theo trong chương một trình bày về các sản phẩm phái sinh hàng hóa: kỳ hạn, quyền chọn và tương lai; hệ thống giao dịch phái sinh hàng hóa phi tài chính; phân tích để thấy được đặc trưng và sự khác biệt của từng công cụ phái sinh hàng hóa; những lợi ích gia tăng và những rủi ro gia tăng khi giao dịch phái sinh hàng hóa. Tiếp theo chương 1 trình bày các điều kiện để phát triển giao dịch phái sinh hàng hóa phi tài chính: điều kiện về hàng hóa, điều kiện về cơ sở pháp lý, điều kiện về kinh tế-tài chính và điều kiện kỹ thuật. Đây là những điều kiện quan trọng cần khảo sát nhằm thấy được thực trạng các điều kiện để phát triển giao dịch phái sinh hàng hóa tại Việt Nam, cũng như các giải pháp cần hướng tới nhằm nâng cao các điều kiện được nêu nhằm phát triển hoạt động phái sinh hàng hóa một cách bền vững. Chương 1 cũng giới thiệu sơ lược hai sàn giao dịch LIFFE và NYBOT và bài học kinh nghiệm từ Brazil. Đây là những bài học rất quan trọng, mặt dù đặc điểm trồng trọt, sản xuất và thị trường của Brazil không hoàn toàn phù hợp với Việt Nam nhưng đây là thị trường phái sinh hàng hóa phát triển rất thành công, xứng đáng để được nghiên cứu và tiếp thu những bài học kinh nghiệm. Tổng quan những vấn đề vừa trình bày sẽ là cơ sở để đi vào phân tích thực trạng giao dịch phái sinh hàng hóa phi tài chính tại Việt Nam và đề xuất những giải pháp phù hợp nhằm phát triển hoạt động này tại Việt Nam.

CHƯƠNG 2

THỰC TRẠNG GIAO DỊCH PHÁI SINH HÀNG HÓA PHI TÀI CHÍNH TẠI VIỆT NAM

GIỚI THIỆU CHƯƠNG 2

Chương 2 trình bày thực trạng giao dịch phái sinh hàng hóa phi tài chính tại Việt Nam. Trong đó, các điều kiện ảnh hưởng đến sự phát triển giao dịch phái sinh hàng hóa phi tài chính tại Việt Nam được phân tích cụ thể bao gồm điều kiện về hàng hóa, cơ sở pháp lý, điều kiện về kinh tế, tài chính và điều kiện kỹ thuật. Phần hai của chương này đi sâu vào phân tích để làm nổi bật thực trạng giao dịch phái sinh hàng hóa phi tài chính tại Việt Nam. Cụ thể, mục tiêu của phần này là giới thiệu và phân tích tình hình hoạt động các sàn giao dịch phái sinh hàng hóa tại Việt Nam. Bên cạnh đó, kết quả ba bảng khảo sát bao gồm khảo sát nhu cầu sản phẩm, khảo sát nhà cung cấp và khảo sát chuyên gia được trình bày cụ thể. Từ thực trạng của thị trường cùng với kết quả khảo sát, nội dung chương hai được tiếp nối bằng việc áp dụng mô hình SWOT để đánh giá giao dịch phái sinh hàng hóa phi tài chính tại Việt Nam, từ đó đưa ra những nguyên nhân chính khiến cho sự phát triển của thị trường còn nhiều hạn chế.

2.1 KHÁI QUÁT CÁC ĐIỀU KIỆN CHÍNH ĐỂ PHÁT TRIỂN GIAO DỊCH PHÁI SINH HÀNG HÓA PHI TÀI CHÍNH TẠI VIỆT NAM

2.1.1 Điều kiện về hàng hóa

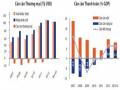

Việt Nam là một quốc gia có thế mạnh về nông nghiệp nên hàng hóa nông nghiệp Việt Nam chiếm một vị trí nhất định trên thị trường hàng hóa nông nghiệp thế giới. Những mặt hàng xuất khẩu có kim ngạch lớn hơn 1 tỉ USD mỗi năm có thể kể đến như thuỷ sản, gạo, cà phê, điều. Những mặt hàng chiếm thị phần lớn trên thế giới như điều (51,63%), tiêu (22,8%), gạo (19,7%), cà phê (11%), … Về vị trí xuất khẩu, nhiều năm liền Việt Nam đứng vị trí thứ 1 thế giới về tiêu, điều, đứng thứ 2 thế giới về cà phê, gạo, đứng thứ 4 thế giới về cao su.

Bảng 2.1 Vị thế hàng hóa Việt Nam trên thế giới năm 2013

Kim ngạch xuất khẩu năm 2013 (000 USD) | Thị phần trên thế giới 2013 (%) | Vị trí xuất khẩu 2013 | |

Cà phê | 3,672,823 | 11 | 2 |

Hạt tiêu | 791,400 | 22.8 | 1 |

Điều | 1,470,342 | 51.63 | 1 |

Chè | 224,589 | 3.55 | 10 |

Gạo | 3,673,000 | 19.7 | 2 |

Cao su | 2,859,837 | 4.1 | 4 |

Thủy sản | 6,088,507 | 4.4 | 5 |

Có thể bạn quan tâm!

-

Rủi Ro Trong Hạch Toán Các Giao Dịch Phái Sinh Hàng Hóa

Rủi Ro Trong Hạch Toán Các Giao Dịch Phái Sinh Hàng Hóa -

Bài Học Kinh Nghiệm Trong Tổ Chức Và Giao Dịch Phái Sinh Hàng Hóa

Bài Học Kinh Nghiệm Trong Tổ Chức Và Giao Dịch Phái Sinh Hàng Hóa -

Khủng Hoảng Ngân Hàng Barings – Bài Học Từ Trạng Thái Mở Quá Lớn

Khủng Hoảng Ngân Hàng Barings – Bài Học Từ Trạng Thái Mở Quá Lớn -

Phát triển giao dịch phái sinh hàng hóa phi tài chính tại Việt Nam - 12

Phát triển giao dịch phái sinh hàng hóa phi tài chính tại Việt Nam - 12 -

Phát triển giao dịch phái sinh hàng hóa phi tài chính tại Việt Nam - 13

Phát triển giao dịch phái sinh hàng hóa phi tài chính tại Việt Nam - 13 -

Năng Lực Hệ Thống Ngân Hàng Thương Mại

Năng Lực Hệ Thống Ngân Hàng Thương Mại

Xem toàn bộ 216 trang tài liệu này.

Nguồn: Tổng cục hải quan Việt Nam, 2014

Doanh số xuất khẩu các mặt hàng thế mạnh này của Việt Nam không ngừng gia tăng qua các năm, có được thành tựu này là kết quả của hàng loạt các giải pháp từ cây giống, phương pháp canh tác, đảm bảo diện tích canh tác, đẩy mạnh xúc tiến thương mại.

Nguồn: Tổng cục hải quan Việt Nam, 2014

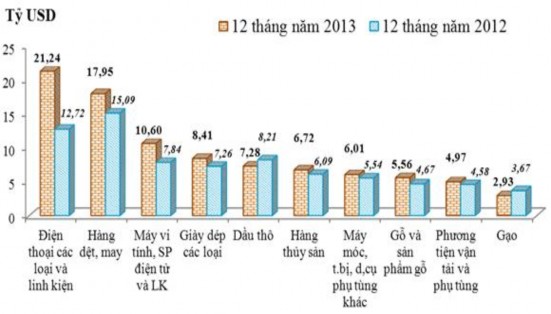

Biểu đồ 2.1: Trị giá xuất khẩu 10 nhóm hàng lớn nhất 2013 so với 2012

Một số hàng hóa kể trên cũng nằm trong 10 nhóm hàng có trị giá xuất khẩu lớn nhất 12 tháng 2013 so với 12 tháng 2012. Sau đây sẽ xem xét tổng quan về 3 mặt hàng thế mạnh của Việt Nam gồm gạo, cà phê và cao su.

2.1.1.1 Gạo

Về sản lượng, giá trị xuất khẩu: gạo là mặt hàng thế mạnh của Việt Nam trong nhiều năm liền, năm 2013 Việt Nam xuất khẩu gạo đứng hàng thứ 2 thế giới, sản lượng gạo của Việt Nam tăng dần qua các năm và trong vòng 3 năm gần nhất, sản lượng mỗi năm đạt khoảng 40 triệu tấn. Việt Nam có diện tích canh tác gạo ổn định, giống lúa đa dạng với gần 30 giống lúa phổ biến và ngày càng cải thiện, kỹ thuật canh tác ngày càng phát triển.

Triệu tấn

45

40

35

30

25

20

15

10

5

0

1990 1995 2000 2005 2010 2011 2012 2013 2014

(Ước tính)

Nguồn: Viện lúa đồng bằng sông Cửu Long (2014)

Biểu đồ 2.2: Sản lượng gạo Việt Nam giai đoạn 1990 - 2014

Trong khoảng thời gian hơn 10 năm, sản lượng gạo xuất khẩu Việt Nam tăng rất mạnh, từ 1,37 triệu tấn năm 1989 tăng lên 7,72 triệu tấn năm 2013, tức tăng hơn 5 lần. Từ năm 2009 đến 2013 sản lượng gạo xuất khẩu hằng năm rất ổn định. Dự báo xuất khẩu gạo của Việt Nam mùa vụ 2013/14 giảm xuống còn 7,4 triệu tấn, do sức ép cạnh

tranh từ Ấn Độ và Thái Lan cũng như nhu cầu tại một số thị trường truyền thống như Philippines, Indonesia sụt giảm.

Triệu tấn

8

7

6

5

4

3

2

1

0

1989 1990 1995 2000 2005 2009 2010 2011 2012 2013 2014

(Ước tính)

Nguồn: Viện lúa đồng bằng sông Cửu Long (2014)

Biểu đồ 2.3: Sản lượng gạo xuất khẩu của Việt Nam 1989-2014

Triệu USD

4000

3500

3000

2500

2000

1500

1000

500

0

1989 1990 1995 2000 2005 2009 2010 2011 2012 2013 2014

(Ước tính)

Tổng giá trị xuất khẩu gạo Việt Nam cũng tăng dần qua các năm, năm 2010 đạt gần 3 tỉ USD, các năm 2011, 2012, 2013 đều đạt trên 3 tỉ USD.

Nguồn: Viện lúa đồng bằng sông Cửu Long (2014)

Biểu đồ 2.4: Tổng giá trị xuất khẩu gạo của Việt Nam 1989-2014