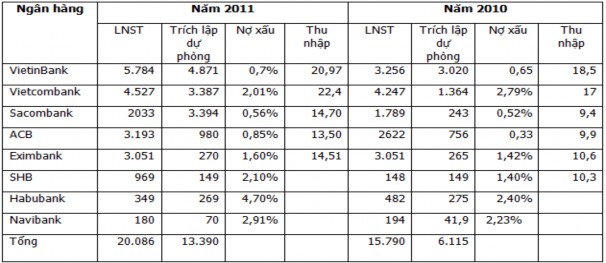

Trên thực tế, việc trích lập dự phòng rủi ro tín dụng ở các NHTM đã đem lại những tác động tích cực, giúp cho hệ thống NH tránh được nhiều rủi ro không đáng có. Theo thống kê của của Gafin Năm 2011, tổng trích lập dự phòng của 8 NH (VietinBank, Vietcombank và Sacombank, Habubank, ACB, SHB, Navibank, Eximbank) là 13.390 tỷ đồng, gấp hơn 2 lần so với năm 2010. VietinBank có mức trích lập dự phòng rủi ro lớn nhất với 4.871 tỷ đồng. Sacombank trích lập dự phòng tăng đột biến từ 243 tỷ đồng lên 3.394 tỷ đồng. Tổng trích lập dự phòng của VietinBank, Vietcombank và Sacombank hơn 11.652 tỷ đồng chiếm 87% tổng số dự phòng của cả 8 NH. So với quý III, tỷ lệ nợ xấu của Vietcombank, Vietinbank, ACB và Sacombank tại thời điểm quý IV/2011 giảm, nhưng đây lại là nhóm NH có mức trích lập dự phòng cao. Giảm mạnh nhất là nợ xấu của Vietcombank, giảm từ 3,92% về 2,1%, nhưng trích lập dự phòng tăng từ 1.687 tỷ đồng (9 tháng 2011) lên 3.387 tỷ đồng (cả năm 2011). [ 43]

Bảng kết quả kinh doanh năm 2011

(Đơn vị: tỷ đồng; Thu nhập: triệu đồng/người)

(Nguồn báo cáo tài chính năm 2011)[43]

Việc trích lập quỹ dự phòng rủi ro góp phần giúp cho NHTM có một nguồn tài chính lớn luôn sẵn sàng cho việc xử lý những rủi ro tiềm ẩn, qua đó chất lượng tín dụng cũng được cải thiện. Như vậy, giải pháp tổng thể của

ngành NH là tổng hợp, ngăn ngừa và hạn chế NQH đến mức thấp nhất có thể. Rõ ràng, trong xử lý NQH nói chung và nợ xấu nói riêng không chỉ ngành NH mà Chính phủ, cũng như các cơ quan cấp bộ, Ngành khác cũng đã hỗ trợ, góp sức với tư cách là người điều phối các cơ quan chức năng giải quyết.

2.3. Biện pháp xử lý nợ quá hạn trong hoạt động cho vay của Ngân hàng thương mại

Việc xử lý NQH phải tuân thủ triệt để các quy định của pháp luật. Việc thu hồi nợ đã đến hạn thanh toán phải được thực hiện theo các nguyên tắc. Trong trường hợp cho vay có tài sản đảm bảo thì các bên: Tuân thủ cam kết trong hợp đồng. Khi đến hạn mà khách hàng vay, bên bảo lãnh không thực hiện hoặc thực hiện không đúng nghĩa vụ đối với TCTD thì tài sản bảo đảm được xử lý để thu hồi nợ. Tài sản bảo đảm phải được xử lý theo các phương thức mà các bên đã thoả thuận trong hợp đồng, trường hợp các bên không xử lý được theo các phương thức đã thoả thuận thì NH có các quyền hạn như chuyển nhượng tài sản cầm cố, thế chấp để thu hồi nợ. Các NH cũng có quyền chuyển giao quyền thu hồi nợ và uỷ quyền cho bên thứ ba xử lý tài sản bảo đảm tiền vay để thu hồi nợ. Trường hợp một tài sản bảo đảm cho nhiều nghĩa vụ trả nợ, nếu phải xử lý tài sản bảo đảm tiền vay để thực hiện một nghĩa vụ trả nợ đến hạn, thì các nghĩa vụ trả nợ khác tuy chưa đến hạn cũng được coi là đến hạn và được xử lý tài sản bảo đảm tiền vay để thu hồi nợ. Nếu tài sản không xử lý được do không thỏa thuận giá bán, thì NH có quyền quyết định giá bán để thu hồi nợ.

Có thể bạn quan tâm!

-

Phân Loại Nợ Quá Hạn Trong Hoạt Động Cho Vay Của Ngân Hàng Thương Mại

Phân Loại Nợ Quá Hạn Trong Hoạt Động Cho Vay Của Ngân Hàng Thương Mại -

Biện Pháp Xử Lý Nợ Quá Hạn Trong Hoạt Động Cho Vay Của Ngân Hàng Thương Mại

Biện Pháp Xử Lý Nợ Quá Hạn Trong Hoạt Động Cho Vay Của Ngân Hàng Thương Mại -

Quản Lý Và Hạn Chế Nợ Quá Hạn Trong Hoạt Động Cho Vay Của Ngân Hàng Thương Mại Ở Việt Nam

Quản Lý Và Hạn Chế Nợ Quá Hạn Trong Hoạt Động Cho Vay Của Ngân Hàng Thương Mại Ở Việt Nam -

Xử Lý Nqh Trong Trường Hợp Cho Vay Theo Chỉ Định Của Chính Phủ

Xử Lý Nqh Trong Trường Hợp Cho Vay Theo Chỉ Định Của Chính Phủ -

Quản Lý Và Giám Sát Về Xử Lý Nợ Quá Hạn Của Ngân Hàng Nhà Nước.

Quản Lý Và Giám Sát Về Xử Lý Nợ Quá Hạn Của Ngân Hàng Nhà Nước. -

Pháp luật về xử lý nợ quá hạn trong hoạt động cho vay của ngân hàng thương mại ở Việt Nam - 10

Pháp luật về xử lý nợ quá hạn trong hoạt động cho vay của ngân hàng thương mại ở Việt Nam - 10

Xem toàn bộ 117 trang tài liệu này.

Trên thực tế, mặc dù đã sử dụng nhiều biện pháp nghiệp vụ nhưng NH vẫn không thu hồi được khoản nợ do khách hàng vay sử dụng vốn sai mục đích, do vậy NH buộc phải khởi kiện khách hàng vay ra tòa để đòi nợ. Tại bản án sơ thẩm số 73/2011/KDTM-ST ngày 20/5/2011 về tranh chấp hợp đồng tín dụng giữa nguyên đơn là NH Đầu tư và phát triển Việt Nam và bị đơn là Công ty cổ phần đầu sản xuất thương mại Nam Á. Theo đơn khởi kiện và các lời khai tại tòa thì công ty Nam Á không trả được vốn vay cho NH Đầu tư và

phát triển Việt Nam khi hết hạn vay nên NH đã làm đơn khởi kiện công ty Nam Á. Sau khi nghiên cứu hồ sơ, Tòa án nhân dân Thành phố Hà Nội đã ra quyết định: Buộc Công ty Nam Á phải thanh toán cho NH Đầu tư và phát triển Việt Nam tổng số nợ gốc và lãi là 5,2 tỷ VNĐ theo hợp đồng tín dụng ngắn hạn (vay theo món) số 00220/2005/000495 ngày 28/3/2005 và hợp đồng tín dụng ngắn hạn (vay theo món) số 00220/2005/0001072 ngày 6/6/2005. Trong trường hợp công ty Nam Á không trả được nợ hoặc trả không đủ số nợ thì NH có quyền yêu cầu Cục thi hành án dân sự thành phố Hà Nội phát mại các tài sản bảo đảm để thu hồi nợ.

Tuân thủ nguyên tắc công khai, nhanh chóng, thuận tiện. Việc xử lý tài sản bảo đảm phải tuân thủ nguyên tắc công khai, thủ tục đơn giản, thuận tiện, nhanh chóng, bảo đảm quyền, lợi ích của các bên và tiết kiệm chi phí. Trong trường hợp chủ sở hữu tài sản bảo đảm bị khởi tố về một hành vi phạm tội không liên quan đến việc vay vốn của NH hoặc không liên quan đến nguồn gốc hình thành tài sản bảo đảm, thì tài sản bảo đảm của người đó không bị kê biên và được xử lý. Khi ký kết hợp đồng bảo đảm, các bên thoả thuận phương thức xử lý tài sản khi bên bảo đảm không trả được nợ vay theo hợp đồng tín dụng đã cam kết. Trong trường hợp các bên không xử lý được tài sản bảo đảm theo phương thức đã thoả thuận thì NH có quyền chủ động áp dụng các phương thức xử lý tài sản bảo đảm. Các bên có thể thoả thuận sửa đổi, bổ sung hoặc thoả thuận mới về việc xử lý tài sản bảo đảm và việc thoả thuận này phải lập thành văn bản.

Trong thực tế, cho vay không có tài sản đảm bảo ở các NH không nhiều. Đối với các trường hợp cho vay không có tài sản bảo đảm hoặc cho vay theo chỉ định của Chính phủ trong trường hợp khách hàng không trả nợ đúng hạn cũng như khoản nợ không được cơ cấu lại thì NH báo cáo kịp thời với cơ quan có thẩm quyền giải quyết.

NQH là điều kể cả NH cũng như khách hàng vay không ai mong muốn, vậy các NH phải quyết liệt phối kết hợp các biện pháp để thu hồi được nợ gốc và lãi đã cho khách hàng vay để đảm bảo lành mạnh hệ thống tín dụng.

2.4. Trình tự, thủ tục xử lý nợ quá hạn trong hoạt động cho vay của Ngân hàng thương mại

2.4.1. Xử lý nợ quá hạn trong một số trường hợp.

Trên thực tế hầu hết mọi khoản cho vay của NHTM đều có tài sản bảo đảm. Tài sản bảo đảm bằng cầm cố, thế chấp, bảo lãnh chính là nguồn thu nợ thứ hai của NH từ tài sản bảo đảm.

Bên cạnh tối đa hoá lợi nhuận, tính cạnh tranh thì yêu cầu đảm bảo an toàn (gồm có an toàn thanh khoản và an toàn tín dụng, các an toàn khác...) luôn được đặt lên hàng đầu bởi lý do “Ngân hàng luôn kinh doanh bằng tiền của người khác” [Quan điểm của các nhà ngân hàng Anh] bởi trên thực tế vốn chủ sở hữu của NH thường chiếm một phần rất nhỏ (10%) mà thôi. Số vốn còn lại NH huy động từ các cá nhân, tổ chức, DN khác. Việc luật hóa các quy định liên quan đến hoạt động cho vay của NH trước khi có Quy chế cho vay 1627/2001/QĐ-NHNN cũng đặt ra nguyên tắc bắt buộc khi vay vốn tại các TCTD đó là nguyên tác bảo đảm tiền vay. Quy chế cho vay 1627/2001/QĐ- NHNN ra đời đã trao quyền tự chủ cho các NH, theo đó các NH được toàn quyền lựa chọn khách hàng vay trong việc cho vay có bảo đảm hoặc cho vay không có bảo đảm trừ trường hợp một số khoản cho vay theo chỉ định của chính phủ.

Xuất phát từ những phân tích trên đây thì việc đặt ra các biện pháp bảo đảm tiền vay đã tạo cơ sở, tiền đề an toàn trong hoạt động cho vay của các NHTM nói chung bởi “rủi ro tín dụng là đặc trưng tiêu biểu nhất, dễ xảy ra nhất trong hoạt động NH”, do vậy khi cho vay NH luôn yêu cầu khách hàng phải cam kết kèm theo các điều kiện vay vốn, điều khoản về tài sản bảo đảm tiền vay. Các điều kiện về tài sản bảo đảm tiền vay có thể kể đến như: trị giá tài sản bảo đảm so với nghĩa vụ được bảo đảm; tính thanh khoản của tài sản

bảo đảm; tính hợp pháp của tài sản bảo đảm…Chính vì vậy khi đến hạn thanh toán các khoản nợ mà khách hàng không trả được gốc và lãi cũng như không được NH gia hạn nợ thì NH buộc phải xử lý tài sản bảo đảm và đương nhiên tài sản bảo đảm mà khách hàng vay dùng bảo đảm cho khoản nợ đó sẽ được xử lý theo hợp đồng tín dụng cũng như theo quy định của pháp luật. Nói tóm lại mục đích của việc xử lý tài sản bảo đảm tiền vay là nhằm thu hồi nợ mà khách hàng đã vay của NHTM khi khách hàng vay không thực hiện hoặc thực hiện không đúng nghĩa vụ trả nợ.

Các cách thức xử lý tài sản bảo đảm:

- Thứ nhất:Trường hợp tài sản được xử lý theo thỏa thuận:

Tài sản bảo đảm được xử lý theo thỏa thuận giữa các TCTD trực tiếp cho vay và bên bảo đảm tại hợp đồng tín dụng hoặc hợp đồng bảo đảm. Các NH cho vay và khách hàng có thể thỏa thuận sửa đổi, bổ sung hoặc thỏa thuận mới về việc xử lý tài sản bảo đảm, việc thỏa thuận này phải được lập thành văn bản.

Phương thức xử lý tài sản bảo đảm theo thỏa thuận trong trường hợp cầm cố, thế chấp được quy định tại Điều 336 và Điều 355 Bộ luật Dân Sự 2005:

Trường hợp đã đến hạn thực hiện nghĩa vụ dân sự mà bên có nghĩa vụ không thực hiện hoặc thực hiện nghĩa vụ không đúng thỏa thuận thì tài sản cầm cố/thế chấp được xử lý theo phương thức do các bên đã thỏa thuận hoặc được bán đấu giá theo quy định của pháp luật để thực hiện nghĩa vụ. Bên nhận cầm cố/thế chấp được ưu tiên thanh toán từ số tiền bán tài sản cầm cố/thế chấp.

Phương thức xử lý tài sản cầm cố, thế chấp theo thỏa thuận bao gồm:

+ Bán các tài sản bảo đảm tiền vay: bán tài sản bảo đảm là việc các NH hoặc bên bảo đảm hoặc các bên phối hợp để bán tài sản trực tiếp cho người mua hoặc uỷ quyền cho bên thứ ba (NH uỷ quyền cho trung tâm bán đấu giá

tài sản hoặc DN bán đấu giá tài sản thực hiện việc bán tài sản bảo đảm tiền vay) bán tài sản cho người mua.

+ Nhận chính tài sản bảo đảm để thay thế cho việc thực hiện nghĩa vụ được bảo đảm. Đó là việc NH trực tiếp nhận tài sản bảo đảm, lấy giá tài sản bảo đảm được định giá khi xử lý làm cơ sở để thanh toán nợ gốc, lãi vay, lãi quá hạn của bên bảo đảm sau khi trừ đi các NH và bên bảo đảm lập biên bản nhận tài sản bảo đảm để thay thế cho việc thực hiện nghĩa vụ được bảo đảm. Sau khi nhận tài sản bảo đảm để thay thế cho việc thực hiện nghĩa vụ được bảo đảm, NH được làm thủ tục nhận chuyển giao quyền sở hữu, quyền sử dụng tài sản bảo đảm hoặc được bán, được chuyển nhượng tài sản bảo đảm cho bên mua, bên nhận chuyển nhượng tài sản theo quy định của pháp luật. Sau khi tài sản bảo đảm đã được xử lý để thu hồi nợ, NH hoặc bên bảo đảm tiến hành xóa đăng ký xử lý tài sản, xóa đăng ký giao dịch bảo đảm theo quy định của pháp luật về đăng ký giao dịch bảo đảm.

Trong trường hợp bảo lãnh: NH được trực tiếp nhận các khoản tiền hoặc tài sản từ bên thứ ba trong trường hợp bên thứ ba có nghĩa vụ trả tiền hoặc tài sản cho khách hàng vay, bên bảo lãnh. Khi khách hàng vay không trả được nợ hoặc bên thứ ba, bảo lãnh bằng tài sản không thực hiện nghĩa vụ bảo lãnh, NH có quyền chuyển giao quyền thu hồi lại hoặc uỷ quyền cho bên thứ ba xử lý tài sản bảo đảm. Bên thứ ba là tổ chức có tư cách pháp nhân và được thực hiện quyền thu hồi nợ hoặc xử lý tài sản bảo đảm theo quy định của pháp luật. Các NH hoặc bên bảo đảm phải thông báo cho bên thứ ba biết việc NH được nhận các khoản tiền, tài sản nêu trên, đồng thời yêu cầu bên thứ ba giao các khoản tiền, tài sản đó cho các NH. Việc giao các khoản tiền, tài sản cho NH phải thực hiện theo đúng thời hạn, địa điểm được ấn định trong thông báo xử lý tài sản bảo đảm. Trong trường hợp được NH chuyển giao quyền đòi nợ, bên thứ ba có quyền thực hiện các biện pháp để thu hồi nợ hoặc xử lý tài sản bảo đảm như NH. Trường hợp được NH uỷ quyền xử lý tài sản thì bên thứ ba được xử lý tài sản bảo đảm trong phạm vi được uỷ quyền. Các NH sẽ lập biên bản nhận các khoản tiền, tài sản giữa NH, bên bảo đảm và bên thứ ba. Biên bản

nhận các khoản tiền, tài sản phải ghi rõ việc bàn giao, tiếp nhận các khoản tiền, tài sản, việc định giá tài sản và thanh toán nợ từ việc xử lý tài sản.

- Thứ hai: Xử lý tài sản bảo đảm trong trường hợp không có thỏa thuận riêng:

Xử lý tài sản bảo đảm trong trường hợp không có thỏa thuận riêng thì bên bảo đảm có quyền chủ động lựa chọn một trong số các phương thức xử lý tài sản bảo đảm sau:

+ Trực tiếp bán tài sản bảo đảm bằng cách chào bán công khai trên thị trường, thời điểm được quyền bán theo quy định tại Thông tư 03/2001/TTLT/ NHNN-BTP-BCA-BTC-TCĐC Phần B Mục 1 Khoản 2 và bên nhận bảo đảm có quyền định giá bán theo quy định tại Thông tư 03 phần B Mục VII.

+ Hoặc NH có quyền ủy quyền bán đấu giá cho trung tâm bán đấu giá tài sản hoặc DN bán đấu giá tài sản.

+ Hoặc chuyển giao việc xử lý tài sản bảo đảm cho các tổ chức có chức năng được mua tài sản để bán như công ty AMC – công ty mua bán nợ trực thuộc NHTM hoặc Công ty mua bán và xử lý tài sản tồn đọng – Bộ tài chính… (trừ tài sản bảo đảm là quyền sử dụng đất và các tài sản khác mà pháp luật quy định). Hợp đồng mua bán tài sản giữa NH và bên mua tài sản được lập thành văn bản.

- Thứ ba: Xử lý tài sản bảo đảm trong trường hợp cụ thể:

1. Xử lý tài sản bảo đảm là quyền sử dụng đất, tài sản gắn liền với đất đã thế chấp trước ngày Nghị định 178 có hiệu lực theo quy định của Thông tư 03/2001/TTLT/NHNN-BTP-BCA-BTC-TCĐC:

Quyền sử dụng đất, tài sản gắn liền với đất đã có đầy đủ giấy tờ hợp lệ, hồ sơ phù hợp với quy định của pháp luật tại thời điểm thế chấp hoặc phù hợp với các quy định của pháp luật tại thời điểm Nghị định 178/1999/NĐ-CP có hiệu lực.

Quyền sử dụng đất và tài sản thế chấp đã có đủ giấy tờ điều kiện nhưng chưa xử lý được do hợp đồng thế chấp thiếu chứng nhận của phòng công chứng hoặc thiếu chứng nhận của Ủy ban nhân dân có thẩm quyền.

Quyền sử dụng đất, đất tài sản gắn liền mà tại thời điểm thế chấp người có giấy chứng nhận quyền sử dụng đất hoặc giấy chứng nhận quyền sở hữu nhà ở và quyền sử dụng đất ở hoặc trong một trong các giấy tờ quy định tại Điều 3 Khoản 2 Nghị định 17/2006/NĐ-CP về sửa đổi bổ sung một số điều của các Nghị định hướng dẫn thi hành Luật Đất đai và có quyền thế chấp quyền sử dụng đất.

Tài sản gắn liền với đất mà tại thời điểm thế chấp, người thế chấp có quyền sở hữu hợp pháp đối với tài sản đó và có giấy tờ về quyền sử dụng đất hoặc giấy chứng nhận quyền sở hữu nhà ở và quyền sử dụng đất ở hoặc một trong các giấy tờ quy định tại Điều 3 Khoản 2 Nghị định 17 nhưng không có quyền thế chấp quyền sử dụng đất theo quy định của pháp luật về đất đai, trong trường hợp này NH cho vay đưa tài sản gắn liền với đất ra bán đấu giá tại trung tâm bán đấu giá tài sản. Sau khi hoàn thành việc bán đấu giá, trung tâm bán đấu giá gửi hồ sơ đến cơ quan nhà nước có thẩm quyền đề nghị cấp giấy chứng nhận quyền sử dụng đất cho người trúng đấu giá theo hình thức nhà nước giao đất, cho thuê đất hoặc công nhận chuyển nhượng quyền sử dụng đất theo quy định của pháp luật về đất đai.

Khi xử lý tài sản bảo đảm là quyền sử dụng đất và tài sản gắn liền với đất theo các trường hợp trên NH cho vay gửi hồ sơ tài liệu hiện có đến cơ quan nhà nước có thẩm quyền theo quy định tại Khoản 3 Mục III phần B Thông tư 03/2001/TTLT/NHNN-BTP-BCA-BTC-TCĐC để xin phép bán đấu giá. NH tiến hành các thủ tục xử lý tài sản bảo đảm theo quy định tại Thông tư 03/2001/TTLT/NHNN-BTP-BCA-BTC-TCĐC.

Trường hợp tài sản bảo đảm là quyền sử dụng đất, tài sản gắn liền với đất không xử lý được theo thoả thuận của các bên trong hợp đồng thì TCTD đưa tài sản ra bán đấu giá để thu hồi nợ hoặc khởi kiện tại Toà án.