Bắt nguồn từ cuộc khủng hoảng các khoản vay dưới chuẩn (subprime - mortgage) mà đa số giới tài chính cho là quá nhỏ để có thể ảnh hưởng tới Wall Street, với ước tính chỉ cần 70 - 80 tỷ USD là có thể dập tắt. Tuy nhiên, toàn bộ thế giới tài chính đã sững sờ khi hệ thống liên ngân hàng đã đóng băng vào tháng 08/2007. Các chỉ số đo lường sức khỏe của hệ thống tài chính Mỹ tăng vọt. Dường như các rủi ro và các khoản nợ xấu của các tổ chức tài chính đã bung ra hết sau cả thập kỷ tích tụ trước đó. Theo ước tính vào cuối Quý III/2008, hơn một nửa giá trị thị trường nhà đất Mỹ là tiền đi vay với một phần ba các khoản này là nợ khó đòi. Tỷ lệ đầu tư vào tài sản tài chính với đòn bẩy tài chính quá lớn dẫn đến khả năng các tổ chức tài chính này phải đứng trước khả năng mất thanh khoản khi tài sản chuyển thành xấu. Một loạt các tổ chức tài chính lớn của Mỹ đứng trước nguy cơ mất khả năng thanh toán tạo nên một phản ứng dây chuyền nhanh chóng lan sang Châu Âu và thế giới.

Những tên tuổi lớn một thời như Bear Stears, Northern Rock, Lehman Brothers, Freddie Mac, Fannie Mae, Merrill Lynch,… đã không còn giữ được hình ảnh như trước của mình trước khả năng phá sản, bị thôn tính và bị quản lý bởi Chính phủ. Thậm chí, “cơn bão tài chính” còn đặt một số quốc gia trước bờ vực phá sản như Iceland, Hungary và Ukraine. Nhiều nền kinh tế lớn đã chính thức thừa nhận tình trạng suy thoái như Nhật, EU và Mỹ.

Ngay khi có dấu hiệu khủng hoảng, FED và ECB đã khẩn trương cung cấp thanh khoản cho các ngân hàng. FED cũng liên tục cắt giảm lãi suất cơ bản ngay khi nền kinh tế Mỹ vẫn còn giữ được khả năng tăng trưởng và lạm phát vẫn cao. Không dừng lại ở đó, FED liên tục mở các kênh hỗ trợ cho hệ thống tài chính và mở rộng ra cả các tổ chức lớn trong lĩnh vực khác. Các gói giải pháp với những khoản tiền khổng lồ cũng được quốc gia này tung ra nhằm chặn đà suy giảm kinh tế. 700 tỷ USD là con số Hạ viện Mỹ đã thông qua vào ngày 03/10/2008 với dự tính ban đầu là mua lại các khoản nợ xấu của hệ thống ngân hàng và tránh sự sụp đổ dậy chuyền của hệ thống này. Tuy nhiên, hành động mà Bộ trưởng Tài chính Mỹ sử dụng lại là bơm thanh khoản cho hệ thống chứ không đơn thuần như dự định ban đầu.

Tiếp sau Mỹ, ngày 13 và 14/10/2008, các quốc gia Châu Âu công bố gói giải pháp hỗ trợ nền kinh tế lên tới 2.300 tỷ USD, trong khi Trung Quốc cũng mạnh tay chi gần 600 tỷ USD với mục đích tương tự (10/11/2008). Tổng số tiền được các quốc

gia trên thế giới cam kết dành để hỗ trợ nền kinh tế đạt trên 3 ngàn tỷ USD, trong đó số tiền dành cho chính sách tài chính cũng đã lên đến 2 ngàn tỷ USD.

Với bối cảnh đó, TTCK thế giới cũng đã có một năm hứng chịu không ít tổn thất. Sản xuất bị co hẹp, chi tiêu giảm do tâm lý bất an trước tình trạng lạm phát cao và kết quả làm ăn thua lỗ từ các tập đoàn lớn là nguyên nhân chính khiến cho mức điểm trên sàn chứng khoán thế giới liên tục sụt giảm, đặc biệt trong Quý IV/2008. Tính đến thời điểm cuối năm 2008, các chỉ số thị trường quan trọng đều sụt giảm từ 30% - 40% so với thời điểm cuối năm 2007.

Nền kinh tế thế giới nói chung và TTCK nói riêng trong năm 2008 đã để lại nhiều điểm mốc đáng nhớ. Năm 2009, thế giới chắc chắn sẽ tiếp tục phải đối mặt với những khó khăn lớn hơn, thậm chí là khủng hoảng kinh tế sẽ sâu hơn và những hậu quả mà cuộc khủng hoảng kinh tế thế giới năm 2008 đã để lại.

2. Tổng quan kinh tế vĩ mô Việt Nam năm 2008

Năm 2008 là một năm đầy biến động và đáng nhớ đối với nền kinh tế Việt Nam. Trong bối cảnh chung của suy thoái kinh tế toàn cầu, Việt Nam cũng không năm ngoài sự tác động tiêu cực của nó. Nền kinh tế Việt Nam đã chứng kiến 2 thái cực kinh tế khá rõ nét trong năm 2008. Trong khi phải vật lộn để hạ nhiệt nền kinh tế quá nóng trong những tháng đầu năm, thì những tháng cuối năm lại là giai đoạn mà Chính phủ Việt Nam phải tìm cách chống lại sự hạ nhiệt quá nhanh của nền kinh tế. Trong gia đoạn tăng nóng, lạm phát có lúc tăng vượt quá mức 25% cùng với giá dầu thế giới tăng ở mức kỷ lục. Thị trường bất động sản bất ngờ suy thoái và đảo chiều. TTCK thiếu thanh khoản và ngay lập tức chứng kiến sự sụt giảm mạnh của VN-Index, HaSTC-Index. Bên cạnh đó, thâm hụt thương mại liên tục tăng mạnh trong những tháng đầu năm đã gây ra những lo ngại thực sự về cán cân thanh toán. Sự căng thẳng đã lên đến đỉnh điểm vào tháng 5 khi những lo ngại về khủng hoảng cán cân thanh toán còn đi kèm với những lo ngại về sự an toàn của hệ thống ngân hàng, đó là rủi ro thanh khoản và tình hình nợ xấu khi bong bóng bất động sản sụp đổ. Ngân hàng thiếu thanh khoản đã có lúc đẩy lãi suất huy động và mặt bằng lãi suất đến mức cao kỷ lục (có lúc trên 20%). Tăng trưởng tín dụng của nền kinh tế giảm gần về mức 0.

Kể từ tháng 7, lạm phát cùng thâm hụt thương mại đã có dấu hiệu giảm dần, tỷ giá được kiểm soát, môi trường vĩ mô dần được cải thiện. Nhưng khi mọi việc đã và đang trở lại quỹ đạo thì cơn bão tài chính và suy thoái kinh tế toàn cầu ập đến. Mặc dù Việt Nam không nằm trong trung tâm của khủng hoảng tài chính, nhưng ảnh hưởng là điều không thể tránh khỏi. Giảm sút đối với sức cầu thế giới tác động trực tiếp đối với xuất khẩu hàng hóa của Việt Nam. Hơn nữa, xu thế giảm giá các mặt hàng cơ bản trong thương mại quốc tế còn làm giảm giá trị xuất khẩu hơn nữa. Đối với các nguồn vốn ngoại như FDI, ODA, kiều hối xu hướng giảm là khó tránh khỏi. Sức cầu nội địa đã có dấu hiệu nguội đi quá nhanh khi lạm phát bắt đầu quay đầu giảm mạnh trong Quý IV với 3 tháng liên tục đạt mức âm kể từ tháng 9. Sức cầu giảm sẽ kéo sức sản xuất trong nước giảm sút. Tuy lãi suất đã có những động thái giảm mạnh, song tăng trưởng tín dụng hỗ trợ các Doanh nghiệp vẫn rất khó khăn. Nguyên nhân chủ yếu là nhu cầu vay vốn giảm do Doanh nghiệp lo ngại đầu ra. Mặc dù vậy, kết thúc năm 2008, tăng trưởng xuất khẩu và vốn FDI đăng ký vẫn đạt mức khá tích cực (30% và trên 64 tỷ USD).

Bảng 01: Các chỉ số cơ bản của kinh tế Việt Nam năm 2007 – 2008

2007 | 2008 | |

GDP (%) | 8,4 | 6,23 |

Lạm phát (%) | 12,6 | 19,9 |

Tỷ giá (VND/USD) | 16.010 | 17.500 |

Xuất khẩu (%) | 21 | 30 |

Nhập khẩu (%) | 31 | 29 |

Thâm hụt TM (tỷ USD) | -12,4 | -17 |

FDI (tỷ USD) | 20,3 | 64,011 |

Giải ngân FDI (tỷ USD) | 6,8 | 11,5 |

Tăng trưởng tín dụng (%) | 53,8 | 22 |

Có thể bạn quan tâm!

-

Các Tổ Chức Kinh Doanh Trên Thị Trường Chứng Khoán

Các Tổ Chức Kinh Doanh Trên Thị Trường Chứng Khoán -

Cơ Chế Điều Hành Và Giám Sát Thị Trường Chứng Khoán

Cơ Chế Điều Hành Và Giám Sát Thị Trường Chứng Khoán -

Thị Trường Chứng Khoán Là Phong Vũ Biểu Của Nền Kimh Tế

Thị Trường Chứng Khoán Là Phong Vũ Biểu Của Nền Kimh Tế -

Biến Động Vốn Fdi Trong 10 Năm Qua (Từ Năm 1999 - 2008)

Biến Động Vốn Fdi Trong 10 Năm Qua (Từ Năm 1999 - 2008) -

Giá Trị Giao Dịch Đặt Bán, Đặt Mua Tại Sàn Hose

Giá Trị Giao Dịch Đặt Bán, Đặt Mua Tại Sàn Hose -

Diễn Biến Gtgd Của Khối Đtnn (%gtgd Toàn Thị Trường)

Diễn Biến Gtgd Của Khối Đtnn (%gtgd Toàn Thị Trường)

Xem toàn bộ 125 trang tài liệu này.

2.1. Chính sách kinh tế vĩ mô

Nguồn: GSO, IMF3, BVSC

3 IMF Quỹ tiền tệ quốc tế (Tiếng Anh: International Monetảy Fund) là một tổ chức quốc tế giám sát hệ thống tài chính toàn cầu bằng theo dõi tỷ giá hối đoái và cán cân thanh toán cũng như hỗ trợ kỹ thuật và giúp đỡ tài chính khi có yêu cầu. Trụ sở chính của IMF đặt ở Washington, D.C, thủ đô của Hoa Kỳ.

Chính sách tiền tệ

Chính sách tiền tệ có ảnh hưởng khá lớn tới TTCK vì nó ảnh hưởng trực tiếp đến thanh khoản của thị trường. Giai đoạn tăng nóng trong nửa đầu năm 2008 có hệ quả để lại từ năm 2007. Có thể thấy trong năm 2007 tăng trưởng của tổng phương tiện thanh toán M2 và tăng trưởng tín dụng đều đạt mức rất cao (45% và 32%). Ngoài ra, M2 trong năm 2007 tăng cao còn do sự khuếch đại mạnh cung tiền của hệ thống NHTM cổ phần. Lạm phát tăng cao, thâm hụt thương mại lớn, biến động tỷ giá có nguy cơ ngoài tầm kiểm soát, hoạt động trên TTCK và đầu cơ bất động sản tăng mạnh do được cung cấp nguồn tín dụng dễ dàng. Trước tình hình như vậy, NHNN đã có những bước đi kịp thời nhằm ngăn chặn và “xì hơi” quả bóng kinh tế trước khi nó đạt đến ngưỡng nguy hiểm. Các quyết định giảm cung tiền như tăng lãi suất, nâng tỷ lệ dự trữ bắt buộc, và đặc biệt là yêu cầu các ngân hàng mua tín phiếu bắt buộc trong khoảng thời gian tháng 03/2008 đã có tác dụng mạnh. Các tác động của những chính sách này có phần gây “sốc” do phần lớn các Doanh nghiệp chưa chuẩn bị cho một sự thiếu hụt thanh khoản đột ngột như vậy. Đối với ngân hàng, “sốc thanh khoản” nằm chủ yếu ở các NHTM cổ phần, đặc biệt với nhóm đối tượng có tỷ lệ cho vay trên huy động cao, hệ số khuếch đại tiền tệ qua hệ thống ngân hàng sụp đổ nhanh chóng. Các ngân hàng gần như đóng cửa kênh tín dụng mặc dù lãi suất cho vay đã được đẩy lên rất cao. Rõ ràng, “sốc thanh khoản” là đặc điểm nổi bật của nền kinh tế và TTCK Việt Nam trong Quý II/2008.

Kể từ tháng 09/2008, chính sách tiền tệ thắt chặt đã phát huy tác dụng. Lạm phát bước vào chu kỳ giảm mạnh. Diễn biến lạm phát và sức cầu nội địa giảm do ảnh hưởng của suy thoái kinh tế toàn cầu là động lực chính để có thể thực hiện chính sách tiền tệ nới lỏng. Lạm phát giảm tới mức âm trong 3 tháng liên tiếp, sức mua bán lẻ và đầu tư giảm, ngân hàng tăng trưởng tín dụng khó khăn. Các biện pháp trong giai đoạn này: hạ lãi suất; giảm tỷ lệ dự trữ bắt buộc nhằm tăng cung tiền trở lại hỗ trợ sức cầu; hỗ trợ thuế đối với Doanh nghiệp; hệ thống ngân hàng hỗ trợ tín dụng cho các lĩnh vực thiết yếu như sản xuất, xuất khẩu, nhập khẩu… Lãi suất cơ bản đã được điều chỉnh hạ liên tiếp, từ mức đỉnh 14% đến cuối năm 2008 chỉ còn 8,5%. Lãi suất cho vay tối đa theo đó cũng giảm từ mức đỉnh 21% xuống còn 11,75%. Được định hướng bởi sự giảm của lãi suất cơ bản, mặt bằng lãi suất cho vay và lãi suất tiền gửi cũng giảm theo. Tính đến 31/12/2008, lãi suất tiền gửi giảm

xuống mức 7% - 9% tùy từng kỳ hạn. Trong thời gian tới có khả năng Chính phủ sẽ xem xét bãi bỏ quy định về lãi suất trần, và chuyển sang thực hiện cơ chế lãi suất thỏa thuận.

Chính sách tài khóa

Bên cạnh chính sách tài chính, chính sách tài khóa của Chính phủ trong năm 2008 có vai trò đặc biệt quan trọng. Các giải pháp kích cầu nhằm ngăn chặn đà suy giảm kinh tế đã được Chính phủ thảo luận đưa lên mức độ cấp bách.

Các chính sách tài chính không thể thực hiện hiệu quả nhiệm vụ của mình nếu không có sự phối hợp đồng bộ với chính sách tài khóa. Trong giai đoạn thắt chặt, các chính sách tài khóa đã thực hiện cắt giảm mạnh mẽ chi tiêu và đầu tư. Tuy nhiên, trong giai đoạn nới lỏng, chính sách kích cầu nền kinh tế đang được đẩy mạnh trên mọi phương diện, từ các vấn đề về đầu tư, tiêu dùng, và cả những vấn đề về thủ tục hành chính. Trong đó, các công trình, dự án dở dang, các dự án trọng điểm như đường cao tốc, sân bay, cảng biển, v.v… được tập trung đẩy nhanh tiến độ và hoàn thành.

Để thực hiện kích cầu, có thể sử dụng cả công cụ tài chính lẫn tài khóa là giảm lãi suất, giảm thuế, tăng chi tiêu Chính phủ, v.v… Lựa chọn cách nào phụ thuộc vào mức độ của giảm sức cầu và hiệu quả của từng công cụ. Nếu sức cầu suy thoái sâu, tăng chi tiêu Chính phủ sẽ là liều thuốc trực tiếp nhất kéo sức cầu trở lại. Chính phủ có thể tăng chi tiêu vào đầu tư các dự án cơ sở hạ tầng, các dự án phục vụ nền tảng của sản xuất thiết yếu cho lâu dài. Tính kích cầu thể hiện ở chỗ chi tiêu vào các dự án này dù dự án chưa cho ra sản phẩm ngay cũng có ý nghĩa trước mắt là tạo việc làm và thu nhập cho các đối tượng xung quanh. Chính phủ cũng có thể thực hiện giảm lãi suất (chính sách tài chính) hay giảm thuế để kích cầu. Tác động của các chính sách này dù chưa trực tiếp bằng việc chủ động chi tiêu. Tuy nhiên hiệu quả chống lãng phí thường cao hơn so với chi tiêu do chỉ những đơn vị thực sự có nhu cầu mới được hỗ trợ.

Cuối cùng, một vấn đề quan trọng trong kích cầu, đó là việc gỡ bỏ những rào cản về hệ thống tài chính, tạo điều kiện tối đa cho tiến độ thực hiện các dự án, bảo đảm tiến độ thực hiện. Có như vậy các gói kích cầu mới đạt được ý nghĩa của chúng.

2.2. Tăng trưởng, đầu tư xã hội và ngân sách Nhà nước

Tăng trưởng kinh tế

GDP theo giá thực tế năm 2008 ước tính khoảng 1.478.000 tỷ đồng (tương đương khoảng 88 tỷ USD). Với dân số khoảng 86 triệu người, GDP trên đầu người của Việt Nam trong năm 2008 đã vượt con số 1.000 USD. Tuy vậy mức sống người dân Việt Nam chưa thực sự được nâng lên nhiều so với mức 835 USD của năm trước. Trường hợp GDP bình quân đầu người vượt quá 1.000 USD/năm, Việt Nam sẽ được xét vào nhóm các nước có thu nhập trung bình, nhưng kèm theo đó là sự tăng lên về trách nhiệm đóng góp quốc tế và giảm đi các khoản viện trợ, ưu đãi về vốn vay.

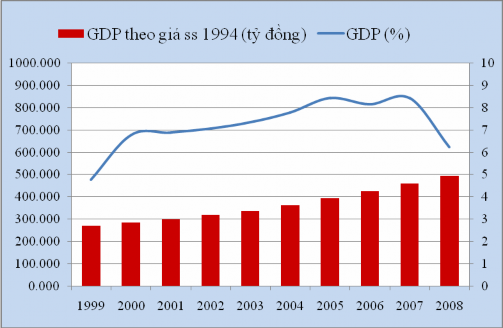

Tốc độ tăng trưởng GDP tính theo giá so sánh năm 1994 giảm từ mức 8,48% cuối năm 2007 xuống còn 6,23% tại cuối năm 2008. Mức này thấp hơn so với mục tiêu tăng trưởng 7% của Quốc Hội đề ra, đồng thời thấp hơn mức 6,5% theo dự báo của WB. Đây cũng là mức tăng trưởng thấp nhất trong 9 năm qua.

Biểu đồ 01: Tăng trưởng GDP qua các năm

Nguồn: Tổng cục thống kê

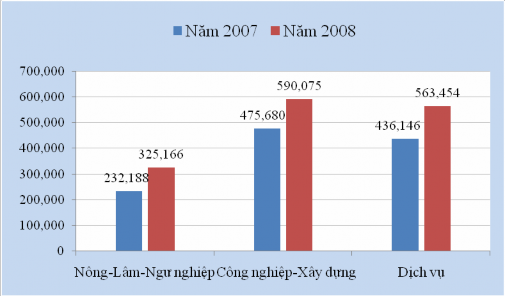

Giá trị sản xuất của cả 3 ngành Nông - Lâm - Ngư, ngành Công nghiệp - Xây dựng và ngành Dịch vụ đều có mức tăng trưởng bình quân trên 25% so với năm 2007 tính theo giá thực tế. Nhưng so với giá gốc năm 1994 thì tốc độ tăng không lớn. Nguyên nhân chủ yếu là sự chững lại của ngành Công nghiệp - Xây dựng trong năm qua bắt nguồn từ sự thu hẹp thị trường tiêu thụ (sắt, thép…), khó khăn về vốn

huy động cho mở rộng sản xuất ở cả trong nước, nước ngoài và sự đóng băng của thị trường nhà đất. Tỷ trọng ngành Công nghiệp - Xây dựng cũng có xu hướng giảm trong khi gia tăng tỷ trọng ngành Nông - Lâm - Ngư nghiệp trong cơ cấu tổng GDP. Nông nghiệp là yếu tố tăng chủ đạo nhờ sự mở rộng diện tích trồng trọt và nâng cao năng suất khai thác, bù đắp cho những khó khăn của ngành thuỷ sản từ sự “khủng hoảng thừa” do thị trường xuất khẩu bị thu hẹp và các chi phí phát sinh từ biến động tỷ giá.

Biểu đồ 02: GDP theo ngành năm 2008 (theo giá thức tế)

Nguồn: Tổng cục thống kê

Đầu tư xã hội

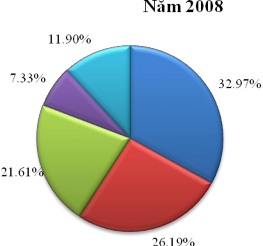

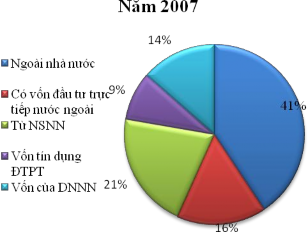

Tỷ trọng vốn đầu tư trong năm nay hướng tới sự mở rộng vốn đầu tư trực tiếp nước ngoài và thu hẹp vốn đầu tư từ ngân sách Nhà nước. Đây là kết quả từ quyết định cắt giảm chi tiêu công của Chính phủ đối với các dự án chậm tiến độ, dàn trải và không hiệu quả. Điều này thể hiện hướng đi đúng đắn bởi đây là nguyên nhân cốt lõi dẫn tới việc gia tăng lạm phát trong khi khối này tạo ra giá trị gia tăng rất thấp cho GDP.

Biểu đồ 03: Tỷ trọng vốn đầu tư các khu vực kinh tế năm 2007 – 2008

Nguồn: Tổng cục thống kê

Hệ số ICOR của Việt Nam ước tính bằng 5, đây là mức cao so với các nước trong khu vực vào giai đoạn có cùng trình độ phát triển như Việt Nam hiện nay như Hàn Quốc giai đoạn 61-80 có ICOR là 3; Malaysia 81-95 có ICOR 4,6; Thái Lan 81-95 có ICOR 4,1; Trung Quốc 2001-2006 có ICOR 4. Nguyên nhân chủ yếu là khu vực kinh tế Nhà nước chiếm tỷ trọng vốn đầu tư cao nhưng tạo ra lượng giá trị gia tăng không tương xứng, dù nhận được rất nhiều ưu đãi về thuế, tài nguyên, nguồn vốn. Ngoài ra các lĩnh vực đầu tư chủ yếu là vào cơ sở hạ tầng, đòi hỏi nguồn vốn lớn, hiệu quả có độ trễ. Một hiện tượng xảy ra trong mấy năm gần đây là các tập đoàn, tổng công ty Nhà nước đầu tư ra dàn trải nhiều lĩnh vực không thuộc chuyên môn và không tạo ra nhiều giá trị gia tăng cho nền kinh tế như chứng khoán, bất động sản, thành lập Ngân hàng… Trong khi đó, khu vực ngoài quốc doanh và khu vực có vốn đầu tư nước ngoài với tỷ trọng vốn thấp hơn nhưng với cơ chế hoạt động linh hoạt đã tạo ra lượng giá trị gia tăng ngày càng lớn.

Ngân sách Nhà nước

Tổng thu ngân sách của Chính phủ năm 2008 ước đạt 399.000 tỷ đồng, tăng 23,5% so với dự toán và tăng 26,3% so với năm 2007. Đóng góp lớn nhất vào nguồn thu Ngân sách Nhà nước là Thuế thu nhập doanh nghiệp, Thuế xuất nhập khẩu và thuế tiêu thụ đặc biêt hàng nhập khẩu.