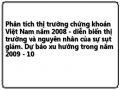

và không phụ thuộc vào kết quả kinh doanh của Doanh nghiệp. Đồng loạt các cổ phiếu đã được bán tháo, kết quả là VN-Index giảm liên tiếp 25 phiên, còn HaSTC- Index giảm liên tiếp 28 phiên. Niềm tin của nhà đầu tư bị sụt giảm nghiêm trọng, lượng đặt mua thưa thớt, đẩy thị trường rơi vào tình trạng gần như mất thanh khoản.

Biểu đồ 10: Giá trị giao dịch đặt bán, đặt mua tại sàn HoSE

Đơn vị: Tỷ đồng

Nguồn: HoSE, BVSC

Thị trường sụt giảm khiến giá trị vốn hóa 2 sàn suy giảm đáng kể. Nếu như tại thời điểm ngày 28/12/2007, mức vốn hóa của toàn thị trường đạt mức 495 ngàn tỷ, trong đó sàn HoSE đạt mức 365 ngàn tỷ và sàn HaSTC đạt mức 130 ngàn tỷ, thì đến ngày 30/06/2008, mặc dù đã có thêm Doanh nghiệp được niêm yết, nhưng giá trị vốn hóa của cả 2 sàn đều giảm, chỉ còn 180 tỷ tại sàn HoSE và 50 ngàn tỷ tại sàn HaSTC.

Lạm phát tiếp tục leo thang, tiếp đó là việc cán cân thương mại thâm hụt ngày một lớn gây sức ép lên VND. Hàng loạt các báo cáo của các tổ chức trong và ngoài nước đã có những nhận định bi quan và đặt ra câu hỏi liệu có xảy ra một cuộc khủng hoảng tiền tệ ở Việt Nam như đã xảy ra với nhiều nền kinh tế mới nổi trước đây. Giả thiết này đã tạo nên những đợt sốt ngoại tệ trên thị trường tự do. Trong khi đó, giá vàng và giá dầu trên thị trường thế giới cũng bước vào giai đoạn tăng mạnh do giới đầu cơ mua vào nhằm hạn chế rủi ro của TTCK. Điều này đã gây nên tác động kép, một mặt gây tiêu cực tới diễn biến của lạm phát trong nước và tạo tâm lý

bi quan cho giới đầu tư, mặt khác đã thu hút một dòng tiền lớn chuyển từ TTCK sang thị trường vàng và ngoại tệ.

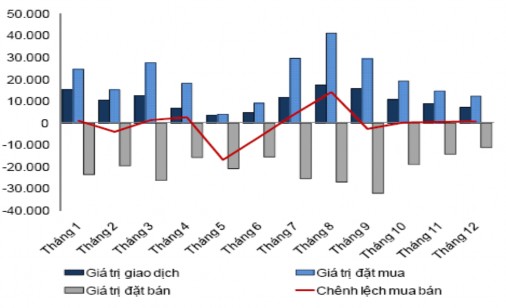

Biểu đồ 11: Giá trị giao dịch, đặt mua, đặt bán phân theo ngành

Có thể bạn quan tâm!

-

Thị Trường Chứng Khoán Là Phong Vũ Biểu Của Nền Kimh Tế

Thị Trường Chứng Khoán Là Phong Vũ Biểu Của Nền Kimh Tế -

Các Chỉ Số Cơ Bản Của Kinh Tế Việt Nam Năm 2007 – 2008

Các Chỉ Số Cơ Bản Của Kinh Tế Việt Nam Năm 2007 – 2008 -

Biến Động Vốn Fdi Trong 10 Năm Qua (Từ Năm 1999 - 2008)

Biến Động Vốn Fdi Trong 10 Năm Qua (Từ Năm 1999 - 2008) -

Diễn Biến Gtgd Của Khối Đtnn (%gtgd Toàn Thị Trường)

Diễn Biến Gtgd Của Khối Đtnn (%gtgd Toàn Thị Trường) -

Biến Động Biên Độ Giao Dịch Trên Sàn Hose, Hastc

Biến Động Biên Độ Giao Dịch Trên Sàn Hose, Hastc -

Luồng Vốn Nước Ngoài Chuyển Vào Ttck Việt Nam Bị Hạn Chế

Luồng Vốn Nước Ngoài Chuyển Vào Ttck Việt Nam Bị Hạn Chế

Xem toàn bộ 125 trang tài liệu này.

Đơn vị: Tỷ đồng

Nguồn: HoSE, BVSC Từ cuối năm 2007, đầu năm 2008 một số đợt IPO lớn đã diễn ra, điển hình là PVSC, VCB và Sabeco. Các đợt IPO này diễn ra tập trung tại một thời điểm trong bối cảnh thị trường ảm đạm, tạo ra một lượng cung lớn trên thị trường. Thêm vào đó, việc đưa ra mức giá khởi điểm quá cao cũng mang tính rủi ro cho thị trường. Sau khi có kết quả IPO, việc các cổ phiếu này liên tiếp mất giá, điều chỉnh về giá trị thực đã tác động tiêu cực đến tâm lý nhà đầu tư và gây ảnh hưởng dây chuyền đến

diễn biến toàn thị trường.

Cùng với đà suy giảm sâu của thị trường, nguồn cổ phiếu được cầm cố, repo tại các ngân hàng và CTCK bị giảm mạnh về thị giá. Do thua lỗ, nhiều nhà đầu tư gặp khó khăn trong việc nộp bù phần ký quỹ, các cổ phiếu này bắt đầu được đưa ra bán giải chấp tạo nên những đợt bán tháo trên TTCK. Việc giải chấp được thực hiện nhiều từ tháng 3 đến tháng 5 khi lượng đặt bán một số cổ phiếu Bluechips được thế chấp nhiều như SSI, STB, REE, DPM,... tăng đáng kể so với giai đoạn trước đó.

Sự sụt giảm của TTCK cùng với đó là việc hạ nhiệt của thị trường bất động sản đã gây khó khăn cho các công ty có danh mục đầu tư vào các tài sản này. Một số ví dụ điển hình là SAM, REE và các CTCK có danh mục đầu tư tài chính lớn.

Một phần các khoản giảm giá danh mục đầu tư đã được phản ánh qua các khoản trích lập dự phòng và được thể hiện trên các báo cáo tài chính. Những thông tin này đã gây ra những lo ngại cho các nhà đầu tư về kết quả kinh doanh các quý tiếp theo của các công ty niêm yết hoạt động trong các ngành liên quan.

Trong 6 tháng đầu năm, nhiều giải pháp hỗ trợ thị trường đã được cơ quan quản lý đưa ra, như yêu cầu Tổng Công ty đầu tư và kinh doanh vốn Nhà nước (SCIC) tham gia mua cổ phiếu, đề nghị các NHTM và các CTCK dừng bán giải chấp cổ phiếu, thu hẹp biên độ giao dịch trên cả hai sàn giao dịch. Tuy nhiên các giải pháp này không mấy phát huy tác dụng và chỉ mang tính ngắn hạn do chưa giải quyết được các vấn đề còn tồn tại đằng sau và không mang tính thị trường.

3.1.2. Giai đoạn tháng 07 và tháng 08: thị trường phục hồi

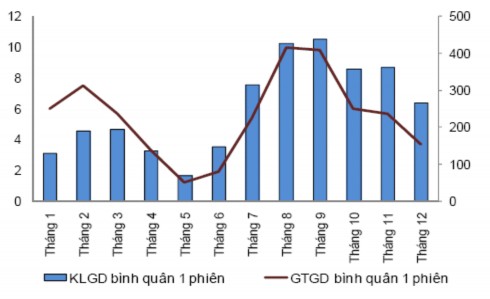

Sau diễn biến không mấy khả quan trong 6 tháng đầu năm, cuối tháng 06/2008, VN-Index đón nhận nhiều thông tin tích cực đến từ chính sách vĩ mô, những công bố về FDI tăng, chỉ số CPI giảm là những hỗ trợ tích cực đến tâm lý nhà đầu tư. Trên sàn HoSE, SSI chính thức công bố 2 cổ đông chiến lược là ANZ và Daiwa Securities Inc Group đăng ký mua vào tổng cộng hơn 18 triệu cổ phiếu qua hình thức khớp lệnh hoặc thỏa thuận. Thông tin này đã mở đầu cho sự tăng trần trong nhiều phiên liên tiếp của các mã Bluechips trên cả 2 sàn trong tháng 07. Tuy nhiên thị trường đột ngột đảo chiều vào ngày 21/07 khi có thông tin giá xăng tăng lên mức kỷ lục. Bước sang tháng 08/2008, TTCK Việt Nam đã tạo được sự đột phá mạnh mẽ với khối lượng giao dịch bình quân ở mức cao kỷ lục so với cùng kỳ năm ngoái. CPI và FDI tiếp tục có những điểm nhấn ấn tượng, giá xăng giảm 2 lần liên tiếp (ngày 14/08 và 27/08) và biên độ giao dịch được giãn rộng trên cả hai sàn. Những thông tin này được đánh giá có tác dụng tích cực về tâm lý, giúp nhà đầu tư hứng khởi hơn và tạo đà cho thị trường tăng trong ngắn hạn, vượt qua mốc 550 điểm. Tính từ mức đáy được xác lập từ cuối tháng 06 đến mức đỉnh đạt được cuối tháng 08, chỉ số VN-Index đã tăng tới 53,5% còn chỉ số HaSTC-Index cũng tăng mạnh trên 80%. Trong giai đoạn này nhà đầu tư đã thể hiện rõ sự quan tâm đến các chính sách kinh tế vĩ mô trong nước bên cạnh những yếu tố nội tại của Doanh nghiệp. Họ cũng nhận ra rằng Doanh nghiệp khó có thể tăng trưởng, hoạt động ổn định trong tình hình kinh tế vĩ mô bất ổn và không có sự trợ giúp của Nhà nước.

Những tín hiệu tích cực từ kinh tế vĩ mô trong khi giá cổ phiếu đã xuống mức rất hấp dẫn chính là nguyên nhân hỗ trợ niềm tin cho các nhà đầu tư và kéo dòng tiền chảy vào thị trường. Đặc biệt, sau khi biên độ dao động giá được điều chỉnh lên mức 5% tại sàn HoSE và 7% tại sàn HaSTC từ ngày 18/08, tính thanh khoản được cải thiên và giao dịch đã thực sự sôi động với nhiều phiên tổng giá trị giao dịch đạt trên 1.500 tỷ đồng tại cả 2 sàn giao dịch. Nếu như trong Quý II, giá trị giao dịch CP & CCQ tại sàn HoSE chỉ là trên 15.000 tỷ đồng thì sang Quý III con số này đã tăng gấp 3. Khối lượng giao dịch CP & CCQ bình quân mỗi phiên tại HoSE là khoảng 21,7 triệu cổ phiếu tương đương với trên 837 tỷ đồng. Giá trị giao dịch bình quân của một phiên trong tháng 08 đã vượt cả thời kỳ giao dịch sôi động trong những tháng đầu năm, tương đương với giai đoạn thị trường sôi động vào cuối năm 2007. Đây là mức tăng mạnh so với giai đoạn Quý II và thể hiện rõ sức hấp dẫn của thị trường trong nửa đầu Quý III.

Biểu đồ 12: Khối lượng giao dịch bình quân phiên theo các tháng

Đơn vị: Triệu CP&CCQ, Tỷ đồng

Nguồn: HoSE, BVSC

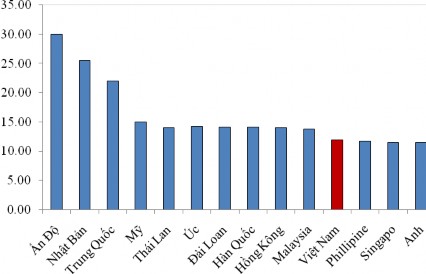

Nhìn lại thời điểm đáy suy thoái của VN-Index tại 366 điểm vào ngày 20/06, sau một giai đoạn giảm sâu khiến mặt bằng giá cổ phiếu xuống đến mức thấp. Chỉ số P/E của Việt Nam đứng ở mức khá thấp (11,7 lần) so với trung bình các nước đã chọn trong mẫu (15,7 lần). Điều này khiến ở thời điểm này, TTCK Việt Nam trở nên hấp dẫn tương đối hơn so với các thị trường khác. Hơn nữa, trong thời điểm khi

cuộc suy thoái kinh tế toàn cầu vẫn chưa được định hình, thì triển vọng phát triển của các Doanh nghiệp Việt Nam vẫn khá sáng sủa và mức P/E này có thể được coi là hấp dẫn đối với các nhà đầu tư giá trị. Đây là một nhân tố hỗ trợ lượng cầu cho thị trường.

Biểu đồ 13: P/E một số thị trường ngày 20/06/2008

Nguồn: Bloomberg4, BVSC

Các chính sách vĩ mô của Chính phủ trong giai đoạn mới đã bắt đầu phát huy tác dụng. Tốc độ tăng của chỉ số CPI bắt đầu giảm đi, giá cả các loại hàng hóa cơ bản cũng đã giảm dần cùng với xu thế chung của thị trường thế giới. Vấn đề đảm bảo tính thanh khoản của hệ thống ngân hàng đã được giải quyết khá tốt khi Chính phủ đã có những giải pháp hỗ trợ kịp thời như giảm dần lãi suất cơ bản, tăng lãi suất tiền gửi dự trữ bắt buộc. Cán cân thanh toán và tỷ giá đã dần ổn định sau một giai đoạn tăng rất mạnh vào cuối tháng 06 và đầu tháng 07, thể hiện nguy cơ đồng Việt Nam bị phá giá đã giảm thiểu. Vốn FDI đạt mức kỷ lục 45 tỷ USD cho thấy niềm tin về môi trường kinh doanh trong dài hạn của các nhà ĐTNN. Những thông tin này đã đóng vai trò hỗ trợ niềm tin cho các nhà đầu tư quay lại thị trường.

Triển vọng lợi nhuận ổn định của các công ty thuộc các ngành vật liệu cơ bản, dầu khí và dịch vụ công cộng giúp cho các cổ phiếu này có sự tăng trưởng về

4Bloomberg L.P hiện là tập đoàn cung cấp thông tin và dữ liệu tài chính tư nhân lớn nhất thế giới, chiếm khoảng 33% thị phần toàn cầu. Bloomberg L.P có kênh truyền hình tài chính rất nổi tiếng và đang đầu tư mở thêm mạng lưới phái thanh. Website: http://www.bloomberg.com

giá. Đây chính là nhân tố nâng đỡ, giữ nhịp cho thị trường trong giai đoạn khó khăn và cũng chính là nhân tố khơi mào cho giai đoạn hồi phục của thị trường. Trong số này có thể kể đến một số cổ phiếu tiêu biểu như DPM, PVD, DPR, VSH và PPC.

Bên cạnh đó, khi TTCK hồi phục, các cổ phiếu của công ty có đầu tư tài chính (REE, BVS, KLS,... ) được hưởng lợi nhiều nhất do có thể hoàn lại các khoản trích lập dự phòng. Các cổ phiếu này liên tục có mức tăng trưởng mạnh về giá và góp phần đẩy thị trường tăng mạnh trong 2 tháng 07 và 08.

Thị trường bất động sản vẫn còn khá trầm lắng, kênh đầu tư vàng chứa đựng khá nhiều rủi ro khi biến động giá vàng thế giới ngày càng lớn trong khi giá vàng trong nước thường đứng ở mức cao so với giá vàng thế giới. Bên cạnh đó, tỷ giá sau một thời gian tăng mạnh đã ổn định và giảm nhẹ, lãi suất ngân hàng cũng trong chiều hướng giảm. Tất cả những yếu tố này góp phần làm tăng tính hấp dẫn tương đối của TTCK với vai trò là một kênh đầu tư tiềm năng.

Khi thị trường có dấu hiệu khởi sắc, UBCKNN đã điều chỉnh biên độ giao động giá cổ phiếu trở về mức 5% tại HoSE và 7% tại HaSTC, điều này làm tăng tính hấp dẫn cho TTCK khi biên lợi nhuận tiềm năng trở nên cao hơn, tính thanh khoản của thị trường cũng được cải thiện rõ nét, càng góp phần thu hút sự chú ý của nhà đầu tư.

3.1.3. Giai đoạn 4 tháng cuối năm: thị trường trở lại với xu thế giảm

Đây là giai đoạn TTCK Việt Nam thể hiện sự tương quan nhất định với TTCK thế giới (đặc biệt là thị trường Mỹ) rõ nét nhất. Việc gia nhập WTO khẳng định Việt Nam là một trong những thành viên của nền kinh tế chung thế giới. Cùng với việc nhà đầu tư nước ngoài chiếm 30 - 40 % cổ phần của các công ty cổ phần trong nước, các lệnh mua/bán với giá trị lớn trong phiên giao dịch có ảnh hưởng không nhỏ tới hoạt động của TTCK Việt Nam khi thị trường thế giới thay đổi.

Sau 2 tháng hồi phục, kể từ tháng 09, thị trường đã bắt đầu xuất hiện những nguy cơ mới và có dấu hiệu quay về với xu thế giảm. Sự sụp đổ của các tập đoàn tài chính lớn tại Mỹ trong tháng 09 đã mở đầu cho cuộc khủng hoảng tài chính trên phạm vi toàn thế giới. Đặc biệt là từ sau sự kiện Ngân hàng đầu tư hàng đầu của Mỹ là Lehman Brothers nộp đơn xin bảo lãnh phá sản, và tiếp theo đó là một loạt các biến động lớn của cuộc khủng hoảng tài chính toàn cầu đã tác động tiêu cực đến TTCK Việt Nam. Cùng

thời điểm với việc công bố thông tin từ FED và Bộ tài chính Mỹ về vấn đề giải cứu thị trường, TTCK Việt Nam cũng nhận được những số liệu tương đối tích cực về kinh tế vĩ mô của Việt Nam, VN-Index và HaSTC-Index đã tăng trở lại trên cả hai sàn. Tuy nhiên việc Hạ viện Mỹ không thông qua kế hoạch giải cứu 700 tỷ USD đã khiến TTCK toàn cầu chao đảo, TTCK Việt Nam cũng không nằm ngoài xu hướng chung. Khối lượng giao dịch giảm dần và cùng theo đó là hiện tượng bán ra với quy mô lớn của khối đầu tư nước ngoài, đặc biệt là chuỗi bán ròng 18 phiên liên tiếp tại HoSE trong tháng 10.

Bắt đầu từ cuối tháng 09 đầu tháng 10, việc khối ngoại bắt đầu bán ròng liên tiếp cả cổ phiếu và trái phiếu với khối lượng lớn trên cả hai sàn đã kéo theo tâm lý lo ngại của các nhà đầu tư trong nước về một đợt thoái vốn ào ạt của các nhà ĐTNN khỏi TTCK Việt Nam. Những thông tin hỗ trợ về giảm giá xăng và lãi suất cơ bản trong nước không giúp cho tâm lý nhà đầu tư tốt hơn khi những lo ngại về khủng hoảng kinh tế toàn cầu đang lan rộng. Trong giai đoạn này HaSTC-Index đã có những phiên giảm sâu, gần sát biên độ cho phép là 7%. Cuối tháng 10, TTCK thế giới trong đó có Việt Nam đã tăng mạnh do thông tin cắt giảm lãi suất đồng loạt của NHTW các quốc gia trên thế giới và sức nóng bên lề cuộc bầu cử tổng thống Mỹ. Lãi suất cơ bản lần đầu tiên trong năm được giảm từ mức cao kỷ lục 14% xuống còn 13% và FDI cam kết tiếp tục tăng 38% so với tháng 09 có tác dụng hỗ trợ thị trường tăng điểm trong ngắn hạn.

Tháng 11, khối ngoại tiếp tục bán ròng, một số nền kinh tế lớn trong liên minh Châu Âu bắt đầu suy thoái và những ảnh hưởng xấu từ tình hình sản xuất kinh doanh và giá cả cũng như sức tiêu thụ của các mặt hàng trên thị trường thế giới và trong nước tiếp tục phủ bầu không khí u ám lên HoSE và HaSTC. Trong thời gian này thị trường cũng đã đón nhận nhiều thông tin tích cực như: FED chi 800 tỷ USD để hỗ trợ tài chính Mỹ; giá xăng giảm; Thủ tướng chỉ đạo Bộ Tài chính nghiên cứu phương án hoãn một số điều trong Luật thuế thu nhập cá nhân; lãi suất cơ bản cắt giảm mạnh; các gói hỗ trợ kích cầu kinh tế trị giá 1 tỷ USD;… Tâm lý thận trọng hơn của nhà đầu tư cùng với động thái giảm bán trên sàn của khối nhà ĐTNN đã góp phần làm chỉ số trên hai sàn chững lại và có xu hướng đi ngang. Trong giai đoạn cuối tháng 12, thị trường mặc dù đã sụt giảm xuống một mặt bằng giá tương đối thấp nhưng với lượng cầu còn khá dè dặt, VN- Index đã chưa thể hồi phục và tạo nên một giai đoạn đi ngang với khối lượng giao dịch thấp trong giai đoạn cuối năm. Khối lượng giao dịch CP & CCQ trung bình

mỗi phiên trong tháng 12 tại HoSE chỉ còn ở mức gần 11,8 triệu cổ phiếu tương đương với trên 305 tỷ đồng giá trị giao dịch.

Nếu như trong 6 tháng đầu năm, thị trường liên tục sụt giảm do các yếu tố nội tại của nền kinh tế trong nước thì giai đoạn 4 tháng cuối năm, nhưng yếu tố bên ngoài lại là những nguyên nhân chủ yếu tác động đến thị trường. TTCK Việt Nam cũng chịu ảnh hưởng trực tiếp qua động thái rút vốn của khối ngoại và ảnh hưởng gián tiếp khi tâm lý nhà đầu tư trong nước bị ảnh hưởng. Động thái rút vốn của nhà ĐTNN một phần nhằm giảm thiểu rủi ro trong giai đoạn khủng hoảng kinh tế, hỗ trợ công ty mẹ đảm bảo tính thanh khoản và chuyển vốn đầu tư sang các nước có mức độ rủi ro thấp hơn, có độ minh bạch cao hơn. Giai đoạn bán ròng của khối ngoại bắt đầu diễn ra từ tháng 9 và đạt mức đỉnh điểm trong tháng 10, trong đó khối này bán cả một số mã Bluechips như DPM, HPG, VPL,... gây ảnh hưởng lớn đến nhà đầu tư trong nước và diễn biến thị trường.

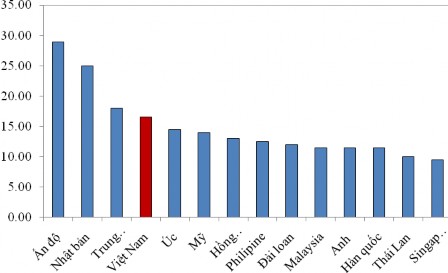

Biểu đồ 14: P/E một số thị trường ngày 27/08/2008

Nguồn: Bloomberg, BVSC

Nhìn lại giai đoạn hồi phục của VN-Index tăng lên 561,85 điểm vào ngày 27/08, các cổ phiếu trên TTCK Việt Nam đã trở nên đắt tương đối so với mặt bằng chung các nước khác, được thể hiện qua chi số P/E đạt 15,94 lần so với mức P/E trung bình là 14,78 lần. Khối nước ngoài hoạt động tăng bán để tái cơ cấu danh mục đầu tư, rút bớt vốn về nước hoặc chuyển sang đầu tư ở những nước có mặt bằng giá cổ phiếu rẻ hơn. Trong bối cảnh cuộc suy thoái kinh tế toàn cầu đã dần hiện rõ, triển