Áp lực cạnh tranh ngày càng gay gắt trong hệ thống Ngân hàng. Trong vài năm trở lại đây, các NHTMCP đã có sự tăng trưởng mạnh về vốn và quy mô hoạt động. Trong năm qua, một số Ngân hàng đã thực hiện thành công việc tìm đối tác chiến lược,giúp tăng nguồn vốn kinh doanh và cải thiện tình hình quản trị và ứng dụng công nghệ. Dưới ảnh hưởng của cạnh tranh, các NHTM quốc doanh từ chỗ nắm giữ trên 50% thị phần về huy động vốn và dư nợ tín dụng (trước 2009) đã giảm xuống chỉ còn 42,4% thị phần huy động vốn và 44,2% thị phần dư nợ tín dụng trong năm 2011. Bên cạnh sự lớn mạnh của hệ thống các NHTMCP, hoạt động của các Ngân hàng có vốn đầu tư nước ngoài cũng ngày càng mở rộng. Theo cam kết hội nhập, từ năm 2011 Việt Nam đã cho phép các Ngân hàng 100% vốn nước ngoài được hoạt động và thực hiện các nghiệp vụ như Ngân hàng nội địa. Thị phần của các Ngân hàng có vốn đầu tư nước ngoài đãtăng từ mức 8,8% (huy động vốn) và 9% (tín dụng) cuối năm 2007 lên mức 11,1% và 19,6% tương ứng cuối năm 2011

Nhóm nhân tố thuộc Ngân hàng.

Quy mô và cơ cấu kỳ hạn nguồn vốn của BIDV

Bất kỳ Ngân hàng nào muốn cho vay cũng phải có vốn đây là điều kiện trước tiên cần có nhưng chưa đủ, do yêu cầu phải bảo đảm khả năng thanh toán thường xuyên nên các khoản vay. Nếu một Ngân hàng có nguồn vốn dồi dào nhưng lại chủ yếu là vốn ngắn hạn, thì không thể và cũng không nên tìm cách mở rộng cho vay dự án đầu tư. Tại thời điểm 31/12/2011, tổng nguồn vốn huy động của BIDV đạt 330.578 tỷ đồng, tăng 9,65% so với năm 2010. Tốc độ tăng huy động vốn có giảm so với năm 2010 là 22,79%. Đây cũng là xu thế chung của toàn ngành Ngân hàng trong năm 2011, từ 1/2011 đến cuối tháng 10/2011, huy động vốn toàn ngành Ngân hàng chỉ tăng mỗi tháng bình quân 0,84%, trong khi tỷ lệ này của năm 2010 là 3,1% (Theo Báo cáo của NHNN). Với nỗ lực gia tăng nguồn vốn thông qua các biện pháp marketing, chiến lược sản phẩm và khách hàng phù hợp của BIDV, 6 tháng đầu năm 2012 tăng trưởng tổng nguồn vốn huy động khá tốt, đạt 8,96% so với cuối năm 2011. Đây là một nền tảng quan trọng giúp cho Ngân hàng BIDV phát triển cho vay đảm bảo chất lượng cho vay.

Chính sách tín dụng

Chính sách tín dụng của BIDV được xây dựng trên cơ sở chiến lược kinh doanh của BIDV với mục tiêu kiểm soát rủi ro, đảm bảo an toàn và hiệu quả tối ưu. Chính sách tín dụng được xây dựng theo đối tượng khách hàng như khách hàng doanh nghiệp, khách hàng cá nhân và định chế tài chính. Thêm vào đó, BIDV xây dựng những chính sách riêng dành cho đối tượng khách hàng đặc thù như các DNVVN, doanh nghiệp hoạt động trong lĩnh vực nông nghiệp và phát triển nông thôn, các khách hàng lớn, khách hàng chiến lược… BIDV đã ban hành và thường xuyên bổ sung chỉnh sửa các cơ chế, quy trình, quy định tín dụng trong Sổ tay tín dụng để đảm bảo phù hợp với điều kiện thực tế của thị trường. Bên cạnh đó, với mục đích tăng cường mối quan hệ gắn kết giữa Ngân hàng với khách hàng, góp phần đẩy mạnh tăng trưởng gắn với hiệu quả trong hoạt động tín dụng, BIDV đã hoàn thiện, cập nhật đầy đủ hệ thống các văn bản, chính sách quy định cụ thể tiếp thị khách hàng, cấp tín dụng, lãi suất, bảo đảm tiền vay, dịch vụ, phí dịch vụ, tiền gửi. Tín dụng doanh nghiệp Hoạt động tín dụng dành cho doanh nghiệp luôn được coi là hoạt động trọng tâm của BIDV. Trong giai đoạn từ 2006 đến nay, nền khách hàng doanh nghiệp ngày càng được mở rộng. Đến thời điểm 30/06/2012, tổng số lượng khách hàng doanh nghiệp tại BIDV là 123.640 khách hàng, tăng gấp hơn 3 lần so với thời điểm 31/12/2006. BIDV đang gia tăng quan hệ với các DNVVN có tình hình hoạt động kinh doanh tốt, khẳng định vai trò là một trong những Ngân hàng hàng đầu tại Việt Nam về cung cấp dịch vụ tài chính cho các DNVVN. BIDV không ngừng nghiên cứu phát triển các sản phẩm tín dụng mới, cải tiến sản phẩm hiện có để có thể phục vụ tốt hơn nhu cầu của nhóm khách hàng này bằng cách kết hợp các sản phẩm tín dụng và dịch vụ nhằm gia tăng lợi ích cho khách hàng cũng như đưa ra các giải pháp tăng khả năng tài chính cho Doanh nghiệp. Ngoài ra, BIDV cũng tích cực tìm kiếm nhiều nguồn vốn từ các tổ chức quốc tế (WB, ADB...) nhằm hỗ trợ tài chính cho DNVVN. Bên cạnh gia tăng tín dụng đối với nhóm khách hàng DNVVN, BIDV vẫn khẳng định vai trò là định chế tài chính chủ lực trong việc tài trợ vốn và cung ứng sản phẩm dịch vụ Ngân hàng đối với các Tập đoàn, Tổng Công ty nắm giữ các ngành kinh tế then chốt như: Tập đoàn Dầu khí Quốc gia Việt Nam (Petro Việt Nam), Tập đoàn Điện lực Việt Nam (EVN), Tập đoàn Viễn Thông Quân đội (Viettel), Tập đoàn Bưu chính Viễn Thông Việt Nam (VNPT), Tập đoàn Phát triển nhà và đô thị Việt Nam (HUD)... và hàng loạt các Tập đoàn kinh tế tư nhân lớn như

Tập đoàn Hoàng Anh Gia Lai, Tập đoàn Vingroup, Tập đoàn Hòa Phát... Đồng thời, với thế mạnh trong việc tài trợ các dự án đầu tư lớn, BIDV đã và đang được tín nhiệm giao phó tài trợ nhiều dự án quan trọng cấp quốc gia có tầm ảnh hưởng trực tiếp tới sự phát triển kinh tế của Việt Nam như nhà máy nhiệt điện Hải Phòng, Uông Bí; nhà máy lọc dầu Dung Quất; nhà máy khí điện và phân bón Cà Mau; dự án khí Nam Côn Sơn; dự án Khu đô thị mới Thủ Thiêm…

- Tín dụng bán lẻ

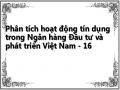

Trong những năm gần đây, nhằm bắt kịp với xu hướng phát triển nhu cầu tiêu dùng cá nhân cũng như đa dạng hóa doanh mục cho vay, với mục tiêu định hướng trở thành một trong những NHTM cung cấp dịch vụ tín dụng bán lẻ hàng đầu, BIDV đã phát triển nhiều sản phẩm tín dụng cho đối tượng khách hàng cá nhân, hộ gia đình kinh doanh. Trong giai đoạn 2006 - 2011, BIDV thuộc nhóm 5 NHTM có dư nợ tín dụng bán lẻ lớn nhất trong hệ thống Ngân hàng. Giai đoạn này cũng chứng kiến sự chuyển đổi của BIDV, từ NHTM chủ yếu cung cấp đa dạng các sản phẩm, dịch vụ cho khách hàng doanh nghiệp chuyển sang định hướng đẩy mạnh kinh doanh Ngân hàng bán lẻ. Quy mô dư nợ tín dụng bán lẻ tăng mạnh từ 10.003 tỷ đồng năm 2006 lên đến 38.326 tỷ đồng năm 2011, như vậy sau 5 năm dư nợ tín dụng cá nhân đã tăng gấp gần 4 lần. Dư nợ tín dụng bán lẻ đến thời điểm 30/06/2012 đạt 41.500 tỷ

Hình 16: Dư nợ tín dụng cá nhân giai đoạn 2009-30/06/2012

Sản phẩm tín dụng.

Các sản phẩm tín dụng bán lẻ bao gồm: cho vay hoạt động sản xuất kinh doanh, cho

vay mua nhà, cho vay mua ôtô, cho vay du học, cho vay thấu chi tín chấp, cho vay

tiêu dùng tín chấp, cầm cố/chiết khấu giấy tờ có giá, cho vay đầu tư, kinh doanh chứng khoán... với phương thức, thủ tục cho vay linh hoạt, thuận tiện với mức lãi suất mang tính cạnh tranh cao. Nhằm phát triển tín dụng bán lẻ, BIDV đã ban hành chính sách khách hàng bán lẻ trong đó thực hiện phân đoạn khách hàng bán lẻ thành các nhóm khách hàng như: khách hàng quan trọng, khách hàng thân thiết và khách hàng phổ thông. Việc này giúp BIDV thực hiện các chính sách chăm sóc, tiếp thị phù hợp với từng phân đoạn để phát triển nền khách hàng bán lẻ mục tiêu của BIDV.

Với sức cạnh tranh ngày càng gay gắt của các NHTM Ngân hàng BIDV đã đưa ra các sản phẩm tín dụng để nhằm thu hút khách hàng và lựa chọn cho mình những khách hàng cho hoạt động tín dụng có chất lượng.

Nhóm Khách hàng Cá nhân:

- Cho vay du học: Cho vay du học là sản phẩm tín dụng dành cho khách hàng cá nhân có nhu cầu hỗ trợ tài chính để làm thủ tục xin xét cấp Visa và/hoặc thanh toán chi phí du học cùng các chi phí phát sinh trong thời gian du học

- Cho vay tiêu dùng tín chấp: Cho vay tiêu dùng tín chấp là sản phẩm tín dụng không cần tài sản bảo đảm dành cho các khách hàng cá nhân có thu nhập thường xuyên, ổn định... nhằm đáp ứng nhu cầu tiều dùng đa dạng của bản thân và gia đình.

- Sản phẩm Thấu chi tín chấp: Là hình thức BIDV cho khách hàng được chi số tiền vượt quá số tiền có trên tài khoản tiền gửi thanh toán của mình mở tại BIDV.

- Vay Mua nhà: Cho vay hỗ trợ nhu cầu nhà ở là sản phẩm BIDV tài trợ vốn để mua

nhà ở, đất ở, xây dựng nhà ở mới, cải tạo nhà ở, sửa chữa nhà ở.

- Cho vay mua ô tô: Vay mua ô tô là sản phẩm đáp ứng nhu cầu sở hữu xe hơi của khách hàng cá nhân, hộ gia đình thông qua việc hỗ trợ nguồn vốn cho khách hàng mua xe.

• Mức cho vay lớn (tối đa 95% giá trị xe mua)

• Thời hạn vay tối đa: 5 năm

- Chiết khấu/Cho vay bảo đảm bằng giấy tờ có giá/ thẻ tiết kiệm: Chiết khấu/cho vay bảo đảm bằng Giấy tờ có giá, thẻ tiết kiệm là hình thức BIDV mua lại hoặc cho khách hàng vay bảo đảm bằng các loại GTCG/TTK do Chính Phủ, BIDV và các tổ

chức tín dụng khác phát hành, nhằm đáp ứng nhanh chóng nhu cầu vốn của khách hàng khi GTCG/TTK chưa đến hạn thanh toán

- Vay ứng trước tiền bán chứng khoán: Là hình thức BIDV cho Khách hàng cá nhân vay vốn bằng việc ứng trước tiền bán chứng khoán niêm yết tại các công ty chứng khoán có liên kết với BIDV. Thời hạn vay 12 tháng và vay tối đa hạn mức bằng số tiền bán chứng khoán.

Nhóm Khách hàng Doanh nghiệp:

Cho vay, bảo lãnh theo món hoặc hạn mức, cho vay trung dài hạn đầu tư chiều sâu, đầu tư mở rộng sản xuất Kết hợp với các sản phẩm dịch vụ khác tạo thành gói sản phẩm đáp ứng nhu cầu khép kín của khách hàng: tiền gửi, bảo lãnh, tài trợ thương mại, mua - bán ngoại tệ, phái sinh tiền tệ, phái sinh hàng hóa, bảo hiểm, thanh toán. Mức tài trợ: tối đa 85% giá trị hợp đồng/đơn hàng.

Thời hạn tài trợ

Trung dài hạn: tối đa 10 năm

Ngắn hạn: tối đa 06 tháng

Được hưởng các ưu đãi về lãi suất cho vay, lãi suất chiết khấu, lãi suất tiền gửi, tỷ giá mua bán ngoại tệ, phí dịch vụ (thanh toán trong nước, thanh toán quốc tế, bảo hiểm hàng hóa, bảo lãnh, Internet banking) khi sử dụng đa dạng sản phẩm - dịch vụ của BIDV theo từng thời kỳ. Các sản phẩm tín dụng dành cho nhóm khách hàng Doanh Nghiệp bao gồm:

• Tài trợ doanh nghiệp dệt may

• Cho vay mua ôtô dành cho khách hàng tổ chức

• Tài trợ doanh nghiệp khu chế xuất

• Tài trợ doanh nghiệp kinh doanh xăng dầu

• Tài trợ doanh nghiệp vệ tinh

• Cho vay Ngắn hạn thông thường

• Cho vay trung dài hạn thông thường

• Thấu chi doanh nghiệp

• Bảo lãnh thuế xuất nhập khẩu online

• Chiết khấu giấy tờ có giá

• Cho vay đầu tư dự án

• Cho vay thi công xây lắp

• Cho vay đóng tàu

• Cho vay đầu tư dự án bất động sản, cho vay đầu tư dự án thủy điện

• Các loại hình bảo lãnh

Lãi suất cho vay

Bám sát các Nghị quyết của Chính phủ, Ngân hàng Nhà nước (NHNN) đã thực hiện CSTT chặt chẽ, thận trọng, sử dụng linh hoạt các công cụ điều hành và đạt được nhiều kết quả khả quan. Trong công tác điều hành, NHNN xác định rõ một trong những nhiệm vụ quan trọng và cấp bách là thực hiện các giải pháp tháo gỡ khó khăn về vốn, lãi suất cho doanh nghiệp và người dân để giúp khôi phục hoạt động sản xuất kinh doanh, lấy lại đà tăng trưởng kinh tế. Ngay từ đầu năm, Thống đốc NHNN đã định hướng điều chỉnh giảm lãi suất bình quân 1%/năm trong mỗi quý. Tuy nhiên, với xu hướng tăng chậm lại của lạm phát và khả năng cải thiện thanh khoản, NHNN đã điều chỉnh giảm các mức lãi suất chủ chốt nhanh hơn dự kiến. Trong 10 tháng đầu năm 2012, NHNN đã 5 lần điều chỉnh giảm các mức lãi suất điều hành và 4 lần điều chỉnh giảm trần lãi suất huy động với tổng mức giảm 4- 5%/năm. Theo đó, lãi suất cho vay đối với nền kinh tế cũng đã giảm xuống, đặc biệt đối với lĩnh vực ưu tiên như cho vay nông nghiệp, nông thôn, xuất khẩu, công nghiệp hỗ trợ, doanh nghiệp nhỏ và vừa được quy định mức trần lãi suất cho vay ngắn hạn là 13%/năm. Lãi suất cho vay phổ biến của TCTD đối với khách hàng cụ thể như sau:

Bảng 27 : Lãi suất cho vay phổ biến của TCTD năm 2012

Đơn vị tính: %/năm

Đối tượng | Ngắn hạn | Trung, dài hạn | |

NHTM Nhà nước | VND: - Sản xuất kinh doanh thông thường | - Phổ biến: 14-16,5 - Thấp nhất: 12 | 16-18 |

- Nông nghiệp, nông thôn và xuất khẩu | - Phổ biến: 13-14 - Thấp nhất: 12 | 15,5-17 | |

USD: | 6,0-6,5 | 6,5-7,5 | |

NHTM cổ phần | VND: - Sản xuất kinh doanh thông thường | - Phổ biến: 15-17,5 - Thấp nhất: 13,5 | 17-18,5 |

- Nông nghiệp, nông thôn và xuất khẩu | - Phổ biến: 14 - Thấp nhất: 12 | 15,5-18 | |

USD | 5,5-7,5 | 7,5-9,0 |

Có thể bạn quan tâm!

-

Một Số Chỉ Tiêu Chủ Yếu Về Thị Phần Của Bidv Trong Hệ Thống Nhtm

Một Số Chỉ Tiêu Chủ Yếu Về Thị Phần Của Bidv Trong Hệ Thống Nhtm -

Lý Từ Chối Sau Khi Tiếp Xúc Hồ Sơ Khách Hàng Năm 2012

Lý Từ Chối Sau Khi Tiếp Xúc Hồ Sơ Khách Hàng Năm 2012 -

Kết Quả Kiểm Tra Sau Cho Vay Của Bidv Các Năm 2009-30/06/2012

Kết Quả Kiểm Tra Sau Cho Vay Của Bidv Các Năm 2009-30/06/2012 -

Cơ Cấu Lao Động Theo Trình Độ Tại Ngày 30/06/2012

Cơ Cấu Lao Động Theo Trình Độ Tại Ngày 30/06/2012 -

Định Hướng Hoạt Động Của Ngân Hàng Đầu Tư Và Phát Triển Việt Nam Giai Đoạn 2012-2015.

Định Hướng Hoạt Động Của Ngân Hàng Đầu Tư Và Phát Triển Việt Nam Giai Đoạn 2012-2015. -

Giải Pháp 1: Nâng Cao Trình Độ Nghiệp Vụ Thẩm Định Của Nhân Viên Tín Dụng

Giải Pháp 1: Nâng Cao Trình Độ Nghiệp Vụ Thẩm Định Của Nhân Viên Tín Dụng

Xem toàn bộ 149 trang tài liệu này.

Năm 2012 là một năm rất khó khăn của nền kinh tế Việt Nam với nhiều cung bậc khác nhau. Tuy nhiên, Chính Phủ và Ngân hàng nhà nước cũng đã có những chính sách, quyết định kịp thời và quyết liệt nhàm ổn định kinh tế, giảm bớt gánh nặng co doanh nghiệp và giải cứu nợ xấu ở các Ngân hàng. Lạm phát từ ngưỡng 20% đã giảm xuống còn một con số dưới 7%, trong khi duy trì được tốc độ tăng trưởng đạt trên 5% và lãi suất vay cũng đã giảm từ +-20% xuống còn +-12 – 13%/năm.

Hình 17: Biểu đồ lãi suất trung bình 12 tháng của năm 2012

Nguồn: website :Laisuat.vn

Thực hiện chỉ đạo Thống đốc Ngân hàng Nhà nước tại Hội nghị triển khai nhiệm vụ Ngân hàng 6 tháng cuối năm 2012, Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) đã có chỉ đạo toàn hệ thống điều chỉnh lãi suất cho vay đối với các doanh nghiệp và hộ dân để tháo gỡ khó khăn, phục hồi sản xuất kinh doanh. Cụ thể: BIDVthực hiện rà soát lại toàn bộ dư nợ các khoản vay đang có mức lãi suất cao hơn 15%/năm và điều chỉnh giảm lãi suất về mức tối đa 15%/năm kể từ ngày 15/7/2012 đối với các khách hàng là doanh nghiệp và hộ dân. Đối với các khoản cho vay mới: Áp dụng lãi suất cho vay tối đa không quá 15%/năm từ ngày 15/7/2012. Các lĩnh vực ưu tiên (nông nghiệp nông thôn, xuất khẩu, doanh nghiệp nhỏ và vừa, công nghiệp hỗ trợ, khắc phục bão lũ), áp dụng lãi suất tối đa là 12%. Các khoản vay ngắn hạn của khách hàng có định hạng tín nhiệm cao thuộc lĩnh vực này, lãi suất cho vay chỉ ở mức 11-12%. Đối với lĩnh vực xuất khẩu, BIDV sẵn sàng áp dụng mức lãi suất cạnh tranh từ 9-11% khi doanh nghiệp thực hiện dịch vụ trọn gói tại BIDV. Cùng với việc chỉ đạo giảm lãi suất, BIDV đã có chỉ đạo toàn hệ thống chủ động làm việc với các doanh nghiệp, bạn hàng để đánh giá tình hình sản xuất kinh doanh, phối hợp các cơ quan chức năng tìm giải pháp tháo gỡ khó khăn cho doanh nghiệp, giảm được hàng tồn kho, khơi thông tín dụng để bơm vốn ra nền kinh tế. BIDV đặt mục tiêu tăng trưởng tín dụng năm 2012 ở mức 17%. Trong 6 tháng đầu năm 2012, BIDV đã liên tiếp 5 lần điều chỉnh giảm lãi suất cho vay đối với các doanh nghiệp trực tiếp sản xuất kinh doanh, đặc biệt là các đối tượng ưu tiên nhằm chia sẻ khó khăn với bạn hàng để giảm chi phí vốn, thúc đẩy sản xuất kinh doanh.Hiện nay, BIDV đang áp dụng mức lãi suất 12% đối với chương trình tài trợ chuỗi liên kết “4 nhà”, nhà ở thu nhập thấp, khách hàng vay mua nhà.Từ ngày 10/7/2012, BIDV triển khai chương trình cho vay thu mua tạm trữ 500 nghìn tấn lúa gạo vụ Hè Thu 2012 với mức lãi suất thấp nhất là 10%/năm. Tính đến hết tháng 6/2012, dư nợ cho vay đối với 04 lĩnh vực ưu tiên của BIDV có mức tăng trưởng khá và đã chiếm gần 48% tổng dư nợ. Việc triển khai này một lần nữa khẳng định BIDV luôn là Ngân hàng tiên phong, đi đầu trong việc thực hiện chủ trương chính sách của Ngân hàng Nhà nước và Chính phủ, là Ngân hàng luôn sát cánh, đồng hành và chia sẻ với cộng đồng doanh nghiệp.