rộng

quan

Thanh toán tín dụng chứng từ (L/C) là phương thức thanh toán được sử dụng rãi nhất, chiếm khoảng 70% giá trị thanh toán trên toàn cầu. Những dịch vụ liên đến L/C mà MB cung cấp, bao gồm: UPAS L/C, L/C không thể hủy ngang, L/C

xác nhận, L/C trả ngay, L/C trả chậm, L/C chấp nhận, L/C điều khoản đỏ, L/C tuần hoàn, L/C chuyển nhượng, L/C giáp lưng, L/C dự phòng, L/C đối ứng.

2.2.2. Quy trình các phương thức thanh toán tại Hội sở chính – Ngân hàng Thương mại Cổ phần Quân đội

a. Phương thức chuyển tiền quốc tế

Quy trình chuyển tiền quốc tế chiều đến

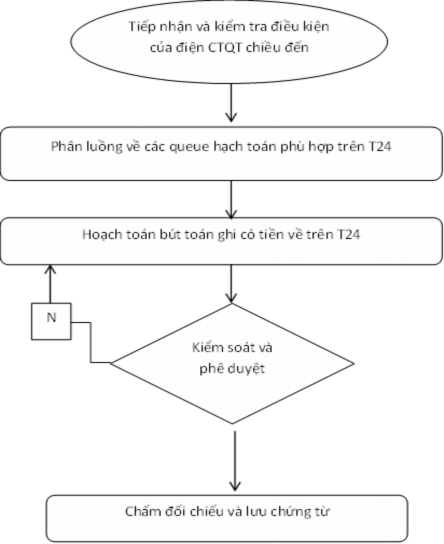

Sơ đồ 2.2. Quy trình chuyển tiền quốc tế chiều đến tại Ngân hàng TMCP Quân đội – Hội sở chính

Sơ đồ | |

Chuyên viên SWIFT |

|

Chuyên viên Chuyển tiền | |

Cấp thẩm quyền | |

Chuyên viên chuyển tiền |

Có thể bạn quan tâm!

-

Hiệu Quả Hoạt Động Thanh Toán Quốc Tế Tại Các Ngân Hàng Thương Mại

Hiệu Quả Hoạt Động Thanh Toán Quốc Tế Tại Các Ngân Hàng Thương Mại -

Khái Quát Về Ngân Hàng Thương Mại Cổ Phần Quân Đội – Mbbank

Khái Quát Về Ngân Hàng Thương Mại Cổ Phần Quân Đội – Mbbank -

Tình Hình Hoạt Động Kinh Doanh Trong Giai Đoạn 2013-2015

Tình Hình Hoạt Động Kinh Doanh Trong Giai Đoạn 2013-2015 -

Thực Trạng Về Hoạt Động Thanh Toán Quốc Tế Của Ngân Hàng Thương Mại Cổ Phần Quân Đội - Hội Sở Chính Trong Giai Đoạn 2013-2015

Thực Trạng Về Hoạt Động Thanh Toán Quốc Tế Của Ngân Hàng Thương Mại Cổ Phần Quân Đội - Hội Sở Chính Trong Giai Đoạn 2013-2015 -

Mức Phí Dịch Vụ Trong Hoạt Động Thanh Toán Quốc Tế

Mức Phí Dịch Vụ Trong Hoạt Động Thanh Toán Quốc Tế -

Các Chỉ Tiêu Đánh Giá Hiệu Quả Hoạt Động Thanh Toán Quốc Tế Của Ngân Hàng Thương Mại Cổ Phần Quân Đội - Hội Sở Chính Trong Giai Đoạn 2013-2015

Các Chỉ Tiêu Đánh Giá Hiệu Quả Hoạt Động Thanh Toán Quốc Tế Của Ngân Hàng Thương Mại Cổ Phần Quân Đội - Hội Sở Chính Trong Giai Đoạn 2013-2015

Xem toàn bộ 124 trang tài liệu này.

(Nguồn: Quy trình nghiệp vụ Chuyển tiền – Khối Vận hành)

37

Chuyển tiền quốc tế chiều đến chủ yếu được xử lý qua hai phòng: Phòng SWIFT và đối soát và Phòng Chuyển tiền quốc tế.

Bước 1: Tiếp nhận và kiểm tra điện giao dịch

Phòng SWIFT và đối soát (SWIFT and Reconciliantion Department): đây là đầu mối nhận, phát điện SWIFT liên quan đến giao dịch CTQT: cung cấp các điện liên quan đến giao dịch CTQT đến và danh sách kèm theo cho phòng CTQT. Thông thường các điện giao dịch phải được gửi trước giờ cut-off-time để các chuyên viên có thể xử lý được trong ngày. Sau khi tiếp nhận được các lệnh CTQT chiều đến từ phòng SWIFT và đối soát và thực hiện kiểm tra điều kiện của lệnh, bao gồm: tạo danh sách các điện, in điện giao dịch, đếm số lượng điện xem có trùng khớp giữa điện giao dịch in ra và danh sách điện được lập, đối chiếu thông tin và ghép các điện chuyển tiếp (nếu cần).

Bước 2: Hạch toán giao dịch

Chuyên viên Chuyển tiền sẽ chạy chương trình phân chia điện trên T24 cho hệ thống tự động phân chia các điện hạch toán về các queue hạch toán phù hợp và về môi trường chi nhánh tương ứng cần báo có (căn cứ vào số tài khoản của khách hàng), có 3 queue ứng dụng hoạch toán trên T24: điện ghi có tự động, điện ghi có thủ công và điện ghi có vãng lai. Các chuyên viên chuyển tiền sẽ lựa chọn queue tương ứng để hạch toán có.

Bước 3: Duyệt giao dịch

Sau khi đã hạch toán, chuyên viên chuyển tiền trình cấp thẩm quyền (các kiểm soát viên hoặc trưởng phòng hay giám đốc khối) ký và phê duyệt. Nếu cấp thẩm quyền phê duyệt và đồng ý với bút toán, lệnh chuyển tiền sẽ được phê duyệt trên t24, chuyên viên chuyển tiền nhận lại hồ sơ để lưu trữ. Trường hợp ngược lại, các cấp thẩm quyền phát hiện ra sai sót hoặc nghi vấn thì lệnh chuyển tiền sẽ được trả về cho chuyên viên chuyển tiền để kiểm tra nguyên nhân. Chuyên viên chuyển tiền lúc này sẽ liên lạc với Ngân hàng phát lệnh chuyển tiền để kiểm tra sai sót đồng thời treo lệnh chuyển tiền này lại để giải quyết sau.

Bước 4: Lưu hồ sơ

Khi thực hiện xong giao dịch xong, các chuyên viên chuyển tiền tại hội sở có trách nhiệm in liệt kê giao dịch hàng ngày đã hạch toán gắn bới điện chuyển tiền đến gốc để chấm, kiểm soát và lưu chứng từ kế toán theo quy định về chế độ chứng từ kế toán của MB.

38

Bước 5: Đòi phí và trả phí có liên quan

chuy

Khi hạch toán ghi Có khoản tiền về cho khách hàng và thu phí, chuyên viên ển tiền quốc tế sẽ gửi điện báo có để làm điện đòi phí gửi đến ngân hàng đã gửi điện chuyển tiền cho MB để đòi những phí người thụ hưởng đã bị trừ bao gồm: phí ghi Có, điện phí, phí của ngân hàng nước ngoài trừ (nếu có), phí tra soát (nếu có). Sau khi nhận được điện báo Có khoản phí từ ngân hàng đại lý thanh toán, chuyên viên chuyển

tiền quốc tế hạch toán trả lại cho khách hàng số tiền phí đã bị thu trước đó.

Bước 6: Xử lý sai lầm (nếu có)

Trường hợp lệnh chuyển tiền đến có sai sót sẽ được giữ lại để xử lý sau. Chuyên viên chuyển tiền quốc tế thực hiện tra soát và theo dõi tra soát các lệnh sai sót. Chuyên viên phải hạch toán khoản tiền cần tra soát vào tài khoản phải trả, in lại chứng từ và lập điện gửi ngân hàng nước ngoài, nhập vào bảng theo dõi.

Quy trình chuyển tiền quốc tế chiều đi

Sơ đồ 2.3. Quy trình chuyển tiền quốc tế chiều đi tại Ngân hàng TMCP Quân đội

– Hội sở chính

Người thực hiện

Sơ đồ

Chuyên viên chuyển tiền

Cấp thẩm quyền

Chuyên viên chuyển tiền

(Nguồn: Quy trình nghiệp vụ Chuyển tiền – Khối Vận hành)

39

Bước 1: Tiếp nhận, kiểm tra hồ sơ

Chuyên viên chuyển tiền quốc tế sử dụng mã truy cập có chức năng điều phối để nhận hồ sơ điện tử từ chi nhánh chuyển đến. Tiến hành điều phối hồ sơ cho các chuyên viên khác trong phòng theo phân luồng giao dịch VIP, thông thường hay VVIP. Sau khi nhận hồ sơ điện tử, các chuyên viên có nhiệm vụ in hồ sơ thành bản cứng và tiến hàng kiểm tra thông tin trên lệnh chuyển tiền và đơn đề nghị chuyển tiền.

Bước 2: Báo vốn

Chuyên viên chuyển tiền quốc tế truy cập phần mềm báo vốn (Treasury), nhập báo vốn có đầy đủ thông tin về số vốn tương ứng với từng loại Nostro. Sau khi xử lý, Chuyên viên chuyển tiền quốc tế phản hồi tình trạng hồ sơ và báo vốn cho chi nhánh để kịp thời xử lý. Nếu hồ sơ không đạt tiêu chuẩn, chi nhánh phải bổ sung hồ sơ để xử lý và sẽ gửi thẳng lên chuyên viên chứ không qua điều phối. Trong trường hợp chi nhánh không bổ sung hồ sơ, giao dịch đó coi như bị treo trong thời gian quy định và Chuyên viên chuyển tiền phải báo cho Kiểm soát viên.

Bước 3: Lập điện và hạch toán

Chuyên viên chuyển tiền quốc tế lập điện MT103 (trên T24 hoặc SWIFT) và hạch toán trên hệ thống T24. Sau khi lập điện và hạch toán, Chuyên viên chuyển tiền quốc tế phải in và hạch toán chưa duyệt cho Kiểm soát viên hoặc lãnh đạo phòng để duyệt hồ sơ.

Bước 4: Duyệt hồ sơ

Cấp có thẩm quyền duyệt hồ sơ, điện MT103 và hạch toán trên T24. Sau đó, cấp có thẩm quyền xuất danh sách điện đã duyệt từ T24 và tạo danh sách điện đi và chuyển sang phòng Đối soát và SWIFT để kiểm tra lại danh sách giữa bản cứng và bản mềm để phát điện.

Bước 5: Hoàn tất giao dịch

Nếu cấp thẩm quyền duyệt điện đi, chuyên viên chuyển tiền quốc tế thông báo cho chi nhánh bằng điện thoại hoặc email nội bộ để thông báo tình trạng giao dịch, sau đó chi nhánh tiến hàng in điện báo nợ cho khách hàng. Trường hợp ngược lại, khi điện chuyển tiền không được phê duyệt, chuyên viên xem xét và lập lại điện MT103 (nếu cần) và hạch toán theo yêu cầu của cấp thẩm quyền.

40

b. P

S

hương thức tín dụng chứng từ

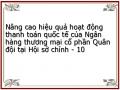

Quy trình thực hiện tín dụng chứng từ xuất khẩu

ơ đồ 2.4. Quy trình nghiệp vụ tín dụng chứng từ xuất khẩu tại Ngân hàng TMCP Quân đội

(Nguồn: Quy trình nghiệp vụ tín dụng chứng từ – Khối Vận hành) Bước 1: Nhận L/C hoặc sửa đổi L/C

Ngân hàng tiếp nhận thông báo L/C và thông báo sửa đổi L/C cho khách hàng trong điều kiện sau nhận được L/C đã xác thực từ Hội sở chính hoặc nhận được L/C đã xác thực kèm thông báo L/C từ các ngân hàng khác trong nước.

Bước 2: Kiểm tra tính chân thực

Chuyên viên nhập số L/C, chương trình sẽ tự động cập nhật dữ liệu trên L/C hoặc thông báo sửa đổi L/C. Thanh toán viên kiểm tra nội dung của bản thông báo và bổ sung những thông tin cần thiết lưu vào chương trình. Sau đó chuyển toàn bộ bản thông báo và chứng từ cho kiểm soát viên. Kiểm soát viên kiểm tra nội dung L/C hoặc nội dung sửa đổi đối chiếu với bản thông báo L/C hoặc thông báo sửa đổi L/C do thanh toán viên vừa lập.

Bước 3: Thương lượng và gửi chứng từ đi đòi tiền

Ngay khi nhận được bộ chứng từ của khách hàng gửi đến, thanh toán viên phải yêu cầu khách hàng xuất trình bản gốc L/C và các bản gốc của các sửa đổi có liên quan đã được xác thực.

Nếu chứng từ hoàn hảo, trường hợp L/C cho phép đòi tiền bằng điện thì chuyên viên lập lập bảng kê chứng từ kèm chỉ thị hoàn tiền và lập điện đòi tiền trên MT724 gửi đến ngân hàng trả tiền. Và sau khi hối phiếu được sự kiểm tra của trưởng phòng hoặc người uỷ quyền thì tiến hành tính ký hiệu mật cho bức điện. Cuối cùng chuyên

41

viên sẽ đóng gói chứng từ kèm Covering letter và chuyển đến ngân hàng nhận thông qua dịch vụ chuyển phát nhanh. Trường hợp đòi tiền bằng thư, ngân hàng lập thư đòi tiền gửi cùng bộ chứng từ cho ngân hàng nước ngoài bằng chuyển phát nhanh.

Nếu chứng từ có sai sót, ngân hàng phải thông báo cho khách hàng biết để bổ sung, sửa đổi chứng từ nếu có thể. Nếu sai sót là không thể sửa chữa, ngân hàng có thể điện cho ngân hàng nước ngoài về sai sót để xin sự chấp nhận hoặc chuyển sang hình thức nhờ thu, hoặc vẫn gửi chứng từ ra nước ngoài nếu khách hàng yêu cầu với điều kiện khách hàng phải chịu hoàn toàn rủi ro.

Bước 4: Thanh toán/ chấp nhận thanh toán L/C

- Thanh toán L/C: Kiểm soát viên in điện báo có MT910/ MT202/ MT103 về thanh toán L/C xuất khẩu và chuyển cho chuyên viên. Sau đó, chuyên viên thực hiện thu nợ (nếu ngân hàng tài trợ) hoặc báo có cho khách hàng, thu phí dịch vụ, phí gửi chứng từ, VAT và chuyển toàn bộ chứng từ cho kiểm soát viên. Kiểm soát viên kiểm soát nội dung điện báo có và các chứng từ hạch toán nếu khớp đúng thì phê duyệt trên chứng từ giấy và chứng từ điện tử. Cuối cùng chứng từ được chuyển lại cho chuyên viên xử lý.

- Nhận điện chấp nhận thanh toán: Khi nhận được điện chấp nhận thanh toán MT799/ MT999 từ ngân hàng phát hành/ ngân hàng xác nhận (đối với bộ L/C trả chậm), chuyên viên lập thông báo để chấp nhận thanh toán hối phiếu xuất trình theo L/C xuất khẩu.

Bước 5: Đóng hồ sơ bộ và lưu giữ chứng từ L/C

Để đóng hồ sơ theo dõi bộ chứng từ L/C xuất khẩu, chuyên viên phải sử dụng chương trình máy tính, ghi rõ lý do đóng hồ sơ do chứng từ đã được thanh toán, hoặc bị từ chối thanh toán, chuyển sang hình thức thanh toán khác hay chứng từ bị trả lại. Toàn bộ bản gốc của L/C, các sửa đổi, tra soát, bản copy của các chứng từ, điện thanh toán, chấp nhận thanh toán đều phải được lưu giữ theo quy định.

42

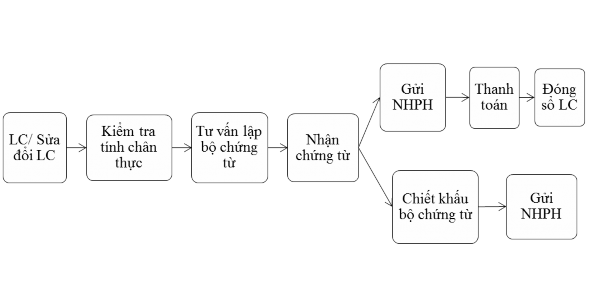

Quy trình thực hiện tín dụng chứng từ nhập khẩu

ơ đồ 2.5. Quy trình nghiệp vụ tín dụng chứng từ nhập khẩu tại Ngân hàng TMCP Quân đội

S

(Nguồn: Quy trình nghiệp vụ tín dụng chứng từ – Khối Vận hành) Bước 1: Mở L/C

Chuyên viên sẽ tiếp nhận Đơn đề nghị mở L/C từ khách hàng cùng các giấy tờ theo yêu cầu của MB, sau khi xem xét đề nghị, Chuyên viên sẽ ra quyết định mở L/C hoặc từ chối đối với khách hàng sau 1 ngày làm việc.

Bước 2: Sửa L/C

L/C do MB mở sẽ được gửi tới nhà xuất khẩu, trong trường hợp giữa nhà nhập khẩu và nhà xuất khẩu có nhu cầu sửa đổi một số hoặc toàn bộ điều khoản trong L/C gốc, thì nhà nhập khẩu sẽ yêu cầu MB sửa đổi L/C theo ý muốn của mình.

Bước 3: Bảo lãnh nhận hàng (nếu có)

Có những trường hợp hàng hóa đã đến nước nhà nhập khẩu, nhưng bộ chứng từ chưa đến nơi, khách hàng có thể yêu cầu MB phát hành bảo lãnh nhận hàng để có cơ hội nhận hàng sớm nhất. Để thực hiện bảo lãnh, khách hàng phải có đủ nguồn tiền thanh toán và cam kết thanh toán cho dù bộ chứng từ của nhà xuất khẩu gửi đến có phù hợp với yêu cầu L/C đề ra hay không.

Bước 4: Nhận chứng từ và thanh toán

Với vai trò là NHPH trong nghiệp vụ này, MB sẽ tiếp nhận chứng từ từ nhà xuất khẩu hoặc NHTB, nếu bộ chứng từ được xuất trình phù hợp với yêu cầu của L/C, MB sẽ tiến hành thanh toán cho bộ chứng từ hoặc chấp nhận thanh toán trong 5 ngày làm việc. Trường hợp bộ chứng từ được gửi tới không đúng theo yêu cầu của L/C, MB sẽ

43

liên hệ với nhà xuất khẩu cùng NHTB để sửa chữa chứng từ và thu phí sửa chữa hoặc từ chối thanh toán.

Bước 5: Đóng sổ L/C

Sau khi thực hiện xong quy trình nghiệp vụ trên, chuyên viên sẽ đóng sổ L/C và lưu chứng từ theo quy định của MB.

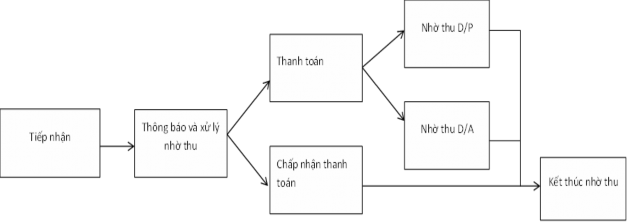

c. Phương thức nhờ thu

Quy trình thanh toán nhờ thu nhập khẩu

Sơ đồ 2.6. Quy trình thanh toán nhờ thu nhập khẩu

(Nguồn: Quy trình nhờ thu – Dịch vụ thanh toán – Khối Vận hành)

Bước 1: Tiếp nhận và kiểm tra chứng từ nhờ thu

Chuyên viên có trách nhiệm kiểm tra lệnh nhờ thu của ngân hàng gửi chứng từ và thực hiện theo đúng chỉ dẫn của lệnh nhờ thu và các thông tin về nhờ thu. Kiểm tra đối chiếu số lượng các loại chứng từ nhận được với bản kê chứng từ của ngân hàng gửi chứng từ. Mặc dù ngân hàng nhận nhờ thu không có trách nhiệm kiểm tra nội dung của bất kỳ loại chứng từ nào, riêng đối với vận đơn, ngân hàng phải kiểm tra việc lập và ký hậu vận đơn.

Bước 2: Thông báo và xử lý nhờ thu

Trong vòng 2 ngày làm việc, chuyên viên phải kiểm tra chứng từ và lệnh nhờ thu, nếu thấy chính xác và đầy đủ thông tin, lập thông báo nhờ thu gửi khách hàng như chỉ dẫn trong lệnh nhờ thu và lập 1 bản để thu phí thông báo.

- Đối với chứng từ nhờ thu D/P : Chỉ giao chứng từ khi khách hàng đã nộp đủ số tiền thanh toán và các loại chi phí có liên quan.

- Đối với chứng từ nhờ thu D/A : Ngân hàng chỉ giao chứng từ khi nhận được chấp nhận thanh toán nhờ thu của khách hàng cùng với các khoản phí dịch vụ nhờ thu theo biểu phí hiện hành của MB. Thủ tục chấp nhận thực hiện theo đúng thông lệ quốc tế,

44