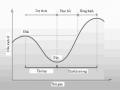

Môi trường cạnh tranh trong nước không lành mạnh

Kiểm soát hệ thống ngân hàng kém

Cho DN kém hiệu quả vay ưu đãi

DN thiếu quan tâm hiệu quả kinh doanh, nợ gia tăng

Doanh nghiệp tích luỹ sự không hiệu quả:

Chi phí sản xuất tăng

Công nghệ lạc hậu

Có thể bạn quan tâm!

-

Một số giải pháp hạn chế sự ảnh hưởng tiêu cực của khủng hoảng tài chính thế giới tới hoạt động xuất nhập khẩu Việt Nam - 1

Một số giải pháp hạn chế sự ảnh hưởng tiêu cực của khủng hoảng tài chính thế giới tới hoạt động xuất nhập khẩu Việt Nam - 1 -

Tính Chất Và Đặc Điểm Của Cuộc Khủng Hoảng

Tính Chất Và Đặc Điểm Của Cuộc Khủng Hoảng -

Cơ Chế Tác Động Của Khủng Hoảng Tới Hoạt Động Xuất Nhập Khẩu :

Cơ Chế Tác Động Của Khủng Hoảng Tới Hoạt Động Xuất Nhập Khẩu : -

Ảnh Hưởng Của Cuộc Khủng Hoảng Tới Nền Kinh Tế Việt Nam

Ảnh Hưởng Của Cuộc Khủng Hoảng Tới Nền Kinh Tế Việt Nam

Xem toàn bộ 121 trang tài liệu này.

Sản phẩm không phù hợp

Áp lực cạnh tranh tăng liên tục

Nợ tăng, lợi nhuận thấp

Lãi suất nội địa cao

DN không dám vay để đầu tư đổi mới công nghệ

Chiến lược kinh doanh và cơ cấu sản phẩm của DN không phù hợp

Duy trì tỷ giá cố định

Khuyến khích nhập khẩu, hạn chế xuất khẩu

Luật pháp “không cho DN phá sản

Cạnh tranh quốc tế

Doanh nghiệp phá sản

Tỷ giá hối đoái tăng đột ngột

Quản lý của Chính phủ

Sơ đồ 2. Mô hình “Nguy cơ phá sản doanh nghiệp”

(Nguồn: GS.TS Nguyễn Thiện Nhân-Khủng hoảng kinh tế tài chính ở Châu Á 1997-1999)

1.1.3. Mô hình “Nguy cơ phá sản ngân hàng và các công ty tài chính”

Các ngân hàng kinh doanh và các Công ty Tài chính là những mắt xích quan trọng trong nền kinh tế của quốc gia, và chức năng huy động các nguồn vốn nhàn rỗi của các cá nhân và doanh nghiệp để sử dụng một cách có hiệu quả. Vì mục tiêu lợi nhuận, các Ngân hàng và các công ty Tài chính chỉ cho các tổ chức, cá nhân vay tiền khi họ có thể hoàn trả vốn vay với lãi suất nhất định.

Nếu một doanh nghiệp hoạt động kém hiệu quả, các ngân hàng và các công

ty tài chính sẽ không cho nó vay, điều này thúc đẩy nó sớm đóng cửa. Ngược lại, các doanh nghiệp làm ăn hiệu quả sẽ được cho vay tiếp, giúp nó càng phát triển mạnh hơn.

Bằng cách này, hệ thống ngân hàng tài chính góp phần rất quan trọng đảm bảo tính hiệu quả của lĩnh vực sản xuất và kinh doanh của cả xã hội. Khi Ngân hàng và các tổ chức tài chính hoạt động kém hiệu quả do cho các doanh nghiệp kém hiệu vay thị nguồn lực tài chính trong xã hội bị sử dụng lãng phí. Giống như đối với doanh nghiệp, nếu nền kinh tế không có khả năng loại bỏ những Ngân hàng kém hiệu quả trong nền kinh tế thì sẽ dẫn đến quá trình tích lũy sự kém hiệu quả trong nền kinh tế và là một nguy cơ dẫn đến khủng hoảng kinh tế - tài chính.

Theo Wibert Obascom “hệ thống Ngân hàng được xem là đang ở trong tình trạng khủng hoảng tài chính khi ít nhất là 50% Ngân hàng và các tổ chức tài chính vỡ nợ”

Tuy nhiên trong thực tế thì có thể chỉ cần một vài ngân hàng vỡ nợ nhưng đã có tác động mang tính chất dây chuyền (do mất niềm tin) dẫn đến tình trạng sụp đổ hàng loạt các Ngân hàng, tổ chức tài chính. Các yếu tố dẫn đến nguy cơ phá sản của các Ngân hàng và tổ chức tài chính:

Các doanh nghiệp – con nợ chính của Ngân hàng và các tổ chức tài chính

– kinh doanh thua lỗ và phá sản ngày càng gia tăng.

Nhu cầu rút vốn tăng lên đột ngột

Các ngân hàng tham gia đầu tư vào các dự án quá lạc quan.

Cơ chế giám sát của Ngân hàng Trung ương kém.

Sự can thiệp của chính phủ.

Luật pháp không cho phá sản

Áp lực của hiện đại hóa và cạnh tranh toàn cầu trên lĩnh vực dịch vụ Ngân hàng – Tài chính

Sự quản lý yếu kém của bản thân các Ngân hàng, công ty tài chính

![]()

![]()

![]()

Sự hiện đại hoá và toàn cầu hoá dịch vụ Ngân hàng - Tài chính toàn cầu

Ngân hàng KD, Công ty Tài chính:

- Cho các DN kém hiệu quả vay.

- Đánh giá bất động sản thế chấp giá cao.

- Nguồn vốn hoạt động chi phí cao rủi ro cao

Mất khả năng thanh toán

Luật pháp “không cho” phá sản

Mô hình “ Nguy cơ phá sản Ngân hàng”

Quản lý của Chính phủ

Cho vay

Cho vay

Rút vốn

Không trả được nợ

Môi trường cạnh tranh của các Ngân hàng. Công ty Tài chính không lành mạnh

Ngân hàng Trung ương

Không có bảo hiểm tiền gửi

Cho vay tái chiết khấu

Giám sát các Ngân hàng kinh doanh và Công ty tài chính

- Ngân hàng Công ty Tài chính nước ngoài

- Dân chúng

- Cổ đông

- Ngân hàng KD và Cty Tài chính trong nước

Rút vốn khi mất niềm tin vào khả năng chi trả của Ngân hàng KD, Công ty Tài chính

Quản lý của các Ngân hàng, Công ty Tài chính kém hiệu quả

Tỷ giá hối đoái tăng nhanh

Doanh nghiệp kinh doanh kém hiệu quả, sơ đồ 3.2

Phá sản

Chính phủ can thiệp để cho các DN vay, bảo lãnh doanh nghiệp kém hiệu quả

![]()

![]()

Sơ đồ 3. Mô hình “Nguy cơ phá sản Ngân hàng, Công ty Tài chính”

(Nguồn: GS.TS Nguyễn Thiện Nhân-Khủng hoảng kinh tế tài chính ở Châu Á 1997-1999)

1.1.4. Mô hình “ Nguy cơ quốc gia mất khả năng thanh toán”

Đầu tư nước ngoài và đầu tư từ ngân sách quốc gia là các công cụ, tiền đề để phát triển. Song trong những điều kiện nhất định, các loại đầu tư này có thể tạo ra nguy cơ mất khả năng thanh toán của một quốc gia.Nếu tỉ giá hối đoái gần như cố định, lãi suất tín dụng trong nước cao hơn đáng kể ở nước ngoài thì đầu tư tài chính vào nước chủ nhà sẽ có hiệu quả cao với các nhà đầu tư nước ngoài. Như vậy, đầu tư tài chính của nước ngoài càng tăng thì số lãi suất phải trả và được chuyển qua ngoại tệ ra nước ngoài sẽ càng cao, có tác dụng làm giảm dự trữ ngoại tệ một quốc gia, đồng thời nợ quốc gia sẽ gia tăng. Điều này tạo ra nguy cơ mất khả năng thanh toán của quốc gia.

Nếu các doanh nghiệp vay ngoại tệ ngắn hạn, lại đầu tư vào các công trình xây dựng nhà ở, văn phòng, đường xá, viễn thông là các ngành chỉ đem lại doanh thu ngoại tệ rất ít, thì khi nợ tới hạn phải trả, sẽ không có nguồn ngoại tệ. Đây chính là nguy cơ mất khả năng thanh toán do cơ cấu đầu tư bằng vốn vay không hợp lý.

Nếu vay nước ngoài qua con đường chính thức (ODA) mà nước chủ nhà lựa chọn các dự án kém hiệu quả thì khả năng hoàn vốn sẽ kém. Đến hạn phải trả, Chính phủ phải xuất ngoại tệ để trả hoặc vay tiếp để trả nợ cũ. Kết quả là dự trữ ngoại tệ giảm hoặc nợ nước ngoài của Chính phủ sẽ tăng.

Tỷ giá hối đoái cố định

Đầu tư tài chính của nước ngoài tăng

Trả lãi và chuyển ngoại tệ ra nước ngoài

Dự trữ ngoại tệ Quốc gia giảm

Nguy cơ quốc gia mất khả năng thanh toán

Cơ cấu đầu tư nước ngoài không lợp lý

Xuất dự trữ ngoại tệ để trả nợ đáo hạn

Thâm hụt cán cân tài khoản vãng lai CA

Nợ nước ngoài tăng (đầu tư tài chính, ODA)

Chi ngân sách lớn

Đầu tư từ ngân sách kém hiệu quả

GDP tăng chậm

Phát hành trái phiếu chính phủ

Ngân sách thâm hụt

Nợ trong nước của chính

Cho vay theo chỉ định của chính phủ

Phát hành tiền để chi ngân sách

Lạm phát, lãi suất tín dụng tăng

![]()

![]()

Vay nước ngoài tiền để trả nợ đáo hạn

Thẩm định dự án đầu tư kém

Đầu tư trong nước tăng chậm

Lãu suất tín dụng trong nước cao

Lựa chọn dự án ODA kém hiệu quả

Khả năng hoàn vốn kém

![]()

![]()

Khoá luận tốt nghiệp

Thân Thị Xuân - Nhật 6 K44H

12

Sơ đồ 4. Nguy cơ quốc gia mất khả năng thanh toán

(Nguồn: GS.TS Nguyễn Thiện Nhân-Khủng hoảng kinh tế tài chính ở Châu Á 1997-1999)

Khoá luận tốt nghiệp

1.1.5. Mô hình “các nguy cơ khủng hoảng và cơ chế phát sinh khủng hoảng kinh tế – tài chính”

Khủng hoảng chỉ có thể nổ ra khi bên trong nền kinh tế quốc gia đã tích lũy bốn nguy cơ khủng hoảng là:

- Sự kém hiệu quả của các doanh nghiệp

- Sự kém hiệu quả của các Ngân hàng, Công ty Tài chính

- Sự duy trì tỉ giá hối đoái gần như cố định

- Nguy cơ quốc gia mất khả năng thanh toán và khi bên ngoài có một số tác động quyết định là sự rút vốn tài chính của các nhà đầu tư nước ngoài.

Thân Thị Xuân - Nhật 6 K44H 13

Khủng hoảng

Khoá luận tốt nghiệp

Thân Thị Xuân - Nhật 6 K44H

Tích lũy nguy cơ khủng hoảng

Sự kém hiệu quả của các ngân hàng (Sơ đồ 3.2)

Sự kém hiệu quả của các doanh nghiệp (Sơ đồ 3.1)

Doanh nghiệp phá sản

Tác

động

4 chậm

Tỷ giá hối đoái gần như cố định (Sơ đồ 3.3)

Ngân hàng phá sản hàng loạt

14

Nguy cơ quốc gia mất khả năng thanh toán (Sơ đồ 3.4)

Tác

Phá giá nội tệ

dây chuyền

Các nhà đầu tư nước ngoài rút vốn (Ngân hàng, công ty tài chính, doanh nghiệp)

động

2

Nội tệ mất, giá nhanh, (tỷ giá hối đoái tăng)

1

Tác động rất

nhanh

3

Người dân rút tiền tiết kiệm, mua ngoại tệ, vàng

Tác động nhanh

Tác động nhanh

Ảnh hưởng do các nhà đầu tư nước ngoài và các nước khủng hoảng gây ra

Các nước bị khủng hoảng

Sơ đồ 5. Mô hình “các nguy cơ khủng hoảng và cơ chế phát sinh khủng hoảng kinh tê –

(Nguồn: GS.TS Nguyễn Thiện Nhân-Khủng hoảng kinh tế tài chính ở Châu Á 1997-1999)

1.2. Diễn biến, tính chất, nguyên nhân của cuộc khủng hoảng hiện nay

Khủng hoảng tài chính bắt nguồn từ Mỹ đã đạt đến cao trào trong thời gian gần đây và đang có xu hướng ngày càng trầm trọng và lan rộng, hình thành cuộc khủng hoảng mang tính toàn cầu. Dự đoán kinh tế toàn cầu sẽ đi vào suy thoái kéo dài dưới tác động của khủng hoảng tài chính hiện tại. Tăng trưởng kinh tế toàn cầu có thể chỉ còn 2,5% trong năm 2009 so với 3,8% trong năm 2008.

Có thể nói cuộc khủng hoảng lần này là sự kết hợp của tất cả các mô hình ở trên, trước tiên chúng ta sẽ xem xét diễn biến của cuộc khủng hoảng.

1.2.1. Diễn biến của cuộc khủng hoảng

Cuộc khủng hoảng tài chính tồi tệ ”hàng trăm năm mới có một lần”, theo lời ông Alan Sreenspan, cựu chủ tịch Cục Dự Trữ Liên Bang (FED), đã được dự báo từ năm 2006. Tuy nhiên, dự đoán cũng như phân tích của nhiều nhà kinh tế đã không đủ sức thuyết phục để các cơ quan tài chính quyền lực nhất tại Mỹ và Châu Âu có biện pháp đề phòng. Nguyên nhân trực tiếp của cơn địa chấn tài chính bắt nguồn từ khủng hoảng tín dụng và nhà đất tại Mỹ. Bong bóng bất động sản càng lúc càng phình to đã đặt thị trường nhà đất và tiếp đó là tín dụng tại Mỹ cũng như nhiều quốc gia châu Âu vào thế nguy hiểm. Cho vay dưới chuẩn tăng mạnh là khởi điểm cho quả bong bóng tại thị trường nhà đất. Các ngân hàng cho vay cầm cố bất động sản mà không quan tâm tới khả năng chi trả của khách hàng. Dư nợ trong lĩnh vực này tăng mạnh từ 160 tỷ USD năm 2001 lên 540 tỷ USD vào năm 2004 và bùng nổ thành 1.300 tỷ USD vào năm 2007. Theo ước tính vào cuối quí III năm 2008 hơn một nửa giá trị thị trường nhà đất Mỹ là tiền đi vay với một phần ba các khoản nợ là khó đòi. Trước đó, để đối phó với lạm phát, FED đã liên tiếp tăng lãi suất từ 1% vào giữa năm 2004 lên 5,25% vào giữa năm 2006 khiến lãi vay phải trả trở thành áp lực quá lớn đối với người mua nhà. Họ không thể trả được nợ vay và nhà thì bị tịch biên. Thị trường bất động sản bắt đầu đóng băng và giá nhà đất bị sụt giảm mạnh. Cuộc khủng hoảng từ đó lan từ thị trường bất động sản sang thị trường tín dụng và cuối cùng dẫn tới khủng hoảng tài chính tại Mỹ và tràn sang nhiều nước châu Âu, khiến nhiều công ty lớn phá sản.

Nạn nhân đầu tiên của cơn bão tài chính là Country Financial, tập đoàn tài chính từng nắm giữ 20% thị trường cho vay bất động sản Mỹ, chỉ trong vài tháng, đã bị đẩy đến sát bờ vực phá sản do nợ khó đòi vào tháng 8/2007. Đến tháng 1/2008, ngân hàng lớn nhất nước Mỹ về giá trị vốn hóa và tiền gửi, Bank of America, đã mua lại Country Financial với giá 4 tỷ USD. Sau đó một tháng đến lượt Northern