![]() Khi thực nộp thuế GTGT của hàng nhập khẩu vào Ngân sách Nhà nước, ghi: Nợ TK 3331 - Thuế GTGT phải nộp (33312)

Khi thực nộp thuế GTGT của hàng nhập khẩu vào Ngân sách Nhà nước, ghi: Nợ TK 3331 - Thuế GTGT phải nộp (33312)

Có các TK 111, 112,. . .

Kế toán thuế GTGT được khấu trừ

Cuối kỳ, kế toán tính, xác định số thuế GTGT được khấu trừ với số thuế GTGT đầu ra và số thuế GTGT phải nộp trong kỳ:

- Số thuế GTGT được khấu trừ trong kỳ được chuyển trừ vào số thuế GTGT đầu ra, ghi: Nợ TK 3331 - Thuế GTGT phải nộp (33311)

Có TK 133 - Thuế GTGT được khấu trừ.

- Số thuế GTGT thực nộp vào NSNN, khi nộp ghi: Nợ TK 3331 - Thuế GTGT phải nộp (33311) Có các TK 111, 112,. . .

Kế toán thuế GTGT được giảm,trừ

![]() Nếu số thuế GTGT được giảm, được trừ vào số thuế GTGT phải nộp trong kỳ, ghi: Nợ TK 3331 - Thuế GTGT phải nộp (33311)

Nếu số thuế GTGT được giảm, được trừ vào số thuế GTGT phải nộp trong kỳ, ghi: Nợ TK 3331 - Thuế GTGT phải nộp (33311)

Có TK 711 - Thu nhập khác.

![]() Nếu số thuế GTGT được giảm, được NSNN trả lại bằng tiền, ghi: Nợ các TK 111, 112,. . .

Nếu số thuế GTGT được giảm, được NSNN trả lại bằng tiền, ghi: Nợ các TK 111, 112,. . .

Có TK 711 - Thu nhập khác.

1.2.3. Kế toán thuế TNDN

1.2.3.1. Nguyên tắc hạch toán

- Số thuế thu nhập doanh nghiệp phải nộp trong năm được ghi nhận vào chi phí thuế thu nhập doanh nghiệp hiện hành; Số thuế thu nhập doanh nghiệp tạm phải nộp trong năm lớn hơn số thuế thu nhập doanh nghiệp phải nộp xác định khi kết thúc năm tài chính được ghi giảm chi phí thuế thu nhập doanh nghiệp hiện hành và giảm trừ vào số thuế thu nhập doanh nghiệp phải nộp.

- Số thuế thu nhập doanh nghiệp phải nộp của các năm trước do doanh nghiệp tự xác định lớn hơn số thuế thu nhập doanh nghiệp phải nộp do phát hiện sai sót không trọng yếu được ghi giảm chi phí thuế thu nhập doanh nghiệp hiện hành và được giảm trừ vào số thuế thu nhập doanh nghiệp phải nộp.

– Doanh nghiệp được điều chỉnh số dư đầu năm Tài khoản 3334 “Thuế TNDN” và tài khoản 421 “Lợi nhuận chưa phân phối” (TK 4211 - Lợi nhuận chưa phân phối năm

trước) đối với số thuế thu nhập doanh nghiệp phải nộp thêm hoặc số thuế thu nhập doanh nghiệp phải nộp giảm của các năm trước do áp dụng hồi tố thay đổi chính sách kế toán hoặc điều chỉnh hồi tố sai sót trọng yếu của các năm trước.

1.2.3.2. Chứng từ kế toán

Hồ sơ của loại thuế này chính là toàn bộ sổ sách kế toán, tài liệu kế toán của doanh nghiệp. Từ hồ sơ pháp lý, hồ sơ nhân sự cho đến hệ thống tài chinh - kế toán.

1.2.3.3. Tài khoản sử dụng

Kế toán thuế TNDN sử dụng các Tài khoản sau đây: Tài khoản 3334 - Thuế thu nhập doanh nghiệp

Tài khoản 421 - Lợi nhuận chưa phân phối

Tài khoản 3334 dùng để phản ánh số thuế TNDN phải nộp và tình hình nộp thuế TNDN vào NSNN.

![]() Hạch toán Tài khoản 3334 cần thực hiện một số quy định sau:

Hạch toán Tài khoản 3334 cần thực hiện một số quy định sau:

Tài khoản 3334 được áp dụng cho tất cả các doanh nghiệp thuộc mọi ngành, mọi thành phần kinh tế.

Doanh nghiệp có trách nhiệm nộp tờ kê khai thuế TNDN cho cơ quan thuế. Hàng quý doanh nghiệp tạm nộp số thuế của quý đầy đủ, đúng hạn vào Ngân sách Nhà nước theo thông báo nộp thuế của cơ quan thuế.

![]() Kết cấu và nội dung phản ánh của TK 3334

Kết cấu và nội dung phản ánh của TK 3334

TK 3334 | Bên Có | |

- Số thuế TNDN đã nộp vào NSNN | - Số thuế TNDN phải nộp | |

- Số thuế TNDN được miễn giảm trừ vào số phải nộp | ||

- Số chênh lệch giữa thuế TNDN phải nộp theo thông báo hàng quý của cơ quan thuế lớn hơn số thuế TNDN thực tế phải nộp khi báo cáo quyết toán thuế năm được duyệt. | ||

Số dư bên Nợ: Số thuế TNDN đã nộp lớn hơn số phải nộp (số thuế nộp thừa). | Số dư bên Có: Số thuế TNDN còn phải nộp và NSNN | |

Có thể bạn quan tâm!

-

Căn Cứ Và Phương Pháp Tính Thuế Tndn

Căn Cứ Và Phương Pháp Tính Thuế Tndn -

Nhiệm Vụ Của Kế Toán Thuế Trong Doanh Nghiệp

Nhiệm Vụ Của Kế Toán Thuế Trong Doanh Nghiệp -

Kế toán thuế giá trị gia tăng và thuế thu nhập doanh nghiệp tại Công ty liên doanh điều hành Hoàng Long - 5

Kế toán thuế giá trị gia tăng và thuế thu nhập doanh nghiệp tại Công ty liên doanh điều hành Hoàng Long - 5 -

Mối Quan Hệ Liên Kết Với Các Đơn Vị Khác Trong Hoạt Động Của Công Ty

Mối Quan Hệ Liên Kết Với Các Đơn Vị Khác Trong Hoạt Động Của Công Ty -

Trích Bảng Cân Đối Kế Toán Từ Phần Mềm Của Công Ty Hoàng Long

Trích Bảng Cân Đối Kế Toán Từ Phần Mềm Của Công Ty Hoàng Long -

Chênh Lệch Thuế Gtgt Đầu Vào Của Thuế Nhà Thầu Nước Ngoài

Chênh Lệch Thuế Gtgt Đầu Vào Của Thuế Nhà Thầu Nước Ngoài

Xem toàn bộ 98 trang tài liệu này.

1.2.3.4 Phương pháp hạch toán

- Hàng quý, khi xác định thuế thu nhập doanh nghiệp tạm phải nộp theo quy định của Luật thuế thu nhập doanh nghiệp, kế toán phản ánh số thếu thu nhập doanh nghiệp hiện hành tạm phải nộp vào ngân sách Nhà nước vào chi phí thuế thu nhập doanh nghiệp hiện hành, ghi:

Nợ TK 8211 - Chi phí thuế thu nhập doanh nghiệp hiện hành Có TK 3334 - Thuế thu nhập doanh nghiệp.

Khi nộp thuế thu nhập doanh nghiệp vào NSNN, ghi: Nợ TK 3334 - Thuế thu nhập doanh nghiệp Có các TK 111, 112…

- Cuối năm tài chính, căn cứ vào số thuế thu nhập doanh nghiệp thực tế phải nộp theo tờ khai quyết toán thuế hoặc số thuế do cơ quan thuế thông báo phải nộp:

+ Nếu số thuế thu nhập doanh nghiệp thực tế phải nộp trong năm lớn hơn số thuế thu nhập doanh nghiệp tạm phải nộp, kế toán phản ánh bổ sung số thuế thu nhập doanh nghiệp hiện hành còn phải nộp, ghi:

Nợ TK 8211 - Chi phí thuế thu nhập doanh nghiệp hiện hành Có TK 3334 - Thuế thu nhập doanh nghiệp.

Khi nộp thuế thu nhập doanh nghiệp vào NSNN, ghi: Nợ TK 3334 - Thuế thu nhập doanh nghiệp

Có các TK 111,112. . .

+ Nếu số thuế thu nhập doanh nghiệp thực tế phải nộp trong năm nhỏ hơn số thuế thu nhập doanh nghiệp tạm phải nộp, kế toán ghi giảm chi phí thuế thu nhập doanh nghiệp hiện hành, ghi:

Nợ TK 3334 - Thuế thu nhập doanh nghiệp

Có TK 8211 - Chi phí thuế thu nhập doanh nghiệp hiện hành.

- Kết chuyển chi phí thuế thu nhập hiện hành, ghi:

+ Nếu TK 8211 có số phát sinh Nợ lớn hơn SPS Có thì số chênh lệch, ghi: Nợ TK 911 - Xác định kết quả kinh doanh

Có TK 8211 - Chi phí thuế thu nhập doanh nghiệp hiện hành.

+ Nếu TK 8211 có số phát sinh Nợ < số phát sinh Có thì số chênh lệch, ghi: Nợ TK 8211 - Chi phí thuế thu nhập doanh nghiệp hiện hành

Có TK 911 - Xác định kết quả kinh doanh.

- Kết chuyển kết quả từ hoạt động kinh doanh sau khi trừ đi chi phí thuế TNDN hiện hành:

Nợ TK 911 - Xác định kết quả kinh doanh

Có TK 421 - Lợi nhuận chưa phân phối năm nay (4212).

1.2.4. Tổ chức sổ sách kế toán đối với thuế GTGT và thuế TNDN

Việc tổ chức hệ thống sổ kế toán phụ thuộc vào hình thức kế toán mà doanh nghiệp áp dụng.

- Đơn vị áp dụng tính thuế GTGT theo phương pháp trực tiếp sử dụng sổ.

+ Sổ theo dõi thuế GTGT (Mẫu số S01-DN)

+ Bảng kê hóa đơn, chứng từ hàng hóa, dịch vụ mua vào bán ra.

+ Đơn vị áp dụng tính thuế GTGT theo phương pháp khấu trừ sử dụng sổ.

+ Sổ theo dõi chi tiết thuế GTGT được hoàn lại. (Mẫu số S02-DN)

+ Số chi tiết thuế GTGT được miễn giảm (Mẫu số S03-DN) Ngoài ra chế độ kế toán còn bổ sung:

- Đối với những doanh nghiệp áp dụng hình thức sổ kế toán Nhật ký chứng từ, TK 133 và TK 3331 được theo dõi phản ánh trên Nhật ký chứng từ số 10.

- Đối với những doanh nghiệp áp dụng hình thức sổ kế toán Nhật ký sổ cái, thì nhật ký sổ cái được mở thêm 4 cột để phản ánh tài khoản 133 và tài khoản 3331.

- Đối với những doanh nghiệp áp dụng hình thức sổ kế toán Nhật ký chung hoặc chứng từ ghi sổ thì TK 3331, TK 133 được theo dõi trên sổ cái mở cho từng tài khoản.

Theo quy định hiện nay liên quan đến chi phí thuế, Doanh nghiệp phải mở các Bảng, Sổ kế toán sau đây để theo dõi:

- Bảng xác định chệnh lệch tạm thời chịu thuế, Bảng xác định thuế thu nhập hoãn lại phải trả; Bảng xác định chênh lệch tạm thời được khấu trừ, Bảng theo dõi chênh lệch tạm thời được khấu trừ chưa sử dụng, Bảng xác định Tài sản thuế thu nhập hoãn lại. Mẫu các Bảng và cách ghi chép số liệu đã được hướng dẫn tại Thông tư số 20/2006/TT-BTC ngày 20/03/2006 của Bộ tài chính.

- Sổ cái TK 243 – Tài sản thuế thu nhập hoãn lại và Sổ chi tiết cho từng loại Tài sản, từng khoản Nợ phải trả, từng giao dịch

- Sổ cái TK 347 - Thuế thu nhập hoãn lại phải trả và Sổ chi tiết cho từng Tài sản, từng khoản Nợ phải trả, từng giao dịch.

- Sổ cái TK 821 – Chi phí thuế thu nhập doanh nghiệp và Sổ chi tiết TK 8211 – Chi phí thuế TNDN hiện hành, TK 8212- Chi phí thuế TNDN hoãn lại.

Trình bày chi phí thuế thu nhập doanh nghiệp trong báo cáo tài chính.

Trình bày trong Bảng Cân đối kế toán

Tài sản thuế thu nhập hoãn lại được trình bày trong chỉ tiêu “Tài sản thuế thu nhập hoãn lại” – Mã số 262 trên Bảng cân đối kế toán. Số liệu để ghi vào chỉ tiêu này được căn cứ vào số dư Nợ Tài khoản 243 “Tài sản thuế thu nhập hoãn lại”, trên Sổ Cái.

Thuế thu nhập hoãn lại phải trả được trình bày trong chỉ tiêu “Thuế thu nhập hoãn lại phải trả” – Mã số 335 trên Bảng cân đối kế toán. Số liệu để ghi vào chỉ tiêu này được căn cứ vào số dư Có Tài khoản 347 – “Thuế thu nhập hoãn lại phải trả”, trên Sổ Cái.

Trình bày Báo cáo kết quả hoạt động kinh doanh.

Chi phí thuế thu nhập doanh nghiệp được trình bày thành 2 chỉ tiêu: “Chi phí thuế thu nhập doanh nghiệp hiện hành – Mã số 51” và “Chi phí thuế thu nhập doanh nghiệp hoãn lại – Mã số 52” trong Báo cáo kết quả hoạt động kinh doanh.

Chi phí thuế thu nhập doanh nghiệp hiện hành – Mã số 51 - phản ánh chi phí thuế thu nhập doanh nghiệp hiện hành phát sinh trong năm báo cáo. Số liệu để ghi vào chỉ tiêu này được căn cứ vào tổng số phát sinh bên Có Tài khoản 8211 “Chi phí thuế thu nhập doanh nghiệp hiện hành” đối ứng với bên Nợ TK 911 “Xác định kết quả kinh doanh” trên sổ kế toán chi tiết TK 8211, hoặc căn cứ vào số phát sinh bên Nợ TK 8211 đối ứng với bên Có TK 911 trong kỳ báo cáo trên sổ kế toán chi tiết TK 8211, (trường hợp này số liệu được ghi vào chỉ tiêu này bằng số âm dưới hình thức ghi trong ngoặc đơn (...)).

Chi phí thuế thu nhập doanh nghiệp hoãn lại phản ánh chi phí thuế thu nhập doanh nghiệp hoãn lại hoặc thu nhập thuế thu nhập doanh nghiệp hoãn lại phát sinh trong năm báo cáo. Số liệu để ghi vào chỉ tiêu này được căn cứ vào tổng số phát sinh bên Có Tài khoản 8212 “Chi phí thuế thu nhập doanh nghiệp hoãn lại” đối ứng với bên Nợ TK 911 “Xác định kết quả kinh doanh” trên sổ kế toán chi tiết TK 8212, hoặc căn cứ vào số phát sinh bên Nợ TK 8212 đối ứng với bên Có TK 911 trong kỳ báo cáo, trên sổ kế toán chi tiết TK 8212 (trường hợp này số liệu được ghi vào chỉ tiêu này bằng số âm dưới hình thức ghi trong ngoặc đơn (...)). Báo cáo kết quả hoạt động kinh doanh

Trình bày Bản thuyết minh báo cáo tài chính.

Doanh nghiệp phải giải trình riêng rẽ các thông tin sau trong Bản thuyết minh báo cáo tài chính:

- Tổng số thuế thu nhập doanh nghiệp hiện hành và thuế thu nhập hoãn lại liên quan đến các khoản mục được ghi nhận vào vốn chủ sở hữu;

- Giải thích mối quan hệ giữa chi phí (hoặc thu nhập) thuế thu nhập doanh nghiệp và lợi nhuận kế toán theo một hoặc cả hai hình thức sau:

+ Đối chiếu bằng số giữa chi phí (hoặc thu nhập) thuế TNDN và tích số của lợi nhuận kế toán nhân (x) với thuế suất áp dụng; hoặc

+ Đối chiếu bằng số giữa thuế suất hiệu quả bình quân với thuế suất áp dụng.

- Giá trị (ngày đáo hạn, nếu có) của các chênh lệch tạm thời được khấu trừ, lỗ tính thuế chưa sử dụng và các ưu đãi thuế chưa sử dụng mà chưa tài sản thuế thu nhập hoãn lại nào được ghi nhận vào Bảng cân đối kế toán;

- Chênh lệch tạm thời, mỗi loại lỗ tính thuế chưa sử dụng cũng như các ưu đãi thuế chưa sử dụng; - Giá trị của tài sản thuế thu nhập hoãn lại và thuế thu nhập hoãn lại phải trả được ghi nhận trên Bảng cân đối kế toán của từng năm sử dụng;

- Giá trị thu nhập hoặc chi phí thuế TNDN hoãn lại được ghi nhận vào Báo cáo kết quả hoạt động kinh doanh, nếu điều này không được phản ánh rõ từ các thay đổi của các giá trị được ghi nhận trong Bảng cân đối kế toán;

Doanh nghiệp phải trình bày giá trị của tài sản thuế thu nhập hoãn lại và bằng chứng cho việc ghi nhận, khi:

- Việc sử dụng tài sản thuế thu nhập hoãn lại phụ thuộc vào lợi nhuận tính thuế trong tương lai vượt quá mức lợi nhuận phát sinh từ việc hoàn nhập các chênh lệch tạm thời chịu thuế hiện tại;

- Doanh nghiệp chịu lỗ trong năm hiện hành hoặc năm trước do qui định pháp lý về thuế mà tài sản thuế hoãn lại có liên quan.

CHƯƠNG 2: THỰC TRẠNG KẾ TOÁN THUẾ GTGT VÀ THUẾ TNDN TẠI CÔNG TY LIÊN DOANH ĐIỀU HÀNH HOÀNG LONG

2.1. Giới thiệu khái quát về Công ty Liên doanh Điều hành Hoàng Long.

2.1.1. Tóm lược quá trình hình thành và phát triển

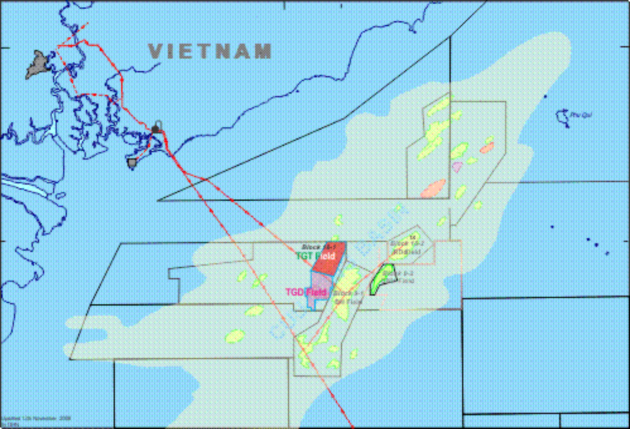

Công ty Liên doanh Điều hành Hoàng Long (HLJOC) được thành lập bởi liên doanh giữa Công ty Giám sát Hợp đồng Chia Sản Phẩm (PVSC), Công ty SOCO Việt Nam (SOCO), Công ty Amerada Hess Việt Nam (HESS) và Công ty OPECO Việt Nam (OPECO) trên cơ sở Hợp đồng Dầu khí Lô 16-1 được chính thức ký kết vào ngày 8/11/1999 và có hiệu lực từ ngày 8/12/1999.

Ngày 16/4/2002, OPECO đã chuyển một phần cổ phần cho Công ty HESS. Ngày 14/6/2002, Công ty HESS chuyển 13,5% cổ phần cho Công ty PTTEP, và vào ngày 14/11/2002, Công ty HESS đã chuyển nhượng toàn bộ phần còn lại của cổ phần cho Công ty SOCO và Công ty PTTEP.

Hình 2.1. Bản Đồ Phân Lô

Các đối tác hiện tại của Hợp đồng Dầu khí Lô 16-1 với phần trăm vốn cổ phần:

Công ty SOCO Việt Nam (SOCO) | : 28.5% |

Công ty Thăm dò và Khai thác Dầu khí PTT (PTTEP) | : 28.5% |

Công ty OPECO Việt Nam (OPECO) | : 2.0% |

Tổng Công ty Thăm dò Khai thác Dầu khí (PVEP) (PVSC trước kia)

Văn phòng chính của Công ty đặt tại Thành phố Hồ Chí Minh với một căn cứ hậu cần tại thành phố Vũng Tàu và hơn một trăm nhân viên đang làm việc.

2.1.2. Chức năng và lĩnh vực hoạt động

Công ty được thành lập chủ yếu để thực hiện HĐDK liên quan đến hoạt động thăm dò, thẩm định, phát triển và sản xuất dầu thô và khí thiên nhiên ở Lô 16- 1 ngoài khơi thềm lục địa Việt Nam. Công ty là một tổ chức pháp nhân chịu trách nhiệm thực hiện hoạt động chỉ trên danh nghĩa là đại diện của các nhà thầu theo các điều khoản và điều kiện của Hợp đồng dầu khí đã ký kết, và không được thành lập để tạo ra lợi nhuận. JOC sẽ chỉ là một đại lý của các Bên Nhà thầu và sẽ không có bất kỳ thẩm quyền độc lập nào để ràng buộc các Bên Nhà thầu, trừ phi được ủy quyền cụ thể theo Hợp đồng dầu khí đã ký (15/01/1999).

HLJOC đã khoan 20 giếng (gồm 14 giếng thăm dò và 6 giếng thẩm định) đã cho kết quả tại Mỏ Tê Giác Trắng (TGT) và tiềm năng tại Mỏ Tê Giác Đen (TGD).