sản phẩm của ngành GCPM nước ta.

Biểu đồ 3: Cơ cấu sản phẩm phần mềm của Việt Nam năm 2009

Nguồn: Báo cáo “Một vài khía cạnh về bức tranh công nghệ thông tin, công nghệ phần mềm Việt Nam 2009”

Nhìn vào biểu đồ ta thấy trong cơ cấu xuất khẩu phần mềm của Việt Nam phần mềm ứng dụng chiếm tỷ trọng lớn nhất tới 67%, tiếp theo đó là phần mềm lập trình 25%, phần mềm hệ thống khiêm tốn nhất với chỉ 8%. Điều này cũng dễ hiểu bởi vì hiện nay, Mỹ là quốc gia thâu tóm đại đa số phần mềm hệ thống trên toàn cầu.

Bảng 6: Một số loại phần mềm ứng dụng chủ yếu

Tỷ trọng trong phần mềm ứng dụng | |

Kế toán tài chính | 33.50% |

Quản trị cơ sở dữ liệu | 19% |

Mạng cộng tác | 21.80% |

Quản lý chung | 25.70% |

Có thể bạn quan tâm!

-

Khái Quát Tình Hình Sản Xuất Hàng Gia Công Xuất Khẩu Ở Việt Nam

Khái Quát Tình Hình Sản Xuất Hàng Gia Công Xuất Khẩu Ở Việt Nam -

Thông Tin Máy Móc Thiết Bị Trong Ngành

Thông Tin Máy Móc Thiết Bị Trong Ngành -

Kim Ngạch Xuất Khẩu Dệt May Của Việt Nam Theo Mặt Hàng

Kim Ngạch Xuất Khẩu Dệt May Của Việt Nam Theo Mặt Hàng -

Mục Tiêu Phát Triển Ngành Dệt May Giai Đoạn 2010 - 2020

Mục Tiêu Phát Triển Ngành Dệt May Giai Đoạn 2010 - 2020 -

Định Hướng Phát Triển Cho Ngành Gia Công Phần Mềm

Định Hướng Phát Triển Cho Ngành Gia Công Phần Mềm -

Hoạt động gia công xuất khẩu và ý nghĩa của nó tới hoạt động xuất khẩu của Việt Nam - 11

Hoạt động gia công xuất khẩu và ý nghĩa của nó tới hoạt động xuất khẩu của Việt Nam - 11

Xem toàn bộ 104 trang tài liệu này.

Nguồn: Báo cáo “Một vài khía cạnh về bức tranh công nghệ thông tin, công nghệ phần mềm Việt Nam 2009”

2. Các thị trường hàng gia công ở Việt Nam

Xuất hiện với tư cách là một nước GCXK, hàng hóa từ Việt Nam được đưa ra nước ngoài thông qua các con đường chủ yếu là gia công cho nhà sản xuất nước đó hoặc gia công chuyển tiếp nhờ một quốc gia thứ ba hoặc gắn thương hiệu bởi các tập đoàn bán lẻ. Từ đây hàng hóa được phân phối tới hệ thống các siêu thị, cửa hàng ở nước ngoài và trực tiếp đến tay người tiêu dùng.

Nhà sản xuất Việt Nam

Sơ đồ 1: Phương thức lưu chuyển hàng gia công

Quốc gia thứ 3

(Đài Loan, Singapore, Hồng Kông, Đức…)

Các công ty bán lẻ và cửa hàng nhỏ

Nhà sản xuất nước ngoài

Người tiêu dùng

nước ngoài

2.1 Thị trường hàng dệt may

Hàng dệt may Việt Nam đã có mặt ở nhiều nơi trên thế giới. Ngoài Mỹ, EU, Nhật Bản là các thị trường chính thì các sản phẩm của chúng ta đã có mặt ở các những quốc gia vốn được xem có thế mạnh về dệt may như Thái Lan, Indonesia, Hồng Kông, Trung Quốc, Philipin hay như ở những quốc gia xa xôi như Ả-rập-xê- út, Nam Phi, Ucraina…

Biểu đồ 4: Cơ cấu thị trường hàng dệt may Việt Nam giai đoạn 2005-2009

Nguồn: Tổng hợp của người viết từ báo cáo của Vũ Ngọc Lan (2008) và thống kê của hiệp hội dệt may Việt Nam (2009)

Kể từ sau Hiệp định Thương mại Việt – Mỹ và đặc biệt khi Việt Nam trở thành viên chính thức của WTO, thị trường và thị phần xuất khẩu hàng may mặc của Việt Nam ngày càng phát triển. Trong đó, Mỹ vẫn là thị trường xuất khẩu chính của dệt may Việt Nam, chiếm 54% tổng kim ngạch trong đó gia công chiếm 70%. EU với khoảng 33% nhưng trong đó 80% là hàng gia công. Mặc dù kim ngạch xuất khẩu tăng lên rất nhanh, nhưng xuất khẩu hàng dệt may của Việt Nam sang EU cũng gặp không ít những khó khăn do thiếu bạn hàng tiêu thụ trực tiếp, không ký được hợp đồng xuất khẩu trực tiếp với các bạn hàng EU. Phần gia công cho các nước khác (không thuộc ASEAN) xuất sang EU thì không được hưởng ưu đãi thuế quan dành cho Việt Nam. Số lượng hàng hóa EU dành cho Việt Nam còn quá thấp so với nhiều nước và khu vực (chỉ bằng 5% của Trung Quốc, 10% - 20% của các nước ASEAN). Sản phẩm xuất khẩu chỉ tập trung vào một số sản phẩm truyền thống như áo Jackét, áo sơ mi và quần tây (Nguyệt Quế, 2009, “Xuất khẩu hàng hóa Việt Nam vào thị trường EU”). Thị trường Nhật Bản đứng thứ ba với con số khiêm tốn hơn 8,5% và 90% hàng hóa vào thị trường này là hàng gia công. Sở dĩ tỷ lệ gia công hàng hóa vào thị trường này lại lớn như vậy vì Nhật Bản chỉ áp dụng mức thuế 0% cho hàng dệt may nếu các doanh nghiệp trong nước phải đáp ứng được hai yêu cầu là hàng hóa phải được sản xuất, gia công tại Việt Nam và nguồn gốc xuất xứ

nguyên vật liệu phải từ Việt Nam, Nhật, ASEAN, trừ 4 nước Indonesia, Philippine, Campuchia, Thái Lan.

2.2 Thị trường hàng da giày

Kể từ năm 2000 trở đi, da giày của Việt Nam ngày càng mở rộng mức độ ảnh hưởng của mình với thị trường thế giới. Thị trường chính của da giày Việt Nam theo thứ tự lần lượt là EU, Mỹ, Nhật Bản và các thị trường khác. Cụ thể trong EU, các quốc gia như Anh, Đức, Bỉ, Hà Lan, Pháp và Ý là những đối tác chính của chúng ta.

Biểu đồ 5: Cơ cấu thị trường ngành da giày (%)

Nguồn: Hiệp hội da giày Việt Nam (2009)

Biểu đồ cũng chỉ ra mức độ tương quan giữa các thị trường cũng có nhiều thay đổi khi tỷ trọng hàng da giày Việt Nam sang EU giảm qua các năm còn sang thị trường Mỹ lại có xu hướng tăng. Lý do là bởi vì vào năm 2005, EU đã điều tra và áp đặt mức thuế chống bán phá giá lên mặt hàng giày mũi da của Việt Nam khiến lượng sản phẩm vào thị trường này bị giảm sút. Trong thời gian những năm gần đây, da giày Việt Nam vào các thị trường khác cũng tăng lên đáng kể từ mức

14% năm 2005 lên 23% năm 2009.

2.3 Thị trường hàng gia công phần mềm

Sản phẩm phần mềm của Việt Nam đã được xuất đi rất nhiều thị trường. Các thị trường lớn của GCPM Việt Nam hiện nay là Bắc Mỹ, Nhật Bản, EU.

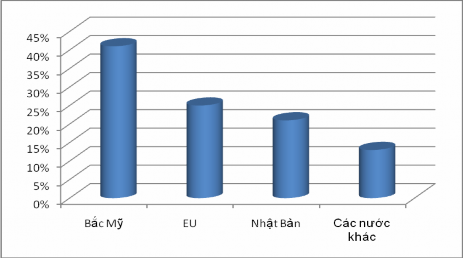

Biểu đồ 6: Các thị trường xuất khẩu gia công phần mềm Việt Nam giai đoạn 2005-2009

Nguồn: Tổng hợp của người viết từ báo cáo của Chu Tiến Dũng (2009) và văn phòng Vinasa (2009)

Bắc Mỹ (đặc biệt là thị trường Hoa Kỳ) được xem là những đối tác tự nhiên, phát triển ngay từ đầu những năm 1997 khi mà Việt Nam bắt đầu xuất khẩu phần mềm. Sau nhiều năm im ắng so với thị trường Nhật Bản và Bắc Mỹ, vào năm 2008 đánh dấu những bước tiến đầu tiên cho định hướng mới của các doanh nghiệp phần mềm Việt Nam bằng việc thâm nhập thị trường châu Âu. Khởi đầu là việc Chính phủ Đan Mạch tài trợ cho VINASA dự án nâng cao năng lực hoạt động trong 3 năm 2008 – 2011, tiếp đó là đoàn doanh nghiệp phần mềm tham dự Triển lãm CNTT lớn nhất thế giới tại CeBIT (Đức) và giành được các hợp đồng. Đến tháng 11/2008 Đại sứ quán Phần Lan và VINASA phối hợp tổ chức đoàn doanh nghiệp phần mềm sang Phần Lan hứa hẹn nhiều cơ hội hợp tác mới với thị trường Bắc Âu. Nhật Bản có vị trí chiến lược đối với ngành công nghiệp phần mềm Việt Nam ở những khía cạnh: là thị trường xuất khẩu chính, đối tác chuyển giao công nghệ và giúp nâng cao năng lực của các doanh nghiệp phần mềm nội địa, đồng thời là khách hàng lâu dài

của ngành này. Tuy nhiên thị phần của Việt Nam hiện chỉ là 0,5%, rất nhỏ bé so với Trung Quốc (85%) và Ấn Độ (khoảng 14%). Tại các thị trường này, Việt Nam đang vấp phải sự canh tranh khốc liệt từ Trung Quốc, Ấn Độ, Philipin có ưu thế vượt trội hơn về nguồn lực, trình độ tiếng Anh. Hiện nay, các doanh nghiệp nước ta đang tìm cách mở rộng thị trường bằng việc hướng tới các thị trường trong khu vực châu Á như Hàn Quốc, Singapore…

Qua các phân tích trên có thể thấy rằng Mỹ, EU và Nhật Bản là các thị trường chính của Việt Nam trong cả ba mặt hàng. Việc xâm nhập vào thị trường Mỹ và Nhật Bản đã thuận lợi hơn rất nhiều so với trước đây sau một loạt hiệp định thương mại được ban hành. Trong khi đó việc tạo dựng chỗ đứng tại EU khó khăn hơn do EU đang áp dụng hạn ngạch với mặt hàng dệt may và da giày của Việt Nam, bên cạnh đó xu hướng tiêu dùng hàng nội khối đang trở nên phổ biến hơn tại khu vực này. Vì vậy, các doanh nghiệp Việt Nam cần phải nỗ lực nhiều hơn nữa để tăng khối lượng xuất khẩu sang các thị trường này.

3. Kim ngạch xuất khẩu

Tính đến trước năm 2009 là năm khủng hoảng kinh tế lan rộng, kim ngạch xuất khẩu trong 3 mặt hàng của Việt Nam đều tăng. Các sản phẩm da giày, dệt may và phần mềm vẫn duy trì tỷ lệ gia công cao. Số liệu sau đây thể hiện cho điều đó: Bảng 7: Kim ngạch từ hoạt động xuất khẩu và gia công hàng dệt may qua các năm

Đơn vị: Triệu USD

Kim ngạch XK | Tỷ lệ gia công | Kim ngạch từ gia công | |

2005 | 4838 | 85% | 4112.3 |

2006 | 5927 | 83% | 4919.5 |

2007 | 7780 | 79% | 6146 |

2008 | 9130 | 65% | 5934.5 |

2009 | 9108 | 59% | 5374 |

Nguồn: Tổng hợp của người viết từ trang web của Hiệp hội dệt may Việt Nam và của Vũ Ngọc Lan (2008)

Dựa vào bảng trên ta thấy, kim ngạch xuất khẩu hàng dệt may tăng trưởng

khá cao trong giai đoạn 2005-2008, mức tăng thấp nhất là 17% và cao nhất là từ năm 2007-2008, tăng đến hơn 31%. Trong năm 2009, do ảnh hưởng của cuộc suy thoái kinh tế nên kim ngạch của ngành có bị giảm so với năm 2008 và không đạt được mục tiêu đề ra, tuy nhiên mức giảm này được đánh giá là không quá nghiêm trọng. Tỷ lệ gia công có giảm qua các năm song đây vẫn là một mức cao, tất cả đều trên 50%. Vì vậy thực tế giá trị gia tăng do ngành dệt may mang lại còn thấp. Trong năm 2010 này, các chuyên gia trong ngành dệt may dự đoán tỷ lệ gia công sẽ giảm bởi các lý do: thứ nhất trong bối cảnh suy thoái kinh tế giá nguyên liệu rẻ hơn do cầu giảm, thứ hai khi giá bắt đầu xuống và nhu cầu tiêu thụ thấp hơn thì những nhà cung cấp họ cũng năng động hơn, họ tích cực hơn và họ chào mời nhiều hơn, chính vì vậy cái đó cũng tạo một lợi thế để giúp cho doanh nghiệp có thể tăng được một phần tỷ lệ về FOB.

Bảng 8: Kim ngạch từ hoạt động xuất khẩu và gia công hàng da giày qua các năm

Đơn vị: Triệu USD

Kim ngạch XK | Tỷ lệ gia công | Kim ngạch từ gia công | |

2005 | 3000 | 80% | 2400 |

2006 | 3590 | 76% | 2728.5 |

2007 | 3960 | 72% | 2851.2 |

2008 | 4800 | 75% | 3600 |

2009 | 4100 | 65% | 2665 |

Nguồn: Tổng hợp của người viết từ trang web của Hiệp hội da giày Việt Nam và của Nguyễn Đăng Hào (2009)

Nhìn vào bảng số liệu, giai đoạn 2005-2008 có mức tăng nhanh nhất là vào năm 2008 với 21,2%. Bảng số liệu cũng chỉ ra rằng trong năm 2009, ngành da giày đạt kim ngạch xuất khẩu gần 4,1 tỷ USD giảm 13% so với năm 2008. Sự sụt giảm này chủ yếu do xuất khẩu vào thị trường Mỹ chỉ đạt khoảng 1,1 tỷ USD so với con số 1,5 tỷ USD vào năm 2008. Với thị trường EU, kim ngạch năm 2009 có giảm đi 0,1 tỷ USD so với năm 2008 đồng thời tỷ lệ gia công cũng giảm đi so với năm trước đó. Trong năm nay, mục tiêu ngành da giày đặt ra là 6,2 tỷ USD, trong đó tỷ lệ gia công giảm xuống còn 60%.

Bảng 9: Doanh thu công nghiệp phần mềm Việt Nam giai đoạn 2005-2009

Đơn vị: Triệu USD

2005 | 2006 | 2007 | 2008 | 2009 | |

Tổng số | 250 | 360 | 498 | 680 | 880 |

Nội địa | 180 | 255 | 318 | 312 | 550 |

GCPM | 70 | 105 | 180 | 368 | 330 |

Nguồn: Tổng hợp của người viết từ các bài viết của văn phòng Vinasa (2009)

Bắt đầu được xuất khẩu vào thời điểm được coi là khá muộn so với các quốc gia như Thái Lan, Trung Quốc tuy nhiên ngành GCPM ở Việt Nam được đánh giá là có tốc độ tăng trưởng khá cao. Ngành công nghiệp phần mềm Việt Nam đã phát triển với tốc độ khoảng 40% trong khoảng thời gian từ năm 2002 đến 2007 và con số này đã giảm xuống dưới 20% trong năm 2008, chủ yếu do ảnh hưởng những biến động của suy thoái kinh tế thế giới. Năm 2009 được nhận định là một năm ảm đạm đối với ngành GCPM của nhiều doanh nghiệp phần mềm Việt Nam, chẳng hạn như FPT Software cho biết doanh thu của công ty năm nay chỉ tăng khoảng 1% đạt 42,2 triệu USD, tăng rất ít so với doanh thu 41,9 triệu USD công ty này đã đạt được trong năm 2008. Tình trạng tương tự cũng xảy ra với một loạt công ty GCPM từ lớn như TMA Solutions, Tinh Vân, Vietsoftware đến những công ty nhỏ hơn như Run Systems. Ba đối tác chính của ngành công nghiệp phần mềm nước ta là Bắc Mỹ, Nhật Bản và EU. Trong năm 2010 này, Việt Nam sẽ tập trung nhiều nguồn lực hơn vào thị trường gần hơn ở châu Á như Nhật Bản hay Hàn Quốc.

III. Đánh giá chung

1. Những kết quả và thành tựu đã đạt được

* Gia công và hoạt động xuất khẩu tăng lên nhanh chóng

Dựa vào số liệu đã phân tích ở phần trên có thể thấy, qua các năm kim ngạch xuất khẩu tăng trưởng với mức độ cao, cao nhất là ngành gia công phần mềm với mức 40-50%/năm. Hoạt động gia công trong các mặt hàng này đưa lại vị thế cao cho Việt Nam, cụ thể dệt may và da giày thuộc nhóm 5 nước xuất khẩu lớn nhất thế giới, GCPM thuộc top 10 quốc gia hấp dẫn nhất về GCPM do tập đoàn tư vấn AT Kearney (Hoa Kỳ) công bố năm 2009. Với sự phục hồi của nền kinh tế thế giới, năm 2010 tiếp tục được kỳ vọng sẽ là năm tăng trưởng đối với các ngành trên.

* Là địa điểm thu hút được nhiều thương hiệu nổi tiếng trên thế giới chọn là