trong sổ tay bao gồm hướng dẫn thao tác cà thẻ, các lỗi thường gặp khi cà thẻ và cách xử lý khi phát sinh các lỗi này.

Đồng thời, Trung tâm thẻ thiết lập đường dây nóng, bố trí cán bộ trực đường dây nóng để tiếp nhận và giải quyết các thắc mắc của nhân viên đơn vị chấp nhận thẻ về hoạt động của máy POS, hỗ trợ khách hàng thực hiện giao dịch cà thẻ. Cán bộ lắp đặt máy POS cung cấp số điện thoại đường dây nóng của Trung tâm thẻ và của cán bộ chi nhánh lắp đặt, hướng dẫn các đơn vị chấp nhận thẻ liên hệ số điện thoại để nhận được sự hỗ trợ khi máy POS gặp sự cố.

Thứ tư, để liên kết được với nhiều nhà cung cấp dịch vụ, hàng năm Phòng Phát triển kênh kinh doanh mới, phòng chuyên trách công tác phát triển dịch vụ ngân hàng điện tử, nên thiết lập một danh sách các nhà cung cấp cần tiếp cận trong năm dựa trên tiềm năng của đơn vị có thể mang lại lợi ích cho Vietinbank. Lập thành văn bản giao chỉ tiêu đến các chi nhánh có vị trí địa lý và khả năng tiếp cận nhà cung cấp dịch vụ. Chi nhánh có trách nhiệm phân công cán bộ thực hiện chỉ tiêu. Phòng Phát triển kênh kinh doanh mới phân công các cán bộ phụ trách các chi nhánh, cung cấp số điện thoại, email của cán bộ phụ trách để cán bộ chi nhánh liên hệ kịp thời khi cần sự hỗ trợ từ phòng. Ngoài chỉ tiêu giao cho các chi nhánh tiếp cận, Phòng Phát triển kênh kinh doanh mới cũng phân công cán bộ trực tiếp tiếp thị một số nhà cung cấp có quy mô lớn mà chi nhánh không đủ khả năng tiếp cận để phát triển các nhà cung cấp mà Vietinbank liên kết trên dịch vụ ngân hàng điện tử.

Thứ năm, chú trọng đến việc áp dụng đồng phục thống nhất, đồng bộ trên cả hệ thống ngân hàng là một trong những hình thức xây dựng hình ảnh thương hiệu chuyên nghiệp cho Vietinbank. Thay vì chỉ cấp đồng phục một đợt tập trung cho cả hệ thống vào một lần trong năm như hiện nay, do tuyển dụng tập trung nên số lượng nhân viên tân tuyển được tuyển dụng chính thức vào hệ thống sau khi vượt qua hai tháng thử việc là rất lớn, các nhân viên mới này sẽ được cấp đồng phục một đợt riêng để thống nhất với các nhân viên cũ. Nếu thời gian từ lúc nhân viên mới được cấp đồng phục tới thời

gian cấp đồng phục đồng bộ cho nhân viên trên toàn hệ thống dưới sáu tháng, các nhân viên mới không được cấp đồng phục bổ sung, ngược lại nếu thời gian là trên sáu tháng, sẽ cấp bổ sung cho nhân viên mới đồng bộ với nhân viên toàn hệ thống.

Thứ sáu, để phục vụ cho khách hàng có nhu cầu giao dịch ngoài giờ, Vietinbank nên dời thời gian giao dịch buổi chiều trễ hơn, thời làm làm việc buổi chiều nên từ 13h30 – 17h30. Mở cửa trễ hơn sẽ đáp ứng được nhu cầu giao dịch của các khách hàng thời gian làm việc trùng với thời gian mở cửa của ngân hàng. Ngoài ra, để đáp ứng nhu cầu giao dịch của khách hàng, Vietinbank nên phát triển mạnh mẽ hơn nữa kênh giao dịch qua Internet Banking để khắc phục nhứng hạn chế về thời gian và không gian.

3.2.2. Nhóm giải pháp về nâng cao chất lượng dịch vụ vô hình

Sản phẩm ngân hàng là một sản phẩm không thể tách rời với các dịch vụ đi kèm, bên cạnh chất lượng dịch vụ hữu hình, chất lượng dịch vụ vô hình bao gồm chất lượng đội ngũ nhân viên và chất lượng các hoạt động hỗ trợ là vũ khí hữu hiệu để củng cố và mở rộng lòng tin khách hàng đối với Vietinbank. Để nâng cao chất lượng dịch vụ vô hình, Vietinbank cần thực hiện một số giải pháp sau:

Thứ nhất, Vietinbank nên cho các nhân viên tân tuyển ngay sau kết thúc thử việc hai tháng tại các chi nhánh tham gia vào các khóa đào tạo tại Trường Đào tạo và Phát triển nguồn nhân lực. Việc này giúp nhân viên nắm bắt được các kiến thức cần thiết trước khi thực sự tiếp xúc với công việc thực tế, nâng cao hiệu suất lao động, giảm bớt áp lực công việc cho các nhân viên khác. Vietinbank cần xây dựng một lộ trình đào tạo cho các nhân viên mới được Ban lãnh đạo ngân hàng phê duyệt và triển khai đến toàn bộ các chi nhánh. Ban lãnh đạo chi nhánh dựa trên lộ trình đã triển khai, chủ động bố trí thời gian để các nhân viên tân tuyển tham gia đầy đủ các khóa học, đây là cơ sở để hình thành nên chất lượng đội ngũ nhân viên đồng nhất trên toàn hệ thống.

Bảng 3.1: Các khóa đào tạo dành cho nhân viên tân tuyển

STT | Khóa học | Chức danh | Hình thức học |

1 | Kỹ năng giao tiếp, bán hàng | Cán bộ quan hệ khách hàng Giao dịch viên | Tập trung |

2 | Văn hóa Vietinbank | Toàn thể cán bộ | E-learning |

3 | Nghiệp vụ tín dụng | Cán bộ quan hệ khách hàng Giao dịch viên | Tập trung |

4 | Nghiệp vụ huy động vốn | Cán bộ quan hệ khách hàng Giao dịch viên | Tập trung |

5 | Nghiệp vụ thẻ | Cán bộ quan hệ khách hàng Giao dịch viên | Tập trung |

Có thể bạn quan tâm!

-

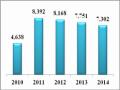

Phân Tích Hiện Trạng Về Lòng Trung Thành Của Khách Hàng Cá Nhân Tại Vietinbank

Phân Tích Hiện Trạng Về Lòng Trung Thành Của Khách Hàng Cá Nhân Tại Vietinbank -

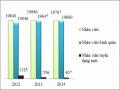

Một Số Khóa Đào Tạo Cho Nhân Viên Tại Vietinbank Trong Năm 2014

Một Số Khóa Đào Tạo Cho Nhân Viên Tại Vietinbank Trong Năm 2014 -

Quy Trình Cho Vay Cầm Cố Sổ Tiết Kiệm Tại Vietinbank Và Acb

Quy Trình Cho Vay Cầm Cố Sổ Tiết Kiệm Tại Vietinbank Và Acb -

Giải pháp gia tăng lòng trung thành của khách hàng cá nhân tại Ngân hàng TMCP Công thương Việt Nam đến 2018 - 7

Giải pháp gia tăng lòng trung thành của khách hàng cá nhân tại Ngân hàng TMCP Công thương Việt Nam đến 2018 - 7 -

Giải pháp gia tăng lòng trung thành của khách hàng cá nhân tại Ngân hàng TMCP Công thương Việt Nam đến 2018 - 8

Giải pháp gia tăng lòng trung thành của khách hàng cá nhân tại Ngân hàng TMCP Công thương Việt Nam đến 2018 - 8

Xem toàn bộ 72 trang tài liệu này.

(Nguồn: Đề xuất của tác giả)

Thêm vào đó, khi có nhu cầu làm thêm giờ để thực hiện hoàn tất các công việc, các lãnh đạo phòng căn cứ vào khối lượng công việc tồn đọng chưa giải quyết trong ngày, đề xuất lên lãnh đạo chi nhánh số lượng giờ làm thêm sau khi hết số giờ làm việc bình thường. Căn cứ trên đề xuất được ban lãnh đạo phê duyệt, Phòng Hành chính của các chi nhánh theo dõi và tính toán số lượng giờ làm thêm của nhân viên các phòng đã đăng ký để thanh toán tiền ngoài giờ theo đúng quy định nhằm động viên, khuyến khích nhân viên nỗ lực hoàn thành các công việc được giao.

Thứ hai, các nhân viên tân tuyển khi tham gia vào các khóa học đào tạo cán bộ mới, bên cạnh các kiến thức lý thuyết phải được thực hành các nghiệp vụ trên các phần mềm thực tế để nắm bắt được các thao tác trên hệ thống, việc thực hành thuần thục trên các hệ thống sẽ giảm bớt được các lỗi tác nghiệp, các bút toán hủy, bút toán điều chỉnh phát sinh. Do đó, các hệ thống của Vietinbank như hệ thống thông tin lõi ngân hàng BDS thực hiện bút toán nghiệp vụ tiền gửi, tiền vay, hệ thống thông tin thẻ ITC dành cho các giao dịch thẻ, …. phải có các chương trình chạy riêng để phục vụ cho công tác đào tạo. Ban lãnh đạo Vietinbank giao nhiệm vụ Trường Đào tạo và phát triển nguồn nhân lực phải xây dựng một môn học là “Hướng dẫn tác nghiệp trên các hệ thống của

Vietinbank” để đào tạo cho nhân viên tân tuyển. Đồng thời, khi có sự thay đổi hay cập nhật mới vào hệ thống phải tổ chức buổi đào tạo live – meeting hướng dẫn đến toàn bộ các cán bộ có liên quan trong ngân hàng.

Phòng Kiểm tra kiểm soát nội bộ thống kê các lỗi tác nghiệp, các bút toán hủy, bút toán điều chỉnh trên toàn hệ thống, phân loại các lỗi thành các mức độ rất nghiêm trọng, nghiêm trọng hoặc thông thường xây dựng thành văn bản để gửi đến các chi nhánh để nhắc nhở, cảnh báo nhân viên toàn hệ thống. Đồng thời, xây dựng cơ chế điểm trừ các chi nhánh dựa trên cơ sở các lỗi phát sinh trong năm để sử dụng trong công tác đánh giá hoạt động quản lý rủi ro tại chi nhánh, kết hợp với các chỉ tiêu kế hoạch khác được giao để đánh giá mức độ hoàn thành nhiệm vụ của chi nhánh trong năm. Các chi nhánh dựa trên số lỗi phát sinh để đánh giá năng lực của từng cán bộ, phục vụ cho công tác khen thưởng, đánh giá tăng lương hoặc bổ nhiệm cán bộ.

Thứ ba, hàng năm, ban Thông tin và truyền thông ngân hàng phối hợp với Trường Đào tạo và phát triển nguồn nhân lực tổ chức các buổi truyền thông về văn hóa doanh nghiệp để toàn thể nhân viên hiểu rõ tầm quan trọng của việc thực hiện công tác này, từ đó việc thực hiện văn hóa doanh nghiệp có hiệu quả hơn. Văn hóa phải được thể hiện từ khi khách hàng đặt chân đến ngân hàng, người bảo vệ phải hỗ trợ khách hàng dắt xe với thái độ vui vẻ, chỉ dẫn khách hàng các phòng ban để có thể liên hệ công việc. Bước vào trong ngân hàng có nhân viên giao dịch phục vụ khách hàng tận tâm, chu đáo, nói lời cảm ơn và thể hiện mong muốn tiếp tục phục vụ khách hàng những lần sau. Đây là những cử chỉ và hành động làm khách hàng cảm thấy thân thiện và được phục vụ, từ đó hài lòng và tiếp tục đến với ngân hàng.

Các tiêu chuẩn giao dịch của Vietinbank được xây dựng dựa trên nền tảng Văn hóa doanh nghiệp. Việc thực hiện đúng và đầy đủ các tiêu chuẩn giao dịch sẽ góp phần xây dựng nên bản sắc, hình ảnh thương hiệu một Vietinbank chuyên nghiệp. Do đó, trường Đào tạo phải chú trọng công tác huấn luyện các nhân viên mới thực hành các giao dịch với khách hàng theo đúng tiêu chuẩn giao dịch của Vietinbank.

Ngoài ra, cũng nên thường xuyên tổ chức các lớp đào tạo để cập nhật, bổ sung kiến thức cho nhân viên.

Bảng 3.2: Các khóa đào tạo bổ sung cho nhân viên

STT | Khóa học | Chức danh | Hình thức học |

1 | Triển khai các chương trình khuyến mãi | Cán bộ quan hệ khách hàng Giao dịch viên | Live meeting |

2 | Triển khai các sản phẩm, dịch vụ mới | Các cán bộ có liên quan đến sản phẩm, dịch vụ mới | Live meeting |

3 | Cập nhật kiến thức quản lý rủi ro hoạt động | Cán bộ quan hệ khách hàng Giao dịch viên | Live meeting hoặc E – learning |

(Nguồn: Đề xuất của tác giả)

Đồng thời, hai năm một lần Phòng Chính sách và kế hoạch nhân sự và Trường Đào tạo và phát triển nguồn nhân lực phải tổ chức cuộc thi nghiệp vụ để kiểm tra kiến thức nghiệp vụ của toàn thể cán bộ Vietinbank. Thông qua kết quả kiểm tra, Ban lãnh đạo ngân hàng có cơ sở để tổ chức các khóa đào tạo và nâng cao năng lực cho đội ngũ nhân viên. Đồng thời, mỗi cán bộ Vietinbank cũng ý thức được việc phải học tập và trau dồi kiến thức chuyên môn thường xuyên, liên tục để đảm bảo hoàn thành tốt công việc.

Thứ tư, dịch vụ chăm sóc khách hàng của Vietinbank, trung tâm Contact Center phục vụ tất cả các khách hàng trên lãnh thổ Việt Nam, trung tâm hoạt động 24/7, kể cả ngày lễ, Tết, hỗ trợ nhiều yêu cầu của khách hàng. Tuy nhiên, do không là nơi trực tiếp xử lý mà là trung gian thông tin giữa chi nhánh và khách hàng khi có phát sinh vướng mắc, khiếu nại nên thời gian để khách hàng chờ đợi là khá lâu. Do đó, trung tâm Contact Center nên trang bị một đội ngũ nhân sự có hiểu biết về nhiều khía cạnh các sản phẩm, dịch vụ của Vietinbank như tiền gửi, tiền vay, chuyển tiền, ngoại tệ, thẻ, …

Trường Đào tạo và phát triển nguồn nhân lực bố trí các lớp đào tạo nhân viên Contact Center tương tự như các lớp dành cho giao dịch viên, cán bộ quan hệ khách hàng tại chi nhánh bao gồm các lớp đào tạo kiến thức nghiệp vụ tiền vay, tiền gửi, thẻ,

… và các lớp triển khai các chương trình khuyến mãi, các sản phẩm, dịch vụ mới. Nhìn

chung, nhân viên Contact Center nên được đào tạo để có hiểu biết toàn diện về các sản phẩm, dịch vụ.

Trung tâm Công nghệ thông tin phân quyền nhân viên Contact Center được phép truy cập vào các hệ thống có liên quan của Vietinbank… với chức năng vấn tin để khai thác thông tin hỗ trợ cho khách hàng, ngay lập tức giải đáp các vướng mắc cho khách hàng khi khách hàng liên hệ.

Yêu cầu các chi nhánh cung cấp các đầu mối giải quyết các vướng mắc của khách hàng đối với các sản phẩm dịch vụ riêng biệt để cung cấp cho bộ phận Contact Center liên hệ ngay đối với các yêu cầu hỗ trợ của khách hàng cần sự tác nghiệp của cán bộ chi nhánh.

Khi khách hàng liên hệ với Contact Center để yêu cầu hỗ trợ hoặc khiếu nại, dựa trên tính chất phức tạp của yêu cầu khách hàng, nhân viên Contact Center trả lời trực tiếp đến khách hàng dựa trên kiến thức chuyên môn và thông tin truy xuất từ hệ thống để giải quyết kịp thời yêu cầu của khách hàng, hoặc đồng gửi email và điện thoại cho cán bộ đầu mối chi nhánh để nhận được sự hỗ trợ. Dựa trên các thông tin nhân viên Contact Center cung cấp, chi nhánh tìm hiểu nguyên nhân, xử lý khiếu nại và gửi kết quả phản hồi cho nhân viên Contact Center qua mail chậm nhất là 60 phút kể từ thời điểm nhận được mail. Quá thời điểm này, nếu không có lý do chính đáng, bộ phận Contact Center ghi nhận để thực hiện đánh giá sự hỗ trợ của chi nhánh vào kỳ đánh giá quý trên thẻ điểm của Giám đốc chi nhánh.

Thứ năm, dựa trên kết quả tổng hợp các ý kiến phản ảnh, phàn nàn của khách hàng, hàng quý bộ phận Contact Center nên phân loại các phản ảnh của khách hàng có mức độ lặp lại thường xuyên, dựa trên kết quả phản hồi của các chi nhánh để tìm hiểu nguyên nhân phát sinh; trình các kết quả phân tích lên Ban Giám đốc ngân hàng để đưa ra các chỉ đạo phù hợp nhằm gia tăng sự hài lòng của khách hàng, nâng cao uy tín của ngân hàng.

Đối với các phản ảnh của khách hàng có liên quan đến hệ thống công nghệ thông tin, chuyển kết quả phân tích đến Trung tâm Công nghệ thông tin tìm các giải pháp để khắc phục các sai sót của hệ thống.

Đối với các phản ảnh của khách hàng phát sinh có liên quan đến quy trình, quy định của ngân hàng làm khách hàng không hài lòng, các phòng ban có liên quan đến các quy trình này xem xét chỉnh sửa phù hợp với thực tế kinh doanh của thị trường và đáp ứng tốt nhất các nhu cầu của khách hàng.

Đối với các phản ảnh có liên quan đến chất lượng phục vụ của nhân viên tại các chi nhánh, yêu cầu các chi nhánh có phát sinh các phản ảnh có văn bản giải trình trình bày sự việc, các biện pháp khắc phục của chi nhánh, hình thức xử lý đối với các cán bộ có liên quan. Đồng thời, Ban lãnh đạo chi nhánh cũng có văn bản chấn chỉnh đối với các chi nhánh thường xuyên để phát sinh các phàn nàn của khách hàng. Đưa chỉ tiêu đo lường sự hài lòng của khách hàng dựa trên kết quả thống kê của Contact Center là một trong các tiêu chí nhằm đánh giá lương, thưởng của chi nhánh trong kỳ.

3.2.3. Nhóm giải pháp về yếu tố chi phí chuyển đổi của khách hàng

Để khách hàng quan tâm đến chương trình khách hàng thân thiết, nỗ lực để trở thành khách hàng thân thiết của Vietinbank nhằm hưởng những lợi ích từ chương trình này đòi hỏi Vietinbank phải xây dựng chương trình khách hàng thân thiết hấp dẫn và cạnh tranh so với các ngân hàng đối thủ và phải quan tâm công tác truyền thông chương trình đến khách hàng.

Để đảm bảo tính cạnh tranh, lợi ích và thu hút khách hàng, hàng năm Phòng Khách hàng ưu tiên thực hiện chương trình khảo sát để tìm hiểu về chính sách khách hàng thân thiết của các ngân hàng đối thủ và dựa trên kết quả đóng góp vào lợi nhuận ngân hàng của các khách hàng thân thiết năm trước, cập nhật chính sách khách hàng thân thiết của Vietinbank phù hợp.

Thực hiện việc truyền thông chương trình khách hàng thân thiết trên trang web vietinbank.vn, quảng cáo trên truyền hình, trên các trang báo điện tử và tại các màn

hình giới thiệu đặt tại chi nhánh và các phòng giao dịch. Trong đó, thông tin đến khách hàng về chính sách tích điểm của ngân hàng dựa trên số dư bình quân hàng tháng của khách hàng, khách hàng căn cứ vào chính sách tích điểm, có kế hoạch gửi phù hợp nhằm tích lũy được số điểm cao hơn và nhận được những ưu đãi từ phía ngân hàng. Các thông tin về chính sách ưu đãi các giao dịch viên và nhân viên quan hệ khách hàng có trách nhiệm tư vấn cụ thể cho khách hàng.

Nhằm đảm bảo quyền lợi của khách hàng, các chi nhánh cần căn cứ vào số lượng khách hàng VIP và điều kiện của chi nhánh để xây dựng phòng VIP hoặc tối thiểu bố trí quầy giao dịch VIP để phục vụ khách hàng. Ban lãnh đạo chi nhánh có văn bản phân công cán bộ giao dịch viên và quan hệ khách hàng có kinh nghiệm, thông thạo nghiệp vụ trực tại quầy hoặc phòng VIP để phục vụ khách hàng.

Nhằm giúp giao dịch viên nhận biết khách hàng và phục vụ khách hàng tốt hơn, căn cứ trên số điểm tích lũy tại kỳ năm, Phòng Khách hàng ưu tiên phát hành hoặc gia hạn thẻ VIP cho khách hàng có đủ điều kiện. Thẻ VIP có thời hạn sử dụng một năm, trong thời gian một năm nếu khách hàng không tích lũy đủ số điểm theo đúng hạng đã được cấp thẻ trong 2 kỳ liên tiếp, các chi nhánh nơi khách hàng giao dịch thu hồi thẻ VIP và gỡ bỏ khỏi danh sách khách hàng VIP trên hệ thống.

3.2.4. Nhóm giải pháp về quyết định lựa chọn ngân hàng giao dịch của khách hàng

Thứ nhất, để đảm bảo không thua kém so với các đối thủ cạnh tranh, giữ khách hàng lại giao dịch với ngân hàng mình đòi hỏi Vietinbank phải tích cực hơn nữa trong công tác quảng bá thương hiệu. Hình thức quảng cáo qua truyền hình đi sâu vào ý thức của khách hàng của ACB là một phương pháp hữu hiệu đưa thương hiệu của ACB lại gần với khách hàng, do đó Vietinbank nên học hỏi phương pháp làm thương hiệu như ACB để quảng bá cho hình ảnh của Vietinbank. Vietinbank rất tích cực trong tác từ thiện, an sinh xã hội, với slogan là “Nâng giá trị cuộc sống”, Ban lãnh đạo ngân hàng có thể thiết kế một quảng cáo với nội dung và hình ảnh liên quan đến những đóng góp của Vietinbank đối với công tác từ thiện xã hội và kết thúc với slogan “Nâng giá trị

cuộc sống” như một sự cam kết với khách hàng về những giá trị mà Vietinbank sẽ mang lại. Quảng cáo được phát sóng các kênh VTV1, VTV3 nhằm truyền thông hình ảnh Vietinbank đến đông đảo các khán giả theo dõi trên cả nước.

Ngoài ra, tài trợ cho các giải bóng đá, giải bóng chuyền hoặc các giải đấu lớn được phát sóng trên các kênh VTV1, VTV3, VTV6, … cũng là một hình thức quảng cáo mà Vietinbank nên xem xét sử dụng khi mà Eximbank hoặc BIDV đang rất tích cực trong công tác quảng bá hình ảnh thông qua kênh này.

Thứ hai, rút ngắn quy trình cho vay để giảm thời gian khách hàng chờ đợi. Đối với cho vay cầm cố sổ tiết kiệm do Vietinbank phát hành, là một sản phẩm cho vay rất an toàn vì tài sản bảo đảm là tiền do Vietinbank quản lý. Ban lãnh đạo Vietinbank nên phân công nhiệm vụ cụ thể phụ trách chính trong sản phẩm cho vay cầm cố sổ tiết tiết kiệm là cán bộ tác nghiệp. Quy trình thực hiện như sau:

![]() Cán bộ tác nghiệp là người tiếp xúc và tìm hiểu nhu cầu của khách hàng về số tiền vay, thời gian vay vốn, mục đích vay. Tổng thời gian thực hiện tối đa: 5 phút.

Cán bộ tác nghiệp là người tiếp xúc và tìm hiểu nhu cầu của khách hàng về số tiền vay, thời gian vay vốn, mục đích vay. Tổng thời gian thực hiện tối đa: 5 phút.

![]() Cán bộ tác nghiệp soạn hồ sơ vay vốn gồm Giấy đề nghị vay vốn kiêm hợp đồng tín dụng và hợp đồng thế chấp dựa trên các mẫu biểu có sẵn chỉ bổ sung thêm thông tin khách hàng vay vốn, số tiền, thời gian và mục đích vay vốn. Hồ sơ được chuyển cho khách hàng và ban lãnh đạo ngân hàng ký tên và đóng dấu. Cán bộ tác nghiệp chuyển hồ sơ vay vốn và biên nhận giữ sổ tiết kiệm cho khách hàng. Tổng thời gian thực hiện tối đa: 10 phút.

Cán bộ tác nghiệp soạn hồ sơ vay vốn gồm Giấy đề nghị vay vốn kiêm hợp đồng tín dụng và hợp đồng thế chấp dựa trên các mẫu biểu có sẵn chỉ bổ sung thêm thông tin khách hàng vay vốn, số tiền, thời gian và mục đích vay vốn. Hồ sơ được chuyển cho khách hàng và ban lãnh đạo ngân hàng ký tên và đóng dấu. Cán bộ tác nghiệp chuyển hồ sơ vay vốn và biên nhận giữ sổ tiết kiệm cho khách hàng. Tổng thời gian thực hiện tối đa: 10 phút.

![]() Cán bộ tác nghiệp dựa trên hồ sơ vay vốn, tạo thông tin khoản vay và tài sản bảo đảm trên hệ thống core banking của ngân hàng. Thực hiện liên kết khoản vay và tài sản bảo đảm theo đúng quy định của khoản vay có tài sản bảo đảm. Chuyển sang kiểm soát viên để phê duyệt tài khoản vay và liên kết tài sản bảo đảm. Trung tâm Công nghệ thông tin thiết kế hệ thống core banking trong đó ngay khi kiểm soát viên phê duyệt liên kết giữa tài khoản vay và tài sản bảo đảm

Cán bộ tác nghiệp dựa trên hồ sơ vay vốn, tạo thông tin khoản vay và tài sản bảo đảm trên hệ thống core banking của ngân hàng. Thực hiện liên kết khoản vay và tài sản bảo đảm theo đúng quy định của khoản vay có tài sản bảo đảm. Chuyển sang kiểm soát viên để phê duyệt tài khoản vay và liên kết tài sản bảo đảm. Trung tâm Công nghệ thông tin thiết kế hệ thống core banking trong đó ngay khi kiểm soát viên phê duyệt liên kết giữa tài khoản vay và tài sản bảo đảm

là sổ tiết kiệm, hệ thống tự động phong tỏa số dư trên sổ tiết kiệm để đảm bảo an toàn cho ngân hàng, tránh rủi ro đôi khi cán bộ tác nghiệp quên phong tỏa sổ tiết kiệm khi thực hiện phong tỏa thủ công gây ra các sự cố mất mát đáng tiếc. Tổng thời gian thực hiện tối đa: 10 phút.

Sau khi kiểm soát viên phê duyệt trên hệ thống, cán bộ tác nghiệp niêm phong tài sản bảo đảm và chuyển phiếu liên kết giữa tài khoản vay và tài sản bảo đảm in từ hệ thống chuyển cho bộ phận kho quỹ để nhập kho. Đồng thời, chuyển hồ sơ vay vốn cho giao dịch viên để giải ngân cho khách hàng. Khách hàng nhận tiền từ Giao dịch viên. Tổng thời gian thực hiện tối đa: 10 phút

3.2.5. Nhóm giải pháp về yếu tố thói quen

Vietinbank đã phát triển mạng lưới khá toàn diện, bao phủ khắp các tỉnh thành trên cả nước và mở một số chi nhánh, văn phòng đại diện ở các nước trên thế giới. Hệ thống các chi nhánh và phòng giao dịch trên cả nước hiện đã hoạt động ổn định và sinh lời. Tuy nhiên, Vietinbank nên chú trọng vào công tác công tác kiện toàn mạng lưới.

Thứ nhất, hầu hết các phòng giao dịch đều phát triển từ các quỹ tiết kiệm nên quy mô khá nhỏ. Để đảm bảo diện tích phục vụ khách hàng, thay thế các phòng giao dịch có diện tích không phù hợp với quy chuẩn giao dịch bằng các phòng giao dịch đủ diện tích. Diện tích phù hợp với chiều ngang tối thiểu là 6m, chiều dài tối thiểu là 15m. Trong đó:

Bố trí một phòng riêng ngăn cách với quầy giao dịch có diện tích từ 2,5 – 3m để đặt máy ATM và các biển quảng cáo các chương trình ưu đãi sử dụng thẻ và giới thiệu các sản phẩm thẻ mới.

Khu vực chung được chia thành 3 khu vực nhỏ gồm: khu vực quầy giao dịch kế toán chiếm tối thiểu 1/5 tổng diện tích được thiết kế tối thiểu có 3 quầy giao dịch với khách hàng và một bàn lãnh đạo phụ trách kế toán; khu vực tín dụng chiếm tối thiểu 1/4 tổng diện tích được thiết kế gồm tối thiểu hai bàn của cán bộ quan hệ khách hàng và một bàn của lãnh đạo phụ trách tín dụng; khu vực khách hàng chiếm phần

diện tích tích còn lại được bố trí gồm ghế ngồi cho khách hàng đợi và đặt các biển quảng cáo các sản phẩm dịch vụ và các chương trình khuyến mãi đang triển khai của Vietinbank.

Việc chuyển sang các phòng đủ diện tích sẽ có mặt bằng để bố trí đầy đủ chỗ ngồi cho nhân viên, khách hàng, bố trí các biển bảng để quảng cáo các sản phẩm dịch vụ ngân hàng, các chương trình khuyến mãi đang triển khai, đưa lại cho khách hàng nhiều thông tin và lôi kéo khách hàng sử dụng và trung thành với Vietinbank.

Thứ hai, mục tiêu của Vietinbank khi mở rộng mạng lưới các phòng giao dịch là mang dịch vụ ngân hàng đến gần với khách hàng, nên mỗi phòng giao dịch nên được phát triển theo hướng là một chi nhánh ngân hàng thu nhỏ, nơi mà khách hàng có thể thực hiện mọi giao dịch mà một ngân hàng cung cấp cho khách hàng. Mỗi phòng giao dịch bố trí một thủ quỹ, một giao dịch viên và một kiểm soát viên là chưa phù hợp. Do tính chất công việc của thủ quỹ là thu, chi tiền, thao tác trên hệ thống tại một số màn hình đơn giản nên mỗi phòng giao dịch chỉ cần bố trí một thủ quỹ. Đối với giao dịch viên, tùy theo quy mô của phòng giao dịch có thể bố trí từ 2 – 3 giao dịch viên để đáp ứng nhu cầu của khách hàng, cụ thể:

PGD có quy mô huy động vốn dưới 100 tỷ : 1 GDV

PGD có quy mô huy động vốn từ 100 tỷ đến dưới 500 tỷ : 2 – 3 GDV

PGD có quy mô huy động vốn từ trên 500 tỷ : 3 GDV trở lên

Xây dựng tiêu chuẩn đánh giá các phòng giao dịch về quy mô, thực hiện công tác đánh giá quy mô các phòng giao dịch hàng quý. Căn cứ thực hiện đánh giá là số dư huy động vốn, dư nợ cho vay vào cuối mỗi quý và số lũy kế thu dịch vụ. Đối với các phòng giao dịch mới thành lập có thể cho thời gian thử thách là một năm, cuối năm căn cứ vào mức độ tăng trưởng huy động vốn, cho vay và thu dịch vụ để đánh giá hiệu quả hoạt động của phòng. Đối với các phòng giao dịch đã đi vào hoạt động ổn định nên duy trì công tác đánh giá thường xuyên, liên tục để đánh giá mức độ tăng trưởng của phòng giao dịch, từ đó đưa ra các giải pháp phát triển, nâng cấp phòng giao dịch có tiềm năng,

đồng thời, di dời hoặc có phương án đóng cửa các phòng giao dịch có hoạt động không hiệu quả để tiết giảm chi phí cho ngân hàng.

Thứ ba, Ban lãnh đạo chi nhánh phân công bộ phận bảo vệ quản lý các máy ATM chặt chẽ, thường xuyên kiểm tra, nhắc nhở các hộ kinh doanh gần ATM không trưng dụng các buồng ATM thành nơi ngủ, nghỉ trưa hoặc buôn bán trước các trụ ATM gây cản trở việc giao dịch của khách hàng. Ngoài ra, để đảm bảo các chi nhánh quan tâm quản lý các trụ ATM, Phòng Quản lý rủi ro bán lẻ NHCTVN cử các đoàn kiểm tra, đi thực tế các trụ ATM của các chi nhánh để kiểm tra việc quản lý ATM của chi nhánh từ đó có các hình thức xử phạt đối với các chi nhánh không quản lý chặt chẽ ATM bằng việc hạ bậc thi đua trong kỳ quý phát sinh.

Tóm tắt chương 3

Chương này đã trình bày các nhóm giải pháp để gia tăng lòng trung thành của khách hàng tại Ngân hàng TMCP Công thương Việt Nam đến năm 2018 dựa trên thực trạng các vấn đề còn tồn tại của ngân hàng đối với các yếu tố chất lượng dịch vụ hữu hình, chất lượng dịch vụ vô hình, chi phí chuyển đổi, quyết định lựa chọn ngân hàng giao dịch của khách hàng và thói quen.

KẾT LUẬN

Nhận diện được chân dung khách hàng trung thành sẽ giúp ban lãnh đạo của một tổ chức có chiến lược duy trì lòng trung thành rõ hơn, tập trung hơn và có hiệu quả hơn. Do đó, đề tài “Giải pháp gia tăng lòng trung thành của khách hàng cá nhân tại Ngân hàng TMCP Công thương Việt Nam đến 2018” đã được tác giả nghiên cứu để đánh giá lòng trung thành của khách hàng Vietinbank dựa trên các phương pháp khoa học đã được nhiều nhà nghiên cứu thực hiện và kiểm nghiệm trước đây.

Kết quả nghiên cứu đã giải quyết được các mục tiêu đề ra của đề tài:

Thứ nhất: Xác định các yếu tố ảnh hưởng đến lòng trung thành của khách hàng, bao gồm 5 yếu tố như sau: (1) chất lượng cảm nhận hữu hình, (2) chất lượng cảm nhận vô hình, (3) chi phí chuyển đổi, (4) quyết định lựa chọn ngân hàng giao dịch, (5) thói quen giao dịch.

Thứ hai: Phân tích hiện trạng về lòng trung thành của khách hàng cá nhân tại Vietinbank. Kết quả phân tích đã giới thiệu sơ lược và kết quả hoạt động của hệ thống ngân hàng Vietinbank đến năm 2014. Hiện trạng lòng trung thành của khách hàng đối với Vietinbank được phân tích tập trung vào 5 yếu tố ảnh hưởng đến lòng trung thành của khách hàng. Dựa trên những phân tích này, tác giả đã đánh giá được những thành tựu và bất cập còn tồn tại của những hoạt động trên.

Thứ ba: Đề xuất một số giải pháp nhằm gia tăng lòng trung thành của khách hàng đối với ngân hàng Vietinbank. Trên cơ sở những kết quả nghiên cứu thực tế cùng với phân tích thực trạng hoạt động xây dựng lòng trung thành của Vietinbank, tác giả đã đề xuất được các giải pháp nhằm góp phần gia tăng lòng trung thành của khách hàng. Tuy nhiên, các giải pháp vẫn ở giai đoạn mô tả ý tưởng, tác giả vẫn chưa hạch toán được chi phí để thực hiện và dự báo chính xác được giá trị lợi ích các giải pháp sẽ mang lại. Để thực hiện tốt các giải pháp cần phải có sự tham gia chỉ đạo trực tiếp của ban lãnh đạo ngân hàng để đánh giá được giá trị thực tế của giải pháp.

Kết quả của nghiên cứu này là một cơ sở đáng tin cậy giúp ban lãnh đạo ngân hàng Vietinbank cân nhắc cho định hướng phát triển trong thời gian tới. Đồng thời có cơ sở để thực hiện tập trung và có hiệu quả hơn các hoạt động xây dựng và duy trì lòng trung thành của khách hàng đối với Vietinbank – yếu tố sống còn của hoạt động kinh doanh ngân hàng trong thời buổi cạnh tranh hiện nay.

DANH MỤC TÀI LIỆU THAM KHẢO

Tài liệu tiếng Việt

Hoàng Trọng, Chu Nguyễn Mộng Ngọc, 2005. Phân tích dữ liệu nghiên cứu với SPSS. NXB Thống kê.

Hoàng Trọng, Chu Nguyễn Mộng Ngọc, 2008. Phân tích dữ liệu nghiên cứu với SPSS. NXB Hồng Đức.

Kotler, P., 1997. Quản trị Marketing. Hà Nội: Nhà xuất bản thống kê.

Lê Thế Giới và cộng sự, 2011. Quản trị Marketing. Đà Nẵng: Nhà xuất bản tài chính. Nguyễn Đình Thọ, 2011. Phương pháp nghiên cứu khoa học trong kinh doanh. NXB

Lao động xã hội.

Nguyễn Thị Mai Trang, 2006. Chất lượng dịch vụ, sự thỏa mãn, và lòng trung thành của khách hàng siêu thị tại TPHCM. Tạp chí phát triển Khoa học Công nghệ, tập 9, số 10, trang 57-70.

Tài liệu tiếng Anh

Aaker, D.A., 1991. Managing Brand Equity: Capitalizing on the value of a brand name. New York: The Free Press.

Aydin, S. and Ozer, G., 2005. The analysis of antecedents of customer loyalty in the Turkish mobile telecommunication market. European Journal of Marketing, Vol. 29, No. 7/8, pp.910 - 925.

Beerli A., Martin J.D. and Quintana A., 2004. A model of customer loyalty in retail banking market. European Journal of Marketing, Vol. 38, No. 1/2, pp.253 - 275.

Bilal A., Zia U., Qureshi J.A., Shahjehan A., 2010. Determinants of customer loyalty in the banking sector: The case of Pakistan. African Journal of Business Management, Vol. 4, No. 6, pp.1040 -1047.