Tỉnh Thừa Thiên Huế thường hứng chịu mọi thiên tai như lũ lụt. Tuy nhiên, trong những năm vừa qua, tình trạng lũ lụt kéo dài không còn nữa khiến người dân làm ăn thuận lợi hơn, giúp tăng thu nhập, tạo điều kiện tập trung vào lao động sản xuất, đầu tư nhiều hơn cho cuộc sống như xây dựng, sửa chữa nhà ở, mua sắm trang thiết bị gia đình, cho con đi du học…Cụ thể, doanh số vay tiêu dùng tại CN năm 2010 đạt 17.698 trđ, năm 2011 là 26.086 trđ và đến năm 2012, con số này đạt mức 36.546 trđ.

- Dư nợ CVTD

200

180

160

140

120

100

80

60

40

20

0

2010 2011 2012

Dư nợ cho vay Dư nợ CVTD

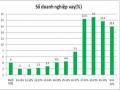

Biểu đồ 2.3: Tỷ trọng dư nợ CVTD tại Chi nhánh giai đoạn 2010-2012

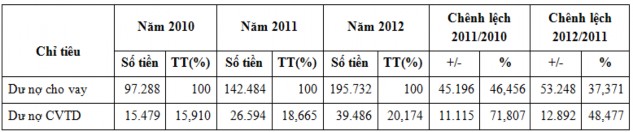

Nhìn chung, dư nợ CVTD tại CN qua các năm 2011-2012 có tăng. Tuy nhiên, do tình hình kinh tế còn nhiều khó khăn, tình hình nợ quá hạn, nợ xấu gia tăng, và đối với KH vay tiêu dùng, do lãi suất tăng cao nên KH cũng cân nhắc rất kỹ trước khi vay. Bên cạnh đó, tính chất của các khoản vay tiêu dùng thường có thời gian thu hồi lâu hay nói cách khác là KH thường lựa chọn vay trung, dài hạn. Chính vì vậy, cũng như doanh số CVTD, dư nợ CVTD có tăng nhưng với tốc độ chậm lại. Cụ thể, giá trị dư nợ CVTD năm 2011 là 26.594 trđ, tăng 71,807% so với năm 2010, và đến năm 2012 đạt

39.486 trđ, tăng 48,477%.

- Thu nợ CVTD

250

200

150

100

Thu nợ cho vay Thu nợ CVTD

50

0

2010 2011 2012

Biểu đồ 2.4: Tỷ trọng thu nợ CVTD tại Chi nhánh giai đoạn 2010-2012

Cuộc khủng hoảng kinh tế xảy ra năm 2008 khiến cho tất cả các thành phần kinh tế trong xã hội gặp nhiều khó khăn. Đối với CN, các khoản CVTD chưa thể thu hồi được khiến cho doanh số thu nợ không cao, cụ thể năm 2010 chỉ đạt 11.342 trđ. Và tình hình thu nợ CVTD tiếp tục gặp khó khăn vào những năm sau đó, năm 2011 đạt 14.971 trđ, chỉ tăng 3.629 trđ so với năm 2010 và đến năm 2012, tình hình có khả quan hơn, tăng gần 60%, đạt 23.654 trđ. Tuy nhiên, xét theo số tuyệt đối cũng như con số tương đối, tốc độ tăng của doanh số thu nợ CVTD tăng chậm hơn so với tốc độ tăng của tổng thu nợ cho vay nền kinh tế. Chính vì vậy, CN cần có sự quan tâm tích cực hơn trong việc thu nợ cho vay đối với những KH cá nhân vay tiêu dùng, giúp giảm bớt nợ quá hạn.

2.2.2.2 Tình hình dư nợ cho vay tiêu dùng theo thời hạn cho vay

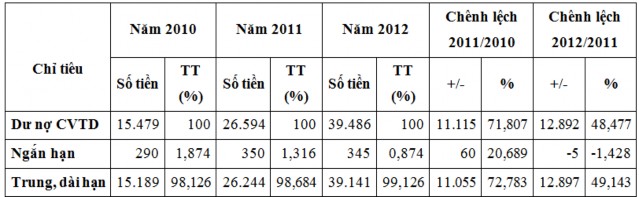

Bảng 2.7: Dư nợ CVTD phân theo thời hạn cho vay

Đơn vị: Triệu đồng

(Nguồn: Phòng tín dụng NHNoPTNT CN Nam Sông Hương)

Nhìn vào bảng số liệu trên, có thể thấy dư nợ CVTD của CN từ năm 2010 đến năm 2012 có chiều hướng tăng, chiếm tỷ trọng cao nhất là cho vay trung dài hạn. Năm 2010 CVTD trung dài hạn chiếm 98,126%, năm 2011 là 98,684% và năm 2012 chiếm 99,126% trong tổng dư nợ CVTD của CN. Do thu nhập của KH vay tiêu dùng thường cố định, khả năng trả định kỳ có hạn, thu nhập mà KH có được hàng tháng bên cạnh việc phải trả nợ cho NH còn cần phải chi tiêu cho cuộc sống, chính vì vậy người ta thường chọn thời gian vay trung dài hạn, điều này làm giảm bớt gánh nặng trả nợ cho KH, bên cạnh đó giúp NH có khả năng thu hồi được nợ. Cụ thể, dư nợ CVTD trung, dài hạn năm 2011 là 26.244 trđ, tăng 72,783% so với năm 2010, năm 2012 tăng với tốc độ chậm lại, chỉ tăng 49,143% tương ứng tăng thêm 12.897 trđ.

Trong khi đó, dư nợ CVTD ngắn hạn chỉ chiếm tỷ trọng nhỏ trong tổng dư nợ CVTD, hầu hết là các khoản thấu chi qua tài khoản lương của KH và các nhân viên trong CN. Chênh lệch giữa các năm không quá lớn, năm 2010 là 290 trđ, đến năm 2011 tăng lên 350 trđ và giảm nhẹ còn 345 trđ vào năm 2012.

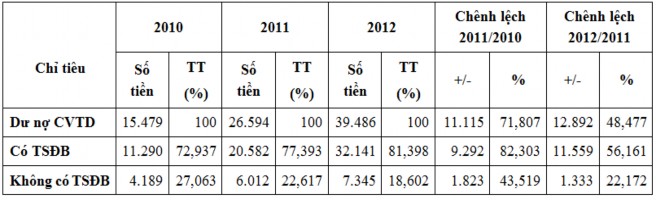

2.2.2.3 Dư nợ cho vay tiêu dùng theo hình thức đảm bảo

Bảng 2.8: Dư nợ CVTD theo hình thức đảm bảo của CN giai đoạn 2010-2012

Đơn vị: Triệu đồng

(Nguồn: Phòng tín dụng NHNoPTNT CN Nam Sông Hương)

Trong những năm gần đây, do nhu cầu tiêu dùng của thị trường ngày càng nhiều, thêm vào đó áp lực cạnh tranh giữa các NH ngày càng cao, khiến cho mỗi NH cần tìm chiến lược tối ưu nhất cho riêng mình bằng nhiều hình thức khác nhau. Tuy nhiên, đối với loại hình kinh doanh CVTD thì các NH càng thận trọng hơn vì đây là hoạt động không tạo ra lợi nhuận, chính KH cũng không thể biết được biến động về tài

chính của họ trong tương lai như thế nào. Chính vì vậy, muốn phát triển hoạt động này thì yêu cầu phía NH, đặc biệt là các CBTD cần phải nắm bắt rõ tình hình KH, phát huy mọi khả năng để đánh giá khả năng trả nợ, hạn chế ít nhất rủi ro về phía NH.

CVTD có thể phân ra theo 2 hình thức: Có TSĐB và không có TSĐB (tín chấp). Những TSĐB của KH bao gồm cầm cố, thế chấp, tài sản hình thành từ vốn vay và bảo lãnh bằng tài sản của bên thứ ba. Nhìn vào bảng số liệu trên, có thể thấy do số dư nợ CVTD của CN giai đoạn 2010-2012 tăng với tốc độ chậm dần nên dư nợ đối với những khoản vay có TSĐB và không có TSĐB cũng tăng chậm hơn những năm trước. Tuy nhiên, dư nợ CVTD có TSĐB chiếm tỷ trọng lớn nhất, năm 2011 đạt 20.582 trđ, chiếm 77,393% trong tổng dư nợ CVTD, đến năm 2012 là 32.141 trđ, chiếm 81,398%.

CN hiện cho vay dưới hình thức không có TSĐB với các đối tượng KH là công nhân viên chức, có thu nhập tương đối cao và ổn định, lương phải được trả qua thẻ tín dụng. Trong trường hợp này, CN khó mà kiểm soát được tình hình công việc của KH nếu các CBTD không quản lý tốt KH sau khi cho vay. Dư nợ CVTD đối với các khoản cho vay không có TSĐB tăng với tốc độ giảm dần qua các năm bởi vì với sự quản lý chặt chẽ của NHNN, CN muốn phát triển cho vay tín chấp phải chi dự phòng rủi ro nhiều hơn, khiến lợi nhuận được không cao. Cụ thể năm 2010 đạt 4.189 trđ, năm 2011 là 6.012 trđ, tăng 43,519% so với năm 2010 và đạt 1.345 trđ vào năm 2012, chỉ tăng thêm 22,172% so với năm 2011.

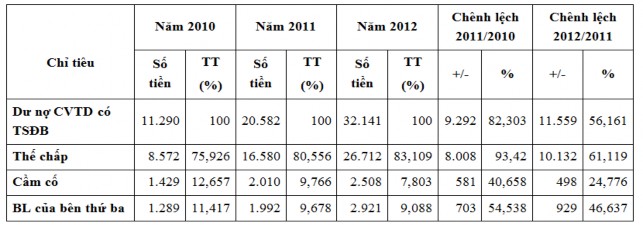

2.2.2.4 Cơ cấu dư nợ cho vay tiêu dùng có TSĐB

Bảng 2.9: Cơ cấu dư nợ CVTD bằng TSĐB của CN giai đoạn 2010-2012

Đơn vị: Triệu đồng

(Nguồn: Phòng tín dụng NHNoPTNT CN Nam Sông Hương)

Trong tổng dư nợ CVTD, dư nợ theo hình thức đảm bảo bằng tài sản vẫn chiếm tỷ trọng cao nhất. Sở dĩ như vậy vì rủi ro mà NH gặp phải khi cho KH vay mà không cần bất cứ tài sản gì là rất cao. Trong trường hợp NH chuyển quyền sử dụng vốn cho KH, vì không trực tiếp quản lý vốn nên nếu như KH dùng số vốn đó sai mục đích, hoặc có thể gặp sự cố trong quá trình sử dụng thì việc thu hồi được nợ của NH là rất khó khăn. Nhìn vào bảng trên, có thể thấy rằng dư nợ cho vay bằng tài sản thế chấp năm 2010 đạt 8.572 trđ, chiếm 75,926% tổng dư nợ CVTD có TSĐB, năm 2011 đạt giá trị 16.580 trđ, chiếm 80,556% và tăng lên 26.712 trđ vào năm 2012, chiếm tỷ trọng 83,109%. Có thể thấy tỷ trọng dư nợ cho vay có tài sản thế chấp chiếm tỷ trọng ngày càng cao trong tổng dư nợ cho vay, qua đó cho thấy CN ngày càng thận trọng hơn đối với các khoản vay đầy rủi ro này. Đây là điều đảm bảo lợi ích cho CN nhưng cũng có điểm hạn chế khi mà không phải ai cũng có tài sản để có thể đi vay NH.

Các tài sản được cầm cố tại CN theo quy định bao gồm sổ tiết kiệm, kỳ phiếu do các NHTM phát hành; tín phiếu kho bạc, trái phiếu kho bạc, công trái; cổ phiếu, trái phiếu, chứng chỉ quỹ do các DN phát hành. Dư nợ đối với các khoản vay có tài sản cầm cố chiếm tỷ trọng ngày càng giảm trong tổng dư nợ cho vay có TSĐB. Cụ thể năm 2010 đạt 1.429 trđ, chỉ chiếm 12,657%, năm 2011 là 2.010 trđ, chiếm 9,766% và năm 2012 đạt 2.508 trđ, giảm chỉ còn 7,803% trong tổng dư nợ cho vay có TSĐB. Nguyên nhân là do lãi suất NH tăng cao trong thời gian vừa qua khiến cho KH nắm giữ các loại GTCG phải xem xét giữa vấn đề bán GTCG hay là chỉ nên cầm cố chúng. Bên cạnh đó, vay cầm cố GTCG thường là những khoản vay ngắn hạn và mức vay không cao khiến loại hình này chưa được ưa chuộng.

Thêm một hình thức cho vay khác mà CN đang áp dụng nữa là cho vay có bảo lãnh bằng tài sản của bên thứ ba. Bộ luật Dân sự 2005, Điều 361 quy định: "Bảo lãnh là việc người thứ ba (sau đây gọi là bên bảo lãnh) cam kết với bên có quyền (sau đây gọi là bên nhận bảo lãnh) sẽ thực hiện nghĩa vụ thay cho bên có nghĩa vụ (sau đây gọi là bên được bảo lãnh), nếu khi đến thời hạn mà bên có nghĩa vụ không thực hiện nghĩa vụ hoặc thực hiện không đúng nghĩa vụ". Theo đó, nếu KH không có khả năng trả nợ cho CN thì CN có thể trực tiếp yêu cầu người bảo lãnh trả nợ, chính vì thế hình thức cho vay này cũng giống như việc thế chấp của KH. Dư nợ CVTD có bão lãnh của bên

thứ ba chiếm tỷ trọng không cao lắm trong tổng dư nợ cho vay có TSĐB của CN. Cụ thể, năm 2010 đạt 1.289 trđ, chiếm 11,417% trong tổng dư nợ CVTD có TSĐB, đến năm 2011 là 1.992 trđ và tăng lên 2,921 trđ vào năm 2012, chiếm tỷ trọng thấp nhất trong giai đoạn này, chỉ còn 9,088%. Sở dĩ con số này giảm dần là do có một vài trường hợp xảy ra mâu thuẫn giữa KH và người bão lãnh khiến cho việc thu nợ của CN gặp nhiều khó khăn, vì thế để giảm thiểu rủi ro thì CN đã thận trọng hơn khi cho vay bằng hình thức này.

2.2.2.5 Dư nợ cho vay tiêu dùng phân theo mục đích vay vốn

Ngày nay, khi nhu cầu cuộc sống con người càng tăng, các NH muốn cạnh tranh trên thị trường thì việc đa dạng hóa sản phẩm CVTD là việc quan trọng hàng đầu. Đối tượng vay tiêu dùng trong xã hội thuộc nhiều lứa tuổi, ngành nghề cũng như mỗi người có một sở thích, điều kiện khác nhau nên nhu cầu vay vốn cũng vô cùng phong phú và đa dạng.

Khóa luận tốt nghiệp

Bảng 2.10: Cơ cấu dư nợ CVTD theo mục đích vay vốn của CN giai đoạn 2010-2012

Đơn vị: Triệu đồng

Năm 2010 | Năm 2011 | Năm 2012 | Chênh lệch 2011/2010 | Chênh lệch 2012/2011 | ||||||

Số tiền | TT (%) | Số tiền | TT (%) | Số tiền | TT (%) | +/- | % | +/- | % | |

Dư nợ CVTD | 15.479 | 100 | 26.594 | 100 | 39.486 | 100 | 11.115 | 71,807 | 12.892 | 48,477 |

Xây dựng, sửa chữa nhà | 8.231 | 53,175 | 15.342 | 57,689 | 26.001 | 65,849 | 7.111 | 86,393 | 10.659 | 69,476 |

Mua phương tiện đi lại | 3.769 | 24,349 | 5.769 | 21,692 | 7.321 | 18,541 | 2.000 | 53,064 | 1.552 | 26,902 |

Mua thiết bị, đồ dùng gia đình | 3.208 | 20,725 | 5.032 | 18,923 | 6.003 | 15,203 | 1.824 | 56,858 | 971 | 19,296 |

Nhu cầu khác | 271 | 1,751 | 451 | 1,696 | 161 | 0,407 | 180 | 66,421 | -290 | -64,30 |

Có thể bạn quan tâm!

-

Đánh giá chất lượng cho vay tiêu dùng tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam - chi nhánh nam sông hương tỉnh Thừa Thiên Huế - 1

Đánh giá chất lượng cho vay tiêu dùng tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam - chi nhánh nam sông hương tỉnh Thừa Thiên Huế - 1 -

Đánh giá chất lượng cho vay tiêu dùng tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam - chi nhánh nam sông hương tỉnh Thừa Thiên Huế - 2

Đánh giá chất lượng cho vay tiêu dùng tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam - chi nhánh nam sông hương tỉnh Thừa Thiên Huế - 2 -

Một Số Vấn Đề Cơ Bản Về Chất Lượng Cho Vay Tiêu Dùng Của Nhtm

Một Số Vấn Đề Cơ Bản Về Chất Lượng Cho Vay Tiêu Dùng Của Nhtm -

Cơ Cấu Tổ Chức Của Chi Nhánh Nhno&ptnt Nam Sông Hương - T.t.huế

Cơ Cấu Tổ Chức Của Chi Nhánh Nhno&ptnt Nam Sông Hương - T.t.huế -

Đánh giá chất lượng cho vay tiêu dùng tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam - chi nhánh nam sông hương tỉnh Thừa Thiên Huế - 6

Đánh giá chất lượng cho vay tiêu dùng tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam - chi nhánh nam sông hương tỉnh Thừa Thiên Huế - 6 -

Đánh giá chất lượng cho vay tiêu dùng tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam - chi nhánh nam sông hương tỉnh Thừa Thiên Huế - 7

Đánh giá chất lượng cho vay tiêu dùng tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam - chi nhánh nam sông hương tỉnh Thừa Thiên Huế - 7

Xem toàn bộ 57 trang tài liệu này.

(Nguồn: Phòng tín dụng NHNoPTNT CN Nam Sông Hương)

Nhìn vào Bảng 2.10, ta thấy KH đến vay tiêu dùng tại CN tập trung vào ba nhu cầu chính: Xây dựng, sửa chữa nhà; Mua phương tiện giao thông; Mua thiết bị, đồ dùng gia đình. Trong những năm gần đây, đa số KH đến vay vốn tiêu dùng tại CN chủ yếu nhằm mục đích xây dựng, sửa chữa nhà, chiếm trên 50% tổng dư nợ CVTD và có xu hướng tăng. So với những năm trước đây, trong các Tỉnh và Thành phố lớn của Việt Nam thì Tỉnh Thừa Thiên Huế vẫn là một nơi chậm phát triển. Tuy nhiên vào những năm gần đây, khi Tỉnh đã có chiến lược đẩy mạnh phát triển hướng tới mục tiêu là Thành phố trực thuộc TW, bằng nhiều chính sách được đề ra nhằm giúp ổn định đời sống nhân dân, đẩy mạnh phát triển hội nhập với bên ngoài, dịch vụ du lịch luôn được chú trọng, cộng với điều kiện thời tiết thuận lợi khiến cho người dân ngày càng lạc quan vào lao động sản xuất. Mức sống tăng khiến nhu cầu cải thiện đời sống ngày càng được chú trọng, đặc biệt KH tìm đến vay vốn tiêu dùng với mục đích là xây dựng, sửa chữa nhà ở. Cụ thể là vào năm 2010, dư nợ khoản vay xây dựng, sửa chữa nhà ở là 8.231 trđ, đến năm 2011 tăng lên 15.342 trđ và tăng chậm vào năm 2012 là

26.001 trđ.

Bên cạnh đó, nhu cầu mua sắm thiết bị, đồ dùng gia đình và mua phương tiện đi lại chiếm tỷ trọng thấp hơn. Dư nợ CVTD với mục đích mua thiết bị, đồ dùng gia đình tăng từ 3.208 trđ vào năm 2010 đã tăng lên 5.032 trđ vào năm 2011 và tiếp tục tăng vào năm 2012 với giá trị 6.003 trđ. Tuy nhiên, tỷ trọng đối với hình thức cho vay này giảm dần. Điều này cho thấy KH có nhu cầu mua sắm vật dụng gia đình tìm đến CN không lớn, chủ yếu là những sản phẩm có giá trị cao. Nguyên nhân là vì trong thời buổi kinh tế thị trường hiện nay, nhiều tổ chức kinh doanh vì muốn tăng doanh số bán hàng nên đã kết hợp hình thức bán sản phẩm trả góp, theo đó, KH khi mua sản phẩm trả góp cũng trả tiền lãi suất cạnh tranh giống như khi đi vay NH mà thủ tục lại đơn giản và nhanh gọn hơn nhiều, một mặt cũng vì yếu tố tâm lý nên KH thường rất ngại khi đi vay NH, chính vì thế mà nhu cầu vay đối với mục đích này ít phát triển hơn vào những năm gần đây.

Mua phương tiện đi lại: Tình hình dư nợ CVTD tại CN đối với mục đích này cũng tương đương với nhu cầu về thiết bị gia đình. Cụ thể, năm 2010, dư nợ CVTD với mục đích mua phương tiện đi lại tại CN là 3.769 trđ, chiếm 24,349% tổng dư nợ

CVTD, đến năm 2011 đạt 5.769 trđ và tăng lên 7.321 trđ vào năm 2012. Qua những con số cụ thể trên, có thể thấy nhu cầu về mua sắm phương tiện đi lại của KH khi tìm đến CN tăng nhưng không đáng kể. Nguyên nhân là do tình hình kinh tế khó khăn nên KH ít có nhu cầu đối với các khoản vay lớn như vay để mua ôtô. Nhu cầu vay để mua xe máy tại CN bị hạn chế bởi các dịch vụ mua trả góp của các DN kinh doanh xe máy.

2.3 Đánh giá chất lượng cho vay tiêu dùng tại CN giai đoạn 2010-2012

2.3.1 Tình hình tăng giảm doanh số, dư nợ cho vay tiêu dùng

2.3.1.1 Chỉ tiêu phản ánh doanh số cho vay tiêu dùng

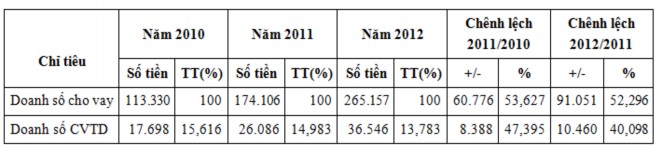

Bảng 2.11: Tình hình tăng trưởng doanh số CVTD tại CN giai đoạn 2010-2012

Đơn vị: Triệu đồng

(Nguồn: Phòng tín dụng NHNoPTNT CN Nam Sông Hương)

CVTD đóng vai trò quan trọng cho việc đóng góp vào sự hồi phục nền kinh tế đang khó khăn hiện nay bằng việc kích thích nhu cầu tiêu thụ hàng hóa trên thị trường, nhằm tăng lượng cầu. Tình hình tăng trưởng doanh số CVTD của CN giai đoạn 2010- 2012 không tăng trưởng nhiều. Cụ thể: Năm 2010, doanh số CVTD đạt 17.698 trđ, chiếm tỷ trọng 15,616% trên tổng doanh số cho vay nền kinh tế; Đến năm 2011, con số này tăng 8.388 trđ, tức đạt 26.086 trđ, chiếm tỷ trọng 14,983% và đến năm 2012, doanh số CVTD tăng lên 36.546 trđ, chiếm tỷ trọng chỉ còn 13,783%. Tốc độ tăng doanh số CVTD hàng năm cũng không cao bằng tổng doanh số cho vay của CN và còn có xu hướng tăng chậm dần.

Nguyên nhân dẫn đến sự sụt giảm này là do: Những tháng đầu năm 2010, khó khăn về thanh khoản là vấn đề nổi bật, tăng trưởng tín dụng chung của hệ thống ở mức thấp, theo đó doanh số CVTD cũng vì thế mà không tăng nhiều. Nhưng nguyên nhân chính dẫn đến việc tốc độ CVTD giảm dần là do lá chắn về lãi suất. Lãi suất cao ngất

ngưỡng vào những năm vừa qua khiến cho người dân khó tiếp cận vốn vay NH. Bên cạnh đó, kinh tế khó khăn khiến nhu cầu hàng hóa xa xỉ bị thu hẹp lại, những người có tiền đầu tư vào NH kiếm lãi ngày càng cao. Nguyên nhân tiếp theo là do tình hình lãi suất biến động tăng khiến nhu cầu cung ứng vốn trung dài hạn gặp nhiều khó khăn, mà các khoản CVTD thường có kỳ hạn vay vốn trung dài hạn.

Tuy nhiên, nếu xét theo mức tăng tuyệt đối thì năm 2012 đã có những dấu hiệu khá khả quan. Nhờ vào những nỗ lực kiềm chế lạm phát của Chính phủ, chính sách triệt để của NHNN, cơn sốt trên thị trường lãi suất giảm đáng kể khiến người dân có thể đáp ứng nhu cầu của mình dễ dàng hơn. Qua đó, doanh số CVTD năm 2012 đã tăng thêm 10.460 trđ so với năm 2011. Nhưng do thị trường mới ổn định trở lại nên lượng KH đến với CN chưa tăng đáng kể. Điều này sẽ được khắc phục nếu CN có những hình thức quảng cáo sản phẩm tốt hơn vì hiện nay mục đích vay vốn của KH khi đến với CN chưa thực sự đa dạng, CN nên tìm cách khai thác thị trường tiềm năng này một cách hiệu quả.

2.3.1.2 Chỉ tiêu phản ánh dư nợ cho vay tiêu dùng

Bảng 2.12: Tình hình tăng trưởng dư nợ CVTD tại CN giai đoạn 2010-2012

Đơn vị: Triệu đồng

(Nguồn: Phòng tín dụng NHNoPTNT CN Nam Sông Hương)

Nhìn vào bảng số liệu này, có thể thấy tỷ trọng dư nợ CVTD vào các năm 2010, 2011, 2012 chiếm lần lượt là 15,910%, 18,665% và 20,174% so với tổng dư nợ cho vay tại CN. Những con số trên cho thấy tỷ trọng CVTD trên dư nợ cho vay là không cao, tuy nhiên tốc độ tăng của dư nợ CVTD nhanh hơn so với tổng dư nợ cho vay. Quy mô các món vay thường tập trung ở nhu cầu xây dựng, sửa chữa nhà, thế nên mặc dù giá trị dư nợ CVTD khá cao nhưng số lượng các món vay chưa khả quan. CN cần có

những biện pháp để đẩy mạnh hoạt động CVTD để thu hút KH đến NH với nhiều nhu cầu hơn.

Giai đoạn 2010-2012, lãi suất các NHTM tăng mạnh khiến doanh số vay tiêu dùng tại CN năm 2012 tăng chậm hơn so với năm 2011. Bên cạnh đó, CN đã có công tác thu nợ tốt nhờ thực hiện tốt quy trình thẩm định KH, vì vậy, dư nợ CVTD năm 2012 tăng với tốc độ không nhanh bằng năm 2011, cụ thể chỉ tăng 48,477% tức là tăng 12.892 trđ trong khi năm cuối 2011 con số này là 11.115 trđ. Điều này chứng tỏ CN vẫn chưa khai thác được tối đa thế mạnh thị trường vay tiêu dùng trên địa bàn cũng như chưa tận dụng hết tiềm lực của CN trong CVTD.

2.3.2 Nợ quá hạn, nợ xấu, tỷ lệ nợ xấu trên tổng dư nợ cho vay tiêu dùng

2.3.2.1 Chỉ tiêu nợ quá hạn cho vay tiêu dùng trên nợ quá hạn cho vay

Nợ quá hạn là chỉ tiêu quan trọng nhất phản ảnh chất lượng cho vay của các NHTM. Đặc biệt là đối với hoạt động CVTD, nợ quá hạn có đặc trưng là cao hơn so với các loại hình kinh doanh khác của NH.

Bảng 2.13: Tỷ trọng nợ quá hạn CVTD tại CN giai đoạn 2010-2012

Đơn vị: Triệu đồng

2010 | 2011 | 2012 | Chênh lệch 2011/2010 | Chênh lệch 2012/2011 | ||||||

Số tiền | TT (%) | Số tiền | TT (%) | Số tiền | TT (%) | +/- | % | +/- | % | |

Nợ quá hạn cho vay | 1.424 | 100 | 1.156 | 100 | 767 | 100 | -268 | -18,820 | -389 | -33,651 |

Nợ quá hạn CVTD | 160 | 11,236 | 135 | 11,678 | 104 | 13,560 | -25 | -15,625 | -31 | -22,963 |

Có TSĐB | 54,9 | 3,855 | 41,2 | 3,564 | 39 | 5,085 | -13,7 | -24,954 | -2.2 | -5,339 |

Không có TSĐB | 105,1 | 7,381 | 93,8 | 8,114 | 65 | 8,475 | -11,3 | -10,752 | -28,8 | -30,704 |

(Nguồn: Phòng tín dụng NHNoPTNT CN Nam Sông Hương)

Nợ quá hạn CVTD: CVTD là loại hình kinh doanh rủi ro nhất của NH. Nhìn vào Bảng 2.13, có thể thấy rằng nợ quá hạn cho vay của CN có xu hướng giảm dần qua các năm. Cụ thể, nợ quá hạn CVTD năm 2010 là 160 trđ, năm 2011 là 135 trđ, năm 2012 giảm còn 104 trđ. Xét về số tương đối, nợ quá hạn CVTD giảm đến 22,963% vào năm 2012, điều này chứng tỏ CN đã thực hiện khá tốt công tác thu nợ khiến số nợ quá hạn CVTD giảm dần.

Tỷ lệ nợ quá hạn CVTD trên nợ quá hạn cho vay nền kinh tế của CN vào các năm 2010, 2011, 2012 lần lượt là 11,236%, 11,678%,13,560%. Trong đó, tỷ trọng nợ quá hạn CVTD ở năm 2012 cao nhất một phần là do số nợ không thể thu hồi được của các năm trước còn tồn đọng, một phần là do nguồn lực còn hạn chế và kinh nghiệm phát triển chưa dày dặn hơn các nước trên thế giới nên các NHTM ở Việt Nam đều chịu ảnh hưởng bởi các biến động từ bên ngoài. Đến năm 2012, do chính sách kiểm soát nợ xấu gắt gao của NHNN mà tốc độ giảm của nợ quá hạn cho vay giảm nhanh hơn nợ quá hạn CVTD. Trong đó, nợ quá hạn đối với các khoản vay không có TSĐB chiếm tỷ trọng cao hơn, cụ thể là 7,381% vào năm 2010, 8,114% vào năm 2011 và năm 2012 là 8,475%. Vì vậy NH cần đẩy mạnh công tác kiểm định khả năng tài chính cũng như nắm bắt thông tin thường xuyên của KH vay vốn bằng tín chấp. Nhưng nhìn chung thì CN đã có những bước tiến lạc quan trong việc đảm bảo an toàn vốn vay trong với tình hình nợ xấu của nền kinh tế.