nhiều hơn để gia tăng giá trị của doanh nghiệp vì họ muốn phân biệt mình với các doanh nghiệp khác cũng như giới thiệu cơ hội phát triển đến với nhà đầu tư.

Hầu hết các nghiên cứu đều chỉ ra rằng có mối quan hệ tích cực giữa quy mô và mức độ CBTT Cerf (1961)63, Singhvi & Desai (1971)111; Cooke (1989)65; Wallace & Naser (1995)122, Nguyễn Công Phương, Nguyễn Thị Thanh Phương (2014)30; Phạm Đức Hiếu & Đỗ Thị Lan Hương (2015)108…. Quy mô của doanh nghiệp có thể được đo lường bằng tổng tài sản (Vu, 2012119; Hossain & Hammami, 2009 89); giá trị vốn hoá (Sukthomya, 2011)113 hoặc tổng doanh thu và tổng tài sản (Đặng Bích Ngọc, 2018)25.

1.4.2.2. Sở hữu Nhà nước

Sở hữu nhà nước là một trong những yếu tố mang tính đặc thù của TTCK Việt Nam nên phần lớn các doanh nghiệp lớn do Nhà nước sở hữu sau đó được cổ phần hoá, kết quả là hiện nay một số lượng lớn các DNPTCNY vẫn có tỷ lệ sở hữu Nhà nước. Khi Nhà nước sở hữu vốn tại doanh nghiệp sẽ áp đặt cơ chế giám sát nghiêm ngặt (Nguyễn Văn Liêm, 2019)20 để quản lý chặt chẽ phần vốn của Nhà nước.

Eng và Mark (2003)74 cho rằng vấn đề đại diện có nhiều khả năng xảy ra với các cổ đông lớn như phần sở hữu cổ phần của Nhà nước trong doanh nghiệp. Ngoài ra, người ta cho rằng quyền sở hữu của Nhà nước thường dẫn đến sự can thiệp của chính phủ trong tổ chức của doanh nghiệp. Ví dụ, Chính phủ có thể sử dụng quyền hạn của mình để bổ nhiệm các CEO và giám đốc, bất kể kinh nghiệm cá nhân và bằng cấp (Cornett và cộng sự, 2010) 64. Tuy nhiên, cũng có quan điểm cho rằng các giám đốc điều hành có thể không bị ảnh hưởng bởi quyền sở hữu của Nhà nước bởi vì giám đốc điều hành tìm cách nâng cao hiệu quả hoạt động của doanh nghiệp với mục đích phát triển cơ hội nghề nghiệp tương lai cũng như bảo vệ danh tiếng của chính bản thân họ (Conyon và He, 2011)67. Kết quả nghiên cứu của Vu (2012)119; Lan và cộng sự (2013)95; đều tìm thấy mối quan hệ thuận chiều giữa tỷ lệ sở hữu nhà nước và CBTT. Tuy nhiên Phạm Đức Hiếu & Đỗ Thị

Lan Hương (2015)108 không tìm thấy sự tác động của yếu tố quyền sở hữu nhà nước đến mức độ CBTT tự nguyện trong nghiên cứu của họ.

1.4.2.3. Sở hữu của tổ chức

Theo Healy, Hutton và Palepu (1999)87 sự gia tăng mức độ công bố TTTC có liên quan đến sự gia tăng số lượng các nhà đầu tư tổ chức trong một DNPTCNY. Vì vậy công bố TTTC càng nhiều sẽ càng thu hút các nhà đầu tư tổ chức. Tuy nhiên, Tasker (1998)118 nhận thấy các DN có tỷ lệ nhà đầu tư tổ chức sở hữu lượng cổ phiếu lớn hơn DN khác sẽ ít nhạy cảm hơn với việc CBTT. Giải thích cho hiện tượng này, Tasker cho rằng, các nhà đầu tư tổ chức đã có quyền tiếp cận nguồn thông tin chính thống của doanh nghiệp nên sẽ làm giảm sự khuyến khích công bố TTTC.

1.4.2.4. Quy mô ban giám đốc

Jonas và cộng sự (2000)79 cho rằng một BGĐ có quy mô lớn sẽ có nhiều sự chia sẻ chuyên môn, kinh nghiệm và phân tích tình huống tốt hơn. Tuy nhiên, một số nhà nghiên cứu cũng lập luận rằng khi quy mô của BGĐ quá lớn, các giám đốc có thể xao nhãng trách nhiệm của mình vì họ cảm thấy ý kiến tác động của họ đến quyết định của doanh nghiệp thấp từ đó họ sẽ có xu hướng giảm bớt thời gian và công sức đến công việc chung của doanh nghiệp. Jensen (1993)83 tin rằng một BGĐ nhỏ sẽ hiệu quả hơn, cùng quan điểm đó, Beasly (1996)53 thấy rằng việc tăng quy mô của BGĐ đi kèm với khả năng lớn hơn của các BCTC gian lận.

1.4.2.5. Trình độ chuyên môn kế toán của ban giám đốc

Nền tảng chuyên môn của các giám đốc là một trong những yếu tố quyết định đến hoạt động công bố TTTC của doanh nghiệp. Tác giả Gray (1988)93 đã xác định nền tảng chuyên môn là một trong những kết quả của thể chế ảnh hưởng đến giá trị và thông tin kế toán công bố. Wallace và Cooke (1990)121 gợi ý rằng sự phát triển giáo dục ở một quốc gia có thể góp phần tăng cường mức độ nhận thức chính trị và trách nhiệm giải trình của doanh nghiệp, trình độ học vấn của giám đốc là một trong những cơ sở làm thước đo cơ bản để đánh giá khả năng chuyên môn. Do đó nếu BGĐ của doanh nghiệp bao gồm các giám đốc có nền tảng học vấn, chuyên môn về kế toán, họ có thể

chọn công bố TTTC nhiều hơn để chứng minh trách nhiệm giải trình, cải thiện hình ảnh của doanh nghiệp và cũng để xác định độ tin cậy của đội ngũ quản lý. Ngược lại, các giám đốc cũng có thể không muốn CBTT nhiều hơn mức quy định để giảm bớt các chi phí phát sinh và bất lợi gặp phải khi các đối thủ cạnh tranh có thêm nhiều thông tin về doanh nghiệp.

1.4.2.6. Khả năng sinh lời

Hầu hết những người sử dụng thông tin trên BCTN đều quan tâm đến tỷ lệ sinh lời của vốn chủ sở hữu vì vậy theo lý thuyết đại diện, các nhà quản lý của doanh nghiệp có lợi nhuận cao có xu hướng công bố thêm thông tin để đạt được lợi thế cá nhân nhằm nâng cao vị thế của họ như trong kết quả nghiên cứu của Leventis (2001)98; Haniffa và Cooke (2002)85. Hơn nữa, lý thuyết tín hiệu cho thấy rằng các doanh nghiệp hoạt động tốt thường có động lực để CBTT nhiều hơn để phân biệt mình với các doanh nghiệp kém hiệu quả hơn (Lan và cộng sự 2013) 95, điều này cũng giúp cho các doanh nghiệp tăng vốn dễ dàng hơn. Những nhà quản trị điều hành doanh nghiệp hoạt động có hiệu quả sẽ có động cơ CBTT bổ sung để phát tín hiệu về năng lực của họ nhằm góp phần mang lại cơ hội công việc tiếp theo cũng như nâng cao mức thu nhập. Tuy nhiên, một số nghiên cứu cho thấy rằng các doanh nghiệp có lợi nhuận thấp cũng có xu hướng công bố thêm thông tin để giảm nguy cơ bị các cơ quan quản lý theo dõi, cũng như giảm vốn cổ phần và mất uy tín (Leventis, 2001)98.

1.4.2.7. Đòn bẩy tài chính

Một số nghiên cứu cho rằng các doanh nghiệp có đòn bẩy tài chính cao có xu hướng công bố thêm thông tin để giảm chi phí đại diện cho các khoản nợ vay (Lakhal, 2005)97. Tuy nhiên, theo lý thuyết tín hiệu, các doanh nghiệp có đòn bẩy tài chính cao có thể quyết định không công bố thêm thông tin để tránh những rủi ro liên quan đến việc công bố này vì nó có thể cung cấp tín hiệu xấu cho thị trường.

Các nghiên cứu thực nghiệm hiện tại cho các kết quả khác nhau về mối liên hệ giữa công bố TTTC và đòn bẩy tài chính. Hossain và cộng sự (1995)88 tìm thấy mối quan hệ tích cực giữa mức độ CBTT và đòn bẩy tài chính trong 40 doanh nghiệp niêm yết ở New Zealand trong năm 1991. Barako và cộng sự (2006)52 tìm thấy mối quan hệ tích cực giữa mức độ CBTT và đòn bẩy tài chính trong 43 BCTN

của doanh nghiệp Kenya trong giai đoạn từ 1992 đến 2001. Lan và cộng sự (2013)

95 thấy rằng mức độ CBTT có liên quan tích cực đến đòn bẩy doanh nghiệp của

1.066 doanh nghiệp niêm yết trong năm 2006 ở Trung Quốc. Ngược lại, các nghiên cứu chỉ ra mối quan hệ tiêu cực giữa CBTT và đòn bẩy tài chính như Eng và Mark (2003)74 hay Chau và Gray (2002)68. Hussainey và Al-Najjai (2012)90 lại không tìm thấy bằng chứng về mối liên hệ giữa mức độ CBTT và đòn bẩy tài chính.

1.4.2.8. Tuổi của doanh nghiệp

Mức độ công bố TTTC của doanh nghiệp có thể liên quan đến độ dài thời gian thành lập hoặc thời gian niêm yết của doanh nghiệp. Theo nghiên cứu của Boshnak,H. (2017)54 chỉ ra, đối với các doanh nghiệp được thành lập trong thời gian dài trước đó sẽ CBTT nhiều hơn là các doanh nghiệp được thành lập muộn hơn. Glaum và Street (2003)92 cho rằng các doanh nghiệp mới thành lập có xu hướng phát triển sản phẩm và thị trường hơn là tập trung vào công tác kế toán. Ngoài ra, các nhà quản trị của doanh nghiệp trẻ thường có ít kinh nghiệm trong việc điều hành một doanh nghiệp mới niêm yết và tuân thủ các yêu cầu pháp lý về CBTT. Kết quả giữa mức độ CBTT và tuổi của doanh nghiệp rất đa dạng. Popova và cộng sự (2013)109 tìm ra mối quan hệ thuận chiều giữa mức độ CBTT và tuổi của các DNNY từ năm 2006 đến 2010. Tuy nhiên, Glaum và Street (2003)92 không tìm thấy bằng chứng về mối quan hệ giữa tuổi doanh nghiệp và mức độ CBTT của các DNNY của Đức trong năm 2000.

1.4.2.9. Công ty kiểm toán

Theo Wallace và cộng sự (1994)120, các DNPTCNY được kiểm toán bởi các công ty kiểm toán thuộc nhóm 4 công ty kiểm toán lớn nhất có nhiều khả năng cung cấp thông tin chi tiết hơn các doanh nghiệp được kiểm toán bởi các công ty kiểm toán trong nước. Nguyên nhân là do các công ty kiểm toán thuộc nhóm này có quy mô lớn hơn và chuyên môn tốt hơn. Craswell và Taylor (1992)71 kiểm định hoạt động CBTT của các DNNY nói chung và đặc biệt là các doanh nghiệp dầu khí niêm yết trên thị trường chứng khoán của Úc vào cuối năm 1984, kết quả cho thấy các DNNY thường lựa chọn 6 công ty kiểm toán lớn hơn là các công ty kiểm toán nhỏ. Street và Grey (2002)114 tìm thấy mối quan hệ tích cực giữa công ty kiểm toán lớn với các các quy định bắt buộc về CBTT theo IAS của các DNNY trên thị trường chứng khoán Mỹ năm 1988.

Glaum và Street (2003)92 tìm thấy mối quan hệ tích cực về CBTT theo yêu cầu của IAS của các DNNY trên TTCK Đức với 5 công ty kiểm toán lớn nhất trong năm 2000. Gallery và cộng sự (2008)91; Palmer (2008)105; Mai Thị Hoa (2018)16 cho thấy các doanh nghiệp được kiểm toán bởi các công ty kiểm toán thuộc Big4 có chất lượng CBTT tốt hơn.

Để đưa ra các giải pháp, khuyến nghị cho việc hoàn thiện công bố TTTC trên BCTN cần phải xác định được mức độ ảnh hưởng của các yếu tố đã nêu ở trên vì vậy luận án sẽ kiểm định giả thuyết, đo lường và đánh giá mức độ ảnh hưởng của các yếu tố. Các yếu tố được tổng hợp trong bảng 1.1

Bảng 1.1: Các yếu tố ảnh hưởng đến mức độ công bố TTTC và lý thuyết vận dụng

Yếu tố | Lý thuyết | Nghiên cứu tham chiếu | Kỳ vọng | |

1 | Quy mô | Lý thuyết tín hiệu | Naser và cộng sự (2003); Sukthomya (2011); Hossain &Hammami (2009); Vu (2012); Pham Duc Hieu & Do Thi Lan Huong (2015); Đặng Bích Ngọc (2018) | + |

2 | Sở hữu nhà nước | Lý thuyết chi phí chính trị | Naser và Al-Khatib (2000); Eng & Mark (2003); Cornett & Cộng sự (2010); Conneyon & He (2011); Vu (2012); Lan và cộng sự (2013); Pham Duc Hieu & Do Thi Lan Huong (2015) | + |

3 | Sở hữu tổ chức | Lý thuyết thông tin bất cân xứng | Tasker (1998); Healy, Hutton và Palepu (1999) | + |

4 | Quy mô ban giám đốc | Lý thuyết đại diện | Jenssen (1993); Beasly (1996); Jonas và cộng sự (2000) | + |

Có thể bạn quan tâm!

-

Vai Trò Của Thông Tin Tài Chính Trên Thị Trường Chứng Khoán.

Vai Trò Của Thông Tin Tài Chính Trên Thị Trường Chứng Khoán. -

Nội Dung Công Bố Thông Tin Tài Chính Trên Báo Cáo Thường Niên

Nội Dung Công Bố Thông Tin Tài Chính Trên Báo Cáo Thường Niên -

Các Yếu Tố Ảnh Hưởng Đến Mức Độ Công Bố Thông Tin Tài Chính Trên Báo Cáo Thường Niên Của Dnptcny Trên Ttck

Các Yếu Tố Ảnh Hưởng Đến Mức Độ Công Bố Thông Tin Tài Chính Trên Báo Cáo Thường Niên Của Dnptcny Trên Ttck -

Giá Trị Vốn Hoá Trên Thị Trường Chứng Khoán 2015 -2021

Giá Trị Vốn Hoá Trên Thị Trường Chứng Khoán 2015 -2021 -

Nội Dung Công Bố Thông Tin Tài Chính Theo Khuôn Mẫu Kế Toán

Nội Dung Công Bố Thông Tin Tài Chính Theo Khuôn Mẫu Kế Toán -

Thực Trạng Công Bố Thông Tin Tài Chính Trên Báo Cáo Thường Niên

Thực Trạng Công Bố Thông Tin Tài Chính Trên Báo Cáo Thường Niên

Xem toàn bộ 174 trang tài liệu này.

Yếu tố | Lý thuyết | Nghiên cứu tham chiếu | Kỳ vọng | |

5 | Trình độ chuyên môn kế toán của BGĐ | Lý thuyết đai diện | Wallace & Cooke (1995); Gray (1998); | + |

6 | Khả năng sinh lời | Lý thuyết thông tin bất cân xứng | Haniffa và Cooke (2002); Laventis (2001); Lan và cộng sự (2013); | + |

7 | Đòn bẩy tài chính | Lý thuyết thông tin bất cân xứng | Hossain và cộng sự (1995); Eng và Mark (2003); Chau và Gray (2002); Hussainey và Al-Najjai (2012); Lan và cộng sự (2013) | + |

8 | Tuổi của doanh nghiệp | Lý thuyết tín hiệu | Glaum và Stress (2003); Popova và cộng sự (2013); Boshnak, H (2017) | + |

9 | Công ty kiểm toán | Lý thuyết đại diện | Wallace và cộng sự (1994); Craswell và Taylor (1992); Stress và Gray (2002); Glaum và Stress (2003); Gallery và cộng sự (2008); Palmer (2008); Mai Thị Hoa (2018) | + |

KẾT LUẬN CHƯƠNG 1

Trong chương 1 luận án đã xây dựng khung lý thuyết về công bố TTTC trên BCTN bao gồm khái niệm và phân loại thông tin trên BCTN; khái niệm và phân loại TTTC; vai trò của TTTC trên TTCK. Trong chương này luận án cũng làm rõ khái niệm, nguyên tắc và quản lý công bố TTTC trên BCTN. Luận án đã phân tích nội dung công bố TTTC theo chuẩn mực kế toán quốc tế, trên cơ sở đó xây dựng hệ thống chỉ báo TTTC bắt buộc làm căn cứ đối chiếu với TTTC được quy định bởi chuẩn mực kế toán Việt nam, bởi các văn bản quy phạm pháp luật khác. Luận án đã hệ thống hoá TTTC tự nguyện từ các nghiên cứu trước đây để làm căn cứ khảo sát cho chương 2. Dựa vào các lý thuyết có liên quan, luận án đã xác định các yếu tố ảnh hưởng đến mức độ công bố TTTC trên BCTN.

CHƯƠNG 2. THỰC TRẠNG CÔNG BỐ THÔNG TIN TÀI CHÍNH TRÊN BÁO CÁO THƯỜNG NIÊN CỦA CÁC DOANH NGHIỆP PHI TÀI CHÍNH NIÊM YẾT TRÊN THỊ TRƯỜNG CHỨNG KHOÁN VIỆT NAM

2.1. Tổng quan về thị trường chứng khoán và các doanh nghiệp phi tài chính niêm yết trên thị trường chứng khoán Việt Nam

2.1.1. Tổng quan về thị trường chứng khoán Việt Nam

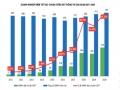

Ngày 28/11/1996, UBCKNN được thành lập theo Nghị định số 75/CP, trải qua 25 năm thành lập và hơn 21 năm vận hành, TTCK đã trở thành một kênh huy động vốn trung và dài hạn quan trọng cho doanh nghiệp và nền kinh tế. Nếu như năm 2000, hầu hết vốn của các doanh nghiệp được vay từ hệ thống ngân hàng với dư nợ tín dụng khoảng 40% GDP và hoạt động huy động vốn trên TTCK hầu như chưa xuất hiện thì sau 21 năm hoạt động, TTCK đã có sự tăng trưởng mạnh mẽ. Quy mô vốn hóa TTCK liên tục tăng trưởng qua các giai đoạn. Năm 2000, quy mô vốn hóa thị trường cổ phiếu/GDP chiếm 0,22%, năm 2010 tăng lên 33,52% và tại ngày 31/12/2021 đạt 123,4% GDP. Giá trị giao dịch bình quân hàng ngày từ chỗ rất nhỏ, đến nay đã vượt con số 1 tỷ USD/phiên, vươn lên đứng thứ 2 trong khu vực ASEAN.

Ước tính trong 20 năm qua, vốn hoá thị trường chứng khoán đã tăng trưởng ở mức trung bình hơn 50%/năm, chỉ số VN Index đạt mức 1.500,81 điểm vào ngày 25/11/2021, cao nhất trong 21 năm hoạt động. Thanh khoản của thị trường năm 2021 liên tục đạt những kỷ lục mới, giá trị và khối lượng giao dịch bình quân phiên lần lượt đạt trên 21.593 tỷ đồng và 737,29 triệu cổ phiếu, tương ứng tăng 247,27% về giá trị và 120,43% về khối lượng bình quân so với năm 2020. Giá trị vốn hóa niêm yết đạt hơn 5,8 triệu tỷ đồng, tương đương 92,77% GDP năm 2020 (GDP theo giá hiện hành) tăng 43,06% so với cuối năm 2020. TTCK phát triển mạnh mẽ đã giúp cơ cấu lại hệ thống tài chính Việt Nam theo hướng cân đối, bền vững hơn. Ước tính tỷ trọng vốn hóa khu vực chứng khoán trong tổng tài sản hệ thống tài chính hiện nay ở mức khoảng 30,6% cao hơn nhiều so với tỷ trọng 21% vào năm 2010. Không những vậy, TTCK cũng đã chứng minh vai trò ngày càng quan trọng trong