Giá trị thị trường của cổ phiếu

Tỷ số P/B =

Giá trị sổ sách của cổ phiếu

Đối với các nhà đầu tư, tỷ số P/B là công cụ giúp họ tìm kiếm các cổ phiếu có giá thấp mà phần lớn thị trường bỏ qua.

Nếu một doanh nghiệp đang bán cổ phần với mức giá thấp hơn giá trị ghi sổ của nó (tức là có tỷ lệ P/B nhỏ hơn 1), khi đó có hai trường hợp sẽ xảy ra: hoặc là thị trường đang nghĩ rằng giá trị tài sản của công ty đã bị thổi phồng quá mức, hoặc là thu nhập trên tài sản của công ty là quá thấp.

Nếu như điều kiện đầu tiên xảy ra, các nhà đầu tư nên tránh xa các cổ phiếu này bởi vì giá trị tài sản của công ty sẽ nhanh chóng được thị trường điều chỉnh về đúng giá trị thật. Còn nếu điều thứ hai đúng, thì có khả năng lãnh đạo mới của công ty hoặc các điều kiện kinh doanh mới sẽ đem lại những triển vọng kinh doanh cho công ty, tạo dòng thu nhập dương và tăng lợi nhuận cho các cổ đông. Ngược lại, nếu một công ty có giá thị trường của cổ phiếu cao hơn giá trị ghi sổ thì đây thường là dấu hiệu cho thấy công ty làm ăn khá tốt, thu nhập trên tài sản cao.

Chỉ số P/B chỉ thực sự có ích khi nhà đầu tư xem xét các doanh nghiệp có mức độ tập trung vốn cao hoặc các công ty tài chính, bởi giá trị tài sản của các công ty này tương đối lớn.

Tỷ lệ lưu chuyển tiền thuần

Dòng tiền phát sinh từ hoạt động kinh doanh là dòng tiền có liên quan đến các hoạt động tạo ra doanh thu chủ yếu của doanh nghiệp, nó cung cấp thông tin cơ bản để đánh giá khả năng tạo tiền của doanh nghiệp từ các hoạt động kinh doanh để trang trải các khoản nợ, duy trì các hoạt động, trả cổ tức và tiến hành các hoạt động đầu tư mới mà không cần đến các nguồn tài chính bên ngoài. Thông tin về các luồng tiền từ hoạt động kinh doanh, khi được sử dụng kết hợp với các thông tin khác, sẽ giúp người sử dụng dự đoán được luồng tiền từ hoạt động kinh doanh trong tương lai của doanh nghiệp.

Hoạt động kinh doanh là hoạt động chủ yếu trong công ty, trong một thời gian dài cần thiết phải tạo ra dòng tiền dương thì công ty mới có khả năng tồn tại đều đó thể hiện tiền thu bán hàng lớn hơn chi phí mà doanh nghiệp bỏ ra. Mặc khác, tỷ lệ lưu chuyển tiền thuần được xem là như một khoảng chủ yếu để đo

lường tính thanh khoản của công ty. Tỷ lệ lưu chuyển tiền thuần được xác định như sau:

Tỷ lệ lưu chuyển tiền thuần (%) =

Lưu chuyển tiền thuần từ HĐSXKD

Tổng tài sản

𝑥 100

3.4. Phương pháp nghiên cứu

Các chỉ tiêu tài chính cần thiết của mô hình được tính toán và tổng hợp theo từng năm với việc sử dụng phương pháp định lượng bằng phần mềm Stata 12, sử dụng kỹ thuật hồi quy bảng để phân tích tác động của 8 yếu tố (Tỷ lệ dòng tiền tự do – FCF, Quy mô doanh nghiệp – SIZE, Tăng trưởng tổng tài sản – GTA, Tỷ lệ nợ – D/A, giá trị thị trường/thu nhập trên mỗi cổ phần – P/E, giá trị thị trường/giá trị sổ sách – P/B, Tỷ suất sinh lời/tổng tài sản – ROA và Tỷ lệ lưu chuyển tiền thuần – RFOA) đến khả năng thanh khoản của các doanh nghiệp ngành thủy sản nhằm chọn lựa được biến có ý nghĩa tốt nhất đến mô hình. Đồng thời nghiên cứu sử dụng mô hình hồi quy với việc chạy hai mô hình là tác động cố định (Fixed Effect Model – FEM) và tác động ngẫu nhiên (Random Effect Model – REM), cùng với việc sử dụng phương pháp thống kê mô tả để làm rò vấn đề. Bên cạnh đó, nghiên cứu còn sử dụng kiểm định Hausman-test để kiểm tra xem với mô hình Fixed Effect hay Random Effect là phù hợp hơn trong nghiên cứu này.

3.5. Phương pháp phân tích dữ liệu

3.5.1. Mô tả thống kê

Thống kê mô tả

Các số liệu sẽ được tính toán và trình bày dưới dạng dữ liệu bảng bao gồm biến phụ thuộc và các biến độc lập, các biến này sẽ được trình bày về các nội dung như tên biến, số quan sát, giá trị trung bình, giá trị trung vị, độ lệch chuẩn, giá trị lớn nhất, giá trị nhỏ nhất, độ bất cân xứng và độ nhọn. Với những nội dung được trình bày trong bảng thống kê mô tả tác giả sẽ có những nhận xét khái quát về các biến theo sự hiểu biết và tham khảo của tác giả.

Kiểm tra sự tương quan của các biến trong mô hình

Tác giả sẽ tiến hành kiểm tra sự tương quan của các biến thông qua việc hình thành ma trận tương quan nhằm lựa chọn và đưa ra các biến có sự ảnh hưởng lớn đến mô hình. Đồng thời, để chắc chắn hơn về sự tương quan giữa các

biến tác giả cũng sẽ loại trừ hiện tượng đa cộng tuyến có thể xảy ra giữa các biến nghiên cứu bằng cách kiểm tra sự đa cộng tuyến thông qua kiểm định nhân tử phóng đại phương sai VIF (Variance Inflation Factor) để có thể đưa ra nhận xét chính xác hơn về sự tương quan của các biến nghiên cứu.

3.5.2. Ước lượng và lựa chọn mô hình phù hợp

Tiếp đến tác giả sẽ thực hiện việc tìm kiếm mô hình hồi quy thông qua sự ràng buộc về thời gian và tính chất riêng của từng doanh nghiệp. Với cấu trúc dữ liệu được thiết kết theo dạng bảng (Panel Data), hai mô hình được sử dụng phổ biến là mô hình tác động cố định (Fixed Effects Model – FEM) và mô hình tác động ngẫu nhiên (Random Effects Model – REM). Tác giả sử dụng kiểm định Hausman để xem xét, lựa chọn mô hình phù hợp giữa mô hình tác động cố định và mô hình tác động ngẫu nhiên để tiếp tục phân tích về mối tương quan giữa các biến. Kiểm định Hausman là kiểm định một giả thuyết:

H0: Mô hình tác động ngẫu nhiên phù hợp hơn mô hình tác động cố định.

H1: Mô hình tác động cố định phù hợp hơn mô hình tác động ngẫu nhiên.

Với kết quả tính toán được, nếu giá trị xác suất (P-value) nhỏ hơn 0.05 thì sẽ bác bỏ giả thuyết H0 đều này cũng đồng nghĩa với việc mô hình tác động cố định là phù hợp hơn và sẽ được lựa chọn.

Ngược lại, nếu giá trị xác suất (P-value) lớn hơn 0.05 thì sẽ chấp nhận giả thuyết H0, có thể kết luận rằng mô hình tác động ngẫu nhiên là tốt hơn và lựa chọn làm mô hình nghiên cứu.

3.5.3. Kiểm định các khuyết tật của mô hình

Hiện tượng đa cộng tuyến

Đa cộng tuyến là hiện tượng các biến độc lập trong mô hình tương quan tuyến tính với nhau. Trong mô hình hồi quy, tác giả xem xét hiện tượng đa cộng tuyến bằng cách sử dụng kiểm định ma trận tương quan giữa các biến, và kiểm định này giải thích được mối tương quan giữa các biến có trong mô hình, tuy nhiên để làm rò hơn nửa về hiện tượng đa cộng tuyến tác giả sử dụng thêm kiểm định VIF để khẳng định một cách chắc chắn hơn là không có hiện tượng đa cộng tuyến nghiêm trọng xảy ra giữa các biến.

Trong phạm vi nghiên cứu này, tác giả thực hiện kiểm định hiện tượng đa cộng tuyến đồng thời bằng 2 phương pháp:

Thứ nhất, tính các hệ số cho ma trận tương quan cặp giữa các biến độc lập trong mô hình.

Thứ hai, tính hệ số nhân tử phóng đại phương sai (Variance Inflation Factor – VIF).

Hệ số VIF được xác định như sau:

1

VIFi =

1 − Ri2

Theo Hoàng Ngọc Nhậm (2008), như một quy tắc kinh nghiệm, với kết quả tính toán được nếu giá trị VIF của tất cả các biến độc lập đều nhỏ hơn 10 thì hiện tượng đa cộng tuyến có xảy ra nhưng được đánh giá là không nghiêm trọng và có thể kết luận rằng không có hiện tượng đa cộng tuyến. Ngược lại, nếu tất cả các biến độc lập đều lớn hơn 10 thì kết luận có sự tương quan (hiện tượng đa cộng tuyến nghiêm trọng) xảy ra giữa các biến.

Tóm tắt:

Trong nội dung chương 3, dựa trên các giả thuyết thể hiện mối quan hệ giữa các biến độc lập với biến phụ thuộc của các nghiên cứu nước ngoài có liên quan đến đề tài, tác giả đã trình bày mô hình hồi quy dự kiến của luận văn với biến phụ thuộc là tỷ lệ thanh khoản hiện hành và 8 biến độc lập. Phần tiếp theo, tác giả xác định cách tính các biến độc lập và biến phụ thuộc, cũng tương tự như xác định mô hình dự kiến, tác giả xác định các biến này cũng dựa trên các nghiên cứu trước và có lựa chọn phù hợp với thực tế tình hình của các doanh nghiệp tại Việt Nam. Cuối cùng, số liệu phục vụ cho nghiên cứu được trình bày trong phần thu nhập dữ liệu và mẫu nghiên cứu. Chương tiếp theo, tác giả sẽ sử dụng các số liệu đã được thu thập để nghiên cứu các tác động đến thanh khoản doanh nghiệp bằng các phương pháp định lượng để đưa ra kết luận các yếu tố ảnh hưởng đến thanh khoản của các doanh nghiệp ngành thủy sản.

CHƯƠNG 4

KẾT QUẢ VÀ THẢO LUẬN KẾT QUẢ

Như đã trình bày ở chương 3, trong chương này tác giả sẽ sử dụng các phương pháp đã nêu để kiểm tra các yếu tố tác động đến thanh khoản doanh nghiệp, từ đó đưa ra nhận xét cũng như ý nghĩa của từng mô hình mà tác giả tính toán được bao gồm kết quả thống kê mô tả, kiểm tra sự tương quan giữa các biến, lựa chọn mô hình bằng kiểm định Hausman-test. Kết thúc việc phân tích các yếu tố trong chương này tác giả sẽ đưa ra kết luận, các kiến nghị, hạn chế cũng như đề xuất nghiên cứu tiếp theo ở trong chương 5.

4.1. Thống kê mô tả

Bộ dữ liệu dùng để chạy mô hình là dữ liệu bảng có cấu trúc cân xứng bao gồm 95 quan sát phù hợp với yêu cầu của mô hình hồi quy.

Kết quả thống kê mô tả các biến được trình bày trong bảng sau:

Bảng 4.1: Thống kê mô tả các biến trong mô hình

Số quan sát | Giá trị trung bình | Độ lệch chuẩn | Trung vị | Giá trị nhỏ nhất | Giá trị lớn nhất | Độ bất cân xứng | Độ nhọn | |

LIQ | 95 | 1.554 | 1.422 | 1.152 | 0.244 | 8.200 | 3.250 | 13.480 |

P/B | 95 | 0.713 | 0.508 | 0.640 | - 0.740 | 2.500 | 0.386 | 5.185 |

SIZE | 95 | 5.861 | 0.458 | 5.857 | 4.920 | 6.999 | 0.116 | 2.884 |

P/E | 95 | 12.357 | 20.167 | 6.840 | - 3.830 | 145.580 | 3.250 | 13.480 |

D/A | 95 | 62.605 | 24.825 | 62.427 | 10.652 | 156.389 | 0.423 | 4.687 |

FCF | 95 | 5.668 | 88.001 | 4.575 | - 569.022 | 439.599 | - 1.330 | 28.874 |

GTA | 95 | 11.670 | 25.274 | 8.987 | - 72.137 | 76.182 | 0.018 | 3.681 |

ROA | 95 | 7.681 | 16.116 | 7.826 | - 74.858 | 58.840 | - 2.043 | 15.899 |

RFOA | 95 | 2.258 | 14.561 | 1.429 | - 27.179 | 50.594 | 1.075 | 4.900 |

Có thể bạn quan tâm!

-

Cơ Hội Và Thách Thức Của Ngành Thủy Sản Trong Bối Cảnh Hội Nhập

Cơ Hội Và Thách Thức Của Ngành Thủy Sản Trong Bối Cảnh Hội Nhập -

Tóm Tắt Các Nghiên Cứu Trước Về Các Yếu Tố Ảnh Hưởng Đến Khả Năng Thanh Khoản Của Các Công Ty

Tóm Tắt Các Nghiên Cứu Trước Về Các Yếu Tố Ảnh Hưởng Đến Khả Năng Thanh Khoản Của Các Công Ty -

Ký Hiệu Và Cách Tính Các Biến Trong Mô Hình

Ký Hiệu Và Cách Tính Các Biến Trong Mô Hình -

Các yếu tố tác động đến tính thanh khoản của các doanh nghiệp ngành thủy sản - 8

Các yếu tố tác động đến tính thanh khoản của các doanh nghiệp ngành thủy sản - 8

Xem toàn bộ 70 trang tài liệu này.

Với LIQ: Tỷ lệ thanh khoản hiện hành; P/B: Tỷ số P/B; SIZE: Quy mô doanh nghiệp; P/E: Tỷ số P/E; D/A: Tỷ lệ nợ; FCF: Tỷ lệ dòng tiền tự do; GTA: Tỷ lệ tăng trưởng tổng tài sản; ROA: Tỷ số ROA; RFOA: Tỷ lệ lưu chuyển tiền thuần

(Nguồn: Kết quả tính toán của tác giả)

Với kết quả tính toán được trong bảng 4.1 có thể rút ra các nhận xét sau:

- Tỷ lệ thanh khoản hiện hành (LIQ): từ bảng 4.1 ta có thể thấy giá trị LIQ dao động từ 0.244 đến 8.200 với giá trị trung bình là 1.554 và được thể hiện qua độ lệch chuẩn là 1.422, giá trị này lại tương đối nhỏ nhất trong bảng thống kê mô tả, đều này cho thấy không có sự thay đổi quá lớn trong mô hình, tuy nhiên tỷ lệ thanh khoản hiện hành lại có độ bất cân xứng lớn nhất với kết quả tính toán được là 3.250 đồng nghĩa với việc phân phối sẽ lệch hướng về phía bên phải.

- Giá trị thị trường/Giá trị sổ sách (P/B): Giá trị độ lệch chuẩn của giá trị thị trường so với giá trị sổ sách là 0.508, cùng với giá trị nhỏ nhất và lớn nhất dao động từ -0.740 đến 2.500 và giá trị trung bình lại thấp nhất trong các biến có trong mô hình với giá trị là 0.713, từ đó cho thấy nhìn chung biến giá trị thị trường/giá trị sổ sách là rất thấp so với các biến khác còn lại.

- Quy mô doanh nghiệp (SIZE): giá trị trung bình của quy mô doanh nghiệp là 5.861 cho thấy quy mô tương đối cao và với giá trị của độ lệch chuẩn là 0.458 còn cho chúng ta biết rằng quy mô của các doanh nghiệp là tương đối tương đồng trong nghiên cứu, tuy nhiên độ nhọn của mô hình chỉ có 2.884 đều này nói lên rằng quy mô của các doanh nghiệp trong nghiên cứu này không lớn lắm.

- Giá trị thị trường/thu nhập trên mỗi cổ phần (P/E): với kết quả tính toán được với giá trị của P/E dao động từ -3.830 đến 145.580 có thể thấy mức độ dao động là tương đối lớn, trong khi đó giá trị độ lệch chuẩn lại tương đối cao với 20.167, tuy nhiên giá trị trung bình lại được đánh giá là tương đối thấp chỉ với 12.357, và độ bất cân xứng của biến là 3.250 thể hiện sự lệch của phân phối là về phía bên phải trong mô hình nghiên cứu.

- Tỷ lệ nợ (D/A): ta thấy giá trị trung bình là cao nhất trong tất cả các biến nghiên cứu với giá trị là 62.605, với độ lệch chuẩn là 24.825 là rất cao cho thấy độ phân tán dữ liệu là rất cao, giá trị độ bất cân xứng và độ nhọn lần lượt là 0.423 và 4.687 thể hiện mức độ trung bình trong mô hình nghiên cứu này, đều này cũng nói lên các doanh nghiệp chưa cho thấy sự cải thiện trong tổng số nợ của mình.

- Tỷ lệ dòng tiền tự do (FCF): kết quả từ bảng 4.1 có thể thấy rất rò sự dao động của dòng tiền tự do là rất lớn từ -569.022 đến 439.599 với độ lệch chuẩn là

88.001 cao nhất so với các biến có trong mô hình, giá trị độ bất cân xứng của biến X1 trong mô hình là -1.330 cho thấy phân phối sẽ lệch về phía bên trái và giá trị trung bình là 5.668 tương đối thấp trong mô hình nghiên cứu.

- Tăng trưởng tổng tài sản (GTA): giá trị của X6 dao dộng từ -72.137 đến

76.182 thể hiện sự dao động là tương đối cao được thể hiện thông qua giá trị độ lệch chuẩn 25.274 xếp vị trí thứ hai trong các biến có trong mô hình, bên cạnh đó

giá trị trung bình cũng có giá trị cao thứ ba với giá trị 11.670 tuy nhiên độ bất cân xứng là 0.018 cho thấy mức độ tăng trưởng là không quá cao.

- Khả năng sinh lời/Tổng tài sản (ROA): với giá trị trung bình của khả năng sinh lời/Tổng tài sản là 7.681 nhìn chung là chưa cao so với hiện giờ đa số các doanh nghiệp luôn có lợi nhuận trong quá trình kinh doanh, đặc biệt là trong khi đó giá trị độ lệch chuẩn của biến ROA là tương đối cao so với các biến trong mô hình với giá trị 16.116, tuy nhiên độ bất cân xứng là -2.043 lại cho thấy sự phân bổ của biến là bị lệch về phía trái.

- Tỷ lệ lưu chuyển tiền thuần (RFOA): giá trị của biến RFOA dao động từ -

27.179 đến 50.594 là không quá lớn, tuy nhiên độ lệch chuẩn lại tương đối cao với giá trị là 14.561 cho thấy ở hiện tại không có sự cách biệt quá lớn về dòng tiền giữa các doanh nghiệp.

Sau khi đưa ra một số nhận xét về các biến có trong bảng thống kê mô tả trên, tác giả sẽ tiếp tục đi phân tích và làm rò hơn vấn đề nghiên cứu về các yếu tố ảnh hưởng đến tính thanh khoản của các doanh nghiệp ngành thủy sản qua việc phân tích sự tương quan và kiểm tra hiện tượng đa cộng tuyến của các biến có trong mô hình như: Giá trị thị trường/Giá trị sổ sách (P/B), Quy mô doanh nghiệp (SIZE), Giá trị thị trường/Thu nhập trên mỗi cổ phần (P/E), Tỷ lệ nợ (D/A), Tỷ lệ dòng tiền tự do (FCF), Tỷ lệ tăng trưởng tổng tài sản (GTA), Tỷ suất sinh lời/Tổng tài sản (ROA), Tỷ lệ lưu chuyển tiền thuần (RFOA) thông qua chỉ số là tỷ lệ thanh khoản hiện hành – Current ratio (LIQ).

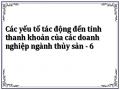

Bảng 4.2: Ma trận tương quan của các biến độc lập

Với LIQ: Tỷ lệ thanh khoản hiện hành; P/B: Tỷ số P/B; SIZE: Quy mô doanh nghiệp; P/E: Tỷ số P/E; D/A: Tỷ lệ nợ; FCF: Tỷ lệ dòng tiền tự do; GTA: Tỷ lệ tăng trưởng tổng tài sản; ROA: Tỷ số ROA; RFOA: Tỷ lệ lưu chuyển tiền thuần

(Nguồn: Kết quả tính toán của tác giả)

Kết quả tính toán được từ bảng 4.2 cho thấy các hệ số tương quan cặp giữa các biến trong mô hình cho thấy biến tỷ lệ nợ (D/A) giải thích được sự tương quan tương rò nhất đối với biến tỷ lệ thanh khoản hiện hành (LIQ), ngược lại biến giá trị thị trường/giá trị sổ sách (P/B), quy mô doanh nghiệp (SIZE), tỷ số P/E (P/E), tỷ lệ dòng tiền tự do (FCF), tỷ lệ tăng trưởng tổng tài sản (GTA), tỷ suất sinh lời/tổng tài sản (ROA) và biến tỷ lệ lưu chuyển tiền thuần (RFOA) giải thích không tốt lắm đối với biến tỷ lệ thanh khoản hiện hành – Current ratio (LIQ). Kết quả cho thấy do các biến có hệ số tương quan nhỏ hơn 0.8 nên có thể kết luận rằng hiện tượng đa cộng tuyến là không nghiêm trọng và xảy ra giữa các biến là rất thấp. Tuy nhiên để có thể khẳng định một cách thuyết phục hơn là hiện tượng đa cộng tuyến xảy ra giữa các biến là không nghiêm trọng tác giả sẽ thực hiện kiểm định đa cộng tuyến bằng kiểm định VIF và kết quả thu được ở bảng

4.3 như sau:

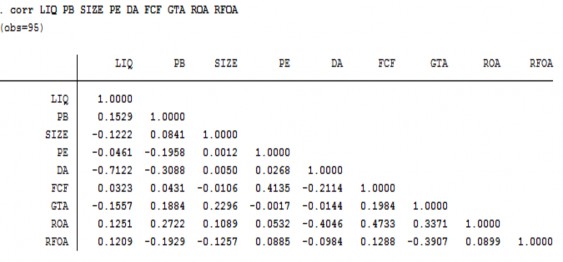

Bảng 4.3: Kiểm tra đa cộng tuyến của các biến độc lập trong mô hình

Với P/B: Tỷ số P/B; SIZE: Quy mô doanh nghiệp; P/E: Tỷ số P/E; D/A: Tỷ lệ nợ; FCF: Tỷ lệ dòng tiền tự do; GTA: Tỷ lệ tăng trưởng tổng tài sản; ROA: Tỷ số ROA; RFOA: Tỷ lệ lưu chuyển tiền thuần

(Nguồn: Kết quả tính toán của tác giả)

VIF (Variance Inflation Factor) là chỉ tiêu được dùng để kiểm định hiện tượng đa cộng tuyến của phương trình hồi quy. Nếu giá trị VIF lớn hơn 10 thì kết luận rằng có hiện tương đa cộng tuyến nghiêm trọng xảy ra, ngược lại nếu giá trị VIF nhỏ hơn 10 thì không có hiện tượng đa cộng tuyến nghiêm trọng xảy ra. Với kết quả tính toán được từ bảng 4.3 trên cho thấy giá trị VIF của các biến tỷ số giá trị thị trường/giá trị sổ sách (P/B), quy mô doanh nghiệp (SIZE), Giá trị thị trường/thu nhập trên mỗi cổ phần (P/E), tỷ lệ nợ (D/A), tỷ lệ dòng tiền tự do