Khái niệm về HTKSNB cũng được nhiều tác giả khác nhau đề cập trên nhiều góc độ, chẳng hạn:

Theo hiệp hội kế toán viên công chứng Hoa Kì (AICPA), thì HTKSNB được định nghĩa là “Hệ thống kế hoạch, tổ chức và tất cả các phương pháp phối hợp được thừa nhận dùng trong kinh doanh để bảo vệ tài sản của các tổ chức, kiểm tra độ chính xác và tin cậy của thông tin kế toán, thúc đẩy hiệu quả hoạt động và khích lệ, bám sát chủ trương quản lý đã đặt ra”

Theo Alvin A.rens và cộng sự (2000, trang 196): “Để đạt được mục tiêu cần phải xây dựng một HTKSNB, theo đó hệ thống bao gồm các chính sách, thủ tục đặc thù được thiết kế để cung cấp cho các nhà quản lý sự đảm bảo hợp lý để thực hiện các mục tiêu đã định. Mục tiêu đó bao gồm: đảm bảo độ tin cậy của thông tin; bảo vệ tài sản và sổ sách; đẩy mạnh tính hiệu quả trong hoạt động; tăng cường sự gắn bó với các chính sách và thủ tục đã đề ra”.

Liên đoàn Kế toán quốc tế (IFAC), đã đưa ra định nghĩa: “HTKSNB là một hệ thống chính sách, thủ tục được thiết lập nhằm đạt được bốn mục tiêu: bảo vệ tài sản của đơn vị; bảo đảm độ tin cậy của các thông tin; bảo đảm việc thực hiện các chế độ pháp lý; bảo đảm hiệu quả hoạt động”.

Định nghĩa này đã nêu đầy đủ các khía cạnh của HTKSNB và nhấn mạnh đến các mục tiêu đảm bảo hiệu quả hoạt động trên cơ sở tuân thủ pháp luật, đảm bảo độ tin cậy của thông tin và độ an toàn của tài sản. Định nghĩa này cũng phù hợp với quan điểm về HTKSNB theo nghiên cứu của Alvin A.rens và phù hợp với bản chất nghĩa của từ hệ thống theo đại từ Tiếng Việt: “là một thể thống nhất, bao gồm những tư tưởng, nguyên tắc, quy tắc liên kết với nhau một cách chặt chẽ”.

Tác giả Ngô Trí Tuệ và các cộng sự (2004, trang 15) đã nêu các quan điểm khác nhau về HTKSNB và đưa ra khái niệm chung là: “HTKSNB là hệ thống các chính sách và các thủ tục được thiết lập nhằm đạt được bốn mục tiêu cơ bản: bảo vệ tài sản của đơn vị; đảm bảo độ tin cậy của các thông tin; đảm bảo việc thực hiện các chế độ pháp lý và đảm bảo hiệu quả hoạt động”.

Theo khái niệm này thì thứ tự ưu tiên về mục tiêu của HTKSNB cũng khác nhau

Có thể bạn quan tâm!

-

Các nhân tố ảnh hưởng đến sự hữu hiệu của hệ thống kiểm soát nội bộ trong các ngân hàng thương mại Việt Nam - 2

Các nhân tố ảnh hưởng đến sự hữu hiệu của hệ thống kiểm soát nội bộ trong các ngân hàng thương mại Việt Nam - 2 -

Các Nhân Tố Ảnh Hưởng Đến Sự Hữu Hiệu Của Htksnb

Các Nhân Tố Ảnh Hưởng Đến Sự Hữu Hiệu Của Htksnb -

Mô Hình Tác Động Của Các Nhân Tố Của Ksnb Tới Chất Lượng Kiểm Soát Rủi Ro

Mô Hình Tác Động Của Các Nhân Tố Của Ksnb Tới Chất Lượng Kiểm Soát Rủi Ro -

Lý Thuyết Về Tâm Lý Học Xã Hội Của Tổ Chức (Social Psychology Of Organization Theory)

Lý Thuyết Về Tâm Lý Học Xã Hội Của Tổ Chức (Social Psychology Of Organization Theory) -

Mô Hình Nghiên Cứu Các Nhân Tố Ảnh Hưởng Đến Sự Hữu Hiệu Của Htksnb Trong Các Nhtm Việt Nam

Mô Hình Nghiên Cứu Các Nhân Tố Ảnh Hưởng Đến Sự Hữu Hiệu Của Htksnb Trong Các Nhtm Việt Nam -

Đối Tượng Khảo Sát Trong Nghiên Cứu Định Tính

Đối Tượng Khảo Sát Trong Nghiên Cứu Định Tính

Xem toàn bộ 112 trang tài liệu này.

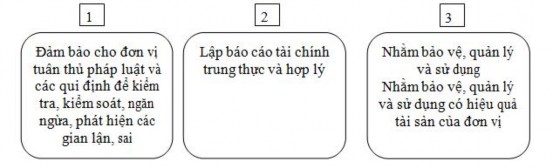

Hình 2.1. Các mục tiêu của HTKSNB

(Nguồn: Ngô Trí Tuệ và cộng sự)

Chuẩn mực kiểm toán Việt Nam số 400 (2001, trang 1) nêu rõ khái niệm về HTKSNB như sau: “HTKSNB được hiểu là các quy định và các thủ tục kiểm soát do đơn vị kiểm toán xây dựng và áp dụng nhằm đảm bảo cho đơn vị tuân thủ pháp luật và các quy định để kiểm tra, kiểm soát, ngăn ngừa, phát hiện các gian lận, sai sót để lập báo cáo tài chính trung thực và hợp lý; nhằm bảo vệ, quản lý và sử dụng có hiệu quả tài sản của đơn vị ”.

Chuẩn mực kiểm toán Việt Nam đã chỉ rõ vai trò quan trọng của việc đánh giá HTKSNB khi thực hiện kiểm toán BCTC của kiểm toán viên. Kiểm toán viên cần phải tiến hành đánh giá HTKSNB tại đơn vị được kiểm toán một cách kỹ lưỡng từ đó thiết lập các thủ tục kiểm toán thích hợp. Thứ tự các mục tiêu của HTKSNB cũng được sắp xếp theo khái niệm này như sau:

Hình 2.2. Các mục tiêu của hệ thống kiểm soát nội bộ

(Nguồn: Chuẩn mực kiểm toán Việt Nam số 400)

Theo chuẩn mực kiểm toán Việt Nam số 315, thay thế cho chuẩn mực kiểm toán Việt Nam số 400 trước đây đã định nghĩa cụm từ KSNB thay vì HTKSNB như trước đây như sau: “KSNB là quy trình do ban quản trị, ban giám đốc và các cá nhân khác trong đơn vị thiết kế thực hiện và duy trì để tạo ra sự đảm bảo hợp lý về khả năng đạt được mục tiêu của đơn vị trong việc đảm bảo độ tin cậy của báo cáo tài chính, đảm bảo hiệu quả, hiệu suất hoạt động, tuân thủ pháp luật và các quy định có liên quan” (VSA 315, 2012, trang 1).

Khái niệm này tiếp cận theo hướng đánh giá rủi ro và tương đồng với quan điểm của tổ chức COSO, các yếu tố cấu thành KSNB cũng bao gồm 5 yếu tố là: yếu tố môi trường kiểm soát; yếu tố đánh giá rủi ro; yếu tố thông tin và truyền thông; yếu tố các hoạt động kiểm soát; yếu tố giám sát. Khái niệm này coi KSNB không phải là hệ thống như trước mà là một quy trình. Đây là quan điểm mà tác giả vận dụng trong luận án ở các chương tiếp theo.

2.1.2. Sự hữu hiệu của hệ thống kiểm soát nội bộ

Theo từ điển tiếng Việt: “hữu hiệu có nghĩa là có hiệu lực” (từ điển tiếng Việt, 2000).

Sự hữu hiệu là một khái niệm được xác định hướng đến việc đánh giá mức độ thực hiện các mục tiêu, mục đích đã được định trước cho một hoạt động hoặc một chương trình đã được thực hiện (đạt được kết quả thoả đáng từ việc sử dụng các nguồn lực và các hoạt động của tổ chức). Vì vậy, điểm quan trọng trong đánh giá sự hữu hiệu là phải xem xét giữa kết quả mong đợi trong kế hoạch với kết quả thực tế qua hoạt động. Mỗi nhà nghiên cứu khác nhau, với những hệ thống đánh giá khác nhau thì sẽ có những quan điểm riêng của mình về sự hữu hiệu, nhưng điểm chung trong quan điểm của họ chính là việc hoàn thành mục tiêu hay là những hoạt động để đáp ứng được mục tiêu.

HTKSNB của các tổ chức khác nhau được vận hành với các mức độ hữu hiệu khác nhau. Tương tự như thế, một HTKSNB cụ thể của một tổ chức cũng sẽ vận hành với mức độ hữu hiệu khác nhau ở những thời điểm khác nhau.

Báo cáo của COSO (2013) cho rằng, HTKSNB hữu hiệu (xét ở một thời điểm xác định) nếu Hội đồng quản trị và nhà quản lý đảm bảo hợp lý đạt được 3 tiêu chí sau đây:

- Họ hiểu rõ mục tiêu hoạt động của tổ chức đạt được ở mức độ nào.

- BCTC đang được lập và trình bày một cách đáng tin cậy

- Pháp luật và các quy định được tuân thủ.

Như vậy, trong khi KSNB là một quá trình thì sự hữu hiệu của KSNB lại là một trạng thái của quá trình đó ở một thời điểm nhất định. Việc đánh giá hữu hiệu của KSNB là mang tính xét đoán. Bên cạnh đó, để đánh giá KSNB là hữu hiệu (nói chung), ngoài 3 tiêu chí trên, còn cần phải đánh giá thêm sự hữu hiệu của năm bộ phận cấu thành của HTKSNB

Có thể thấy sự hữu hiệu của năm bộ phận cấu thành của một HTKSNB cũng chính là tiêu chí để đánh giá sự hữu hiệu của HTKSNB. Tuy nhiên, cần lưu ý rằng, khi cho rằng 5 tiêu chí trên cần được thỏa mãn khi đánh giá sự hữu hiệu của HTKSNB thì điều này cũng không có nghĩa là mỗi bộ phận hợp thành của HTKSNB đều phải hoạt động y hệt như nhau hoặc cùng mức độ ở các bộ phận khác nhau. Lý do được nêu ra trong báo cáo COSO như sau:

- Có sự bù trừ tự nhiên giữa các bộ phận của HTKSNB. KSNB phục vụ cho nhiều mục tiêu vì vậy kiểm soát hữu hiệu ở bộ phận này có thể phục vụ cho mục tiêu kiểm soát ở bộ phận kia.

- Để đối phó với một rủi ro cụ thể, nhà quản lý có thể đề ra nhiều mức độ kiểm soát khác nhau ở các bộ phận khác nhau. Các mức độ này sẽ giúp cho 5 tiêu chí trên được thỏa mãn mà không nhất thiết phải có sự đồng nhất về mức độ hoạt động của các bộ phận.

Năm bộ phận cấu thành HTKSNB và năm tiêu chí trên được áp dụng cho toàn bộ HTKSNB hoặc cho một hoặc một số nhóm mục tiêu. Khi xem xét một trong ba nhóm mục tiêu, chẳng hạn KSNB với việc lập BCTC nếu cả năm tiêu chí trên đều được thỏa mãn sẽ giúp tổ chức nhận xét rằng KSNB đối với việc lập báo cáo tài chính là hữu hiệu.

Kế thừa báo cáo của COSO, trong các nghiên cứu của Millichamp (2002), Amudo và Inanga (2009), Ofori (2011), Dougles (2011), Sultana và Haque (2011), Gamage & Kevin Low Lock và Fernando (2014), các tác giả đã cho rằng một HTKSNB đạt được sựu hữu hiệu khi nó đạt được ba mục tiêu sau:

- Các hoạt động đạt được hiệu quả và hiệu năng

- Báo cáo tài chính đạt được độ tin cậy

- Pháp luật và các quy định được tuân thủ.

Đây chính là thang đo sự hữu hiệu mà tác giả kế thừa và sử dụng trong nghiên cứu của mình khi đánh giá sự hữu hiệu của HTKSNB trong các NHTM Việt Nam.

2.1.3. Báo cáo của BASEL về hệ thống kiểm soát nội bộ

Cuối năm 1974, thống đốc ngân hàng trung ương của các nước bao gồm: Bỉ, Hà Lan, Canada, Nhật, Pháp, Đức, Ý, Luxembourg, Thụy Điển, Thụy Sĩ, Anh, Hoa Kỳ thành lập nên ủy ban BASEL (Basel Committee on Banking Supervision). Đây là một uỷ ban chuyên về hoạt động giám sát ngân hàng gồm nhiều tổ chức thanh tra ngân hàng. Trụ sở của ủy ban này đặt tại Ngân hàng thanh toán quốc tế ở Basel. Những năm 1990, có rất nhiều ngân hàng ở trên thế giới nằm trong tình trạng khủng hoảng và chịu nhiều tổn thất đáng kể trong hoạt động kinh doanh của mình. Xuất phát từ tình hình đó, BASEL đã tiến hành nhiều nghiên cứu, khảo sát và cuối cùng Ủy ban này đã chỉ ra rằng tình trạng trên của các ngân hàng thế giới là do các ngân hàng đã không duy trì được một HTKSNB hữu hiệu. Đến năm 1998, Uỷ ban BASEL đã ban hành tài liệu về khuôn khổ cho HTKSNB trong ngân hàng. Khuôn khổ HTKSNB trong tài liệu này được xây dựng cho các ngân hàng quốc tế, nội dung của tài liệu này kế thừa và nhất quán với báo cáo của tổ chức COSO về KSNB.

Báo cáo của ủy ban BASEL năm 1998 không đưa ra những lý luận mới mà chỉ vận dụng các lý luận cơ bản của tổ chức COSO vào hoạt động của lĩnh vực ngân hàng. Hệ thống lý luận về KSNB trong ngân hàng theo báo cáo của ủy ban BASELbao gồm 2 phần:

Phần 1: Mục tiêu và vai trò của các nguyên tắc KSNB ngân hàng:

Theo ủy ban Basel: “KSNB là quá trình được thực hiện bởi Hội đồng quản trị, ban điều hành và toàn thể nhân viên. Đó không chỉ là một thủ tục hoặc một chính sách được thực hiện tại một thời điểm nào đó, mà còn tiếp diễn ở tất cả các cấp trong ngân hàng. Hội đồng quản trị và Ban điều hành thiết lập môi trường văn hóa tạo thuận lợi cho quá trình KSNB được hiệu quả và việc theo dõi sự hiệu quả đó được diễn ra liên tục. Mỗi cá nhân trong một tổ chức phải tham gia vào quá trình đó”. Các mục tiêu chủ yếu của KSNB bao gồm:

- Mục tiêu hoạt động: những hoạt động có hữu hiệu và hiệu quả;

- Mục tiêu thông tin: sự đáng tin cậy, đầy đủ và kịp thời của các thông tin quản trị và tài chính;

- Mục tiêu tuân thủ: tuân thủ các quy định và luật hiện hành.

Mục tiêu hoạt động gắn liền với sự hữu hiệu và hiệu quả của các ngân hàng trong việc sử dụng tài sản và những nguồn lực khác để ngân hàng không bị lỗ. Mục tiêu này cũng đảm bảo rằng nhân sự trong ngân hàng làm việc để đạt được sự hiệu quả và tiết kiệm chi phí.

Mục tiêu thông tin đảm bảo rằng những báo cáo có liên quan cho việc ra quyết định trong ngân hàng luôn được cung cấp kịp thời và đáng tin cậy. Ngoài ra, cổ đông, những bộ phận giám sát và các đối tác bên ngoài phải được cung cấp đầy đủ những báo cáo định kỳ, báo cáo tài chính đáng tin cậy. Thông tin cung cấp cho các nhà quản lý, HĐQT, cổ đông và những bộ phận giám sát phải hiệu quả, chính xác để các đối tượng đó làm căn cứ ra quyết định.

Mục tiêu tuân thủ đảm bảo rằng mọi hoạt động kinh doanh của ngân hàng phải tuân theo các quy định của pháp luật, yêu cầu của NHNN, các quy đinh, quy chế và chính sách, thủ tục của ngân hàng. Tất cả các điều này nhằm để bảo vệ quyền lợi và danh tiếng của các ngân hàng.

Phần 2: Các nguyên tắc KSNB ngân hàng

Ủy ban BASEL xây dựng 13 nguyên tắc thiết kế và đánh giá HTKSNB trong ngân hàng. Về cơ bản, các nguyên tắc này giống như các yếu tố cấu thành HTKSNB theo báo cáo của tổ chức COSO, bao gồm:

- Giám sát điều hành và văn hóa kiểm soát :

Nguyên tắc 1: “HĐQT có trách nhiệm xét duyệt và kiểm tra định kỳ toàn bộ chiến lược kinh doanh và những chính sách quan trọng của ngân hàng, hiểu rõ những rủi ro trọng yếu của ngân hàng, xây dựng những mức độ có thể chấp nhận được đối với các rủi ro này và đảm bảo rằng ban điều hành đã thực hiện các công việc cần thiết để xác định, đo lường, theo dõi và kiểm tra những rủi ro này; xét duyệt cơ cấu tổ chức; đảm bảo rằng ban điều hành đang giám sát sự hiệu quả của HTKSNB. HĐQT chịu trách nhiệm sau cùng về việc thiết lập và duy trì một HTKSNB đầy đủ và hiệu quả”.

Nguyên tắc 2: “Ban điều hành chịu trách nhiệm thực hiện những chiến lược và chính sách mà HĐQT đã phê duyệt; nâng cao việc xác định, đo lường, theo dõi và kiểm soát những rủi ro phát sinh trong hoạt động của ngân hàng; duy trì một cơ cấu tổ chức trong đó có sự phân công rõ ràng về trách nhiệm, quyền hạn và các mối quan hệ giữa các bộ phận; đảm bảo rằng đã thực hiện nhiệm vụ một cách hiệu quả; thiết lập những chính sách KSNB thích hợp; kiểm tra sự đầy đủ và hiệu quả của HTKSNB”.

Nguyên tắc 3: “HĐQT, ban điều hành chịu trách nhiệm nâng cao đạo đức và tính liêm chính, thiết lập văn hóa và làm cho tất cả nhân viên thấy rõ tầm quan trọng của KSNB. Tất cả nhân viên ngân hàng cần hiểu rõ vai trò của mình trong quá trình KSNB và thực sự tham gia vào quá trình đó”.

- Nhận biết và đánh giá rủi ro :

Nguyên tắc 4: “Một HTKSNB hiệu quả đòi hỏi rằng phải nhận biết và đánh giá liên tục những rủi ro trọng yếu có thể ảnh hưởng đến việc hoàn thành kế hoạch của ngân hàng. Sự đánh giá này phải bao trùm tất cả các rủi ro hoạt động của ngân hàng (rủi ro tín dụng, rủi ro chính sách quốc gia, rủi ro thị trường, rủi ro

lãi suất, rủi ro thanh khoản, rủi ro vận hành, rủi ro pháp lý và rủi ro thương hiệu). KSNB cần xem lại những rủi ro chưa được kiểm soát trước nay cũng như mới phát sinh”.

- Hoạt động kiểm soát và sự phân công, phân nhiệm :

Nguyên tắc 5: “Hoạt động kiểm soát phải là một công việc quan trọng trong các hoạt động hàng ngày của ngân hàng. Một HTKSNB hiệu quả đòi hỏi thiết lập một cơ cấu kiểm soát thích hợp, trong đó sự kiểm soát được xác định ở mỗi mức độ hoạt động. Những điều này bao gồm kiểm tra ở mức độ cao nhất, kiểm tra hoạt động đối với các bộ phận, phòng ban khác nhau, kiểm kê, kiểm tra sự tuân thủ những quy định ban hành và theo dõi sự không tuân thủ; một hệ thống đã được phê duyệt; một hệ thống kiểm tra và đối chiếu”.

Nguyên tắc 6: “Một HTKSNB hiệu quả đòi hỏi phân công hợp lý, các công việc của nhân viên không mâu thuẩn với nhau. Những xung đột về quyền lợi phải được nhận biết, giảm thiểu tối đa và tùy thuộc vào sự kiểm soát độc lập và thận trọng”.

- Thông tin và truyền thông

Nguyên tắc 7: “Một HTKSNB hiệu quả đòi hỏi có dữ liệu đầy đủ và tổng hợp về sự tuân thủ, về tình hình hoạt động, tình hình tài chính, cũng như những thông tin về thị trường bên ngoài có thể ảnh hưởng đến việc ra quyết định. Thông tin đáng tin cậy, kịp thời, có thể sử dụng được và trình bày theo biểu mẫu”.

Nguyên tắc 8: “Một HTKSNB hiệu quả đòi hỏi một hệ thống thông tin đáng tin cậy, có thể đáp ứng cho hầu hết các hoạt động chủ yếu của ngân hàng. Hệ thống này phải lưu trữ và sử dụng dữ liệu bằng máy tính, an toàn, được theo dõi độc lập và được kiểm tra đột xuất, đầy đủ”.

(9) Nguyên tắc 9: “Một HTKSNB hiệu quả đòi hỏi kênh trao đổi thông tin hiệu quả để đảm bảo bằng tất cả nhân viên đã hiểu đầy đủ và tuân thủ triệt để các chính sách và các thủ tục có liên quan đến trách nhiệm và nhiệm vụ của họ và đảm bảo rằng những thông tin cần thiết khác cũng được phổ biến đến các nhân viên khác có liên quan”.

- Giám sát và sửa chữa những sai sót :

Nguyên tắc 10: “Hiệu quả toàn diện của HTKSNB là việc theo dõi, kiểm tra phải liên tục. Việc theo dõi những rủi ro trọng yếu phải là công việc hàng ngày của ngân hàng, cũng như là việc đánh giá định kỳ của bộ phận kinh doanh và kiểm toán nội bộ”.

Nguyên tắc 11: “Phải có kiểm toán nội bộ toàn diện, hiệu quả và được thực hiện bởi những người có năng lực, đào tạo thích hợp để có thể làm việc độc lập. Công việc kiểm toán nội bộ, cũng là việc theo dõi HTKSNB, phải được báo cáo trực tiếp cho HĐQT hoặc Ban kiểm soát và Ban điều hành”.

Nguyên tắc 12: “Những sai sót của HTKSNB được phát hiện bởi bộ phận kinh doanh, kiểm toán nội bộ, hoặc các nhân viên khác thì phải được báo cáo kịp thời cho cấp quản lý thích hợp và ghi nhận ngay lập tức. Những sai sót trọng yếu của KSNB phải được báo cáo cho Ban điều hành và HĐQT”.

- Đánh giá HTKSNB thông qua cơ quan thanh tra ngân hàng

Nguyên tắc 13: “Cán bộ thanh tra ngân hàng đòi hỏi tất các các ngân hàng cần có HTKSNB hiệu quả, phù hợp với bản chất, sự phức tạp, rủi ro vốn có hoạt động ngân hàng và thích nghi được với sự thay đổi môi trường, điều kiện của ngân hàng. Các thanh tra sẽ xác định HTKSNB của ngân hàng có hiệu quả và đầy đủ không, khi đó các thanh tra ngân hàng sẽ đưa ra cách xử lý thích hợp”.

2.2. Cơ sở lý thuyết liên quan về các nhân tố ảnh hưởng đến sự hữu hiệu của HTKSNB

Để thực hiện luận án, tác giả sử dụng các lý thuyết căn bản làm nền tảng cho các nghiên cứu về KSNB như: Lý thuyết lập quy; lý thuyết ủy nhiệm; lý thuyết thể chế, lý thuyết bất định của các tổ chức, lý thuyết về tâm lý học xã hội của tổ chức.

2.2.1. Lý thuyết lập quy (regulatory theory)

Có nhiều dạng đại diện cơ bản của lý thuyết lập quy, tuy nhiên nó thường phổ biến ở 3 lý thuyết chính sau đây:

+ Lý thuyết lợi ích xã hội (public-interest theory): Nội dung chính của

lý thuyết này nói rằng để đáp ứng yêu cầu của xã hội trong việc điều chỉnh sự bất công hoặc không hiệu quả của giá cả thị trường, từ đó bảo vệ lợi ích chung của xã hội thì các quy định cần được thiết lập.

+ Lý thuyết nắm giữ (capture theory) còn gọi là lý thuyết nhóm lợi ích (interest-group theory): Nội dung chính của lý thuyết này chỉ ra rằng các nhóm lợi ích trong xã hội thường yêu cầu thiết lập các quy định nhằm tối đa hóa lợi ích của các thành viên trong nhóm.

+ Lý thuyết lợi ích cá nhân (private-interest theory):Nội dung chính của lý thuyết này giả định rằng những người có trách nhiệm trong các tổ chức lập quy thường hành xử dựa trên lợi ích cá nhân của họ.

Lý thuyết lập quy giải thích được các cơ chế giám sát về mặt pháp luật của hệ thống ngân hàng nói chung và cơ chế hoạt động của HTKSNB trong từng ngân hàng nói riêng. Lý thuyết này còn giải thích được nền tảng của việc hình thành lợi ích nhóm trong các ngân hàng xuất phát từ những cá nhân có trong các tổ chức lập quy.

Khi áp dụng lý thuyết lập quy vào công trình nghiên cứu của tác giả, theo lý giải của lý thuyết này, tác giả kỳ vọng rằng các nhóm lợi ích luôn luôn tồn tại trong các ngân hàng và họ sẽ ban hành các quy định nhằm tối đa hóa lơi ích của các thành viên trong nhóm của họ mà không quan tâm đến lợi ích của cả ngân hàng. Do vậy, khi các lợi ích nhóm càng nhiều thì sự hữu hiệu của HTKSNB càng thấp.

2.2.2. Lý thuyết ủy nhiệm (Agency theory)

Năm 1976, hai tác giả Michael C.Jensen và William H.Meckling đã xây dựng lý thuyết ủy nhiệm. Lý thuyết này tập trung nghiên cứu vào vấn đề thông qua việc ủy nhiệm tạo nên mối quan hệ giữa bên ủy nhiệm (principal) và bên được ủy nhiệm (agent). Vấn đề ủy nhiệm thường xảy ra khi bên ủy nhiệm (principals) thuê bên được ủy nhiệm (agents) thực hiện một số công việc. Bên được ủy nhiệm được quyền đại diện cho bên ủy nhiệm quyết định các vấn đề đã được ủy nhiệm. Trong các công ty, nhất là các công ty cổ phần, mối quan hệ này

biểu hiện thông qua quan hệ giữa cổ đông (bên ủy nhiệm) và người quản lý công ty (bên được ủy nhiệm).

Trong các NHTM, điều này thể hiện rất rõ vì người quản lý thường không sở hữu nhiều cổ phần, nhưng họ lại đại diện cho cổ đông để ra các quyết định liên quan lợi ích các cổ đông. Do vậy bản thân các nhà quản lý phải kiểm soát tốt các hoạt động bên trong ngân hàng mà mình quản lý để đảm bảo quyền lợi của các cổ đông bằng cách:tạo ra một môi trường kiểm soát chuyên nghiệp, thực hiện các công tác đánh giá rủi ro bên trong ngân hàng, thực hiện các hoạt động kiểm soát, đảm bảo các thông tin và truyền thông đầy đủ, tin cậy và kịp thời.

Ngoài ra, cần giám sát hành vi của người được ủy nhiệm, thiết lập và duy trì một cơ chế nhằm bảo đảm người được ủy nhiệm đại diện cho quyền lợi của người ủy nhiệm, giảm thiểu hành vi tư lợi của người quản lý. Đây cũng chính là nền tảng để xây dựng HTKSNB, là nền tảng xây dựng các thủ tục kiểm soát và bộ máy kiểm soát nhằm đảm bảo quyền lợi của cổ đông trong các NHTM.

Khi áp dụng lý thuyết ủy nhiệm vào công trình nghiên cứu của tác giả, theo lý giải của lý thuyết này, tác giả kỳ vọng rằng các nhà quản lý ngân hàng, là người được cổ đông ủy nhiệm sẽ thực hiện việc xây dựng một HTKSNB đầy đủ, đáp ứng được việc kiểm sát tốt các hoạt động bên trong ngân hàng. Do vậy, khi tạo ra môi trường kiểm soát chuyên nghiệp, thực hiện tốt các công tác đánh giá rủi ro, xây dựng các hoạt động kiểm soát hiệu quả, đảm bảo các thông tin và truyền thông, giám sát tốt hoạt động trong ngân hàng thì sự hữu hiệu của HTKSNB càng cao.

2.2.3. Lý thuyết thể chế (institutional theory)

Các tác giả nghiên cứu lý thuyết thể chế chỉ ra rằng một tổ chức sẽ chịu ảnh hưởng của hai nhân tố đó là: “nhân tố kỹ thuật liên quan đến cách thức xử lý các hoạt động hàng ngày nhằm làm cho nó đạt được hiệu quả cao và nhân tố thể chế liên quan đến sự mong đợi và các giá trị từ môi trường bên ngoài hơn là từ bản thân đơn vị”.

Khi áp dụng nội dung của lý thuyết thể chế vào trong lĩnh vực ngân hàng, chúng ta có thể thấy rằng đây chính là lý thuyết giải thích được sự tác động của các tổ chức lập quy, tổ chức giám sát với nhau trong mô hình tổ chức hoạt động ngân hàng của các quốc gia. Ngoài ra, công chúng và xã hội luôn kỳ vọng các tổ chức lập quy, tổ chức giám sát tại các quốc gia đều mong muốn việc ban hành hệ thống pháp luật làm nền tảng pháp lý cho hoạt động ngân hàng theo định hướng hòa hợp trong điều kiện hội nhập để nâng cao vị thế, uy tín của tổ chức lập quy và giám sát đó. Trong nghiên cứu này, lý thuyết này giải thích cho nhân tố thể chế chính trị có tác động đến sự hữu hiệu của HTKSNB.

Khi áp dụng lý thuyết thể chế vào công trình nghiên cứu của tác giả, theo lý giải của lý thuyết này, tác giả kỳ vọng rằng khi thể chế chính trị được đảm bảo thì sự hữu hiệu của HTKSNB càng cao.

2.2.4. Lý thuyết bất định của các tổ chức (Contingency theory of Organizations)

Lý thuyết này dựa trên luận cứ cho rằng: “không có một hệ thống quản trị hiệu quả duy nhất nào là phù hợp cho tất cả các tổ chức và phù hợp cho mọi hoàn cảnh bởi lẽ những đặc điểm riêng biệt của hệ thống và hiệu quả của nó sẽ phụ thuộc vào những đặc thù riêng của tổ chức và những tác nhân thuộc về ngữ cảnh” (Otley, 1980; Ferreira và Otley, 2005). Ferreira & Otley (2005) khi áp dụng lý thuyết này trong lĩnh vực quản lý, đã cho rằng: “những nhân tố có liên quan đến môi truờng bên ngoài, chiến lược, văn hóa, cơ cấu tổ chức, công nghệ, quy mô, quyền sở hữu có tác động đến hiệu quả của các tổ chức”.

Lý thuyết bất định của các tổ chức được nhiều tác giả nghiên cứu trong lĩnh vực kế toán sử dụng làm cơ sở nền tảng để giải thích mối quan hệ giữa các nhân tố như: quy mô doanh nghiệp, hiệu quả của HTKSNB, kiểm toán độc lập, trình độ của nhân viên, hỗ trợ của nhà quản trị… và hiệu quả của công tác kế toán trong các doanh nghiệp (Philippe Chapellier & ctg, 2010; Ahmad & Mohamed Zabri, 2015).