Chỉ tiêu | Tốc độ tăng trưởng dư nợ (%) | |||||

2011/2010 | 2012/2011 | 2013/2012 | 2014/2013 | 2015/2014 | ||

Trung bình nhóm 1 | 17,96 | 14,85 | 14,15 | 15,20 | 25,85 | |

Trung bình nhóm 2 | 15,67 | 10,98 | 20,51 | 20,56 | 32,70 | |

Trung bình nhóm 3 | 9,38 | -4,25 | 15,03 | 13,20 | 22,89 | |

Chỉ tiêu | Tốc độ tăng trưởng huy động tiền gửi (%) | |||||

2011/2010 | 2012/2011 | 2013/2012 | 2014/2013 | 2015/2014 | ||

Trung bình nhóm 1 | 10,94 | 22,62 | 17,48 | 23,05 | 21,30 | |

Trung bình nhóm 2 | 29,26 | 18,82 | 23,01 | 17,51 | 12,64 | |

Trung bình nhóm 3 | 3,23 | 10,93 | 24,95 | 24,35 | 14,34 | |

Chỉ tiêu | Tỷ lệ cấp tín dụng so với nguồn huy động tiền gửi (%) | |||||

Năm 2010 | Năm 2011 | Năm 2012 | Năm 2013 | Năm 2014 | Năm 2015 | |

Trung bình nhóm 1 | 93,01 | 98,90 | 92,63 | 90,00 | 84,27 | 87,43 |

Trung bình nhóm 2 | 79,00 | 70,69 | 66,02 | 64,68 | 66,36 | 78,18 |

Trung bình nhóm 3 | 95,56 | 101,26 | 87,40 | 80,46 | 73,25 | 78,73 |

Có thể bạn quan tâm!

-

Các nhân tố ảnh hưởng đến hiệu quả hoạt động của ngân hàng thương mại Việt Nam - 2

Các nhân tố ảnh hưởng đến hiệu quả hoạt động của ngân hàng thương mại Việt Nam - 2 -

Tổng Quan Về Các Nhân Tố Ảnh Hưởng Đến Hiệu Quả Hoạt Động Của Ngân Hàng Thương Mại

Tổng Quan Về Các Nhân Tố Ảnh Hưởng Đến Hiệu Quả Hoạt Động Của Ngân Hàng Thương Mại -

Các Công Trình Nghiên Cứu Trong Nước Đã Được Công Bố

Các Công Trình Nghiên Cứu Trong Nước Đã Được Công Bố -

Bảng Tổng Hợp Các Biến Trong Mô Hình Nghiên Cứu

Bảng Tổng Hợp Các Biến Trong Mô Hình Nghiên Cứu -

Kết Quả Ước Lượng Mô Hình Hồi Quy

Kết Quả Ước Lượng Mô Hình Hồi Quy -

Kiểm Định Hiện Tượng Phương Sai Sai Số Thay Đổi Và Hiện Tượng Tự Tương Quan Của Mô Hình

Kiểm Định Hiện Tượng Phương Sai Sai Số Thay Đổi Và Hiện Tượng Tự Tương Quan Của Mô Hình

Xem toàn bộ 113 trang tài liệu này.

3.1.3. Tình hình cân đối giữa huy động tiền gửi và dư nợ cho vay Bảng 3.4 – Tốc độ tăng trưởng huy động và dư nợ cho vay của 20 NHTM

Nguồn: Tác giả tổng hợp từ báo cáo tài chính của 20 NHTM trong nhóm phân tích Nhìn chung, trong giai đoạn 2010 -2015, nhóm NHTM có quy mô trung bình

có tốc độ tăng trưởng huy động và dư nợ lớn hơn hai nhóm NHTM còn lại, đến năm 2015 nhóm 2 có tốc độ tăng trưởng dư nợ cao nhất nhưng tốc độ tăng huy động lại giảm, nhóm 2 sử dụng 78,18% vốn thu hút từ huy động tiền gửi để cho vay, con số này cho thấy việc mở rộng tín dụng của nhóm 2 tương đối cao nhưng kéo theo là rủi ro trong thanh khoản, còn 21,82% vốn còn lại của nhóm này không đủ trang trải cho các hoạt động ngoài lãi. Tình hình chung, tỷ lệ cấp tín dụng so với nguồn huy động tiền gửi của ba nhóm đều rất cao. Đặc biệt nhóm NHTM có quy mô nhỏ, năm 2012 tỷ lệ này lên đến 101,26%, cụ thể huy động được 100 đồng mà cho vay ra hơn 101,26 đồng, đây là mức cảnh báo cho việc đầu tư quá mức vào hoạt động tín dụng, cho thấy công tác huy động không đạt hiệu quả, rủi ro thanh khoản cao dẫn đến chất lượng hoạt động kém.

Bảng 3.5 – Tỷ lệ tín dụng trên nguồn vốn huy động của các TCTD năm 2015

Đơn vị tính: %

Tỷ lệ tín dụng so với nguồn vốn huy động | Tỷ lệ vốn ngắn hạn cho vay trung, dài hạn | |

NHTM Nhà nước | 97,22 | 34,36 |

NHTM cổ phần | 78,49 | 36,66 |

Ngân hàng liên doanh, nước ngoài | 62,27 | - |

Công ty tài chính | 367,66 | 70,19 |

Ngân hàng hợp tác xã | 103,57 | 73,84 |

Toàn hệ thống | 87,96 | 31,39 |

Nguồn: Ngân hàng Nhà nước Việt Nam

Bảng 3.5 cho thấy tỷ lệ cấp tín dụng so với nguồn vốn huy động tại thị trường 1 (tức là huy động vốn của dân cư và các tổ chức kinh tế) của toàn hệ thống các TCTD năm 2015 đạt 87,96%; trong đó, cao nhất vẫn thuộc về nhóm công ty tài chính với 367,66% do nhóm này không được huy động vốn. Tỷ lệ này của nhóm NHTM Nhà nước là 97,22% và nhóm NHTM cổ phần là 78,49%. Điều này phản ánh việc mở rộng tín dụng của các NHTM cổ phần khó khăn hơn nhóm các NHTM Nhà nước, vốn huy động được sử dụng chưa hiệu quả, vốn khả dụng lớn, nhưng lại bộc lộ khả năng thanh khoản tốt hơn, các NHTM cổ phần có nhiều cơ hội hơn trong việc tiếp cận các khoản vay trên thị trường liên ngân hàng, đầu tư vào các hoạt động ngoài lãi, …

Theo công bố từ NHNN năm 2015, tỷ lệ vốn ngắn hạn cho vay trung, dài hạn toàn hệ thống TCTD là 31,39%. Trong đó, tỷ lệ này tại các NHTM Nhà nước là 34,36%, tại NHTM cổ phần 36,66%, công ty tài chính 70,19%, ngân hàng hợp tác xã 73,84%. Theo quy định của thông tư 06/2016/TT-NHNN của Thống đốc NHNN quy định về các giới hạn, tỷ lệ đảm bảo an toàn trong hoạt động của TCTD, chi nhánh ngân hàng nước ngoài, thì tỷ lệ này đảm bảo trong khung tối đa do NHNN quy định, cụ thể thông tư 06 quy định mức tối đa của tỷ lệ vốn ngắn hạn cho vay trung hạn và dài hạn như sau: NHTM là 60%, chi nhánh ngân hàng nước ngoài là

60%, ngân hàng hợp tác xã là 60%, TCTD phi ngân hàng là 100%, có hiệu lực từ 01/07/2016 đến 31/12/2016. Số liệu trên cho thấy các NHTM vẫn trong tầm kiểm soát cho vay chênh lệch kỳ hạn, đây là dấu hiệu tốt, khả năng tăng trưởng tín dụng của các NHTM nằm trong khung an toàn thanh khoản.

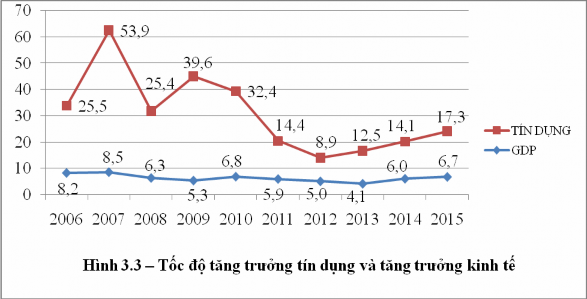

3.1.4. Tốc độ tăng trưởng tín dụng và tốc độ tăng trưởng kinh tế

Trong một khoảng thời gian kéo dài (10 năm), tốc độ tăng trưởng tín dụng ở Việt Nam gấp bốn lần so với tốc độ tăng trưởng kinh tế (Hình 3.3). Nói một cách khác, tín dụng đã tăng trưởng quá nóng. Đó là điều không hợp lý, thể hiện hiệu quả đồng vốn thấp, tăng trưởng kinh tế chủ yếu dựa vào tăng vốn. Theo một nghiên cứu của Schularick & Taylor (2009), sự bùng nổ tín dụng là một dự báo rò ràng cho khủng hoảng tài chính. Thêm vào đó, việc giải ngân chủ yếu là bất động sản (tồn kho bất động sản giai đoạn 2008 - 2013 tăng 63%/năm), phần lớn nguồn vốn huy động trên thị trường 1 là vốn ngắn hạn, trong khi cho vay trung - dài hạn chiếm 40 – 50% tổng dư nợ cho vay. Cái giá phải trả cho tăng trưởng tín dụng cao trong hệ thống Việt Nam là vấn đề phát sinh nợ xấu (Theo báo cáo NHNN).

Nguồn: Ngân hàng Nhà nước Việt Nam

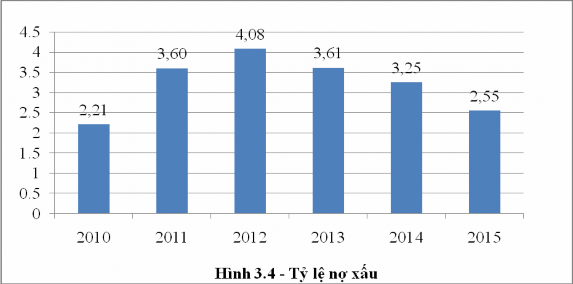

3.1.5. Tỷ lệ nợ xấu

Theo con số thống kê được trình bày trong hình 3.4, năm 2010 tỷ lệ nợ xấu của hệ thống NHTM vẫn nằm trong tầm kiểm soát, ở con số khá nhỏ 2,21%. Tuy nhiên đến giai đoạn 2011 – 2012, nợ xấu toàn hệ thống ngân hàng có dấu hiệu tăng vọt.

Nguồn: Ngân hàng Nhà nước Việt Nam

Năm 2011, lần đầu tiên NHNN chủ động công bố tỷ lệ nợ xấu, chiếm 3,6% tổng dư nợ. Nợ xấu bắt đầu gia tăng, các NHTM gặp khó khăn về thanh khoản và hiệu quả hoạt động kinh doanh trì trệ. Nguyên nhân chủ yếu là do nợ xấu tồn đọng từ nhiều năm trước. Bên cạnh đó, năm 2011 thực thi chính sách tiền tệ thắt chặt, tăng trưởng tín dụng giảm 55% so với năm 2010, các doanh nghiệp đầu tư thua lỗ tăng cao. Điều này ảnh hưởng rất lớn tới hệ thống NHTM Việt Nam.

Tới cuối năm 2012, tỷ lệ nợ xấu bùng nổ với con số đáng báo động, 4,08% tổng dư nợ, tương đương 126.109 tỷ đồng. Tuy nhiên số liệu nợ xấu và tình trạng nợ xấu công bố lúc bấy giờ theo các tổ chức độc lập đánh giá là không rò ràng, có thể cao hơn rất nhiều (chẳng hạn như Fitch Ratings tính toán tỷ lệ nợ xấu Việt Nam 2012 là 13% trên tổng dư nợ).

Nhận thấy nợ xấu là mối đe dọa đến an ninh hệ thống ngân hàng và ổn định tài chính quốc gia, NHNN thực thi đề án theo Quyết định 254/QĐ – TTg: “Cơ cấu lại hệ thống các tổ chức tín dụng giai đoạn 2011 – 2015”. Năm 2013, NHNN quyết định thành lập VAMC nhằm giải quyết vấn nạn nợ xấu. Tuy nhiên đến năm 2014, tỷ lệ nợ xấu tuy có giảm nhưng vẫn cao hơn 3% (mục tiêu NHNN đề ra). Riêng năm 2014, VAMC đã mua khoảng trên 95.000 tỷ đồng nợ xấu trên toàn hệ thống (Báo cáo của NHNN). Đến năm 2015, tỷ lệ nợ xấu đã giảm trở về con số kỳ vọng 2,55%, nhưng chỉ về mặt “kỹ thuật”. Vấn đề đặt ra, về mặt số lượng, VAMC mua nợ xấu giải quyết được tình trạng nợ xấu của ngành ngân hàng nhưng thực tế về mặt chất lượng hướng giải quyết khối nợ xấu này là như thế nào? Hay chỉ là việc di chuyển nợ xấu từ thị trường vào kho, thì tình trạng nợ xấu vẫn chưa xử lý triệt để, các NHTM sẽ chủ quan, giao phó trách nhiệm cho NHNN mà không thấy rò trách nhiệm nợ xấu là thuộc về mỗi ngân hàng.

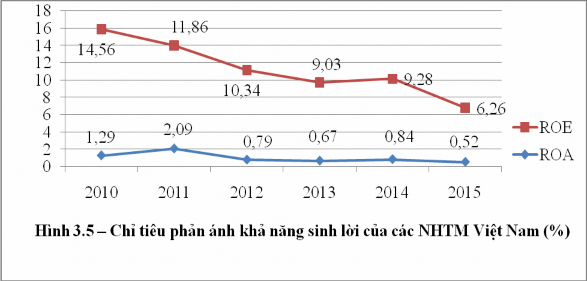

3.1.6. Khả năng sinh lời

Hình 3.5 cho thấy hiệu quả sử dụng tài sản của hệ thống ngân hàng Việt Nam trong giai đoạn 2010 – 2015 giảm mạnh. Chỉ duy nhất năm 2012 suất sinh lời trên tổng tài sản (ROA) có xu hướng tăng nhẹ và về sau giảm dần cho đến năm 2015 chỉ còn 0,52%. Theo Moody’s thì ROA ≥ 1% là đạt yêu cầu, như vậy, liên tục trong 4 năm liền, ROA bình quân của các NHTM Việt Nam nằm ở mức dưới chuẩn.

Suất sinh lời trên vốn chủ sở hữu (ROE) bình quân của các NHTM năm 2010, 2011 khá cao (khoảng 12%/năm), tuy nhiên những năm sau có xu hướng giảm và năm 2015 đặc biệt giảm mạnh chỉ còn 6,26%. Theo Moody’s thì chỉ tiêu ROE từ 12-15% là đạt yêu cầu, với mức chuẩn này thì các ngân hàng đang trong tình trạng sử dụng vốn chủ sở hữu chưa đạt hiệu quả.

Nguồn: Ngân hàng Nhà nước Việt Nam

Nguyên nhân làm chỉ tiêu ROA và ROE giảm liên tục trong nhiều năm qua chủ yếu do tốc độ tăng trưởng tín dụng tăng chậm, lãi suất cho vay giảm nhanh hơn lãi suất huy động khiến cho chênh lệch lãi suất đầu vào – đầu ra giảm mạnh làm ảnh hưởng lợi nhuận của ngân hàng. Thêm vào đó là việc ảnh hưởng từ nợ xấu, các NHTM bắt buộc phải tăng chi phí dự phòng rủi ro tín dụng nên hiệu quả hoạt động của các NHTM thấp.

Mới đây trong bảng xếp hạng top 100 ngân hàng lớn nhất khu vực Đông Nam Á, năm 2016 Việt Nam có 19 ngân hàng tham gia. Tuy các ngân hàng Việt Nam xếp hạng cuối bảng về tỷ số ROA (Return on assets - lợi nhuận ròng trên tài sản) và ROC (Return on capital - lợi nhuận ròng trên vốn), nhưng xét về yếu tố lợi nhuận trước thuế, nhóm ngân hàng Việt Nam lại tăng trưởng đến 6%, mạnh hơn hầu hết các nước khác, chỉ trừ Singapore với 10,91%. Có 4 ngân hàng Việt Nam (VIB, HDBank, SCB, Techcombank) dẫn đầu top 10 các ngân hàng có tốc độ tăng trưởng lợi nhuận trước thuế mạnh nhất khu vực Đông Nam Á (Bảng 3.6)

Bảng 3.6 - 10 NHTM Việt Nam có tốc độ tăng trưởng lợi nhuận trước thuế mạnh nhất khu vực Đông Nam Á

Thứ tự xếp hạng | Ngân hàng | Đất nước | Tốc độ tăng lợi nhuận trước thuế (%) | |

1 | 93 | Vietnam International Bank (VIB) | Việt Nam | 701,96 |

2 | 92 | HD Bank | Việt Nam | 173,16 |

3 | 70 | Saigon Commercial Bank (SCB) | Việt Nam | 99,9 |

4 | 67 | Techcombank | Việt Nam | 61,84 |

5 | 31 | TMB Bank | Thái Lan | 51,80 |

6 | 99 | Bank of Commerce | Philippines | 49,03 |

7 | 52 | Sercurity Bank Corporation | Philippines | 46,09 |

8 | 77 | Mizuho Bank Indonesia | Indonesia | 39,16 |

9 | 89 | Land and House Bank | Thái Lan | 34,79 |

10 | 18 | Government Savings Bank | Thái Lan | 28,85 |

Nguồn: Tạp chí The Banker

Tóm lại, nhìn từ thực trạng hệ thống ngân hàng Việt Nam tuy có sự phát triển mạnh nhưng tổng thể vẫn còn tồn đọng nhiều vấn đề tồn tại bên trong của mỗi ngân hàng. Do vậy, tác giả nhận thấy cần phải có phương hướng và giải pháp triệt để hơn trong vấn đề giải quyết tình trạng hoạt động kinh doanh trì trệ của hệ thống ngân hàng Việt Nam. Tác giả đề xuất thông qua nghiên cứu mô hình để có cách nhìn bao quát, thấy được bức tranh toàn thể về hiệu quả hoạt động ngân hàng bằng số liệu thống kê. Từ đó, tác giả đưa ra giải pháp giải quyết các vấn nạn cho ngành ngân hàng Việt Nam.

3.2. Phân tích các nhân tố ảnh hưởng đến hiệu quả hoạt động các ngân hàng thương mại Việt Nam bằng mô hình

3.2.1. Mô hình nghiên cứu

Đề tài chủ yếu phát triển và mở rộng dựa vào các mô hình nghiên cứu của Samina và Ayub (2013), Dietrich và Wanzenried (2011), Deger và Adem (2011),

Rajesh và Chaudary (2009), Sufian và Habibullad (2009). Mô hình này được thiết kế để đo lường hiệu quả hoạt động của các NHTM trong nước thông qua các nhân tố tác động.

Mô hình nghiên cứu như sau:

Yi,t = α0 + α1LAi,t + α2EAi,t + α3LLPTLi,t + α4LOGTAi,t + α5DEPTAi,t + α6INTEXEQi,t + α7IETAi,t + α8INVESTTAi,t + α9NIITIi,t + α10NIMTAi,t + α11FLi,t + α12OPEXTAi,t + α13OPEXTIi,t + α14LLIFEi,t + α15GDP + α16CPI

+ α17BIR + εi,t (i= 1,2,...n; t=1,2,...n)

3.2.2. Các biến nghiên cứu

3.2.2.1. Các biến phụ thuộc

Biến phụ thuộc là Yi,t mà đại diện là ROA và ROE đo lường hiệu quả hoạt động của NHTM thứ i trong năm t. Trong đó, α là 1 hằng số.

ROA – Return on Asset = Net profit/Total asset: Được đo bằng lợi nhuận ròng trên tổng tài sản của Ngân hàng, cho thấy hiệu quả quản lý và sử dụng tài sản để tạo ra thu nhập cho Ngân hàng (Ahmed, 2009). Nếu ROA > 0 thì có nghĩa là Ngân hàng làm ăn có lãi. ROA càng cao thì Ngân hàng hoạt động càng hiệu quả. Nếu ROA < 0 thì Ngân hàng làm ăn thua lỗ.

ROE – Return on Equity = Net profit/Total equity: Được đo bằng lợi nhuận ròng trên vốn chủ sở hữu (Topak, 2011). ROE là tỷ số quan trọng nhất đối với các cổ đông, tỷ số này đo lường khả năng sinh lợi trên mỗi đồng vốn của cổ đông thường. ROE càng cao thì việc sử dụng vốn càng có hiệu quả.

ROA, ROE càng cao càng tốt, tuy nhiên lãi cao sẽ tỷ lệ thuận với mức độ rủi ro. Một số nghiên cứu trước đây cũng đã sử dụng ROA và ROE để đo lường hiệu quả hoạt động ngân hàng trong một quốc gia như Trujillo-Ponce (2013), Rashia (2010), …