khoán Indonesia giai đoạn 2002 - 2011. Lợi nhuận của Ngân hàng được đo bằng lợi nhuận trên tổng tài sản (ROA). Phân tích kỹ thuật được sử dụng bằng mô hình hồi quy dữ liệu. Các biến độc lập được lựa chọn trong mô hình: Logarit tổng tài sản, tỷ lệ dư nợ cho vay/tổng tài sản, tỷ lệ vốn chủ sở hữu/tổng tài sản, tỷ lệ dự phòng rủi ro tín dụng, tỷ lệ thu nhập ngoài lãi/tổng tài sản, tỷ lệ chi phí/thu nhập, tốc độ tăng GDP hàng năm, lạm phát. Các kết quả thực nghiệm cho thấy tỷ lệ dư nợ/tổng tài sản, tỷ lệ vốn chủ sở hữu/tổng tài sản, tỷ lệ dự phòng rủi ro tín dụng có tác động tích cực đến lợi nhuận, trong khi lạm phát, quy mô của ngân hàng và tỷ lệ chi phí/thu nhập có ảnh hưởng tiêu cực đến lợi nhuận.

(4) Nghiên cứu của Ghadimi, Taghavi, và Kassaipour (2012) đã kiểm tra ảnh hưởng của các yếu tố quan trọng khác nhau đến khả năng sinh lời của hệ thống ngân hàng ở Iran trong giai đoạn 2001-2010. Các yếu tố nội bộ bao gồm tỷ lệ vốn chủ sở hữu, tỷ lệ tổng vốn chủ sở hữu/tổng tài sản, tỷ lệ tổng dư nợ/tổng tài sản, tỷ lệ tiền gửi khách hàng/tổng nợ phải trả, tỷ lệ chi phí lãi/thu nhập, tỷ lệ chi phí lãi vay/tổng tài sản. Yếu tố bên ngoài bao gồm tỷ lệ thực tế của lãi suất, tăng trưởng kinh tế và tỷ lệ lạm phát. Họ thực hiện kỹ thuật hồi quy mô hình ước lượng và kết quả chỉ ra rằng tỷ lệ vốn chủ sở hữu, tỷ lệ tổng vốn chủ sở hữu/tổng tài sản, cùng với tỷ lệ lạm phát có tương quan nghịch với lợi nhuận. Bên cạnh đó, tỷ lệ tiền gửi khách hàng/tổng nợ phải trả, tỷ lệ tổng dư nợ/tổng tài sản và tăng trưởng kinh tế có tương quan thuận với lợi nhuận.

2.2.2. Các công trình nghiên cứu trong nước đã được công bố

(1) Nghiên cứu của Nguyễn Việt Hùng (2008), “Phân tích các nhân tố ảnh hưởng đến hiệu quả hoạt động của các ngân hàng thương mại ở Việt Nam” trong giai đoạn 2001 – 2005, trong nghiên cứu tác giả sử dụng cách tiếp cận tham số (SFA - Stochastic frontier Appoach – Phương pháp phân tích hàm giới hạn sản xuất ngẫu nhiên) và phi tham số (DEA - Data Envelopment Analysis – Phương pháp phân tích màng bao dữ liệu) và mô hình kinh tế lượng Tobit để đánh giá hiệu quả hoạt động và phân tích các nhân tố ảnh hưởng đến hiệu quả hoạt động của các NHTM ở Việt Nam. Trên thực tế, phương pháp phân tích màng bao dữ liệu DEA không thể so

sánh hiệu quả của nhóm các NHTM trong nước và ngoài nước được. Hạn chế lớn nhất của DEA là chỉ cho phép người nghiên cứu so sánh hiệu quả của những đơn vị sản xuất trong cùng một mẫu/ tổng thể nghiên cứu. Điều này có nghĩa là hiệu quả sản xuất của một đơn vị không thể so sánh với hiệu quả của những đơn vị trong mẫu/ tổng thể khác. Hơn nữa, nghiên cứu chỉ sử dụng các biến bên trong để mô tả sự tác động đến năng lực tài chính của các NHTM, còn các biến bên ngoài như tăng trưởng kinh tế, lạm phát, lãi suất, … thì tác giả không đề cập đến, cho thấy mô hình nghiên cứu của tác giả mô tả không đầy đủ, bộc lộ nhiều hạn chế mang tính khách quan.

(2) Nghiên cứu của Liễu Thu Trúc và Vò Thành Danh (2012), “Phân tích các nhân tố ảnh hưởng đến hiệu quả hoạt động kinh doanh của hệ thống ngân hàng thương mại cổ phần Việt Nam giai đoạn 2006 – 2009”. Tác giả sử dụng mô hình chỉ số Malmquist cho phép ước lượng sự thay đổi của TFP - Total Factor Productivity (đo lường tổng năng suất các nhân tố tổng hợp) và sự thay đổi của các thành phần hiệu quả có liên quan như thay đổi hiệu quả kỹ thuật, thay đổi tiến bộ công nghệ, thay đổi hiệu quả kỹ thuật thuần, và thay đổi hiệu quả theo quy mô. Đồng thời, để đánh giá đóng góp của sự tăng trưởng các yếu tố đầu vào (doanh thu) và đầu ra (chi phí) đến mức tăng của TFP, Mô hình chỉ số Tornqvist cũng được sử dụng trong công trình nghiên cứu. Kết quả nghiên cứu chỉ ra rằng hiệu quả hoạt động đang suy giảm và nguyên nhân chính là do yếu tố phi hiệu quả về mặt công nghệ. Những ngân hàng quy mô lớn có lợi thế về chi phí hơn hẳn các ngân hàng có quy mô nhỏ. Nhìn chung, nghiên cứu chỉ dừng lại ở các chỉ tiêu mang tính thống kê.

(3) Nghiên cứu của Phan Thị Hằng Nga (2013), “Năng lực tài chính của các ngân hàng thương mại Việt Nam”, tác giả dựa trên khung an toàn CAMEL để đánh giá năng lực tài chính của các ngân hàng thương mại Việt Nam giai đoạn 2003 – 2012, và sử dụng mô hình Probit để đưa ra 13 nhân tố ảnh hưởng đến năng lực tài chính của các ngân hàng thương mại Việt Nam. Nhưng công trình của tác giả vẫn bộc lộ khuyết điểm do chưa đo lường đầy đủ các nhân tố khách quan tác động đến năng

lực tài chính nên chưa khám phá hết các nguyên nhân cũng như mức độ ảnh hưởng các nhân tố đến năng lực tài chính của các Ngân hàng thương mại ở Việt Nam.

(4) Nghiên cứu của Trịnh Quốc Trung và Nguyễn Văn Sang (2013), “Các yếu tố ảnh hưởng đến hiệu quả hoạt động của các NHTM Việt Nam”, việc sử dụng mô hình hồi quy Tobit dựa trên bộ số liệu của 39 NHTM Việt Nam trong giai đoạn 2005 – 2012 để xác định các yếu tố ảnh hưởng đến hiệu quả hoạt động của các NHTM Việt Nam thông qua chỉ tiêu ROA và ROE. Tác giả đề ra các yếu tố ảnh hưởng đến hoạt động ngân hàng: Loại hình ngân hàng (OWNERNN), tỷ lệ tổng chi phí/tổng doanh thu (TCTR), tỷ lệ tiền gửi/số tiền cho vay (DLR), tỷ lệ vốn chủ sở hữu/tổng tài sản (ETA), thị phần của các NHTM (MARKSHARE), tỷ lệ vốn cho vay/tổng tài sản (LOANTA), tỷ lệ nợ quá hạn/dư nợ cho vay (NPL).

Mô hình hồi quy của tác giả:

P = β0 + β1*OWNERNN + β2*TCTR + β3*DLR + β4*ETA + β5*MARKSHARE + β6*LOANTA + β7*NPL + ε

Kết quả nghiên cứu cho thấy, mô hình ROA và ROE đều chịu tác động tích cực bởi các nhân tố DLR, MARKSHARE, LOANTA. Còn các nhân tố OWNERNN, TCTR, NPL có tác động tiêu cực đến ROA và ROE. Riêng ETA là khác biệt, tỷ lệ vốn hóa càng cao thì ROA càng cao nhưng lại làm ROE giảm.

Tuy mô hình nghiên cứu đã tiếp cận theo cách thức định lượng nhưng việc sử dụng các biến định lượng trong xây dựng mô hình là rất ít (chỉ có 7 biến định lượng), như vậy là thiếu thông tin, thiếu tính xác thực.

KẾT LUẬN CHƯƠNG 2

Xuất phát từ cở sở lý luận và các công trình nghiên cứu khoa học trước đây trong việc đánh giá hiệu quả hoạt động của các NHTM, tác giả lựa chọn nhóm chỉ tiêu phản ảnh khả năng sinh lời, cụ thể là hai hệ số tài chính ROA, ROE làm biến phụ thuộc cho mô hình của bài nghiên cứu này.

Còn về các nhân tố tác động lên hiệu quả hoạt động ngân hàng, tác giả sử dụng các nhân tố bên trong lẫn bên ngoài làm biến phụ thuộc nhằm tạo tính khách quan, tránh bỏ sót các nhân tố, và có sức ảnh hưởng toàn diện đến mô hình nghiên cứu. Hệ thống ngân hàng luôn là xương sống của nền kinh tế, do đó sức sống của ngành ngân hàng sẽ ảnh hưởng lớn đến toàn bộ các lĩnh vực kinh doanh và cũng có sự tác động ngược lại, sự thay đổi của môi trường kinh tế cũng có tầm ảnh lớn đối với hiệu quả hoạt động ngân hàng. Do vậy, tác giả đặc biệt quan tâm đến các nhân tố như tăng trưởng kinh tế, lạm phát, lãi suất, và sử dụng chúng làm biến độc lập thuộc nhân tố bên ngoài trong mô hình phân tích.

Bên cạnh đó, tác giả cũng nhận thấy được nguyên nhân chính của việc tăng hoặc giảm khả năng sinh lời của các NHTM là các nhân tố ảnh hưởng bên trong ngân hàng. Vì vậy, ngoài việc dựa vào các mô hình của nghiên cứu trước đây, tác giả lựa chọn các biến độc lập này trên cở sở của tất cả các nhóm nhân tố phản ánh về quy mô, thu nhập, chi phí, rủi ro nhằm tránh tình trạng bỏ sót biến cũng như đưa vào các nhân tố từ nhiều khía cạnh phát sinh từ nội tại ngân hàng làm tăng tính thuyết phục cho mô hình nghiên cứu.

CHƯƠNG 3

THỰC TRẠNG HOẠT ĐỘNG CỦA HỆ THỐNG NGÂN HÀNG THƯƠNG MẠI VIỆT NAM VÀ MÔ HÌNH NGHIÊN CỨU

3.1. Đánh giá thực trạng hoạt động của hệ thống ngân hàng thương mại Việt Nam

3.1.1. Cơ cấu hệ thống ngân hàng Việt Nam qua các năm

Hệ thống ngân hàng Việt Nam mới thực sự bắt đầu phát triển từ năm 1990, đánh dấu bước ngoặc đổi mới căn bản và toàn diện, từ hệ thống ngân hàng một cấp được tách thành ngân hàng trung ương đại diện bởi NHNN và các NHTM thuộc nhiều loại hình sở hữu khác nhau. Ngày 23/05/1990, Hội đồng Nhà nước ban hành pháp lệnh về NHNN và pháp lệnh về TCTD. Với hai pháp lệnh này hệ thống ngân hàng Việt Nam được tổ chức gần giống hệ thống ngân hàng các nước có nền kinh tế thị trường, trong đó NHNN đóng vai trò ngân hàng trung ương, và các TCTD thành viên, chia làm 4 nhóm: NHTM Nhà nước, NHTM cổ phần, ngân hàng liên doanh và ngân hàng nước ngoài, công ty tài chính, ngân hàng hợp tác xã (quỹ tín dụng nhân dân) đóng vai trò ngân hàng trung gian.

Bảng 3.1. Thống kê cơ cấu tổ chức tín dụng Việt Nam

Đơn vị tính: Ngân hàng

2010 | 2011 | 2012 | 2013 | 2014 | 2015 | |

NHTM Nhà nước | 5 | 5 | 5 | 5 | 5 | 7 |

NHTM cổ phần | 39 | 37 | 34 | 33 | 33 | 28 |

Ngân hàng liên doanh, nước ngoài | 54 | 54 | 54 | 57 | 55 | 55 |

Công ty tài chính | 30 | 30 | 30 | 28 | 28 | 27 |

Ngân hàng hợp tác xã | 1 | 1 | 1 | 1 | 1 | 1 |

Toàn hệ thống | 129 | 127 | 124 | 124 | 122 | 118 |

Có thể bạn quan tâm!

-

Các nhân tố ảnh hưởng đến hiệu quả hoạt động của ngân hàng thương mại Việt Nam - 1

Các nhân tố ảnh hưởng đến hiệu quả hoạt động của ngân hàng thương mại Việt Nam - 1 -

Các nhân tố ảnh hưởng đến hiệu quả hoạt động của ngân hàng thương mại Việt Nam - 2

Các nhân tố ảnh hưởng đến hiệu quả hoạt động của ngân hàng thương mại Việt Nam - 2 -

Tổng Quan Về Các Nhân Tố Ảnh Hưởng Đến Hiệu Quả Hoạt Động Của Ngân Hàng Thương Mại

Tổng Quan Về Các Nhân Tố Ảnh Hưởng Đến Hiệu Quả Hoạt Động Của Ngân Hàng Thương Mại -

Tình Hình Cân Đối Giữa Huy Động Tiền Gửi Và Dư Nợ Cho Vay Bảng 3.4 – Tốc Độ Tăng Trưởng Huy Động Và Dư Nợ Cho Vay Của 20 Nhtm

Tình Hình Cân Đối Giữa Huy Động Tiền Gửi Và Dư Nợ Cho Vay Bảng 3.4 – Tốc Độ Tăng Trưởng Huy Động Và Dư Nợ Cho Vay Của 20 Nhtm -

Bảng Tổng Hợp Các Biến Trong Mô Hình Nghiên Cứu

Bảng Tổng Hợp Các Biến Trong Mô Hình Nghiên Cứu -

Kết Quả Ước Lượng Mô Hình Hồi Quy

Kết Quả Ước Lượng Mô Hình Hồi Quy

Xem toàn bộ 113 trang tài liệu này.

Nguồn: Ủy ban giám sát tài chính quốc gia

Từ bảng 3.1 cho thấy nhóm ngân hàng liên doanh và ngân hàng nước ngoài chiếm số lượng lớn nhất (55 ngân hàng năm 2015). Còn nhóm các NHTM cổ phần biến động mạnh nhất, giảm từ con số 37 tổ chức vào năm 2010 về còn 34 tổ chức vào năm 2012, xuống 33 tổ chức trong năm 2013 và 2014, đến cuối năm 2015, giảm mạnh về mức 28 tổ chức. Trong khi, nhóm NHTM Nhà nước là nhóm duy nhất tăng lên về số lượng, từ mức 5 tổ chức trong các năm trước đó lên thành 7 trong năm 2015.

Nguyên nhân của hiện tượng trên, xuất phát từ hoạt động mua bán, sáp nhập giữa các TCTD diễn ra trong năm 2015. Đây là năm cuối thực hiện đề án tái cơ cấu hệ thống TCTD giai đoạn 1 theo Quyết định 254 của Thủ tướng Chính phủ.

3.1.2. Quy mô tài sản và vốn

Nghiên cứu này tập trung phân tích và đánh giá tình hình hoạt động của các NHTM Việt Nam, nên tác giá lựa chọn 20 NHTM trong đó có 3 NHTM Nhà nước và 17 NHTM cổ phần Việt Nam đang hoạt động và khoảng thời gian để lựa chọn phân tích là giai đoạn 2010 – 2015. Dữ liệu phân tích được lấy từ các báo cáo thường niên của 20 ngân hàng đã chọn như được trình bày trong bảng 3.2 , tác giả chia mẫu nghiên cứu làm thành ba nhóm: Nhóm 1 gồm 7 ngân hàng quy mô lớn (Vốn điều lệ ≥10.000 tỷ); Nhóm 2 gồm 6 ngân hàng quy mô trung bình (5.000 tỷ

≤Vốn điều lệ≤10.000 tỷ); Nhóm 3 gồm 7 ngân hàng quy mô nhỏ (3.000 tỷ ≤Vốn điều lệ ≤5.000 tỷ).

Bảng 3.2 – 20 NHTM trong nghiên cứu phân theo quy mô vốn điều lệ

Tên NHTM cổ phần | |

Nhóm 1 | Vietinbank, Vietcombank, BIDV, Sacombank, Eximbank, MBBank, Maritimebank |

Nhóm 2 | ACB, Techcombank, HDBank, VPBank, LienvietpostBank, SeaBank |

Nhóm 3 | ABBank, VIB, OCB, NamABank, NCB, KienlongBank, PGBank |

Nhìn chung quy mô tổng tài sản và vốn chủ sở hữu của các nhóm NHTM đều tăng qua các năm và có sự chênh lệch nhau khá lớn (trình bày ở bảng 3.3). Đối với quy mô tổng tài sản, nhóm 1 chiếm vị trí dẫn đầu và giữ khoảng cách khá xa, cao gấp 3 lần so với nhóm 2 và gấp 10 lần so với nhóm 3. Tốc độ tăng trưởng quy mô tài sản của các nhóm ngân hàng nằm trong khoảng 10% - 20%. Nhưng đến năm 2012, quy mô tổng tài sản trung bình của nhóm 2 và nhóm 3 có sự sụt giảm, khoảng 12% so với năm 2011, nguyên nhân chính khiến tổng tài sản của hai nhóm này giảm là do nền kinh tế thị trường trầm lắng dẫn đến sự sụt giảm doanh thu về dịch vụ, tín dụng, đầu tư, … Thêm vào đó là nguyên nhân nợ xấu tăng cao trong thời gian này, các NHTM phải tăng trích lập dự phòng rủi ro và xử lý nợ xấu, thực hiện cơ cấu lại các khoản nợ trong nửa cuối năm 2012.

Bảng 3.3 – Quy mô tổng tài sản và vốn chủ sở hữu của 20 NHTM

Chỉ tiêu | Quy mô tổng tài sản | ||||||

Năm 2010 | Năm 2011 | Năm 2012 | Năm 2013 | Năm 2014 | Năm 2015 | ||

Trung bình nhóm 1 | 221.439.552 | 258.760.557 | 287.230.144 | 316.065.364 | 363.476.018 | 435.327.569 | |

Trung bình nhóm 2 | 89.969.451 | 124.436.463 | 108.846.621 | 115.407.556 | 133.210.494 | 147.692.863 | |

Trung bình nhóm 3 | 30.723.356 | 34.391.245 | 30.555.223 | 38.771.650 | 44.319.155 | 47.404.904 | |

Quy mô vốn chủ sở hữu | |||||||

Năm 2010 | Năm 2011 | Năm 2012 | Năm 2013 | Năm 2014 | Năm 2015 | ||

Trung bình nhóm 1 | 15.128.000 | 18.787.353 | 21.875.815 | 26.400.782 | 27.141.935 | 30.571.361 | |

Trung bình nhóm 2 | 6.363.009 | 7.691.584 | 8.486.317 | 9.291.361 | 9.718.469 | 10.446.168 | |

Trung bình nhóm 3 | 3.425.835 | 4.150.126 | 4.313.135 | 4.405.603 | 4.497.119 | 4.572.056 | |

Đơn vị tính: Triệu đồng

Nguồn: Tác giả tổng hợp từ báo cáo tài chính của 20 NHTM trong nhóm phân tích Đối với quy mô vốn chủ sở hữu, nhóm 1 cũng chiếm vị thế cao nhất, cao hơn

nhóm 2 và nhóm 3 từ gấp từ 3 đến 7 lần. Tốc độ tăng trưởng vốn chủ sở hữu của nhóm 1 tăng nhanh hơn, tầm trong khoảng 15% - 25%, còn nhóm 2 và nhóm 3 có tăng nhưng chậm hơn rất nhiều từ 3% - 10%. Nguyên nhân các NHTM cổ phần tăng quy mô vốn chủ sở hữu qua các năm là nhằm mục đích nâng cao năng lực tài chính và chất lượng dịch vụ để tiếp cận theo các tiêu chuẩn quốc tế, buộc phải bổ

sung thêm vốn, nhằm nâng cao tỷ lệ an toàn vốn tối thiểu theo tiêu chuẩn Basel, đồng thời thu hẹp khoảng cách về năng lực tài chính, công nghệ của các NHTM Việt Nam với NHTM trong khu vực.

Xu hướng của quy mô tổng tài sản và vốn chủ sở hữu tăng dần qua mỗi năm được xem là dấu hiệu tích cực.

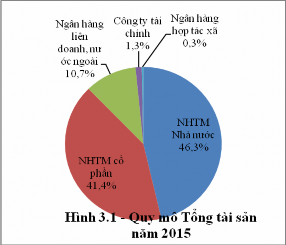

Nguồn: Ngân hàng Nhà nước Việt Nam

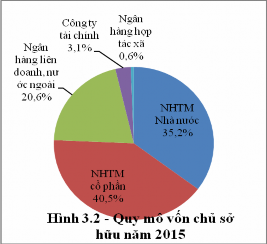

Xét trên toàn diện hệ thống các TCTD Việt Nam năm 2015 thì tổng tài sản của khối các NHTM Nhà nước vẫn ở mức cao hơn hẳn (Hình 3.1). Nhưng khối NHTM cổ phần vẫn không thua kém, chiếm 41,4% so với tổng tài sản của toàn hệ thống. Về quy mô vốn chủ sở hữu (Hình 3.2) thì nhóm NHTM cổ phần có phần chiếm ưu thế hơn nhóm NHTM Nhà nước chiếm 40,5% vốn chủ sở hữu của toàn hệ thống. Còn các tổ chức tín dụng khác chiếm tỷ lệ rất ít, chỉ khoảng từ 15 – 20% của nhóm hai NHTM. Điều này cho thấy nhóm các NHTM giữ vai trò chủ chốt và có ảnh hưởng lớn đến quy mô tài sản và vốn của toàn hệ thống ngân hàng Việt Nam.