kinh tế hiện đại. Thực hiện tốt khâu này, sẽ giúp giảm áp lực rất nhiều cho các khâu tiếp theo của quy trình tín dụng.

Ba là, Nghiệp vụ bán chéo sản phẩm - Đây là nghiệp vụ ngân hàng hiện đại trong nền kinh tế toàn cầu. Điều này không chỉ có lợi cho các đơn vị hợp tác bán chéo sản phẩm với nhau mà còn tạo điều kiện thuận lợi cho khách hàng trong việc sử dụng và tiếp cận thuận lợi, nhanh chóng sản phẩm dịch vụ đa dạng và thiết thực cùng nhiều lợi ích khác cho khách hàng.

- Hoàn thiện nội dung phân tích doanh nghiệp, đánh giá phương án kinh doanh và tình hình tài chính doanh nghiệp chặt chẽ hơn

Để nâng cao hiệu quả phân tích tín dụng doanh nghiệp. Agribank cần bổ sung một số yếu tố vào nội dung phân tích, cụ thể là:

+ Khi đánh giá chung về doanh nghiệp, Agribank cần phân tích chiến lược SWOT (điểm mạnh, điểm yếu, cơ hội và thách thức) để có một cái nhìn tổng thể và chính xác hơn về doanh nghiệp.

+ Về phân tích tình hình tài chính doanh nghiệp

Để có cái nhìn toàn diện về tình hình tài chính của doanh nghiệp , chúng tôi đề xuất Agribank cần kết hợp các công cụ phân tích sau:

Một là, Phân tích theo chiều dọc Hai là, Phân tích theo chiều ngang Ba là, Phân tích tỷ số

Bốn là, Phân tích lưu chuyển tiền tệ (LCTT)

Có thể bạn quan tâm!

-

Những Vấn Đề Cơ Bản Về Doanh Nghiệp Nhỏ Và Vừa

Những Vấn Đề Cơ Bản Về Doanh Nghiệp Nhỏ Và Vừa -

Khái Niệm Và Đặc Điểm Của Tín Dụng Ngân Hàng

Khái Niệm Và Đặc Điểm Của Tín Dụng Ngân Hàng -

Đánh Giá Các Nhân Tố Ảnh Hưởng Đến Q Uy Mô Tín Dụng Đối Với Dnnvv Tại Các Chi Nhánh Nhno&ptnt Việt Nam Trên Địa Bàn Tp.hcm

Đánh Giá Các Nhân Tố Ảnh Hưởng Đến Q Uy Mô Tín Dụng Đối Với Dnnvv Tại Các Chi Nhánh Nhno&ptnt Việt Nam Trên Địa Bàn Tp.hcm -

Tín dụng ngân hàng đối với doanh nghiệp nhỏ và vừa tại các chi nhánh ngân hàng Nông nghiệp và phát triển nông thôn Việt Nam trên địa bàn thành phố Hồ Chí Minh - 33

Tín dụng ngân hàng đối với doanh nghiệp nhỏ và vừa tại các chi nhánh ngân hàng Nông nghiệp và phát triển nông thôn Việt Nam trên địa bàn thành phố Hồ Chí Minh - 33

Xem toàn bộ 269 trang tài liệu này.

Một ngân hàng trước hết quan tâm đến năng lực của khá ch hàng làm ra tiền mặt (tính thanh khoản cao), chứ không phải bằng doanh thu, công nợ, hoặc hệ số lợi nhuận...

Năm là, Phân tích cơ cấu một khoản vay

Việc phân tích và đánh giá cơ cấu khoản vay của doanh nghiệp cho thấy khoản vay được đầu tư vào những mục đích gì, sử dụng như thế nào, có đúng mục đích hay không, và khoản vay sẽ được thanh toán như thế nào? Từ nguồn trả nợ chủ yếu hay nguồn trả nợ thứ yếu?

Sáu là, Phân tích tình hình biến động về nguồn vốn và sử dụng vốn của doanh

nghiệp

Việc phân tích này giúp ngân hàng thấy được nguồn vốn tăng lên trong kỳ được

hình thành từ những nguồn nào và việc sử dụng các nguồn này vào những mục đích gì.

Thông qua đó, ngân hàng thấy được doanh nghiệp sử dụng vốn như thế nào và có sử dụng vốn đúng mục đích hay không.

Bảy là, Tái lập và thẩm tra báo cáo tài chính

Gần như 100% DNNVV không qua kiểm toán báo cáo tài chính vì nhiều lý do khác nhau. Do vậy, ngân hàng cần phải tiến hành tái lập và thẩm tra báo cáo tài chính nhằm đảm bảo tính trung thực của BCTC.

Tám là, Ngân hàng cần thiết kế phần mềm vi tính để phục vụ cho việc phân tích tài chính doanh nghiệp được nhanh chóng, và chính xác hơn, nhanh chóng có kết luận để khách hàng có thể xoay sở và không mất cơ hội kinh doanh.

Một vấn đề lớn mà ngân hàng đặc biệt quan tâm là “Làm thế nào để xác định được báo cáo tài chính mà doanh nghiệp cung cấp là trung thực?”

Do vậy, một số nội dung cần lưu ý trong quá trình phân tích, cụ thể như sau:

. Kiểm tra các khoản mục lớn trong báo cáo tài chính.

. Xem xét dòng tiền từ các hoạt đ ộng kinh doanh chính và phụ như thế nào

. Cần tiến hành kiểm tra từ tổng hợp đến chi tiết.

. Thực hiện so sánh, đối chiếu các chỉ tiêu

Trong cùng một chỉ tiêu: số cuối kỳ = số đầu kỳ + tăng trong kỳ - giảm trong kỳ Số cuối kỳ trước = số đầu kỳ sau trong c ùng một chỉ tiêu

. Tiếp cận các thông tin phi chính thức về nhân sự, bên trong và ngoài doanh nghiệp.

- Nâng cao chất lượng cán bộ tín dụng về đạo đức nghề nghiệp, trình độ nghiệp vụ, năng lực chuyên môn

Việc nâng cao kỹ năng, nâng cao trình độ nghiệp vụ, đạo đức nghề nghiệp của

cán bộ sẽ giúp cho chất lượng phân tích sẽ cao, đồng nghĩa với mức rủi ro trong công tác phân tích tín dụng sẽ giảm.

Một vấn đề cần quan tâm về đội ngũ cán bộ đó là đạo đức nghề nghiệp. Khi một vấn đề do con người ra quyết định thì ngoài trình độ và kinh nghiệm thì phụ thuộc rất nhiều vào yếu tố đạo đức nghề nghiệp của họ.

Giải pháp quan trọng để nâng cao chất lượng cán bộ tín dụng là phương châm hành động mỗi khi phân tích, xem xét quyết định cho vay hay chăm sóc khách hàng, ta cần phải “Xem tiền của ngân hàng cũng chính như tiền của bản thân mình”. Vì chỉ khi nào xem tiền của ngân hàng cũng chính như tiền của bản thân thì khi giải quyết cho vay cán bộ tự nhiên sẽ có cách làm sao để cho vay an toàn, có hiệu quả, làm

sao để chăm sóc khách hàng tốt, giải quyết tình huống linh hoạt, sẵn sàng đối mặt với những tình huống khó khăn và có thể chưa bao giờ gặp trước đó, và đặc biệt là giải quyết vấn đề đạo đức nghề nghiệp có hiệu quả, vì không ai trục lợi , không ai vô trách nhiệm trên tài sản của chính bản thân mình.

- Hoàn thiện cơ chế bảo đảm tiền vay

Agirbank cần phải tuân thủ các điều kiện qui định về biện pháp bảo đảm tiền vay tương ứng. Hạn chế tính chủ quan trong quyết định chọn lựa tài sản đảm bảo .

Cần lựa chọn đúng đắn biện pháp bảo đảm tiền vay cho từng khoản vay cụ thể đảm bảo an toàn và hiệu quả. Đặc biệt, không được chủ quan cho vay chỉ căn cứ vào mỗi tài sản bảo đảm, xem nhẹ các yếu tố tài chính, phương án sản xuất kinh doanh của khách hàng.

3.2.2. Giải pháp đối với doanh nghiệp nhỏ và vừa

3.2.2.1. Tăng cường các kênh tiếp nhận thông tin kinh doanh

DNNVV với trình độ kinh doanh hạn chế phải xử lý rất nhiều vấn đề cùng một lúc: tài chính, quản lý sản xuất, quản lý nhân sự, tiếp thị và các vấn đề kỹ thuật công nghệ đang được đổi mới từng ngày. Do vậy việc sử dụng các dịch vụ tư vấn là rất cần thiết đối với DNNVV.

DNNVV cũng cần phải tiếp cận mạng thông tin quốc gia như thông tin về luật pháp, chính sách, thị trường, khách hàng…, tham gia các hiệp hội kinh doanh theo ngành nghề của mình để học hỏi kinh nghiệm, tranh thủ sự bảo vệ của hiệp hội.

3.2.2.2. Nắm bắt nhu cầu thị trường, quản lý rủi ro trong kinh doanh

Xác định đúng đắn và xây dựng chiến lược phát triển thị trường, phát huy tối đa các lợi thế so sánh hiện có của doanh nghiệp.

3.2.2.3. Phát huy tính linh hoạt và đa dạng của doanh nghiệp nhỏ và vừa

Nhờ tính đa dạng mà DNNVV có thể nhanh chóng triển khai các quyết định kinh doanh. Cùng với sự hỗ trợ của Nhà nước, DNNVV cần phát huy tính đa dạng của mình trong việc tìm kiếm những cơ hội phù hợp với khả năng của mình.

3.2.2.4. Đổi mới và cơ cấu lại hoạt động doanh nghiệp

Trong điều kiện hiện nay, đây là cơ hội để các doanh nghiệp nói chung và DNNVV nói riêng cơ cấu lại hoạt động, đổi mới doanh nghiệp, nâng cao hiệu quả kinh doanh, nâng cao năng lực cạnh tranh và hiệu quả sản xuất kinh doanh.

3.2.2.5. Đổi mới mô hình quản lý và nâng cao tính minh bạch trong hoạt động kinh doanh, đảm bảo sự chuyên nghiệp trong quản lý và hoạt động của doanh nghiệp

Điều này sẽ khắc phục những tồn tại hạn chế của DNNVV trong hạch toán kinh doanh; minh bạch tài chính – sẽ là điều kiện thuận lợi không chỉ trong quan hệ tín dụng với ngân hàng mà còn trong quá trình đổi mới và ứng dụng công nghệ trong quản lý, cải thiện điều kiện kinh doanh và tạo lập niềm tin cho ngân hàng trong quá trình quan hệ tín dụng.

3.2.2.7. Ổn định tình hình tài chính doanh nghiệp

DNNVV phải từng bước hoàn thiện, tạo niềm tin đối với hệ thống ngân hàng, trước hết đó là việc phải giữ được ổn định tình hình tài chính doanh nghiệp tron g giới hạn an toàn cho phép theo các tiêu chuẩn đánh giá từ phía ngân hàng và những người đầu tư vào doanh nghiệp.

3.2.2.8. Tổ chức hoạt động của doanh nghiệp và công tác phát triển nguồn nhân lực

Tăng cường các quan hệ liên doanh, liên kết giữa các doanh nghiệp cùng ngành nghề, giữa các doanh nghiệp trong các lĩnh vực có tính bổ sung, hỗ trợ cho nhau để thực hiện những công việc mà mỗi doanh nghiệp tự mình làm sẽ không hiệu quả.

Có chiến lược đào tạo, b ồi dưỡng đồng bộ nguồn nhân lực , có chính sách khuyến khích vật chất tinh thần cho những người có tay nghề cao.

3.2.2.9. DNNVV cần tận dụng các chính sách hỗ trợ dành cho DNNVV

DNNVV cần chủ động tìm hiểu thông tin, mạnh dạng tiếp cận các chương trình, chính sách hỗ trợ dành cho DNNVV, trong đó cần lưu ý đế n các chương trình hỗ trợ về vốn và nâng cao năng lực cạnh tranh. Bên cạnh đó, cần tận dụng quỹ bảo lãnh để khắc phục hạn chế về tài sản đảm bảo khi tiếp cận vốn tín dụng ngân hàng.

3.3. KHUYẾN NGHỊ

3.3.1. Khuyến nghị đối với Chính phủ

- Tạo một môi trường kinh tế vĩ mô ổn định

- Hoàn thiện hành lang pháp lý và hệ thống cơ chế chính sách liên quan tới hoạt động ngân hàng

3.3.2. Khuyến nghị đối với Ngân hàng Nhà nước

- Hoàn thiện các văn bản pháp lý trong lĩnh vực ngân hàng, nâng cao năng lực điều hành và giám sát hệ thống ngân hàng thương mại

- Hướng dẫn thực hiện quy định về bảo đảm tiền vay và xử lý TSĐB

KẾT LUẬN CHƯƠNG 3

KẾT LUẬN

Doanh nghiệp nhỏ và vừa đóng vai trò quan trọng trong việc phát triển kinh tế, là xương sống đối với sự ổn định của một hệ th ống chính trị xã hội. Đảng và Nhà nước đã có chủ trương và tạo điều kiện để doanh nghiệp nhỏ và vừa phát triển. Tuy nhiên, sự hạn hẹp về nguồn vốn đã hạn chế khả năng sản xuất kinh doanh của các doanh nghiệp nhỏ và vừa.

Hệ thống ngân hàng thương mại nói chung và Agribank nói riêng có vai trò to

lớn trong nền kinh tế. Là một định chế tài chính trung gian, ngân hàng giúp chuyển đổi nguồn vốn tiết kiệm và đầu tư. Trong hoạt động kinh doanh ngân hàng, hoạt động tín dụng là hoạt động quan trọng có thể coi vào b ậc nhất vì đem lại khoản thu nhập chủ yếu cho ngân hàng.

Doanh nghiệp nhỏ và vừa trong những năm gần đây đã dần khẳng định được khả năng và uy tín của mình trên thị trường trong nước và quốc tế, thay đổi được cái nhìn từ phía công chúng và ngân hàng thương mại, là tiền đề để ngân hàng yên tâm chuyển giao nguồn vốn tín dụng của mình cho doanh nghiệp sử dụng.

Qua nghiên cứu, phân tích, đánh giá thực trạng về hoạt động tín dụng đối với DNNVV tại các chi nhánh Agribank trên địa bàn TP.HCM. Luận án đã làm sáng tỏ một số vấn đề mang tính lý luận và thực ti ễn như sau:

Một là, trên cơ sở nghiên cứu lý luận và thực tiễn về DNNVV và tín dụng ngân hàng, luận án đã khái quát và hệ thống hóa được đặc điểm và khẳng định được vai trò của doanh nghiệp nhỏ và vừa đối với nền kinh tế, cũng như vai trò của tín dụng ngân hàng đối với nền kinh tế và sự phát triển của DNNVV và sự cần thiết khách quan của việc mở rộng quy mô và nâng cao chất lượng tín dụng ngân hàng đối với DNNVV . Bên cạnh đó luận án cũng đã tìm hiểu và rút ra từ việc nghiên cứu kinh nghiệm từ thực tiển hoạt động tín dụng của ngân hàng đối với DNNVV ở một số quốc gia trên thế giới, và rút ra một số bài bài học về mở rộng quy mô và nâng cao chất lượng tín dụng ngân hàng đối với DNNVV.

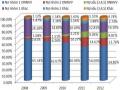

Hai là, đánh giá được thực trạng họat động của DNNVV trên địa bàn TP.HCM,

cũng như là khả năng tiếp cận vốn vay ngân hàng của DNNVV, cùng với thực trạng về hoạt động tín dụng đối với DNNVV tại các chi nhánh Agribank trên địa bàn TP.HCM. Trên cơ sở phân tích các chỉ tiêu tài chính và các nhân tố ảnh hưởng, bên cạnh việc phân tích những điểm mạnh, điểm yếu, cơ hội, thách thức, từ đó rút ra những vấn đề còn tồn tại và nguyên nhân cần khắc phục đối với việc mở rộng quy mô và nâng cao

chất lượng tín dụng đối với DNNVV tại các chi nhánh Agribank trên địa bàn TP.HCM.

Ba là, trên cơ sở những lý luận và thực tiễn đã phân tích như trên, và định hướng phát triển kinh doanh của Agribank trên địa bàn đô thị loại 1 trong thời gian tới, luận án đã đưa được ra những giải pháp cụ thể đối với các chi nhán h Agribank trên địa bàn TP.HCM, DNNVV cùng với cơ chế chính sách của Nhà nước, góp phần mở rộng quy mô và nâng cao chất lượng tín dụng, nâng cao năng lực tài chính đủ sức cạnh tranh với các TCTD khác trên địa bàn, mở rộng thị phần, cải thiện được tình hìn h huy động vốn cũng như phân bổ vốn tín dụng một cách có hiệu quả trong quá trình hội nhập quốc tế.

Với những giải pháp đã nêu cần phải được áp dụng một cách đồng bộ sẽ góp phần tích cực cho việc mở rộng quy mô và nâng cao chất lượng tín dụng, tăng năng lực cạnh tranh của hệ thống Agribank trong xu thế cạnh trang ngày càng gay gắt để từng bước ổn định và vươn ra thị trường thế giới. Đồng thời góp phần giải quyết bài toán làm thế nào để Agribank trên địa bàn TP.HCM vừa có thể đáp ứng được nhu cầu vốn vay của DNNVV, vừa mở rộng quy mô và nâng cao chất lượng tín dụng./.

DANH MỤC CÁC CÔNG TRÌNH TÁC GIẢ ĐÃ CÔNG BỐ

1. Ths. Trần Trọng Huy (2010), Phát triển dịch vụ ngân hàng trên địa bàn TP. Hồ Chí Minh – Thực trạng và giải pháp, Tạp chí Thị trường Tài chính Tiền tệ, số 8 (305), ngày 15/04/2010.

2. Ths. Trần Trọng Huy (2012), Hoạt động Huy động vốn trên địa bàn TP. Hồ Chí Minh – Thực trạng và giải pháp, Tạp chí Thị trường Tài chính Tiền tệ, số 6 (351), ngày 15/03/2012.

3. Ths. Trần Trọng Huy (2013), Cơ chế chính sách của NHTW đối với DNNVV để tháo gỡ khó khăn và kích thích tăng trưởng, Tạp chí Thị trường Tài chính Tiền tệ, số 11 (380), tháng 06/2013.

BỘ GIÁO DỤC VÀ ĐÀO TẠO NGÂN HÀNG NHÀ NƯỚC VIỆT NAM

TRƯỜNG ĐẠI HỌC NGÂN HÀNG THÀNH PHỐ HỒ CHÍ MINH

TÓM TẮT

VỀ NHỮNG KẾT LUẬN MỚI CỦA LUẬN ÁN

Tên nghiên cứu sinh: Trần Trọng Huy

Người hướng dẫn khoa học: PGS.;TS. Đỗ Linh Hiệp

Tên Luận Án: Tín dụng Ngân hàng đối với Doanh nghiệp nhỏ và vừa tại các chi nhánh Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam trên địa bàn Thành Phố Hồ Chí Minh.

NỘI DUNG NHỮNG KẾT LUẬN MỚI CỦA LUẬN ÁN:

1. Đưa ra được quy trình tín dụng phù hợp cho doanh nghiệp nhỏ và vừa trong nền kinh tế hiện đại và phù hợp với tình hình thực tế tại Agribank. Qua quy trình tín dụng này giúp Agribank phát huy thế mạnh và giải quyết được những vấn đề tồn tại trong công tác tín dụng đối với doanh nghiệp nhỏ và vừa. Trong đó có 02 điểm mới là đưa hoạt động marketing vào công tác tín dụng và hoạt động bán chéo sản phẩm. Qua đó giúp Agribank mở rộng được quy mô tín dụng và nâng cao chất lượng tín dụng đối với doanh nghiệp nhỏ và vừa.

2. Phân tích tín dụng đối với doanh nghiệp nhỏ và vừa:

Tuy phương pháp phân tích lưu chuyển tiền tệ được nghiên cứu sinh đề xuất áp dụng là không mới, nhưng giúp được Agribank hoàn thiện nội dung phân tích, giúp đánh giá tính hình tài chính doanh nghiệp chính xác hơn, quản lý tín dụng tốt hơn.

Bên cạnh đó, luận án cũng đã nghiên cứu và đề xuất việc p hân tích cơ cấu một khoản vay của doanh nghiệp, qua đó thấy rõ khoản vay được đầu tư vào những mục đích gì, sử dụng như thế nào, có đúng mục đích hay không, và khoản vay sẽ được thanh toán như thế nào? Từ nguồn trả nợ chủ yếu hay nguồn trả nợ thứ yếu?

Ngoài ra, luận án đã nêu bật những nét đặc thù trong công tác tài chính của doanh nghiệp nhỏ và vừa, trên cơ sở đó đưa ra giải pháp sử dụng công cụ phân tích tài chính doanh nghiệp nhằm loại trừ những yếu tố thiếu chính xác, tạo được kết quả phân tích có độ tin cậy cao.

Đề xuất giải pháp để giải quyết vấn đề “Làm thế nào để xác định được báo cáo tài chính mà doanh nghiệp cung cấp là trung thực?” trong điều kiện thực tế đa phần báo cáo tài chính của doanh nghiệp nhỏ và vừa không qua kiểm toán.

Đề xuất thiết kế phần mềm vi tính để phục vụ cho việc phân tích tài chính doanh nghiệp được nhanh chóng, và chính xác hơn, nhanh chóng có kết luận để khách hàng có biện pháp xử lý kịp thời và không bỏ lỡ cơ hội kinh doanh.

3. Công tác nâng cao chất lượng cán bộ tín dụng về chuyên môn nghiệp vụ và đạo đức nghề nghiệp:

Đánh giá được tầm quan trọng của cán bộ làm công tác tín dụng, trong đó nhấn mạnh vai trò và tầm quan trọng của đạo đức nghề nghiệp, đồng thời đưa ra đề xuất về nâng cao đạo đức nghề nghiệp cho cán bộ tín dụng. Cụ thể, đề xuất phương châm hành động mỗi khi phân tích, xem xét quyết định cho vay hay chăm sóc khách hàng là “Cần xem tiền của ngân hàng cũng chính như tiền của bản thân mình”. Đây là giải pháp có tính thiết thực giúp nâng cao chất lượng cán bộ tín dụng. Cùng với quy trình tín dụng, chất lượng cán bộ tín dụng được xem là vấn đề cốt lõi của việc mở rộng quy mô tín dụng và nâng cao chất lượng tín dụng tại Agribank đối với doanh nghiệp nhỏ và vừa.

4. Về mô hình quản lý rủi ro

Luận án đã đánh giá được những hạn chế của mô hình quản lý rủi ro hiện đang áp dụng tại Agribank, đề xuất mô hình quản lý rủi ro phù hợp với tình hình thực tế của Agribank và thông lệ quốc tế. Mô hình này đồng bộ với giải pháp về quy trình tín dụng mà luận án đã đề xuất, qua đó, giúp Agribank quản lý và ngăn ngừa có hiệu quả rủi ro tín dụng ngân hàng.

Nghiên cứu sinh

Xác nhận của người hướng dẫn

Trần Trọng Huy

PGS.;TS. Đỗ Linh Hiệp