nhất Việt Nam, NHNo&PTNT Việt Nam đã, đang không ngừng nỗ lực đạt được nhiều thành tựu đáng khích lệ, đóng góp to lớn vào sự nghiệp công nghiệp hóa, hiện đại hóa và phát triển kinh tế của đất nước.

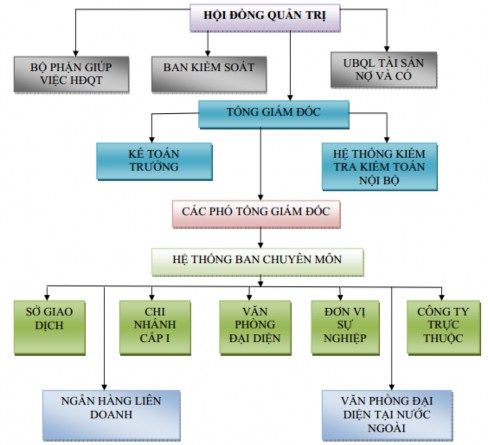

3.1.2. Cơ cấu tổ chức của Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam

NHNo&PTNT Việt Nam là NHTM lớn nhất với tổng tài sản đạt 762.869 tỷ đồng. Thị phần cho vay khoảng 18%. Trong những năm qua, NHNo&PTNT Việt Nam đã có những bước phát triển vượt bậc về qui mô hoạt động cũng như công nghệ ngân hàng. Từ một ngân hàng, chủ yếu cho vay trong lĩnh vực nông nghiệp và nông thôn, NHNo&PTNT Việt Nam đã trở thành một ngân hàng đa năng với công nghệ hiện đại, sản phẩm dịch vụ đa dạng. Hiện nay, NHNo&PTNT Việt Nam đã kết nối trực tuyến với tất cả các chi nhánh và điểm giao dịch, là ngân hàng có số lượng thẻ và số máy ATM lớn nhất, là thành viên của Tổ chức thẻ quốc tế Visa, Master Card, đại lý chính thức của công ty Kiều hối Western Union...

Sơ đồ 3.1: Mô hình tổng thể tổ chức bộ máy quản lý điều hành của NHNo&PTNT Việt Nam

3.1.3. Kết quả hoạt động kinh doanh của Ngân hàng Nông nghiệp và Phát triển nông thôn giai đoạn 2010 - 2014

3.1.3.1. Huy động vốn

Nguồn vốn là nhân tố rất quan trọng mà bất cứ một nhà kinh doanh nào cũng phải có để thực hiện những mục tiêu mà mình đã vạch ra, phản ánh kết quả, qui mô hoạt động của tổ chức kinh tế đó. Cũng như các loại hình doanh nghiệp khác, ngân hàng cũng cần có vốn để hoạt động, tồn tại và phát triển. Ðặc biệt trong nền kinh tế thị trường thì yếu tố cạnh tranh là không thể thiếu được. Do vậy, trong bối cảnh hội nhập, khi mà số lượng các ngân hàng trong nước và nước ngoài hoạt động tại Việt Nam ngày càng gia tăng thì hoạt động huy động vốn của ngân hàng NHNo&PTNT Việt Nam cũng gặp không ít khó khăn. Tuy nhiên, để phát triển qui mô lẫn hiệu quả hoạt động kinh doanh, NHNo&PTNT Việt Nam đã đặt công tác huy động vốn lên nhiệm vụ hàng đầu để phục vụ cho hoạt động kinh doanh. Do đó, NHNo&PTNT Việt Nam đã nỗ lực đề ra những chiến lược, giải pháp, sản phẩm nhằm thu hút khách hàng trong công tác huy động vốn.

Nhìn chung, trong thời gian qua, vốn huy động của NHNo&PTNT Việt Nam tăng trưởng khá tốt, đáp ứng nhu cầu vốn mở rộng kinh doanh và bảo đảm an toàn thanh khoản, vượt mục tiêu tăng trưởng đề ra hàng năm.

Bảng 3.1: Cơ cấu và tốc độ tăng trưởng nguồn vốn qua các năm

2010 | 2011 | 2012 | 2013 | 2014 | |

Tổng nguồn huy động (tỷ đồng) | 474.941 | 504.425 | 540.378 | 634.505 | 690.191 |

Tốc độ tăng vốn huy động (%) | 9,35 | 6,21 | 12,1 | 15,9 | 10,9 |

Tỷ lệ vốn NH/tổng nguồn (%) | 65,70 | 75,60 | 75,2 | 77,3 | 74,6 |

Tỷ lệ trung và dài hạn/tổng nguồn vốn (%) | 34,30 | 24,40 | 24,8 | 22,7 | 25,4 |

Có thể bạn quan tâm!

-

Các Chỉ Tiêu Chủ Yếu Đánh Giá Công Tác Quản Lý Nợ Xấu Của Ngân Hàng Thương Mại

Các Chỉ Tiêu Chủ Yếu Đánh Giá Công Tác Quản Lý Nợ Xấu Của Ngân Hàng Thương Mại -

Kinh Nghiệm Quản Lý Nợ Xấu Của Ngân Hàng Thương Mại Trung Quốc

Kinh Nghiệm Quản Lý Nợ Xấu Của Ngân Hàng Thương Mại Trung Quốc -

Tổng Tài Sản Của Các Ngân Hàng Thương Mại Và Công Ty Tài Chính Ở Thái Lan Vào Tháng 6/1997 Và Tháng 12/2006

Tổng Tài Sản Của Các Ngân Hàng Thương Mại Và Công Ty Tài Chính Ở Thái Lan Vào Tháng 6/1997 Và Tháng 12/2006 -

Số Lượng Chi Nhánh, Pgd Và Atm Của Các Nhtm Việt Nam Năm 2014

Số Lượng Chi Nhánh, Pgd Và Atm Của Các Nhtm Việt Nam Năm 2014 -

Thực Trạng Quản Lý Nợ Xấu Của Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam

Thực Trạng Quản Lý Nợ Xấu Của Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam -

Khái Quát Mô Hình Quản Trị Rủi Ro Tín Dụng Tại Nhno&ptnt Việt Nam

Khái Quát Mô Hình Quản Trị Rủi Ro Tín Dụng Tại Nhno&ptnt Việt Nam

Xem toàn bộ 200 trang tài liệu này.

Nguồn: Báo cáo kết quả hoạt độngNHNo&PTNT Việt Nam 2010-2014

Qua bảng số liệu trên ta thấy tổng nguồn vốn huy động tăng đều qua các năm: Năm 2011 tăng 6,21% so với năm 2010; năm 2012 tăng 12% so với năm 2011 và năm 2013

tăng 15,9% so với năm 2012, năm 2014 tăng 10,8% so với năm 2013. Đến ngày 31/12/2014 tổng nguồn vốn huy động của NHNo&PTNT Việt Nam đạt 690.191 tỷ đồng.

Nguồn vốn huy động của NHNo&PTNT Việt Nam tăng dần qua các năm về giá trị tuyệt đối, tuy nhiên tỷ lệ tăng qua các năm có xu hướng giảm dần trong các năm 2010

- 2012 đã phản ánh sự khó khăn trong công tác huy động vốn và sự cạnh tranh mạnh mẽ giữa các ngân hàng trong việc tìm cách thu hút các nguồn vốn của nền kinh tế.

Trong cơ cấu nguồn vốn thì nguồn vốn ngắn hạn chiếm tỷ trọng lớn và có xu hướng tăng dần từ 65,7% năm 2010 lên 97,6% năm 2014. Trong khi đó, nguồn vốn trung và dài hạn chiếm tỷ trọng nhỏ hơn và giảm dần tương ứng trong giai đoạn 2010-2013. Riêng trong năm 2014, công tác huy động vốn trung và dài hạn đã có khởi sắc, tỷ lệ nguồn vốn này đã tăng lên 25,4%, chứng tỏ NHNNo&PTNT Việt Nam đã có nhiều giải pháp để thu hút tốt hơn nguồn vốn bền vững này.

3.1.3.2. Hoạt động cho vay

Huy động vốn là một vấn đề quan trọng đối với sự phát triển của một ngân hàng song sử dụng vốn thế nào để đem lại hiệu quả cho ngân hàng là một nhiệm vụ không kém phần quan trọng. Vì thế phân tích tình hình cho vay sẽ đem lại cái nhìn thấu đáo hơn về hoạt động của ngân hàng, biết được thực sự nguồn vốn huy động đã được ngân hàng sử dụng như thế nào, có đáp ứng được nhu cầu của khách hàng không? Có đảm bảo được cân đối giữa nguồn vốn và sử dụng vốn hay không?

Bảng 3.2: Kết quả cho vay của NHNo&PTNT Việt Nam giai đoạn 2010 - 2014

Đơn vị tính: tỷ đồng

Chỉ tiêu | 2010 | 2011 | 2012 | 2013 | 2014 | |

1 | Dư nợ cho vay | 414.755 | 444.042 | 480.453 | 530.600 | 605.320 |

Tốc độ tăng (%) | 16,9 | 7,2 | 8,1 | 10,4 | 11,4 | |

2 | Ngắn hạn | 253.585 | 281.758 | 309.892 | 291.830 | 332.900 |

Tốc độ tăng (%) | 18,7 | 11,0 | 9,9 | -6,1 | 11,4 | |

3 | Trung, dài hạn | 161.170 | 162.284 | 170.561 | 238.770 | 272.300 |

Tốc độ tăng (%) | 15 | 0,06 | 4,9 | 40 | 11,4 |

Nguồn: Báo cáo kết quả hoạt động kinh doanh NHNo&PTNT 2010 - 2014

Qua bảng 3.3 ta thấy dư nợ cho vay năm 2011 tăng 7,2% so với năm 2010, năm 2012 tăng 8,1% so với năm 2011 và năm 2013 tăng 10,4% so với năm 2012, năm 2014 tăng 11,4% so với năm 2013. Mức tăng dư nợ ngắn hạn có xu hướng giảm rõ rệt từ năm 2010 đến năm 2012 và tăng trưởng âm vào năm 2013, năm 2014 đạt mức tăng trưởng 11,4% so với năm 2013. Trong khi đó, tốc độ tăng dư nợ trung và dài hạn cũng không ổn định, có xu hướng giảm thấp từ các năm 2010 đến 2012 nhưng tăng đột biến vào năm 2013, năm 2014 đạt mức tăng trưởng 11,4% so với năm 2013. Cơ cấu dư nợ cho vay

ngắn hạn và trung dài hạn cũng thay đổi khá rõ. Tỷ lệ cho vay trung và dài hạn năm 2010 chỉ chiếm 38,8% thì đến năm 2014 chiếm 44,9% cao hơn so với mục tiêu tối đa là 40%.

Tính riêng cho năm 2014, tổng dư nợ cho vay nền kinh tế (cả ngoại tệ qui đổi VNĐ) đạt 605.320 tỷ đồng, tăng 74.720 tỷ so với cuối năm 2013, đạt mục tiêu tăng trưởng tín dụng đề ra năm 2013 tăng 8% - 10%. Dư nợ cho vay bằng VNĐ tăng 39,55 tỷ, dư nợ cho vay ngoại tệ giảm 8,6%, trong đó dư nợ cho vay USD giảm mạnh trong những đầu năm nhưng đã tăng trưởng trở lại từ quí 3 năm 2014, tăng 1,4%, dư nợ EUR giảm 20,5%, dư nợ cho vay bằng vàng giảm 65,3%.

Dư nợ cho vay đối với lĩnh vực nông nghiệp nông thôn đạt 320,075 tỷ VNĐ, tăng 37,082 tỷ tương ứng với tỷ lệ tăng là 13,1% so với cuối năm 2013, chiếm tỷ lệ 66,6% tổng dư nợ cho vay. Dư nợ cho vay hộ sản xuất và cá nhân tăng 15,8%, chiếm tỷ trọng 51,2%/tổng dư nợ. Dư nợ cho vay các chương trình tăng trưởng tốt: cho vay thu mua, chế biến, xuất khẩu thuỷ sản tăng 17%, cho vay lương thực tăng 14%, cho vay thu mua, chế biến, xuất khẩu thuỷ sản cà phê tăng 16%, cho vay chăn nuôi tăng 26%. Dư nợ lĩnh vực cho vay phi sản xuất đạt 63,961 tỷ VNĐ, tăng 5,6%, chiếm tỷ trọng 13,3%/tổng dư nợ (Nguồn: Báo cáo kết quả kinh doanh của NHNo&PTNT Việt Nam 2014).

3.1.3.3. Hoạt động khác

Trên nền tảng công nghệ thông tin hiện đại NHNo&PTNT Việt Nam đẩy mạnh phát triển hệ thống sản phẩm dịch vụ tiện ích, hiện đại, vươn lên dẫn đầu về các sản phẩm có nhiều tính năng ưu việt như: Tiết kiệm bậc thang, thu NSNN, chuyển tiền (Agri - Pay); Kiều hối; Thanh toán biên mậu; Đầu tư tự động; Nhờ thu tự động; Thẻ; Sản phẩm liên kết Ngân hàng - Bảo hiểm; Tiết kiệm học đường; Các sản phẩm dịch vụ hướng đến nông nghiệp, nông dân, nông thôn… NHNo&PTNT Việt Nam tiếp tục khẳng định vị trí ngân hàng hàng đầu Việt Nam về thẻ ATM. Số lượng khách hàng lựa chọn sử dụng dịch vụ của NHNo&PTNT Việt Nam ngày càng tăng. Phát triển mạnh hệ thống sản phẩm dịch vụ, NHNo&PTNT Việt Nam tích cực chung tay cùng Chính phủ đẩy nhanh tiến trình cải cách, đơn giản hóa thủ tục hành chính, thực hiện chủ trương thanh toán không dùng tiền mặt.

Hoạt động thanh toán quốc tế, kinh doanh ngoại tệ của NHNo&PTNT Việt Nam luôn phát triển ổn định. NHNo&PTNT Việt Nam chú trọng cung ứng các sản

phẩm dịch vụ trọn gói cho các khách hàng trong và ngoài nước. Trong năm 2014 doanh số thanh toán quốc đạt trên 8.200 triệu USD, doanh số kinh doanh ngoại tệ đạt xấp xỉ 12.000 triệu USD, doanh số kiều hối không ngừng tăng lên đạt xấp xỉ trên 980 triệu USD. Cho đến nay, NHNo&PTNT Việt Nam đã ký kết thành công nhiều thỏa thuận hợp tác toàn diện và tài trợ thương mại như thỏa thuận khung tài trợ thương mại với Intesa Sanpaolo - Ý. Biên bản ghi nhớ về hợp tác với Kasikornbank - Thái Lan, thỏa thuận dịch vụ chuyển tiền nhanh trong ngày tới Trung Quốc của ICBC, thỏa thuận liên quan đến lĩnh vực kiều hối với Hiệp hội Xuất khẩu lao động Việt Nam (VAMAS) và các đối tác nước ngoài như Maybank (Malaysia), Wesrten Union, Koomin bank của Hàn Quốc. NHNo&PTNT Việt Nam tiếp tục dẫn đầu thanh toán biên mậu với doanh số xấp xỉ 40.000 tỷ đồng năm 2013 và hiện vẫn là khách hàng duy nhất thanh toán biên mậu cho khách hàng Lào.

NHNo&PTNT Việt Nam hiện duy trì quan hệ đại lý với 1.065 ngân hàng tại 97 quốc gia và vùng lãnh thổ, và là đối tác tin cậy của trên 30.000 doanh nghiệp, gần 10 triệu hộ sản xuất, hàng ngàn đối tác trong và ngoài nước.

NHNo&PTNT Việt Nam hoạt động kinh doanh đa năng, cung ứng từ các sản phẩm truyền thống đến các sản phẩm dịch vụ ngân hàng hiện đại, tiên tiến, tiện lợi phục vụ cho mọi đối tượng khách hàng trong và ngoài nước. Sản phẩm của NHNo&PTNT Việt Nam rất đa dạng và phong phú, phù hợp với nhu cầu ngày càng tăng của khách hàng, bao gồm:

- Nhận tiền gửi không kỳ hạn, có kỳ hạn bằng ngoại tệ hoặc VNĐ.

- Cho vay ngắn hạn, trung và dài hạn bằng ngoại tệ và VNĐ.

- Chuyển tiền trong và ngoài nước.

- Thanh toán xuất, nhập khẩu.

- Thực hiện nghiệp vụ bảo lãnh.

- Phát hành thẻ tín dụng, thẻ ATM.

- Bao thanh toán.

- Các sản phẩm khác…

Với vị thế là NHTM hàng đầu Việt Nam, trong những năm qua, NHNo&PTNT Việt Nam đã nỗ lực hết mình, đạt được nhiều thành tựu đáng khích lệ, đóng góp to lớn vào sự nghiệp công nghiệp hóa, hiện đại hóa và phát triển kinh tế của đất nước.

3.2. THỰC TRẠNG NỢ XẤU CỦA NGÂN HÀNG NÔNG NGHIỆP VÀ PHÁT TRIỂN NÔNG THÔN VIỆT NAM

3.2.1. Thực trạng hoạt động tín dụng của Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam

Hoạt động tín dụng đã tăng trưởng theo đúng định hướng mà NHNo&PTNT Việt Nam đề ra từng năm. Năm 2002 là thời điểm bứt phá hoạt động tín dụng của NHNo&PTNT Việt Nam, mức dư nợ tín dụng tăng trưởng 36,9%. Đây là mức tăng trưởng dư nợ tín dụng cao nhất trong giai đoạn 2001- 2004, cao hơn mức tăng trưởng trung bình của toàn ngành ngân hàng (28%) và cao hơn cả mức tăng trưởng trung bình của 4 NHTM Nhà nước (32%). Giai đoạn tiếp theo,NHNo&PTNT Việt Nam tăng cường kiểm tra, kiểm soát, nâng cao chất lượng tín dụng. Tốc độ tăng trưởng tín dụng, dư nợ cho vay của NHNo&PTNT Việt Nam đã giảm dần, song vẫn cao hơn tốc độ tăng trưởng tín dụng của toàn ngành ngân hàng.

Từ năm 2010 đến 2014, thị phần của NHNo&PTNT Việt Nam có xu hướng giảm dần do có sự cạnh tranh khốc liệt từ một số ngân hàng mới cổ phần hóa như Vietinbank, Vietcombank và các ngân hàng cổ phần ngoài quốc doanh. Mặc dù vậy, thị phần của NHNo&PTNT vẫn là lớn nhất chiếm từ 15% - 18% thị phần của toàn ngành ngân hàng. Biểu đồ sau sẽ cho thấy điều này.

Biểu đồ 3.1: Thị phần tín dụng của các NHTMNN giai đoạn 2010-2014 (đơn vị %)

năm 2014

9.8 13.3

14

18

45

Năm 2013

7.9 10.8

11.2 15.4

54.7

Năm 2012

7.7 10.6

11.8 15.6

54.3

Năm 2011

7.3 10.3

11.4 15.9

54

Vietcombank

Vietinbank BIDV

Agribank

Các NHTM khác

Năm 2010

7.7 10.1

11 14.4

56.8

0%

20%

40%

60%

80%

100%

Nguồn: Báo cáo của NHNN, các NHTM và tính toán của tác giả

Bảng đồ trên cũng cho thấy thị phần đầu tư tín dụng của NHNo&PTNT Việt Nam luôn chiếm tỷ trọng cao trong tổng nguồn vốn đầu tư tín dụng của toàn ngành ngân hàng. Năm 2010, thị phần cho vay của NHNo&PTNT Việt Nam đạt 14,4%, năm 2011 đạt 15,9% cao hơn nhiều thị phần của các NHTM nhà nước khác, kể cả NHTM cổ phần có vốn chủ lực của Nhà nước. Năm 2012 thị phần của NHNo&PTNT Việt Nam đã giảm chỉ còn 15,5 %, sang năm 2013, thị phần tín dụng của NHNo&PTNT Việt Nam có giảm 0,2% so với 2012 còn 15,4% do những biến động của nền kinh tế và của nội bộ ngân hàng. Tuy nhiên, sang năm 2014, tỷ lệ này đã bật tăng trở lại lên 18%, vượt xa các NHTM khác trong hệ thống NHTM Việt Nam. Điều này chứng tỏ nỗ lực của toàn hệ thống NHNo&PTNT Việt Nam trong việc mở rộng thị phần và khẳng định thương hiệu NHNo&PTNT Việt Nam.

Hoạt động tín dụng của NHNo&PTNT Việt Nam có một số đặc trưng chủ yếu sau:

Một là, với hệ thống chi nhánh và phòng giao dịch rộng khắp, NHNo&PTNT Việt Nam hiện là ngân hàng duy nhất có khả năng tiếp cận đến tất cả các huyện, xã trên địa bàn khắp các tỉnh, đặc biệt là tại các địa bàn vùng sâu, vùng xa kinh tế kém phát triển.

Hai là, lượng vốn NHNo&PTNT Việt Nam cung ứng hàng năm tập trung vào các lĩnh vực: thu mua, chế biến, kinh doanh, xuất khẩu thủy sản, lương thực, đầu tư cơ sở hạ tầng phát triển kinh tế nông nghiệp, nông thôn. Trong quá trình đầu tư tín dụng của NHNo&PTNT Việt Nam góp phần hình thành mô hình liên kết giữa Nhà nông, Nhà doanh nghiệp và NHNo&PTNT Việt Nam, tạo điều kiện đầu tư áp dụng công nghệ kỹ thuật mới, cho sản phẩm năng suất và chất lượng cao, có khả năng cạnh tranh trên thị trường.

Ba là, NHNo&PTNT Việt Nam kết hợp cho vay đầu tư phát triển nông nghiệp, nông thôn với nhiều chương trình cho vay khác nhau. Kết quả các chương trình này như sau: cho vay thu mua lương thực (dư nợ 1.696 tỷ đồng), cho vay nuôi trồng và khai thác thủy sản (1.456 tỷ đồng), cho vay xuất khẩu lương thực, thủy sản (1.600 tỷ đồng); cho vay chăn nuôi gia súc gia cầm (1.000 tỷ đồng), cho vay đầu tư trồng và khai thác các loại cây lâu năm (cà phê, cao su, chè, hồ tiêu: 700 tỷ đồng)… theo Nghị quyết số 26-NQ/TW Hội nghị lần thứ 7 khóa X Ban chấp hành Trung ương Ðảng “Về nông

nghiệp, nông dân, nông thôn”, Nghị định số 41/2010/NÐ-CP của Chính phủ về “Chính sách tín dụng phục vụ phát triển nông nghiệp, nông thôn”, Quyết định 63/2010/QÐ- TTg của Thủ tướng Chính phủ về hỗ trợ tổn thất sau thu hoạch...

Bốn là, thực hiện cho vay hỗ trợ lãi suất theo chỉ đạo của Chính phủ, trong năm 2010, NHNo&PTNT Việt Nam cho vay 7.701 tỷ đồng; chiếm 12% dư nợ hỗ trợ lãi suất toàn địa bàn, tổng số 9.960 khách hàng được hỗ trợ lãi suất. Mặt bằng lãi suất cho vay đến cuối năm 2013 đã giảm mạnh và ở mức thấp, chỉ bằng 50% lãi suất năm 2011, tương đương với mức lãi suất của giai đoạn 2005-2006. Bước sang năm 2014, trên cơ sở xu hướng giảm vững chắc của lạm phát, NHNo&PTNT Việt Nam tiếp tục điều chỉnh giảm đồng bộ các loại lãi suất từ ngày 18/3/2014. Theo đó, lãi suất cho vay ngắn hạn tối đa bằng VND đối với các lĩnh vực ưu tiên giảm 1%/năm, hiện phổ biến ở mức 7-8%/năm (so với mức 8-9%/năm trước đây), thấp hơn lãi suất cho vay các lĩnh vực khác khoảng 2-3%/năm.

Bên cạnh đó, NHNo&PTNT Việt Nam cũng đã quy định mức lãi suất cho vay đối với các doanh nghiệp thực hiện thu mua tạm trữ vụ Đông Xuân 2014 tối đa là 7%/năm;thực hiện cho vay mới đối với các hộ gia đình, trang trại, hợp tác xã, doanh nghiệp phát triển sản xuất chăn nuôi, giết mổ để cấp đông, chế biến thịt lợn, thịt gia cầm, nuôi và chế biến cá tra, tôm xuất khẩu với lãi suất tối đa 8%/năm.

Năm là, các sản phẩm dịch vụ ngân hàng có bước phát triển mạnh về số lượng và chất lượng, đáp ứng đa dạng nhu cầu khách hàng. Hiện NHNo&PTNT Việt Nam có gần 200 SPDV các loại, trong đó NHNo&PTNT Việt Nam đã và đang ưu tiên triển khai cung ứng nhiều SPDV phù hợp với đặc thù trên các địa bàn nói chung và địa bàn nông thôn nói riêng như: các sản phẩm tín dụng cho hộ sản xuất, gói SPDV cho thu mua chế biến xuất khẩu lương thực, gói SPDV cho hộ sản xuất (kết hợp tín dụng với phát hành thẻ, thanh toán cước…). Đồng thời, với cơ chế vay vốn ngân hàng ngày càng thông thoáng, thuận lợi giúp nhà nông và các doanh nghiệp tiếp cận vốn đầu tư của NHNo&PTNT Việt Nam, giúp người sản xuất có đủ nguồn vốn để phát triển sản xuất kinh doanh.

Nhìn chung, thời gian qua, hoạt động cho vay của NHNo&PTNT Việt Nam đã đạt được những kết quả đáng khi nhận. Đó là: